Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Реферат: Налоги и налоговая система

Реферат: Налоги и налоговая система

РЕФЕРАТ

ТЕМА: "НАЛОГИ И НАЛОГОВАЯ СИСТЕМА"

1. Сущность налога и налоговой системы

Главной статьей бюджетных доходов являются налоги.

Налоги – обязательные платежи физических и юридических лиц в бюджет соответствующего уровня, осуществляемые в порядке и на условиях, определенных законодательными актами.

Со времен возникновения государства в тех или иных его формах налоги становятся необходимым звеном экономических отношений. К. Маркс писал, что именно в налогах воплощено экономически выраженное существование государства. Средневековый философ Фома Аквинский называл налоги дозволенной формой грабежа. Другие писатели средневековья допускали налогообложение при условии, что оно имеет хорошие и справедливые цели, например, набор войска для похода. «Налоговый кафтан» никогда не бывает народу впору, поэтому правителям всегда приходилось прибегать ко всевозможным трюкам и надувательствам, чтобы придать жесткой налоговой хватке безобидный вид и приуменьшить ее значение.

Что только ни облагалось налогом: стоит лишь упомянуть налоги на фортепиано и холостяков, певчих птиц и собак, скаковых лошадей и экипажи, бархат и кружева, окна и трубы, бороды, меха и балконы. Постепенно из общей картины налогообложения исчезла пестрота и обилие налогов, которыми отличались старые времена. Остались немногие, превратившись, однако, в важный инструмент регулирования рыночных отношений.

Совокупность взимаемых в государстве налогов, а также форм и методов их построения образует налоговую систему. В основе ее организации заложены два принципа: функциональный и территориальный.

В соответствии с функциональным принципом выделяются налоги с доходов физических лиц (личный подоходный налог) и налоги с доходов юридических лиц (налог на прибыль, налог на добавленную стоимость и т.д.). На основе территориального принципа выделяются налоги, формирующие централизованный бюджет государства; налоги, образующие региональные бюджеты; налоги, идущие в местные органы власти.

Налоговая система – свод законодательных актов государства, устанавливающих совокупность существующих налогов, механизм их исчисления и методы контроля за их взиманием. Задачи налоговой системы – обеспечение государства финансовыми ресурсами с помощью перераспределения национального дохода; противодействие спаду производства (в качестве «встроенных амортизаторов»); создание благоприятных условий для развития предпринимательства; реализация социальных программ.

Структура налоговой системы включает и органы, обеспечивающие ее функционирование: органы Государственной налоговой службы, Государственного таможенного комитета, федеральные органы налоговой полиции. Общее управление налоговой системой осуществляют Федеральное собрание и президент страны как законодательный орган власти, утверждающий основные акты налогового законодательства; правительство страны (в лице преимущественно Министерство финансов, Государственной налоговой службы, Государственного таможенного комитета) как исполнительный орган, разрабатывающий и принимающий подзаконные акты по налоговым вопросам.

В законодательных актах государства устанавливаются конкретные методы построения и взимания налогов, т.е. определяются элементы налога. К ним относятся – субъект налога, носитель налога, объект налога, источник налога, единица обложения, налоговая ставка (квота), налоговый оклад, налоговые льготы.

Субъект налога (налогоплательщик) – физическое или юридическое лицо, на которое законом возложена обязанность уплачивать налог.

Носитель налога – лицо, которое фактически уплачивает налог.

Объект налога – предмет, подлежащий обложению (доход, имущество, товар).

Источник налога – доход субъекта (заработная плата, прибыль, процент, рента), из которого уплачивается налог.

Единица обложения – единица измерения объекта (по подоходному налогу – денежная единица страны, по земельному налогу – гектар, акр и т.д.)

Налоговая ставка – величина налога на единицу обложения; выраженная в процентах, она носит название квоты.

Налоговый оклад – сумма налога, уплачиваемая субъектом с одного объекта.

Налоговые льготы – полное или частичное освобождение от налогов субъекта в соответствии с действующим законодательством. Самой важной налоговой льготой является необлагаемый минимум – наименьшая часть объекта, полностью освобожденная от налога (например, минимальная заработная плата).

2. Виды налогов и способы их взимания

Налоги можно классифицировать по различным признакам:

- по принадлежности предприятий к разным формам собственности (государственной, частной, смешанной);

- по объектам налогообложения (трудовые, природные ресурсы, имущество, доходы граждан, прибыль предприятий);

- по базисному уровню определенного показателя (например, превышение предельного уровня рентабельности, налог на прирост фонда заработной платы).

– в зависимости от использования – на общие и специфические. Общие налоги применяют для финансирования текущих и капитальных расходов государственного и местных бюджетов без закрепления за каким-либо определенным видом расходов. Специфические налоги имеют целевое назначение (например, отчисление на социальное страхование или отчисления в дорожные фонды).

По платежеспособности выделяют два вида налогов. Первый вид – прямые налоги – сборы в пользу государства, взимаемые с каждого гражданина или хозяйственной организации в зависимости от размеров их доходов или стоимости имущества. К ним относятся: подоходный налог с граждан и налог на прибыль корпораций (фирм); налог на социальное страхование и на фонд заработной платы (так называемые социальные налоги, социальные взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налоги на перевод прибыли и капиталов за рубеж и др.

В свою очередь прямые налоги подразделяются на реальные и личные. Реальные налоги наибольшее распространение получили в первой половине XIX века. К ним относятся поземельный, подомовой, промысловый, налог на ценные бумаги. Личные налоги включают подоходный, налог на прибыль корпораций, на доходы от денежных капиталов, налог на прирост капитала, налог на сверхприбыль, налог на наследие и дарение, имущественный и подушный.

Второй вид – косвенные налоги – сборы в пользу государства, взимаемые с граждан или хозяйственных организаций только при осуществлении ими определенных действий, например, покупке некоторых видов товаров. К ним относятся: налог на добавленную стоимость; акцизы; налог на наследство; таможенные пошлины; фискальный налог и др. Они частично или полностью переносятся на цену отдельных товаров или услуг и взимаются по твердым ставкам.

Индивидуальный подоходный налог является вычетом из доходов налогоплательщика – физического лица. Платежи осуществляются в течение года, но окончательный расчет делается в его конце. Не позднее 30 апреля следующего календарного года каждый обязан подать в налоговые органы по месту постоянного жительства декларацию о фактически полученных доходах, а также документально подтвердить произведенные им расходы и суммы уже уплаченного налога. Однако, граждане, имеющие доходы только по месту основной работы (где хранится их трудовая книжка), декларацию не представляют. С них ежемесячно удерживается подоходный налог в размере 13 процентов, за вычетом суммы минимальной месячной оплаты труда.

Налог на прибыль корпораций (предприятий) составляет основную часть налоговых выплат фирм. Налогом облагается чистая прибыль фирмы, т.е. валовая выручка за вычетом всех расходов. Та часть чистой прибыли, которая распределяется между акционерами в виде дивидендов, попадает под действие подоходного налога с физических лиц. В результате одна и та же сумма дважды облагается налогом – вначале корпоративным налогом как часть прибыли фирмы, а затем личным подоходным налогом с дохода акционера.

Единый социальный налог – взносы предприятий на социальное обеспечение и налоги на заработную плату и рабочую силу. Они представляют собой выплаты, которые осуществляются частично самими работающими, частично их работодателями и направляются в различные внебюджетные фонды (пенсионный фонд, фонд социального страхования и т.д.).

Налоги на фонд заработной платы и рабочую силу выплачиваются только работодателями.

Налог на добавленную стоимость (НДС) – второй по значимости вид налога (после налога на прибыль). Он взимается с части стоимости, добавленной на каждой стадии производства или обращения, а фактом его уплаты служит оборот товаров, работ, услуг. НДС – вид универсального косвенного налога.

Фактически НДС – это налог не на производителя, а на потребителя, поскольку в условиях свободных цен ничто не мешает продавцам товаров и услуг компенсировать налоговые потери за счет роста цен. Уплата НДС по товарам, ввозимым на территорию России, производится одновременно с уплатой других таможенных платежей. Для России этот налог является «новым», так как он введен лишь 1 января 1992 года, хотя более чем в 40 странах он используется уже около 40 лет.

От НДС освобождаются: товары, экспортируемые за пределы РФ; услуги городского пассажирского транспорта; услуги в сфере народного образования; научно-исследовательские и опытно-конструкторские работы, выполненные за счет средств государственного бюджета; услуги в сфере культурной и спортивной деятельности; выдача, получение и уступка лицензий; квартплата и некоторые другие виды товаров и услуг.

Акцизы, как и другие косвенные налоги, включаются в цену товара или тариф за услугу, оплачиваются покупателем данного товара и являются важным источником поступлений в государственный бюджет. Акцизными доходами пользовались во все времена. В индустриально развитых странах они и сейчас обеспечивают до четверти всех налоговых поступлений в государственный бюджет. «Сборщиком» акцизных налогов являются предприятия, производящие подакцизные товары и услуги, эти налоги они передают государству. Плательщиками выступают покупатели подакцизных товаров и услуг.

Различают выборочный акциз и универсальный. При выборочном акцизе государство облагает налогом отдельные ходовые товары, например, такие, как спиртные напитки, соль, сахар, спички, табак, хлопчатобумажные ткани. Во многих странах акциз устанавливается на автомобили, холодильники, меха, парфюмерные изделия, часто на бензин, керосин, газ. Выборочным акцизом облагаются некоторые услуги массового спроса: телефон, показ кинофильмов, страхование, транспортные услуги. В Японии насчитывается около 600 выборочных акцизов.

В настоящее время в России установлено более 20 видов товаров личного потребления, облагаемых акцизом. К ним относятся винно-водочные изделия, пиво, табачные и ювелирные изделия, меха, изделия из натуральной кожи и т.п. В целом диапазон действия акцизов невелик, поэтому у потребителя есть возможность переориентации на замещающие товары и «ухода» от уплаты этих налогов.

Фискальный монопольный налог – налог на товары массового потребления, производство и реализация которых монополизированы государством (например, заготовка пушнины и добыча золота).

Таможенные пошлины – косвенные налоги на импортные, экспортные и транзитные товары, поступающие в доход государственного бюджета. В зависимости от цели они подразделяются на фискальные – выступающие в качестве средства бюджетных доходов; протекционные – защищающие внутренний рынок от проникновения иностранных товаров; антидемпинговые – применяемые к импортным товарам, которые продаются внутри страны по низким ценам; преференциальные – льготные налоги, устанавливаемые на определенный товар или на весь импорт по договору.

Налоговые платежи поступают в центральный и местные бюджеты. Существует определенный порядок распределения поступающих средств. Как правило, в местные бюджеты целиком поступают акцизные сборы, налоги на недвижимость и некоторые незначительные налоги. Поступления от налогов на прибыль, на индивидуальные доходы делятся между центральными и местными бюджетами в заранее согласованных пропорциях. Местные бюджеты в случае необходимости получают из центрального бюджета субсидии.

Налоги можно различать и в соответствии с тем, какая доля личного дохода подлежит отчислению в пользу государства. В этой связи различают следующие виды налогов:

– регрессивный налог составляет тем большую долю личного дохода, чем беднее плательщик. Эти ставки наиболее выгоды лицам, обладающим большими доходами, и наиболее обременительны для физических и юридических лиц, обладающими незначительными доходами.

Примером могут служить косвенные налоги, которые равны для всех потребителей независимо от их доходов;

– пропорциональный налог забирают у каждого налогоплательщика одну и ту же долю дохода. В настоящее время в России введен так называемый «плоский налог» – 13 % с любой суммы дохода;

– прогрессивный налог составляет тем большую долю дохода плательщика, чем выше величина этого дохода. Этот вид налога позволяет изъять средства у лиц, получающих большие доходы.

В зависимости от использования налоги делятся на общие и специальные. Общие предназначены для финансирования текущих и капитальных расходов бюджета. Социальные налоги имеют целевые назначения.

В зависимости от органов власти, в распоряжение которого поступают те или иные налоги, различают государственные и местные налоги. В российских условиях это федеральные, налоги субъектов федерации, местные налоги. Среди федеральных налогов – это налог на добавленную стоимость налог на прибыль предприятий, акцизы на отдельные группы и виды товаров, платежи за пользование природными ресурсами, подоходный налог с физических лиц, налоги субъектов федерации, налоги субъектов федерации – налог на имущество предприятий, лесной налог, платежи за воду, сборы за регистрацию предприятий и на нужды образовательных учреждений. Местные – земельный налог, имущество физических лиц, налог на содержание жилищного фонда и субъектов социально – культурной сферы, различные целевые сборы.

В налоговой практике существует три способа взимания налогов:

1) кадастровый;

2) изъятие налога до получения владельцем дохода (из источника);

3) изъятие налога после получения дохода владельцем (по декларации).

Кадастр – это реестр, который содержит перечень типичных объектов (земли, доходы), классифицируемых по внешнему признаку. Он устанавливает среднюю доходность объекта обложения.

При втором способе налог исчисляется и удерживается бухгалтерией с того юридического лица, которое выплачивает доход субъекту налога.

Третий способ предусматривает подачу налогоплательщиком в налоговые органы декларации, т. е. официального заявления о получаемых доходах.

В зависимости от использования налоги делятся на общие и специфические. Общие налоги используются для финансирования текущих и капитальных расходов государственного и местных бюджетов без закрепления за каким-либо определенным видом расходов. Специфические налоги имеют целевое назначение (например, отчисление на социальное страхование и отчисление в дорожные фонды).

3. Функции налогов

Функция налога – проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов.

Если рассматривать функции налогов в обществе, то в первую очередь необходимо отметить, что в налогах непосредственно реализуется их социальное назначение как инструмента стоимостного распределения и перераспределения доходов государства. В то же время, необходимо отметить, что на практическом уровне налогообложение выполняет несколько функций, в каждой из которых реализуется то или иное назначение налогов. Взаимодействуя, данные функции образуют систему. Рассматривая современную систему налогообложения, можно сделать вывод о том, что на данном этапе налоги выполняют следующие основные функции: фискальную, распределительную (социальную), контрольную, регулирующую.

Фискальная функция является основной, посредством которой реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства, а также аккумулирование в бюджете средств для выполнения общегосударственных или целевых государственных программ. Экономические функции налогов следует рассматривать относительно фискальной. Но, с другой стороны, финансовые цели, будучи самыми существенными, не являются исключительными.

Распределительная (социальная) функция налогов состоит в перераспределении общественных доходов между различными категориями населения. В некоторых социально-ориентированных странах (Швеция, Норвегия, Швейцария) почти на официальном уровне признается, что налоги представляют собой плату высокодоходной части населения менее доходной за социальную стабильность.

Контрольная функция, благодаря которой оценивается эффективность налогового механизма, обеспечивается контроль за движением финансовых ресурсов, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику.

Регулирующая (собственно экономическая) функция связана с тем, что изъятие налогов уменьшают покупательную способность граждан и снижает инвестиционные возможности предпринимателей, а косвенные налоги повышают цены на товар и воздействуют на потребление. Всё это уже само по себе влияет на многие экономические процессы в обществе. Меняя ставки налогов, совершенствуя всю налоговую систему, государство может преследовать достижение целей экономического роста, активизации инвестиций и выравнивания совокупного спроса и предложения.

В этой связи возникает вопрос – каковы же границы налогообложения? Высокое налогообложение вызывает ряд проблем в экономике, основная из которых состоит в том, что система цен в этом случае будет гораздо хуже функционировать в качестве носителя информации о рынке. Обложенные высоким налогом производители будут включать его в цену товара, искажая тем самым истинные затраты на производство последнего.

Высокие налоговые ставки могут также повлечь за собой рост «черного» сектора в экономике за счет сектора легального. Возможны махинации с налогами. Это уменьшает доходы государственного сектора.

Государство, являясь экономическим субъектом, стремится получить свою экономическую выгоду, увеличить поступления в бюджет. Это естественное стремление, однако уровень налоговых ставок не должен достигать размера, при превышении которого их дальнейший рост отрицательно сказывается на экономике. Не всегда увеличение налоговой ставки ведет к росту налоговых поступлений в государственную казну. Это показал американский экономист Артур Лаффер, исследовав связь между величиной ставки налогов и поступлением средств в бюджет.

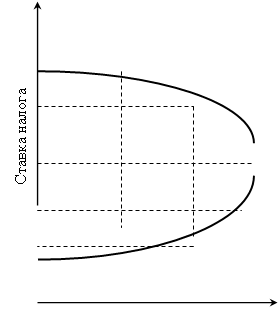

Его прославила так называемая «кривая Лаффера» (рис. 2).

|

Поступление налогов

Рис. 2. Кривая Лаффера

Эта кривая показывает, что при повышении ставки налога доходы государства за счет налогов сначала будут увеличиваться. Но если налоговая ставка превышает некую границу, доходы от поступлений начнут уменьшаться. Причина в том, что слишком высокие налоги снижают у людей желание работать в легальной экономике и, следовательно, тем меньше будут доходы государства.

Экономический смысл кривой Лаффера состоит в утверждении, что не всегда повышение ставки налога ведет к росту налоговых поступлений государства. Существуют объективные границы отчисления налогов заинтересовывающих или отталкивающих предпринимателей от развития производства. Остается вопрос – при каком значении ставки налога это происходит. Ответ будет разным для разных стран.

Есть три признака, по которым можно определить, превышена ли критическая точка налогообложения:

1) если при очередном повышении налоговой ставки доходы бюджета растут непропорционально медленно или сокращаются;

2) если снижаются темпы экономического роста, уменьшаются долгосрочные вложения капитала, ухудшается материальное положение населения;

3) если растет «теневая» экономика.

4. Налоговая политика и принципы налогообложения

Налоговая (фискальная) политика государства – политика в области налогообложения и регулирования структуры государственных расходов с целью поддержания уровня деловой активности и решения различных социальных задач. Ее проведение – это прерогатива законодательных органов власти страны, поскольку именно они контролируют налогообложение и расходование этих средств.

Налоговая политика складывается из дискреционной (активной) фискальной политики и автоматической (пассивной), которые различаются характером использования прямых и косвенных финансовых методов.

Дискреционная фискальная политика – осуществляемое законодательным органом страны преднамеренное изменение налогов (налоговых ставок) и объема правительственных расходов (расходов на товары и услуги и программ трансфертных платежей) с целью обеспечить производство не инфляционного чистого национального продукта при полной занятости и стимулировать экономический рост.

Политика встроенных стабилизаторов – автоматическое изменение суммы налоговых поступлений в прямой зависимости от изменения чистого национального продукта без необходимости принятия каких-либо шагов со стороны правительства. Основные встроенные стабилизаторы – прогрессивная система налогообложения; система пособий по безработице и различных социальных выплат; программы по поддержке малоимущих слоев; субсидии фермерам.

Например, на фазе подъема доходы фирм и населения растут. Но при прогрессивном налогообложении еще быстрее увеличиваются суммы налогов. На фазе кризиса налоговые поступления автоматически уменьшаются, а значит сокращается сумма изъятий из доходов фирм и домашних хозяйств. Одновременно возрастают выплаты социального характера, в том числе пособие по безработице. Следовательно, увеличивается покупательная способность населения, что помогает преодолению спада экономики.

Представление о том, что фискальные действия правительства могут иметь важное стабилизирующее воздействие на экономику, стало приобретать все более широкое признание в период «Великой депрессии «30-х годов. Кейнсианская теория занятности играла ключевую роль в том, что целительным фискальным мероприятиям придается такое значение.

Фундаментальная цель фискальной политики состоит в том, чтобы ликвидировать безработицу и инфляцию. Во время спада необходимо проводить стимулирующую фискальную политику, т.е. снижение налоговых ставок или увеличение госрасходов. Во время проведения стимулирующей фискальной политики мы наблюдаем дефицит бюджета, который компенсируется в период подъема, когда налоговые ставки повышаются, а госрасходы уменьшаются.

И, наоборот, если в экономике имеет место вызванная избыточным спросом инфляция, этому случаю соответствует сдерживающая фискальная политика, которая включает: уменьшение правительственных расходов, или увеличение налогов. Фискальная политика должна ориентироваться на положительное сальдо правительственного бюджета, если перед экономикой стоит проблема контроля над инфляцией.

Монетаристы, отвергают дискреционную фискальную политику. Они, в силу существования лагов и ошибок прогнозирования, считают, что уровень госрасходов и налогов может меняться без изменений законодательства (в отличии от кейнсианцев). Параметры фискальной политики изменяются автоматически при перемене экономических условий.

Налоговая политика государства реализуется с помощью определенного механизма. Налоговый механизм – совокупность организационно-правовых норм и методов управления налогообложением, включая широкий арсенал различного рода инструментов (налоговых ставок, налоговых льгот, способов обложения и др.). Государство придает своему налоговому механизму юридическую форму посредством налогового законодательства и регулирует его.

Можно выделить некоторые общие принципы налогообложения:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, уровня его доходов. Налог с дохода должен быть прогрессивным, т.к. возможности разных юридических и физических лиц неодинаковы. Этот принцип во многих странах не соблюдается, и некоторые налоги рассчитываются пропорционально.

2. Однократное налогообложение доходов. Многократное обложение дохода и капитала снижает стимулы к развитию производства. Примером осуществления данного принципа служит замена во многих странах налога с оборота на НДС, где вновь созданный чистый продукт облагается налогом один раз.

3. Обязательность уплаты налогов. Система штрафов и санкций, общественное мнение в стране должны делать выгодными своевременное и честное выполнение обязательств перед налоговыми органами.

4. Система и процедура выплаты налогов должны быть простыми и удобными как для налогоплательщика, так и для учреждений, собирающих налоги.

5. Налоговая система должна легко адаптироваться к меняющимся общественно-политическим потребностям.

6. Налоговая система должна учитывать национальные и территориальные интересы, т.е. налоги должны быть разделены по уровням изъятия: федеральный, местный.

Переход России к новым, рыночным условиям потребовал и новой налоговой политики, нового налогового законодательства. К основным его принципам можно отнести активную поддержку предпринимательства, целостность системы налогообложения, ее простоту, механизм защиты от двойного налогообложения, строгое и четкое разграничение налогов по уровням управления, учет национальных и территориальных интересов.