Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Реферат: Доходный подход к оценке недвижимости

Реферат: Доходный подход к оценке недвижимости

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ВСЕРОССИЙСКАЯ ГОСУДАРСТВЕННАЯ НАЛОГОВАЯ АКАДЕМИЯ

МИНИСТЕРСТВА ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ»

Дисциплина: «Оценка недвижимости»

РЕФЕРАТ

Доходный подход к оценке недвижимости

Выполнил: Скородумова О.Ю.

Специальность: налоги и налогообложение

Группа: НЗ - 401

Москва 2009

Содержание

Введение

1. Характеристика доходного подхода

2. Определение чистого операционного дохода

3. Теория капитализации и капитализационные коэффициенты

4. Прямая капитализация

5. Методы расчёта ставки капитализации

6. Дисконтирование потока доходов

7. Оценка с применением техники остатка

8. ЗА И ПРОТИВ ПРИМЕНЕНИЯ ДОХОДНОГО ПОДХОДА

Заключение

Литература

Введение

В настоящее время недвижимое имущество является одним из необходимых ресурсов (наряду с человеческими, финансовыми, материально-техническими и информационными ресурсами) обеспечения эффективной деятельности акционерного общества, государственного и муниципального собственника и, наконец, нормальной жизнедеятельности каждого отдельно взятого физического лица.

При этом недвижимость является важнейшим имущественным компонентом собственников. По своей оценочной стоимости недвижимость составляет до 30-40% (конечно, есть ряд современных направлений деятельности, где недвижимость используется минимально, например, в малом бизнесе, в интернет-магазинах и т.п.)

Поэтому оценка недвижимого имущества является важной и актуальной на современном этапе развития. Оценка движимого имущества также важна как в целях налогообложения, так и в целях купли-продажи, залога, аренды и др.

Существует несколько методов оценки недвижимого и другого имущества предприятий. Такие как: доходный, сравнительный, затратный и имущественный подходы к оценке недвижимого и другого имущества. В данной работе я рассматриваю доходный подход к оценке недвижимости, используемый для оценки недвижимого имущества, приносящего доход.

1. ХАРАКТЕРИСТИКА ДОХОДНОГО ПОДХОДА

Доходный метод основан на принципе ожидания, который утверждает что типичный инвестор или покупатель приобретает недвижимость в ожидании получения от неё бедующих доходов или выгод, то есть отражает:

· качество и количество дохода, который объект недвижимости может принести в течение своего срока службы;

· риски как характерные для оцениваемого объекта, так и для региона.

Таким образом, стоимость объекта может быть определена как его способность приносить доход в будущем. Здесь действует фактор времени, и сумма будущих доходов должна быть приведена нулевому моменту времени путём капитализации доходов и дисконтирования.

Теоретической базой доходного подхода являются принципы оценки, наиболее значимые из которых, а также факторы и обстоятельства, анализ который базируется на соответствующих принципах (рис. 1)

Принцип Сфера влияния

|

ОЖИДАНИЯ (основной принцип, на котором базируется оценка по доходу) |

Ценообразующие факторы |

| Характеристика дохода | |

| Характеристика капитала | |

| Коэффициенты | |

| ЗАМЕЩЕНИЯ | Выбор и анализ объектов-аналогов |

| Анализ альтернативных инвестиций | |

| СПРОСА И ПРЕДЛОЖЕНИЯ |

Учёт и анализ факторов: полезность; дефицитность; конкурентоспособность; доступность рынка капитала; монопольный, государственный контроль, деловая активность; характеристики населения |

|

ПРЕДЕЛЬНОЙ ПРОДУКТИВНОСТИ (баланса, вклада) |

Анализ объекта недвижимости: экономическое соответствие элементов недвижимости; её использование и тип землепользования |

Рис. 1

Основное преимущество доходного подхода по сравнению с рыночным и затратным заключается в том, что он большей степени отражает представление инвестора о недвижимости как источнике дохода, то есть это качество недвижимости учитывается как основной ценообразующий фактор. Доходный подход к оценке тесно связан с рыночным и затратным подходами. Например ставки дохода, применяемые в доходном подходе, обычно определяются из анализа сопоставимых инвестиций; затраты на реконструкцию используются при определении денежного потока как дополнительные инвестиции; методы капитализации используются при корректировке различий рыночного и затратного подходов.

Основным недостатком доходного подхода является то, что он в отличии от других подходов к оценке основан на прогнозных данных.

В рамках доходного подхода возможно применение двух методов:

· прямой капитализации доходов;

· дисконтированных денежных потоков.

Достоинства и недостатки методов определяются по следующим критериям (рис. 2)

| Критерии сравнения методов доходного подхода | Возможность отразить действительные намерения потенциального покупателя (инвестора) | |

| Тип, качество и обширность информации, на основе которой проводится анализ | ||

| Способность учитывать конкурентные колебания | ||

| Способность учитывать специфические особенности объекта, влияющие на его стоимость | месторасположение | |

| размер | ||

| потенциальная доходность |

Рис. 2.

В основе данных методов лежит предпосылка, что стоимость недвижимости обусловлена способностью оцениваемого объекта генерировать потоки доходов в будущем. В обоих методах происходит преобразование будущих доходов от объекта недвижимости в его стоимость с учётом уровня риска, характерного для данного объекта. Различаются эти методы лишь способом преобразования потоков дохода.

При использовании методов капитализации доходов в стоимость недвижимости преобразуется доход за один временной период, а при использовании метода дисконтированных денежных потоков – доход от ее предлагаемого использования за ряд прогнозных лет, а также выручка от предпродажи объекта недвижимости в конце прогнозного периода.

2. ОПРЕДЕЛЕНИЕ ЧИСТОГО ОПЕРАЦИОННОГО ДОХОДА

Для оценки полных прав собственности и прав арендатора в качестве потока доходов рассчитывается чистый операционный доход (ЧОД).

Оценщик недвижимого имущества работает со следующими уровнями дохода:

Потенциальный валовой доход (ПВД)

Действительный валовой доход (ДВД)

Чистый операционный доход (ЧОД)

Потенциальный валовой доход (ПВД) – доход который можно получить от недвижимости, при 100%-ом её использовании без учёта всех потерь и расходов. Потенциальный валовой доход зависит от площади оцениваемого объекта и установленной арендной ставки и рассчитывается по формуле:

ПВД= S x Ca

Где S- площадь, сдаваемая в аренду, м2;

Ca - арендная ставка за 1м2

Величина арендной ставки зависит от местоположения объекта, его физического состояния, наличия коммуникаций, срока аренды и т.д.

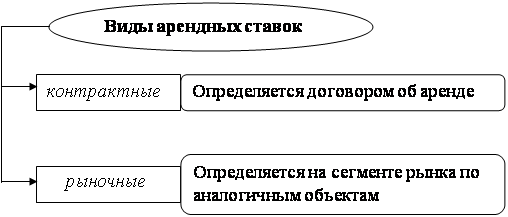

Арендная ставка бывает двух видов (рис. 3)

Рис.3

Рыночная арендная ставка предполагает собой ставку, преобладающую на рынке аналогичных объектов недвижимости, то есть является наиболее вероятной величиной арендной платы, за которую типичный арендодатель согласился бы сдать, а типичный арендатор согласился бы взять это имущество в аренду, что представляет собой гипотетическую сделку. Рыночная арендная ставка используется при оценке полного права собственности, когда по существу недвижимостью владеет, распоряжается и пользуется сам владелец: каков был бы поток доходов, если бы недвижимость была бы сдана в аренду.

Контрактная аренда ставка используется для оценки частичных имущественных прав арендодателя. В этом случае оценщику целесообразно проанализировать арендные соглашения с точки зрения условий их заключения.

В соответствии с видами арендными ставок арендные договора делятся на три большие группы:

· с фиксированной арендной ставкой (используется в условиях экономической стабильности);

· с переменной арендной ставкой (пересмотр арендных ставок в течении срока договора производится, как правило, в условиях инфляции);

· с процентной ставкой (когда к фиксированной величине арендных платежей добавляется процент от дохода, получаемого арендатором в результате использования арендованного имущества).

Метод капитализации доходов целесообразно использовать в случае заключения договора с фиксированной арендной ставкой, в остальных случаях корректнее применять метод дисконтированных денежных потоков.

Действительный валовой доход (ДВД) – это потенциальный валовой доход за вычетом потерь от неполной загрузки объекта недвижимости, от недосбора платежей за аренду, с добавлением прочих доходов от нормального рыночного использования объекта недвижимости:

ДВД = ПВД – Па + ПД

где Па – потери от недосбора арендных платежей;

ПД – прочие доходы.

Потери обычно выражаются в процентах по отношению к потенциальному валовому доходу и рассчитывают по ставке определяемой на рынке аналогичных объектов. Однако это возможно только в условиях наличия значительной информационной базы по сопоставимым объектам. В случае её отсутствия для определения коэффициента недозагрузки (недоиспользования) оценщик прежде всего анализирует ретроспективную и текущую информацию по оцениваемому объекту, то есть существующие арендные договора по срокам действия, частоту их перезаключения, величину периодов между окончанием действия одного арендного договора и заключением следующего (период, в течении которого единицы объекта недвижимости свободны), и на этой основе рассчитывается коэффициент недоиспользования (Кнд) объекта недвижимости:

| Кнд = | Дn x Tc |

| Na |

где Дn – доля единиц объекта недвижимости, по которым в течение года перезаключаются договора;

Тс – средний период, в течении которого единица объекта недвижимости свободна;

Na – число арендованных периодов в году.

Для расчёта предлагаемого действительного валового дохода полученный коэффициент недоиспользования должен быть скорректирован с учётом возможной загрузки площадей в будущем, которая зависит от следующих факторов:

· общеэкономические ситуации

· перспектив развития региона

· стадии цикла рынка недвижимости

· соотношение спроса и предложения на оцениваемом региональном сегменте рынка недвижимости.

Оценщик делает поправку на потери при сборе платежей, анализируя ретроспективную информацию по конкретному объекту с последующим прогнозированием данной динамики на перспективу (в зависимости от перспектив развития конкретного сегмента рынка недвижимости в регионе):

| Кn = | Па |

| ПВД |

где Кn – коэффициент потерь при сборе платежей.

Чистый операционный доход (ЧОД) – действительный валовой доход за минусом постоянных расходов (налоги на имущество, страховые платежи), вычитания операционных (эксплуатационных или переменных) расходов (за исключением амортизационных отчислений) и резервов (расходы на ремонт и реконструкцию, не включённые в операционные) за год:

ЧОД = ДВД – ПР – ОР - Р

где ПР – постоянные расходы;

ОР – операционные расходы;

Р – резервы.

Операционные расходы – это расходы, необходимые для обеспечения нормального функционирования объекта недвижимости и воспроизводства действительного валового дохода.

Состав операционных расходов по структуре соответствует смете затрат на содержание объекта недвижимости:

· содержание и ремонт;

· коммунальные услуги (электричество, газ, топливо, вода, телефон, водопровод и канализация);

· заработная плата персонала;

· налоги на заработную плату;

· договорные услуги (противопожарная система, лифт);

· представительские расходы;

· реклама;

· командировочные расходы;

· автотранспорт и др.

Эти цифры расходов представляют собой контрольный список для оценщика и не являются фактическими издержками, то есть это своего рода прогноз расходов. В статьи издержек включаются только отчисления, относящиеся непосредственно к эксплуатации объекта, и не включаются ипотечные проценты и амортизационные отчисления.

Полученный чистый операционный доход пересчитывается в текущую стоимость по одной из процедур, выбор которой зависит от информации о рынке.

В основу техники доходного подхода к оценке недвижимости положены принципы сложного процента.

3. ТЕОРИЯ КАПИТАЛИЗАЦИИ И КАПИТАЛИЗАЦИОННЫЕ

КОЭФФИЦИЕНТЫ

Капитализация дохода представляет собой совокупность приемов и методов, позволяющих оценивать стоимость объекта на основе его потенциальной способности приносить доход. При этом учитывается:

· сумма будущих доходов;

· момент получения доходов;

· продолжительность времени получения доходов.

Капитализация доходов предусматривает расчёт текущей стоимости будущих финансовых выгод, которые собственник или владелец может получить от объекта недвижимости.

Финансовые выгоды:

· из потока периодических доходов, получаемых на протяжении ожидаемого срока удержания определённых прав на объект недвижимости;

· выручки от перепродажи или передачи объекта недвижимости по окончании этого срока (реверсии[1]).

Капитализация дохода – это процесс пересчёта потока будущих доходов в единую текущую стоимость на основе ставки (коэффициента) капитализации.

Показателем доходности бизнеса в сфере недвижимости является ставка капитализации Cк, поскольку за счёт деления на данный показатель значения ожидаемой в будущем прибыли и вычисляется искомая стоимостная оценка.

Наилучшим источником для определения показателя доходности являются рыночные данные о продажах интересующего нас типа объектов приносящих доход недвижимости. При этом ключевой является рыночная информация о чистых операционных доходах. Эта информация должна быть доступной (то есть реально существующей и возможной для получения без целенаправленных искажений и сокрытия источниками информации) и достаточной (в смысле достаточного количества прецедентов, то есть, по крайней мере, несколько адекватных продаж).

4. ПРЯМАЯ КАПИТАЛИЗАЦИЯ

Целью приобретения доходной недвижимости является получение прибыли на вложенные средства в форме периодического дохода. Следовательно, цена приобретения объекта представляет собой сумму средств, уплаченную за право получения известного или прогнозируемого дохода.

На основании данных по недавним продажам сравнимых объектов можно найти взаимосвязь между величиной дохода и стоимостью прав на получение этого дохода.

Коэффициент, выражающий эту взаимосвязь, позволяет оценивать стоимость объекта на основании дохода, который он приносит владельцу.

Метод прямой капитализации доходов представляет собой определение стоимости недвижимости через перевод годового (или среднегодового) чистого операционного дохода в текущую стоимость.

Этот метод наиболее применим в тех случаях, когда объект недвижимости имеет стабильную загрузку.

Недостатком этого метода является то, что внимание принимается только доход за первый год и не учитывается поток дохода за весь срок владения, не учитываются прогнозы предположения инвестора, связанные с периодом владения, динамикой дохода, динамикой имущественных стоимостей. Но так как ставки капитализации извлекаются из текущих продаж схожих объектов, то подразумевается, что эти показатели отражают сложившиеся на данный момент ожидания инвесторов относительно изменения уровня доходов и имущественных стоимостей.

В процессе прямой капитализации ставка капитализации не разбивается на ставку дохода на инвестиции и норму возмещения первоначально вложенных средств.

Метод прямой капитализации не рекомендуется использовать, когда объект недвижимости требует значительной реконструкции или же находится в состоянии не завершённого строительства, то есть в ближайшем будущем не представляется возможным выход на уровень стабильных доходов.

Стоимость объекта методом прямой капитализации рассчитывается следующим образом:

| С= | NOY |

| Ck |

где C – стоимость объекта недвижимости;

NOY – репрезентативная величина ожидаемого чистого операционного годового дохода;

Ck – коэффициент капитализации.

Этапы оценки объекта недвижимости методом прямой капитализации следующие:

1) определение ожидаемого годового (или среднегодового) дохода в качестве дохода, генерируемого объектом недвижимости при его наилучшем и наиболее эффективном использовании;

2) расчёт ставки капитализации;

3) определение стоимости объекта недвижимости на основе чистого операционного дохода и коэффициента капитализации путём деления чистого операционного дохода на коэффициент капитализации.

Прямая капитализация может использоваться для оценки частичных имущественных прав, а так же стоимости отдельных физических компонентов объекта (земли и улучшений). В каждом из этих случаем применяется соответствующий показатель дохода, в зависимости от которого меняется название ставки капитализации, рассчитанной на его основе (рис. 4)

Соответствие видов дохода ставкам капитализации

| Используемый показатель дохода | Соответствующая ставка капитализации (Ck) |

| Чистый операционный доход (ЧОД) | Общая Ck |

| Доход инвестора | Re |

| Доход банка | Rm |

| Доход на земельный участок | Rl |

| Доход для улучшения | Rb |

Рис. 4

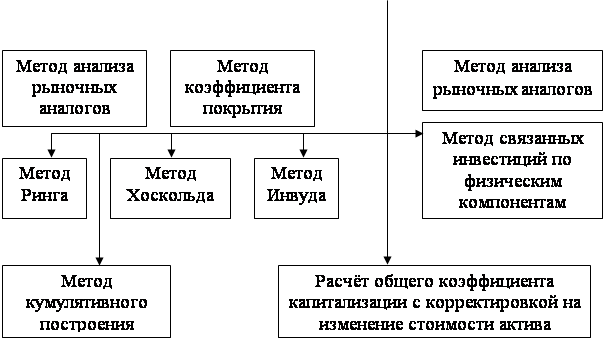

5. МЕТОДЫ РАСЧЁТА СТАВКИ КАПИТАЛИЗАЦИИ

Методы расчёта ставки капитализации выбираются в зависимости от конкретных условий, в которых функционирует объект оценки. Наиболее значимыми среди них являются:

· информация о доходах и ценах сделки на основе репрезентативной[2] выборки по сопоставимым объектам;

· источники и условия финансирования сделок;

· возможность корректного прогноза относительно стоимости объекта в конце прогнозного периода.

Существующие методы определения общей ставки капитализации представлены на рис. 5

| Методы определения общей ставки капитализации |

![]()

![]()

![]()

![]()

Рис. 5

Методы анализа рыночных аналогов – основной и наиболее корректный метод определения ставки капитализации.

Инвестор может много гадать относительного того, что будет с недвижимостью в течении прогнозного периода, однако использование ставки капитализации освобождает от этого процесса, но только при наличии надёжной информации по текущим и прошлым продажам и арендным ставкам, то есть для этого требуется развитой информативный рынок.

Сравнимые объекты должны совпадать с оцениваемым по своему функциональному назначению и уровню риска инвестиций, а так же соответствовать ему по размерам дохода, физическому сходству, месту расположения, соотношению между валовым доходом и будущего поведения имущественных стоимостей эксплуатационными расходами, сложившимися на рынке ожиданием будущего поведения имущественных стоимостей (рис. 6)

|

|

Цена объекта |

|

|

Приносимый доход |

|

|

Коэффициент эксплуатационных расходов как отношение валового дохода к эксплуатационным расходам |

|

|

Условия финансирования сделки |

|

|

Доля земельных средств |

|

|

Ситуация на рынке в момент |

Рис. 6

Метод кумулятивного построения ставки капитализации при оценке недвижимого имущества делит её на две составляющие: доход на инвестиции (капитал) и норму возмещения вложенной суммы .

Доход на капитал (i) - это компенсация которая должна быть выплачена инвестору за ценность денег с у3чётом фактора времени, за риск и другие факторы, связанные с конкретными инвестициями, то есть это процент, который выплачивается за использование денежных средств.

Возврат или возмещение капитала означает погашение суммы первоначального вложения. Этот элемент коэффициента капитализации применяется только в изнашиваемой части активов.

Ставка доходов на капитал строится следующим образом (рис. 7)

| Безрисковая ставка дохода |

| + |

| Премии за риск |

| + |

| Премии за низкую ликвидность недвижимости |

| + |

| Премии за инвестиционный менеджмент |

| + |

| Вложения в недвижимость |

Рис. 7

Безрисковая ставка доходности – ставка процента в высоколиквидные активы, то есть это ставка, которая отражает «фактические рыночные возможности вложения денежных средств фирм и частных лиц без какого-то бы ни было риска невозврата».

Безрисковой ставкой по западной методике считается ставка доходности по долгосрочным (20 лет) правительственным облигациям на мировом рынке (США, Германия, Япония и т.д.)

Безрисковая ставка используется в качестве базовой, к которой добавляются остальные составляющие - поправки на различные виды риска, связанные с особенностями оцениваемой недвижимости.

Для определения безрисковой ставки можно пользоваться как российскими, так и западными показателями по безрисковым операциям.

При использовании западной безрисковой ставки необходимо учитывать премию за риск инвестирования в Россию (страновой риск[3]),

Данная безрисковая ставка активно использовалась в РФ на первых этапах становления оценки, так как это период характеризовался сплошным копированием западного опыта без учёта российской специфики. Сейчас в качестве безрисковой ставки чаще берётся доходность по облигациям федерального займа (ОФЗ[4])

Поправку на страновой риск как правило, рассчитывают рейтинговые агентства, однако эта информация не всегда бывает доступна оценщикам. В этом случае оценщик экспертным путём может самостоятельно определить страновой риск для России по разработанным схемам, но степень субъективизма в расчётах существенно повышается.

В процессе оценки необходимо учитывать, что номинальные и реальные безрисковые ставки могут быть как рублёвые, так и валютные. При пересчёте номинальной ставки в реальную и наоборот целесообразно использовать формулу американского экономиста и математика И. Фишера, выведенную им ещё в 30-е г.г. XX в.:

Rн = Rр + Jинф. + Rр x Jинф.

| Rр = | Rн – Jинф |

| 1 + Jинф |

где Rн – номинальная ставка;

Rр – реальная ставка;

Jинф – индекс инфляции.

Номинальная ставка:

1. годовая ставка процентов, исходя из которой определяется величина ставки, применяемая в каждом периоде при начислении сложных процентов несколько раз в год;

2. процентная ставка, исчисляется без учёта инфляции.

Реальная ставка – процентная ставка, очищенная от инфляции. Реальная процентная ставка вычисляется как разница между номинальной процентной ставкой и уровнем инфляции. Различают:

· ex ante - ожидаемая реальная процентная ставка в момент выдачи кредита;

· ex post – фактически состоявшаяся реальная процентная ставка.

При расчёте валютной безрисковой ставки целесообразно проводить корректировку с помощью формулы И.Фишера с учётом индекса долларовой инфляции, при определении рублёвой безрисковой ставки – индекса рублёвой инфляции.

При использовании номинальный потоков доходов коэффициент капитализации и его составные части должны быть рассчитаны в номинальном выражении, а при ирреальных потоках доходов – в реальном выражении. Для преобразования номинальных потоков доходов в реальные следует номинальную величину разделить на соответствующий индекс цен, то есть отношение величины индекса цен за тот год, в котором ожидаются денежные потоки, к индексу цен базового периода.

При расчёте надбавки за низкую ликвидность учитывается невозможность немедленного возврата вложенных в объект недвижимости инвестиций, и она может быть принята на уровне долларовой инфляции за типичное время экспозиции подобных оцениваемому объектов на рынке.

Надбавка за риск вложения в недвижимость учитывает возможность случайной потери потребительской стоимости объекта и может быть принята в размере страховых отчислений в страховых компаниях высшей категории надёжности.

Средний размер страховых отчислений составляет 14-20%.

Надбавку за инвестиционный менеджмент целесообразно рассчитывать с учётом коэффициента недогрузки и потерь при сборе арендных платежей. Чем более рискованны и сложны инвестиции, тем более компетентного управления они требуют.

К недостаткам метода суммирования относится субъективный подход к принятию размеров составляющих ставки капитализации.

В ряде случаев ставка капитализации и доход на инвестиции совпадают, то есть Ск = i. Это так называемая бессрочная (вечная рента), а при ней возмещение капитала не обязательно, стоимость объекта не изменится с течением времени, периодически получаемый доход выражает доход на сложенные средства, а полное возмещение первоначально вложенных средств происходит в момент продажи объекта.

В случае, когда стоимость объекта уменьшается за период владения и полное возмещение вложенных средств в момент продажи становится невозможным, часть текущего дохода должна рассматриваться как возвращение инвестиций, остаток же составит доход на инвестиции. В этом случае ставка капитализации (Ск) должна быть увеличена таким образом, чтобы она давала возможность рассчитать единую сумму стоимости актива.

Когда прогнозируется рост стоимости актива, то весь текущий доход и часть выручки от перепродажи будут составлять доход на инвестиции. Возврат же инвестиций будет обеспечен за счёт остатка выручки от перепродажи, тогда ставка капитализации может быть рассчитана путём вычитания ежегодного процента прироста капитала из ставки дохода на инвестиции (i).

Метод коэффициента покрытия долга применяется в случаях, когда большинство объектов недвижимости приобретаются с привлечением заёмных средств, при этом общая ставка капитализации должна удовлетворять требованиям как банка, так и инвестора.

К требованиям банка относятся:

· получение прибыли на определённом уровне с учётом риска по выдаче кредита и получение равных периодических платежей, включающих выплаты по процентам;

· погашение основной задолженности.

К требованиям банка относятся:

· получение за период владения прибыли на вложенный капитал в объёме, достаточном для оправдания инвестиций с данным уровнем риска;

· возмещение первоначально вложенных средств.

Коэффициент покрытия долга (DCR) представляет собой отношение ежегодных выплат по обслуживанию долга, рассчитываемых из условий самоамортизирующегося кредита, к чистому операционному доходу.

Данный коэффициент ещё называется ипотечной постоянной и рассчитывается следующим образом:

| DCR = | DS |

| NOY |

где DS – ежегодные выплаты по обслуживанию долга;

NOY – репрезентативная величина ожидаемого чистого дохода;

Ипотечная постоянная определяется по таблице шести функций сложного процента: она равна сумме ставки процента и фактора фонда возмещения.

Коэффициент DCR используется кредиторами в качестве в качестве требования к кредитуемому инвестиционному проекту, если последний оценивается как более рискованный, чем другие варианты кредитования. При использовании этого метода предполагается, что стоимость недвижимости за период времени не изменится или, по крайней мере, не уменьшится.

По этому методу общая ставка капитализации равна произведению коэффициента ипотечной задолженности М, ипотечной постоянной Rm и коэффициента покрытия долга:

Ск = М x Rm x DCR

Где

| М = | Сm |

| С |

Сm – стоимость заёмных средств;

С – стоимость объекта (вся сумма инвестиций);

| Rm = | DS |

| Сm |

- ставка капитализации для заемных средств.

Параметры, используемые в этом методе, представляют собой открытую банковскую информацию. Этот метод не является основным, а, скорее используется как корректирующий, дающий ориентирующее значение ставки, капитализации в случаях, когда рыночные данные недостаточно надёжны.

Метод связанных инвестиций аналогично методу коэффициента покрытия долга используется, если для приобретения недвижимости привлекается заёмный капитал. В этом случае величина Ск должна учитывать интересы как собственного, так и заёмного капитала. Эти интересы выражаются в виде соответствующих ставок капитализации Rе (для собственных средств) и Rm (для заёмных средств). Общая ставка капитализации в этом методе определяется как средневзвешенная величина относительно финансовых составляющих с коэффициентами, равными долям заёмного и собственного капитала соответственно:

R = M x Rm + (1 - M) x Re

где М коэффициент ипотечной задолженности.

Значение ставки капитализации для собственного капитала (Rе) определяется из данных по сопоставимым объектам деления значения дохода до налогообложения на величину собственного капитала.

Коэффициент капитализации для собственного капитала рассчитывается по формуле:

| Re = | Dn |

| C |

где Dn – годовой денежный поток до выплаты налогов;

С – величина собственного капитала.

Метод связанных инвестиций по физическим компонентам аналогичен методу связанных инвестиций по финансовым компонентам, однако применяется к составным частям недвижимости – земле (участку) и улучшениям (строениям).

Общая ставка капитализации определяется как средневзвешенная величина между ставкой капитализации для земли Rl и ставкой для улучшения Rb:

Ck = L x Rl + (1 - L)

где L – доля стоимости земли в стоимости недвижимости

Ставки капитализации для земли и улучшений могут быть рассчитаны при условии, что можно с достаточной точностью на основе рыночных данных получить ставки капитализации для каждого из компонентов, а так же долю их вкладов в общую стоимость имущества.

Расчёт общего коэффициента капитализации с корректировкой на изменение стоимости актива учитывает как доход на инвестиции, так и компенсацию изменения стоимости объекта за рассматриваемый период. Доход на инвестиции отражает норма отдачи (конечная отдача), в силу того что учитывается весь период владения. Существует функциональная связь между общей ставкой капитализации и конечной отдачей:

Ck = Yi - ∆

где

| ∆ = | (FV – PV) |

| PV |

- долевое изменение стоимости;

Yi - ставка доходности инвестиций

Это выражение представляет собой уравнение Элвуда при условии, что недвижимость инвестируется без привлечения заёмного капитала. При этом предполагается, что доход носит аннуитетный[5] характер, а стоимость актива может изменяться в ту или иную сторону.

При уменьшении стоимости за период владения инвестор требует, чтобы компенсация потерянной стоимости происходила за счёт периодического дохода; увеличение стоимости, как части дохода можно заменить эквивалентом по текущей стоимости в виде дополнительного потока дохода.

Замена изменения стоимости эквивалентным периодическим доходом позволяет для определения текущей стоимости вместо дисконтирования использовать ставку капитализации как ставку дисконтирования, скорректированную на изменение стоимости первоначального капитала.

Определение Ck зависит от того, исходя из каких условий формируется фонд возмещения. Эти условия диктуются доступными вариантами реинвестирования. При этом используется метод Инвуда и метод Хоскольда.

Метод Инвуда предполагает, что фонд возмещения формируется по ставке процента, равной норме прибыли на инвестиции. Этот метод используется для доходов виде постоянного аннуитета. Хорошей иллюстрацией метода служит самоамортизирующийся кредит, где ставка капитализации для кредита, то есть ипотечная постоянная, представляет собой сумму процента, который в этом случае является нормой прибыли на сумму кредита, и фактора фонда, определяемого по ставке кредитного процента.

Метод Хоскольда предполагает, что инвестор не располагает доступными вариантами для реинвестирования по ставке, равной ставке на первоначальные инвестиции. Например, инвестор приобрёл актив с существенно большей доходностью по сравнению с другими возможностями, осознавая при этом риск, которому подвержены его вложения. Чтобы обезопасить возврат своих средств, инвестор формирует фонд возмещения, реинвестируя по минимальной из возможных ставок. В этом заключается допущение Хоскольда – фонд возмещения формируется по «безрисковой» ставке.

Формирование фонда возмещения при линейном возврате капитала происходит следующим образом. Определение ставки капитализации по норме отдачи и линейному фонду возмещения (метод Ринга) предполагает возврат капитала равными частями в течение срока владения активом.

Норма возврата в этом случае представляет собой ежегодную долю первоначального капитала, отчисляемую в беспроцентный фонд возмещения. Эта доля 1/n, где n – время амортизации, исчисляемое в годах. Выражение для общей ставки капитализации по методу Ринга выглядит следующим образом:

| Ck = Ym + | 1 |

| n |

где n – оставшийся срок экономической жизни.

6. ДИСКОНТИРОВАНИЕ ПОТОКА ДОХОДОВ

Дисконтированием называется процесс приведения денежных поступлений от инвестиций к их текущей стоимости по определённой ставке.

Метод дисконтированных денежных потоков (DCF) более сложен, чем метод прямой капитализации, детален и позволяет оценить объект в случае получения от него нестабильных денежных потоков, моделируя характерные черты их поступления. Метод дисконтированного денежного потока позволяет оценивать стоимость стоимости недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Расчёт текучей стоимости выглядит следующим образом:

| PV = | ∑ NOY | + | FV |

| (1 + i) | (1 + i)n |

где PV – текущая стоимость.

По сравнению с прямой капитализацией, где используется одномоментные параметры, этот метод при определённых условиях более предпочтителен, так как требует учёта и анализа показателей дохода и капитала за весь инвестиционный период.

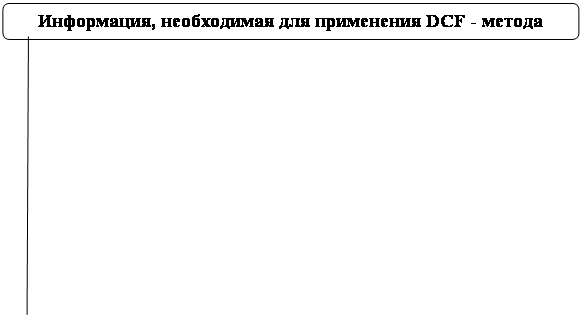

Применение DCF –метода требует наличия следующей информации (рис. 8)

Этапы расчёта дисконтированного денежного потока следующие:

1) определение прогнозного периода;

2) прогнозирование величин денежных потоков, включая реверсию.

|

|

|

|

|

|

|

|

|

|

Рис. 8

Динамика будущих доходов определяется на основе данных о текущих доходах и ретроспективной информации о доходах и влияющих на них рыночных факторах. В итоге оценщик должен определить тенденции в изменении будущих доходов за спланированный им прогнозный год. Обычно прогноз заключается в определении годового темпа изменения дохода относительно текущего значения. Ошибка в прогнозе дохода тем более значима, чем короче период владения. То де самое относится и к прогнозу относительно возможной цены продажи в конце периода владения: чем длительней этот период, тем эта ошибка меньше влияет на величину текущей стоимости.

При прогнозе цены продажи в конце периода владения редко представляется возможным определить абсолютные значения этой величины. Естественнее определять относительное изменение стоимости, опираясь на выявленные тенденции изменения ценообразующих факторов, то есть предпродажа определяется следующим образом:

Цn = (1 ± ∆) x V

где Цn – цена перепродажи; ∆- долевое изменение стоимости за период владения; V – первоначальная (текущая) стоимость.

| V = ∑ | NOYi | + | (1 ± ∆) x V |

| (1 + i)l | (1 + i)n |

Определить цену будущей продажи так же можно, используя метод прямой капитализации, применяя ставку капитализации к доходу, следующему мосле периода владения.

Применение этого способа оценки величины реверсии ограничиваться возможностью прогноза ставки капитализации. При прогнозировании будущей стоимости следует учитывать фактор физического разделения недвижимости: земля и улучшения. Земля не подвержена износу, и, со временем, как правило её стоимость или растёт, или не изменяется, если система землепользования рациональна, а земля используется наиболее эффективным образом. Для строений помимо всех прочих ценообразующих факторов, наиболее существенным является износ, неизбежно приводящий к потере стоимости.

Определение ставки дисконтирования ожидаемой нормы прибыли на допустимые альтернативные инвестиционные возможности с сопоставимыми рисками представляет собой наиболее сложную проблему оценки.

Ставка дисконта – коэффициент используемый для расчёта текущей стоимости денежной суммы, получаемой или выплачиваемой в будущем.

Ставка дисконта показывает эффективность вложения капитала с учётом риса получения будущих доходов.

Риск – оцененная степень неопределённости получения в будущем доходов.

Общий риск представляет собой сумму всех рисков, связанных с принятием инвестиционного решения. (рис. 9)

По мере повышения степени риска инвестиций увеличивается норма дохода.

|

|

||||

|

|

|

менеджмент |

|

|

|

не получение арендных платежей |

|

|

|

износ зданий |

|

|

|

чрезвычайные ситуации |

|

|

юридическая не компетентность |

Рис. 9

В практике оценочной деятельности наиболее популярны следующие методы расчёта ставки дисконтирования:

· метод суммирования;

· метод рыночного анализа:

· метод инвестиционной группы

Метод суммирования основан на сопоставлении доходности и рисков доступных альтернативных инвестиций. Инвесторы требуют более высокие премии за использование своих денежных средств в том варианте, в котором эти средства подвержены более высокому риску в части получения дохода и возврата этих средств. Повышение осознанного уровня риска выражается в увеличении ставки дисконтирования.

Суть метода заключается в прибавлении процентных составляющих (премий) отражающих дополнительные риски, присущие данному инвестиционному решению, к ставке дохода на инвестиции, которые в сравнении с другими инвестиционными инструментами считаются безрисковыми.

Метод рыночного анализа наиболее корректен, так как напрямую учитывает мнение и предпочтения инвесторов посредством опроса или анализа реальных сделок. Здесь необходимо учитывать информацию по продажам и арендным соглашениям всех сопоставимых инвестиционных объектов аналогичного назначения. При анализе требуемая ставка дисконтирования определяется как ставка конечной отдачи для сопоставимых объектов. Для выявления ставки конечной отдачи используется понятие внутренней нормы прибыли IRR – ставки дисконтирования, при которой текущая стоимость всех денежных поступлений за время развития инвестиционного проекта (период владения) равна текущей стоимости инвестиций.

Метод инвестиционной группы требует определения четырёх параметров: доли заёмного и доли собственного капиталов в общем объёме инвестиций и требуемых ставок дохода на каждый из этих компонентов в соответствии с выражением:

Y0 = M x Ym + (1 - M) x Ye

Таким образом, ставка дисконтирования в качестве конечной отдачи определяется как средневзвешенная величина по долевым коэффициентам между финансовыми компонентами. Метод применим, когда привлечение земного капитала для инвестиций недвижимость типично, известны среднерыночные условия кредитных соглашений, особенно в отношении коэффициента Ym, а также известны в качестве самостоятельных показателей среднерыночные значения ставок отдачи на собственные средства инвесторов.

Из трех методов определения ставки дисконтирования наиболее точным является метод рыночного анализа. В двух других методах так же используют подход для определения необходимых исходных параметров, а расчёт ставки дисконтирования с их помощью только корректируется.

7. ОЦЕНКА С ПРИМЕНЕНИЕМ ТЕХНИКИ ОСТАТКА

Метод остатка используется чаще всего для оценки земли с потенциалом развития, то есть тогда, когда земля не может быть оценена методами сравнения из-за индивидуальной природы каждого варианта развития, а так же в связи с действием других факторов влияния, например градостроительных ограничений, наличия или отсутствия планового развития.

Техника остатка использует положение из классической теории экономики земли о том, что доход, приносимого производственным объектом, после того как из этого общего дохода вычли все составляющие для удовлетворения остальных факторов производства: труда, капитала, управления. Таким образом доход, приходящийся на земельный ресурс, носит остаточный характер и соответствует так называемой земельной ренте при условии, что все производственные ресурсы экономически сбалансированы.

В настоящее время выделяют два метода остатка:

· техника остатка для оценки земли;

· техника остатка для оценки здания.

Техника остатка земли оценки позволяет определить стоимость различных интересов, объединенных в доходной недвижимости: физических, финансовых и правовых. Использование техники остатка для оценки всех составляющих, помимо з0емли, носит достаточно формальный характер, но успешно используется при экономическом анализе доходной недвижимости. Исходными величинами являются общий чистый годовой доход, ставки доходности и стоимость одной из составляющих (физических или финансовых).

Алгоритм применения техники остатка для оценки земли следующий:

1) Определяется доход, необходимый для привлечения инвестиций в составляющую с известной стоимостью. Для этого соответствующую ставку капитализации умножают на величину стоимости.

2) Определяется доход, который приходится на вторую составляющую. Для этого доход, приходящийся на первую составляющую, вычитают из общего дохода.

3) Доход для второй составляющей капитализируется в её стоимость.

Наиболее распространено применение техники остатка при анализе наиболее эффективного использования земли и при оценках земли в случаях, когда отсутствует информация о продажах свободных земельных участков. Оценка земельного участка с помощью техники остатка целесообразна, когда имеющиеся на ней постройки достаточно новые, то есть когда определение стоимости не составляет труда, а износ незначителен.

8. ЗА И ПРОТИВ ПРИМЕНЕНИЯ ДОХОДНОГО ПОДХОДА

Тек же, как для любого структурированного набора аналитических методов, в отношении применения доходного похода к оценке и экономическому анализу нематериальных активов существуют свои аргументы «за» и «против». Для целей данного обсуждения аргументы за и против применения доходного подхода можно рассматривать как его аналитические достоинства и недостатки. Сначала мы обобщаем несколько наиболее существенных аналитических достоинств этого подхода. Затем мы обобщаем некоторые из его наиболее существенных аналитических недостатков.

В следующем перечне представлено несколько положительных особенностей доходного подхода в связи с его использованием в анализе нематериальных активов:

1. Методы доходного подхода обладают способностью к адаптации и гибкостью. То есть, они могут быть легко адаптированы для проведения анализа многочисленных стандартов стоимости на основе множества исходных допущений при выборе базы стоимости. Методы доходного подхода также могут использоваться для анализа трансфертного ценообразования и ставок роялти, анализа убытков, анализа тех или иных событий и других многочисленных видов анализа.

2. Методы доходного подхода хорошо известны и пользуются широким признанием. Аналитики нематериальных активов знакомы с этими методами на основе профессиональной подготовки и опыта. При этом даже лица, проверяющие работу аналитиков нематериальных активов или опирающиеся на ее результаты (такие как нефинансовые руководители, банкиры, юристы и судьи), в целом знакомы с основными методами доходного подхода.

3. Методы доходного подхода хорошо поддаются интерпретации в различных дисциплинах общей оценки и оценки стоимости. То есть, существует общее сходство методов доходного подхода, используемых в анализе нематериальных активов и в анализе ценных бумаг, оценке бизнеса и оценке недвижимости.

4. Методы доходного подхода достаточно точно моделируют реальный процесс принятия решений участниками рынка нематериальных активов. Создатели, владельцы, покупатели, продавцы, лицензиары и лицензиаты нематериальных активов – все они, имплицитно или эксплицитно, анализируют возможные сделки с позиций анализа в рамках доходного подхода.

5. Можно утверждать, что методы доходного подхода являются самыми строгими и структурированными инструментами анализа нематериальных активов. Методы доходного подхода требуют от аналитика эксплицитного рассмотрения всех критически важных экономических переменных, связанных с оцениваемым нематериальным активом, включая способность актива генерировать доход, распределение дохода между нематериальным активом и связанными с ним активами, ожидаемый остаточный срок службы нематериального актива и риск, сопряженный с инвестициями в этот актив. Другие подходы к оценке, безусловно, требуют от аналитика имплицитного рассмотрения всех этих переменных. Однако доходный подход требует, чтобы эти переменные были рассмотрены эксплицитно и каждый в отдельности.

Так же, как и все другие аналитические подходы, доходный подход имеет недостатки, связанные с его использованием. В следующем перечне представлено несколько отрицательных характеристик доходного подхода в связи с его использованием в анализе нематериальных активов:

1. Методы доходного подхода допускают внесение в анализ определенного элемента необъективности. Поскольку некоторые из этих методов довольно сложны, аналитик, ориентированный на достижение конкретной цели, может слегка подтасовать особенно чувствительные экономические переменные таким образом, чтобы иметь возможность манипулировать результатами анализа или повлиять на них иным образом.

2. Методы доходного подхода допускают возможности совершения непреднамеренных ошибок, а также заранее обозначенных нечестных манипуляций. Опять-таки, это происходит потому, что эти методы часто являются сложными с аналитической точки зрения. Аналитику относительно легко сделать непреднамеренную ошибку – но, тем не менее, именно ту ошибку, которая может оказать существенное влияние на заключение о стоимости.

3. Методы доходного подхода допускают возможность двойного счета, то есть, завышение стоимости нематериальных активов. Этот недостаток легко устранить путем правильной оценки амортизационных отчислений в анализе. Тем не менее, некоторые аналитики иногда ошибочно недооценивают (или даже игнорируют) учет необходимых амортизационных отчислений.

4. Методы доходного подхода иногда не подвергаются проверке на основе рыночных данных. Поскольку эти методы выглядят аналитически сложными, некоторые аналитики не всегда подтверждают используемые экономические переменные эмпирическими рыночными данными. Естественно, использование прогнозных переменных, несогласованных с фактической рыночной динамикой, приводит к сомнительным аналитическим выводам независимо от того, насколько строгим или структурированным является анализ сам по себе.

5. Методы доходного подхода к анализу нематериальных активов иногда путают с методами доходного подхода, которые используются в других оценочных дисциплинах. Как отмечалось ранее, методы доходного подхода применительно к анализу нематериальных активов имеют много сходных элементов с методами анализа ценных бумаг, оценки бизнеса и оценки недвижимости. Однако из-за этого некоторые аналитики не учитывают достаточно тонкие, но, безусловно, важные отличия в способах анализа в рамках доходного подхода, используемых в различных дисциплинах. Некоторые аналитики неправильно пытаются применять в анализе нематериальных активов методы, которые подходят только для других оценочных дисциплин.

Применение всех структурированных аналитических методов имеет достоинства и недостатки. Что касается методов доходного подхода, то многие аналитические достоинства при их неправильном использовании превращаются в аналитические недостатки.

Заключение

Необходимость оценки недвижимости возникает в случае совершения сделок купли-продажи, передаче имущества в залог, страховании и пр. Часто оценка недвижимости требуется при вступлении в наследство для уплаты соответствующих налогов и разделе имущества в случае бракоразводного процесса. В целом, оценка недвижимости представляет собой комплексное исследование, основная цель которого — объективное определение рыночной стоимости объекта.

Как правило, оценка недвижимости имеет фиксированную цену, но в ряде случаев стоимость данной операции может колебаться в зависимости от удаленности объекта, площади и других параметров.

В данной работе я рассматривала разные подходы к оценке недвижимости, а так же методы и характеристику этих подходов.

Литература

1. Федеральный закон от 29.07.1998 N 135-ФЗ "Об оценочной деятельности в Российской Федерации";

2. Оценка и налогообложение недвижимого и другого имущества предприятий: методы и практика: учебно-методическое пособие/Л.В. Попова, И.А. Дрожжина, Б.Г. Маслов. – М.:Дело и Сервис, 2009;

3. Оценка недвижимости. И.Х. Наназашвили, В.А.Литовченко – 2005;

4. Дамодаран А. Инвестиционная оценка. Инструменты и методы оценки любых активов. 2-е изд. - М.: Альпина Бизнес Букс – 2004;

5. Практические аспекты оценки коммерческой и жилой недвижимости, объектов незавершенного строительства и земельных участков "Банковское кредитование", 2007. N 3;

6. Оценка недвижимости: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления /Л.Н. Тепман; под ред. В.А. Швандара. -2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2007

7. http://www.irn.ru

8. http://www.indeks.ru/

9. Борисов Л.П. Оценка результатов финансово-хозяйственной деятельности предприятия/ Консультант, № 8, 2005;

10. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. – М.: ДиС, 2005;

[1] Реверсия (лат.Reversio - возврат) - а)временная передача кредитору каких либо ценностей для обеспечения обязательства, возвращаемых после погашения этого обязательства;

б) возврат имущества первоначальному владельцу.

[2] Репрезентативная выборка – выборка имеющая такое же распределение относительных характеристик, что и генеральная совокупность

[3] Страновый риск – риск, связанный с инвестициями в конкретной стране и одинаковой для всех компанией; инфляционный риск, риск возникновения социальной нестабильности и т.п.

[4] ОФЗ – государственная именная купонная ценная бумага, имеющая срок обращения более 1 года и представляющая право владельцу на получение процентного дохода, начисляемого к номинальной стоимости облигаций, и суммы основного долга (номинальной стоимости или иного имущественного эквивалента), выплачиваемого при погашении ОФЗ.

[5] Аннуитет (от лат. аnnuitas – ежегодный платёж, англ. Annuity, Anny) – а) вид срочного государственного займа, когда ежегодно выплачиваются проценты и погашается часть суммы; б) вид долгосрочного займа, когда кредитор ежегодно получает определённый доход (ренту) взимаемый с расчётом на постепенное погашение основной суммы вместе с процентами; в) равные друг другу денежные платежи, выплачиваемые через промежутки времени в счёт погашения получаемого кредита, займов и процентов по нему.