Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Реферат: Анализ структуры баланса филиала "Ставрополькрайводоканала" - Светлоградского "Межрайводоканала"

Реферат: Анализ структуры баланса филиала "Ставрополькрайводоканала" - Светлоградского "Межрайводоканала"

1. Сведения о предприятии

1. Форма собственности: государственное унитарное предприятие, филиал.

2. Полное наименование предприятия: Светлоградский «Межрайводоканал»

3. Юридический адрес: 356530, Россия, Ставропольский край, Петровский район, г. Светлоград, ул. Садовая 28а

4. Фактический адрес: 356530, Россия, Ставропольский край, Петровский район, г. Светлоград, ул. Садовая 28а

5. Электронный адрес: нет

6. Порядок создания:

Филиал создан на основании постановления Губернатора Ставропольского края от 30.12.1997 г. №836, распоряжения председателя комитета по управлению государственным имуществом правительства Ставропольского края от 19.01.1998 г. №19, от 04.03.1998 г. №111 действует в соответствии с законодательством Российской Федерации и Положением о филиале государственного унитарного предприятия Ставропольского края «Ставрополькрайводоканал» - Светлоградский «Межрайводоканал».

2. Организационная характеристика предприятия

Государственное унитарное предприятие Ставропольского края «Ставрополькрайводоканал», в дальнейшем именуемое «Предприятие», создано в соответствии с постановлением Губернатора Ставропольского края от 18.11.1997 года №599, как государственное унитарное предприятие «Ставрополькрайдовсервис». Зарегистрировано в администрации г. Ставрополя №0900/97 от 18.11.1997 года (свидетельство серия В №000326).

Предприятие является коммерческой организацией, созданное для осуществления финансово – хозяйственной деятельности, находится в ведомственном подчинении Министерства жилищно – коммунального хозяйства, строительства и архитектуры Ставропольского края. Предприятие является юридическим лицом, имеет самостоятельный баланс, расчетные и иные счета в банках, круглую печать, содержащую его полное наименование на русском языке и указания на местонахождения унитарного предприятия. Предприятие в праве иметь штампы и бланки со своим фирменным наименованием, собственную эмблему, а также зарегистрированный в установленном порядке товарный знак и другие средства индивидуализации.

Предприятие отвечает по своим обязательствам всем принадлежащим ему имуществом. Предприятие не несет ответственности по обязательствам государства и его органам, а государство не несет ответственности по обязательством предприятия, за исключением случаев, предусмотренных законодательством Российской Федерации.

Предприятие от своего имени приобретает имущественные и личные неимущественные права и несет обязанности, выступает истцом и ответчиком в суде и арбитражном суде в соответствии с действующим законодательством Российской Федерации.

Предприятие приобретает права юридического лица с момента его государственной регистрации. ГУП «Ставрополькрайводоканал» имеет 37 филиалов по Ставропольскому краю.

Предприятие создано в целях удовлетворения общественных потребностей в результате его деятельности и получения прибыли. Для достижения целей предприятие осуществляет следующие виды деятельности:

· оказание услуг по системам водоснабжения и водоотведения населению, прочим потребителям с целью получения прибыли;

· обеспечение транспортировки воды до потребителей и отвода сточных вод на основе договора;

· лабораторный контроль питьевой воды, промышленных и хозяйственных стоков;

· проведение работ по реконструкции и техническому совершенствованию водопроводов и канализации;

· разработка мероприятий по экономии воды, снижение потерь воды и рациональному ее использованию;

· обеспечение формирование источников финансирования за счет средств, полученных за услуги водоснабжения, водоотведения и других видов деятельности;

· контроль качества и надежности выполнения работ и предоставляемых услуг, принятие и оплата произведенных услуг, согласно заключенным оговорам;

· разработка градостроительной документации;

· выполнение проектных работ;

· выполнение текущего, капитального ремонтов и строительно - монтажных работ;

· выполнение функций заказчика и генподрядчика;

· эксплуатация и охрана систем водоснабжения и водоотведения, принадлежащих предприятию, и их техническое обслуживание, согласно заключенных с контрагентами договоров.

Дополнительные виды деятельности: торгово – закупочная, грузопассажирские перевозки, инвестиционная деятельность.

Предприятие не вправе осуществлять виды деятельности не предусмотренные Уставом, кроме деятельности, направленной на создание объектов социально – культурного назначения и строительство жилья в целях обеспечения потребностей работников предприятия. Светлоградский «Межрайводоканал», именуемый в дальнейшем филиал, является обособленным подразделением ГУП СК «Ставрополькрайводоканал», которое является юридическим лицом по законодательству РФ. Филиал создан на основании постановления Губернатора Ставропольского края от 30.12.1997 г. №836, распоряжения председателя комитета по управлению государственным имуществом правительства Ставропольского края от 19.01.1998 г. №19, от 04.03.1998 г. №111 действует в соответствии с законодательством Российской Федерации и Положением о филиале государственного унитарного предприятия Ставропольского края «Ставрополькрайводоканал» - Светлоградский «Межрайводоканал».

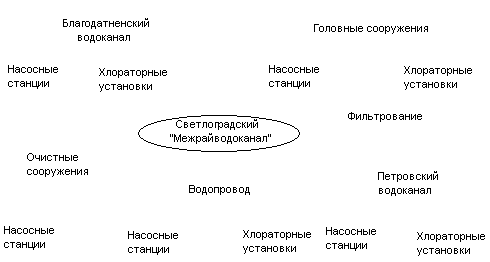

Филиал является правопреемником Светлоградского управления эксплуатации групповых водопроводов. Филиал учрежден на срок деятельности предприятия. Структура Светлоградского «Межрацволоканала» представлена на схеме.

Рис. 1 - Структура Светлоградского «Межрайводоканала»

Основной целью и предметом деятельности «Межрайводоканала» является:

· оказание услуг по водоснабжению о водоотведению населению, а также хозяйствующим субъектам независимо от организационно – правовых форм, форм собственности с целью получения прибыли;

· заключение договора с юридическими лицами и физическими лицами независимо от форм собственности по оказанию услуг по водоснабжению и вовоотведению;

· заключение договоров с предприятиями, эксплуатирующими источники, на поставку питьевой воды и прием сточных вод на очистку;

· контроль за качеством питьевой воды и предоставляемых услуг;

· эксплуатация, ремонт, реконструкция и строительство водопроводо–канализационных сооружений, магистральных и разводящих сетей водопровода и канализации;

· добыча, производство, транспортировка, распределение и реализация питьевой воды потребителям, отвечающая требованиям по качеству предоставляемых услуг, прием сточных вод;

· оказание платных услуг физическим и юридическим лицам любой формы собственности с учетом специфики работы филиала, наличия материалов, машин механизмов, в соответствии с заключенными договорами;

· обеспечение санитарно – технических и противопожарных мероприятий, своевременное проведение производственного контроля за качеством воды;

· проведение мероприятий по охране труда, технике безопасности, безопасности движения и гражданской обороне, ежегодному обучению и аттестации рабочих по охране труда, технике безопасности;

· организация учета воды, поставляемой потребителям, а также количество отводимых сточных вод;

· обеспечение сбора денежных средств населения и других потребителей питьевой воды, различных оплат услуг, субвенций федерального бюджета, средств краевого и местного бюджетов, иных поступлений разных уровней бюджетов;

· выдача технических условий, проектов на подключение к сетям водоснабжения и канализации, согласование ПДС и осуществление технического надзора за строительством указанных сетей, участие в комиссии по приемке сетей водоснабжения и канализации в эксплуатацию;

· осуществление бухгалтерского и статистического учета, обеспечение охраны имущества и бережное отношение к нему, предоставление в установленном порядке финансовых отчетов и баланса;

· осуществление подбора и расстановки кадров, а также обучение и повышение квалификации работников;

· организация и производство строительно - монтажных работ, конструкций и изделий;

· оказание платных услуг по установке, проверке и ремонту водомеров;

· оказание услуг по строительству и реконструкции водопроводных и канализационных сетей по договорам подряда и субподряда;

· долевое участие в строительстве объектов соцкультбыта и жилья;

· оказание услуг по проектированию, строительству, реконструкции объектов водопровода и канализации по договорам подряда и субподряда проведение пусконаладочных работ.

Дополнительными видами деятельности Филиала являются: осуществление коммерческой, торговой, деятельности по реализации товаров народного потребления, оборудования, комплектующих изделий, а также средств транспорта; грузопассажирские перевозки; развитие подсобного хозяйства и связанная с ним деятельность.

Филиал предприятия, являясь его обособленным подразделением, не является юридическим лицом по российскому законодательству. Филиал действует от имени предприятия, на основании утвержденного им положения, директор филиала действует по доверенности выданном предприятием, в соответствии с законодательством Российской Федерации. Филиал имеет отдельный баланс, его имущество и средства учитываются в общем балансе предприятия. Для организации и ведения своей деятельности филиалу открываются расчетные счета в банках в установленном законодательством порядке. Предприятие несет ответственность по обязательствам филиала. Филиал имеет печать, штампы и бланки со своим наименованием, товарным знаком, эмблемой и наименованием предприятия и другими средствами визуальной идентификации.

Для эффективного осуществления возложенных на него функций филиал:

· ежегодно готовит план капитального ремонта зданий, сооружений, инженерных коммуникаций для утверждения его с предприятием, принимает участие в приемке законченных работ по строительству, капремонту и реконструкции;

· обеспечивает подготовку объектов ВКХ к работе в осеннее – зимний период.

«Межрайводоканал» осуществляет:

· подготовку предложений по вопросам единой экономической и технической политики в сфере водоснабжения и водоотведения;

· разработку прогноза оказания услуг по капитальному ремонту, финансового обеспечения, нормативного и методического обеспечения муниципального и государственного заказа;

· контроль за соответствием общего объема предоставляемых услуг и величины тарифов на услуги для различных групп потребителей.

Имущество «Межрайводоканала» образуется из средств, закрепленных за ним предприятием, а также денежных и материальных средств, приобретенных в ходе его хозяйственной деятельности, входящих в общий баланс предприятия. Производственная деятельность филиала планируется и учитывается в составе предприятия. Предприятие предоставляет филиалу оперативную и хозяйственную самостоятельность в процессе выполнения закрепленных за ним функций. Филиал самостоятельно осуществляет распоряжение средствами, получаемыми им в результате хозяйственной деятельности. Филиал в праве заключать хозяйственные договоры в рамках предмета своей деятельности, несет материальную ответственность перед предприятиями за нанесенный ущерб, реализует свою продукцию, работы, услуги, отходы производства по ценам и тарифам, установленным в соответствии с законодательством. Итоги деятельности филиала отражаются в балансе, в отчете о прибылях и убытках, а также годовом отчете предприятия. Хозяйственный год филиала совпадает с хозяйственным годом предприятия. Филиал ежеквартально перечисляет средства на содержание аппарата предприятия.

Управление филиалом осуществляется директором филиала. В компетенцию предприятия по управлению филиалом входит:

· утверждение, внесение изменений и дополнений в Положение;

· определение основных направлений его деятельности;

· назначение и увольнение директора;

· назначение и увольнение главного бухгалтера;

· назначение аудиторов;

· назначение главного инженера по согласованию;

· установление размера, формы и порядка наделение филиала имуществом;

· осуществлять контроль за работой абонентского отдела и юридической службы;

· утверждение годовых отчетов по результатам деятельности, утверждение отчетов и заключений аудиторов;

· принятие решений о прекращении деятельности филиала, назначение ликвидационной комиссии, утверждение ликвидационного баланса.

Руководство деятельностью филиала осуществляет директор, назначаемый предприятием и действующий на основании доверенности, выдаваемой предприятием.

Директор филиала:

· по доверенности действует от имени предприятия в пределах полномочий, достоверности и другими решениями предприятия;

· осуществляет руководство финансово – хозяйственной деятельностью филиала в соответствии с задачами, утвержденными Положением;

· распоряжаться средствами филиала в пределах предоставляемых ему прав, совершает сделки в рамках предмета деятельности филиала;

· издает приказы и указания, обязательные для всех работников филиала;

· оплачивает текущие платежи за потребляемую электроэнергию, полное возмещение затрат по услугам водоснабжения и водоотведения;

· исполняет обязанности по своевременной уплате налогов по месту нахождения филиала;

· открывает и закрывает в банках расчетные и иные счета;

· утверждает и изменяет штатное расписание на работников филиала (кроме рабочих) по согласованию с предприятием;

· осуществляет прием и увольнение работников самостоятельно, руководствуясь действующим трудовым кодексом РФ и коллективным договорам филиала;

· несет полную материальную ответственность в соответствии с законодательством РФ.

Приказы и распоряжения директора в пределах его полномочий обязательны для исполнения всеми работниками предприятия.

Проверка финансово – хозяйственной и правовой деятельности филиала осуществляется ревизионной комиссией (ревизором) предприятия, аудитором предприятия, назначенными или привлекаемыми предприятием в случае необходимости. Контроль за финансово – хозяйственной деятельностью филиала может осуществляться аудитором (гражданским или аудиторской организацией на основании заключенных с ними договоров). Члены ревизионной комиссии (ревизора) предприятия и аудитор предприятия вправе требовать от должностных лиц филиала предоставления им всех необходимых материалов, бухгалтерских или иных документов и личных объяснений. Результаты проведенных проверок направляются членами ревизионной комиссии или аудиторами руководству филиала и предприятия. Ревизионная комиссия (ревизор) предприятия и аудитор предприятия составляют заключение по годовым отчетам филиала. Без заключения ревизионной комиссии или аудитора предприятие не вправе утверждать результаты хозяйственной деятельности филиала.

Филиал учитывает результаты своей деятельности, ведет бухгалтерскую и статистическую отчетность в порядке, установленном действующим законодательством РФ. Главный бухгалтер филиала несет ответственность и пользуется правами, установленными для главных бухгалтеров предприятия и организаций. Главный бухгалтер филиала подчиняется непосредственно директору филиала.

Отношение работников предприятия, возникшие на основе трудового договора, регулируются действующим законодательством РФ и коллективным договором филиала. Директор филиала разрабатывает положение об оплате труда работников персонала, где предусмотрены формы и системы оплаты труда, распорядок рабочего дня, сменность работы, порядок предоставления выходных дней, отпусков и другие вопросы.

Деятельность филиала прекращается:

· по решению генерального директора предприятия;

· на основании решения арбитражного суда или суда при неплатежеспособности предприятия;

· в случаях систематического и грубого нарушения филиалом действующего законодательства.

Ликвидация «Межрайводоканала» производится назначенной предприятием ликвидационной комиссии, а в случаях прекращения деятельности филиала по решению суда или арбитражного суда – ликвидационной комиссии к ней переходят полномочия по управлению делами филиала. Ликвидационная комиссия оценивает наличное имущество филиала, выявляет его дебиторов и кредиторов и рассчитывается с ними, принимает меры к оплате долгов филиала третьим лицам, а также составляет ликвидационный баланс и представляет его предприятию. Имеющиеся у филиала денежные средства, включаются в выручку от распродажи его имущества при ликвидации, после расчетов с бюджетом, оплаты труда работников филиала, кредиторами распределяются в соответствии с решением предприятия. При недостатке имущества филиала для расчетов с кредиторами предприятие обязано удовлетворять их законные имущественное требования. Ликвидационная комиссия несет имущественную ответственность за ущерб, причиненный предприятию, а также третьим лицам в соответствии с законодательством РФ.

3. Анализ структуры баланса филиала «Ставрополькрайводоканала» - Светлоградского «Межрайводоканала»

Критерии неплатежеспособности

Важным этапом анализа предприятия является анализ и оценка структуры баланса предприятия, который проводится на основе "Критериев неплатежеспособности", утвержденных Постановлением Правительства Российской Федерации от 26 октября 2002 года и подробно описанных в "Методических указаниях по проведению анализа финансового состояния организаций" Федеральной службы по финансовому оздоровлению и банкротству.

Анализ и оценка структуры баланса предприятия проводится на основе показателей:

· коэффициента текущей ликвидности (Кп);

· коэффициента обеспеченности собственными средствами (Кос);

· коэффициент восстановления (утраты) платежеспособности (Кув).

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий:

· коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

· коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

· коэффициент восстановления (утраты) платежеспособности, на конец отчетного периода имеет значение менее 1;

Анализ данных коэффициентов представлен в таблице 1.

Таблица 1 - Анализ коэффициентов

| Наименование показателя | На 2006 год | На 2007 год | Норма коэффициента | |

| Коэффициент текущей ликвидности | 1 | 1,386 | 2,4 | > 2,0 |

| Коэффициент обеспеченности собственными средствами | 2 | 0,0938 | 0,036 | > 0,1 |

| Коэффициент восстановления платежеспособности | 3 | - | 2,4 | > 1,0 |

Коэффициент текущей ликвидности

Характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей

В течение анализируемого периода коэффициент текущей ликвидности увеличился с 1,386 до 2,401. Учитывая, что нормативное значение коэффициента равно 2, можно сделать вывод о том, что имеющихся у предприятия оборотных средств достаточно.

Коэффициент обеспеченности собственными средствами

Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств и фактической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов.

Смысл данного показателя заключается в том, что предприятие за счет собственных средств должно полностью формировать внеоборотные активы, а также как минимум 10% оборотных средств. В данном случае к расчету принимается объявленный собственный капитал.

Отрицательные значения показателя свидетельствуют о том, что у предприятия отсутствуют оборотные средства, пополняемые за счет собственных источников финансирования, что свидетельствует о его финансовой неустойчивости. Необходим дополнительный анализ структуры источников пополнения оборотных средств.

Коэффициент восстановления платежеспособности показывает наличие реальной возможности предприятия восстановить или утратить свою платежеспособность в течение определенного периода.

Определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению.

Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности.

4. Анализ финансовых результатов деятельности предприятия

4.1 Анализ состава и динамики балансовой прибыли

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше величина полученной прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние. Поэтому поиск резервов увеличения прибыли и рентабельности – одна из основных задач в любой сфере бизнеса. Прибыль и рентабельность – важные показатели эффективности производства. Прибыль – это, с одной стороны, основной источник финансирования деятельности предприятий, а с другой – источник доходов государственного и местного бюджета.

Анализ формирования и использования прибыли проводится в несколько этапов:

1. Анализируется прибыль по составу и динамике;

2. Проводится факторный анализ прибыли от реализации;

3. Анализируются причины отклонения по показателям прочих операционных доходов, внереализационных доходов и расходов;

4. Анализируется формирование чистой прибыли и влияние налогов на прибыль;

5. Дается оценка эффективности распределения прибыли и влияния налогов на прибыль;

6. Анализируется использование прибыли на накопление и потребление;

7. Разрабатываются предложения к составлению финансового плана.

Формирование прибыли от всей финансово-хозяйственной деятельности предприятия (механизм образования прибыли) представлено на рис. 15, который отражает ф. №2 бухгалтерской отчетности «Отчет о прибылях и убытках».

Основными источниками анализа прибыли являются данные аналитического бухгалтерского учета по счетам результатов, «Отчет о прибылях и убытках», «отчет об изменениях капитала», соответствующие таблицы бизнес-плана предприятия.

В процессе анализа следует изучить состав прибыли, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы (табл. 2).

Таблица 2 - Анализ динамики и состава прибыли

| 2005 | 2006 | 2007 | В % 2007 к 2005 | ||||

| сумма, тыс.руб. | уд. вес, % | сумма, тыс.руб. | уд. вес, % | сумма, тыс.руб. | уд. вес, % | ||

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом НДС, акцизов и др.) | 20811 | - | 25854 | - | 29199 | - | 140,31 |

| Себестоимость реализации товаров, продукции, услуг | 28230 | - | 34832 | - | 36050 | - | 127,70 |

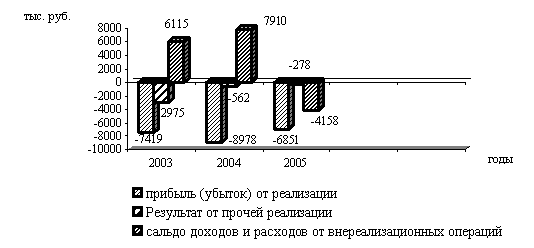

| Прибыль (убыток) от реализации | -7419 | 173,38 | -8978 | 550,79 | -6851 | 60,70 | 92,34 |

| Результат от прочей реализации | -2975 | 69,52 | -562 | 34,48 | -278 | 2,46 | 9,34 |

| Сальдо доходов и расходов от внереализационных операций | 6115 | -142,9 | 7910 | -485,2 | -4158 | 36,84 | -67,99 |

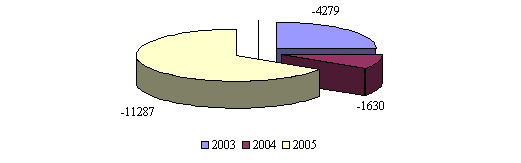

| Балансовая прибыль (убыток) | -4279 | 100,00 | -1630 | 100,00 | -11287 | 100 | 263,77 |

| Налог на прибыль | -2074 | - | - | - | - | - | - |

| Чистая прибыль (убыток) | -3637 | - | -2746 | - | -11974 | - | 329,23 |

Как видно из таблицы 2 предприятие получает убыток. Рост балансового убытка в период с 2005 по 2007 г.г. составил 263,77 %, а чистого убытка – 329,23%. Увеличение выручки от реализации на 40,31% не оказало существенного влияния на изменение суммы убытка предприятия, так как одновременно с ростом выручки от реализации росли внереализационные расходы и себестоимость продукции. Рост выручки на 40,31% и себестоимости на 27,7% привели к уменьшению убытка от реализации за анализируемый период на 568 тыс.руб. (7,66%). Значительно снизился убыток от операционной деятельности и в 2007 году составил 278 тыс.руб., т.е. произошло его снижение на 90,66%. Сальдо внереализационных доходов и расходов снизилось с 6115 тыс.руб. до –4158 тыс.руб., что нельзя оценить положительно.

Данные изменения в составе прибыли можно проследить с помощью диаграммы (рис. 2).

Рисунок 2 - Состав прибыли

Изменения, произошедшие за анализируемый период в составе балансовой представлены на графиках (рис. 3).

Рисунок 3 - Состав балансовой прибыли

Затраты на 1 рубль реализации продукции по полной себестоимости составили:

З1руб = (Qp – Пp)/ Qp, или З1руб. = Зр/Qр, (1)

Где З1руб - затраты на 1 рубль реализации продукции;

Qp – выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и других аналогичных платежей);

Пр – прибыль (убыток) от продаж;

Зр – себестоимость проданных товаров, продукции, работ, услуг;

З1руб. 2005 = 28230/20811 = 1,356 (2)

З1руб. 2006 = 34832/25854 = 1,348

З1руб. 2007 = 36050/29199 = 1,235

Изменение затрат на 1 рубль реализации составляют:

![]() = (З1руб2007/З1руб2005)*100-100

= (З1руб2007/З1руб2005)*100-100

![]()

То есть, прирост убытка от реализации услуг произошел за счет одновременного роста выручки от реализации и себестоимости услуг. Структурный анализ балансового убытка показывает, что в его составе убыток от реализации составляет 60,70%, что на 112,68% ниже, чем в 2005 году. Данное явление следует оценить положительно, так как оно характеризует повышение активности предприятия в производственной сфере.

Влияние на балансовую прибыль структурных сдвигов определяется следующим образом:

![]() (Ппi – 100), %, (3)

(Ппi – 100), %, (3)

где Чпi – доля прибыли i – го вида в балансе предприятия;

Ппi – процентное изменение i – го вида прибыли.

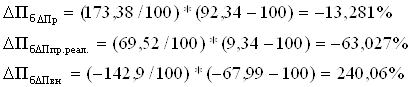

Рассчитаем данное влияние факторов на прибыль предприятия за анализируемый период:

![]()

![]() = (-13,281) +

(-63,027)+240,06=163,77% (4)

= (-13,281) +

(-63,027)+240,06=163,77% (4)

Прирост балансового убытка на 163,77% обеспечен ростом убытка от внереализационной деятельности на 240,06%, а остальные показатели оказали положительное влияние.

Объектом особого внимания на любом предприятии является прибыль от реализации, которая характеризует абсолютную эффективность хозяйствования коммерческой организации – ее производственной, сбытовой и управленческой деятельности. Рост прибыли от реализации создает основу для расширенного воспроизводства, выполнения обязательств перед бюджетом, банками и другими кредиторами.

Валовая прибыль в большей степени зависит от прибыли от реализации, поэтому проведение факторного анализа прибыли от реализации позволяет: оценить резервы повышения эффективности производства и сформулировать управленческие решения по использованию производственных факторов.

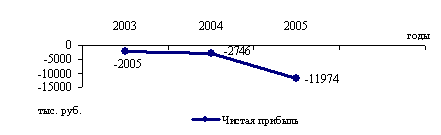

Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов: объема реализации продукции (работ, услуг) в натуральных измерителях (Q), ее структуры (D), себестоимости (C) и уровня цен (p).

(5)

(5)

Данные для анализа прибыли от реализации по факторам приведены в таблице 3.

Таблица 3 - Исходные данные для анализа прибыли от реализации по факторам

| Показатель | 2005 | Данные 2005, пересчитанные на объем продаж 2007 | 2007 |

| Реализация продукции в отпускных ценах, тыс. руб. | 20811 | 26317 | 29199 |

| Полная себестоимость, тыс. руб. | 28230 | 35699 | 36050 |

| Прибыль (убыток), тыс. руб. | -7419 | -9382 | -6851 |

Расчет показателей по данным 2005 года на фактически реализованные услуги определяется по формуле:

![]()

![]()

Qн.в.2005 – цена реализации услуг в 2005 году;

Qн.в.2007 – цена реализации в 2007 году;

Зр- полная себестоимость по данным 2005 года.

Qy = (20811/14,06)*17,78 = 26317 тыс. руб.

Зу = (28230/14,06)*17,78 = 35699 тыс. руб.

Расчет факторов выполняется в следующей последовательности:

1. Определяется общее изменение прибыли от реализации:

![]() , (6)

, (6)

где П’р – прибыль от продаж за 2007 год;

Пр – прибыль от продаж за 2005 год.

![]()

2. Изменение прибыли от реализации за счет изменения отпускных цен на продукцию:

![]() , (7)

, (7)

где Q’p – выручка от реализации по данным 2007 года;

Qyp – выручка от реализации по данным 2005 года рассчитанная на фактически реализованные услуги.

![]() тыс. руб.

тыс. руб.

3. Влияние на прибыль изменений в объеме продукции (объема

продукции по себестоимости 2005 года): ![]()

![]() (8)

(8)

К1 = 35699/28230 = 1,26458

![]() -7419*1,26458 – (-7419) = -1962,91

тыс.руб.

-7419*1,26458 – (-7419) = -1962,91

тыс.руб.

4. Влияние на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции:

![]() (9)

(9)

![]()

К2 = 26317/20811 =1,26458

![]() = -7419*(1,26458-1,26458) = 0

= -7419*(1,26458-1,26458) = 0

5. Влияние на прибыль изменений себестоимости за счет структурных сдвигов в составе продукции:

![]()

![]() = 28230*1,26458-35699 = 0

= 28230*1,26458-35699 = 0

6. Влияние на прибыль экономии от изменения себестоимости

выпускаемой продукции: ![]()

![]() = 35699-36050 = -351 тыс.руб.

= 35699-36050 = -351 тыс.руб.

Результаты факторного анализа прибыли можно сгруппировать в таблице 4.

Таблица 4 – Результаты факторного анализа прибыли от реализации

| Показатели | Сумма, тыс.руб. | Удельный вес,% |

| Изменение прибыли от реализации за счет изменения отпускных цен на услуги | 2882 | 507,69 |

| Влияние на прибыль изменений в объеме услуг (объема услуг в оценке по себестоимости 2005 года) | -1962,91 | -345,58 |

| Влияние на прибыль изменений в объеме услуг, обусловленных изменениями в структуре услуг | 0 | 0 |

| Влияние на прибыль изменений себестоимости, за счет структурных сдвигов в составе услуг | 0 | 0 |

| Влияние на прибыль экономии от изменения себестоимости оказываемых услуг | -351 | -61,79 |

| Общее изменение прибыли (убытка) от реализации | 568 | 100,00 |

Анализ показал, что 2882 тыс.руб. снижение убытка от реализации обеспечивается за счет роста цен реализации. О чем не свидетельствуют показатели влияния объема реализации. За счет данного влияния убыток от реализации возрос на 1962,91 тыс.руб. Данное явление нельзя оценивать положительно.

Прибыль, полученная организацией, распределяется в следующем порядке. Прежде всего, организация уплачивает в установленном порядке налог на прибыль. С этой целью организация на основе регистров налогового учета формирует налогооблагаемую базу и налогооблагаемую прибыль. Оставшаяся после уплаты налога на прибыль сумма составляет прибыль организации от обычной деятельности. Если у организации возникли чрезвычайные доходы или расходы, то они суммируются с обычной прибылью и формируют чистую прибыль (убыток).

На размер прибыли остающейся в распоряжении предприятия, влияют следующие факторы:

- размер налогооблагаемой прибыли и ставка налога на прибыль;

- доходы, облагаемые по ставкам, отличным от налога на прибыль.

Анализ чистой прибыли проведен на основе данных таблицы 5.

Таблица 5 - Исходные данные для анализа чистой прибыли

| Показатели | 2005 | 2006 | 2007 | 2007 к 2005, (+.-) |

| Балансовая прибыль (убыток) | -4279 | -1630 | -11287 | -7008 |

| Льготируемая прибыль (убыток) | - | - | - | - |

| Налогооблагаемая прибыль | -5392 | -2746 | -11974 | -6582 |

| Ставка налога на прибыль | 39 | 35 | 24 | - |

| Налог на прибыль | -2074 | - | - | -2074 |

| Чистая прибыль | -2205 | -2746 | -11974 | -9769 |

Определим влияние факторов на уровень чистой прибыли (убытка).

1. Изменение чистой прибыли за счет изменения балансовой прибыли:

![]() (10)

(10)

где, ![]() - изменение балансовой прибыли;

- изменение балансовой прибыли;

![]() - ставка налога на прибыль.

- ставка налога на прибыль.

![]()

2. Изменение чистой прибыли за счет изменения налоговой ставки:

![]() (11)

(11)

где, ![]() - изменение ставки налога на

прибыль;

- изменение ставки налога на

прибыль;

П’н – прибыль отчетного периода.

![]()

Общее изменение чистой прибыли за счет всех факторов рассчитывается по формуле:

![]()

![]() = -5326,08 + 1796,1 = -3529,98

тыс. руб.

= -5326,08 + 1796,1 = -3529,98

тыс. руб.

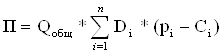

На предприятии наблюдается рост чистого убытка в основном за счет увеличения балансового убытка на 7008 тыс.руб. Также на основании таблицы можно сказать, что с каждым годом чистый убыток предприятия возрастает. Как видно в период с 2005 по 2007 год произошло резкое увеличение убытка на 9769 тыс.руб. Более подробно изменение чистой прибыли можно рассмотреть на графике (рис. 4).

Рисунок 4 - Структура чистой прибыли (убытка) предприятия

Такое увеличение чистого убытка на предприятии происходит за счет того, что ежегодно за счет резерва по сомнительным долгам списывается дебиторская задолженность, по которой истек срок исковой давности.

4.2 Анализ деловой активности предприятия

Более объективную оценку эффективности использования имущества предприятия, основных и оборотных средств, собственного и заемного капитала позволяет сделать анализ деловой активности. Под деловой активностью предприятия понимается репутация предприятия, широта рынков сбыта продукции, уровень эффективности использования капитала, устойчивости экономического роста. Уровень рентабельности предприятия в значительной мере влияет на степень деловой активности предприятия и конечном счете на уровень его конкурентоспособности. Деловую активность предприятия в финансовом аспекте оценивают через показатели оборота его средств. Анализ осуществляется через систему показателей:

1 А) Коэффициент общей оборачиваемости капитала

![]() , (12)

, (12)

где Qp – выручка от реализации продукции (работ, услуг);

Вср – средний за период итог баланса-нетто.

К1А 2005= 20811/121743 = 0,1709

К1А2006 = 25854/119179 =0,2169

К1А2007 = 29199/121469 = 0,2404

2А) Коэффициент оборачиваемости мобильных средств (оборотных активов):

![]() (13)

(13)

где, ZСР – средняя за период величина запасов по балансу;

Rаср – средняя за период величина денежных средств, расчетов и прочих активов.

К2А2005 = 20811/(9784+7154) = 1,2287

К2А2006 = 25854/(8711+4088) =2,0200

К2А2007 = 29199/(6967+8022) = 1,9480

3А) Коэффициент оборачиваемости материальных оборотных активов:

![]() (14)

(14)

К3А2005 = 20811/9784 = 2,1270

К3А2006 = 25854/8711 = 2,9679

К3А2007 = 29199/6967 = 4,1915

4А) Коэффициент оборачиваемости дебиторской задолженности:

![]() (15)

(15)

К4А2005 = 20811/5840 = 3,5635

К4А2006 = 25854/3605 = 7,1727

К4А2007 = 29199/6097 = 4,7891

5А) Средний срок оборота дебиторской задолженности:

![]() (16)

(16)

К5А2005 = 365/3,5635 = 102,427

К5А2006 = 365/7,1727 = 50,887

К5А2007 = 365/4,7891 = 76,215

6А) Коэффициент оборачиваемости кредиторской задолженности:

![]() (17)

(17)

где, rpср – средняя за период кредиторская задолженность

К6А2005 = 20811/12155 =1,7121

К6А2006 = 25854/7277 =3,5528

К6А2007 = 29199/7450 =3,9193

7А) Средний срок оборота кредиторской задолженности:

![]() (18)

(18)

К7А2005 = 365/1,7121 =213,188

К7А2006 = 365/3,5528 = 102,736

К7А2007 = 365/3,9193 = 93,129

8А) Фондоотдача основных средств и прочих внеоборотных активов:

![]() (19)

(19)

где, FСР – средняя за период величина основных средств и прочих внеоборотных активов по балансу.

К8А2005 = 20811/104806 = 0,1986

К8А2006 = 25854/106203 = 0,2434

К8А2007 = 29199/106875 = 0,2732

9А)Коэффициент оборачиваемости собственного капитала:

![]() , (20)

, (20)

где Ис – средняя за период величина источников собственных средств предприятия по балансу:

К9А2005 = 20811/101652 =0,2047

К9А2006 = 25854/106208 =0,2434

К9А2007 = 29199/111003 = 0,2630

Оценку деловой активности целесообразно показывать в виде таблицы 23.

Таблица 6 - Оценка деловой активности предприятия

| Показатели | 2005 | 2006 | 2007 | 2007 к 2005 (+,-) |

| 1. Коэффициент общей оборачиваемости капитала | 0,1709 | 0,2169 | 0,2404 | +0,0695 |

| 2. Коэффициент оборачиваемости мобильных средств (оборотных активов) | 1,2287 | 2,0200 | 1,9480 | +0,7193 |

| 3.Коэффициент оборачиваемости материальных оборотных активов | 2,1270 | 2,9679 | 4,1915 | +2,0645 |

| 4. Коэффициент оборачиваемости дебиторской задолженности | 3,5635 | 7,1727 | 4,7891 | +1,2256 |

| 5. Средний срок оборота дебиторской задолженности | 102,427 | 50,887 | 76,215 | -26,212 |

| 6. Коэффициент оборачиваемости кредиторской задолженности | 1,7121 | 3,5528 | 3,9193 | +2,2072 |

| 7. Средний срок оборота кредиторской задолженности | 213,188 | 102,736 | 93,129 | -120,059 |

| 8. Фондоотдача основных средств и прочих внеоборотных активов | 0,1986 | 0,2434 | 0,2732 | +0,0746 |

| 9. Коэффициент оборачиваемости собственного капитала | 0,2047 | 0,2434 | 0,2630 | +0,0583 |

Рост коэффициента общей оборачиваемости капитала на 0,0695 означает ускорение кругооборота средств предприятия. Коэффициент оборачиваемости мобильных средств показывает скорость оборота всех мобильных средств. Рост данного показателя на 0,7193 нужно характеризовать положительно, так как он сочетается с ростом коэффициента оборачиваемости оборотных активов на 2,0645. Увеличение коэффициента оборачиваемости дебиторской задолженности на 1,2256 свидетельствует о сокращении оказания услуг в кредит. Снижение срока оборота дебиторской задолженности, который характеризует средний срок погашения, на 26,212 дней должно оцениваться положительно. Рост коэффициента оборачиваемости кредиторской задолженности на 2,2072 означает увеличение скорости оплаты задолженности предприятия.

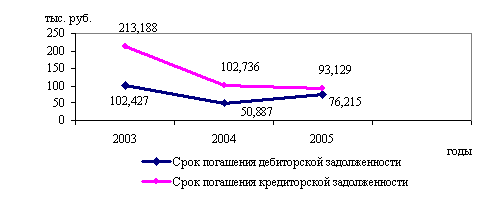

Сроки погашения дебиторской и кредиторской задолженности представлены на графике (рис. 5).

Рисунок 5 - Сроки погашения задолженности предприятия

Средний срок оборота кредиторской задолженности снизился на 120,059 дней. Сравнив срок погашения кредиторской задолженности в отчетном периоде (93,129 дней) и дебиторской задолженности (76,215 дней), можно определить продолжительность пользования скрытым коммерческим кредитом (93,129-76,215) 16,914 дня.

4.3 Анализ рентабельности (прибыльности) предприятия

Оценка прибыльности предприятия осуществляется через рентабельность. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

1.Показатели, характеризующие окупаемость издержек производства и инвестиционных проектов;

2.Показатели, характеризующие прибыльность продаж;

3.Показатели, характеризующие доходность капитала и его частей.

4.Показатели, характеризующие эффективность использования основных фондов.

5. Показатели, характеризующие эффективность вложения активов.

Все показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Рентабельность производственной деятельности (окупаемость издержек) - отношение валовой (Прп) или чистой прибыли (ЧП) к сумме затрат по реализованной продукции (Зрп):

или

![]() (21)

(21)

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции (табл. 7).

Аналогичным образом определяется окупаемость инвестиционных проектов: полученная или ожидаемая сумма прибыли от проекта относится к сумме инвестиций в данный проект.

Рентабельность продаж (оборота) - отношение прибыли от реализации продукции, работ и услуг или чистой прибыли к сумме полученной выручки (В):

![]()

или

![]() (22)

(22)

Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Широкое применение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции (табл.8).

Рентабельность (доходность) капитала - отношение балансовой (валовой, чистой) прибыли к среднегодовой стоимости всего инвестированного капитала (KL) или отдельных его слагаемых: собственного, заемного, перманентного, основного, оборотного, производственного капитала и т.д. (табл. 9 и табл.10).

Рентабельность основных фондов - отношение балансовой (валовой, чистой) прибыли к среднегодовой стоимости основных фондов (табл.11).

Рентабельность активов - отношение балансовой (валовой, чистой) прибыли к сумме активов предприятия. При этом можно отдельно рассчитать рентабельность оборотных и внеоборотных активов(табл.12).

Таблица 7 - Рентабельность производственной деятельности (окупаемость издержек)

| Показатели | 2005 | 2006 | 2007 |

| Чистая прибыль, тыс.руб. | -2205 | -2746 | -11974 |

| Затраты по реализованной продукции, тыс.руб. | 28230 | 24832 | 36050 |

| Рентабельность производственной деятельности, % | -7,81 | -11,06 | -33,21 |

Из таблицы видно, что рентабельность производственной деятельности очень низкая, в 2006 г. снизилась до -33,21%. Это связано с ростом убытка.

Таблица 8 - Рентабельность продаж

| Показатели | 2005 | 2006 | 2007 |

| Прибыль от продаж, тыс.руб. | -7419 | -8978 | -6851 |

| Выручка, тыс.руб. | 20811 | 25854 | 29199 |

| Рентабельность продаж, % | -35,65 | -34,73 | -23,46 |

Исходя из таблицы 8, можно сделать вывод, что рентабельность продаж также выросла с -35,65% до -23,46%. Данные значения свидетельствуют о более эффективной работе предприятия по сравнению с предыдущими годами. Данный факт объясняется тем, что в течение 2007 года полная себестоимость производства и реализации продукции росла более низкими темпами, чем выручка от реализации.

Таблица 9 - Рентабельность (доходность) собственного капитала

| Показатели | 2005 | 2006 | 2007 |

| Чистая прибыль, тыс.руб. | -2205 | -2746 | -11974 |

| Собственный капитал, тыс.руб. | 100111 | 112304 | 109702 |

| Рентабельность капитала, % | -2,20 | -2,46 | -10,92 |

Таблица 10 - Рентабельность (доходность) заемного капитала

| Показатели | 2005 | 2006 | 2007 |

| Чистая прибыль, тыс.руб. | -2205 | -2746 | -11974 |

| Заемный капитал, тыс.руб. | 15074 | 10868 | 10065 |

| Рентабельность капитала, % | -14,63 | -25,27 | -118,97 |

Данные таблиц 9 и 10 показывают, что показатели рентабельности резко снижаются, причем рентабельность собственного капитала снижается не так резко, чем заемного. Это связано с тем, предприятие нерационально использовало все средства, как собственные, так и заемные.

Таблица 11 - Рентабельность основных фондов

| Показатели | 2002 | 2005 | 2006 |

| Чистая прибыль, тыс.руб. | -2205 | -2746 | -11974 |

| Стоимость ОФ, тыс.руб. | 101340 | 111065 | 102684 |

| Рентабельность ОФ | -2,18 | -2,47 | -11,66 |

Таблица 12 - Рентабельность активов

| Показатели | 2005 | 2006 | 2007 |

| Чистая прибыль, тыс. руб. | -2205 | -2746 | -11974 |

| Сумма активов, тыс. руб. | 115185 | 125238 | 119767 |

| Рентабельность активов. | -1,91 | -2,19 | -9,99 |

Из приведенных таблиц видно, что рентабельность основных фондов не высока, т.е. они используются неэффективно. Рентабельность активов низкая. Это говорит о том, что необходимо более эффективное вложение активов. Под деловой активностью предприятия понимается репутация предприятия, широта рынков сбыта продукции, уровень эффективности использования капитала, устойчивости экономического роста. Уровень рентабельности предприятия в значительной мере влияет на степень деловой активности предприятия и конечном счете на уровень его конкурентоспособности.

Заключительным этапом работы является оценка потенциального банкротства. Для этого применим формулу Альтмана, которая была предложена в 1968 году.

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,42Х4 + 0,995Х5,(23)

где Х1 – собственный оборотный капитал/сумма активов;

Х2 – нераспределенная прибыль/сумма активов;

Х3 – прибыль до уплаты процентов/сумма активов;

Х4 – балансовая стоимость собственного капитала/заемный капитал;

Х5 – объем продаж (выручка)/сумма активов.

Константа сравнения 1,23

- Если Z > 1,23 и более, то это свидетельствует о малой вероятности банкротства;

- Если Z <1,23, то это признак высокой вероятности банкротства;

На анализируемом предприятии величина Z-счета, рассчитанная по модели Альтмана, составляет:

На начало 2007 года:

Z = 0,717*0,076 + 0,847*(-0,022) + 3,107*(-0,013) + 0,42*10,333 + 0,995*0,209 = 4,543

Х1 = (112304+8475-111421)/123172 = 0,076

Х2 = -2476/123172 = -0,022

Х3 = -1630/123172 = -0,013

Х4 = 112304/10868 = 10,333

Х5 = 25854/123172 = 0,209

На конец 2007 года:

Z = 0,717*0,113 + 0,847*(-0,099) + 3,170*(-0,094) + 0,42*10,899 + 0,995*0,244 = 4,519

Х1 = (109702+6949-103078)/119767 = 0,113

Х2 = -11974/119767 = -0,099

Х3 = 11287/119767 = -0,094

Х4 = 109702/10065 = 10,899

Х5 = 29199/119767 = 0,244

Следовательно, на анализируемом предприятии вероятность банкротства мала, несмотря на то, что, на конец года значение показателя снизилось с 4,543 до 4,519. Однако использование такой модели требует большой осторожности. Они не в полной мере подходят для отечественной практики из-за разной методики отражения инфляционных факторов, разной структуры капитала, а также различий в законодательной и информационной базе.

По модели Альтмана несостоятельные предприятия, имеющие высокий уровень четвертого показателя (собственный капитал/ заемный капитал) получают очень высокую оценку, что не соответствует нашей действительности. В связи с несовершенством действующей методики переоценки основных фондов необоснованно увеличивается доля собственного капитала за счет дополнительного капитала. В итоге складывается нереальное соотношение собственного и заемного капитала, поэтому модели, в которых присутствует данный показатель, искажают реальную картину.