Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Отчет по практике: Оценка и финансовый анализ деятельности АО "НПФ "YЛАРYМIТ"

Отчет по практике: Оценка и финансовый анализ деятельности АО "НПФ "YЛАРYМIТ"

СОДЕРЖАНИЕ

введение

1 Визитная карточка АО «НПФ «ҰЛАРYМIТ»:

2 Услуги, предоставляемые фондом

3 Структура инвестиционного портфеля фонда

4 ОСНОВНЫЕ ПРИНЦИПЫ УЧЕТНОЙ ПОЛИТИКИ ПРИЗНАНИЕ И ОЦЕНКА ФИНАНСОВЫХ ИНСТРУМЕНТОВ ФОНДА

5 ИНВЕСТИЦИОННАЯ ДЕКЛАРАЦИЯ ФОНДА

6 ПОЛИТИКА ПО УПРАВЛЕНИЮ РИСКАМИ ФОНДА

7 обзор финансовой деятельности АО «НПФ «ҰЛАРYМIТ»

Заключение

Список используемых источников

ВВЕДЕНИЕ

Производственная практика студентов является составной частью подготовки квалифицированных специалистов. Производственная практика предусматривает активное участие студентов в деятельности финансово-кредитных организаций, что позволяет применять и закреплять теоретические знания, полученные в процессе обучения в вузе.

1. Цель практики: закрепление и углубление знаний, полученных студентами в процессе обучения в вузе на предыдущих курсах, подготовка к изучению последующих дисциплин на заключительном курсе, к выполнению курсовой и дипломной работы на основе практического ознакомления с финансово-кредитной организацией.

2. Задачи практики:

- Ознакомление с организацией предприятия, его структурой и функциональными подразделениями. Изучение структуры и функций финансовой службы предприятия.

-Ознакомление с основами организации финансов предприятия (организации, учреждения).

-Ознакомление с основными законодательными и нормативно-правовыми актами, регулирующими финансово-хозяйственную деятельность субъектов экономики.

-Подбор и систематизация материалов для подготовки отчета о практике в соответствии с программой практики, а также для последующего написания курсовых работ, научных докладов и рефератов.

Акционерное общество «Накопительный пенсионный фонд Үлар Үміт» (далее - «Фонд») было образовано в результате объединения ЗАО «Накопительный пенсионный фонд Үміт» и ЗАО «Открытый накопительный пенсионный фонд ¥лар» и действует на основании лицензии №0000001 от 3 сентября 2001 года, выданной Комитетом по регулированию деятельности накопительных пенсионных фондов Министерства труда и социальной защиты населения Республики Казахстан на привлечение пенсионных взносов и осуществление пенсионных выплат.

АО «НПФ Үлар Үміт» заключен трехсторонний кастодиальный договор № 548 от 22 мая 2008 года с АО «Народный Банк Казахстана» (далее - «Банк-кастодиан») и с АО «Организация, осуществляющая инвестиционное управление пенсионными активами «Жетысу» (далее - «ООИУ-ПА»), согласно которого Банк-кастодиан взял на себя обязательство по обеспечению сохранности и учету вверенных ему пенсионных активов Фонда, а ООИУПА осуществляет инвестиционное управление пенсионными активами.

1 Визитная карточка АО «НПФ «ҰЛАРYМIТ»

Миссия АО «НПФ «ҰларYмiт» заключается в достойном обеспечении уровня благосостояния будущего казахстанцев - вкладчиков, после выхода на пенсию путем повышения жизненного уровня жителей республики за счет сохранения и приумножения их пенсионных накоплений, активного участия в развитии национальной экономики, успешной реализации программы пенсионного обеспечения.

1997 год. После принятия Постановления Правительства Республики Казахстан «Об утверждении концепции реформирования системы пенсионного обеспечения в Республике Казахстан» акционеры нашего фонда первыми поддержали эту идею и приняли стратегическое решение о создании накопительного пенсионного фонда. На финансовом рынке республики появился новый участник - первый корпоративный накопительный пенсионный фонд «Казахтелеком -Yмiт».

Первый казахстанский фонд получил государственную лицензию № 0000001 на деятельность по привлечению пенсионных взносов и осуществление пенсионных выплат. Вкладчиками Фонда стал весь коллектив «Казахтелекома».

1998 год. Акционерами было принято решение о преобразовании Фонда в открытый накопительный пенсионный фонд «Yмiт».

2000 год. Произошло присоединение ОННПФ Федерации профсоюзов к НПФ «Yмiт».

2001 год. Акционеры НПФ «Ұлар» и НПФ «Yмiт» приняли стратегическое решение об объединении двух крупнейших фондов страны на паритетных началах под названием ЗАО «НПФ «ҰларYмiт». Целью объединения стала идея создания мощного финансового и социального института, способного отвечать самым современным требованиям предоставления высокопрофессионального пенсионного обслуживания. С этого времени начался новый этап в истории развития накопительного пенсионного фонда под объединенным брендом «ҰларYмiт».

2005 год. В связи с принятием новой редакции Устава, Закрытое акционерное общество «Накопительный пенсионный фонд «YларYміт» переименовано в Акционерное общество «Накопительный пенсионный фонд «ҰларYмiт».

Пенсионные накопления вкладчиков АО «Накопительный пенсионный фонда «ҰларYмiт» превысили 100 млрд. тенге.

2006 год. Пенсионные активы АО «Накопительный пенсионный фонд «ҰларYміт» достигли 130 млрд тенге или 1 млрд.долларов США.

2007 год. Пенсионные активы АО «Накопительный пенсионный фонд «ҰларYміт» превысили 200 млрд тенге или 1,5 млрд. долларов США.

2009 год. «ҰларҮмiт» за счет собственного капитала компенсировал своим вкладчикам кризисные потери 2008 года. 5 миллиардов 868 миллионов тенге были распределены между всеми действующими вкладчиками пропорционально вкладам и сроку нахождения взносов на пенсионном счете. НПФ «ҰларYмiт» впервые в истории НПС применил ряд дополнительных действий, направленных на совершенствование функционирования самой системы и вывел на новый уровень качество работы пенсионного фонда в интересах вкладчиков.

Фонд стал пионером в:

- полном раскрытии структуры инвестиционного портфеля,

- применении прогрессивной шкaлы комиссионного вознаграждения,

- учетной политике, осуществляя оценку всего инвестиционного портфеля по рыночной стоимости.

На 1 января 2010 года пенсионные активы НПФ «ҰларҮміт» составили более 245 млрд тенге, инвестиционный доход с начала деятельности превысил 77,7 млрд тенге. Более миллиона казахстанцев доверили «ҰларҮміт» свои накопления. Коэффициент номинальной доходности Фонда за 12 месяцев составил 21,79%, что является лучшим показателем в пенсионной системе.

Сегодня «ҰларҮмiт» - один из системообразующих фондов, обслуживающий вкладчиков на территории всей страны посредством сети, состоящей из 17 филиалов и 60 отделений.

2 Услуги, предоставляемые фондом

Политика накопительного пенсионного фонда «ҰларҮміт» – это предоставление высококачественных услуг по привлечению и обслуживанию вкладчиков, управлению инвестиционным доходом, соответствующих требованиям законодательству РК и ожиданиям клиентов, партнеров.

Фонд стремится обеспечить высокий уровень сохранности и приумножения пенсионных накоплений вкладчиков, защиту их интересов, оперативное обслуживание.

Обязательства Фонда:

• работать честно и открыто с вкладчиками и партнёрами, эффективно использовать ресурсы и постоянно улучшать систему менеджмента качества в соответствии с требованиями международного стандарта ИСО 9001;

• повышать квалификацию и ответственность персонала, поощрять тех, кто вносит вклад в совершенствование деятельности в области качества, вовлечения всего персонала в деятельность Фонда;

• повышать информированность и финансовую грамотность вкладчиков и наших партнеров;

• оптимизировать и постоянно улучшать все процессы системы менеджмента, сертифицировать и ежегодно подтверждать свою сертификацию при инспекционных аудитах.

Фонд старается поднять стандартное обслуживание до международного уровня с обеспечением одинаково высокого качества услуг во всех филиалах на всей территории Республики Казахстан.

В рамках Политики в области качества АО «Накопительный пенсионный фонд «ҰларҮміт» среди основных устанавливает задачи:

• точное и полное определение требований потребителей услуг Фонда с ориентированностью на предвосхищение ожиданий потребителей;

• рациональное использование ресурсов;

• внедрения мероприятий, предупреждающих и корректирующих несоответствия результатов деятельности;

• мониторинга процессов, влияющих на качество предоставляемых услуг;

• систематического повышения квалификации персонала;

• чёткого распределения ответственности и полномочий персонала.

План деятельности включает измеримые цели и задачи в области качества, принятые на соответствующих уровнях и в соответствующих подразделениях. Фонд обязуется достигать их, проводя постоянное обучение персонала Фонда, обеспечивая прозрачность и профессионализм.

Высшее руководство Фонда следует заявленным принципам, исходя из того, что Политика в области качества, правильно понимается и анализируется на постоянную пригодность не реже одного раза в год. Каждый работник Компании от председателя до сотрудника отвечает за качество выполняемой работы и обязуется не принимать и не осуществлять действий, противоречащих настоящей Политике в области качества.

Услуги:

Фонд осуществляет регистрацию клиентов.

Процедура регистрации обеспечивает:

физическим лицам (вкладчикам фонда) - получение идентификатора и пароля для осуществления доступа через наш веб-сайт или мобильный телефон к информации о состоянии своих пенсионных счетов. Вы можете произвести регистрацию и получить личный идентификатор и пароль:

- лично обратившись в филиал Фонда, расположенный по Вашему месту жительства;

- либо заполнив и отправив заявку на регистрацию.

В обоих случаях, необходимо иметь при себе документ, удостоверяющий личность, СИК, РНН.

бухгалтерам - возможность получать на веб-сайте информацию о произведенных пенсионных платежах и непрошедших платежах через ГЦВП. В целях обеспечения конфиденциальности и гарантии тайны пенсионных взносов, Вам необходимо предоставить в филиал АО «Накопительный пенсионный фонд «ҰларYмiт», расположенного по Вашему месту жительства, доверенность на получение идентификатора и пароля, дающих доступ к услуге, от организации – плательщика пенсионных взносов. Файл документа находится в файловом архиве.

На сайте в разделе "Мониторинг ИПС" предоставляется возможность вкладчикам фонда контролировать поступление пенсионных переводов на Индивидуальный Пенсионный Счет (ИПС) вкладчика. При этом можно:

смотреть, распечатывать выписку о состоянии Ваших пенсионных накоплений;

получать уведомления о поступлении пенсионных взносов;

управлять безопасностью доступа к просмотру пенсионного счета (изменение пароля).

Для этого необходимо пройти регистрацию в нашей системе и получить идентификатор и пароль доступа к разделу сайта "Мониторинг ИПС". Доступ к разделу сайта "Мониторинг ИПС" осуществляется после ввода в окно "Получить информацию о состоянии счета", размещенного на правой панели сайта, идентификатора и пароля.

Многие вкладчики АО «НПФ «ҰЛАРYMIT» уже оценили удобство мониторинга своего индивидуального пенсионного счет через мобильный телефон и Интернет.

Для получения информации о состоянии своего пенсионного счета необходимо:

Мобильный телефон с подкюченной услугой WAP. Процедуру подключения услуги можно узнать у своего оператора мобильной связи.

- kcell

- k-mobile

Внести адрес мобильного портала wap.ularumit.kz в WAP-браузер мобильного телефона и после подключения к мобильному порталу выбрать раздел Balance.

Ввести в поля ID и Password соотвественно идентификатор и пароль для доступа к ИПС через Интернет. Ознакомиться с условиями получения идентификатора и пароля можно здесь.

Вкладчики пенсионного фонда имеют возможность получать уведомления на свой электронный почтовый адрес о поступивших пенсионных взносах.

Предоставление выписки с индивидуального пенсионного счета (ИПС) осуществляется бесплатно:

один раз в год во время обязательного ежегодного информирования вкладчиков/получателей;

при личном обращении вкладчика в Фонд (в операционный зал);

при личном обращении вкладчика к обслуживающему менеджеру.

Для получения выписки вкладчику необходимо предъявить подлинник документа, удостоверяющего личность. При обнаружении ошибок на ИПС, вкладчик должен предоставить дополнительно свидетельство о присвоении СИК и РНН.

Для того, что бы заключить пенсионный договор с нашим Фондом, пожалуйста заполните нижеприведенную форму с обязательным указанием информации в полях, отмеченных.. На момент заключения договора при себе необходимо иметь документ, удостоверяющий Вашу личность, СИК, РНН.

Юридическим лицам

Специально для клиентов Фонд разработал уникальную, очень удобную в эксплуатации программу по перечислению пенсионных взносов – «ЭКОномим Время и Деньги». Программа позволяет максимально упростить ведение бухгалтерии в части перечисления пенсионных взносов.

"ЭКОВиД" осуществляет формирование платежей по перечислению всех видов пенсионных взносов, созданию архива платежных поручений, предназначенных для бухгалтеров предприятий. Реализована возможность импорта данных из других программ. Программа компактна - умещается на одной дискете, и может использоваться для работы с другими фондами.

На портале в разделе "Платежи и перечисления" предоставляется возможность бухгалтерам организаций получать информацию о произведенных пенсионных платежах и непрошедших платежах через ГЦВП.

Это позволяет в любой момент:

узнать информацию по спискам платежных поручений с указанием всех необходимых реквизитов;

смотреть, распечатывать и сохранять для анализа все операции по платежным поручениям;

получать справки о возвратах пенсионных взносов.

Для этого необходимо пройти регистрацию в системе и получить идентификатор и пароль доступа к разделу "Платежи и перечисления".На портале в разделе "Платежи и перечисления" предоставляется возможность бухгалтерам организаций получать информацию о произведенных пенсионных платежах и непрошедших платежах через ГЦВП.

3 Структура инвестиционного портфеля фонда

Прежде чем описать структуру портфеля пенсионного фонда, проведем анализ пенсионного рынка РК.

По состоянию на 1 января 2010 года пенсионный рынок РК представлен 14 накопительными пенсионными фондами (далее - НПФ), которые имели в регионах республики 77 филиалов, 49 представительств. Лицензии на инвестиционное управление пенсионными активами фондов имеют 14 организаций, осуществляющих инвестиционное управление пенсионными активами (далее - ООИУПА), из них 10 фондов имеют лицензии на самостоятельное управление пенсионными активами: АО «Накопительный пенсионный фонд «ГНПФ», АО «Накопительный пенсионный фонд Народного Банка Казахстана», АО «Накопительный пенсионный фонд БТА Казахстан», АО «НПФ «Капитал», АО «Накопительный пенсионный Фонд Казахмыс» и АО «Открытый накопительный пенсионный Фонд «Отан», АО «Евразийский накопительный пенсионный фонд», АО «Накопительный Пенсионный Фонд АМАНАТ КАЗАХСТАН», АО «Накопительный пенсионный фонд «Нефтегаз-Дем» и АО «Накопительный пенсионный фонд «РЕСПУБЛИКА».

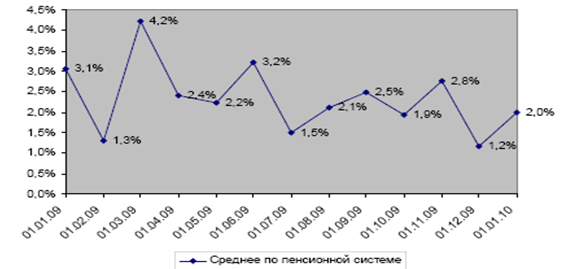

Согласно данным Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций (далее - АФН) за анализируемый период по накопительной пенсионной системе (далее - НПС) наблюдается следующая динамика среднемесячных темпов роста пенсионных активов (накоплений) в разрезе НПФ.

Таблица 1

Динамика среднемесячных темпов прироста пенсионных активов (накоплений) в разрезе НПФ

| Наименование фонда | 01.04. 2009 | 01.07. 2009 | 01.10. 2009 | 01.01. 2010 | |

| 1 | Народного банка | 3,5 | 1,8 | 1,8 | 2,1% |

| 2 | ҰларҮміт | 1,6 | -1,7 | 2,0 | 3,4% |

| 3 | ГНПФ | 1,7 | 1,7 | 1,7 | 1,3% |

| 4 | БТА Казахстан | 2,1 | 1,4 | 0,2 | -0,2% |

| 5 | Грантум | 2,4 | 0,8 | 2,7 | 2,5% |

| 6 | Евразийский | 2,5 | 1,4 | 1,4 | 1,7% |

| 7 | Капитал | 4,0 | 3,4 | 2,5 | 2,7% |

| 8 | Аманат | -0,2 | 2,4 | 0,7 | 3,4% |

| 9 | Атамекен | 2,1 | 4,2 | 7,5 | 1,9% |

| 10 | НефтеГаз-Дем | 2,9 | 4,1 | 3,0 | 2,5% |

| 11 | Отан | 0,9 | 1,1 | 0,4 | 1,7% |

| 12 | Казахмыс | -0,7 | 0,5 | 0,2 | -0,3% |

| 13 | Коргау | 1,4 | 0,5 | -0,1 | 0,1% |

| 14 | Республика | 13,7 | 13,9 | 11,7 | 6,8% |

| Среднее по накопительной системе | 2,4 | 1,5 | 1,9 | 2,0% |

В первом квартале 2009 года динамика среднемесячных темпов роста средней величины по НПС имела положительный рост, однако по результатам марта месяца динамика снизилась и составила 2,4%. За анализируемый период тот же график прироста отразили большинство НПФ Казахстана.

Во втором квартале 2009 года большая часть НПФ повторила динамику среднемесячных темпов прироста первого квартала. Следует отметить такие крупные НПФ как, НПФ «¥ларYмiт», НПФ «Народного банка», НПФ «Грантум» и НПФ «Капитал», чьи среднемесячные темпы прироста оказались выше средней величины по НПС. А также, во втором квартале текущего года амплитуда колебаний средних темпов прироста по НПС составила 1,7 пунктов, это в 1,7 раз меньше амплитуды колебания того же показателя первого квартала, которая составила 2,9 пункта.

В начале третьего квартала среднии темпы роста по НПС увеличились на 2,1%, а в следующем месяце на 2,5%. По состоянию на 1 октября системный показатель снизился и составил 1,9%. Динамика темпов роста ПА НПФ «Народного банка», НПФ «¥ларYмiт», НПФ «Грантум» в этом квартале снова коррелирует с показателями среднего по НПС.

За первый месяц последнего квартала среднее по НПС составило 2,8%. Самые высокие темпы роста показали НПФ «Аманат» - 6,5%, НПФ «¥ларYмiт» - 4,5% и НПФ «Народного банка» - 3,4%. Самые низкие НПФ «Казахмыс» - (-8,2%), НПФ «БТА Казахстан» - (-0,8%), НПФ «Грантум» - (1,8%).В середине квартала все НПФ отразили снижение темпов роста, в связи с чем среднее по НПС снизилось по сравнению с предыдущим месяцем в 2,3 раза и составило 1,2%. По состоянию на 01 января 2010 года среди крупных НПФ Казахстана самый высокий показатель отразил НПФ «¥ларYмiт» - 3,4% прироста пенсионных активов. 2. Темпы прироста пенсионных активов представлены на графике, построенном по ежемесячному значению системного показателя (Рисунок 1).

Рисунок 1 Среднемесячные темпы прироста пенсионных активов НПС в целом

Значительное уменьшение темпов прироста пенсионных активов (накоплений) НПС в целом, вызвано следующими факторами:

- несвоевременное перечисление пенсионных взносов работодателями, в связи с трудным экономическим положением финансовых и иных институтов;

- несвоевременное финансирование;

- отток пенсионных активов из фонда;

- значительное снижение инвестиционного дохода.

За период январь 2009- декабрь 2009 года - максимальный уровень корреляции со средними темпами роста пенсионных активов по НПС наблюдается у таких НПФ, как НПФ «Народного банка» (0,96), «Грантум» (0,81), «ГНПФ» (0,66), высокий уровень корреляции показывают «НефтеГаз-Дем» (0,46), НПФ «Евразийский» (0,39) «БТА Казахстан» (0,38), «Аманат» (0,37), низкий уровень корреляции наблюдается у НПФ «ҰларҮміт» (-0,01).

Сохранение динамики доли рынка по пенсионным активам, в анализируемом периоде характерно для всех НПФ. Снижение доли рынка отражают такие НПФ, как НПФ «БТА Казахстан», НПФ «ГНПФ», НПФ «Отан», НПФ «Казахмыс» и НПФ «Коргау», в то время как НПФ «Народного банка», НПФ «Грантум», НПФ «Капитал», НПФ «Атамекен», НПФ «НефтеГаз-Дем» и НПФ «Республика» показывают положительную динамику роста.

По состоянию на 1 января 2010 года у НПФ «ҰларҮміт» зафиксировано увеличение доли рынка на 0,18%. (Таблица 2).

Таблица 2

Динамика доли рынка по пенсионным активам (накоплениям) в разрезе НПФ

| № | Наименование фонда | 01.04.2009 | 01.07. 2009 | 01.10. 2009 | 01.01. 2010 |

| 1 | Народного банка | 29,07% | 29,35% | 29,72% | 30,09% |

| 2 | ҰларҮміт | 13,76% | 13,12% | 12,84% | 13,17% |

| 3 | ГНПФ | 17,20% | 17,14% | 15,96% | 15,77% |

| 4 | БТА Казахстан | 12,69% | 12,41% | 12,11% | 11,17% |

| 5 | Грантум | 5,81% | 5,75% | 5,85% | 5,83% |

| 6 | Евразийский | 3,18% | 3,19% | 3,27% | 3,26% |

| 7 | Капитал | 3,81% | 4,02% | 4,39% | 4,46% |

| 8 | Аманат | 2,17% | 2,14% | 1,98% | 2,15% |

| 9 | Атамекен | 2,47% | 2,60% | 2,90% | 3,12% |

| 10 | НефтеГаз-Дем | 2,76% | 2,98% | 3,21% | 3,26% |

| 11 | Отан | 2,86% | 2,87% | 3,02% | 2,96% |

| 12 | Казахмыс | 1,89% | 1,82% | 1,65% | 1,33% |

| 13 | Коргау | 1,43% | 1,25% | 1,22% | 1,16% |

| 14 | Республика | 0,91% | 1,35% | 1,88% | 2,28% |

| Всего, в % | 100% | 100% | 100% | 100% |

В результате в анализируемом периоде НПФ «ҰларҮміт» занимает третье место среди всех накопительных пенсионных фондов по величине рыночной доли.

Таблица 3

Расчет соотношения «риск-коэффициент номинальной доходности» за период январь-ноябрь 2009

| К2 (12), в % | Макс | Мин | Сред | Станд. отклон (риск) | Отношение доходности к риску |

| АО «НПФ «ГНПФ» | 9,28% | 1,73% | 7,03% | 2,04% | 3,44% |

| АО «НПФ «Народного Банка Казахстана» | 17,74% | -4,81% | 4,81% | 7,72% | 0,62% |

| АО «НПФ «ҰларҮміт» | 22,65% | -13,41% | 0,42% | 13,51% | 0,03% |

| АО «НПФ «БТА Казахстан» | 8,28% | 2,92% | 5,41% | 1,70% | 3,17% |

| АО «НПФ «Грантум» | 19,22% | 1,53% | 8,36% | 5,99% | 1,40% |

| АО «НПФ «Капитал» | 7,85% | 4,20% | 5,75% | 1,22% | 4,71% |

По состоянию на 1 января 2010 года значение коэффициента номинального дохода среди пятерки крупных НПФ сложилось следующим образом:

АО НПФ «Капитал» имеет максимальное значение отношения коэффициента номинальной доходности и риска и составляет 4,71.

Показатели НПФ «БТА Казахстан» и НПФ «ГНПФ» сложились выше среднего значения, что говорит о достаточно высоком уровне инвестиционного риска при оптимальном уровне доходности (Таблица 3).

Оптимальное значение показателя в этот период наблюдается у АО НПФ «Народного банка Казахстана», что характеризуется их умеренной инвестиционной политикой управления пенсионными активами.

При оценке соотношения риск - коэффициент номинальной доходности показатель АО НПФ «ҰларҮміт» сложился ниже среднего значения по шкале «Отношение доходности к риску» и говорит о низкой концентрации инвестиционного риска и применение в этот период консервативного управления портфелем инвестиций.

Подведем итог данному пунту. По результатам деятельности НПФ «ҰларҮміт» за декабрь 2009 года, в динамике основных показателей наблюдается следующее: темпы роста пенсионных активов АО «НПФ «ҰларҮміт» в этом месяце почти в два раза превышают темпы роста пенсионных активов всей НПС. АО НПФ «ҰларҮміт» занимает третье место среди всех накопительных пенсионных фондов по величине рыночной доли. Следует отметить и о низкой концентрации инвестиционного риска, о чем говорит наименьший показатель соотношения «риск-коэффициент номинальной доходности», сложившийся среди всех НПФ Казахстана.

По состоянию на 1 января 2010 года чистый инвестиционный доход АО НПФ «ҰларҮміт» составил 42 769 273 тыс. тенге, что является вторым показателем среди всей НПС в целом.

Подробная структура инвестиционного портфеля Фонда предсвлена в Приложении А.

4 Основные принципы учетной политики, признание и оценка финансовых инструментов фонда

Финансовые активы и финансовые обязательства отражаются в балансе Фонда, когда Фонд становится стороной по договору в отношении соответствующего финансового инструмента. Фонд отражает имеющие регулярный характер приобретения и реализацию финансовых активов и обязательств по дате расчетов. Приобретенные таким образом финансовые инструменты, которые будут впоследствии оцениваться по справедливой стоимости, с момента заключения сделки и до установленной даты расчетов учитываются так же, как учтенные инструменты.

Финансовые активы и обязательства первоначально отражаются по справедливой стоимости. Первоначальная стоимость финансовых активов и обязательств, которые не являются финансовыми активами и обязательствами по справедливой стоимости через прибыли или убытки, корректируется на сумму понесенных операционных издержек, непосредственно связанных с приобретением или созданием финансового актива или выпуском финансового обязательства. Принципы последующей оценки стоимости финансовых активов и обязательств раскрываются в соответствующих положениях учетной политики, представленных ниже

Денежные средства и их эквиваленты включают денежные средства в кассе, свободные остатки на счетах Фонда и депозитных счетах в банках со сроком погашения до 90 дней.

В процессе своей деятельности Фонд заключает соглашения о продаже и обратном приобретении (далее - «Соглашения РЕПО»), а также соглашения о приобретении и обратной продаже финансовых активов (далее - «Соглашения обратного РЕПО»). Операции РЕПО и обратного РЕПО используются Фондом как элемент управления ликвидностью в торговых целях.

Сделки РЕПО - это соглашения о передаче финансового актива другой стороне в обмен на денежное или иное вознаграждение с одновременным обязательством по обратному приобретению финансовых активов в будущем на сумму, эквивалентную полученному денежному или иному вознаграждению, плюс накопленный процент. Операции по соглашениям РЕПО отражаются в учете как операции финансирования.

Ценные бумаги, приобретенные по соглашениям обратного РЕПО, отражаются в финансовой отчетности как средства, размещенные на депозите, обеспеченном закладом ценных бумаг.

В тех случаях, когда активы, приобретенные по соглашениям обратного РЕПО, продаются третьим сторонам, результаты отражаются в учете с включением прибыли или убытка в состав чистой прибыли/(убытка) по соответствующим активам. Доходы и расходы, представляющие собой разницу в цене покупки и продажи активов по операциям РЕПО, отражаются в составе процентных доходов или расходов.

Инвестиции, имеющиеся в наличии для продажи, представляют собой инвестиции в долговые ценные бумаги и акции, которые предполагается удерживать в течение неопределенного периода времени. Такие ценные бумаги первоначально отражаются по справедливой стоимости. В последующем бумаги оцениваются по справедливой стоимости с отнесением результата переоценки непосредственно на счет капитала, пока ценные бумаги не будут реализованы, при этом накопленные прибыли/убытки, ранее признаваемые в капитале, признаются в отчете о прибылях и убытках. Убытки от обесценения, положительные и отрицательные курсовые разницы, а также начисленные процентные доходы, рассчитанные на основе метода эффективной процентной ставки, отражаются в отчете о прибылях и убытках. Для определения справедливой стоимости инвестиций, имеющихся в наличии для продажи, Фонд использует рыночные котировки. При отсутствии активного рынка для отдельных финансовых инструментов Фонд определяет их справедливую стоимость с использованием соответствующих методов оценки. Методы оценки включают в себя использование данных о рыночных сделках между независимыми друг от друга, хорошо осведомленными и действительно желающими совершить такую сделку сторонами, использование информации о текущей справедливой стоимости другого аналогичного по характеру инструмента, анализ дисконтированных денежных потоков и прочие применимые методы. При существовании метода оценки, стандартно используемого участниками рынка для определения стоимости инструмента, если было продемонстрировано, что этот метод обеспечивает достоверную оценку, устанавливаемую в фактических рыночных сделках, Фонд использует такой метод.

Не котируемые долговые ценные бумаги и акции, если их справедливая стоимость не может быть достоверно определена, отражаются по амортизированной стоимости и стоимости приобретения соответственно за вычетом убытков от обесценения, при наличии такового.

Если существует объективное свидетельство обесценения таких ценных бумаг, то совокупный убыток, ранее напрямую отнесенный на капитал, переносится из капитала в отчет о прибылях и убытках за отчетный период. Восстановление такого убытка от обесценения по долговым инструментам, который непосредственно связан с событием, произошедшим после обесценения, отражается в отчете о прибылях и убытках за отчетный период. Убыток от обесценения по долевым инструментам в отчете о прибылях и убытках не восстанавливается.

Инвестиции, удерживаемые до погашения, представляют собой долговые ценные бумаги с определяемыми или фиксированными платежами при условии, что Фонд намеревается и способен удерживать данные ценные бумаги до погашения. Такие ценные бумаги учитываются по амортизированной стоимости за вычетом резерва под обесценение. Амортизация дисконта в течение срока до погашения отражается как процентный доход в течение периода до погашения с использованием метода эффективной процентной ставки.

Финансовые активы, имеющиеся в наличии для продажи. Если происходит обесценение актива, имеющегося в наличии для продажи, то сумма, включающая разницу между его первоначальной стоимостью (за вычетом основной суммы и амортизации) и его текущей справедливой стоимостью, за вычетом убытка от обесценения, ранее признанного в отчете о прибылях и убытках, переводится из капитала в отчет о прибылях и убытках. Восстановление убытков от обесценения в отношении долевых инструментов, классифицированных как имеющиеся в наличии для продажи, не признается в отчете о прибылях и убытках. Списание убытков от обесценения по долговым инструментам восстанавливаются через отчет о прибылях и убытках, если увеличение справедливой стоимости инструмента может быть объективно связано с событием, происходящим после того, как убыток от обесценения был признан в отчете о прибылях и убытках.

Основные средства и нематериальные активы отражены в учете по первоначальной стоимости за вычетом накопленной амортизации и накопленных убытков от обесценения, при наличии таковых.

Амортизация основных средств и нематериальных активов начисляется с целью списания активов в течение срока их полезного использования. Начисление амортизации производится на основе линейного метода с использованием следующих установленных ежегодных норм:

Здания и сооружения - 5%

Мебель и оборудования - 10-35%

Транспортные средства - 20%

Прочие - 10-50%

Нематериальные активы - 15-35%

На каждую отчетную дату Фонд оценивает, не превышает ли балансовая стоимость основных средств и нематериальных активов их восстановительную стоимость. В случае превышения балансовой стоимости основных средств и нематериальных активов над их восстановительной стоимостью Фонд уменьшает балансовую стоимость основных средств до их восстановительной стоимости.

Убыток от обесценения основных средств признается в соответствующем отчетном периоде и включается в состав операционных расходов. После отражения убытка от обесценения амортизационные отчисления по основным средствам корректируются в последующих периодах с целью распределения пересчитанной балансовой стоимости активов за вычетом остаточной стоимости (если таковая предполагается) равномерно в течение оставшегося срока полезного использования.

Прибыль или убыток от реализации или выбытия актива определяются как разница между выручкой от реализации и текущей стоимостью актива и признаются в отчете о прибылях и убытках.

Будучи признанным в качестве актива, объект основных средств, справедливая стоимость которого поддается достоверной оценке, подлежит учету по переоцененной величине, равной его справедливой стоимости на дату переоценки, за вычетом любой накопленной впоследствии амортизации и любых накопленных впоследствии убытков от обесценения. Переоценки должны производиться с достаточной регулярностью во избежание существенного отличия балансовой стоимости от той, которая определяется при использовании справедливой стоимости на отчетную дату.

Справедливая стоимость земельных участков и зданий, как правило, определяется на основе рыночных индикаторов путем оценки, которая обычно производится профессиональными оценщиками. Справедливой стоимостью машин и оборудования обычно является их рыночная стоимость, определяемая путем оценки.

Если балансовая сумма актива повышается в результате переоценки, то это увеличение должно отражаться непосредственно в капитале под заголовком „прирост от переоценки". Однако, это увеличение подлежит признанию в прибыли или убытке в той степени, в которой оно реверсирует убыток от переоценки по тому же активу, ранее признанный в прибыли или убытке.

Если балансовая стоимость актива уменьшилась в результате переоценки, то такое уменьшение подлежит признанию в прибыли или убытке. Однако, убыток от переоценки должен дебетоваться непосредственно на капитал под заголовком „прирост от переоценки" при наличии любого кредитового сальдо в приросте от переоценки в отношении того же самого актива.

Налог на прибыль представляет собой сумму текущего и отложенного налога.

Сумма расходов по налогу на прибыль в текущем периоде определяется с учетом размера налогооблагаемой прибыли, полученной за год. Налогооблагаемая прибыль отличается от чистой прибыли, отраженной в отчете о прибылях и убытках, поскольку не включает статьи доходов или расходов, подлежащих налогообложению или вычету для целей налогообложения в другие годы, а также исключает не облагаемые и не учитываемые в целях налогообложения статьи. Начисление расходов Фонда по налогу на прибыль в текущем году осуществляется с использованием ставок налога, введенных в течение отчетного периода.

Отложенный налог отражается на основе балансового метода учета и представляет собой требования или обязательства по налогу на прибыль, начисляемые на разницу между балансовой стоимостью активов и обязательств, и соответствующими данными налогового учета, использованными для расчета налогооблагаемой прибыли. Отложенные налоговые обязательства обычно отражаются в отношении всех временных разниц, увеличивающих налогооблагаемую прибыль, а отложенные налоговые требования отражаются с учетом вероятности наличия в будущем налогооблагаемой прибыли для зачета соответствующих отложенных налоговых активов. Подобные налоговые требования и обязательства не отражаются в финансовой отчетности, если временные разницы связаны с деловой репутацией и возникают вследствие первоначального признания (кроме случаев объединения компаний) других требований и обязательств в рамках операций, которые не влияют на размер налогооблагаемой или бухгалтерской прибыли.

Балансовая стоимость отложенных налоговых активов проверяется на каждую отчетную дату и уменьшается в той мере, в которой больше не существует вероятность того, что будет получена выгода от реализации налогового требования, достаточная для полного или частичного возмещения актива.

Отложенные налоги рассчитываются по ставкам, которые, как предполагается, будут применяться в период погашения задолженности или реализации актива. Отложенные налоги отражаются в отчете о прибылях и убытках, за исключением случаев, когда они связаны со статья-

ми, непосредственно относимыми на капитал, и в этом случае отложенные налоги также отражаются в составе капитала.

Фонд проводит взаимозачет отложенных налоговых требований и отложенных налоговых обязательств и отражает в финансовой отчетности итоговую разницу, если:

• Фонд имеет юридически закрепленное право проводить зачет текущих налоговых требований против текущих налоговых обязательств; и

• Отложенные налоговые требования и отложенные налоговые обязательства относятся к налогу на прибыль, взыскиваемому одним и тем же налоговым органом с одного и того же налогового субъекта.

В Республике Казахстан существуют требования по начислению и уплате различных налогов, применяющихся в отношении деятельности Фонда, помимо налога на прибыль. Эти налоги отражаются в отчете о прибылях и убытках в составе операционных расходов

Резервы отражаются в учете при наличии у Фонда возникших в результате прошлых событий текущих обязательств (определяемых нормами права или подразумеваемых), для погашения которых вероятно потребуется выбытие ресурсов, заключающих в себе экономические выгоды; причем, размер таких обязательств может быть оценен с достаточной степенью точности.

Фонд не несет расходы, связанные с пенсионным обеспечением сотрудников. В соответствии с требованиями законодательства Республики Казахстан Фонд удерживает суммы пенсионных взносов из заработной платы сотрудников и перечисляет их в государственный или частные пенсионные фонды. Данная система пенсионного обеспечения предусматривает расчет текущих взносов работодателя как процента от текущих общих выплат работникам. Такие расходы признаются в периоде, к которому относятся соответствующие выплаты работникам. При выходе работника на пенсию, все пенсионные выплаты производятся вышеупомянутыми пенсионными фондами. Фонд не имеет дополнительных схем пенсионного обеспечения.

Процентные доходы и расходы отражаются по принципу начисления и рассчитываются по методу эффективной процентной ставки. Процентные доходы также включают в себя процентный доход по вложениям в ценные бумаги, имеющиеся в наличии для продажи. Прочие доходы относятся на доходы по завершении соответствующих сделок. Комиссионные доходы/расходы отражаются на основе метода начисления.

Денежные активы и пассивы, выраженные в иностранной валюте, пересчитываются в тенге по соответствующему обменному курсу на дату составления отчетности. Операции в иностранной валюте отражаются по курсу, действующему на дату операции. Прибыль и убытки от такого пересчета включаются в чистую прибыль по операциям с иностранной валютой.

Финансовый актив и финансовое обязательство зачитываются, и в бухгалтерском балансе отражается сальдированная сумма, когда Фонд имеет юридически закрепленное право осуществить зачет признанных в балансе сумм и намеревается либо произвести зачет по сальдированной сумме, либо реализовать актив и исполнить обязательство одновременно. В случае передачи финансового актива, которая не квалифицируется как списание, Фонд не признает эту операцию как списание переданного актива и относящегося к нему обязательства.

Применение новых стандартов.

В текущем году Фонд применил все новые и измененные стандарты и интерпретации, утвержденные КМСФО и КИМСФО КМСФО, относящиеся к его операциям и вступающие в силу при составлении отчетности за период, закончившийся 31 декабря 2009 года. Принятие новых и измененных стандартов и интерпретаций не привело к изменениям в учетной политике Фонда, которая использовалась для отражения данных текущего и предшествующих годов, за исключением поправок к МСБУ 1 «Представление финансовой отчётности» (пересмотренный 2007).

МСФО 1 (пересмотренный 2007) требует представления отчета об изменениях в капитале в качестве первичного отчета и раскрытие прочего совокупного дохода либо как часть отчета о совокупном доходе или в виде отдельного отчета сразу же после отчета о прибылях и убытках. В результате, отчет о совокупном доходе, раскрывающий прочий совокупный доход за год был включен в качестве основного финансового отчета.

5 марта 2009 года КМСФО выпустил поправки к МСФО 7 «Финансовые инструменты - раскрытия» под названием «Улучшения раскрытий о финансовых инструментах». Данные поправки вводят трехуровневую систему для раскрытий по оценке справедливой стоимости и требуют от организации предоставлять дополнительные раскрытия об относительной достоверности переоценки по справедливой стоимости. Также, данные поправки уточняют и расширяют существующие требования по раскрытию риска ликвидности. Фонд применил данные поправки для годового периода, начинающегося 1 января 2009 года.

Стандарты и интерпретации, выпущенные, но еще не применяемые

На дату утверждения данной финансовой отчетности кроме стандартов и интерпретаций, применение которых было начато Фондом ранее их вступления в силу, следующие стандарты и интерпретации были выпущены, но еще не вступили в силу.

КИМСФО 18 «Получение активов от клиентов» была выпущена для устранения различий в практике учета получателями основных средств от клиентов. В Интерпретации указывается, что в случае когда переданный объект отвечает определению актива с точки зрения получателя, получатель должен признать актив по справедливой стоимости на дату передачи, сделав корреспондирующую проводку по кредиту счета выручки. Интерпретация должна применяться перспективно в отношении получения активов от клиентов начиная с 1 июля 2009 года.

Финансовые инструменты: Классификация и оценка (Проект для обсуждения) - В июле 2009 года КМСФО выпустил проект для обсуждения (ED) в рамках проекта КМСФО по замене МСБУ 39: Признание и оценка. ED вводит новую модель классификации и оценки финансовых активов и финансовых обязательств. Все признанные финансовые активы и финансовые обязательства, которые в настоящее время покрываются МСБУ 39, будут оцениваться либо по амортизированной, либо по справедливой стоимости. Финансовый инструмент, обладающий только базовыми характеристиками ссуды, управление которым осуществляется исходя из показателя доходности по договору, оценивается по амортизированной стоимости, если не квалифицируется как отражаемый по справедливой стоимости через прибыли или убытки (ОССЧПУ). Финансовые инструменты, оцениваемые по справедливой стоимости, будут классифицироваться как ОССЧПУ или в случае вложений в долевые инструменты, не предназначенные для торговли, безотзывно квалифицироваться как оцениваемые по справедливой стоимости через прочий совокупный доход (ОССЧПСД). Все вложения в долевые инструменты и производные инструменты, привязанные к долевым инструментам, покрываемые МСБУ 39, должны оцениваться по справедливой стоимости, т.е. не обращающиеся на организованном рынке вложения в долевые инструменты не могут оцениваться по стоимости приобретения за вычетом обесценения в случае, когда справедливую стоимость невозможно надежно оценить, как требуется в настоящее время МСБУ 39. ED не разрешает проводить переклассификацию из категорий, а также в категории оцениваемых по амортизированной стоимости, ОССЧПУ или ОССЧПСД после первоначального признания. Дата вступления в силу данных изменений еще не определена, при этом КМСФО рассчитывает доработать новую модель классификации и управления в срок, который позволит организациям начать добровольно применять ее в отношении годовой финансовой отчетности за 2009 год.

5 Инвестиционная декларация фонда

Инвестиционная декларация АО «НПФ «ҰларҮміт» (далее – Фонд) (далее, соответственно, – Инвестиционная декларация Фонда) определяет цель инвестирования средств пенсионных накоплений, основные принципы инвестиционного управления пенсионными активами, стратегии, структуру инвестиционного портфеля, условия и ограничения инвестиционной деятельности в отношении пенсионных активов, перечень объектов инвестирования, размер инвестиций за счет пенсионных активов в финансовые инструменты в соответствии с законодательством Республики Казахстан, систему управления рисками.

Целью инвестирования средств пенсионных накоплений является получение инвестиционного дохода, обеспечивающего рост пенсионных накоплений вкладчиков.

Основными принципами инвестиционной деятельности являются:

Открытость инвестиционных решений.

Прозрачность и качество инвестиционных инструментов, включаемых в портфель пенсионных активов.

Обеспечение сохранности учета пенсионных накоплений.

Инвестирование пенсионных активов осуществляется исключительно в интересах вкладчиков пенсионного фонда, с учетом факторов влияния рыночных рисков инвестирования на финансовые инструменты, учитываемые в портфеле пенсионных активов.

Для достижения поставленных целей в части сохранности пенсионных накоплений и получения инвестиционного дохода Фондом (Организацией, осуществляющей инвестиционное управление пенсионными активами, (далее - Управляющая компания)) разрабатывается инвестиционная стратегия, которая предполагает подробный анализ макроэкономической ситуации, фундаментальный и технический анализ фондовых рынков, а также анализ инвестиционного портфеля Фонда. Все ежедневные инвестиционные решения принимаются на основании и в согласии с данной стратегией.

Инвестиционная стратегия управления пенсионными активами Фонда ориентирована на оптимальную эффективность при оценке доходности и рисков инвестиций, при этом одной из ключевых целей является поддержание необходимого уровня ликвидности для исполнения обязательств перед вкладчиками по пенсионным выплатам и переводам.

Формирование портфеля инвестиций осуществляется с соблюдением следующей политики инвестирования пенсионных взносов:

1) Соблюдается эффективное распределение инвестиций по страновому, отраслевому признаку и секторам экономики, а также по эмитентам.

2) Используется расширенная география инвестиций. Значительные размеры пенсионных активов Фонда позволяют иметь преимущества при проведении операций на достаточно широком спектре финансовых рынков (Европа, Азия, Америка, Япония), что позволяет формировать ликвидный инвестиционный портфель и обеспечивать максимальный уровень доходности при минимальном уровне риска.

3) Инвестирование осуществляется только в финансовые инструменты надежных, финансово-устойчивых эмитентов, являющихся флагманами национальных экономик, и обладающих достаточными кредитными рейтингами, с наличием уверенного потенциала повышения их стоимости. При выборе ценных бумаг для приобретения в портфель вкладчика осуществляется финансовый анализ эмитента, потенциал развития компании и ее роста с соблюдением следующих приоритетов:

a. Собственный капитал компании, выпускающей ценные бумаги, должен составлять величину не менее чем 1 млрд. тенге, при этом обладать ликвидными активами в размере не менее 500 млн. тенге для казахстанских эмитентов или 500 млн. долларов для иностранных.

b. Инвестирование осуществляется в корпоративные долговые ценные бумаги с уровнем доходности, соответствующей уровню риска и превышающей значения максимальной доходности по государственным ценным бумагам.

c. Ограничиваются инвестирования в долевые ценные бумаги в условиях высокой рисковости фондовых рынков.

d. При формировании портфеля используются инструменты хеджирования, с целью защиты портфеля от резких негативных ценовых колебаний.

e. Проведение операций с ценными бумагами на международных рынках осуществляется только через аккредитованных брокеров, имеющих непосредственные торговые места на фондовых биржах, исключая возможных посредников при проведении операций по сделкам с ценными бумагами.

Условия хеджирования и диверсификации пенсионных активов:

А. Применяется широкий спектр хеджирования инвестиционной деятельности.

В. Структура портфеля выстраивается в соответствии с установленными нормами диверсификации активов с отрицательной зависимостью, позволяющей падение одних финансовых инструментов компенсировать ростом других. С этой целью применяется модель диверсификации активов как по страновому и отраслевому уровню, так и внутриотраслевому уровню. Диверсификация активов осуществляется путем рассредоточения инвестиций по различным сферам вложения и на разные сроки (долгосрочные, краткосрочные) с целью минимизации потерь, связанных с возможными изменениями условий конъюнктуры международного и внутреннего рынков с целью снижения экономических рисков.

С. При проведении операций на финансовом рынке может также применяться форма хеджирования посредством поглощения риска, что представляет собой точное отслеживание позиции по каждому финансовому активу и контроль отклонения от рыночных цен.

D. Третьим уровнем хеджирования рисков выступают сделки на финансовом рынке с применением фьючерсов, опционов, свопов и форвардов, позволяющих получать прибыль при падении стоимости основного финансового актива.

E. Четвертым уровнем хеджирования рассматриваются установленные нормы максимально допустимых убытков от рыночной оценки (МДРУ) по каждому финансовому инструменту, при нарушении которого применяется система так называемого закрытия позиции по финансовому инструменту (Stop Loss).

F. Хеджирование осуществляется в соответствии с действующим законодательством и внутренними нормативными документами.

G. Объектами хеджирования являются инструменты, находящиеся в инвестиционном портфеле Фонда.

В соответствии с разработанной стратегией формируется структура инвестиционного портфеля, которая позволяет достигнуть поставленную инвестиционную цель.

Инвестиционный портфель подразделяется на три категории или три субпортфеля:

- стабилизационный портфель,

- активный портфель для торговых операций,

- портфель ценных бумаг, предназначенных для продажи.

1) Стабилизационный портфель составляет не менее 50%. Целью создания данного портфеля является обеспечение стабильного непрерывно начисляемого инвестиционного дохода в средне- и долгосрочной перспективе. Портфель формируется из государственных долговых ценных бумаг, корпоративных долговых и долевых ценных бумаг с прогнозируемым доходом, депозитных вкладов в банки, которые будут удерживаться на долгосрочной основе. Данный портфель рассматривается как стабилизационный или пассивный.

2) Активный портфель для торговли составляет не более 40%. Целью данного портфеля является обеспечение инвестиционного дохода, начисляемого в результате проведения активных торговых операций с ценными бумагами на вторичном рынке. Портфель формируется из долговых и долевых финансовых инструментов (облигаций и акций). Наличие данного портфеля дает возможность получать по долговым инструментам не только фиксированный доход в виде купонного вознаграждения, но и торговый (маржинальный) доход, образующийся в результате проведения сделок купли-продажи. Что касается долевых инструментов, то активные торговые операции позволяют обеспечить дополнительный доход в дополнение к обычному доходу от владения ценной бумагой.

3) Портфель ценных бумаг, предназначенных для ликвидности, составляет не более 20%. Цель портфеля – поддержание заданного уровня ликвидности, необходимого для выполнения текущих пенсионных обязательств и эффективной операционной работы Фонда. Портфель формируется из государственных и корпоративных долговых ценных бумаг, обладающих определенным уровнем ликвидности и низким уровнем волатильности, что обеспечивает возможность реализации ценных бумаг в короткие сроки и по рыночным ценам.

4) Структура инвестиционного портфеля формируется из различных финансовых инструментов, разрешенных законодательством Республики Казахстан к приобретению за счет пенсионных активов. Помимо данных ограничений, Фондом в целях минимизации рыночных и других видов рисков устанавливаются дополнительные лимиты по долям каждого вида финансового инструмента в портфеле (Таблица 4).

Таблица 4

Перечень объектов инвестирования с указанием лимитов инвестирования по видам финансовых инструментов

Максимальная доля открытой валютной позиции определяется в соответствии с установленными уполномоченным органом нормами и лимитами, а также согласно установленному органом управления Генеральному лимиту.

6 Политика по управлению рисками фонда

Инвестиционная деятельность Фонда подвержена следующим видам рисков:

a) ценовой риск - риск возникновения расходов (убытков) вследствие изменения стоимости финансовых инструментов, возникающий в случае изменения условий финансовых рынков, влияющих на рыночную стоимость финансовых инструментов;

b) валютный риск - риск возникновения расходов (убытков), связанный с изменением курсов иностранных валют при осуществлении Фондом (Организацией) деятельности. Опасность расходов (убытков) возникает из-за переоценки позиций по валютам в стоимостном выражении;

c) кредитный риск – риск возникновения расходов (убытков) вследствие неуплаты эмитентом основного долга и вознаграждения, причитающегося инвестору в установленный условиями выпуска ценной бумаги срок, включающий также риск потерь, возникающих в связи с невыполнением партнером обязательств по свопам, опционам, форвардам и иным финансовым инструментам, подверженным кредитному риску, и в период урегулирования расчетов по данным ценным бумагам и финансовым инструментам;

d) правовой риск – риск возникновения расходов (убытков) вследствие нарушения Фондом (Организацией) требований законодательства Республики Казахстан либо несоответствия практики Фонда (Организации) их внутренним документам, а в отношениях с нерезидентами Республики Казахстан – законодательства других государств

e) рыночный риск – риск возникновения расходов (убытков), связанных с неблагоприятными движениями финансовых рынков. Рыночный риск имеет макроэкономическую природу, то есть источниками рыночных рисков являются макроэкономические показатели финансовой системы

f) операционный риск - риск возникновения расходов (убытков) в результате недостатков или ошибок в ходе осуществления внутренних процессов, допущенных со стороны сотрудников, функционирования информационных систем и технологий, а также вследствие внешних событий

g) риск потери ликвидности – риск, связанный с возможным невыполнением либо несвоевременным выполнением Фондом (Организацией) своих обязательств. Риск потери ликвидности ценных бумаг как активов определяется их способностью быстро реализовываться с низкими издержками и по приемлемым ценам

h) процентный риск – риск возникновения расходов (убытков) вследствие неблагоприятного изменения ставок вознаграждения.

В целях минимизации различных видов рисков, возникающих в процессе инвестиционной деятельности, предусмотрена система управления рисками, которая включает в себя четыре основных этапа: оценка риска, измерение, контроль и мониторинг.

Каждый этап реализуется посредством использования различных методик и процедур, установленных нормативно-правовыми актами Республики Казахстан.

Контроль за системой управления рисками осуществляет комитет по рискам при Совете Директоров фонда, который также в рамках данной системы формирует модель управления рисками при принятии инвестиционных решений для управляющей компании пенсионными активами.

Пенсионный фонд полностью выполняет установленный комплекс условий и ограничений по инвестиционной деятельности, регламентируемый законодательством Республики Казахстан и нормативными правовыми актами Республики Казахстан, Постановлениями Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций №180, 181, 135, настоящим Договором, заключенным с организацией, осуществляющей инвестиционное управление пенсионными активами, а также соблюдает ограничения, установленные Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций.

Порядок расчета и взимания комиссионного вознаграждения осуществляется в соответствии с Правилами расчета и взимания комиссионного вознаграждения за оказание финансовых услуг Фонда.

7 Обзор финансовой деятельности АО «НПФ «ҰЛАРYМIТ»

По состоянию на 31 декабря 2009 года объем обязательств Фонда уменьшился на 10,012,160 тыс. тенге и составил на конец 2009 года 8,569,879 тыс. тенге.

По состоянию на 31 декабря 2009 и 2008 годов кредиторская задолженность составила 126,400 тыс.тенге и 15,202 тыс.тенге соответственно. Задолженность Фонда по комиссионному вознаграждению АО «Организация, осуществляющая инвестиционное управление пенсионными активами «Жетысу» (АО ООИУПА «Жетысу») составляет 30% от комиссионного вознаграждения Фонда от инвестиционного дохода.

Таблица 5

Кредиторская задолженность Фонда

| Кредиторская задолженность: | 31 декабря 2009 года тыс. тенге | 31 декабря 2008 года тыс. тенге |

| Кредиторская задолженность перед ООИУПА | 1,253 | 0 |

| Прочая кредиторская задолженность | 125,147 | 15,202 |

| Всего кредиторская задолженность | 126,400 | 15,202 |

Начисленные расходы по расчетам с персоналом. По состоянию на 31 декабря 2009 и 2008 годов начисленные расходы по расчетам с персоналом по заработной плате составили 10,507 тыс.тенге и 307 тыс.тенге соответственно.

Обязательство перед бюджетом по налогам и другим обязательным платежам в бюджет.

По состоянию на 31 декабря 2009 и 2008 годов обязательство по налогам и другим платежам в бюджет составило 29,758 тыс.тенге и 14,000 тыс.тенге соответственно. Кредиторская задолженность по отрицательному комиссионному вознаграждению. По состоянию на 31 декабря 2009 и 2008 прочие обязательства по отрицательному комиссионному вознаграждению составили 1,421,687 тыс.тенге и 14,021,403 тыс.тенге соответственно.

Прочие обязательства. По состоянию на 31 декабря 2009 и 2008 прочие обязательства составили 17,957 тыс.тенге и 10,248 тыс.тенге соответственно.

Изменения, произошедшие за отчетный период по результатам финансово-хозяйственной деятельности отчета о доходах и расходах.

Доходы Фонда в 2009 году составили 8,640,469 тыс.тенге. (Таблица 6).

Таблица 6

Комиссионные доходы Фонда

| Комиссионные доходы |

2009 г. тыс. тенге |

2008 г. тыс. тенге |

| Комиссионные доходы от инвестиционного дохода/убытка от пенсионных активов | 6,731,762 | -6,706,018 |

| Комиссионные доходы от пенсионных активов | 1,248,870 | 1,292,701 |

| Итого комиссионные доходы | 7,980,632 | -5,413,317 |

Доходы по операциям «обратное РЕПО». Доходы по операциям с ценными бумагами «обратное РЕПО» по состоянию на 31 декабря 2009 и 2008 годов составили 1,688 тыс.тенге и 126,389 тыс.тенге соответственно. В 2009 году прирост по сравнению с 2008 годом составил (99)% (на (124,700) тыс.тенге). Доходы (убытки) от переоценки иностранной валюты (нетто). В 2009 году доход от переоценки иностранной валюты составил 131,153 тыс.тенге.

Прочие доходы. Прочие доходы в 2009 составила 31,549 тыс.тенге , в том числе доход от сдачи в аренду помещения на сумму 12,464 тыс.тенге. Прочие доходы уменьшились по сравнению с 2008 годом на 5,850,230 тыс.тенге. Расходы Фонда в 2009 году составили 5,812,100 тыс.тенге. Комиссионные расходы. Комиссионные расходы в 2009 году увеличились по сравнению с 2008 годом (Таблица 7).

Таблица 7

Комиссионные расходы Фонда

| Наименование | 2009 г. тыс. тенге | 2008 г. тыс. тенге |

| Комиссионные расходы ООИУПА | 3,158,653 | (2,011,805) |

| Комиссионные расходы по банкам - кастодианам | 5,258 | 4,406 |

| Итого комиссионные расходы | 3,163,911 | (2,007,399) |

Расходы в виде вознаграждения (премии) по приобретенным ценным бумагам. Расходы по амортизации премии по приобретенным ценным бумагам в 2009 году составили 60,399 тыс.тенге.

Общие административные расходы увеличились в 2009 году по сравнению с 2008 годом на 1,184,581 тыс.тенге .

Таблица 8

Административные расходы Фонда

| Наименование | 2009 г. тыс. тенге | 2008 г. тыс. тенге | Прирост |

| Заработная плата и премии | 884,437 | 833,330 | 51,107 |

| Текущая аренда | 132,305 | 129,668 | 2,637 |

| Налоги (кроме налога на прибыль) | 108,977 | 104,849 | 4,128 |

| Амортизация основных средств | 149,329 | 71,892 | 77,437 |

| Командировочные расходы | 14,081 | 19,154 | (5,073) |

| Прочие расходы | 1,054,345 | 1,054,345 | |

| Итого операционные расходы | 2,343,474 | 1,158,893 | 1,184,581 |

Расходы по возмещению отрицательной разницы между показателем номинальной доходности и минимальным значением. Расходы по возмещению отрицательной разницы между показателем номинальной доходности и минимальным значением, в соответствии с Законом РК «О пенсионном обеспечении в Республике Казахстан» по результатам 2009 года не производилось

Фонд составляет расчеты по налогу за текущий период на основании данных налогового учета, осуществляемого в соответствии с требованиями налогового законодательства Республики Казахстан, которые могут отличаться от Международных стандартов финансовой отчетности.

В связи с тем, что некоторые виды расходов не учитываются для целей налогообложения, а также ввиду наличия необлагаемого налогом дохода у Фонда возникают определенные постоянные налоговые разницы.

Отложенный налог отражает чистый налоговый эффект от временных разниц между учетной стоимостью активов и обязательств в целях финансовой отчетности и суммой, определяемой в целях налогообложения. Временные разницы, имеющиеся на 31 декабря 2009 и 2008 годов, в основном, связаны с различными методами учета доходов и расходов, а также с учетной стоимостью некоторых активов.

Отчет о движении денег составлен Фондом косвенным методом.

В результате деятельности Фонда в разделе «Операционная деятельность» отток денежных средств, связанных от операционной деятельности составил за 2009 год - (4,486,829) тыс. тенге.

Отток средств связан с уменьшением/увеличением следующих активов:

- ценных бумаг, имеющихся в наличии для продажи, на 111,516 тыс.тенге;

- дебиторской задолженности на 7,012,067 тыс.тенге;

- операции «обратное РЕПО» на 336,668 тыс.тенге;

- банковских вкладов на 151,200 тыс.тенге;

- расходов будущих периодов на (921) тыс.тенге;

- прочих активов на 357,491 тыс.тенге; уменьшения/увеличения обязательств:

- увеличения кредиторской задолженности на 129,107 тыс.тенге;

- уменьшения прочих обязательств на (12,583,957) тыс.тенге.

Отток/Приток денежных средств, связанных с инвестиционной деятельностью составил в 2009 году 1,140,967 тыс.тенге, в том числе:

- покупка (продажа) ценных бумаг, удерживаемых до погашения 1,169,964 тыс.тенге;

- покупка фиксированных активов на сумму (28,997) тыс.тенге.

Отток/Приток денежных средств, связанных с инвестиционной деятельностью составил в 2009 году 0,00 тыс.тенге.

Чистое увеличение денег в 2009 году составило 106,733 тыс.тенге.

По состоянию на 31 декабря 2009 и 2008 собственный капитала Фонда составили 6,963,571 тыс.тенге и 4,201,508 тыс.тенге соответственно. Увеличение между отчетными датами составило 65,73 % (2,762,063 тыс.тенге).

В 2009 году дополнительного выпуска и оплаты простых акций Фонда не производилось.

На основании решения совета директоров и общего собрания акционеров резервный капитал Фонда создан и пополняется за счет чистой прибыли с целью покрытия операционных убытков от пенсионных активов. В 2009 году пополнения резервного капитала не производилось.

По состоянию на 31 декабря 2009, согласно учетной политике была произведена ежегодная переоценка здания Фонда, в результате которой была определена справедливая стоимость. Чистый прирост от переоценки составил (417,806) тыс.тенге. Изменение стоимости ценных бумаг, имеющихся в наличии для продажи

Изменение стоимости ценных бумаг, имеющихся в наличии для продажи отражаемых в статье «неоплаченный капитал» составил за 2009 год 871,030 тыс.тенге. Прибыль (убыток) за 2009 года составила 2,308,839 тыс.тенге.

ЗАКЛЮЧЕНИЕ

Таким образом, пенсионное обеспечение Казахстана в настоящее время представляет собой систему из трех уровней (пилларов), сочетающих одновременно механизмы солидарной и накопительной систем:

Первый уровень — это солидарная пенсионная система, унаследованная Казахстаном от СССР после его распада и основанная на «солидарности поколений», в которой источником пенсионных выплат становится государственный бюджет за счет налоговых отчислений работающей части населения и других поступлений. Размер пенсионных выплат определяется трудовым стажем. В настоящее время в рамках этого уровня формируются пенсионные выплаты для тех, чей трудовой стаж на момент выхода на пенсию по состоянию на 1 января 1998 года составляет не менее шести месяцев.

Наряду с солидарной системой создана и развивается накопительная пенсионная система. Второй уровень — это обязательная накопительная пенсионная система с фиксированным 10-процентным размером пенсионных отчислений от ежемесячного дохода для граждан Казахстана, иностранцев и лиц без гражданства, постоянно проживающих в Казахстане.

Третий уровень — накопительная система, основанная на добровольных и добровольных профессиональных пенсионных взносах.

Преобразование отечественной пенсионной системы носит долгосрочный характер: полный переход к накопительной пенсионной системе прогнозируется до 2040 года.

Казахстанская модель пенсионной системы основополагается на следующих принципах:

— предоставление вкладчикам и получателям права выбора накопительного пенсионного фонда;

— обязательное участие в системе всего работающего населения;

— разграничение пенсий и других форм социального обеспечения;

— персонифицированный учет пенсионных накоплений вкладчиков, предполагающий;

— присвоение социального индивидуального кода каждому, кто имеет право на пенсионное обеспечение, и дальнейшее перечисление пенсионных взносов согласно присвоенному социальному индивидуальному коду вкладчика;

— начисление пенсионных взносов и хранение формируемых накоплений на индивидуальных пенсионных счетах;

— гарантия сохранности пенсионных накоплений за счет;

— гарантии государством сохранности пенсионных накоплений в размере фактически внесенных обязательных пенсионных взносов с учетом уровня инфляции на момент выхода вкладчика на пенсию;

— обязательного предоставления накопительным пенсионным фондом своему вкладчику либо получателю информации о состоянии его пенсионных накоплений;

— государственного регулирования деятельности участников накопительной пенсионной системы (накопительных пенсионных фондов (НПФ), банков-кастодианов и организаций, осуществляющих инвестиционное управление пенсионными активами (ООИУПА)), включающего: лицензирование и пруденциальное регулирование НПФ, ООИУПА, банков — кастодианов, мониторинг их деятельности на основе финансовой и статистической отчетности, а также ежегодного аудита годовых финансовых отчетов; введение обязательных для исполнения требований по управлению и диверсификации пенсионных активов;

— хранение денег и ценных бумаг в банке-кастодиане, который не может быть аффилиированным с НПФ либо ООУИПА;

— контролирование банком-кастодианом целевого размещения пенсионных активов;

— дифференцированный учет собственных и пенсионных активов в накопительном пенсионом фонде;

— невозможность обращения взысканий на пенсионные активы по долгам вкладчика, НПФ, банка-кастодиана и ООУИПА, включая случаи ликвидации или банкротства;

— Кроме того, в течение всего переходного этапа к накопительной пенсионной системе государство несёт обязательства перед гражданами, имевшими трудовой стаж до начала пенсионной реформы, а также гарантирует состоявшимся пенсионерам право на получение пенсий и сохранение их получаемого размера из Государственного центра по выплатам пенсий с учетом уровня инфляции;

— Накопительная пенсионная система обязывает задействованное в ней население нести самостоятельную ответственность за уровень своего дохода после выхода на пенсию, так как источником пенсионных выплат станут сформированные ими на индивидуальных пенсионных счетах накопления.

Кроме того, каждому гражданину предлагается возможность за счет добровольных пенсионных взносов увеличить свои накопления и тем самым обеспечить себе более высокий доход после завершения трудовой деятельности (третий уровень).

Дальнейшее функционирование пенсионной системы будет способствовать решению важных социальных и экономических задач, среди которых:

— снятие с государства и налогоплательщиков части обязательств по социальному обеспечению граждан пенсионного возраста;

— обеспечение более эффективной и справедливой системы пенсионного обеспечения вкладчиков после достижения ими пенсионного возраста с учетом размера их заработной платы в течение трудовой деятельности, длительности уплаты пенсионных взносов и эффективности инвестирования пенсионных накоплений;

— развитие отечественного фондового рынка;

— повышение финансовой грамотности и инвестиционной культуры населения.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Закон Республики Казахстан от 20 июня 1997 года N 136 «О пенсионном обеспечении в Республике Казахстан»

2. Инструкция о мерах по поддержанию крупным участником открытого накопительного пенсионного фонда, владеющим прямо или косвенно более двадцатью пятью процентами голосующих акций накопительного пенсионного фонда, коэффициентов достаточности собственного капитала открытого накопительного пенсионного фонда от 29 декабря 2008 года № 246

3. Правила по ведению учета пенсионных накоплений на индивидуальных пенсионных счетах вкладчиков от 12 июня 2004 года № 153 в (получателей) в накопительных пенсионных фондах,

4. Правила оценки финансовых инструментов,

находящихся

в инвестиционных портфелях накопительных пенсионных фондов, от 26 марта 2005

года № 109

5. Инструкция о нормативных значениях пруденциальных нормативов, методике их расчетов для организаций, осуществляющих инвестиционное управление пенсионными активами, от 22 августа 2008 года №118

6. Александров Д.Г. Пенсионная система в России: состояние, проблемы, перспективы. – СПб:Изд-во СпбГУ

7. Финансы. Денежное обращение. Кредит: Учебник для вузов/ под. ред. проф. Л.А. Дробозиной – М.: Финансы, Юнити, 1997г. – 479 с.

8. Соловьев А.К. Финансовая система государственного пенсионного страхования в России. – М.: Финансы и статистика, 2001. – 496 с.

9. Цветова М. Нескончаемая пенсионная реформа. Интернет-издание Личные деньги – 24.10.2006 http://www.personalmoney.ru/default.asp

10. Люблин Ю.З., Роик В.Д. Российская пенсионная реформа: проблемы, противоречия, перспективы. Человек и труд. – 2000.- № 3.- С.29 – 32