Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Статистика рынка ценных бумаг РФ

Курсовая работа: Статистика рынка ценных бумаг РФ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

Федеральное государственное образовательное учреждение

высшего профессионального образования

«Чувашский Государственный Университет им. И.Н.Ульянова»

Экономический факультет

Заочное отделение

Кафедра

Финансов, кредита и статистики

Курсовая работа по дисциплине

Статистика

на тему:

«Статистика рынка ценных бумаг РФ»

Выполнила студентка

2 курса

Заочного отделения

Свешникова Оксана Сергеевна

ЗЭК-3108

Проверила:

Тарасова Н.А.

Чебоксары 2010г

Оглавление

Введение

Глава 1. Теоретические основы статистики рынка ценных бумаг

1.1 Содержание и структура рынка ценных бумаг

1.2 Определение ценной бумаги. Виды ценных бумаг

1.3 Основные понятия и задачи статистики рынка ценных бумаг

1.4 Основные показатели статистики рынка ценных бумаг

Глава 2. Статистический анализ рынка государственных ценных бумаг РФ (ГКО-ОФЗ)

2.1 Основные показатели рынка государственных ценных бумаг

2.2 Анализ динамики объема эмиссии ГКО-ОФЗ

2.3 Анализ динамики объема размещения и доразмещения ГКО-ОФЗ по номиналу

2.4 Анализ динамики объема выручки, полученной в результате размещения и доразмещения ГКО-ОФЗ

Глава 3. Развитие рынка ценных бумаг в России

3.1 История биржевого дела в России

3.2 Проблемы развития рынка ценных бумаг

Заключение

Список использованных источников и литературы

Приложения

Введение

Возрастающий интерес к статистике вызван современным этапом развития экономики в стране. Это требует глубоких экономических знаний в области сбора, обработки и анализа экономической информации.

Статистическая грамотность является неотъемлемой составной частью профессиональной подготовки каждого экономиста, финансиста, социолога, политолога, а также любого специалиста, имеющего дело с анализом массовых явлений, будь то социально-общественные, экономические, технические, научные и другие.

Как известно, для статистической практики РФ и стран СНГ в последние годы важнейшим вопросом оставалось адекватное информационное отражение новых экономических явлений. Сюда, в частности, относится организация получения и анализ данных, характеризующих изменение форм собственности и процесс приватизации, негосударственную занятость населения и безработицу, деятельность рыночных финансово-кредитных структур и коренное реформирование налоговой системы, а также многое другое.

Одним из необходимых элементов рыночной экономики является рынок ценных бумаг или, как его еще называют, фондовый рынок. За последние десятилетия, в связи с переходом к рыночным отношениям, его роль существенно возросла. Вместе с тем, в рыночной экономике, возрастает и роль финансовой статистики как науки, дающей максимально полную информацию и являющейся средством ее анализа.

Особая роль финансовой статистики заключается, помимо прочего, в том, что она позволяет не только получить сведения о состоянии дел в той или иной отрасли экономики, но и сделать выводы и понять, какие следует принять меры, чтобы положение в этой отрасли стабилизировалось или улучшилось.

Таким образом, статистика рынка ценных бумаг – это в высшей степени актуальная тема, достойная глубокого изучения.

Вместе с тем, насущная необходимость получения адекватной и однозначной информации в настоящее время систематически возрастает.

Говоря о статистическом изучении рынка ценных бумаг, нельзя обойти стороной вопрос, касающийся источников информации, которая лежит в основе указанного исследования. Знание этих источников позволяет лучше представить характер получаемой первичной информации и обусловленную им специфику изучения. В первую очередь сюда следует отнести Гражданский Кодекс РФ, Российский статистический ежегодник, бюллетени банковской статистики, исследование структурной динамики российского рынка акций Марченко Т.Е., официальные сайты государственной статистики и др.

Целью данной курсовой работы является статистическое изучение и анализ рынка ценных бумаг РФ.

Более 90% от стоимости всех национальных и международных инвестиционных продуктов составляют облигации, которые представляют собой наиболее важную область для изучения.

Поэтому главным объектом исследования курсовой работы является состояние рынка государственных облигаций в РФ с 2005 по 2008 года.

При выполнении курсовой работы «Статистика ценных бумаг» были поставлены следующие задачи:

· подробно рассмотреть содержание и структуру рынка ценных бумаг;

· изучить специальную литературу и источники, например, такие как Российский статистический ежегодник, журнал «Вопросы статистики», банковские бюллетени и т.п.;

· изучить основные определения и понятия фондового рынка;

· раскрыть основные задачи статистики фондового рынка;

· познакомиться с общими категориями, принципами и методологией статистического анализа фондового рынка;

· провести детальный статистический анализ динамики объемов эмиссии и размещения ценных бумаг в РФ;

· кратко осветить историю биржевого дела в России;

· выявить основные проблемы развития фондового рынка в РФ и пути их решения.

Глава 1. Теоретические основы статистики рынка ценных бумаг

1.1 Содержание и структура рынка ценных бумаг

В настоящей главе рассматривается общая характеристика рынка ценных бумаг.

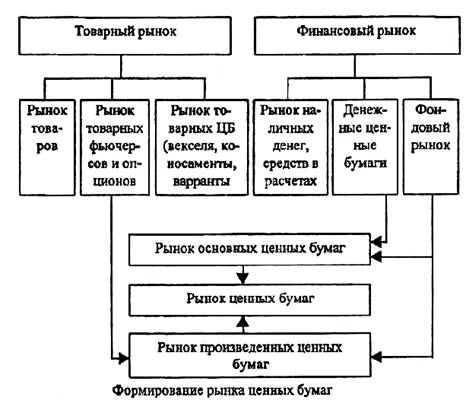

Рынок ценных бумаг - это составная часть рынка любой страны, на котором осуществляется купля-продажа ценных бумаг. Основой его являются товарный и финансовый рынки (Рисунок).

Понятия фондового рынка и рынка ценных бумаг совпадают. Согласно определению, товаром, обращающимся на данном рынке, являются ценные бумаги, которые, в свою очередь, определяют состав участников данного рынка, его местоположение, порядок функционирования, правила регулирования и т.п.

Рынок ценных бумаг соотносится с такими видами рынков, как рынок капиталов, денежный рынок, финансовый рынок; традиционно на этих рынках представлено движение денежных ресурсов.

В принятой в отечественной и международной практике терминологии:

ФИНАНСОВЫЙ РЫНОК = ДЕНЕЖНЫЙ РЫНОК + РЫНОК КАПИТАЛОВ

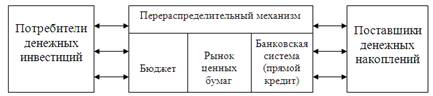

Фондовый рынок является сегментом как денежного рынка, так и рынка капиталов, которые также включают движение прямых банковских кредитов, перераспределение денежных ресурсов через страховую отрасль, внутрифирменные кредиты и т.д. (см. схему ниже).

Рынок ценных бумаг призван реализовывать следующие функции:

- коммерческая, направленная на получение прибыли от операций на рынке ценных бумаг;

- ценовая, где рынок формирует равновесную цену спроса и предложения, обеспечивая постоянное их движение и изменение;

- информационная, в ходе реализации которой рынок доводит до его участников информацию об объектах торговли и участниках сделки;

- регулирующая, когда создаются и формируются правила торговлей участия в ней;

- пере распределительная, реализация которой способствует перемещению средств между отраслями и сферами рыночной деятельности;

- страхование финансовых и ценовых рынков с помощью использования произведенных ценных бумаг, механизма фьючерсных и опционных контрактов.

Цель функционирования рынка ценных бумаг – как и всех финансовых рынков – состоит в том, чтобы обеспечивать наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать избыточный доход. В рыночной экономике рынок ценных бумаг является основным способом перераспределения денежных накоплений. Таким образом, фондовый рынок создает условия для свободного, хотя и регулируемого, перелива капиталов в наиболее эффективные отрасли хозяйствования (см. схему).

Основная задача участников рынка ценных бумаг - выполнение функций по сведению продавца и покупателя инвестиционных ресурсов, которая реализуется на следующих типах рынков:

- первичный, когда осуществляется первоначальная продажавновь выпущенных ценных бумаг, и вторичный, где их покупка илипродажа производится инвестиционными посредниками и они переходят от одного владельца к другому;

- организованный, когда обращение ценных бумаг осуществляется на основе определенных правил между лицензированными профессиональными участниками, и неорганизованный, где ценные бумаги обращаются без соблюдения единых правил;

- биржевой, т.е. торговля ценными бумагами на фондовых биржах, и внебиржевой, когда торговля производится, минуя фондовую биржу.

Дадим краткую характеристику участникам рынка ценных бумаг:

Участники рынка ценных бумаг - это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчёты по ним; это те, кто вступает между собой в определённые экономические отношения по поводу обращения ценных бумаг.

Существуют следующие основные группы участников фондового рынка:

• эмитенты - те, кто выпускает ценные бумаги в обращение;

• инвесторы - все те, кто покупает ценные бумаги, выпущенные в обращение эмитентами;

• фондовые посредники - это торговцы, обеспечивающие связь между эмитентами и инвесторами на рынке ценных бумаг;

• организации, обслуживающие рынок ценных бумаг, - могут включать организаторов рынка ценных бумаг (фондовые биржи или небиржевые организаторы рынка), расчётные центры (Расчётные палаты, Клиринговые центры), регистраторов, депозитарии, информационные органы или организации;

• государственные органы регулирования и контроля - в РФ включают высшие органы управления (Президент, Правительство), министерства и ведомства (Минфин РФ, Федеральная Комиссия по рынку ценных бумаг, другие), Центральный банк РФ.

1.2 Определение ценной бумаги. Виды ценных бумаг

Объектом сделок на фондовом рынке является ценная бумага, которую можно определить как денежный документ, удостоверяющий отношения совладения или займа между ее владельцем и эмитентом. Согласно ГК РФ, «ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении»[1]. Ценная бумага - это также денежный документ, удостоверяющий отношение займа лица, выпустившего такой документ, по отношению к владельцу документа. «С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности»[2]. Для осуществления и передачи прав, удостоверенных ценной бумагой, «достаточно доказательств их закрепления в специальном реестре (обычном или компьютеризованном)»[3].

Перечисление видов ценных бумаг, допускаемых к обращению на территории РФ, также дано в Гражданском кодексе: «К ценным бумагам относятся: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг»[4].

Ценные бумаги могут существовать в форме обособленных документов или записей на счетах.

Если говорить о более общей классификации ценных бумаг, то можно разделить их на три основных категории:

• облигации[5];

• акции;

• ценные бумаги, дающие право на другие ценные бумаги.

Рассмотрим более подробно основные виды ценных бумаг.

Более 90% от стоимости всех национальных и международных инвестиционных продуктов составляют облигации, которые представляют собой наиболее важную область для изучения.

Как и определение ценной бумаги, толкование терминов, обозначающих виды ценных бумаг, так же дано в Гражданском кодексе.

Так облигация - это «ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права[6]».

Облигации могут быть именными и на предъявителя.

Существуют различные виды облигаций. Классическая облигация представляет собой ценную бумагу, по которой выплачивается фиксированный доход. Доход по облигации называют процентом или купоном. Саму облигацию именуют купонной или твердопроцентной бумагой. Поскольку для рыночной экономики характерна инфляция, то твердопроцентная бумага не всегда отвечает интересам инвесторов. Поэтому появились облигации с плавающим (переменным) купоном. Величина купона у них меняется в зависимости от изменения показателя, к которому "привязан" купон. Например, это может быть индекс потребительских цен, поскольку он отражает развитие инфляции, или индекс цен какого-либо товара и т.п.

В условиях инфляции обесценению подвергается и номинал бумаги. Поэтому существуют индексируемые облигации. У них плавающим является не только купон, но индексируется также и номинал. В качестве примера можно привести такую бумагу как золотой сертификат — выпущена Министерством финансов РФ в 1993 г. Номинал облигации был задан как 10 кг золота. Таким образом, при изменении цены золота, изменялась и денежная сумма номинала.

Существуют облигации бескупонные. В качестве синонимов используются термины ''облигация с нулевым купоном11 или ''чистая дисконтная облигация1'. Иногда вместо термина "чистая дисконтная облигация11 говорят просто" дисконтная облигация". Первый термин более корректный, поскольку, как мы увидим ниже, дисконтной может быть и купонная облигация. Бескупонная облигация — это ценная бумага, которая не имеет купонов. Доход инвестора возникает за счет разницы между ценой погашения облигации (номиналом) и ценой ее приобретения. Например, номинал облигации равен 1 млн. руб., продается она по 800 тыс. руб. При погашении бумаги доход инвестора составит 200 тыс. руб.

Следующий вид облигации — это конвертируемая облигация. В соответствии с условиями эмиссии ее можно обменять на акции или другие облигации.

Современный отечественный рынок облигаций — это главным образом рынок государственных облигаций. Поэтому остановимся кратко на характеристике основных государственных облигационных займов. Государственные облигации можно разделить на облигации рыночных и нерыночных займов. Облигации рыночных займов свободно обращаются на вторичном рынке. Наиболее известные из них — государственные краткосрочные облигации (ГКО), облигации федеральных займов (ОФЗ), облигации государственного сберегательного займа (ОГСЗ), облигации внутреннего валютного займа (ОВВЗ). Облигации нерыночных займов не могут обращаться на вторичном рынке.

Акцией называется ценная бумага, дающая право ее держателю на получение прибыли от деятельности эмитента, а также на участие в управлении его деятельностью, а также на часть имущества, остающуюся после ликвидации эмитента.

Выделяют две категории акций: обыкновенные (иногда их называют простыми) и привилегированные. Привилегированные акции подразделяются также на типы. Обыкновенные акции отличаются от привилегированных следующими чертами:

а) они предоставляют право владельцу участвовать в голосовании на собрании акционеров; такое право возникает после полной оплаты акции;

б) выплата по ним дивидендов и ликвидационной стоимости при ликвидации предприятия может осуществляться только после распре деления соответствующих средств среди владельцев привилегированных акций.

Следующий вид ценных бумаг – это вексель. Вексель — это долговое обязательство, которое дает его владельцу безусловное право требовать уплаты обозначенной в нем суммы денег от лица, обязанного по векселю. В первую очередь, вексель — это инструмент кредита, его также можно использовать в качестве расчетного средства. С помощью данного документа могут оплачиваться поставки товаров, предоставление услуг (коммерческий кредит), оформляться денежные обязательства. Векселя, возникающие вследствие предоставления коммерческого кредита, называются коммерческими. Векселя, оформляющие денежные обязательства именуются финансовыми.

Коммерческий вексель возникает в связи с тем, что у покупателя продукции в момент поставки ее продавцом отсутствуют необходимые денежные средства

Существуют простой и переводной векселя. Простой вексель (соло вексель) — это документ, содержащий безусловное обязательство векселедателя уплатить определенную сумму денег в определенном месте и в определенный срок векселедержателю. Переводной вексель (тратта) — это документ, который содержит предложение векселедателя (трассанта) плательщику (трассату) уплатить определенную сумму денег в определенном месте и в определенный срок получателю (ремитенту).

Банковский сертификат — это ценная бумага, которая свидетельствует о размещении денег в банке, и удостоверяет право ее владельца (бенефициара) на получение суммы ее номинала и начисленных по ней процентов. Различают сберегательный и депозитный сертификаты. Депозитный сертификат — это ценная бумага, предназначенная для юридических лиц. Она может выпускаться на период времени до одного года. Сберегательный сертификат — это ценная бумага, предназначенная для физических лиц. Она может выпускаться на период времени до трех лет.

1.3 Основные понятия и задачи статистики рынка ценных бумаг

Таким образом, ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

Различают следующие виды ценных бумаг: государственные облигации, муниципальные облигации, облигации, векселя, чеки, депозитные и сберегательные сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, складское свидетельство, приватизационные ценные бумаги и иные документы, которые законами о ценных бумагах отнесены к числу ценных бумаг.

Статистика рынка ценных бумаг определяет:

· обобщенные показатели состояния фондового рынка, характеризующие объемы их выпуска и размещения,

· ценовые уровни,

· уровни процентных ставок и доходность,

· объемы проводимых операций и вовлечение финансовых активов.

Статистические показатели, характеризующие выпуск ценных бумаг - это показатели суммы и количества ценных бумаг по видам на определенную дату эмитентами. В отчетах о размещении отдельных видов ценных бумаг отражаются сведения об их количестве и сумме.

Купля-продажа ценных бумаг на вторичном рынке является их обращением, которое характеризуется показателями количества и суммы купленных и проданных (погашенных) облигаций, акций, векселей за определенный период.

Для статистической характеристики цикличности рынка ценных бумаг используются следующие методы:

1) графический, когда все уровни (цены) изображаются в виде графика, выделяются пики колебаний и проводится усредненная линия, отражающая повторяющие цикличные колебания;

2) механическое сглаживание, когда на основе фактических данных строится скользящая средняя (трех, пяти и более уровней);

3) статистические модели, когда тенденции изменения курса ценной бумаги определяются на основе расчета уравнений параболы, ряда Фурье и т.д.

Экстраполируя соответствующие кривые можно с некоторой степенью вероятности прогнозировать поведение курсов ценных бумаг на рынке. Более точный прогноз изменения курсов ценных бумаг можно получить на основе многофакторных регрессионных моделей, получивших название экономических барометров, т.к. они имели цель отразить влияние комплекса экономических и социальных факторов на курсы ценных бумаг. В модели включаются факторы, непосредственно влияющие на цены и формирующие рынок определенных ценных бумаг.

Необходимо отметить, что основным, наиболее достоверным и не требующим долгой обработки, источником статистической информации о состоянии рынка ценных бумаг являются результаты торгов на фондовых биржах. Они формируются в конце каждого оперативного дня и регулярно публикуются, что обеспечивает доступ к этой информации неограниченного круга лиц.

Информация о котировках государственных ценных бумаг публикуется в специализированных периодических экономических изданиях[7].

1.4 Основные показатели статистики рынка ценных бумаг

Для характеристики рынка ценных бумаг применяется определенная система показателей, которые дают понятие о том, в каком состоянии в текущий момент пребывает рынок, каковы его основные особенности, какого рода тенденции в нем отмечаются. Система такого рода показателей называется биржевой статистикой.

Для инвесторов, непосредственно имеющих (или собирающихся иметь) дело с ценными бумагами, обращающимися на конкретном рынке, представляют важность показатели, характеризующие не рынок в целом, а ту или иную конкретную ценную бумагу либо предприятие, эту бумагу выпустившее.

Важным

показателем любой ценной бумаги является ее цена. Различают номинальную и

рыночные цены. Цена номинала определяется эмитентом, рыночные цены образуются в

ходе рыночных торгов. Механизм выявления рыночной цены, ее фиксация и

публикация в биржевых бюллетенях называется котировкой ценной бумаги.

Цена, по которой заключаются сделки и ценные бумаги переходят из рук в руки,

называется курсом (К) и определяется как отношение рыночной цены (![]() ) к номинальной

(

) к номинальной

(![]() ):

):

![]()

В течение торгового дня фиксируются котировочные цены: цена покупки (максимальная цена среди всех заявок на покупку), цена продажи (минимальная цена среди всех заявок на продажу), цена последней сделки. На основе котировочных цен и цен сделок рассчитываются усредненные цены:

- средняя цена по котировкам на покупку и продажу;

- средняя цена сделок за торговый день.

Доходы по ценным бумагам могут выступать в форме процентов от номинальной стоимости, дивидендов, дохода с купона, дисконта. Доходность является относительным показателем и представляет собой доход, приходящийся на единицу затрат.

Доходность акций определяется по формулам:

а) текущий доход определяется величиной выплачиваемых дивидендов

![]() или

или ![]()

б) если доход образуется как разница между ценой покупки и продажи

![]()

в) если

за инвестиционный период доход получен как в виде дивиденда, так и разницы

между ценой продажи и покупки (![]() -конечная доходность)

-конечная доходность)

![]()

где В - текущие выплаты по ценным бумагам, т.е. дивиденд;

Ц, ![]() - соответственно цена покупки, продажи

и рыночная цена.

- соответственно цена покупки, продажи

и рыночная цена.

Текущая доходность облигации (Стек) характеризует годовые поступления относительно сделанных затрат на ее покупку и рассчитывается по формуле

![]()

где П- сумма выплачиваемых за год процентов, р.;

Кр - курсовая стоимость облигации, по которой она приобретена, р.

Общий доход по облигации складывается из суммы выплаченных процентов и изменения стоимости облигации за период владения ею (дисконта - Р). Поэтому конечная или полная доходность облигации определяется по формуле

![]()

где п - число лет, в течение которых инвестор владел облигацией.

Доходность векселей определяется в виде дисконта, т.е. скидки с номинала или разницы между ценами приобретения и погашения:

![]()

где ![]() -

номинальная цена векселя;

-

номинальная цена векселя;

t - время, оставшееся до срока погашения;

d- дисконтная (учетная) ставка.

На фондовом рынке обращается большое количество ценных бумаг. Цены их постоянно изменяются. Однако существует некоторый тренд, т.е. вектор движения рынка, который говорит о том, наблюдается ли на нем общий подъем или падение курсовой стоимости ценных бумаг. Обобщающую динамику рынка можно получить с помощью фондовых индексов.

Эти индексы являются ключевыми показателями для статистического измерения, исследования и прогнозирования общего положения в фондовой торговле и положения в отдельных отраслях.

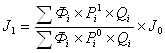

Биржевые индексы могут исчисляться по разной методике: одни являются простыми средними величинами (средними арифметическими) движения курсов акций; другие же рассчитываются средневзвешенные величины, где в качестве весов выступают чаще всего показатели базисной рыночной стоимости обращающихся на рынке акций каждой включенной в его состав корпорации. С точки зрения базы измерения индексы также могут быть различными: одни из них могут представлять рынок в целом, другие - конкретную отрасль или сектор рынка. Фондовый индекс определяется как средняя величина курсов акций на конкретную дату по репрезентативной группе предприятий по отношению к их базовой величине, рассчитанной на более раннюю дату. Базовое значение индекса исчисляется на некоторую дату или за определенный период в прошлом. Текущее значение индекса характеризует направление движения фондового рынка.

К наиболее значимым и популярным в мире индексам относятся:

· индексы Доу-Джонса (промышленный, транспортный, коммунальный и составной - простые средние показатели);

· индексы "Стэндард энд пурз" ("Стэндард энд пурз-500" - взвешенный по рыночной стоимости индекс акций 500 корпораций, "Стэндард энд пурз-100" - взвешенный показатель акций корпораций, имеющих зарегистрированные опционы на Чикагской бирже опционов) и др. индексы.

Первый фондовый индекс был разработан в США в 1884 г. Суть его в расчете средней арифметической из цен акций, проданных на бирже. Этот индекс имеет вид

где ![]() -цена акции i-й фирмы;

-цена акции i-й фирмы;

n- число фирм (компаний);

К - коэффициент-делитель, равный в момент начала расчета индекса числу фирм.

Цель корректировки - обеспечение сопоставимости индекса до и после дробления компаниями своих акций. Например, в курс акций входят ценные бумаги трех фирм ценой 100, 30 и 50 дол. Индекс Доу-Джона (100 + 30 + 50): 3 - 60,0. Предположим, что первая фирма дробит свои акции, удваивая их количество, т.е. каждая акция оценивается в 50 дол.

Чтобы дробление не сказалось на среднем значении индекса, осуществляется изменение делителя (К). Откуда К = 130 :60=2,16. Следовательно, в знаменателе индекса в последующем периоде в качестве делителя будет использоваться не 3, а 2,16.

В настоящее время Нью-Йоркская фондовая биржа использует 4 биржевых индекса Доу-Джона: промышленный (30 крупнейших компаний), транспортный (20 фирм), коммунальный (15 фирм коммунального хозяйства и энергетики) и сводный (индекс - 65). Недосаток данного индекса в том, что он не учитывает рыночную капитализацию входящих в него предприятий.

Большим

авторитетом пользуется исчисляемый официальной статистикой и регулярно публикуемый

индекс «Стандарт энд Пурз» (S&Р).

Он определяется как отношение стоимости акционерного капитала, исчисленного как

произведение цен акций на текущую дату на их число, определенное в пределах

фиксированного периода, к стоимости капитала, исчисленного по ценам базисного

периода, или по формуле![]()

где ![]() - темп

роста цены акций i-й

фирмы (

- темп

роста цены акций i-й

фирмы (![]() -

котировальная цена акций i-й

фирмы соответственно в текущем и базисном периодах);

-

котировальная цена акций i-й

фирмы соответственно в текущем и базисном периодах);

![]() - стоимость

(оборот) акций i-й фирмы в

предшествующий период.

- стоимость

(оборот) акций i-й фирмы в

предшествующий период.

"Standard & Poor" рассчитывает индексы S&P5OO и S&P1OO. Соответственно первый из них включает 500 акций, второй — 100 акций. Индексы могут насчитывать как большое число бумаг (индексы с широкой базой), так и небольшое количество (индексы с узкой базой). При расчете большей части индексов во внимание принимается не просто курсовая стоимость акции компании, включенной в индекс, а произведение цены акции на количество обращающихся акций. Таким образом, цена акции взвешивается по их количеству.

Методом простой средней арифметической рассчитывается наиболее известный фондовый индекс Японии - индекс «Никкей», определяемый на базе 225 акций, торговля которыми ведется на Токийской фондовой бирже.

Метод средней геометрической используется для расчета индексов «Вэлью Лайн» в США, учитывающего котировки 1695 акций, и «FT - 30» в Великобритании, определяемого на основании курсов акций 30 компаний. Расчет производится по формуле

![]()

где ![]() - темп

роста курсовой стоимости отдельных компаний;

- темп

роста курсовой стоимости отдельных компаний;

п - число компаний в выборке.

Одними из наиболее известных индексов в нашей стране являются фондовые индексы AK&M, рассчитанные акционерной компанией "AK&M", специализирующейся на информационно-аналитическом обеспечении рынка ценных бумаг.

Существует 3 индекса AK&M для различных типов эмитентов:

1. Индекс банковских акций, рассчитанный по ценным бумагам 10 крупнейших коммерческих банков.

2. Индекс, строящийся для акций приватизированных промышленных предприятий, включает акции 40 промышленных компаний различных отраслей.

3. Сводный индекс AK&M, в основе которого лежат котировки акций банков, промышленных предприятий различных отраслей экономики (транспорта, торговли, связи).

Для более детального анализа экономики существуют отраслевые индексы, которые строятся на основе расширенного списка эмитентов для каждой отрасли.

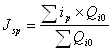

При расчете фондовых индексов AK&M экспертный совет формирует листинг, который основывается на нескольких критериях с учетом влияния той или иной ценной бумаги на ситуацию на фондовом рынке в целом. За исходную информацию для расчетов индекса АК&M берутся котировки на покупку и продажу, выставленные участниками рынка, по каждой конкретной акции.

За базовую дату расчетов индексов AK&M принято 1 сентября 1993 года, значение индекса на этот день равно 1,000. Сам индекс определяется, как соотношение суммарной рыночной капитализации всех компаний, входящих в листинг на текущий день, к ее значению на базовую дату. Рыночная капитализация по каждой из включенных в листинг ценных бумаг определяется исходя из числа находящихся в обращении обыкновенных (простых акций). При этом учитывается только размещенные выпуски этих акций. Таким образом, вес ценных бумаг при расчете индексов (влияние изменения цены акции на значение индекса) представляет собой долю рыночной капитализации данного элемента в суммарной рыночной капитализации.

При расчетах используются около 1200 котировок, а учитываются только те виды бумаг, по которым имеется не менее трех котировок на продажу и не менее трех котировок на покупку. Котировальная цена определяется как простая средняя из лучших 25% цен на покупку и продажу.

Индекс «АК&М» рассчитывается на текущий день

где Jo - значение индекса по предшествующей цене;

![]() - флаг,

отражающий наличие котировальной цены на текущую и предшествующую даты. Если

котировальная цена есть на обе даты, то Ф=1, а если она отсутствует хотя

бы на одну дату, то Ф=0;

- флаг,

отражающий наличие котировальной цены на текущую и предшествующую даты. Если

котировальная цена есть на обе даты, то Ф=1, а если она отсутствует хотя

бы на одну дату, то Ф=0;

![]() - цена акций i-й фирмы на предшествующий и текущий дни;

- цена акций i-й фирмы на предшествующий и текущий дни;

Qi - количество акций i-й фирмы.

Соотношение динамики цен какой-либо акции и динамики цен на рынке характеризуют альфа- и бета-коэффициенты, рассчитываемые по уравнению линейной регрессии:

![]()

где у - ряд цепных темпов прироста цены на конкретную акцию; х - ряд темпов прироста фондового индекса. Коэффициент а показывает, как соотносятся цены конкретной акции и изменение уровня цен на рынке в целом. Если а положительна, то цена на акцию в среднем растет быстрее, чем цены на рынке в целом, и следовательно, наблюдается повышенный спрос на данную акцию.

Коэффициент

![]() характеризует

степень зависимости динамики цен конкретной акции от динамики цен на рынке. Чем

больше

характеризует

степень зависимости динамики цен конкретной акции от динамики цен на рынке. Чем

больше ![]() ,

тем выше степень риска инвестиций в данную акцию.

,

тем выше степень риска инвестиций в данную акцию.

Коэффициент детерминации R2 показывает, в какой мере цена конкретной акции обусловлена изменением цен на рынке в целом.

Также очень популярны индекс RTS и индекс ММВБ. (см. Таблицу 3, Приложения)

Индекс РТС (RTSI, RTS Index) — фондовый индекс, основной индикатор фондового рынка России, расчет которого начался 1 сентября 1995 года со 100 пунктов Фондовой биржи РТС.

Расчет Индекса РТС производится на основе 50 ценных бумаг наиболее капитализированных российских компаний.

Индекс ММВБ — ценовой, взвешенный по рыночной капитализации композитный фондовый индекс, включающий 30 наиболее ликвидных акций российских эмитентов, входящих в листинг Фондовой биржи ММВБ (ФБ ММВБ). Индекс ММВБ является одним из основных индикаторов российского фондового рынка и рассчитывается с 22 сентября 1997 года (базовое значение 100 пунктов).

Таблица 1. Основные фондовые индексы мира

|

Индекс |

Страна |

ISIN |

Способ взвешивания |

Метод расчета |

| Индекс ММВБ |

Россия |

RU000A0JP7K5 | По капитализации | Среднее взвешенное |

| RTSI |

Россия |

По капитализации | Среднее взвешенное | |

| AEX index | Нидерланды | NL0000000107 | По капитализации | Среднее взвешенное |

| ATX | Австрия | AT0000999982 | По капитализации | Среднее взвешенное |

| CAC 40 | Франция | FR0003500008 | По капитализации | Среднее взвешенное |

| DAX | Германия | DE0008469008 | По капитализации | Среднее взвешенное, суммарный доход на капитал |

| DJ IA | США | US2605661048 | По цене | Среднее арифметическое, невзвешенный (делится на сплит) |

| Nikkei 225 | Япония | XC0009692440 | По цене | Среднее взвешенное |

| S&P 500 | США | US78378X1072 | По капитализации | Среднее взвешенное |

| TOPIX | Япония | XC0009694107 | По капитализации | Среднее взвешенное |

Глава 2. Статистический анализ рынка государственных ценных бумаг (ГКО-ОФЗ) в РФ

Более 90% от стоимости всех национальных и международных инвестиционных продуктов составляют облигации, которые представляют собой наиболее важную область для изучения. Современный отечественный рынок облигаций — это главным образом рынок государственных облигаций. Поэтому остановимся на статистике основных государственных облигационных займов. Основные показатели рынка государственных ценных бумаг представлены виде ряда динамики. По определению, ряд динамики – это форма отображения развития явления во времени.

Используя данные из российского статистического ежегодника (см. Таблицу 1 и Таблицу 2, Приложения), рассчитаем показатели: интенсивности развития, темпы роста и темпы прироста, абсолютные приросты, абсолютное значение 1% прироста, средние темпы роста и прироста объема эмиссии, объема размещения и доразмещения государственных ценных бумаг по номиналу, объема выручки, полученной в результате размещения и доразмещения ГКО-ОФЗ по РФ.

Для характеристики интенсивности, т.е. относительного изменения уровня динамического ряда за какой-либо период времени исчисляют темпы роста. Интенсивность изменения уровня оценивается отношением отчётного уровня к базисному.

Темп роста (Тр) – это соотношение последующего уровня ряда к

предыдущему (цепные темпы роста) или постоянному, принятому за базу сравнения

(базисные темпы роста). Средний темп роста (![]() ) – это средняя из темпов роста за

данный период, которая показывает, во сколько раз в среднем (за год, месяц)

изменяется явление.

) – это средняя из темпов роста за

данный период, которая показывает, во сколько раз в среднем (за год, месяц)

изменяется явление.

Темп прироста (∆Т)— приростный показатель, отношение разности двух уровней ряда динамики к уровню, достигнутому в определенный период или к определенному моменту времени, принятому за базу сравнения. Т.П. измеряется в относительных величинах или в процентах.

Средний темп прироста (![]() ) – характеризует темп прироста в

среднем за период и определяется на основе среднего темпа роста:

) – характеризует темп прироста в

среднем за период и определяется на основе среднего темпа роста:

Абсолютный прирост (![]() ) – это разность между последующим

и предыдущим уровнями ряда или начальным уровнем ряда. Цепной абсолютный

прирост характеризует последовательное изменение уровней ряда, а базисный

абсолютный прирост – изменение нарастающим итогом. Абсолютный прирост

показывает, на сколько абсолютных единиц изменился данный уровень по сравнению

с предыдущим уровнем при цепном способе или же с начальным уровнем при базисном

способе.

) – это разность между последующим

и предыдущим уровнями ряда или начальным уровнем ряда. Цепной абсолютный

прирост характеризует последовательное изменение уровней ряда, а базисный

абсолютный прирост – изменение нарастающим итогом. Абсолютный прирост

показывает, на сколько абсолютных единиц изменился данный уровень по сравнению

с предыдущим уровнем при цепном способе или же с начальным уровнем при базисном

способе.

Абсолютное содержание 1% прироста (А%-ное) показывает, какая абсолютная величина скрывается за относительным показателем (одним процентом прироста).

Вычисление данных показателей позволяет выявить скорость и интенсивность развития явления, представленного данным рядом.

2.1 Основные показатели рынка государственных ценных бумаг

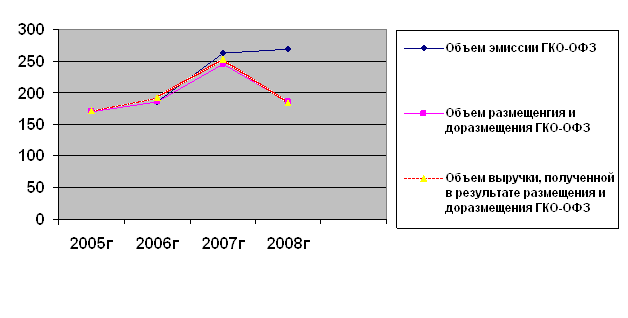

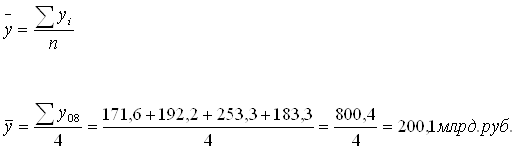

Проанализируем следующие основные показатели рынка государственных ценных бумаг (ГКО-ОФЗ) по Российской Федерации (на конец года), млрд. руб.

Таблица 2. Основные показатели рынка государственных ценных бумаг (ГКО-ОФЗ) (миллиардов рублей) по данным банка России

| 2005 | 2006 | 2007 | 2008 | |

| Объем эмиссии государственных ценных бумаг | 160,0 | 186,0 | 262,0 | 269,0 |

| Объем размещения и доразмещения государственных ценных бумаг по номиналу | 169,1 | 186,0 | 245,2 | 185,3 |

| Объем выручки, полученной в результате размещения и доразмещения ГКО-ОФЗ | 171,6 | 192,2 | 253,3 | 183,3 |

График изменения основных показателей рынка

государственных ценных бумаг (ГКО-ОФЗ) (миллиардов рублей) по данным банка

России

График изменения основных показателей рынка

государственных ценных бумаг (ГКО-ОФЗ) (миллиардов рублей) по данным банка

России

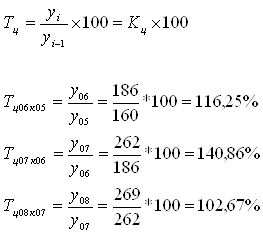

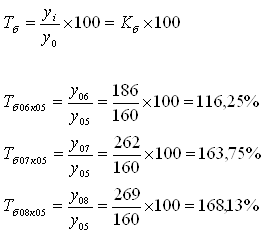

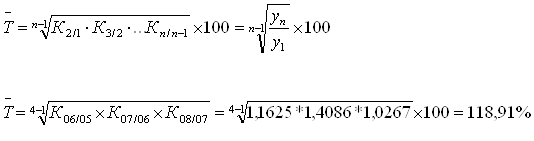

2.2 Анализ динамики объема эмиссии ГКО-ОФЗ

Произведем следующие расчеты.

1. Темп роста:

Цепной: Базисный:

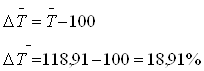

Средний темп роста:

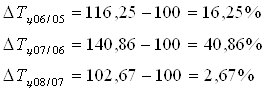

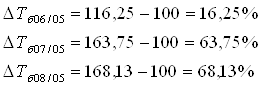

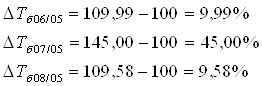

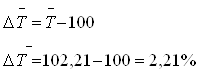

2. Темп прироста

![]()

Цепной: Базисный:

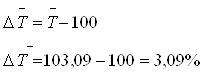

Средний темп прироста:

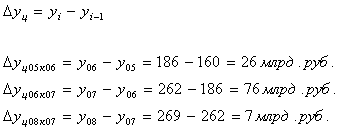

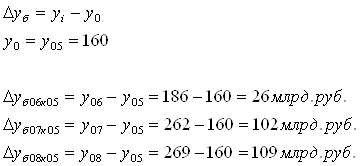

3. Абсолютный прирост:

Цепной:

Базисный:

Средний абсолютный прирост:

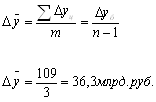

Показатель абсолютного значения одного процента прироста:

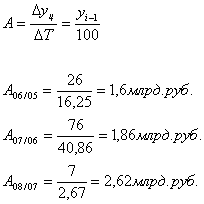

4. Средний объем эмиссии за 4 года

Расчеты представим в виде таблицы

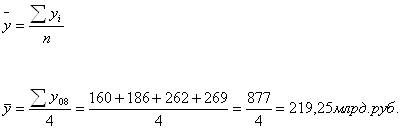

Таблица 3. Динамика объемов эмиссии ценных бумаг в РФ с 2005 по 2008 гг.

| Год | Объем эмиссии государственных ценных бумаг, млрд. руб. | Абсолютный прирост, млрд. руб. | Темп роста, % | Темп прироста, % |

А%, млрд. руб. |

|||

| Цепной | Базисный | Цепной | Базисный | Цепной | Базисный | |||

| 2005 | 160,0 | - | - | - | 100 | - | - | - |

| 2006 | 186,0 | 26,0 | 26,0 | 116,25 | 116,25 | 16,25 | 16,25 | 1,60 |

| 2007 | 262,0 | 76,0 | 102,0 | 140,86 | 163,75 | 40,86 | 63,75 | 1,86 |

| 2008 | 269,0 | 7,0 | 109,0 | 102,67 | 168,13 | 2,67 | 68,13 | 2,62 |

| Итого: | 877,0 | 109,0 | ||||||

Проанализировав исходные и полученные в результате расчетов показатели, можно сделать вывод, что в среднем объем эмиссии государственных ценных бумаг с 2005 по 2006 гг. составил 219, 25 млрд. руб.

Необходимо отметить, что в этот период наблюдалась общая тенденция увеличения объема эмиссии ГКО-ОФЗ.

Объем эмиссии государственных ценных бумаг увеличивался в среднем на 18,91%, или на 36,3 млрд. руб. за год (из приведенного трехлетия). При этом в 2007гг увеличение объема эмиссии было более интенсивным, чем в ранние годы. В 2007 году объем эмиссии ГКО-ОФЗ вырос на 40,86%, т.е. на 70 млрд. рублей.

Наибольший прирост, наблюдаемый в 2007г, связан с общим экономическим ростом в стране. В целях борьбы с инфляцией до 2007 года правительство проводило сдерживающую монетарную политику путем увеличения объема эмиссии ГКО-ОФЗ.

Таким образом, в 2007 году началу кризиса на рынке государственных облигаций уже наблюдалось избыточное предложение, вследствие этого реакция на мировой кризис ликвидности в 2008 году в России была крайне острой.

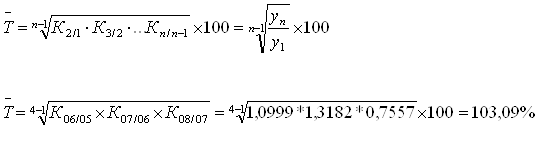

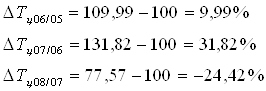

2.3 Анализ динамики объема размещения и доразмещения ГКО-ОФЗ по номиналу

Произведем следующие расчеты:

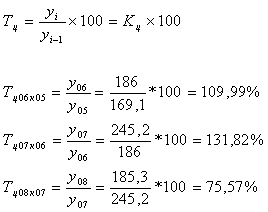

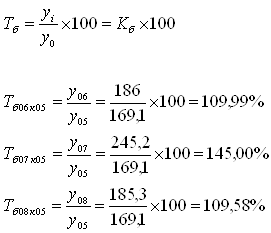

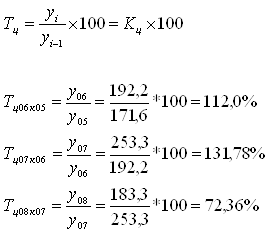

1. Темп роста:

Цепной Базисный

Средний темп роста:

2. Темп прироста:

![]()

Цепной Базисный

Средний темп прироста:

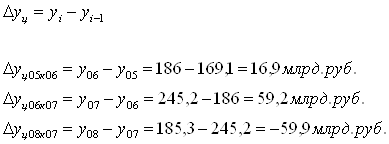

3. Абсолютный прирост:

Цепной:

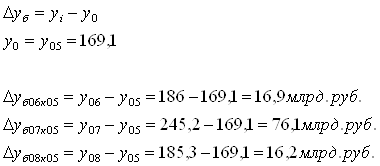

Базисный:

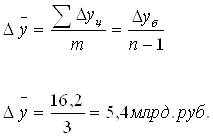

Средний абсолютный прирост:

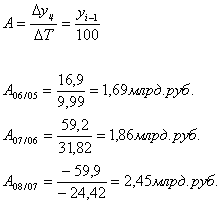

Показатель абсолютного значения одного процента прироста:

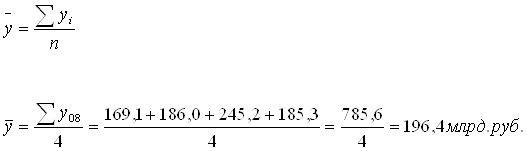

4. Средний объем размещения и доразмещения ГКО-ОФЗ по номиналу за 4 года

Представим расчеты в виде таблицы

Таблица 4. Динамика объемов размещения и доразмещения ГКО-ОФЗ по номиналу с 2005 по 2008 гг.

| Год | Объем размещения и доразмещения государственных ценных бумаг по номиналу | Абсолютный прирост, млрд. руб. | Темп роста, % | Темп прироста, % |

А%, млрд. руб. |

|||

| Цепной | Базисный | Цепной | Базисный | Цепной | Базисный | |||

| 2005 | 169,1 | - | - | - | 100 | - | - | - |

| 2006 | 186,0 | 16,9 | 16,9 | 109,99 | 109,99 | 9,99 | 9,99 | 1,69 |

| 2007 | 245,2 | 59,20 | 76,10 | 131,82 | 145,00 | 31,82 | 45,00 | 1,86 |

| 2008 | 185,3 | -59,9 | 16,2 | 75,57 | 109,58 | -24,42 | 9,58 | 2,45 |

| Итого: | 785,6 | 16,2 | ||||||

Таким образом, средний объем размещения и доразмещения государственных ценных бумаг по номиналу за исследуемый промежуток времени составил 196,4 млрд. руб.

Объем размещения и доразмещения государственных ценных бумаг по номиналу увеличивался в среднем на 3,09%, или на 5,4 млрд. руб. за год (из приведенного трехлетия). При этом наибольший прирост наблюдается в 2007г. В 2008г, в связи с финансовым кризисом, объем размещения и доразмещения государственных ценных бумаг по номиналу уменьшился на 59,9 млрд. руб., т.е. сократился на 24,42% по сравнению с показателем 2007 г.

2.4 Анализ динамики объема выручки, полученной в результат размещения и доразмещения ГКО-ОФЗ

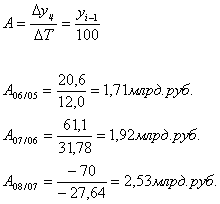

Произведем следующие расчеты:

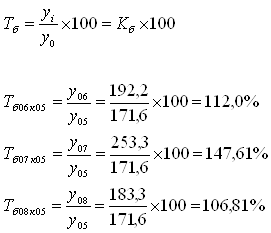

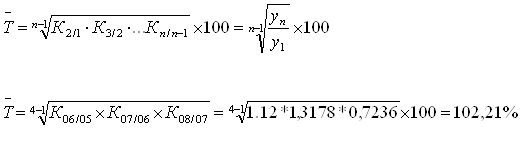

1. Темп роста:

Цепной: Базисный:

Средний темп роста:

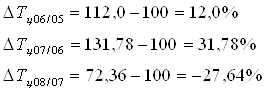

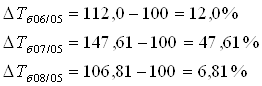

2. Темп прироста:

![]()

Цепной: Базисный:

Средний темп прироста:

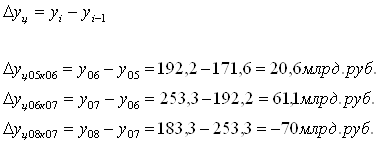

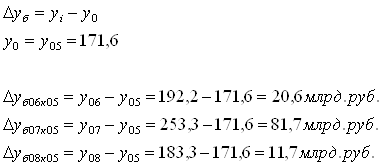

3. Абсолютный прирост:

Цепной:

Базисный:

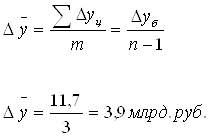

Средний абсолютный прирост:

Показатель абсолютного значения одного процента прироста:

4. Средний объем выручки, полученной в результате размещения и доразмещения ценных бумаг за 4 года:

Представим расчеты в виде таблицы

Таблица 5. Динамика объема выручки, полученной в результате размещения и доразмещения ГКО-ОФЗ с 2005 по 2008 гг.

| Год | Объем выручки, полученной в результате размещения и доразмещения ГКО-ОФЗ | Абсолютный прирост, млрд. руб. | Темп роста, % | Темп прироста, % |

А%, млрд. руб. |

|||

| Цепной | Базисный | Цепной | Базисный | Цепной | Базисный | |||

| 2005 | 171,6 | - | - | - | 100 | - | - | - |

| 2006 | 192,2 | 20,60 | 20,60 | 112,00 | 112,00 | 12,00 | 12,00 | 1,71 |

| 2007 | 253,3 | 61,10 | 81,70 | 131,78 | 147,61 | 31,78 | 47,61 | 1,92 |

| 2008 | 183,3 | -70,00 | 11,70 | 72,36 | 106,81 | -27,64 | 6,81 | 2,53 |

| Итого: | 800,4 | 11,70 | ||||||

В период с 2005 по 2008гг. средний объем выручки, полученной в результате размещения и доразмещения ГКО-ОФЗ, составил 200,1 млрд. руб.

Объем выручки увеличивался в среднем на 2,21% или на 3,9 млрд. руб. за год (из приведенного трехлетия). При этом наибольший прирост наблюдается в 2007г, он связан с общим экономическим ростом в стране. В 2008г, в связи с мировым финансовым кризисом, объем выручки уменьшился на 70 млрд. руб., т.е. сократился на 27,64% по сравнению с показателем 2007г.

Глава 3. Развитие рынка ценных бумаг в России

3.1 История биржевого дела в России

Начало формирования рынка ценных бумаг в России связано с именем Петра I. Рождением российского фондового рынка можно назвать 1769 год, когда в голландском Амстердаме был размещен первый выпуск Российского государственного займа. После этого рынок развивался, постоянно наращивая оборот капитала, около двухсот лет.

После 1917 года история фондового рынка в России была прервана: в новой экономической системе не нашлось места для «пережитка капитализма».

С распадом же Советского Союза вновь возникла необходимость в создании разрушенного когда-то рынка.

Наибольший исследовательский интерес представляет собой развитие рынка ценных бумаг в РФ в начале 90-х гг. Рынок наполнялся ценными бумагами довольно хаотично, что было обусловлено замедленными масштабами приватизации, а также отсутствием систематизированного выпуска государственных ценных бумаг по линии Министерства финансов и Центрального банка.

Наиболее значительным сегментом рынка государственных долговых обязательств являлся рынок государственных краткосрочных облигаций (ГКО) и облигаций федерального займа (ОФЗ).

ГКО – это беспроцентные краткосрочные государственные облигации, которые выпускались в безбумажной форме с дисконтом, то есть доход по ним определяется как разница между ценой покупки и ценой продажи (номиналом при погашении).

Объем первого выпуска облигаций ГКО, осуществленного в 1993 г., составлял 1 миллиард рублей. Номинальная стоимость одной облигации первоначально составляла 100 тысяч рублей. Высокая ликвидность, надежность и доходность этих бумаг обеспечили им быстро растущую популярность среди российских и иностранных инвесторов.

Качественный скачок в развитии рынка государственных ценных бумаг связан с выпуском облигаций федерального займа (ОФЗ). ОФЗ – среднесрочные государственные облигации, которые выпускались в безбумажной форме с изменяемым процентным купоном, выплачиваемым поквартально. Срок их обращения – более 1 года. Их доля в суммарном обороте государственных краткосрочных облигаций и облигаций федерального займа к середине февраля 1996 года составила 17,8 %. В марте 1998 года официальная доходность по ГКО и ОФЗ в среднем составила 30% годовых.

Другими государственными ценными бумагами выступали облигации государственного сберегательного займа (ОГСЗ). Они появились в сентябре 1995 года с целью привлечения денежных средств широких слоев населения для финансирования дефицита государственного бюджета. Облигации выпускались небольшим номиналом (100 и 500 тысяч рублей), что позволяет вкладывать в них средства инвесторам различного достатка, на срок один или два года и имели четыре купона, выплата процентного дохода по которым осуществлялась в конце соответствующего купонного периода. Характерной чертой рынка облигаций государственного сберегательного займа являлось постоянное превышение спроса над предложением.

Рынок ценных бумаг (РЦБ) в России начал свое формирование в первой половине 1991г. после принятия известного Постановления Совета Министров РСФСР 601 от 25 декабря 1990 г. "Об утверждении Положения об акционерных обществах".

Последовавший во второй половине 1991г. рост количества выпускаемых акций связан с биржевым бумом, когда в течение нескольких месяцев было создано несколько сот бирж. К августу 1991г. благодаря формированию в рыночном секторе экономики (прежде всего, в рыночной инфраструктуре) значительного количества АО была набрана критическая масса ценных бумаг, достаточная для начала функционирования фондовых бирж.

Итогом этого этапа (к весне 1992 г.) можно считать появление всех возможных видов ценных бумаг со всеми возможными сроками действия, эмитированными в основном корпорациями и государством. Можно также считать, что к концу этого этапа в основном было закончено формирование первичной нормативной базы развития рынка. Постановление Совета Министров РСФСР 78 от 28 декабря 1991г. "Об утверждении Положения о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР" на 5 последующих лет стало основным документом в этой области.

Второй этап связан с массовой приватизацией 1992-1994 гг. Точкой отсчета для этого этапа стал Указ Президента РФ N 721 от 1 июля 1992 г. "Об организационных мерах по преобразованию государственных предприятий, добровольных объединений государственных предприятий в акционерные общества", который оказал наибольшее влияние на развитие РЦБ в 1992-1994 гг. Таким образом, в 1994 г. совпали во времени два качественных сдвига: во-первых, резко увеличилось предложение ценных бумаг вследствие интенсификации эмиссионной деятельности (эмиссия акций приватизированных предприятий, государственных ценных бумаг, а также активизация компаний, аккумулирующих средства населения), и, во-вторых, резко увеличился спрос на инвестиционные ценности (за счет иностранных инвесторов; формирования устойчивого слоя населения, обладающего сбережениями долгосрочного характера, которые могут быть инвестированы, в том числе в ценные бумаги; а также притока на рынок ценных бумаг средств банков и других финансовых структур в результате снижения прибыльности операций на валютном и кредитном рынках).

Эти факторы в значительной степени определили и последующую динамику рынка ценных бумаг. В результате столь быстрого роста рынка потребности эмитентов и инвесторов переросли те возможности, которые предоставляла инфраструктура рынка.

Важнейшим качественным отличием этого этапа развития РЦБ являлось также растущее международное признание российского рынка, доступ российских эмитентов различного типа к мировым финансовым рынкам.

Среди наиболее важных событий в этой области следует отметить получение одновременно кредитного рейтинга Moody's, Standard & Poor's и IBCA, успешные выпуски "еврооблигаций", публикация индекса IFC Global Russia, выпуски ADR/GDR рядом компаний, включение АО "Вымпелком" в листинг Нью-Йоркской фондовой биржи, признание американской SEC некоторых российских банков "надежным иностранным депозитарием" и др.

В целом можно было отметить следующую тенденцию: если ранее инвестиции осуществлялись "в Россию", то в 1996-1997 гг. больше внимания уделяется конкретным перспективам конкретных компаний. Это означало, во-первых, что имеется значительная база для дальнейшего расширения ликвидности российского рынка. Во-вторых, именно конкретная информация о деятельности корпораций (прибыль, совместные проекты, выпуск ADR и др.) становилась существенной для развития рынка ее акций.

Финансовый кризис на азиатских фондовых рынках, начавшийся осенью 1997г., наложил свой отпечаток и на краткосрочные перспективы развития российского рынка корпоративных ценных бумаг.

По оценкам большинства экспертов, уже в начале 1998 г. можно было ожидать нового роста капитализации рынка акций. Однако финансовый кризис, разразившийся 17 августа 1998г., резко изменил ситуацию на российском рынке корпоративных ценных бумаг.

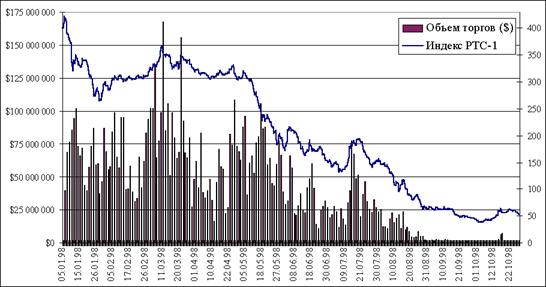

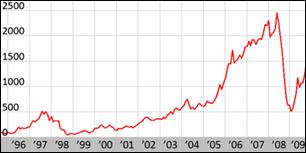

График изменения индекса РТС и объема торгов в 1998г.

2 октября был поставлен очередной рекорд: индекс РТС-1 снизился до значения 37,74. Таким образом, с конца 1997 г. по начало октября падение российского индекса составило 90,5%

Таким образом, августовский кризис 1998г. принципиально изменил как макроэкономическую, так и финансовую ситуацию в России. Положение, предшествовавшее кризису, характеризовалось стабильным обменным курсом рубля, низкой инфляцией, значительным притоком на внутренний рынок иностранных инвестиций, главным образом портфельных. Системный кризис, составляющими которого были валютный, банковский, внешнеплатежный кризисы и полный развал финансовых рынков, полностью изменил действующие причинно-следственные связи в российской экономике, структуру финансовых потоков, ценовые пропорции и т. п.

По оценке Всемирного банка, в 2008 года в России «начался кризис частного сектора, спровоцированный чрезмерными заимствованиями частного сектора в условиях глубокого тройного шока: со стороны условий внешней торговли, оттока капитала и ужесточения условий внешних заимствований». Начавшееся в конце мая 2008 года снижение котировок акций российских компаний стало перерастать в обвал в конце июля.

6 октября 2008 года произошло очередное, рекордное за всю историю российского рынка акций, падение индекса РТС (за день на 19,1 % — до 866,39 пункта; в Лондоне, где торги не останавливались, российские «голубые фишки» подешевели на 30—50 %.

С начала августа по начало октября 2008 года капитализация российского фондового рынка снизилась на 51,7 %, в то время как капитализация фондовых рынков развивающихся стран в целом упала на 25,4 %.

8 октября 2008 года индекс ММВБ упал при открытии на 13 %, через полчаса падение составило 14,35 %: индекс опустился до отметки 637,87 пункта. Торги акциями были приостановлены до появления соответствующего решения ФСФР. Торги на РТС, где индекс опустился до отметки 761,63 пункта, были приостановлены на час, но после полудня не возобновились — также до выхода специального распоряжения ФСФР. Торги российскими бумагами — депозитарными расписками на акции — переместились в Лондон.

В связи с серией приостановок торгов на российских торговых площадках, в октябре 2008 года объём торгов на ММВБ упал более чем наполовину: если в августе среднедневные обороты биржи составляли около 150 млрд рублей, то в октябре они упали до 60 млрд.

13 октября 2008 года индексы на РТС и ММВБ продолжали падение — на фоне максимального роста за свою историю европейских фондовых индексов Dow Jones Stoxx 600, DAX и CAC 40. Индекс РТС снизился на 6,3 %, до 791 пункта; ММВБ — почти на 5 %, до 666 пунктов.

По итогам октября 2008 года российский фондовый рынок продемонстрировал худшие результаты среди всех рынков мира.

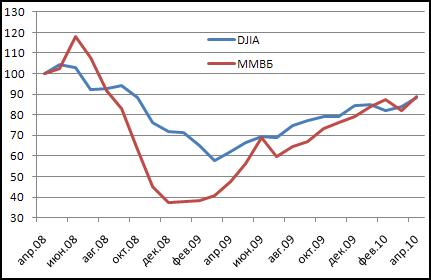

А по итогам 2009 года российский фондовый рынок оказался мировым лидером роста, индекс РТС вырос в 2,3 раза. 12 марта 2010 года «Независима газета» отмечала, что российскому фондовому рынку удалось отыграть большую часть падения, произошедшего в начале мирового финансового кризиса.

Российский фондовый индекс ММВБ в сравнении c американским индексом DJIA. В процентах от значений апреля 2008 года

Таким образом, фондовый рынок России, как звено финансовой системы, с одной стороны, испытывает на себе все негативные явления в экономике страны, а с другой стороны является важнейшим индикатором макроэкономических процессов. В то же время рынок ценных бумаг играет роль основного инструмента в привлечении средств в производство, мобилизации ресурсов на восстановление и развитие экономики, финансировании дефицита государственного бюджета.

График изменения значения индекса RTS в 1995—2009 годах

3.2 Проблемы развития рынка ценных бумаг

Стабилизация экономики, а затем и переход к фазе подъема невозможен без оживления инвестиционной сферы. Ключевым условием экономического подъема является способность российского финансового рынка обеспечить доступ российских предприятий к внутренним и внешним финансовым ресурсам.

Поэтому решение инвестиционной проблемы без формирования развитого рынка ценных бумаг и создания благоприятного климата для отечественных и зарубежных портфельных инвестиций невозможно. Исключительно важная роль рынка ценных бумаг для мобилизации и предоставления российской экономике инвестиционных ресурсов делает необходимой активную и целенаправленную политику государства в отношении развития рынка ценных бумаг. Формирование модели регулирования рынка должно быть адекватно конкретным условиям российской экономики, национальным интересам и традициям.

Важнейшая из задач реформирования российской экономики - это мобилизация внутренних долгосрочных источников инвестиций в реальный сектор экономики, и в особенности денежных средств населения.

Средства населения - основной источник средств, обращающихся на фондовых рынках развитых стран. В России основные участники - коммерческие банки, брокерские фирмы, инвестиционные фонды, финансовые компании, а также государственные органы, занимающиеся приватизацией. Хотя, по разным оценкам, инвестиционный потенциал населения России составляет 20-50 млрд. долл. Эти деньги работают не на Россию, а на экономику других стран.

Для улучшения экономической ситуации необходимо восстановление доверия инвесторов, и особенно населения страны. Восстановление доверия к российскому фондовому рынку подразумевает:

· политическую стабильность;

· доведение до граждан страны основ макроэкономической, денежно-кредитной и валютной политики государства;

· восстановление доверия к финансовому рынку через восстановление доверия к финансовым институтам;

· проведение правовой реформы.

При этом надо исходить из того, что спекулятивный период на фондовом рынке закончился. Инвесторов в гораздо большей степени, чем прежде, будут интересовать текущие и перспективные показатели работы предприятия, возможности получения доходов.

Предлагаемые меры должны предусматривать:

· реструктуризацию предприятий на основе закона о банкротстве;

· работу над совершенствованием законодательства, которое должно обеспечить предприятиям возможность беспрепятственного привлечения средств инвесторов с фондового рынка;

· работу с самими эмитентами для создания благоприятных условий привлечения ими средств через финансовый рынок (сюда же следует отнести и такой необходимый шаг, как совершенствование работы государственных органов, связанных с эмиссией, например, в плане сокращения сроков регистрации эмиссий и т.д.).

Значительную роль может сыграть развитие систем проектного финансирования. Для их развития необходимо:

· стимулировать (в том числе и через разумную налоговую политику) коммерческие банки участвовать в финансировании конкретных инвестиционных проектов с созданием системы гарантии возврата кредитов;

· поощрять выпуск различных финансовых инструментов под проектное финансирование, при этом установив минимальные сборы и отчисления в пользу государства (имея в виду, что налоговые послабления в период инвестирования окупятся впоследствии налогом на прибыль или налогом с продаж);

· создать систему разных по инвестиционным возможностям ценных бумаг, ориентированных на различные слои потребителей-инвесторов (например, по образцу США, где имеется несколько категорий ценных бумаг: одни могут быть предложены физическим лицам, другие - только профессиональным участникам рынка и т.д.).

Кроме того, одним из важнейших шагов в развитии инвестиционной направленности российской экономики должно стать реформирование рынка государственных и субфедеральных ценных бумаг, придание ему инвестиционной направленности.

Оживлению инвестиционной ситуации в стране должен способствовать вывод на фондовый рынок новых инструментов, таких как облигационные займы предприятий и векселя.

Для активной работы на фондовом рынке потенциальные инвесторы должны иметь:

· гарантии сохранности своих инвестиций (прежде всего от политических рисков);

· максимально полную и понятную информацию об эмитентах ценных бумаг (желателен переход на мировые стандарты бухгалтерского учета);

· налоговые льготы на инвестиции в ценные бумаги (при первичном их размещении);

· четкий механизм налогообложения прибылей (но не убытков) от работы на данном рынке, стимулирующий активность инвесторов;

· достаточный набор инструментов для работы на рынке корпоративных ценных бумаг (акции, облигации, векселя и т.д.);

· отлаженную и надежную инфраструктуру фондового рынка и передовые компьютерные технологии, обеспечивающие точность расчетов.

Механизмы взаимодействия государства, реального сектора экономики и финансового сообщества для оздоровления российской экономики будут обсуждаться на экономическом форуме «Инвестиции в России», который будет проходить в мае 2010 года.

Заключение

В заключение хотелось бы отметить, что все большее внимание уделяется ценным бумагам и фондовому рынку. Так как этот вопрос является наиболее актуальным в текущем кризисном состоянии экономики.

В ходе выполнения курсовой работы «Статистика рынка ценных бумаг РФ», мы изучили один из главных элементов рыночной экономики России - фондовый рынок. Рынок ценных бумаг (или фондовый рынок) - это составная часть рынка любой страны, на котором осуществляется купля-продажа ценных бумаг.

Для достижения поставленной цели были решены ниже перечисленные задачи. Во-первых, были подробно рассмотрены содержание и структура рынка ценных бумаг. Он бывает первичный, биржевой, организованный. Рынок ценных бумаг призван реализовывать коммерческую, ценовую, информационную, регулирующую, перераспределительную и страховую функции. Основными участниками фондового рынка являются - эмитенты, инвесторы, фондовые посредники, организации, обслуживающие рынок ценных бумаг а также государственные органы регулирования и контроля. Также была кратко освещена история биржевого дела в России.

Во-вторых, изучена специальная литература и источники такие как: Гражданский кодекс РФ, Федеральные законы, Указы Президента РФ, Российский статистический ежегодник, бюллетени банковской статистики, статистический словарь, журнал «Вопросы статистики» и т.п.

В-третьих, рассмотрены основные определения и понятия фондового рынка – это ценные бумаги. Ценной бумагой является — это денежный документ, удостоверяющий отношения совладения или займа между ее владельцем и эмитентом.. Ценные бумаги классифицируются на:

• облигации - это срочная долговая ценная бумага, удостоверяющая отношение займа между ее владельцем и эмитентом;

• акции - это ценная бумага, дающая право ее держателю на получение прибыли от деятельности эмитента, а также на участие в управлении его деятельностью, а также на часть имущества, остающуюся после ликвидации эмитента;

• ценные бумаги, дающие право на другие ценные бумаги.

В-четвертых, были раскрыты основные задачи статистики фондового рынка. Статистика рынка ценных бумаг определяет: обобщенные показатели состояния фондового рынка, характеризующие объемы их выпуска и размещения, ценовые уровни, уровни процентных ставок и доходность, объемы проводимых операций и вовлечение финансовых активов.

В-пятых, были освещены общие категории, принципы и методология статистического анализа фондового рынка. Для характеристики рынка ценных бумаг применяется определенная система биржевых показателей. Сюда входят:

· номинальная и рыночная цены. Номинальная определяется эмитентом, а рыночная цены образуются в ходе рыночных торгов;

· доходность по ценным бумагам;

· фондовые индексы, с помощью которых можно получить обобщающую динамику рынка ценных бумаг.

К наиболее значимым и популярным в мире относятся индексы Доу-Джонса, "Стэндард энд пурз", «Никкей» и др. В России одними из наиболее известных индексов являются фондовые индексы AK&M, РТС и ММВБ. Фондовый индекс определяется как средняя величина курсов акций на конкретную дату по репрезентативной группе предприятий по отношению к их базовой величине, рассчитанной на более раннюю дату. Он позволяет судить о будущей конъюнктуре в экономике.

Более 90% от стоимости всех национальных и международных инвестиционных продуктов составляют облигации, которые представляют собой наиболее важную область для изучения. Поэтому нами было проведено исследование состояния рынка государственных облигаций в РФ с 2005 по 2008гг. Был проделан статистический анализ динамики объемов эмиссии и размещения ценных бумаг в РФ.

Можно отметить, что в этот период с 2005 по 2008гг. наблюдалась общая тенденция увеличения объема эмиссии ГКО-ОФЗ. В целях борьбы с инфляцией до 2007 года правительство проводило сдерживающую монетарную политику путем увеличения объема эмиссии ГКО-ОФЗ.

Объем эмиссии государственных ценных бумаг увеличивался в среднем на 18,91%, или на 36,3 млрд. руб. за год. В 2008г, в связи с финансовым кризисом, объем размещения и доразмещения государственных ценных бумаг по номиналу уменьшился на 59,9 млрд. руб., т.е. сократился на 24,42% по сравнению с показателем 2007г. Объем выручки, полученной в результате размещения и доразмещения ГКО-ОФЗ, увеличивался в среднем на 2,21% или на 3,9 млрд. руб. за год (в приведенном трехлетии). В 2008г, в связи с мировым финансовым кризисом, объем выручки резко уменьшился на 70 млрд. руб., т.е. сократился на 27,64% по сравнению с показателем 2007г.

И в-последних, были выявлены основные проблемы развития фондового рынка в РФ и пути их решения. По разным оценкам, инвестиционный потенциал населения России составляет 20-50 млрд. долл. Сейчас эти средства обращаются на фондовых рынках развитых стран. Главной проблемой фондового рынка - является восстановление доверия инвесторов, и в особенности населения страны. Это необходимо для улучшения экономической ситуации в России. При разумной экономической политике - эта задача вполне выполнима.

Таким образом, роль статистики рынка ценных бумаг заключается, в том, что она позволяет не только получить сведения о состоянии всей экономики, но и проанализировать, сделать выводы и понять какие следует принять меры, чтобы положение стабилизировалось или улучшилось.

Список использованных источников и литературы

1. Гражданский кодекс РФ, М: «Гросс-Медиа», 2009.- 496с.

1. Федеральный закон "О рынке ценных бумаг" № 39-ФЗ от 22.04.96.

2. Закон Российской Федерации от 29.07.1998 N 136-ФЗ «ОБ ОСОБЕННОСТЯХ ЭМИССИИ И ОБРАЩЕНИЯ ГОСУДАРСТВЕННЫХ

И МУНИЦИПАЛЬНЫХ ЦЕННЫХ БУМАГ»

3. Указ Президента РФ "О Федеральной комиссии по рынку ценных бумаг" № 1009 от 01.07.96.

4. Указ Президента РФ "Об утверждении Концепции развития рынка ценных бумаг в Российской Федерации" № 1008 от 01.07.96.

5. Заявление Правительства РФ и Центрального банка РФ от 17.08.98 г.

6. Рынок ценных бумаг: учебник / под ред. В.А.Галанова, А.И.Басова.-2-е изд., перераб. и доп.-М.: Финансы и статистика, 2004.-448 с.: с ил.

7. Козлов Н.Б. «Формирование рынка ценных бумаг в пост социалистических странах », Москва, ИПЭМИ РАН 2002.

8. Статистика: учебное пособие - Чебоксары: Изд-во Чуваш. ун-та,1999.- 432с.

9. Тарасова Н.А. Теория статистики: Учебное пособие / Н.А. Тарасова, Н.В. Березина; Чуваш. ун-т. Чебоксары, 2005. 88с.

10. Статистика: Метод. указания у курсовым работам / сост. Н.А.Тарасова, Н.В. Березина; Чуваш. ун-т. Чебоксары,2005. 28с.

11. Российский статистический ежегодник. 2009: Стат. сб./Росстат.- М., 2009. – 795с.

12. Статистический словарь / [Адамов В.Е. и др.] Гл. ред. – М.А.Королев. –

2-е изд., перераб. и доп. – М.: Финансы и статистика, 1989. – 623с.

13. Бюллетень банковской статистики №1(200), Центральный банк РФ - М., 2009.

14. Бюллетень банковской статистики №2(201), Центральный банк РФ - М., 2009.

15. Рынок ценных бумаг и производных финансовых инструментов: - Учебное пособие – М.: 1 Федеративная книготорговая компания,1998.- 352 с.

16. Статистика: сб. норматив прав. актов и метод. материалов: Для студентов и слушателей эконом. специальностей / Чуваш. гос. ун-т им. И.Н. Ульянова; Сост.: Л.Н. Толстов и др.; Отв. ред. Л.П. Кураков. – Чебоксары: Изд.- во Чуваш. ун-та 1997, - 183 с.

17. Марченко Т.Е. «Структурная динамика российского рынка акций» // Аудит и финансовый анализ. – 2007 -№2, 68-81с.

18. Статистика финансов: учеб. для вузов / Вахрамеева М.В., Данилина Л.Е. и др. под ред. Салина В.Н. – 2-е изд. – М.: Финансы и статистика, 2002. – 183с.

19. Статистика финансов (учебник)» под ред. М.Г. Назарова, М.: «Омега-Л», 2005 г.

20. Елесеева М.А. “Общая теория статистики”, М.: “Статистика”, 1988.

21. Операции с ценными бумагами: российская практика: Учебник. Семенкова Е.В. М.: “Перспектива”, 1997.

22. "Фондовая биржа" Мусатов В. // "Вопросы Экономики" 1991 г. №7

23. http://www.vedi.ru.

24. http://gks.ru.

[1] П.1 ст.142 ГК РФ.

[2] Там же.

[3] П.2 ст.142 ГК РФ.

[4] Ст. 143 ГК РФ

[5] они составляют более 90% стоимости всех национальных и международных инвестиционных продуктов.

[6] ст. 816 ГК РФ.

[7] Среди них такие популярные издания, как «Вестник Банка России», «Деньги»,»Эксперт»,»Коммерсант».