Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Перспективы развития ипотечного кредитования в России

Курсовая работа: Перспективы развития ипотечного кредитования в России

Содержание

Введение

1. Теоретические основы ипотечного кредитования

2. Анализ ипотечного кредитования в России и РТ

3. Обобщение зарубежного опыта ипотечного кредитования

4. Перспективы развития ипотечного кредитования в России

Выводы и предложения

Список использованной литературы

Введение

В условия мирового финансового кризиса решения вопросов обеспечения жильем одной из существенных проблем социально-экономического развития России стал многократный разрыв между размером текущих денежных поступлений граждан (зарплата, предпринимательский доход) и высокой стоимостью объектов жилой недвижимости.

В условиях заметного снижения возможностей государства и предприятий по финансированию жилищного строительства в стране сложилась ситуация, когда большая часть населения не имеет возможности улучшить свои жилищные условия. Если раньше для граждан главным способом решения жилищной проблемы являлось получение государственного жилья, то сегодня эта задача решается в основном путем приобретения или строительства жилья за счет собственных сбережений. Между тем, жилищный вопрос в наибольшей степени затрагивает группы населения с низкими и средними доходами, которые не в состоянии единовременно внести все средства за приобретаемое жилье.

В настоящее время с помощью ипотечного кредитования должна решаться проблема обеспечения населения жильем. С помощью механизма ипотеки произойдет приток средств на рынок жилья, оживится строительство и сопряженные с ним секторы промышленности, расширятся рабочие места, повысятся доходы населения и бюджетов всех уровней. Поэтому необходимо использовать те реальные условия и возможности, которыми располагают регионы, создавать необходимые организационные правовые и финансовые предпосылки для подъема массового строительства жилья с использованием рыночных и государственных механизмов регулирования процессов в этом социально важном секторе экономики.

Ипотека является тем звеном экономики, которое обладает возможностью обеспечить взаимосвязь между денежными ресурсами населения, банками, финансово-строительными компаниями и предприятиями стройиндустрии и направлять фин. средства в реальный сектор экономики.

Становление ипотеки в России стало, прежде всего, следствием определенной стабилизации экономического положения, поскольку ипотечное кредитование рассчитано на длительный срок и возможно только в условиях достаточно устойчивого экономического развития страны. Именно поэтому, с государственной точки зрения, развитие ипотеки является не самоцелью, а будет способствовать решению многих макроэкономических задач, поскольку заставляет всех субъектов этого процесса ориентироваться на длительный период взаимодействия, делая их заинтересованными в содействии экономической стабильности. Таким образом, чтобы ипотека стала действенным фактором повышения экономической стабильности, необходимо активное участие государства в соответствующих процессах.

В настоящее время еще не полностью сформировался необходимый для эффективного использования механизма ипотечного кредитования набор условий. Это приводит к тому, что при ипотечном кредитовании в сложившейся обстановке необходимо учитывать высокий уровень различных рисков, парирование которых приводит к определенным экономическим потерям. Именно поэтому такая важная цель, стоящая перед ипотекой, как создание условий для снижения стоимости кредитов, доступных для физических и юридических лиц, пока не достигнута. Ипотека станет эффективным финансово – экономическим механизмом только в том случае, если она будет выгодной для всех субъектов процесса ипотечного кредитования. Для этого необходимо, чтобы она экономически выгодно отличалась от других способов кредитования, имеющихся в настоящее время в России.

Исходя из вышесказанного, актуальность темы данной работы обусловлена: значимостью ипотечного жилищного кредита в решении актуальной проблемы социально-экономического развития России - обеспечения собственным жильем основной части населения страны и необходимостью разработки конкретных практических рекомендаций по совершенствованию и развитию ипотечного жилищного кредитования в России, активизации проявления его социально-экономической роли.

1. Теоретические основы ипотечного кредитования

В настоящее время понятие «ипотечное кредитование» достаточно прочно вошло в экономическую жизнь России. Сущность ипотечного кредитования базируется на сущности такой экономической категории как ипотека.

Термин «ипотека» имеет греческие корни: hypotheke – залог, заклад. В современных словарях авторы трактуют ипотеку как «залог недвижимости с целью получения ссуды, ипотечного кредита», «заклад недвижимого имущества (земельных участков, предприятий, зданий, сооружений, квартир», «залог недвижимого имущества, главным образом земли и строений, с целью получения ипотечной ссуды».

Более ясное понятие ипотеки, с точки зрения осуществления процесса банковского кредитования, на взгляд авторов, дает И.Т. Балабанов: «ипотека представляет собой залог недвижимости для обеспечения денежного требования кредитора (залогодержателя) к должнику (залогодателю)». Вместе с тем И.Т. Балабанов допускает и другие возможные определения ипотеки, например, «ипотека – это кредит, полученный под залог недвижимости». С последним определением ипотеки сложно согласиться, поскольку понятия «кредит» и «ипотека» являются все же разными экономическими категориями.

По мнению авторов, под ипотекой следует понимать залог недвижимого имущества. В таком понимании эта категория закреплена Федеральным законом (7, С.10).

Основанием для возникновения ипотеки является договор о залоге недвижимого имущества, в соответствии с которым «…одна сторона – залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны – залогодателя преимущественно перед другими кредиторами залогодателя…».

В работах ряда отечественных авторов, занимающихся проблемами ипотечного кредитования, практически не различаются понятия «ипотека» и «ипотечный кредит», авторы считают, что это не совсем верно.

В основе понятия ипотечного кредита лежит определение кредита (от лат. creditum – ссуда, долг и credere – доверие, верить). Под кредитом подразумевается «предоставление в долг денег или товаров на условиях возвратности и, как правило, с уплатой процента», при этом банковский кредит – «денежная ссуда, выдаваемая банком на условиях возвратности и оплаты кредитного процента».

Ипотечный кредит (с англ. mortgage credit, real estate loan) – способ привлечения финансовых ресурсов в форме кредитов под залог недвижимости.

Ипотечное кредитование выступает существенным фактором экономического и социального развития страны. Его роль становится особенно заметной для страны в период выхода из экономического кризиса. Для постоянного роста совокупного производства, и, следовательно, совокупного дохода и совокупного потребления необходимо, чтобы часть сбережений от совокупного дохода направлялась через инвестиции в развитие производства. Тогда может возникнуть цепная реакция наращивания экономических показателей (11, С.24).

Одной из наиболее значимых проблем является проблема "конвертируемости" материальных активов в наличные и депозитные средства, в ценные бумаги. Особо значимым механизмом такой "конвертации" является ипотека из-за капитала, который входит в понятие "недвижимость", и наличия у недвижимости уникального свойства - неспособности перемещаться через границу. Ипотека является не только важнейшим механизмом решения жилищной проблемы, но и важнейшим механизмом улучшения инвестиционного климата, регулирования денежной массы, социально-экономического прогресса в целом.

Не случайно “новый курс” Рузвельта начался с развития кредитования домовладельцев (жилищная ипотека). Так было не только в США, но и в других странах, где оздоровление экономики, как правило, сопровождалось развитием ипотечного кредитования.

Ипотечное кредитование является существенным фактором экономического потенциала страны:

- развитие ипотечного бизнеса позитивно сказывается на состоянии реального сектора экономики. Ипотечное кредитование промышленных предприятий позволяет модернизировать производство, повышать качество и конкурентоспособность продукции практически во всех отраслях народного хозяйства, что, в свою очередь, наращивает экономический потенциал страны;

- с помощью ипотечного кредита реализуется программа жилищного строительства, достигается непрерывность производства в строительстве. Строительство современного жилья вызывает спрос на многие комплектующие изделия, что стимулирует развитие многих отраслей экономики. Например, производство строительных материалов и конструкций, строительное и дорожное машиностроение, деревообработка и производство мебели, обоев, электрооборудования, металлоизделий и др. Новый импульс получает развитие транспортной инфраструктуры;

- с помощью ипотечного кредита в систему рыночных кредитных отношений вовлекаются множество предприятий и широкие массы населения - собственники квартир, земельных наделов и другого недвижимого имущества. Благодаря этому государственное финансирование процесса замещается банковским кредитом. Это отвечает интересам общества в целом и отдельных экономических субъектов: повышается уровень инвестиционной активности хозяйствующих субъектов, банковской системы; в инвестиционный процесс широко вовлекаются свободные финансовые ресурсы;

- будучи дорогим товаром, жилье является одним из важнейших факторов стимулирования сбережений населения, что также способствует формированию инвестиционных ресурсов (8, С.34).

И, наконец, развитие системы ипотечного кредита на рыночной основе способно вывести страну не только из инвестиционного, но и инфляционного кризиса, отвлекая средства из текущего оборота во внутреннее накопление.

Развитие ипотечного кредитования оказывает также положительное влияние на преодоление социальной нестабильности, которая обычно сопровождает экономический кризис. Ипотека оказывает положительное влияние на решение проблемы занятости. С одной стороны, развитие ипотечного кредита способно смягчить последствия безработицы: вследствие жесткой территориальной привязки строительства в производство вовлекаются дополнительные местные трудовые ресурсы. С другой стороны, кредитование под залог недвижимости содействует мобильности трудовых ресурсов.

Огромное значение ипотека имеет и для повышения стабильности и эффективности функционирования банковской системы страны. Обеспеченные кредиты более безопасны (по сравнению с бланковыми) для банков, так как при невозврате кредита банк реализует залог и возвращает свои средства. (Разумеется, в случае с ипотекой для этого необходима правильная оценка недвижимости, а также развитый рынок недвижимости.) Снижению риска при ипотечном кредитовании также способствует целевой характер ссуд. Операции с недвижимостью зачастую являются менее рискованными по сравнению с текущими кредитными операциями коммерческих банков.

Ипотечное кредитование, бесспорно, - перспективное направление банковской деятельности. Ипотечный банк является относительно устойчивым и рентабельным экономическим институтом. Поэтому, чем больше в банковской системе таких надежных банков, тем стабильнее и эффективнее ее деятельность в экономической системе в целом (3, С.43).

Существует еще одна важная сторона влияния системы ипотечного кредитования на стабильность банковской системы, связанная с функционированием вторичного рынка ссуд, обеспеченных закладными. Этот рынок способствует переливу капитала в более рентабельную сферу экономики (диверсификация банковского капитала), а также уменьшает разницу между процентными ставками в различных географических районах, что способствует формированию единой цены капитала в масштабе страны.

Поэтому на данном этапе развития России необходимо уделять должное внимание развитию системы ипотечного кредитования, т.к. развитие данной системы - это очередной шаг в развитии рыночных отношений в России (5, С.17).

Таким образом, значение ипотеки для экономики страны заключается в следующем:

- вовлечение капиталов в виде недвижимости в хозяйственный оборот через механизмы залога, через вторичный рынок закладных ценных бумаг - существенный фактор оздоровления экономики;

- рынок недвижимости “связывает” значительную часть денежных средств и этим самым является важным антиинфляционным фактором;

- денежные средства населения, включаемые в недвижимость, фактически включаются в развитие села, города, местного строительного комплекса, в создание и поддержку рабочих мест, а не уходят на сторону (например, не финансируют зарубежных производителей через покупку импортных потребительских товаров);

- применительно к работе банков освоение технологии кредитования под залог, в особенности под залог недвижимости, позволяет сделать шаг к общепринятой в мире системе обеспечения гарантий возвратности кредитов.

Все вышесказанное обусловливает объективную необходимость развития ипотеки (залога недвижимости) в России. Ключевыми же условиями для привлечения кредитных ресурсов в сферу долгосрочного ипотечного жилищного кредитования являются создание в стране благоприятной экономико-политической обстановки, разработка необходимой законодательно-нормативной базы и повышение уровня благосостояния населения. Один из центральных вопросов - стандартизация процедур выдачи и обслуживания ипотечных кредитов, правил оценки платежеспособности заемщиков, а также финансовых инструментов для привлечения средств.

2. Анализ ипотечного кредитования в России и РТ

В 2008 году на рынке ипотечного кредитования в России наблюдались существенные изменения.

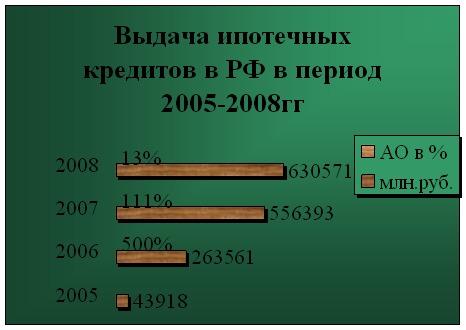

Наглядно результаты изменения выдачи ипотечных кредитов и абсолютное отклонения их показателей представлены на рис.1.

Рис.1. Выдача ипотечных кредитов в РФ в период 2005-2008гг.

В 2008 году прирост рынка ипотечного кредитования замедлился. Если на протяжении 2006 и 2007 годов рынок ежегодно увеличился с 2005-2006гг на 500%, с 2006- 2007гг на 111%, то показатель по выдаче ипотечных кредитов с 2007- 2008 году достиг лишь 13% рубежа.

Условия кредитования значительно усложнились, в результате чего сузился круг заемщиков. Основной причиной этих проблем являлся ипотечный кризис в США. Дело в том, что до кризиса в Америке для выдачи денег заемщику российские банки брали кредиты в западных банках, поскольку там процентные ставки были наиболее приемлемые. Однако данная ситуация в корне изменилась после того, как ипотечные банки США потерпели большие убытки.

В условиях сложившегося кризиса зарубежные банки значительно повысили процентные ставки. Многие из этих банков вовсе перестали выдавать кредиты. Естественно, что этот кризис просто не мог не отразиться на рынке ипотечного кредитования в России. В данной ситуации российские банки начали пересмотр своих условий ипотечного кредитования, повысили процентные ставки, значительно ужесточили требования к заемщикам. Многие банки просто ушли с рынка ипотечного кредитования.

Кроме того, причиной ужесточения условий российского ипотечного кредитования являются более строгие требования, которые установило к своим партнерам с 1 февраля 2008 года Агентство по ипотечному жилищному кредитованию (АИЖК). Согласно этим новым требованиям АИЖК, суммы свыше 1,5 млн. рублей начали выдаваться в долг лишь тем заемщикам, которые имели возможность осуществить первоначальный взнос в размере не менее 20% от общей суммы. К тому же, заемщик обязан был подтвердить размер своих доходов согласно форме 2-НДФЛ. В противных случаях с 15 мая нынешнего года АИЖК не рефинансировало кредиты. Конечно, такие жесткие требования способствовали значительному улучшению качества ипотечных портфелей. В результате этого, российским банкам стало проще осуществлять реализацию накопленных пулов закладных за счет секьюритизации.

Негативное влияние проблем ликвидности усиливается, и оно будет ощущаться еще, как минимум, год. Так, свою политику пересмотрели и поменяли многие ведущие банки. Ставки по ипотечным кредитам повысились в среднем на 1,5%.

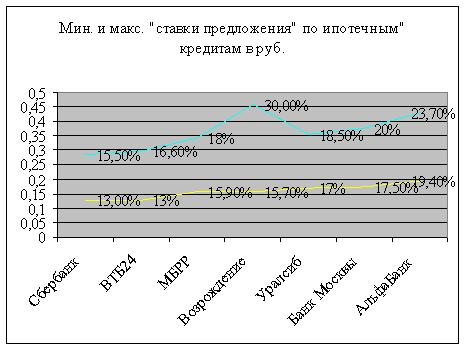

На рис.2 показаны минимальные и максимальные «ставки предложения» по ипотечным кредитам.

Рис.2.Минимальные и максимальные «ставки предложения» по ипотечным кредитам.

Остается очевидным, что Сбербанк предлагает самые низкие ставки по ипотечным кредитам от 13% до 15.5%.

Сбербанк уже на протяжении года не меняет свои условия кредитования. Более того, в конце марта 2008 года он по нескольким ипотечным программам уменьшил минимальные процентные ставки в евро и долларах. Следует отметить, что на Сбербанк приходится около половины всех выданных в России ипотечных кредитов.

Появление подобных выгодных условий на рынке ипотечного кредитования связано с тем, что банки начали вновь находить для себя оптимальные варианты заимствования средств на международных рынках. Тем не менее, в сложившейся ситуации на рынке банки имеют очень ограниченные возможности для всевозможных маневров с процентными ставками. Поэтому сегодня им крайне сложно конкурировать между собой на разности этих ставок.

Многие эксперты прогнозировали вытеснение с российского рынка ипотечного кредитования мелких банков. Однако, несмотря на возникший кризис, число банков на рынке ипотеки в России постепенно растет. Так, согласно данным АИЖК, в прошлом году на рынке ипотечного кредитования было 450 банков. Сейчас же их количество составляет 586. Конечно, некоторые банки отказались от ипотечного кредитования, однако постепенно появляются новые участники на этом рынке.

Для привлечения клиентов банкам приходится разрабатывать новые интересные программы и предлагать всевозможные дополнительные услуги. Банки заключают соглашения с некоторыми агентствами недвижимости, а также брокерскими компаниями. Благодаря этому, клиентам банка соответствующими агентствами и компаниями предоставляется полный перечень услуг по ипотечному кредитованию.

С заемщиками ситуация сегодня достаточно сложная. Условия ипотеки для заемщиков стали довольно суровыми. Даже к тем клиентам, которые в прошлом году могли без проблем получить кредит, сегодня банки относятся крайне осторожно. И в ряде случаев такие клиенты получают отказ со стороны банков на выдачу кредита. Особенно это касается людей, занимающихся малым бизнесом. С точки зрения банков малые компании обладают большим риском банкротства, поэтому получить им кредит довольно сложно. Из-за высокого первоначального взноса и низкого уровня доходов около 90% населения Татарстана не имеют возможность получить кредит. В сложившейся ситуации для большей части россиян при покупке жилья могла бы быть незаменима помощь правительства. Например, значительным толчком для развития рынка ипотечного кредитования могли бы быть соответствующие программы с поддержкой властей, субсидирование первого взноса, снижение налогов для заемщиков и т. д. Конечно, на сегодняшний день бюджету это не под силу.

Поэтому, к сожалению, пока заемщикам остается лишь надеяться на лояльность и уступчивость российских банков.

Следует сказать, что, несмотря на всевозможные трудности на рынке, банки и застройщики имеют достаточный опыт работы с городской недвижимостью. Поэтому ипотечные программы в этом сегменте наиболее развиты. Гораздо сложнее ситуация наблюдается в ипотеке загородной недвижимости. Как считают многие эксперты, на сегодняшний день банки выдают кредиты на покупку 10-15% загородной недвижимости. Причиной этого является то, что основная масса застройщиков не имеет соответствующего опыта работы на рынке и в данном сегменте недвижимости имеется сравнительно малое количество реализуемых объектов. Кроме того, брокерские и риэлтерские компании, которые являются при привлечении клиентов основными партнерами банков, на сегодняшний день имеют еще недостаточно опыта в данном сегменте по сравнению с городской недвижимостью. Особенно плохо развита ипотека загородных объектов эконом-класса. При этом многие из этих объектов строятся на землях сельскохозяйственного назначения, выделенных на незаконных условиях под застройку. Естественно, что такие объекты имеют соответствующие проблемы, связанные с аккредитацией в банках.

Конечно, банки заинтересованы в ликвидности загородного объекта. Именно поэтому к предмету залога они предъявляют весьма жесткие требования. Как правило, банки требуют, чтобы в доме было отопление, канализация, водо- и электроснабжение. Иначе говоря, объект должен быть полностью пригоден для круглогодичного проживания в нем. В этой связи старые и ненадежные дома банки не рассматривают. Таким образом, ипотека загородной недвижимости составляет лишь 3% от всего объема ипотечных сделок.

Многие эксперты считают, что банки начнут гораздо активнее заниматься кредитованием загородной недвижимости лишь после преодоления последствий ипотечного кризиса в США. Кроме того, должны быть соответствующие стимулы для развития строительства загородной недвижимости. Например, этому развитию может способствовать индустриализация производства, применение для строительства объектов современных недорогих материалов, уменьшение инвестиционного периода и т. д.

Ипотечные кредиты на покупку земельных участков обходятся заемщикам еще сложнее и дороже. Довольно часто проблемы здесь связаны с оценкой стоимости земли. Требования к заемщикам при проведении подобных операций значительно строже, чем с программами покупки жилья. При этом реально получить кредит на покупку земельных участков или сельскохозяйственных угодий в населенных пунктах. При покупке же участков природоохранной зоны добиться сотрудничества банков очень тяжело, а порой даже невозможно. По сравнению с покупкой квартиры, сумма первоначального взноса при ипотеке земельных участков примерно в два раза больше. С точки зрения банковской системы земельные участки являются не совсем удобными в плане ликвидности. Кроме этого, такие сделки обладают достаточно большой степенью риска.

Для заемщиков эта ситуация усложняется еще тем, что сегодня не все банки занимаются выдачей ипотечных кредитов на покупку земельных участков. И это не удивительно, поскольку земельная ипотека в России практикуется менее 5 лет.

Остается надеяться, что в ближайшем будущем данная ситуация улучшится. Для этого банкам необходимо более четко отрегулировать цены на услуги, а также усовершенствовать весь механизм проведения операций с ипотекой земельных участков.

Что касается учетной ставки, ЦБ России уже трижды с начала года увеличивал на 0,25 пункта ставку рефинансирования.

Если учесть, что представители федеральной власти неоднократно озвучивали позицию о необходимости ограничения кредитных ресурсов в экономике в целях борьбы с инфляцией, то следствием таких ограничений может стать дальнейший рост ставки рефинансирования Центрального Банка РФ предположительно до 11,5-12% годовых.

Предвидя такие последствия, часть российских банков приостановила реализацию своих ипотечных программ или ужесточила условия ипотечного кредитования. Банки также идут в русле данных тенденций, повысив минимальные процентные ставки по ипотечным кредитам до 13-14% годовых.

Таким образом, при отмене принципа фондирования и ограничения объема денежных средств для предоставления льготных жилищных займов, и уже в августе 2008 года ипотечное жилищное кредитование в некоторых банках было приостановлено.

Но, несмотря на то, что ипотека теряет доступность, кредит в банке – это порой единственная возможность купить квартиру. Остается надеяться, что высокие темпы строительства жилья, активность сделок на рынке недвижимости, в том числе с привлечением кредитных средств банков, позволит уверенно говорить о том, что спрос на ипотечное жилищное кредитование в Татарстане будет активно расти. Банки должны будут оптимизировать условия кредитования, внедрить новые привлекательные для заемщиков программы, ведь количество желающих решить свой квартирный вопрос, со временем не уменьшится.

Ипотеку в Казани и Республике Татарстан представляют 12 ипотечных банков, которые предлагают заемщикам 43 ипотечные программы для приобретения жилья в кредит как на первичном так и на вторичном рынках недвижимости.

Ставки по ипотеке в Казани и Республике Татарстан находятся в диапазоне 12.75 – 29.00 % годовых по рублевым кредитам и 10.00 – 17.50 % годовых по валютным кредитам. Минимальный первоначальный взнос по ипотеке в Казани составляет 0 %. Срок ипотечного кредитования в Казани может достигать 50 лет.

По данным УФРС в РТ за 2008 год зафиксировано 46 084 договоров. Темпы роста количества зарегистрированных ипотек в республике в 2008 году составляют 60,8% по сравнению с 2007 годом (28 657), что свидетельствует об активизации рынка ипотечного кредитования в целом по республике.

Правительство России приняло экстренные меры по поддержанию рынка недвижимости в стране и выделило Агентству по ипотечному жилищному кредитования деньги в размере 60 млрд. рублей. АИЖК призвано поддерживать ипотечный рынок в России. Как стало известно недавно, АИЖК планирует направить 60 млрд. рублей на выкуп ипотечных закладных у банков страны. Это позволит оживить рынок недвижимости в стране.

Банки получат приток денежных средств и снова начнут выдавать кредиты на покупку жилья гражданам. Деньги от Аижк будут распределяться по регионам на конкурсной основе. У Аижк есть свои операторы во многих регионах страны. Сначала планируется составить рейтинги по регионам. И уже на основе их, оценивая качество кредитов банков в регионах, будут выдаваться средства. Стоит заметить, что механизм выкупа ипотечных закладных разработан специально таким образом, чтобы заинтересовывать банки выдавать новые ипотечные кредиты.

АИЖК готово запустить в Татарстане специальный проект, который будет направлен на выпуск ипотечных облигаций. Такие меры по оживлению рынка недвижимости Татарстана внушают надежду, что ипотека в Казане в скором времени немного оживится.

Развитие системы ипотечного кредитования – принципиально важно для дальнейшего устойчивого роста объемов жилищного строительства в Татарстане. Дело в том, что за годы реализации Программы ликвидации жилищного фонда был запущен «маховик» жилищного строительства, выстроена система взаимоотношений заказчиков, подрядчиков и инвесторов. Строительство «подтянуло» за собой индустрию строительных материалов, комплектующих и технологий, накоплен кадровый, организационный и инвестиционный опыт. Поэтому промедление с запуском эффективных механизмов ипотечного кредитования может привести к оттоку как инвестиционного, так человеческого капитала в другие регионы России.

По результатам проведенного анализа рынка ипотечного кредитования в РФ, можно выделить следующие тенденции: рост ставок на кредит, снижение объема выдачи кредитов, приостановку банками ипотечных программ, сокращение программ в иностранной валюте, повышение требований к первоначальному взносу, прекращение кредитования нового строительства.

3. Обобщение зарубежного опыта ипотечного кредитования

Страны англо-американской системы права используют двухуровневую модель рынка ипотечного кредитования. Данная модель возникла в США, произошло это по нескольким причинам. Во-первых, введение единой системы ипотечного кредитования на основе федерального законодательства в США было невозможно из-за исключительной компетенции штатов в области законодательства. Во-вторых, после Великой депрессии возникла необходимость экономически стимулировать жилищное строительство, а сделать это без государственной поддержки было невозможно.

Первым уровнем является так называемый "первичный рынок" ипотечных кредитов, на котором, собственно, и происходит предоставление банками или другими кредитными институтами кредитов заемщикам для приобретения жилья. В качестве первичных кредиторов на ипотечном рынке США выступают различные финансово-кредитные институты: ссудно-сберегательные организации, кредитные союзы, сберегательные банки, коммерческие банки и ипотечные компании. Они предоставляют гражданам разнообразные по срокам и условиям погашения жилищные ипотечные кредиты. Большая часть рынка, до 80% от числа выдаваемых сегодня ипотечных кредитов, отвечают так называемым "стандартным" условиям. Высокая степень стандартизации кредитов в США определяется условиями и требованиями со стороны инвесторов и организаций "вторичного" рынка ипотечных кредитов, на котором первичные кредиторы осуществляют рефинансирование выданных долгосрочных ипотечных кредитов и получают доступ к долгосрочным ресурсам для дальнейшего кредитования (3, С.46).

Второй уровень рынка ипотечных кредитов, как отмечалось выше, - вторичный рынок ипотечных кредитов. Ключевую роль на этом рынке играют организации, основная цель которых состоит в рефинансировании деятельности кредиторов на первичном рынке. Эти организации служат посредниками между кредиторами первичного рынка и инвесторами, желающими вложить свои средства в сферу жилищной ипотеки.

В целом рынок ипотечных кредитов в США характеризуется как наиболее объемный, динамичный и эффективный рынок ипотечных кредитов с высокой доступностью для населения, относительно низкими процентными ставками по кредитам и весьма небольшим спрэдом прибыли по этим операциям по сравнению с другими операциями коммерческих банков и других финансовых институтов.

Жилищное финансирование в Великобритании в наименьшей степени подвержено вмешательству государства. На ипотечном рынке доминируют строительные общества, похожие на сберегательные банки в континентальной Европе или в США. Они могут привлечь относительно недорогие фонды благодаря своей репутации как организации, ориентированной на потребителей.

Субъектами ипотечного кредитования в Великобритании являются строительные общества, коммерческие банки, консолидированные кредиторы.

К настоящему времени многие строительные общества были преобразованы в универсальные коммерческие банки (8, С.36).

Секьюритизация активно развивается в Великобритании. В период существенного роста рынка ипотечных кредитов в 1998 г. ипотечные компании выступили инициаторами секьюритизации. Необходимость развития вторичного рынка была обусловлена потребностью более эффективного использования капитала, снижением инфляции и процентных ставок, существующими оценками возможностей создания более объемного вторичного рынка. Одной из предпосылок развития вторичного рынка явилась отработка ипотечными компаниями процедур андеррайтинга в период ипотечного бума 1998 г.

В Великобритании популярна купля-продажа пакета ипотечных кредитов портфельными инвесторами.

Широкое распространение в Великобритании получил ипотечный контракт сроком на 25 лет, с переменной процентной ставкой и с обязательным накопительным страхованием жизни заемщика, обеспечивающим погашение долга в конце кредитного периода (75% всех кредитов). Эта схема предполагает, что заемщик помимо кредитного договора заключает договор накопительного страхования жизни на сумму кредита. В течение срока кредита заемщик платит банку процентные платежи, а страховой компании страховые взносы. Причем сумма страховых взносов вычитается из налогооблагаемой базы. В конце кредитного срока страховая компания выплачивает банку сумму, полученную по договору накопительного страхования жизни, которая равна сумме кредита. Таким образом, банк практически снимает с себя кредитный риск, а заемщик получает налоговые льготы.

Система жилищного финансирования Германии включает как депозитный рынок, так и рынок капитала (ипотечных облигаций). Кредиты предоставляются как с переменной, так и с постоянной процентной ставкой .

Преимущество имеют кредиты с фиксированной процентной ставкой. Это явилось основой развития рынка ипотечных облигаций.

Основные субъекты ипотеки:

- Ипотечные банки, формирующие кредитные фонды за счет ипотечных облигаций. Существуют также три смешанных банка, функционирующих одновременно как коммерческий и как ипотечный банк.

- Сберегательные банки.

- Кредитные кооперативы — совместные фонды в собственности своих членов, предлагающие розничные финансовые услуги на местных рынках.

- Стройсберкассы (Баушпаркассе).

Ипотечный рынок в Германии жестко регулируется. Так, выпускать ипотечные облигации могут только лицензируемые банки. Максимальный спрэд при их продаже должен составлять 5-10 базисных пунктов по отношению к государственным облигациям с сопоставимыми сроками. Регулируются также основные параметры кредитных продуктов, которые обеспечивают ипотечные облигации. Заключать жилищные сберегательные контракты могут только стройсберкассы.

Характерная черта германского жилищного финансирования заключается в том, что заемщик при приобретении жилья комбинирует различные финансовые инструменты от различных кредитных организаций в едином пакете. Так, в среднем 55% от стоимости жилья он получает в виде первого ипотечного кредита, предоставляемого ипотечным или сберегательным банком, 20% финансируются стройсберкассами, 5% предлагается банком в качестве дополнительного кредита с переменной процентной ставкой. Остальная стоимость жилья финансируется за счет собственных средств заемщика (в частности, накопленных в стройсберкассе).

Данная модель представляет интерес для России, поскольку цены на первичном рынке жилья, как правило, ниже цен вторичного рынка, а себестоимость строительства значительно ниже рыночной цены жилья. Поэтому создание строительных кооперативов, например, в рамках крупных организаций, позволит ускоренно развивать ипотеку и жилищное строительство. Развитие ипотечного кредитования возможно за счет привлечения средств финансового рынка. Опыт Германии показывает, что решить проблему для многих граждан возможно посредством активизации деятельности ссудосберегательных касс и кооперативов взаимного кредитования. Такой механизм развития финансирования ипотечного кредитования предполагает активную роль государства в регулировании деятельности сберегательных касс, возможно, оказания им финансовой поддержки за счет средств бюджетов субъектов РФ (3, С.46).

Таким образом, можно сказать, что ипотечное кредитование за рубежом адаптировано к экономике страны, ее традициям. Для большинства стран решение жилищной проблемы является приоритетным, поэтому там всегда имеют место участие государства в ипотечной системе и различного рода льготы и гарантии.

4. Перспективы развития ипотечного кредитования в России

Нынешний кризис – самый сильный со времен Великой депрессии прошлого столетия, и в той или иной степени он затронул все сектора экономики Соединенных Штатов, Западной Европы, России.

Экономика во всех странах развивается циклично, в развивающихся экономиках в среднем цикл составляет около 4-5 лет. Российская экономика росла с 1998 по 2008 год. Сейчас неизбежен спад, рецессия. Подобные циклы отражены в различных теориях макроэкономистов. По поводу продолжительности кризиса прогнозы расходятся. Самые оптимистичные прогнозы говорят о том, что подобная ситуация на рынке сохранится еще как минимум год, более сдержанные прогнозы – не менее 2-х лет (13).

Одна из проблем сейчас в России – ограниченный финансовый рынок, мало финансовых инструментов. У банков нет ликвидности, им неоткуда черпать, например, «длинные» ресурсы в рублях. И именно в этой связи первые несколько лет развития ипотечного рынка основное заимствование шло в долларах США, потому что за рубежом были «длинные» деньги. Что важно сделать банкам в такой ситуации? Один из первостепенных шагов - запустить механизм рефинансирования ипотечных кредитов внутри России.

Это может быть выпуск внутренних ипотечных облигаций, которые Центральный Банк или Минфин рефинансировали бы, и таким образом, обеспечили ликвидность рынку, то есть нужен источник долгосрочного фондирования. И если все это удастся реализовать, то тогда появится новый класс финансовых инструментов, на рынок придет ликвидность, и банки, которые накопили большие пулы кредитов на своих балансах, смогут их рефинансировать. Причем сразу будут решены две задачи: с одной стороны, банки рефинансировали бы эти пулы, разгрузили свои балансы, что во время кризиса очень важно. А с другой стороны, делая это, Центральный банк и Минфин ввели бы дополнительные стандарты, более, может быть, консервативные, по которым и выкупались бы эти пулы. Таким образом, на рынке приживутся более консервативные стандарты выдачи кредитов, что приведет к оздоровлению рынка, так как некоторые банки год назад начали увлекаться рисковыми сегментами и уходили в subprime. Это был лишь один процент из общего объема выдаваемых кредитов, но все же прецеденты были.

Согласно опросу, проведенному Национальным агентством финансовых исследований в сентябре-октябре 2008 года в 140 населенных пунктах 42-х областей, краев и республик РФ порядка половины опрошенных по-прежнему рассматривают недвижимость как лучший инструмент вложения денежных средств. Приобретение недвижимости рассматривается населением как наиболее понятный, способный уберечь денежные средства от инфляции способ вложения денег. А ипотека для большинства россиян – единственный доступный способ улучшения свои жилищных условий.

Что касается роста цен, то сейчас цены стабилизировались или демонстрируют тенденцию к снижению лишь в элитном сегменте, на 1-2-х комнатные квартиры спрос по-прежнему есть, а цены сохраняются на прежнем уровне. Более того, в связи с тем, что сейчас заморожено строительство некоторых объектов, то через 1,5-2 года неизбежен дефицит жилплощадей, и как следствие, новый скачок цен.

По прогнозам в ближайшие 3-4 года объем ипотечного кредитования вполне может достичь 8-10% ВВП.

Аналитики крупнейших российских банков и ипотечных брокеров утверждают, что перспективы развития отечественной ипотеки напрямую связаны с развитием сценария мирового кризиса. Деловая активность кредитных организаций и заемщиков обещает вернуться в прежнее состояние после окончания кризисных явлений. Большинство экономических экспертов говорят о том, что новый виток в отечественном ипотечном кредитовании стоит ожидать не ранее чем через год-полтора. Это связано, прежде всего, с кредитными возможностями банков, а также с необходимостью наличия доверия заемщиков и кредиторов к существующей экономической ситуации. Определяющее значение для возрождения ипотеки имеет годовой уровень инфляции и материальное благополучие населения.

Также существенно проблема о том что, банкам придется простить 20% кредитов. Ситуация с "плохими" кредитами в банковском секторе может развиваться еще хуже, чем ее сейчас оценивают финансисты. К концу года уровень невозвратных кредитов может достичь 20%, полагают эксперты Unicredit. Ранее этот показатель прогнозировался на уровне 10%-15%, но речь шла о просроченных, а не безнадежных кредитах.

В таб.1 показаны доля просроченной задолжности.

Таблица 1.

| Регионы | Задолжность по ипотечным кредитам на 1.01.09 в млрд.руб. | Выданные ипотечные кредиты в 2008г., в млрд.руб. | Доля просроченной задолжности в портфеле АИЖК на 1.01.2009г |

| Свердловская область | 34,6 | 22,1 | 4,10% |

| Красноярский край | 31,2 | 19,2 | 6,20% |

| Челябинская область | 29,8 | 18,7 | 5,80% |

| Новосибирская область | 29,5 | 17,8 | 7,90% |

| Самарская область | 27,4 | 17,6 | 6,40% |

| Нижегородская область | 20,4 | 13,8 | 4,50% |

| Ростовская область | 20,1 | 12,2 | 4,90% |

| Республика Татарстан | 18,1 | 11,6 | 6,50% |

По объемам выданных ипотечных кредитов в 2008г. тройку лидеров возглавили Свердловская область (22,1 млрд руб.), Красноярский край (19,2 млрд руб.) и Челябинская область (18,7 млрд руб.). При этом самая низкая ипотечная задолженность на 01.01.2009г. в Республике Татарстан (18,1 млрд руб.) и Ростовской области (20,1 млрд руб.).

При удачном разрешении мировой финансовой ситуации в России вновь станет популярным жилищное ипотечное кредитование населения, а также коммерческая ипотека на развитие предприятий. Большое будущее имеет также ипотечное кредитование на приобретение земельных участков, водных и воздушных судов.

В условиях правовой защиты институтов ипотечного кредитования и их клиентов, а также при наличии рационального государственного регулирования системы ипотечного кредитования российские ипотечные банки, используя свою методологическую базу и отработанные кредитные инструменты, зарубежный опыт, смогут работать так же, как работают ипотечные банки развитых стран. Создание системы ипотечного кредитования и вторичного рынка закладных могло бы стать очередным шагом в развитии рыночных отношений в России, а также способствовать укреплению банковской системы страны, развитию сферы жилищного строительства и, следовательно, улучшению жилищных условий населения России в целом.

Основными проблемами ипотечного кредитования являются слабость ресурсной базы российских банков, неустойчивый уровень дохода основной массы населения и, особенно, недостаток жилья в России.

Выводы и предложения

Существующее в России законодательство обеспечивает возможность приобретения различных видов недвижимого имущества под залог. В частности, законом разрешена ипотека земельных участков, зданий, сооружений, судов (воздушных, водных) и ипотека жилых помещений.

Мировой финансовый кризис затормозил развитие ипотечного кредитования в России, вернув его практически на исходные позиции. Однако эксперты в области экономики считают, что трудности российской ипотеки носят временный характер и после окончания кризисной ситуации вновь вернутся на прежние темпы развития.

В данной работе рассмотрены вопросы, связанные с определением сущности ипотеки, изучены вопросы развития ипотечного кредитования в России и в Татарстане, рассмотрен опыт зарубежных стран. Исходя из чего, можно сделать следующие выводы:

1. Ипотека – это залог недвижимости (земли, строений, сооружений, квартир, долгов и т.д.) с целью получения ипотечной ссуды, при котором закладываемое имущество не передается в руки кредитора, а остается у должника.

Поскольку ипотека представляет собой залог и служит обеспечением обязательства, она получила особое распространение в банковской практике как инструмент снижения кредитных рисков по специальному виду кредита – ипотечному кредиту, который выдается, как правило, на специальных условиях, обусловленных спецификой формы залога недвижимости.

2. Проведенный анализ развития ипотечного кредитования в РФ показал, что ипотечное кредитование в России начал сбавлять темпы своего развития. К концу 2008 года возросли ставки ипотечного кредитования, снизился объем выдачи кредитов, банки мгновенно среагировали приостановкой ипотечных программ. Также тенденцией стало: сокращение программ в иностранной валюте, повышение требований к первоначальному взносу, прекращение кредитования нового строительства. Аижк готово запустить в Татарстане специальный проект, который будет направлен на выпуск ипотечных облигаций. Такие меры по оживлению рынка недвижимости Татарстана внушают надежду, что ипотека в Казане в скором времени немного оживится.

3. Проведенный анализ опыта развитых стран показал, что ипотека является мощным фактором развития экономики (так до 80% всех залогов в Европе являются ипотечными), поскольку процент за ипотечный кредит существенно ниже, чем за другие виды банковских кредитов.

4. Основными причинами, сдерживающими развитие ипотеки в России, являются:

- ограниченное предложение жилья – главный тормоз развития ипотеки, поскольку дефицит увеличивает стоимость жилья и, соответственно, размер выплат по кредиту.

- низкая платежеспособность населения особенности – в настоящее время ипотечным кредитом могут воспользоваться около 5-6% российских семей;

- невозможность подтверждения своих доходов приводит к ограниченному кругу заемщиков, способных без лишних проблем взять ипотечный кредит;

- высокие процентные ставки, основные причины которых – отсутствие дешевых и долгосрочных источников финансирования, а также инфляция, которая в России до сих пор сравнительно велика – около 10% годовых в рублях;

- политической, социально-экономической и финансовой ситуации в России;

- отсутствие возможности выселить заемщика из квартиры в случае неплатежей – дополнительный риск кредитора, который делает бесполезным договор залога приобретаемой квартиры и фактически меняет суть ипотечного кредитования.

С учетом сложившихся в России условий, основными сценариями решения проблем внедрения ипотечного кредитования в целом по стране могут быть:

1. Развитие инициативы коммерческих банков, прежде всего универсальных, имеющих подразделения ипотечного кредитования и свободные внутренние денежные ресурсы по кредитованию граждан под залог объектов недвижимости.

2. Создание при поддержке государства федерального агентства по ипотечному кредитованию и внедрение через него полноценной системы организации ипотечного кредитования, предполагающей создание вторичного рынка ценных бумаг, обеспеченных закладными на недвижимость, для направления в систему свободных денег от независимых инвесторов.

3. Развитие инициативы администраций крупных городов и их союз с уполномоченными на развитие ипотеки банками, при котором администрация на стартовом этапе принимает на себя основной груз имущественного поручительства по обеспечению первичной эмиссии ценных бумаг, формируя для этого залоговый фонд из состава объектов муниципальной собственности.

4. Развитие ипотеки на основе использования потенциала Сбербанка РФ и реализации модели ипотеки, базирующейся на сберегательно - ссудном принципе.

5. Выход зарубежных банков на рынок ипотечного кредитования в России с их адаптацией хорошо отработанных схем и технологий банковского обслуживания клиентов в рамках ипотеки, и, прежде всего, в рамках системы стройсбережений, к российским условиям.

6. Зарождение элементов ипотеки не в банковской, а инвестиционно-строительном деятельности, путем использования различных форм реализации жилья с оплатой в рассрочку или с предоставлением ипотечных ссуд.

Список использованной литературы

1. Гражданский кодекс Российской Федерации от 30 ноября 1994г.№51- ФЗ // Собрание законодательства РФ. – 1994. - №32.-Ст.3301.

2. Федеральный закон от 16 июля 1998 года N 102-ФЗ «Об ипотеке (залоге недвижимости)» // Российская газета. – 1998. – 22 июля.

3. Астапов К.Л. Ипотечное кредитование в России и за рубежом (законодательство и практика) // Деньги и кредит. – 2005. – №4. – С.42-46.

4. Всероссийский научный журнал «Регион: экономика и социология» / Под. ред. Селиверстова В.Е. – ИЭОПП СО РАН, №3 – 2004. – 196с.

5. Журакина Н. Современная ипотека: состояние, проблемы, решения // Финансы. – 2006. – №6. – С.17.

6. Зубарев В. Жилье для среднего класса // Красноярский рабочий. – 2007. – №4. – С.14-15.

7. Матюхин Г.Г. Ипотека. От истории – к современности // Банковская деятельность – 2006.– N1. – С.10-13

8. Матюхин Г.Г. Тернистый путь ипотечного кредитования // Банковское дело. – 2006. – №3. – С. 34-36.

9. Опыт и проблемы развития ипотечного жилищного кредитования в регионах России / Под. ред. Рогожиной Н.Н. – М.: Фонд Институт экономики города, 2007. – 128с.

10. Павлова И.В. Основные элементы системы ипотечного жилищного кредитования // Деньги и кредит – 2005.– № 3 – С.57-63.

11. Ризун Н. И. Становление и перспективы развития ипотеки в России. – М.: БУКВИЦА, 2001. – 190 с.

12. http://www.banki66.ru/publish/hypothec/120

13. http://www.banki66.ru/publish/hypothec/121