Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Основные характеристики облигаций и анализ их доходности

Курсовая работа: Основные характеристики облигаций и анализ их доходности

Российский государственный социальный университет

Министерство образования и науки РФ

Курсовая работа

По предмету:

Инвестиции

На тему: "Основные характеристики облигаций и анализ их доходности"

Выполнила: студентка 4 курса

Факультет социально-экономический

Специальность финансы и кредит

Андреева Ю.В.

Проверил: Дрожжин С.Г.

Филиал в г. Павловский Посад

2007-2008 учебный год

Содержание

Введение

Глава 1.Общая характеристика и классификация облигаций

1.1 Государственные и муниципальные облигации

1.2 Корпоративные облигации

Глава 2. Основные характеристики облигаций

2.1 Цена

2.2 Срок обращения

2.3 Оговорка об отзыве

2.4 Купонная ставка и доходность

2.5 Кредитное качество

2.6 Налоговый статус, ликвидность и страхование облигации

Глава 3. Анализ доходности облигаций

Заключение

Список использованной литературы

Введение

Инвестиции в облигации - наиболее надежное вложение средств на рынке ценных бумаг. Этот инструмент рекомендуется для тех, кому важна полная сохранность капитала с доходом несколько выше, чем по вкладу в банке.

Привлекательность облигаций состоит в том, что они удостоверяют отношения займа между ее владельцем (инвестором) и лицом, выпустившим облигации (эмитентом). Эмитент, выпустивший облигации, обязуется погасить в определенный срок ссуду и выплатить ссудный процент, который представляет собой часть чистой прибыли, полученной благодаря займу.

Следующая черта привлекательности в том, что инвестор может получить два вида дохода: проценты, которые выплачиваются ежегодно, ежеквартально и т.д. и доход в виде дисконта, который представляет собой положительную разницу между ценой приобретения (ниже номинальной стоимости) облигации. Привлекательность инвестиции в облигации и в том, что можно получать сложные проценты, которые выплачиваются по облигациям, представляют собой проценты, которые начисляются по постоянной ставке с учетом доходов, начисленных в виде процентов по предыдущим срокам выплат.

Этот инструмент очень похож на банковский вклад - деньги в него вкладываются на определенный срок под заранее известный процент. Но у облигаций есть два основных преимущества: как правило, более высокая доходность по корпоративным выпускам облигаций и возможность забрать деньги без потери набежавших процентов. Если при досрочном закрытии срочного счета в банке проценты теряются, то облигации полностью ликвидны - их всегда можно продать без потери причитающихся процентов за каждый день владения облигацией.

Поэтому данная тема весьма актуальна в наши дни, так как в течение многих лет облигации считались достаточно примитивным и негибким способом вложения капитала, способным лишь обеспечить текущий доход и практически ничего сверх того. Однако такое положение сохранялось недолго; сегодня облигации относятся к одному из наиболее конкурентоспособных инвестиционных инструментов, обладающих потенциальными возможностями обеспечения привлекательной доходности в виде текущих процентов и/или прироста капитала. Инвестор обязательно должен знать, во что он собирается вкладывать деньги, и какими качествами обладает данный объект инвестирования, поскольку множество представляющихся незначительными моментов может оказывать чрезвычайно большое воздействие на судьбу выпуска и на доход от конкретных инвестиций.

Поэтому целью написания данной курсовой работы является раскрытие роли и функций облигаций, более детальное рассмотрение основных характеристик облигаций, а также анализ их доходности.

Задачи, которые были поставлены мною в процессе написания курсовой работы, сводятся к следующему:

· во-первых, это общая характеристика облигаций, как финансового инструмента на рынке ценных бумаг;

· во-вторых – рассмотрение основных классификаций облигаций по различным признакам и изучение наиболее распространенных на данный момент в России государственных и корпоративных облигаций с точки зрения наивысшей доходности и ликвидности;

· в-третьих, это детальное изучение основных характеристик облигаций;

· в-четвертых, это рассмотрение методов анализа доходности облигаций.

Исходя из поставленных задач, курсовая работа структурирована следующим образом: в главе первой дается определение облигации, общая характеристика и классификация облигаций; во второй главе рассматриваются основные характеристики облигаций, такие как цена, срок обращения, оговорка об отзыве, доходность, ликвидность и др.; третья глава посвящена изучению методов анализа доходности облигации.

Глава 1. Общая характеристика и классификация облигаций

Согласно Федеральному закону РФ «О рынке ценных бумаг» от 22 апреля 1996 года N39-ФЗ под облигацией понимается эмиссионная ценная бумага, закрепляющая право ее держателей на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента. Облигация может предусматривать иные имущественные права ее держателя, если это не противоречит законодательству РФ.

По сути, облигация является контрактом, удостоверяющим: факт предоставления ее владельцем денежных средств эмитенту; обязательство эмитента вернуть долг в оговоренный срок; право инвестора на получение регулярного или разового вознаграждения за предоставленные средства в виде процента от номинальной стоимости облигации или разницы между ценой покупки и ценой погашения.

Облигация может предусматривать иные имущественные права ее держателя, если это не противоречит законодательству Российской Федерации. В отличие от держателей обыкновенных акций владельцы облигаций не имеют прав собственности или доли в капитале фирмы или институте, выпустившем облигацию. Это обусловлено тем, что облигации являются кредитными обязательствами, держатели облигаций всего лишь дают в долг свои деньги эмитенту; при таком характере отношений они не получают доли в собственности или каких-либо других прав и привилегий, которые могут сопровождать участие в собственности.

Облигации являются постоянным (по величине) требованием к прибыли эмитента (определяемым размерами периодически выплачиваемых процентов), а также фиксированным требованием к активам эмитента (равным величине суммы погашения). Как правило, проценты на облигации выплачиваются каждые шесть месяцев. Однако из этого правила существуют исключения: в некоторых случаях интервал выплаты процентов сокращается до одного месяца, и совсем редко выплата осуществляется один раз в год.

Покупатель облигаций выбирает надежность и предсказуемость. Облигации обычно имеют строгое расписание выплат процентов и определенную дату погашения, что позволяет инвестору достаточно точно планировать свои доходы. При формировании инвестиционного портфеля, состоящего из различных ценных бумаг (голубых фишек, акций второго эшелона), облигации обычно используют для максимальной защиты основной суммы инвестиций. Облигации это хороший инструмент для накопительного инвестирования, когда инвестор постепенно копит деньги, например, для будущего обучения детей, покупки дома, или для обеспечения дополнительного пенсионного капитала.

Облигации классифицируются:

1. По субъекту прав: именные и на предъявителя.

Именные облигации обычно выпускаются для определенных владельцев, а имена держателей официально регистрируются эмитентом, который обслуживает счета владельцев ценных бумаг и автоматически выплачивает проценты владельцам путем выписывания именных чеков. В противоположность этому держатели или владельцы облигаций на предъявителя считаются их собственниками, а эмитент этих облигаций не ведет официального списка собственников.

2. По характеру обеспечения: обеспеченные и необеспеченные

Обеспеченные облигации имеют реальное обеспечение активами. Их можно разбить на три подтипа:

· облигации с залогом имущества, которые обеспечиваются основным капиталом предприятия (ее недвижимостью) и иным вещным имуществом;

· облигации залогом фондовых бумаг, которые обеспечиваются находящимися в собственности компании-эмитента ценными бумагами какой-либо другого предприятия (но не компании-эмитента) - как правило, ее филиала или дочерней компании;

· облигации с залогом оборудования. Такие облигации обычно выпускаются транспортными предприятиями, которые в качестве залогового обеспечения используют, например, транспортные средства (самолеты, локомотивы и т.п.).

Смысл залогового обеспечения заключается в том, что в случае банкротства компании или ее неплатежеспособности держатели обеспеченных облигаций могут претендовать на часть имущества компании.

Необеспеченные облигации не обеспечиваются какими-либо материальными активами, они подкрепляются добросовестностью компании-эмитента, иначе говоря - ее обещанием. В случае банкротства компании держатели таких облигаций не могут претендовать на часть недвижимости. Эти облигации менее надежны, но и на них распространяются преимущественные права при ликвидации компании. В связи с тем же ставка процента по ним более высокая.

3. В зависимости от эмитента, выделяют государственные, муниципальные (местных органов управления), корпоративные (предприятий и акционерных обществ) и иностранные (зарубежных заемщиков) облигации.

4. По физической форме выпуска облигации делятся на документарные (т.е. отпечатанные типографским способом, в виде бланков, сертификатов и т.д.) и бездокументарные (существующие в электронной форме, в виде записей компьютерных файлов на магнитных носителях).

5. По сроку обращения различают краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет), долгосрочные (от 5 до 30 лет) и бессрочные облигации.

6. По форме выплаты дохода облигации делятся на купонные (с фиксированной или плавающей ставкой) и дисконтные (без периодических выплат доходов). Последние также часто называют облигациями с нулевым купоном (zero coupon bond). В ряде развитых стран имеют хождение облигации с выплатой процентов в момент погашения.

Купон – это свойство облигации, определяющее величину годового дохода в виде процентов, но существуют также бескупонные облигации.

К ним прилагаются специальные купоны, которые должны откалываться два раза в год и представляться платежному агенту для выплаты процентов. Фактически купон - своеобразный простой вексель на предъявителя. Эти облигации обратимы, а купон и сертификат выступают в качестве титула собственности. Поскольку эти облигации оформляются на предъявителя, предприятие не регистрирует, кто является их собственником.

Дисконтные облигации выпускаются с большой скидкой (дисконтом) по отношению к номинальной стоимости, а затем с течением времени их стоимость растет (с учетом сложного процента), так что к моменту установленного погашения они стоят намного дороже, чем стоили в момент первоначального инвестирования.

7. По характеру погашения: облигации с единовременным погашением и возможностью погашения сериями

8. По возможности досрочного погашения: без такой возможности и с такой возможностью, но с согласия владельца

9. По характеру требований к активам эмитента: старшие и младшие

Старшие облигации — это обеспеченные ценные бумаги, так как они опираются на юридически обоснованное право требования к активам эмитента (в виде закладной). Такие выпуски включают облигации с залогом недвижимости, обеспеченные реальной недвижимостью; облигации с финансовым залогом, обеспеченные ценными бумагами других компаний, которыми владеет эмитент облигаций, но которые находятся в доверительном управлении у третьего лица; сертификаты под закупку оборудования, которые обеспечиваются специфическими видами оборудования; наконец, облигации с комбинированным залогом, в которых сочетаются облигации, обеспеченные первой (старшей) закладной, и младшие облигации, обеспеченные закладной на иное имущество компании (т.е. облигации обеспечены частично первыми закладными на определенные активы эмитента, а частично вторыми или третьими закладными на другие активы, поэтому подобные выпуски являются менее надежными, а следовательно, не должны смешиваться с облигациями, обеспеченными первой закладной).

Младшие облигации основаны только на обещании эмитента платить проценты и вернуть основную сумму долга в соответствии с установленным временным графиком. Существует несколько классов младших облигаций, наиболее известными из которых являются необеспеченные облигации. Помимо этого, к младшим облигациям также относят второстепенные необеспеченные облигации; ценные бумаги этих выпусков имеют требования к прибыли эмитента, носящие вторичный характер по отношению к другим долговым необеспеченным облигациям. Доходные облигации являются, пожалуй, самыми младшими, обладая минимальными из всех требованиями к прибыли и активам эмитента, и представляют собой необеспеченные долговые обязательства, по которым процентный доход будет выплачен только при условии, что эмитент получает достаточную сумму прибыли; не существует каких-либо юридических оснований требовать выплаты процентов по этим облигациям в установленные сроки или на регулярной основе, если определенная сумма прибыли не будет получена. Такие выпуски во многих отношениях аналогичны муниципальным доходным облигациям.

Конвертируемые облигации обычно по очередности погашения уступают другим видам долговых обязательств. Они имеют все описанные выше характеристики облигации, но у них есть одно существенное отличие от других облигаций — они могут быть обращены (конвертированы) в определенное число акций того же эмитента. Такая конвертируемость «вынуждает» цену облигации вплотную следовать за изменениями цены акций, лежащих в основе этой обратимости. Поэтому, несмотря на то что конвертируемая облигация обеспечивает относительную надежность возврата основной суммы займа и выплаты процентов, присущую так называемым «прямым», или неконвертируемым, облигациям, цена их обычно колеблется более резко и в более широком диапазоне, что обусловлено именно возможностью их конвертации. В этом смысле выгода инвестиций в конвертируемые облигации напрямую зависит от благополучия их эмитента.

1.1 Государственные и муниципальные облигации

Государственные облигации выпускаются государством в лице общегосударственных органов власти, а муниципальные — местными органами власти.

Государственные облигации подразделяются на облигации рыночных и нерыночных займов. Бумаги рыночных займов свободно обращаются на вторичном рынке. Облигации нерыночных займов не имеют вторичного рынка.

Государственные бумаги размещаются отдельными выпусками. Решение об эмиссии может подразумевать деление выпуска на транши. Транш — это часть ценных бумаг данного выпуска, которые размещаются в любой момент времени в течение периода его обращения после даты первого размещения в рамках заявленного объема эмиссии этого выпуска.

Обычно считается, что самыми безопасными инвестициями (с точки зрения невозврата средств эмитентом) являются вложения в государственные облигации. Таким образом, эти инструменты являются особенно привлекательными для инвесторов, которые стремятся получать регулярный надежный доход и относительно небольшой прирост капитала в течение достаточно длительных периодов времени.

Хотя по своей экономической сути все виды государственных ценных бумаг есть долговые обязательства, на практике каждая самостоятельная государственная ценная бумага получает свое собственное название, позволяющее отличать ее от других облигаций.

Основными государственными ценными бумагами являются следующие:

· государственные краткосрочные бескупонные облигации (ГКО);

·

облигации федерального займа с переменным купонным доходом

(ОФЗ-ПК);

·

облигации федерального займа с постоянным купонным доходом

(ОФЗ-ПД);

· облигации федерального займа с фиксированным доходом (ОФЗ-ФД).

В таблице 1 приведены характеристики этих ценных бумаг.

Таблица 1

Спецификация некоторых видов государственных облигаций

|

Наименование |

ГКО |

ОФЗ-ПК |

ОФЗ-ПД |

ОФЗ-ФД |

|||

|

Эмитент |

Министерство финансов РФ |

||||||

|

Форма эмиссии |

документарная с обязательным централизованным хранением |

||||||

|

Вид облигации |

Именная бескупонная |

Именная купонная |

Именная купонная |

Именная купонная |

|||

|

Валюта займа |

рубль |

рубль |

рубль |

рубль |

|||

|

Номинал |

1000 рублей |

1000 рублей |

1000 рублей |

10 рублей |

|||

|

Срок обращения |

до 1 года |

от 1 года до 5 лет |

от 1 года до 30 лет |

более 4 лет |

|||

|

Частота выплат по купону |

– |

2 или 4 раза |

1 раз в год |

4 раза в год |

|||

|

Размещение и обращение |

ММВБ |

ММВБ |

ММВБ |

ММВБ |

|||

Среди современных российских облигаций наибольшее распространение получили такие государственные облигации:

1. Государственная краткосрочная облигация (ГКО), эмитентом которой является Министерство финансов РФ. Это бескупонная именная облигация, выпускаемая в бездокументарной форме. Эти облигации выпускаются сроком на 3 месяца, 6 месяцев и год. Эти облигации выпускаются на короткий период для покрытия дефицита государственного бюджета и являются прообразом казначейских векселей США. ГКО имеют безбумажную форму выпуска, т.е. собственность на них оформляется в виде электронных записей на счетах-депо. Доход инвестора по ГКО складывается за счет того, что эти облигации продаются на аукционах с дисконтом, т.е. по цене ниже номинала. Доходом является разница между номинальной стоимостью и ценой приобретения на аукционе при первичном размещении или на вторичных торгах. Инвесторами могут выступать любые лица, но по техническим причинам участие физических лиц на этом рынке затруднено.

2. Облигации федерального займа (ОФЗ). Они представляют собой семейство облигаций с фиксированным доходом (ранее на рынке присутствовали ОФЗ с переменным доходом, эмитированные в настоящий момент ОФЗ с переменным доходом на рынке фактически не обращаются), эмитированных Министерством Финансов РФ. Данная бумага погашается в полном объёме в дату погашения, а в течение срока обращения с годовым или полугодовым интервалом выплачивается определённый при эмиссии купонный доход.

При заключении сделки купли/продажи осуществляется оплата покупателем купонного дохода накопленного с начала текущего купонного периода до даты заключения сделки (НКД). Котировки ОФЗ указываются без учета НКД.

Выпускались такие виды ОФЗ:

· облигация федерального займа (ОФЗ) с постоянным или переменным купоном. Эмитентом выступает Министерство финансов РФ. Облигация является именной среднесрочной или долгосрочной бумагой;

· облигация государственного сберегательного займа (ОГСЗ), эмитируемая Министерством финансов РФ. Облигация является среднесрочной бумагой с плавающим купоном, величина которого определяется на основе доходности по ГКО и ОФЗ или официальных показателей, характеризующих инфляцию;

· облигации федерального займа с амортизацией долга (ОФЗ-АД);

· облигации федерального займа с переменным купонным доходом (ОФЗ-ПК).

Помимо вышеперечисленных инструментов на данном рынке также представлены государственные облигации Банка России (ОБР), выпускаемые Банком России в целях реализации денежно-кредитной политики.

1.2 Корпоративные облигации

Корпоративная облигация - это ценная бумага, удостоверяющая отношения займа между ее владельцем (кредитором) и лицом, ее выпустившим (заемщиком), в качестве последнего выступают акционерные общества, предприятия и организации других организационно-правовых форм собственности.

Корпоративные облигации, обращающиеся на российском рынке, условно можно разделить на три основные группы:

· среднесрочные валютно-индексированные облигации (срок обращения 2-5 лет);

· краткосрочные (3-9- месяцев);

· небольшие займы региональных компаний, предусматривающие плавающую ставку процента, обычно привязанную к ставке рефинансирования Центрального Банка России или ставкам по депозитным счетам Сбербанка РФ.

Первая группа облигаций стала самой значительной в номинальном выражении, на нее пришлось более 80% объемов размещенных средств на рынке корпоративных инструментов. К этой группе относятся облигации Газпрома, Тюменской нефтяной компании (ТНК), ЛУКОЙЛа, РАО «ЕЭС России», Самараэнерго, Ростовэнерго и Михайловского ГОКа. Срок их обращения составляет 3-5 лет с возможностью досрочного погашения для ряда бумаг, как правило, через два года с начала размещения. Купонные платежи и номинальная стоимость данных облигаций индексируются в соответствии с изменением курса доллара.

Вторая группа облигаций наиболее быстрорастущий сегмент рынка корпоративных облигаций на данный момент.

Хотя специалисты любят повторять, что по доходности альтернативы акциям не существует, в условиях кризиса на мировых финансовых рынках пристальное внимание уделяется более стабильным долговым инструментам, то есть облигациям. Опрошенные журналом «РБК» эксперты в качестве самых привлекательных сегодня называют облигации компаний второго и третьего эшелонов. «Конечно, кредитная надежность таких предприятий ниже, чем у первого эшелона, но все-таки дефолта по облигациям на российском рынке мы пока не видели, - замечает руководитель департамента доверительного управления УК «Максвелл Эссет Менеджмент» Сергей Усиченко. – По нашему облигационному фонду мы рассчитываем на доходность порядка 13-14% годовых, а это больше ожидаемой инфляции». По его мнению, облигации второго эшелона могут принести прибыль на уровне 15%, третьего – 18%.

«Сейчас можно сформировать хороший облигационный портфель из компаний второго эшелона с доходностью не менее 11-13% годовых», - соглашается директор по инвестициям УК «Солид Менеджмент» Никита Коренцвит. Дело в том, что многие предприятия, оферта по облигациям которых приходится на апрель-май и которые не испытывают трудностей, предоставляют на новый срок повышенный купон по сравнению с предыдущим – примерно на 2-3 %. «Например, калининградская «КД авиа», доходность купона по которой была 13%, на следующий полгода объявила о доходности в 16%, банк «Солидарность» поднял ставку купона с 10,7 до 14%, компания «самохвал» с 11,4 до 14,5%», - уточняет эксперт.

Именно на облигации второй группы приходится большая часть новых размещений, и вторичный рынок облигаций (на ММВБ) также является наиболее активным. Эти займы, в отличие от облигаций первой группы, получили среди операторов рынка название “рыночные займы”. Облигации второй группы оказались наиболее интересными для широкого круга инвесторов.

К третьей группе облигационных займов, размещенных относятся облигации компании “МАКФА”, “Таттелеком”, “Каравай”, “Морион” и ряда других.

Облигации этой группы в основном размещаются среди частных инвесторов – жителей соответствующего региона. Для частных инвесторов они могут быть неплохой альтернативой банковским вкладам.

Вторичного рынка по таким облигациям обычно нет (единственным исключением является «Таттелеком», облигации которого торгуются на бирже в Казани), поэтому купить их можно только в момент первичного размещения.

Корпоративные облигации более надежны, чем акции, и более доходны, чем банковские вклады. Доходность корпоративных облигаций колеблется от 8 до 18% в зависимости от надежности эмитента облигаций. На рынке обращается большое разнообразие выпусков облигаций, из которых инвестор может выбрать наилучшее для себя сочетание доходности и риска. Есть облигации надежных, крупных компаний с небольшими купонными выплатами, есть также «бросовые» облигации некрупных предприятий с высокими процентными платежами. Особенно высока доходность по облигациям новых небольших эмитентов, которые впервые выводят на рынок свои ценные бумаги.

Глава 2. Основные характеристики облигаций

Облигации, как правило, считаются более безопасным инвестиционным инструментом, чем акции, поскольку их владельцы имеют приоритет в требовании доли активов компании в случае ее ликвидации или реструктуризации. Для эмитентов облигации являются надежной альтернативой банкам и другим кредиторам, которые могут предлагать менее привлекательные финансовые условия, чем рынки капитала: например, более высокие процентные ставки по займам.

В процессе инвестирования в облигации необходимо обращать внимание на ряд ключевых показателей, включая:

· срок погашения,

· условия досрочного выкупа,

· кредитное качество,

· процентные ставки,

· цену,

· доходность

· налоговый статус и др.

Вместе взятые, эти факторы позволяют инвестору оценить реальную стоимость конкретных долговых обязательств и решить, до какой степени данный вид капиталовложений соответствует его инвестиционным целям.

2.1 Цена

Цена облигации базируется на большом количестве переменных, включая процентные ставки, спрос и предложение, кредитное качество, срок до погашения и налоговый статус. Облигации новых выпусков, как правило, продаются по номинальной стоимости или близко к этому уровню. Цены облигаций, торгуемых на вторичном рынке, колеблются, реагируя на изменения процентных ставок. Если цена облигации превышает номинальную стоимость, то говорят, что облигация продается с премией; если же цена оказывается ниже номинальной стоимости, говорят, что облигация продается со скидкой. Казначейские облигации, первичное размещения которых осуществляется путем проведения аукционных торгов, продаются с дисконтом к номиналу, а погашаются они по номинальной стоимости.

Облигация имеет номинал (или номинальную цену), эмиссионную цену, курсовую цену, цену погашения.

Номинальная цена – это та величина в денежных единицах, которая обозначена на облигации. Как правило, облигации выпускаются с достаточно высоким номиналом. Например, в США чаще всего выпускаются облигации с номиналом 1000 долл.

Эмиссионная цена облигации – это та цена, по которой происходит продажа облигаций их первым владельцам. Эмиссионная цена может быть равна, меньше или больше номинала. Это зависит от типа облигаций и условий эмиссии.

Цена погашения – это та цена, которая выплачивается владельцам облигаций по окончании срока займа. В большинстве выпусков цена погашения равна номинальной цене, однако она может и отличаться от номинала.

Курсовая цена – это цена, по которой облигации продаются на вторичном рынке. Если каждая облигация имеет строго определенную номинальную цену, цену погашения и эмиссионную цену, уровень которой зафиксирован при выпуске займа, то курсовая цена претерпевает значительные изменения в течение срока жизни облигации – она колеблется относительно теоретической стоимости облигации, которая, по существу, выступает как расчетная курсовая цена облигации.

Общий подход к определению теоретической стоимости любой ценной бумаги заключается в следующем: чтобы определить, сколько, по мнению данного инвестора должна стоить ценная бумага в данный момент времени, необходимо продисконтировать все доходы, которые он рассчитывает получить за время владения ценной бумагой.

2.2 Срок обращения (до погашения облигации)

Срок обращения — период от даты выпуска до даты погашения, при наступлении которой владельцу облигации выплачивается номинальная стоимость - цена погашения. Существуют различные типы схем погашения. Наиболее общим типом является полное погашение к определенному сроку. Далее различаются погашение сериями - выплата частями в соответствии с графиком всей суммы основного долга в течение срока обращения облигаций и погашение постепенно возрастающими взносами - часть суммы погашается в течение срока обращения облигации, остаток — в дату погашения. Облигации могут также выпускаться в бессрочной форме, в таком случае условия выпуска предполагают право эмитента выкупить облигации в любой момент времени.

Сроки погашения облигаций обычно простираются в пределах от одного года до 30 лет. Диапазоны сроков погашения классифицируются следующим образом:

· Краткосрочные: – до 1 года;

· Среднесрочные: – от 1 года до 5 лет;

· Долгосрочные: – от 5 и до 30 лет.

Все долговые ценные бумаги имеют ограниченный срок действия, который истекает в установленный срок погашения. Срок погашения – это дата окончания срока действия облигации, когда подлежит возврату основная сумма долга. Хотя облигации имеют целую серию специальных дат выплаты процентов, сумма погашения (принципал) выплачивается лишь однажды: в день или перед истечением срока погашения. Поскольку срок платежа никогда не меняется, он не только определяет продолжительность жизни нового выпуска, но также указывает на продолжительность оставшегося времени действия более старых облигаций, находящихся в обращении. Говоря о продолжительности такого рода, имеют в виду срок до погашения облигаций. Новый выпуск ценных бумаг может осуществляться в виде облигаций, рассчитанных на 25 лет, однако через 5 лет он (этот выпуск) будет иметь только 20 лет, остающихся до срока погашения. По критерию сроков погашения можно выделить два типа облигаций: срочные выпуски и серийные.

Срочные облигации — это облигации с единым для всех достаточно протяженным сроком действия до момента погашения.

Срочные выпуски облигаций являются наиболее распространенными. В противоположность этому серийные облигации выпускаются с серией различных сроков погашения, причем количество серий в одном выпуске может достигать 15 и даже 20. Например, выпуск облигаций сроком на 20 лет, вышедший в обращение в 1990 г., имеет единственный срок погашения, приходящийся на 2010 г., однако выпуск 20-летних серийных облигаций может иметь 20 ежегодных сроков погашения, которые будут следовать друг за другом с 1991 по 2010 г.

В каждый из этих ежегодных сроков определенная часть выпущенных облигаций в соответствии с условиями эмиссии подлежит выкупу и погашению. Кроме того, наличие срока погашения позволяет отличать векселя от облигаций. Так, например, долговые ценные бумаги, которые изначально имели срок погашения от 2 до 10 лет, обычно принято считать векселями, в то время как для облигаций всегда характерен срок погашения, превышающий 10 лет.

2.3 Оговорка об отзыве

Бывают времена, когда доходность к погашению относительно высока по сравнению с исторически сложившимся значением. При этом на первый взгляд облигации, выпущенные в такое время, становятся необыкновенно привлекательным способом капиталовложения. Однако более глубокий анализ указывает на то, что так происходит далеко не всегда. Почему? Потому что большинство корпоративных облигаций имеют оговорку об отзыве (redemption provisions, call provisions), которая дает возможность эмитенту выкупить их обратно до наступления срока погашения, как правило, по цене, несколько выше номинальной.

Эта цена называется ценой отзыва, а разница между ней и номинальной ценой облигации — премией за отзыв, (это сумма, добавляемая к номиналу облигации и выплачиваемая инвестору, когда облигация погашается досрочно). Сумма этих двух выплат (номинала и отзывной премии) представляет собой курс отзыва выпуска и равна той сумме, которую эмитент должен выплатить при досрочном выкупе выпущенных облигаций. Как правило, предусматривается, что подобная отзывная премия обычно в среднем равна величине годового процента, если вести отсчет с максимально раннего срока начала отзыва, причем величина этой премии постепенно снижается по мере приближения срока погашения.

Эмитент часто находит выгодным отзыв имеющихся облигаций, если их доходности значительно падают после первоначальной продажи новых облигаций, так как в этом случае он сможет заменить их бумагами с более низкой доходностью.

Эмитенты облигаций продают облигации с правом досрочного погашения, или отзыва (callables), чтобы обеспечить себе относительную свободу действий, сохранив право выкупать облигации до срока погашения после заранее установленной даты. Это право имеет существенное значение для эмитентов облигаций в условиях падения процентных ставок, поскольку позволяет им, изъяв из обращения существующие долговые обязательства, выпустить новые - на ту же сумму, но по более низкой процентной ставке. В случае «отзыва» облигаций инвесторам возвращается номинальная сумма долга в наличных, после чего им предоставляется гораздо менее привлекательная возможность реинвестирования в более дорогостоящие инструменты с более низкой доходностью. Подобный риск называется риском реинвестирования. Инвесторы, желающие избежать данного риска, могут приобретать безотзывные облигации (bullets) с фиксированной датой погашения, производимого единовременно, по которым не предусмотрена возможность досрочного изъятия из обращения. Доходность этого вида бумаг, как правило, бывает ниже, чем у облигаций с правом отзыва, зато эмитент не может вынудить держателей облигаций погасить их до установленного срока, независимо от изменений в уровнях процентных ставок.

В основном существуют три типа оговорок об отзыве, или о праве досрочного выкупа облигаций.

1. Облигация может быть свободно отзываемой, это означает, что эмитент может объявить о погашении выпуска в любое время.

2. Она может быть безотзывной, это означает, что эмитенту запрещено осуществлять погашение облигаций до истечения установленного срока.

3. Выпуск ценных бумаг может быть с отложенным отзывом, это означает, что облигации не могут быть погашены до истечения некоторого срока с момента их выпуска, т.е., по сути дела, выпуск как бы становится безотзывным в течение периода отсрочки, а после этого переходит в категорию свободно отзываемых.

Существуют так называемые облигации с опционом «пут» (put bond), которые, напротив, дают инвестору право потребовать от эмитента, чтобы тот выкупил свои бумаги по наступлении определенной даты до срока погашения. Инвесторы обычно используют это право, когда нуждаются в наличных деньгах или когда процентные ставки значительно поднимаются в сравнении с уровнем, на котором они были в момент выпуска облигаций. В этом случае держатели облигаций могут вновь инвестировать полученные деньги в бумаги с более высокой процентной ставкой.

Вместо оговорки об отзыве у некоторых облигаций может иметься специфическая оговорка о рефинансировании, которая почти аналогична оговорке о праве досрочного выкупа (отзыва), за исключением того, что этим условием запрещается преждевременное погашение выпуска за счет поступлений, обеспечиваемых выпускаемыми для рефинансирования (замещения старого займа) облигациями с более низкой купонной ставкой. Это отличие имеет очень большое значение, поскольку оно означает, что «нерефинансируемый» выпуск или выпуск «с отсроченным рефинансированием» может быть выкуплен и преждевременно погашен по любым причинам, кроме рефинансирования. Таким образом, инвестор может столкнуться с выкупом высокодоходных (нерефинансируемых) облигаций, только если эмитент располагает свободными денежными средствами, позволяющими ему осуществить погашение выпущенных облигаций до истечения ранее установленного для них срока.

Прежде чем покупать облигации, инвестор должен выяснить, включают ли условия продажи оговорку о досрочном погашении, и, если таковая имеется, убедиться в том, что он будет получать доход, рассчитанный на первую возможную дату досрочного погашения, а не только доход на дату погашения. Облигации, продаваемые с оговоркой о досрочном выкупе, обычно приносят более высокий годовой доход, чтобы компенсировать риск, связанный с возможностью преждевременного изъятия из обращения.

2.4 Купонная ставка и доходность

Купонная ставка, также как и срок до погашения является очень важной характеристикой облигации, так как они позволяют определять размеры и временные характеристики денежного потока, обещаемые держателю облигации эмитентом. При условии, что известен текущий рыночный курс, эти характеристики могут быть использованы для определения ее доходности к погашению, которая затем сравнивается с доходностью, ожидаемой инвестором.

Купонная ставка — отношение регулярно выплачиваемого владельцу облигации купонного дохода к номинальной стоимости облигации. Регулярный доход может выражаться фиксированной процентной ставкой или плавающей процентной ставкой.

Облигации приносят инвесторам процентный доход, который может быть фиксированным, «плавающим» или выплачиваться по наступлении срока погашения. Для большинства долговых обязательств устанавливается процентная ставка, которая остается на одном и том же уровне до наступления срока погашения и исчисляется в процентах от номинальной стоимости ценной бумаги (fixed rate). Как правило, держатели облигаций получают процентные платежи раз в полугодие. Например, владелец облигации стоимостью $1000 со ставкой 8% будет получать $80 в год – по $40 каждые 6 месяцев. Когда наступит срок погашения облигации, инвестор получит сумму, равную ее номинальной стоимости - $1000. Некоторые инвесторы предпочитают бумаги, процентная ставка по которым может корректироваться и в большей степени отражает текущие уровни рыночных ставок.

Существуют облигации с так называемой «плавающей» ставкой (floating rate), которая периодически приводится в соответствие с изменениями в базовых процентных ставках, таких как ставки по казначейским векселям. Кроме того, имеются бумаги, так называемые «облигации с нулевым купоном» (zero-coupon bonds), которые, в отличие от обычных облигаций не предполагают регулярных процентных выплат. Вместо этого данные облигации продаются со значительным дисконтом к номиналу.

Инвестируя в облигации, важно помнить, что доходность инвестиций связана с риском. Чем более рискованной является облигация, тем более высокой бывает, как правило, ее доходность, поскольку она призвана вознаградить инвестора за принимаемый на себя риск. Текущая доходность рассчитывается путем деления годового дохода по купонам на текущую рыночную цену облигации. Например, если текущая цена составляет $1000, а купонная ставка равна 8% ($80 в год), текущая доходность составляет 8% ($80 разделить на $1000 и умножить на 100%). Если облигация торгуется по $900, а купонная ставка также равна 8% ($80 в год), то текущая доходность составляет уже 8,89% ($80 разделить на $900 и умножить на 100%). Текущая доходность по дисконтным бумагам рассчитывается путем деления дисконта на разницу между номиналом и дисконтом. Доходность к погашению (yield to maturity) или доходность к досрочному погашению (yield to call) считаются более важными показателями, чем текущая доходность, и дают возможность сопоставлять облигации с разными сроками погашения и купонами. Разница доходностей у двух облигаций обычно называется спредом доходностей (yield spread). По сути, доходность к погашению является дисконтной ставкой, при которой будущие доходы по облигации будут эквивалентны текущей цене. При расчете доходности к погашению учитывается сумма всех процентных платежей, получаемых инвестором с момента покупки бумаги до срока погашения, а также дисконт (в случае покупки облигации ниже номинала) или премия (в случае покупки выше номинала). Доходность облигации к погашению дает представления о реальной ценности бумаг для инвестиционного портфеля и поэтому является одним из важнейших показателей, которые необходимо учитывать при принятии решения о покупке облигаций.

2.5 Кредитное качество (вероятность неплатежа)

Облигации могут иметь самое различное кредитное качество: от казначейских обязательств, полностью гарантированных правительством США, до облигаций с рейтингом ниже инвестиционного уровня, которые рассматриваются как спекулятивные. Выпуская облигации, эмитент обязан предоставить подробную информацию о своем финансовом положении и платежеспособности. Эта информация содержится в проспекте эмиссии, однако на ее основании трудно сделать вывод о том, будут ли компания или государственное учреждение способны выплачивать регулярные процентные платежи через 5, 10, 20 или 30 лет после эмиссии. На помощь приходят рейтинговые агентства, которые присваивают многим облигациям кредитный рейтинг во время эмиссии и затем отслеживают их в ходе их “жизненного цикла”. Брокерские фирмы и банки также имеют штат аналитиков, которые отслеживают способность (и готовность) различных компаний и других эмитентов выплачивать проценты и по наступлении срока погашения выкупать бумаги по номинальной стоимости.

Ведущими рейтинговыми агентствами являются Moody’s Investors Service, Standard & Poor’s Corporation и Fitch. Каждое из агентств присваивает облигациям рейтинги по собственной системе, основываясь на глубоком анализе финансового положения эмитента, качества менеджмента, экономических факторов и специфических источников дохода, гарантирующих выплаты по облигациям.

Как правило, агентства сигнализируют о том, что рассматривают вопрос об изменении рейтинга облигаций, помещая их в список особо тщательно отслеживаемых бумаг: CreditWatch (S&P), Under Review (Moody's) или Rating Watch (Fitch).

Часто для классификации облигаций используются более общие категории: облигации инвестиционного уровня и облигации спекулятивного уровня. Обычно облигации инвестиционною уровня — это облигации, отнесенные к одному из четырех высших разрядов рейтинга. Напротив, спекулятивные облигации — это облигации, которые по рейтингу отнесены к одному из нижних разрядов. Иногда бумаги с низким рейтингом называют «бросовыми облигациями», буквально «макулатурой».

Более того, если эти облигации представляли инвестиционную ценность в момент выпуска, их обычно называют «падший ангел».

В таблице 2 показаны составляющие рейтинга, определяемые рейтинговыми агентствами Standard & Poor’s и Мооdy's.

Таблица 2

Рейтинговая оценка облигаций

| Индекс оценки | Значение индекса | |

| Standard & Poor’s | Moody’s | |

|

ААА АА А ВВВ ВВ В ССС СС С Р |

Ааа Аа А Ввв Вв В Ссс Сс С р |

Платежеспособные Высокая надежность – высшая категория. Способность к оплате займа и процентной суммы Надежность – высокое качество. Высокая вероятность оплаты займа и процентной суммы Среднее качество – высшая категория. Способность к оплате займа и процентной суммы при высокой чувствительности к неблагоприятной конъюнктуре Среднее качество – низшая категория. Наличие капитала для покрытия займа, высокая чувствительность к неблагоприятной конъюнктуре Спекулятивные Неопределенная платежеспособность. Возможность в данный момент к погашению долгов Низкая степень надежности. Возможность в данный момент погасить долги Высокая степень риска неплатежа Высокоспекулятивные, с более высокой степенью риска неплатежа, чем ССС и Сс Высокоспекулятивные, имеющие более высокую степень риска неплатежа, чем СС и Сс Имеющие непогашаемую задолженность |

2.6 Налоговый статус, ликвидность и страхование облигаций

Некоторые виды облигаций предоставляют инвесторам налоговые преимущества. Так, например, проценты, выплачиваемые по казначейским облигациям США, не облагаются налогами штатов и местных органов власти; проценты по большинству муниципальных обязательств не подлежат обложению федеральным налогом, а во многих случаях – также и местным подоходным налогом. Инвестор обычно предпочитает получать налогооблагаемый доход или, наоборот, доход, с которого не взимаются налоги, в зависимости от ступени налоговой шкалы, к которой относится его доход, а также от разницы между прибылью от налогооблагаемых и освобожденных от налогов облигаций (не только на настоящий момент, но и за весь период до срока погашения). Решение по поводу инвестирования в налогооблагаемые или свободные от налогов облигации также зависит от того, держит ли инвестор бумаги на счете с отложенным платежом налогов или с налоговыми льготами (таковы, например, пенсионные счета, счета 40l(k) или IRA).

Безналоговые муниципальные облигации имеют доходность к погашению примерно на 20—30% ниже, чем аналогичные, но подлежащие налогообложению, так как купонные платежи по муниципальным облигациям освобождены от федерального подоходного налога. Однако налог может иным образом влиять на цену и процентную ставку облигации. Например, любая продажа со скидкой облигаций с низкой купонной ставкой, подлежащих налогообложению, предполагает доход двух видов: купонные платежи и выигрыш от роста цен. В США оба вида облагаются налогом как обычные доходы, но во втором случае налог может быть отложен до продажи или до срока погашения, если облигация была продана по номинальной цене. Это наводит на мысль о том, что такие недооцененные рынком облигации имеют налоговые преимущества из-за указанной отсрочки. В результате их доходность до налогообложения должна быть более низкой, чем по подлежащим налогообложению облигациям с высокой купонной ставкой и одинаковыми остальными параметрами, т.е. внутренняя стоимость облигации с низкой купонной ставкой будет немного больше стоимости облигаций с высокой купонной ставкой.

Ликвидность означает возможность для инвестора быстро и без существенных финансовых потерь продать свои активы. Примером неликвидного актива может быть что-то, что можно коллекционировать, например картины. Инвестор, обладающий картиной Ван-Гога, может оказаться вынужденным продать ее по относительно низкой цене, если он хочет сделать это в течение часа. Если бы продажа могла быть отложена на некоторое время для проведения публичного аукциона, то несомненно цена была бы гораздо выше. Наоборот, инвестор, у которого собственный капитал в $1 000 000 вложен в акции 1ВМ, при их продаже в течение часа, возможно, получит за них примерно столько же, сколько обычно получают продавцы акций 1ВМ. Более того, маловероятно, что ожидание может увеличить выручку от продажи таких ценных бумаг. Так как большая часть облигаций покупается и продается через дилеров, ликвидность облигации всегда можно определить по разнице между ценами покупки и продажи, устанавливаемыми дилерами. У облигаций, пользующихся большим спросом и имеющих высокое предложение, эта разница меньше, чем у тех, торговля которыми ведется пассивно. Это происходит из-за того, что дилер более подвержен риску, когда имеет дело с пассивными бумагами. Причиной этого риска являются облигации, которыми владеет дилер, а именно тот факт, что изменения ставки процента могут вызывать финансовые потери по этим облигациям. Соответственно облигации, которые активно покупаются и продаются, должны иметь более низкую доходность к погашению и более высокую внутреннюю стоимость, чем пассивные облигации при прочих равных условиях.

Кредитное качество может быть улучшено за счет страхования облигации. Специализированные страховые компании, обслуживающие рынок бумаг с фиксированным доходом, гарантируют инвесторам своевременную выплату основного долга и процентов по застрахованным ими облигациям. В США крупнейшими фирмами по страхованию облигаций являются MBIA, AMBAC, FGIC и FSA. Большинство подобных компаний имеют, по крайней мере, один кредитный рейтинг из трех «А», присвоенный рейтинговым агентством общенационального масштаба. Застрахованные облигации, в свою очередь, приобретают такой же рейтинг, базирующийся на размерах капитала страховщика и его ресурсов, предназначенных для выплаты денег по требованиям. Исторически подобная деятельность была сосредоточена в сфере муниципальных облигаций, однако страховщики облигаций также предоставляют гарантии по обязательствам, обеспеченным ипотеками и активами и постепенно продвигаются на рынки, торгующие другими типами бумаг.

Глава 3. Анализ доходности облигации

Облигации приобретаются инвесторами с целью получения дохода. Процентный (или купонный) доход измеряется в денежных единицах. Чтобы иметь возможность сравнивать выгодность вложений в разные виды облигаций (и других ценных бумаг), следует сопоставить величину получаемого дохода с величиной инвестиций (ценой приобретения ценной бумаги).

В общем случае, доход по купонным облигациям имеет две составляющие: периодические выплаты и курсовая разница между рыночной ценой и номиналом. Поэтому такие облигации характеризуются несколькими показателями доходности: купонной, текущей (на момент приобретения) и полной (доходность к погашению).

Купонная доходность задается при выпуске облигации и определяется соответствующей процентной ставкой. Ее величина зависит от двух факторов: срока займа и надежности эмитента.

Чем больше срок погашения облигации, тем выше ее риск, следовательно тем больше должна быть норма доходности, требуемая инвестором в качестве компенсации. Не менее важным фактором является надежность эмитента, определяющая «качество» (рейтинг) облигации. Как правило, наиболее надежным заемщиком считается государство. Соответственно ставка купона у государственных облигаций обычно ниже, чем у муниципальных или корпоративных. Последние считаются наиболее рискованными.

Поскольку купонная доходность при фиксированной ставке известна заранее и остается неизменной на протяжении всего срока обращения, ее роль в анализе эффективности операций с ценными бумагами невелика. Однако если облигация покупается (продается) в момент времени между двумя купонными выплатами, важнейшее значение при анализе сделки, как для продавца, так и для покупателя, приобретает производный от купонной ставки показатель – величина накопленного к дате операции процентного (купонного) дохода (accrued interest).

Накопленный купонный доход – НКД

В отечественных биржевых сводках и аналитических обзорах для обозначения этого показателя используется аббревиатура НКД (накопленный купонный доход). Причитающаяся участникам сделки часть купонного дохода может быть определена по формуле обыкновенных, либо точных процентов. Накопленный купонный доход на дату сделки можно определить по формуле:

![]() ,

,

где CF – купонный платеж; t – число дней от начала периода купона до даты продажи (покупки); N – номинал; k – ставка купона; m – число выплат в год; В = {360, 365 или 366} – используемая временная база (360 для обыкновенных процентов; 365 или 366 для точных процентов).

Рассчитанное значение по этой формуле будет представлять собой часть купонного дохода, на которую будет претендовать продавец. Свое право на получение части купонного дохода он может реализовать путем включения величины НКД в цену облигации.

В процессе анализа эффективности операций с ценными бумагами, для инвестора существенный интерес представляют более общие показатели – текущая доходность (current yield – Y) и доходность облигации к погашению (yield to maturity – YTM). Оба показателя определяются в виде процентной ставки.

Текущая доходность (current yield – Y)

Если известна курсовая цена облигации и величина процентного дохода, то можно определить так называемую текущую доходность облигации. Текущая доходность облигации с фиксированной ставкой купона определяется как отношение периодического платежа к цене приобретения.

![]()

где Rr –текущая доходность; D – процентный доход в денежных единицах; Р – цена облигации.

Текущая доходность продаваемых облигаций меняется в соответствии с изменениями их цен на рынке. Однако с момента покупки она становится постоянной (зафиксированной) величиной, так как ставка купона остается неизменной. Нетрудно заметить, что текущая доходность облигации приобретенной с дисконтом будет выше купонной, а приобретенной с премией – ниже.

Показатель текущей доходности не учитывает вторую составляющую поступлений от облигации – курсовую разницу между ценой покупки и погашения (как правило – номиналом). Поэтому он не пригоден для сравнения эффективности операций с различными исходными условиями.

В качестве меры общей эффективности инвестиций в облигации используется показатель доходности к погашению.

Доходность к погашению (yield to maturity – YTM)

Если инвестор собирается держать облигацию до погашения, ьл он может сопоставить все полученные по облигации доходы (процентные платежи и сумму погашения) с ценой приобретения облигации. Полученная таким способом величина называется доходностью к погашению или внутренней нормой прибыли.

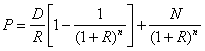

Если известна цена облигации, то доходность к погашению можно определить методом последовательных приближений, используя следующие формулы:

FVn= PV *(1+R)n, и

Где FV – будущая стоимость денег (future value); PV – настоящая или текущая стоимость денег (present value); R – норма дисконта (discount rate); n – число лет; Р – цена облигации; D – процентный доход в денежных единицах; N – номинал облигации.

Доходность к погашению представляет собой процентную ставку (норму дисконта), устанавливающую равенство между текущей стоимостью потока платежей по облигации PV и ее рыночной ценой P.

При этом в указанные формулы следует подставлять различные значения R, и для каждого значения R определять соответствующее значение цены. Если для выбранного значения R мы получаем цену выше заданного значения цены (P), то следует увеличить значение R и найти новое значение P. Если получено значение P ниже заданной цены, то необходимо уменьшить R. Такие действия необходимо продолжать до тех пор, пока расчетная цена не совпадет с заданной ценой. Полученное таким образом значение R и будет являться доходностью облигации к погашению или внутренней номой прибыли облигации.

Доходность к погашению YTM – это процентная ставка в норме дисконта, которая приравнивает величину объявленного потока платежей к текущей рыночной стоимости облигации. По сути, она представляет собой внутреннюю норму доходности инвестиции (internal rate of return – IRR).

Реальная доходность облигации к погашению будет равна YTM только при выполнении следующих условий.

1. Облигация хранится до срока погашения.

2. Полученные купонные доходы немедленно реинвестируются по ставке r = YTM.

Очевидно, что независимо от желаний инвестора, второе условие достаточно трудно выполнить на практике. В таблице 3 приведены результаты расчета доходности к погашению облигации, приобретенной в момент выпуска по номиналу в 1000 с погашением через 20 лет и ставкой купона 8%, выплачиваемого раз в год, при различных ставках реинвестирования.

Таблица 3

Зависимость доходности к погашению от ставки реинвестирования

| Ставка реинвестирования r | Купонный доход за 20 лет | Общий доход по облигации за 20 лет | Доходность к погашению |

| 0% | 1600,00 | 1600,00 | 4,84% |

| 6% | 1600,00 | 3016,00 | 7,07% |

| 8% | 1600,00 | 3801,00 | 8,00% |

| 10% | 1600,00 | 4832,00 | 9,01% |

Из приведенных расчетов следует, что между доходностью к погашению YTM и ставкой реинвестирования купонного дохода r существует прямая зависимость. С уменьшением r будет уменьшаться и величина YTM; с ростом r величина YTM будет также расти. На величину показателя YTM оказывает влияние и цена облигации. Зависимость доходности к погашению YTM облигации со сроком погашения 25 лет и ставкой купона 6% годовых от ее цены Р показана на рис. 1.

Рис. 1. Зависимость YTM от цены P

Нетрудно заметить, что зависимость здесь обратная. Сформулируем общие правила, отражающие взаимосвязи между ставкой купона D, текущей доходностью Rr, доходностью к погашению YTM и ценой облигации Р:

· если P > N, D > Rr > YTM;

· если P < N, D < Rr < YTM;

· если P = N, D = Rr = YTM.

Руководствуясь данными правилами, не следует забывать о зависимости YTM от ставки реинвестирования купонных платежей, рассмотренной выше. В целом, показатель YTM более правильно трактовать как ожидаемую доходность к погашению.

Несмотря на присущие ему недостатки, показатель YTM является одним из наиболее популярных измерителей доходности облигаций, применяемых на практике. Его значения приводятся во всех публикуемых финансовых сводках и аналитических обзорах. В дальнейшем, говоря о доходности облигации, мы будем подразумевать ее доходность к погашению.

Бескупонная облигация.

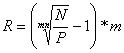

Доходность бескупонной облигации (облигации с нулевым купоном) определяется из формулы:

Если инвестору необходимо сравнить доходность по бескупонным облигациям с доходностью купонных облигаций, с выплатой дохода m раз в год, то формула принимает следующий вид:

.

.

Доходность за период владения.

Инвестор может держать облигацию не до погашения. В этом случае требуется определить доходность за период владения. Расчет доходности облигации при этом фактически не отличается от методов расчета доходности к погашению. Разница лишь в том, что инвестор получает не сумму погашения (номинальная облигация), а продажную цену облигации, которая может отличаться от номинала. Поэтому в приведенных выше формулах вместо номинала облигации будет фигурировать цена продажи облигации.

Реализованный процент.

Предположим, что инвестор определил для облигации величину доходности к погашению. Он считает, то этот уровень доходности является приемлемым, и инвестор решил оставить облигацию у себя до погашения. В таком случае задача инвестора заключается не только в том, чтобы получать купонные платежи, но и реинвестировать полученные суммы, чтобы обеспечить теоретически определенный уровень доходности.

Доходность, полученная с учетом реинвестирования доходов (или получения процента на процент), обычно называется как полностью наращенная или капитализируемая ставка доходности. Эту величину называют также реализованным процентом, ставкой рыночной капитализации или ожидаемой нормой прибыли.

Величина реализованного процента имеет существенное значение для любого инвестора. Особенно она важна для инвестиционных программ, которые имеют большую величину текущего дохода, когда инвестор должен сам заниматься реинвестированием этих доходов.

Заключение

Подводя итог работы, хотелось бы отметить, при прочих равных условиях облигации являются более гибким способом мобилизации капитала для эмитента и вложения средств для инвестора. Нет ограничения на валюту облигаций, на характер их обращений (свободно обращений и с ограничениями) и владения ими (именные и предъявительские). Они могут выпускаться как в купонной (процентной форме), так и без купона.

Выпуск облигаций содержит ряд привлекательных черт для компании-эмитента: посредством их размещения хозяйственная организация может мобилизовать дополнительные ресурсы без угрозы вмешательства их держателей-кредитов в управление финансово-хозяйственной деятельностью заемщика, и не затрагивает отношения собственности.

Что касается преимущества облигационного займа перед кредитом банка, то эмитента облигаций, как правило, привлекает денежные средства по относительно более дешевой цене. В «торговых» терминах выпуск облигаций представляет для эмитента покупке денег на оптовом рынке, получение же банковского кредита – покупку на розничном рынке. Действительно, большинство банков представляют кредиты за счет средств вкладов своих клиентов. Привлекая средства в банк по одной цене, для того, чтобы оставаться кредитоспособными и прибыльными банки вынуждены размещать их по более высокой цене. Облигация же представляет собой альтернативное банковскому вкладу вложение капитала, поэтому процент (доходность) по облигациям сравнивается не с процентом по банковскому кредиту, а с процентом по банковскому вкладу.

Облигация обладает особыми свойствами, так как выступает как элемент кредитования акционерного общества и представляет собой срочное долговое обязательство, которое гарантирует ее владельцу доход в виде фиксированного или плавающего процента и обращение ограничено определенным сроком. Курс облигации в меньшей степени подвержен колебаниям рыночной конъюнктуры, так как доход ниже дохода по другим ценным бумагам. Облигация является основным объектом инвестиции для коммерческих банков и крупных инвестиционных компаний, которых в первую очередь интересует не только доход, но и надежность вкладов. Обеспечение выполнения условий по облигациям подкрепляется не только природой данного вида ценной бумаги, но и социальными обязательствами, имуществом и авторитетом государства.

В последние годы интерес инвесторов к облигациям значительно вырос, так как более высокие и гибкие процентные ставки привлекали к рынку облигаций инвесторов, ориентированных как на текущий доход, так и на прирост капитала; изменение процентных ставок является наиважнейшим фактором на рынке облигаций, поскольку оно определяет размер не только текущего дохода, но и прироста (или убытка) капитала, который получит инвестор. К сожалению, изменения рыночных процентных ставок могут иметь драматические последствия для совокупных годовых прибылей, фактически полученных от облигаций. К тому же в то время как инвесторы, ориентированные на текущий доход, предпочитают высокие процентные ставки, те, кто ориентирован на прирост капитала, предпочитают, чтобы они снижались; благодаря своему более высокому статусу облигации являются относительно надежными инвестиционными инструментами и обычно рассматриваются как относительно гарантированные от невыполнения обязательств ценные бумаги. Однако существует ценовой (рыночный) риск, поскольку даже по первоклассным облигациям с высоким рейтингом курсы падают, когда рыночные процентные ставки начинают повышаться; поскольку условия действия облигации являются фиксированными на момент выпуска, изменения в рыночных условиях фактически ведут к изменению ее курса.

Список использованной литературы

1. Вахрин П.И. Инвестиции: Учебник. – М.: Издательско-торговая корпорация «Дашков и Ко», 2005. – 384 с.

2. В.П. Попков, В.П. Семенов. Организация и финансирование инвестиций – М.: Проспект, 2007. – 450 с.

3. Журнал «РБК», июнь 2008.

4. Инвестиции: учеб. / С.В. Валдайцев, П.П. Воробьев [и др.]; под ред. В.В. Ковалева, В.В. Иванова, В.А. Лялина. – М.: ТК Велби, Изд-во Проспект, 2005. – 440 с.

5. Инвестиции: учеб. пособие / Л.Л. Игонина: под ред. д-ра экон. наук, проф. В.А. Слепова. – М.: Экономистъ, 2006 – 478 с.

6. Инвестиции: курс лекций/ Е.Р. Орлова. – 3-е изд., испр. и доп. – М.: Омега-Л, 2006. – 207 с.

7. Рынок инвестиций / В.Н. Чапек. – Ростов н/Д: Феникс, 2005. – 314 с.

8. С. Авраменко. Новые формы инвестиций в условиях переходной экономики. / Экономист. №3, 2006

9. Федеральный закон №39-ФЗ от 22 апреля 1996г. «О рынке ценных бумаг».

10. Шарп У., Александер Г., Бэйли Дж. ИНВЕСТИЦИ: Пер. с англ. – М.: Инфра-М, 1999. – ХII, 1028 с.

11. Экономическая теория. / Под редакцией А.И. Добрынина – Санкт-Петербург, 2006. – 384 с.