Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Основні напрями і порядок здійснення аналізу необоротних активів підприємства. Аналіз руху грошових коштів на підприємстві

Курсовая работа: Основні напрями і порядок здійснення аналізу необоротних активів підприємства. Аналіз руху грошових коштів на підприємстві

Контрольна робота

На тему:

"Основні напрями і порядок здійснення аналізу необоротних активів підприємства. Аналіз руху грошових коштів на підприємстві"

Вступ

Миколаїв одним з перших в Україні отримав пільговий кредит Європейського Інвестиційного банку на реконструкцію систем водопостачання та водовідведення.

2 лютого 2010 року в Міністерстві житлово-комунального господарства України відбулося підписання Фінансової угоди між Європейським інвестиційним банком та Державою Україна. В церемонії підписання угоди взяли участь міністр Олексій Кучеренко, начальник відділу енергетики Європейської монетарної системи та навколишнього середовища Східної Європи, Росії, Південного Кавказу та Центральної Азії Константін Сінадіно, Миколаївський міський голова Володимир Чайка, директор МКП «Миколаївводоканал» Василь Тельпіс.

Водопостачання та водовідведення в розмірі 15,54 млн. євро під гарантії уряду України, який надав згоду на таку позику. Цьому передувало рішення сесії Миколаївської міськради щодо згоди на укладення фінансової угоди між ЄІБ, міськрадою, МКП «Миколаївводоканал» для реалізації розробленого «Проекту розвитку системи водопостачання та водовідведення у м. Миколаїв».

Загальна вартість цього проекту становить 31,08 млн. ЕUR, з яких: кредит ЄІБ – 15,54 млн. ЕUR, співфінансування – 15,14 млн. Окрім того, комунальному підприємству надається грант від Європейської комісії в розмірі 3 млн. євро. Позика надається банком строком на 15 років з відстрочкою платежу на 3 роки. Відповідно до цієї угоди перші три роки МКП «Миколаївводоканал» сплачуватиме тільки відсотки за кредитом.

В межах проекту, розрахованого на використання матеріально-технічних ресурсів вітчизняних і зарубіжних виробників, передбачено капітальний ремонт окремих ділянок водопровідних і каналізаційних мереж, часткова реконструкція і модернізація очисних споруд каналізації, впровадження енергозберігаючих технологій, заміна устаткування лабораторій очисних споруд водопроводу, що загалом поліпшить технічний стан обладнання, підвищить якість очищення стічних вод, а також зменшить собівартість послуг.

Міністр Олексій Кучеренко вважає, що підписання цієї украй значимої угоди – ефективний результат роботи міської громади і безпосередньо голови Володимира Чайкита колективу «Миколаївводоканалу». Зі свого боку Міністерство намагається створити належні сприятливі умови для потенційних європейських інвесторів, а для українців – якісні послуги з водопостачання і водовідведення європейського рівня.

Костянтин Сінадіно уточнив, що підписана угода на інвестування «Миколаївводоканалу» – четверта у їхньому «українському пакеті». Він запевнив, що вкладені банком близько 465 млн. євро в український сектор за останні роки – досить пристойні гроші, які повинні забезпечити сталий розвиток житлово-комунального господарства. З іншого боку, загальна сума вкладених грошей банком у різні сектори країн Європейського Союзу, інших держав, передовсім в охорону природного навколишнього середовища, тільки за 2009 рік склав близько 79 млрд. євро. Отже, українцям є, над чим і, найперше, з ким працювати.

Відповідаючи на запитання журналістів провідних українських ЗМІ, К. Сінадіно підтвердив, що банк і надалі планує вкладати гроші в українські підприємства, з якими співпрацює з 2005 року. Банк увійшов на європейський ринок зі згоди Європейського Союзу, який, дбаючи про перспективи сталого забезпечення довкілля країн Чорноморсько-Середземноморського басейну, намагається створити умови для захисту і своїх інтересів. В прицілі роботи Банку – підприємства Росії, Білорусі, Молдови, з відповідними установами яких тільки-но налагоджуються необхідні ділові зв’язки в галузі енергетики, природного середовища транспорту і зв'язку, малого та середнього бізнесу.

Міський голова Володимир Чайка, пояснюючи передумови до підготовки інвестиційного проекту, подякував представникам депутатського корпусу Миколаєва, працівникам комунального підприємства, але найперше – миколаївську громаду, без порозуміння і підтримки якої такій б проекти були б неможливими. Дякуючи за підтримку, мер запевнив, що обласний центр як член Міжнародного Чорноморського клубу, МАГу, Асоціації міст України, і надалі працюватиме на шляху до вдосконалення житлово-комунального сектору.

Заступник міністра Ірина Запатріна вказала, що цей шлях був непростим, але була віра в перемогу миколаївців. Попри сумніви, затримання виконання графіків роботи, банк стримав слово і підтримав Україну та її житлово-комунальний сектор у такий потрібний час. Наразі – ратифікація угоди, за якою, очевидно, затримок не станеться.

Директор «Миколаївводоканал» ВасильТельпіс підкреслив, що роботи з впровадження проекту вже почалися, тож найближчим часом миколаївці відчують такі корисні довгоочікувані зміни у забезпеченні сталого розвитку міста. Побажаймо городянам успішного впровадження проекту, за яким – велике майбутнє.

1. Основні напрями і порядок здійснення аналізу необоротних активів підприємства

Активи – це економічні ресурси підприємства у формі сукупних майнових цінностей, які використовуються в господарській діяльності з метою отримання прибутку.

Фінансовий стан підприємства значною мірою залежить від доцільності та правильності вкладення фінансових ресурсів в активи. У процесі функціонування підприємства величина активів та їх структура постійно змінюються. Характеристику про якісні зміни в структурі майна та його джерел можна отримати за допомогою вертикального та горизонтального аналізу звітності.

Вертикальний аналіз показує структуру майна підприємства та його джерел. Як правило, показники структури розраховуються у відсотках до валюти балансу. Відносні показники певною мірою згладжують негативний вплив інфляційних процесів, які істотно утруднюють зіставлення абсолютних показників у динаміці.

Горизонтальний аналіз звітності полягає в побудові однієї чи кількох аналітичних таблиць, в яких абсолютні показники доповнюються відносними темпами зростання (зниження).

Слід зауважити, що в умовах інфляції цінність результатів горизонтального аналізу знижується.

На практиці нерідко об'єднують горизонтальний і вертикальний аналізи, тобто будують аналітичні таблиці, котрі характеризують як структуру майна підприємства та їхніх джерел, так і динаміку окремих його показників.

Загальна сума змін валюти балансу розбивається на складові, що дає змогу зробити попередні висновки про характер руху в складі активів, джерела їх формування та взаємообумовленості. Так, у процесі аналізу зміни у складі довгострокових (необоротних) і поточних (оборотних) засобів розглядаються у взаємозв'язку зі змінами в зобов'язаннях підприємства.

Структура вартості майна дає загальне уявлення про фінансовий стан підприємства. Вона показує частку кожного елемента в активах і співвідношення позикових і власних коштів підприємства в пасивах. У структурі вартості майна відображається специфіка діяльності кожного підприємства. Зауважимо, що не можна порівнювати структуру підприємств різних галузей господарства. Але аналіз її динаміки протягом якогось періоду на конкретному підприємстві необхідний.

Однак сама по собі структура вартості майна не визначає фінансового стану підприємства. Аналіз структури майна підприємства, її динаміки не дає відповіді на питання, наскільки вигідно для інвестора вкладення коштів у дане підприємство, а лише оцінює стан активів і наявність коштів для погашення зобов'язань.

Кожне підприємство, враховуючи характер основних господарських операцій та особливості діяльності, вирішує питання про доцільність поділу активів на оборотні та необоротні. Однак згідно з П(С) БО 2 «Баланс» цей поділ є обов'язковим.

До структури майна (активів) підприємства належать три складові:

– необоротні активи;

– оборотні активи;

– витрати майбутніх періодів.

Показники структурної динаміки відображають частку участі кожного виду майна в загальній зміні сукупних активів, їх аналіз дає змогу зробити висновок про те, в які активи вкладені знову залучені фінансові ресурси чи які активи зменшились за рахунок відпливу фінансових ресурсів.

Отже, в активі балансу відображаються, з одного боку, виробничий потенціал, який забезпечує можливий для здійснення основної (операційної) діяльності підприємства, а з іншого – активи, які створюють умови для здійснення інвестиційної і фінансової діяльності. Ці види діяльності тісно взаємозв'язані. Тому після загальної оцінки динаміки обсягу та структури майна необхідно детально оцінити стан, рух і причини зміни кожного виду майна підприємства.

Спочатку оцінюють необоротні активи.

Під основним капіталом (необоротними активами) підприємства розуміють сукупність усього майна, яке належить даному суб'єкту господарювання, у тому числі основні засоби, нематеріальні активи, оборотні кошти.

До необоротних активів належать:

– нематеріальні активи;

– незавершене будівництво;

– основні засоби;

– довгострокові фінансові інвестиції;

– довгострокова дебіторська заборгованість;

– відстрочені податкові активи;

– інші необоротні активи.

Частиною майна підприємства є нематеріальні активи, котрі являють собою вкладення грошових коштів підприємства в нематеріальні об'єкти, які використовуються протягом довгострокового періоду в господарській діяльності підприємства та приносять дохід.

Нематеріальні активи – ідентифікований немонетарный актив без фізичної субстанції, який є на балансі підприємства з метою використання у процесі виробництва або поставок товарів і надання послуг, здавання в оренду іншим особам або для адміністративних цілей.

В узагальненому вигляді можна дати таку характеристику нематеріальних активів: це вартість об'єктів промислової та інтелектуальної власності та інших майнових прав. Зокрема, до нематеріальних активів відносять права на використання майна, користування земельними ділянками, природними ресурсами, права промислової власності, права інтелектуальної власності, ділова репутація (гудвіл), привілеї, патенти, ліцензії, «ноу-хау», програмне забезпечення, авторські права, товарні та фірмові знаки, організаційні витрати, торгові марки тощо.

Справедлива вартість нематеріального активу – це сума, за якою актив може бути обмінений чи отриманий в операції між незалежними, обізнаними та заінтересованими сторонами.

До вартості нематеріальних активів входять купівельна ціна, витрати, пов'язані з їх придбанням та приведенням до стану готовності.

Вартість нематеріальних активів шляхом нарахування зносу переноситься на собівартість продукції.

Незавершене будівництво – це сума інвестицій, вкладених у незавершене будівництво (включаючи устаткування для монтажу), що здійснюється для власних потреб підприємства, а також авансові платежі для фінансування такого будівництва.

Балансова вартість незавершеного будівництва дорівнює сумі фактично здійснених витрат, пов'язаних з будівництвом об'єкта основних засобів.

Основні засоби – це матеріальні активи, які задовольняють одночасно такі вимоги:

Ø є на балансі підприємства для використання у виробництві або поставках товарів та надання послуг, для здавання в оренду іншим особам або для адміністративних цілей;

Ø будуть використовуватися, як очікується, протягом більше одного періоду;

Ø функціонують у натуральній формі протягом тривалого часу яку сфері матеріального виробництва, так і в невиробничій сфері, а також капітальні вкладення в об'єкти, що належить до основних засобів.

До основних засобів належать засоби праці, які багаторазово використовуються протягом виробничого циклу, не змінюючи при цьому своєї натурально-речової форми. До основних засобів відносять засоби строком служби більше одного року та вартістю не менше 500 грн. Життєвий цикл основних засобів складається з таких етапів: надходження, участь у виробничому процесі, пересування в межах підприємства, ремонт, здавання в оренду, інвентаризація та вибуття.

Вартість основних засобів у міру їх зносу переноситься частинами на вартість продукції у вигляді амортизації основних засобів. Суми амортизації накопичуються в амортизаційному фонді.

Серед основних виробничих засобів розрізняють активну та пасивну їх частини. Перші безпосередньо впливають на продукт, визначають масштаби його виробництва та рівень продуктивності праці. До цієї частини основних виробничих засобів відносять машини та устаткування, інструмент.

До пасивної частини основних виробничих засобів належать ті з них, які створюють необхідні умови для процесу праці: будівлі, споруди, передавальні пристрої тощо.

Співвідношення між активною та пасивною частинами основних виробничих засобів визначається передусім специфікою виробничих та технологічних процесів, які відбуваються в даному суб'єкті, та рівнем технологічного оснащення суб'єкта господарювання.

Об'єкт основних засобів визнається як актив у випадку, коли існує ймовірність того, що підприємство отримуватиме в майбутньому економічні вигоди, пов'язані з використанням активу, та його оцінка може бути достовірно визначена.

Кваліфікований актив – це актив, який обов'язково потребує істотного періоду для підготовки його до використання за призначенням чи для реалізації.

Основні засоби можуть бути отримані обміном на подібні або неподібні активи.

Подібні активи – це активи, які мають однакове функціональне призначення та подібну справедливу вартість.

Фінансові Інвестиції – це активи, які утримуються підприємством з метою збільшення прибутку за рахунок відсотків, дивідендів тощо, зростання вартості капіталу або отримання інших вигод для інвестора.

Довгострокові фінансові інвестиції – це фінансові інвестиції на період більше одного року, а також усі інвестиції, які не можуть бути вільно реалізовані в будь-який момент.

Довгострокові фінансові інвестиції – це інвестиції, які не можуть бути класифіковані як поточні.

Собівартість фінансових інвестицій включає:

– ціну придбання;

– комісійні винагороди;

– гонорари;

– мито;

– податки, що не відшкодовуються підприємству;

– банківські збори;

–інші витрати, безпосередньо пов'язані з придбанням інвестицій.

Довгострокова дебіторська заборгованість – це заборгованість фізичних і юридичних осіб, яка буде погашена після 12-ти місяців з дати балансу.

Довгострокова дебіторська заборгованість оцінюється за дисконтованою вартістю майбутніх платежів, які очікуються для погашення цієї заборгованості.

Відстрочені податкові активи – це сума податку на прибуток, що підлягає відшкодуванню в наступних періодах унаслідок виникнення різниці між обліковою та податковою базами оцінки.

Відстрочений податковий актив виникає в тому разі, коли податок на прибуток, визначений згідно з обліковою політикою підприємства, менший за податок на прибуток, визначений за чинним законодавством.

Інші необоротні активи – всі інші необоротні активи, які не є нематеріальними активами, основними засобами, довгостроковими фінансовими інвестиціями, довгостроковою дебіторською заборгованістю та відстроченими податковими активами.

Стан виробничого потенціалу – найважливіший показник ефективності основної діяльності підприємства. Бухгалтерська звітність дає змогу досить детально проаналізувати наявність, стан і зміни найважливішого елемента виробничого потенціалу підприємства – його основних засобів.

Для аналізу руху основних засобів складають таблицю.

Показники майнового стану підприємства характеризують стан та структуру активів підприємства у сукупності з джерелами їх покриття (пасивами). Ці показники можна поділити умовно на дві групи: показники, які визначають стан основних засобів, та показники, які визначають стан оборотних коштів. Якісна характеристика основних засобів оцінюється за допомогою таких показників:

Ø частки активної частини основних засобів;

Ø коефіцієнта зносу;

Ø коефіцієнта придатності;

Ø коефіцієнта оновлення;

Ø коефіцієнта вибуття;

Ø індексу постійного активу;

Ø коефіцієнта довгострокового залучення позикових коштів;

Ø коефіцієнта накопичення зносу;

Ø коефіцієнта реальної вартості майна тощо.

Усі ці показники характеризують майновий стан підприємства з різних боків.

Під час аналізу використання основних засобів досліджується: введення їх у дію; наявність; фондовіддача; вибуття та ліквідація основних засобів; ступінь використання устаткування тощо.

Розпочинається аналіз із визначення забезпеченості виробництва основними засобами. Потім вивчається їх використання з погляду виявлення резервів, після чого здійснюються розрахунки резервів збільшення обсягів виробництва за умови мобілізації резервів поліпшення використання основних засобів.

Узагальнюючим показником ефективності використання основних виробничих засобів є показник використання виробничої потужності.

Оборотні активи беруть одноразову участь у виробничому процесі, кардинально змінюючи при цьому свою натурально-речову форму. Водночас вартість оборотних активів повністю переноситься на новостворений продукт. Основним призначенням коштів в оборотних активах є забезпечення безперервності виробничого процесу.

До оборотних активів відносять: – запаси;

Ø векселі одержані;

Ø дебіторську заборгованість за товари, роботи, послуги; – дебіторську заборгованість за розрахунками;

Ø іншу поточну дебіторську заборгованість;

Ø поточні фінансові інвестиції;

Ø грошові кошти та їх еквіваленти;

Ø інші оборотні активи.

При аналізі величини і структури запасів слід звернути увагу на тенденції таких елементів, як виробничі запаси, незавершене виробництво, готова продукція, товари.

Векселі одержані – це заборгованість покупців, замовників та інших дебіторів за відвантажену продукцію (товари), виконані роботи та надані послуги, яка забезпечена векселями.

Векселі відображаються в балансі за номінальною вартістю.

Дебіторська заборгованість за товари, роботи, послуги – це заборгованість покупців або замовників за реалізовану їм продукцію і товари для перепродажу (крім заборгованості, яка забезпечена векселем).

Дебіторська заборгованість за розрахунками виникає за переплаченими податками, зборами та іншими платежами до бюджету, виданими авансами, нарахованими дивідендами, відсотками, роялті тощо, надходження яких очікують, а також заборгованість фінансових і податкових органів, пов'язаних сторін, заборгованість із внутрішньовідомчих розрахунків та інша дебіторська заборгованість, яка відображається у складі оборотних активів і не може бути включена до інших статей.

До іншої поточної дебіторської заборгованості відносять усі види дебіторської заборгованості, які не входять до складу дебіторської заборгованості за товари, роботи, послуги та дебіторської заборгованості за розрахунками. Зокрема це заборгованість працівників підприємства за іншими операціями, наприклад за товари, придбані в кредит, або отриманими від підприємства позиками.

Завдання фінансового аналізу полягають у тому, щоб виявити розміри та динаміку невиправданої заборгованості, причини її виникнення чи зростання.

Аналіз стану дебіторської заборгованості починають із загальної оцінки динаміки її обсягу в цілому та в розрізі статей.

Після цього переходять до аналізу якісного стану дебіторської заборгованості. Такий аналіз дає змогу виявити та охарактеризувати динаміку абсолютного і відносного розміру невиправданої заборгованості (табл. 3.7).

Поточні фінансові інвестиції – це інвестиції, що легко реалізуються та призначаються для утримання протягом терміну, що не перевищує один рік.

До них відносять:

Ø короткострокові комерційні ринкові папери;

Ø казначейські векселі;

Ø короткострокові боргові папери;

Ø депозитні сертифікати;

Ø інші ринкові цінні папери, придбані з метою перепродажу протягом терміну, що не перевищує один рік.

Грошові кошти та їх еквіваленти – це сума грошей у касі, на банківських рахунках, у формі грошових документів, у формі виставлених акредитивів.

Надходження грошових коштів у межах поточної діяльності пов'язане з отриманням виручки від реалізації продукції, виконанням робіт і послуг, а також авансів від покупців і замовників, використання – зі сплатою за рахунками постачальників та інших контрагентів, виплатою заробітної платні, відрахуванням із фонду оплати праці, розрахунками з бюджетом. У процесі поточної діяльності підприємство також може виплачувати відсотки за отримані кредити і позички.

Аналіз руху грошових коштів проводять за допомогою прямого та непрямого методів.

Інші оборотні активи – це вартість оборотних активів, які не увійшли до складу запасів, векселів одержаних, дебіторської заборгованості за товари, роботи, послуги, за розрахунками, іншої дебіторської заборгованості, поточних фінансових інвестицій, грошових коштів та їх еквівалентів.

Витрати майбутніх періодів – це витрати, оплачені у звітному періоді, які відносять до наступних облікових періодів.

Аналіз стану та ефективності використання оборотних коштів підприємства має здійснюватись постійно і бути необхідною складовою фінансового аналізу. Під час такого аналізу необхідно виходити із суті та структури оборотних коштів.

Оборотні кошти є основним джерелом фінансування витрат підприємства. Вони є фінансовими ресурсами підприємства, які авансовані в оборотні виробничі засоби та у засоби оборотність і здійснюють безперервний кругообіг.

Аналіз забезпеченості підприємства власними оборотними коштами та прирівняними до них потребує дослідження комплексу таких показників:

наявність власних та прирівняних до них коштів;

Ø забезпеченість власними оборотними коштами;

Ø причини змін загальної суми наявності власних оборотних коштів за звітний період;

Ø причини формування залишків або браку власних оборотних коштів;

Ø наявність та динаміка надлишку або браку власних оборотних коштів у господарському обороті;

Завершується аналіз оборотного капіталу аналізом оборотності оборотних коштів.

Прискорення оборотності оборотних коштів зменшує потребу в них, дає змогу підприємствам вивільняти частину оборотних коштів або для використання у народному господарстві (абсолютне вивільнення), або ж для додаткового випуску продукції (відносне вивільнення).

Унаслідок прискорення обороту вивільнюються речові елементи оборотних коштів, відносно зменшується потреба в запасах сировини, матеріалів, палива, незавершеного виробництва тощо, а отже, вивільняються й грошові ресурси, раніше вкладені в ці запаси. Вивільнені грошові ресурси відкладаються на розрахунковому рахунку підприємств, унаслідок чого поліпшується фінансовий стан останніх, зростає платоспроможність.

Швидкість обороту коштів – це комплексний показник організаційно-технічного рівня виробничо-господарської діяльності. Збільшення числа оборотів досягається за рахунок скорочення періоду виробництва та періоду обертання.

За результатами аналізу оборотності оборотних коштів розраховується сума економії оборотних коштів (абсолютне або відносне вивільнення) або сума їх додаткового залучення. Для визначення суми економії оборотних коштів унаслідок прискорення їх оборотності визначають потребу в оборотних коштах за звітний період виходячи з фактичної виручки від усієї реалізації за цей час та швидкості обороту за минулий період. Різниця між цією установленою сумою оборотних коштів та сумою коштів, що беруть фактичну участь в обороті, становить економію оборотних коштів. Якщо обертання уповільнене, то в результаті одержать суму коштів, додатково залучених в оборот.

2. Аналіз руху грошових коштів на підприємстві

Однією з основних умов фінансового добробуту підприємства є надходження грошових коштів, які забезпечують покриття його зобов'язань. При цьому відсутність мінімального запасу грошових коштів свідчить про серйозні фінансові труднощі, а надмірна їх величина вказує на те, що підприємство зазнає збитків, пов'язаних з:

Ø інфляцією та знеціненням грошей;

Ø утраченою можливістю їх вигідного розміщення і отримання додаткового доходу.

У зв'язку з цим виникає необхідність оцінки управління грошовими коштами на підприємстві.

Головна мета аналізу грошових потоків полягає в оцінці здатності підприємства заробляти грошові кошти визначеного розміру і в установлені строки, необхідні для здійснення запланованих витрат. Досягнення цієї мети передбачає вирішення таких завдань:

Ø вивчення обсягів та джерел грошових коштів, що надходять на підприємство;

Ø дослідження основних напрямків використання грошових коштів;

Ø аналіз достатності власних коштів для здійснення інвестиційної діяльності;

Ø з'ясування причин розходження між величиною отриманого прибутку та фактичною наявністю грошових коштів;

Ø досягнення фінансової оптимізації.

Під час аналізу необхідно враховувати склад грошових активів, до якого входять:

Ø грошові активи в національній валюті;

Ø грошові активи в іноземній валюті;

Ø резервні грошові активи у формі високоліквідних короткострокових фінансових вкладень (депозитні вкладення в банках, депозитні сертифікати банків, високоліквідні фондові інструменти з короткостроковим періодом зберігання).

Управління грошовими активами підприємства потребує здійснення попереднього їх аналізу, під час якого вивчаються:

1) співвідношення грошових коштів і поточних зобов'язань;

2) період обороту грошових коштів;

3) структура середнього залишку грошових активів за основними його елементами;

4) оборотність грошових активів;

5) рух грошових активів у періоді, що розглядається.

Для цілей як внутрішнього, так і зовнішнього аналізу необхідно знати, у який спосіб та з яких джерел підприємство отримує грошові кошти і які основні напрямки їх витрачання.

Для того щоб забезпечити користувачів бухгалтерської» інформації даними про зміни грошових коштів підприємства та їх еквіваленти в розрізі основних видів діяльності підприємства, використовують Звіт про рух грошових коштів. Цей звіт складається або у формі звіту про зміни фінансового стану підприємства, або за спеціальною формою, де напрямки руху грошових коштів згруповано за трьома сферами:

Ø господарською;

Ø інвестиційною;

Ø фінансовою.

Під господарською діяльністю розуміють основну статутну діяльність підприємства, яка має на меті отримання доходу. До основних джерел надходження грошових коштів у межах господарської діяльності відносять: отримання виручки від реалізації боргів, що були раніше списані як безнадійні, штрафів від підприємств, котрі порушили умови угоди, тощо.

Відплив грошових коштів, пов'язаний зі сплатою за рахунками постачальників, з виплатою заробітної плати, сплатою штрафів тощо.

Рух грошових коштів, пов'язаних з інвестиційною діяльністю, передбачає придбання (створення) і реалізацію майна довгострокового використання. Передусім це стосується надходження (вибуття) основних засобів, нематеріальних активів, довгострокових фінансових вкладень.

Фінансова діяльність підприємства відображається у надходженні коштів у формі довгострокових і короткострокових кредитів і позик, бюджетних асигнувань та у витрачанні коштів у вигляді погашення заборгованості за отриманими раніше кредитами і позиками, сплаті відсотків, дивідендів.

Необхідно підкреслити, що в процесі аналізу руху грошових коштів використовують прямий та непрямий методи.

Завдяки прямому методу у звіті відображаються абсолютні суми надходжень і витрачань грошових коштів.

Позитивною стороною використання прямого методу є те, що він дає змогу оцінити загальні суми припливу і відпливу грошових коштів підприємства, а отже, зробити висновки відносно достатності коштів для сплати за рахунками поточних зобов'язань, виділити ті статті, які формують найбільший приплив і відплив грошових активів у розрізі трьох видів діяльності.

Недолік цього методу полягає в тому, що він не розкриває взаємозв'язку отриманого фінансового результату зі змінними грошових коштів на рахунку підприємства.

Для подолання цього недоліку у фінансовому аналізі використовують непрямий метод, сутність якого полягає в перетворенні чистого прибутку у величину грошових коштів.

Необхідність здійснення такої процедури обумовлена тим, що існує певна об'єктивна невідповідність між величиною грошових коштів та величиною отриманого прибутку, і підприємство, яке, за даними бухгалтерської звітності, є прибутковим, може зазнавати значних труднощів із грошовими коштами. Зауважимо, що важливим моментом аналізу руху грошових коштів є виявлення основних причин розбіжності між величиною грошових коштів і сумою отриманого прибутку.

При непрямому методі аналізу фінансовий результат перетворюється у величину грошових коштів від поточної діяльності за певний період (різниця сум на початок і кінець періоду) за допомогою коригувальних процедур.

На першому етапі коригування виявляють відповідність між фінансовим результатом і власними оборотними коштами. Для цього усувають вплив на фінансовий результат:

Ø операцій нарахування амортизації;

Ø операцій, пов'язаних із вибуттям об'єктів довгострокових активів.

На другому етапі з'ясовують відповідність зміни власного оборотного капіталу і грошових коштів.

У зв'язку з цим необхідно визначити, як зміни за кожною статтею оборотного капіталу відбилися на стані грошових коштів підприємства. Для цього вивчають механізм впливу на їх рух операцій, що відображається на активних і пасивних рахунках.

Слід підкреслити, що існує певне правило коригувальних процедур при розрахунку величини чистого грошового потоку від господарської діяльності. За цим правилом збільшення залишків за статтями поточних активів має бути відраховано від показника чистого прибутку, а зменшення – додано до нього; збільшення ж залишків за статтями поточних пасивів додається до фінансового результату, а зменшення – віднімається від нього.

На третьому етапі проводять додаткові коригувальні процедури, що пов'язані з використанням чистого прибутку (штрафи, що сплачуються з чистого прибутку, дивіденди, виплати за фондом споживання тощо).

Слід наголосити, що, крім попереднього аналізу, на підприємствах здійснюють і перспективний аналіз грошових потоків, результати якого дають змогу формувати стратегію управління цими активами.

Здійснення перспективного аналізу грошових потоків зводиться до обчислення можливих джерел надходження та витрачання грошових коштів і виконується в кілька етапів.

На першому етапі розраховується обсяг можливих грошових надходжень. Виходячи з того, що основним джерелом надходження грошових коштів є реалізація продукції, яка поділяється на продаж товару готівкою і в кредит, за допомогою балансового методу розраховуються величина грошових надходжень і зміна дебіторської заборгованості.

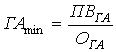

![]()

де ДЗП, ДЗК – дебіторська заборгованість на початок і кінець періоду;

Vp – виручка від реалізації;

ГН – грошові надходження.

За наявності інших суттєвих джерел надходження грошових коштів їх прогнозна сума додається до суми грошових надходжень від реалізації продукції.

На другому етапі розраховується обсяг витрачання грошових коштів. Основним його складовим елементом є погашення кредиторської заборгованості.

До інших напрямків використання грошових коштів відносять заробітну плату, адміністративні та інші постійні і змінні витрати, а також капітальні вкладення, сплату податків, дивідендів.

На третьому етапі через порівняння грошових надходжень і виплат, що прогнозуються, розраховується чистий грошовий потік.

На четвертому етапі розраховується сукупна потреба в короткостроковому фінансуванні. Сутність етапу полягає у визначенні розміру короткострокового банківського кредиту на плановий період, необхідного для забезпечення прогнозованого грошового потоку.

При розрахунку рекомендується брати до уваги бажаний мінімум грошових коштів на розрахунковому рахунку, який доцільно мати як страховий запас, а також для вигідних інвестицій.

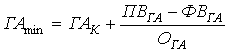

Визначення мінімально необхідної потреби в грошових коштах (ГАmin) для здійснення поточної діяльності спрямоване на установлення нижньої межі залишків необхідних грошових активів у національній та іноземній валюті. Існує два методи розрахунків:

де ГАК – залишок грошових активів на кінець звітного періоду; ПВГА і ФВГА – відповідно плановий та фактичний обсяги (величини) платіжного обороту за поточними господарськими операціями згідно з планом (фактом) надходження грошових коштів у майбутньому (звітному) періоді; ОГА – оборотність грошових активів з урахуванням запланованих заходів щодо прискорення оборотності грошових активів.

3. Особливості інвестиційного «Проекту розвитку систем водопостачання й водовідведення в м. Миколаєві»

30 грудня 2008 р. Міністерством з питань житлово-комунального господарства України й Міністерством економіки України ухвалене рішення про необхідність підготовки спільного з Європейським інвестиційним банком (далі – ЄІБ) проекту, розробленого відповідно до завдань, передбачених Загальнодержавною програмою реформування й розвитку житлово-комунального господарства на 2004–2010 р., а також плану розвитку МКП «Миколаївводоканал» на 2006–2012 р., затвердженого рішенням міської ради м. Миколаєва №2/38 від 30 червня 2006 р.

Мета – забезпечення європейського рівня екологічної безпеки, досягнення повної відповідності національним нормам щодо очищення стоків і їхнього скидання у водні об'єкти, приведення системи очищення й цілодобової подачі споживачам питної води відповідно до євростандартів.

Результат реалізації проекту – забезпечення безаварійного стабільного функціонування системи водопостачання і водовідведення у м. Миколаєві відповідно до європейських норм і стандартів якості питної води й охорони навколишнього середовища.

Реалізація інвестиційного проекту розрахована на 8 років (короткостроковий) і 20–25 років (довгостроковий).

Передбачено капітальний ремонт окремих ділянок водопровідних і каналізаційних мереж, часткову реконструкцію й модернізацію очисних споруд каналізації, впровадження енергозберігаючих технологій, установку системи дистанційного управління й контролю насосними станціями, мережами й спорудами, їхню реконструкцію й переустаткування. Намічено комп'ютеризацію управління й контролю насосними станціями, заміна устаткування лабораторій очисних споруд водопроводу, каналізації, підвищення ефективності менеджменту й контролю по дотриманню стандартів. Це дозволить значно поліпшити технічний стан обладнання, підвищити якість очищення стічних вод до скидання в р. Південний Буг, зменшити собівартість послуг та ін.

Таблиця 1. Основні роботи з реконструкції та модернізації систем водопостачання і водовідведення, заплановані до виконання в межах Проекту

| № | ВИДИ РОБІТ | ВАРТІСТЬ (ЄВРО) |

| 1 | Мережа водопостачання | 5 329 700 |

| 2 | Насосні станції водопроводу, каналізації, резервуари | 1 728 400 |

| 3 | Очисні споруди водопроводу | 5 237 550 |

| 4 | Каналізаційні мережі | 7 318 110 |

| 5 | Очисні споруди каналізації | 6 331 000 |

| 6 | Інші компоненти | 569 000 |

| 7 | Технічна допомога і робота групи впровадження проекту | 782 000 |

| ВСЬОГО | 27 295 760 | |

Передбачено будівництво нових споруд з біологічної очистки стічних вод, включаючи обробку осаду, а також самопливної каналізації з урахуванням рельєфу місцевості. Цей проект передбачає роботи з двох етапів: спорудження ділянки з попереднього очищення стоків на нових очисних споруд каналізації, включаючи часткову реконструкцію діючих ОСК; розширення нових очисних споруд каналізації від попереднього очищення до повного біологічного очищення, включаючи обробку осаду. Це надасть можливість виключити з технологічного прогресу цілий ряд насосних станцій, повністю автоматизувавши необхідні виробничі процеси.

Висновки

Існуючий стан системи водопостачання та водовідведення у м. Миколаєві – незадовільний, що призводить до погіршення соціально-економічного розвитку міста, забруднення навколишнього середовища, не піддаючись прямому економічному обрахунку.

Доцільне рішення – реконструкція та модернізація систем водопостачання та водовідведення в межах «Проекту модернізації і розвитку послуг водопостачання та водовідведення м. Миколаєва» на загальну суму 27,29 млн. ЕUR, з яких: грант ЄС – 3.12 млн. ЕUR, кошти МКП «Миколаївводоканал» – 7,85 млн. ЕUR, кредит ЄІБ – 15,54 млн. ЕUR, грант ЄС на створення і роботу Групи Впровадження Проекту і технічну допомогу консультантів – 0,78 млн. ЕUR. Термін розрахункової окупності – 8 років (до 2017 р.).

Реалізація проекту розрахована на використання матеріально – технічних ресурсів вітчизняних і зарубіжних виробників.

Джерело окупності проекту та погашення кредиту ЄІБ – прибуток МКП «Миколаївводоканал».

Отримавши протягом 2009–2012 рр. кредит ЄІБ, МКП «Миколаївводоканал» поверне до 2017 року суму 18,12 млн. ЕUR, у тому числі: кредит – 15,54 млн. ЕUR, обслуговування кредиту – 0,266 млн. ЕUR, проценти за кредит – 2,311 млн. ЕUR.

Список рекомендованої літератури

1. Закон України «Про бухгалтерський облік і фінансову звітність» від 16 липня 1999 р. №996-XIV // Галицькі контракти. – 1999. – №36.

2. Положення (стандарт) бухгалтерського обліку 1. «Загальні вимоги до фінансової звітності»: Затв. наказом Міністерства фінансів України від 31 березня 1999 р. №87 // Галицькі контракти. – 1999. – №32.

3. Положення (стандарт) бухгалтерського обліку 2. «Баланс»: Затв. наказом Міністерства фінансів України від 31 березня 1999 р. №87 // Галицькі контракти. – 1999. – №32.

4. Положення (стандарт) бухгалтерського обліку 3. «Звіт про фінансові результати»: Затв. наказом Міністерства фінансів України від 31 березня 1999 р. №87 // Галицькі контракти. – 1999. – №32.

5. Положення (стандарт) бухгалтерського обліку 4. «Звіт про рух грошових коштів»: Затв. наказом Міністерства фінансів України від 31 березня 1999 р. №87 // Галицькі контракти. – 1999. – №32.

6. Положення (стандарт) бухгалтерського обліку 5. «Звіт про власний капітал»: Затв. наказом Міністерства фінансів України від 31 березня 1999 р. №87 // Галицькі контракти. – 1999. – №32.

7. План рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій: Затв. наказом Міністерства фінансів України від ЗО листопада 1999 р. №291 // Бухгалтер, учет и аудит. – 2000. – №1.

8. Інструкція про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій: Затв. наказом Міністерства фінансів України від ЗО листопада 1999 р. №291 // Бухгалтер, учет и аудит. – 2000. – №1.

9. Методичні рекомендації по аналізу фінансово-господарського стану підприємств та організацій: Лист Державної податкової адміністрації України від 27.01.98.

10. Вимоги Державної комісії з цінних паперів та фондового ринку щодо аудиторської перевірки відкритих акціонерних товариств та підприємств-емітентів облігацій: Затв. рішенням Державної комісії з цінних паперів та фондового ринку від 19.03.97 №5.

11. Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій: Затв. наказом Агентства з питань запобігання банкрутству від 23 лютого 1998 №22 // Держ. інформ. бюл. про приватизацію. – 1998. – №7.

12. Методика проведення поглибленого аналізу фінансово-господарського стану неплатоспроможних підприємств та організацій: Затв. наказом Агентства з питань запобігання банкрутству від 27 червня 1997 р. // Держ. інформ. бюл. про приватизацію. – 1997. – №12.