Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Негосударственные пенсионные фонды

Курсовая работа: Негосударственные пенсионные фонды

Министерство образования и науки Украины

Киевский национальный экономический университет крымский экономический институт

Финансово-учетный факультет

Кафедра финансов

Курсовая работа

по дисциплине

"Финансы"

на тему:

"Негосударственные пенсионные фонды"

Выполнил: студент IV курса

группы Ф 42-07

Рыженков А.С.

Научный руководитель:

к.э.н. доцент С.Ф.КАНТУР

Симферополь

2010

Содержание

Введение

1. Сущность пенсионного страхования

1.1 Государственные пенсионные фонды и их эффективность

1.2 Необходимость увеличения доли негосударственных пенсионных фондов

1.3 Зарубежный опыт пенсионного страхования

2. Негосударственные пенсионные фонды в Украине

2.1 Предпосылки становления и современное состояние негосударственных пенсионных фондов в Украине

2.2 Негосударственное пенсионное накопление на примере страховой компании "PZU Украина"

2.3 Анализ рисков, связанных с НПФ

Заключение

пенсионный фонд негосударственный страхование

Введение

Социальное обеспечение населения Украины является одной из наиболее актуальных проблем на данный момент в нашей стране. На первом месте среди проблем социальной сферы стоит проблема пенсий. К сожалению, система законодательных актов по пенсионному обеспечению несовершенна, пенсии не соответствуют реальному прожиточному уровню в нашей стране. Украинское общество переживает нелегкий период политических, экономических и социальных преобразований. Это требует огромных усилий во всех сферах общественной жизни, в частности, в области правового обеспечения реформ, создания законодательства, отвечающего новым социально-экономическим условиям и позволяющего обеспечить эффективную защиту прав граждан. Одним из способов достижения эффективности пенсионного страхования является изменение структуры пенсионных выплат за счет негосударственных пенсионных фондов. Поэтому актуальность темы курсовой работы очевидна.

Целью данной курсовой работы является изучение нового для Украины института негосударственных пенсионных фондов. Задачей является оценка принципов их работы, эффективности, гарантий на предоставляемые услуги, преимуществ и недостатков в сравнении с государственной системой пенсионного страхования и другими видами накопления денежных средств. Методами решения задач являются анализ существующей системы пенсионного обеспечения, с её попытками реформирования, и внедряемой (НПФ), анализ зарубежного опыта и выявление приемлемых для наших условий нюансов.

Объектом исследования является пенсионное страхование в Украине, предметом исследования является негосударственное пенсионное страхование на примере страховой компании "PZU Украина".

1. Сущность пенсионного страхования

1.1 Государственные пенсионные фонды и их эффективность

Основные нормативные акты, регламентирующие пенсионное обеспечение в Украине:

• Конституция Украины

Конституцией Украины определены права граждан на социальную защиту, которая включает право на обеспечение их в случае полной, частичной или временной потери трудоспособности, потери кормильца, безработицы по независящим от них причинам, а также по старости и в других случаях, предусмотренных законом (статья 46 Конституции Украины). Это право гарантируется общеобязательным государственным социальным страхованием за счет страховых взносов граждан, предприятий, учреждений и организаций, а также бюджетных и других источников социального обеспечения; создания сети государственных, коммунальных, частных заведений для ухода за нетрудоспособными. Согласно ст.92 Конституции Украины исключительно законами определяются основы социальной защиты, формы и виды пенсионного обеспечения.

• Основы законодательства об общеобязательном государственном социальном страховании N 16/98-ВР 14 января 1998 года определяют принципы и общие правовые, финансовые и организационные принципы общеобязательного государственного социального страхования граждан в Украине;

• Закон Украины "Об общеобязательном государственном пенсионном страховании" N 1058-IV от 9 июля 2003 года определяет принципы, основы и механизмы функционирования системы общеобязательного государственного пенсионного страхования, назначения, перерасчета и выплаты пенсий, предоставления социальных услуг из средств Пенсионного фонда, которые формируются за счет страховых взносов работодателей, бюджетных и иных источников, также регулирует порядок формирования Накопительного пенсионного фонда и финансирования за счет его средств расходов на оплату договоров страхования пенсий или одноразовых выплат застрахованным лицам, членам их семей и другим лицам;

• Закон Украины "О пенсионном обеспечении" N 1788-XII 5 ноября 1991 года гарантирует всем нетрудоспособным гражданам право на материальное обеспечение за счет общественных фондов потребления путем предоставления трудовых и социальных пенсий;

• Порядок подтверждения имеющего трудового стажа для назначения пенсий при отсутствии трудовой книжки или соответствующих записей в ней, утвержденный постановлением КМУ № 637 от 12 августа 1993г.;

• Порядок подтверждения периодов работы, которые зачисляются в трудовой стаж для назначения пенсии на льготных условиях или за выслугу лет, утвержденный постановлением правления Пенсионного фонда Украины N 18-1 от 10.11.2006 г. (Порядок № 18-1);

• Порядок предоставления и оформления документов для назначения (перерасчета) пенсий в соответствии с Законом Украины "Об общеобязательном государственном пенсионном страховании", утвержденный постановлением правления Пенсионного фонда Украины N 22-1 от 25.11.05 г. (Порядок № 22-1) [1-4].

О несовершенстве той пенсионной системы, которая существует сейчас в Украине, говорится много и часто, а в необходимости пенсионной реформы уже никто не сомневается.

Сегодня это продиктовано в большей степени экономическими и демографическими условиями внутри страны. То есть, количество пожилых людей все время увеличивается, и оно значительно преобладает над молодым населением.

Именно в таких условиях, согласно западной практике, доказала свою эффективность система с индивидуальным накоплением пенсионного фонда, нежели солидарная система пенсионного обеспечения, которая действует сейчас у нас.

Идеалом пенсионной системы является система с коэффициентом замещения близким к 100%. Коэффициент замещения – это отношение пенсии к последнему заработку в %.

На данный момент существует несколько способов пенсионного обеспечения:

· Солидарный. Он обеспечен Конституцией Украины (государство обеспечивает минимальный доход гражданину, достигшему пенсионного возраста). Пенсии, которые существуют сегодня, предполагают наличие "золотого миллиона" (суммарная пенсия его представителей больше, чем пенсии остальных людей вместе взятые).

· Переход на дифференциацию и накопление. Этот способ ориентирован больше на тех, кому до пенсии осталось значительное количество времени, и они еще сумеют накопить достаточное количество средств на своем счету для обеспечения своего пенсионного содержания. Закон предусматривает возможность перехода ко второму уровню пенсионной системы тогда, когда прирост бюджета будет не менее чем на протяжении последних двух лет (в связи с кризисом эти показатели не были достигнуты). Второй уровень предусматривает ту систему персонификации, которая наиболее выгодна и удобна для работодателя. У каждого человека будет открыт свой специальный счет, и на нем будут накапливаться денежные средства. Этот вид накопления делается за счет обязательных взносов. Если человек умирает – то его наследники получают накопленную на него сумму. В идеале при внедрении этого способа пенсионного обеспечения нужно достигнуть трех целей: добровольный уход на пенсию, добровольный выбор пенсионного возраста (человек сам сможет выбрать возраст ухода на заслуженный отдых), постепенный выход на пенсию (возможное укорачивание рабочего дня, сокращение количества рабочих дней в неделе).

· Создание стабильной накопительной системы. Исключительная возможность для каждого человека самому создавать и накапливать свою пенсию. Эта система сможет предусматривать различные варианты выплат пенсионного обеспечения своему владельцу: срочный аннуитет (на 5-10 лет), разовую выплату или пожизненный аннуитет.

Перспективы и выгоды, которых можно достичь, благодаря реформированию пенсионной системы очевидны. Государству останется позаботиться о существующих пенсионерах и гражданах, чей возраст подходит к пенсионному.

Положительный результат не будет достигнут моментально, однако изменение в структуре выплаты пенсий даст возможность справедливого пенсионного обеспечения в будущем. Именно в этой ситуации и станут крайне полезными НПФ, осуществляющие свою практику во всех цивилизованных странах. Стремление к эффективной экономической модели просто не возможно без перехода на новое пенсионное обеспечение. Новая экономическая ситуация, в которой пребывает Украина, требует решительных действий со стороны государства.

Эффективное распоряжение средствами ПФ даст прекрасную возможность для развития экономики и повысит социальные стандарты внутри государства. В качестве примера можно привести практику США и Великобритании, где пенсионные накопления граждан занимают львиную долю в структуре общих накоплений. При условии внедрения эффективной пенсионной модели клиенты НПФ получат индивидуальное обслуживание и возможность "прозрачного" использования средств структурами, которым они доверили свою "обеспеченную старость".

1.2 Необходимость увеличения доли негосударственных пенсионных фондов

Пенсионный возраст ожидает всех работающих людей. Это тот возраст, когда государство, согласно трудовому стажу начисляет к получению денежные средства.

Это именно то время, когда человек может ощутить "заботу" государства о себе. Никто не хочет на старости считать копейки (хотя в большинстве случаев так и получается, по крайней мере, у нас в стране). Именно поэтому определенный толчок в развитии получили т.н. "негосударственные пенсионные фонды".

Международная практика НПФ показывает – что при помощи такого вида сбережения средств можно накопить себе на достойную и обеспеченную старость.

Однако давайте разберемся в перспективах таких услуг относительно сегодняшних реалий украинского финансового рынка.

НПФ – это некоммерческие организации, которые занимаются приемом денежных средств от юридических или физических лиц (в зависимости от вида НПФ) с последующим их размещением в инвестиционных проектах, акциях, золоте и т.д. Количество денежных средств зачисляется строго по плану, равно как и выдается (за исключением оговоренных ситуаций). Если инвестирование ПФ удачно – держатели пенсионных накопительных вкладов могут получить дополнительный доход. В случае неудачного инвестирования (надзор, аудит и гарантии возвращения накоплений предоставляет государство) держатель накопительного вклада может и вовсе получить обесценивание своих средств (если уровень доходности инвестиционного проекта будет ниже инфляционного порога) [6].

На сегодняшний день таких фондов довольно много, однако это не означает массовое привлечение средств со стороны вкладчиков. Институт НПФ, к сожалению, сегодня нуждается в жесткой поддержке и координированным действиям со стороны регуляторов и действующих лиц финансового рынка.

Проблем у НПФ очень много – это и недоверие со стороны вкладчиков, и недостаточная законодательная база (хотя действуют согласно закону Украины от 1 января 2004 года "О негосударственном пенсионном обеспечении"). Как показывает мировая практика – это работает за рубежом, но пока, не работает у нас ввиду отсутствия финансовой грамотности, а также недоверием к различным финансовым институтам страны.

Слишком свежи еще "раны" от различных "трастов", "строительных товариществ" и "обанкротившихся банков". Но актуальность работы в этом направлении (перспективность этой области уже оценена страховщиками) подтверждает председатель правления СК "ТАС" Павел Царук: "СК достаточно серьезно начали работать в направлении пенсионного рынка. Я считаю, что сейчас это очень правильное время для оживления работы в этой области финансового рынка. Если государство не поддержит НПФ, то реальные отчисления в ГПФ будут существенно сокращаться, а тем самым мы ставим под удар молодое поколение, которое в будущем будет иметь мизерные деньги вместо достойной пенсии. Мы должны иметь движущую силу в различных организациях, которая координировано представляет интересы страховщиков и лоббирует их интересы в этой области. На сегодняшний день, как никогда, важно участие регулятора в этих взаимоотношениях. В их становлении и стандартизации".

Как альтернативу НПФ – страховщики выдвинули "накопительное страхование жизни" с устойчивым процентом по накопленной сумме, четкой законодательной регуляцией процесса накопительного страхования и т.д. Открытым остается вопрос о гарантиях вкладов, которые являются ключевым моментом к получению денег от клиента в свое распоряжение для СК. Государственные гарантии, на сегодня, предоставляются на ГПФ и НПФ согласно закону, однако проблемы с накопительным страхованием никто не спешит решать даже на самом высоком уровне [7].

По всей видимости, государство, которое имеет свой собственный ПФ не слишком горит желанием способствовать оттоку денежных средств из казны в пользу НПФ (пусть даже и с поступлением налогов в казну). Способствование становлению НПФ предполагает отвлечение средств из госфондов в негосударственные фонды. В силу кризиса этот вопрос на высоком уровне будет бесконечно откладываться. Что касается НПФ – они сегодня демонстрируют нестабильность. Вполне понятно, что система НПФ без второго уровня не может развиваться, и развиваться не будет. Пошло сокращение фондов и мы, сегодня, вынуждены ликвидировать такие фонды в относительно большом количестве. У СК по страхованию жизни есть и другие перспективы, кроме второго уровня. Они способны развиваться и без этого, но становится очевидным, что официальное становление НПФ и поддержка интересов участников рынка страхования жизни на государственном уровне будет нескоро.

Существование НПФ означает отличную возможность получить обеспеченную старость – там вы знаете, какое количество денег на счету, план, тарифы начислений и выплат и т.д. Причем, в случае с накопительным страхованием, осуществляется принцип "как работал, так и заработал" - человек сам может собирать средства на пенсию и видеть, куда его средства идут.

ГПФ, зачастую, не печется о повышении или (хотя бы) удержании пенсий на уровне минимальном прожиточном уровне. В данном случае альтернативы в лице НПФ или накопительного страхования – более чем актуальна. Другое дело, что государство, в котором мы живем, везде имеет свои интересы, которые зачастую не облегчают жизнь, пусть даже пенсионную, своим гражданам.

Если у ГПФ нет возможности достойно позаботиться о своих "клиентах" - то может быть стоит разрешить людям позаботиться о себе самим? Видимо такой поворот событий идет "в разрез" государственных интересов.

Главное преимущество негосударственного пенсионного фонда в том, что он предлагает схемы дополнительного пенсионного обеспечения, которые позволяют влиять на величину будущей пенсии. Для работодателей негосударственные пенсионные фонды – это возможность существенно оптимизировать свои финансовые ресурсы и налоговые выплаты, одновременно решая вопрос стимулирования персонала. Для работников – это возможность получить дополнительные пенсионные выплаты [11].

Вклады, уплаченные в негосударственные пенсионные фонды в пользу работников или самими работниками, аккумулируются и инвестируются в доходные активы. При такой системе по достижении пенсионного возраста участники НПФ будут получать пенсию значительно большую, чем может дать государство.

Среди других преимуществ НПФ:

• государственное регулирование. Все аспекты деятельности негосударственных пенсионных фондов регламентирует Закон Украины " О негосударственном пенсионном обеспечении". Существует жесткая система контроля над всеми аспектами деятельности негосударственного пенсионного фонда со стороны Государственной комиссии по урегулированию рынков финансовых услуг и Государственной комиссии по ценным бумагам и фондовому рынку.

• информационная прозрачность. Администратор фонда раз в год бесплатно подает каждому участнику пенсионного фонда выписку из его индивидуального пенсионного счета про состояние принадлежащих участнику пенсионных активов.

• система защиты пенсионных накоплений. Раздельный учет и хранение активов пенсионного фонда между администратором, компанией по управлению активами и банком-хранителем позволяют максимально снизить риски инвестирования.

• существенным преимуществом являются налоговые льготы. В частности, сумма пенсионных взносов исключается из налогооблагаемого дохода физического лица, инвестиционный доход от управления пенсионными активами не облагается налогом и т.д.

Главные принципы негосударственного пенсионного обеспечения:

• законодательное регулирование деятельности негосударственных пенсионных фондов;

• добровольное создание НПФ юридическими и физическими лицами;

• добровольное участие граждан в системе негосударственного пенсионного обеспечения и выбор вида пенсионных выплат;

• добровольное принятие решения работодателем относительно внесения пенсионных взносов за участников;

• экономическая заинтересованность работодателя в осуществлении пенсионных взносов в пользу своих работников;

• равенство прав и возможностей всем работникам работодателя – плательщика в сфере негосударственного пенсионного обеспечения;

• раздельный учет и хранение активов НПФ и активов его основателей, работодателей - плательщиков, администратора, компаний по управлению активами с целью сделать банкротство фонда невозможным;

• целевое и эффективное использование средств фонда;

• государственное регулирование деятельности негосударственных пенсионных фондов, их администраторов и компаний по управлению активами.

Виды негосударственных пенсионных фондов (НПФ):

Открытый пенсионный фонд – негосударственный пенсионный фонд, участниками которого могут быть любые физические лица независимо от места и характера их работы;

Корпоративный пенсионный фонд – негосударственный пенсионный фонд, основателем которого является юридическое лицо – работодатель или несколько юридических лиц – работодателей и к которому могут присоединяться работодатели – плательщики. Участниками этого фонда могут быть исключительно физические лица, которые находятся (находились) в трудовых отношениях с работодателями – основателями и работодателями – плательщиками этого фонда;

Профессиональный пенсионный фонд – негосударственный пенсионный фонд, основателем (основателями) которого могут быть объединения юридических лиц – работодателей, объединения физических лиц, включая профессиональные союзы (объединения профессиональных союзов), или физические лица, связанные по роду деятельности (занятий). Участниками такого фонда могут быть исключительно физические лица, связанные по роду их профессиональной деятельности (занятий), определенной в Уставе фонда [15].

Как работает НПФ? Пенсионные активы, которые накапливаются в пенсионном фонде, управляющая компания вкладывает в различные виды ценных бумаг с целью получения прибыли. Инвестиционная прибыль распределяется между участниками пенсионного фонда пропорционально сумам, отображенным на их индивидуальных пенсионных счетах, на дату совершения распределения, которое происходит не реже одного раза в месяц.

Учет внесенных сумм и начисленной на них инвестиционной прибыли ведется администратором пенсионного фонда.

Оформление участия граждан в пенсионном фонде происходит путем заключения Пенсионного контракта между вкладчиком и администратором от имени фонда. После заключения Пенсионного контракта, вкладчик обязан периодически перечислять на счет фонда установленную сумму пенсионных взносов в соответствии с выбранной пенсионной схемой. На сумму накопленных пенсионных средств участника начисляется инвестиционный процент, размер которого определяется Советом фонда в соответствии с результатами финансовой деятельности компании по управлению активами пенсионного фонда.

В начале каждого финансового года участнику, который получает пенсию на определенный срок, предоставляется информация о:

• сумме пенсионных средств, которая учитывается на индивидуальном пенсионном счете участника по состоянию на начало отчетного финансового года;

• уплаченные на протяжении года пенсионные взносы и распределенную на них инвестиционную прибыль;

• объем осуществленных выплат за счет пенсионных средств, которые учитываются на индивидуальном пенсионном счете;

• сумму стоимости услуг, уплаченной на протяжении предыдущего отчетного финансового года.

Участие в каком-либо пенсионном фонде является добровольным, при этом физическое лицо может быть участником одного или нескольких пенсионных фондов. В то же время, если в открытом пенсионном фонде участники могут быть плательщиками в свою пользу, то в корпоративном и профессиональном фондах они могут быть участниками только при условии вступления их работодателя в фонд (корпоративный фонд) или принадлежности к определенной профессии (профессиональный фонд).

Участник негосударственного пенсионного фонда приобретает право на получение негосударственной пенсии по достижении пенсионного возраста, который может быть меньше или больше определенного Законом на 10 лет. До достижения пенсионного возраста выплата пенсии из НПФ возможна при условии признания участника фонда инвалидом, медицински подтвержденного критического состояния здоровья, выезда участника фонда на постоянное местожительство за границу или смерти участника фонда [14].

Деньги, накопленные участником негосударственного пенсионного фонда, являются его собственностью и подлежат наследованию.

Государственный контроль и требования государственных регулирующих органов гарантируют как сохранность пенсионных накоплений, так и профессионализм работы управляющей компании.

Для того чтобы максимально снизить риски инвестирования, существующее законодательство позволяет инвестировать средства вкладчиков негосударственных пенсионных фондов только в следующие виды активов:

• банковские депозитные счета и сберегательные сертификаты банков;

• ценные бумаги с гарантированным Кабинетом Министров Украины доходом;

• ценные бумаги, доход по которым гарантирован Советом министров АР Крым;

• облигации внутреннего займа;

• облигации предприятий, эмитентами которых являются предприятия-резиденты Украины;

• акции украинских эмитентов;

• ценные бумаги иностранных эмитентов;

• ипотечные ценные бумаги, определенные законодательством Украины;

• объекты недвижимости;

• банковские металлы.

Объекты инвестирования пенсионных средств, должны быть официально зарегистрированы на организованных торговых площадках (фондовых биржах).

Налоговые льготы в системе негосударственного пенсионного обеспечения. Поскольку государство заинтересовано в стимулировании работодателей вкладывать средства в систему негосударственного пенсионного обеспечения, планируется введение налоговых льгот для работодателей – вкладчиков НПФ. Эти льготы не могли быть предусмотрены в принятом Законе "О негосударственном пенсионном обеспечении", потому что согласно законодательству Украины, налоговые льготы отдельно для физических и юридических лиц должны быть установлены исключительно в налоговых законах.

За планирующимися дополнениями, работодатель сможет освобождать от налогообложения до 15% дополнительных средств фонда заработной платы. Эти суммы будут учитываться как валовые расходы.

Таким образом, работодателю будет выгоднее выделять средства в негосударственный пенсионный фонд, чем добавлять к заработной плате, поскольку существуют довольно значительные начисления на фонд заработной платы (37% на сегодняшний день). Если работодатель будет платить взносы в пенсионный фонд, эти деньги не будут облагаться социальным налогом. Законом Украины "О налоге с доходов физических лиц" предусмотрены налоговые льготы для граждан: суммы, выплачиваемые по договору негосударственного пенсионного страхования, не включаются в налогооблагаемый доход физических лиц.

1.3 Зарубежный опыт пенсионного страхования

Система пенсионного обеспечения в Англии стоит на трёх "китах": базовой государственной пенсии, дополнительной государственная пенсия и пенсионном сбережении населения. Базовая государственная пенсия выплачивается всем гражданам (12% зарплаты среднего рабочего). Размер дополнительной государственной пенсии зависит от суммы накопленных пенсионных платежей и достигает 50% вашей зарплаты перед выходом на пенсию. Кроме того, государство всячески, в первую очередь налоговыми мерами, стимулирует добровольные пенсионные накопления граждан. Это может быть и специальный счёт в банке, и договор о пожизненной пенсии со страховой компанией, и участие в частном пенсионном фонде. Заинтересованность граждан в дополнительном пенсионном обеспечении обеспечивается тем, что средства, перечисляемые ими для таких накоплений, не облагаются подоходным налогом. Не подлежит налогообложению и накапливаемый в пенсионных фондах инвестиционный доход. Налог взимается только при выплате пенсии. Таким образом, гражданин получает своего рода "налоговый кредит" на несколько десятилетий и – благодаря инвестированию всей накопленной суммы – значительную прибавку к пенсии.

Пенсионный рынок Великобритании - крупнейший в Европе (40% всех пенсионных накоплений). Из 33 млн. англичан трудоспособного возраста (старше 20 лет) работающие по найму составляют 22 млн., неработающих – 8 млн. Половина из них (10,5 млн.) участвуют в пенсионных схемах, организуемых предприятием, 4,5 млн. самостоятельно вносят взносы для будущей "персональной" пенсии, и лишь треть всех работников (7 млн.) не участвует в пенсионных схемах. Что же до тех 3 млн. граждан, которых статистика относит к "самозанятому населению" (работодатели, люди свободных профессий), то из них взносы на дополнительные пенсии вносят 2 млн. человек.

В частных пенсионных фондах существуют два базовых вида пенсионных схем – "с установленными взносами" и "с установленными выплатами". Первый вид означает, что фиксируются обязательства по внесению средств, а по достижении пенсионного возраста гарантируется возврат накопленной суммы вместе с инвестиционным доходом через выбранный гражданином механизм пенсионных выплат. Схемы "с установленными взносами" наиболее просты, в них обязательства всегда соответствуют имеющимся активам. При второй схеме – "с установленными выплатами" – определяются конкретные обязательства пенсионного фонда по выплате пенсий, а его гарантом выступает компания-работодатель. Это более сложный механизм, требующий актуарных расчётов (оценки соответствия имеющихся активов будущим обязательствам), но и более эффективный, если судить по широкому его применению как в Великобритании, так и в других странах Запада.

Чтобы представить место частных пенсионных фондов в Великобритании, достаточно нескольких цифр. Сумма ежегодных взносов в частные пенсионные фонды составляет 37 млрд. фунтов стерлингов, а их накопленные активы достигают 640 млрд фунтов стерлингов. Добавим к этому 15 млрд фунтов стерлингов годовых взносов по индивидуальным пенсионным накоплениям, активы которых достигают 190 млрд фунтов стерлингов. Получается, что ежегодные взносы по пенсионным планам компаний и индивидуальным схемам взятые вместе (52 млрд. фунтов стерлингов) в полтора раза превышают сумму пенсионных средств, выплачиваемых ежегодно из бюджета Великобритании (35 млрд. фунтов стерлингов).

Приватизация пенсионного обеспечения. Частный пенсионный фонд, как правило, создаёт крупная корпорация для обеспечения дополнительного пенсионного обеспечения своих служащих с тем, чтобы привлечь и удержать квалифицированных работников. Как правило, взносы на дополнительную пенсию вносит и компания, и сам работник. С 1978 года в Англии началась практика своего рода "приватизации" пенсионных обязательств государства (contracting out). Компания может по своему желанию принять на себя обязательства государства по выплате дополнительной пенсии (второй "кит", о котором говорилось выше). Стимул для этого – существенное снижение обязательных пенсионных взносов в министерство социальной защиты. Обычно в государственный пенсионный фонд перечисляется от зарплаты 9% самим рабочим, плюс ещё 10,4% платит за рабочего работодатель. После подписания компанией договора "contracting out" эти платежи снижаются почти на 6% – соответственно до 7% и 6,6%. Государство сохраняет за собой право строго контролировать выполнение требований таких "планов-контрактов". Среди таких условий (для схем "с установленными выплатами") – увеличение размера пенсий с ростом инфляции, выплата 50% вдове или вдовцу, гарантия минимального размера пенсии в соответствии с государственными требованиями. Для того чтобы получить максимальную пенсию в 2/3 от зарплаты за последний перед пенсией период, человек должен проработать на предприятии 20 лет. Можно сократить этот период, выплачивая в частный пенсионный фонд более высокие взносы, но не более 15% зарплаты. Кстати говоря, эти суммы исключаются из налогообложения. Так что человек получает двойную выгоду – и пенсию себе увеличивает, и сокращает сумму уплачиваемых налогов. Определённую экономическую выгоду от деятельности частного пенсионного фонда может получать и создавшая его компания. При эффективном инвестировании средств активы, переданные в пенсионный фонд, могут значительно превысить его будущие обязательства по выплате пенсий. В этом случае разрешено уменьшать обязательные пенсионные отчисления. Так, в 1990-х годах компания British Prtroleum, работавшая по пенсионной программе "contracting out", смогла снизить совокупные (работника и компании) обязательные отчисления в свой пенсионный фонд с 23 до 15% зарплаты работника.

При желании работник может перевести всю накопленную сумму (за вычетом небольшого процента) в другой пенсионный фонд, например при переходе в другую компанию – в пенсионный фонд этого предприятия. По достижении же пенсионного возраста гражданин имеет возможность выбора: можно оформить пенсию в том же пенсионном фонде, можно перевести накопленную сумму в другой пенсионный фонд или в страховую компанию для приобретения пенсии. Жёсткая конкуренция рыночных структур за деньги пенсионеров обеспечивает гражданам выбор наилучших условий.

Пенсионный фонд разрабатывает пенсионные схемы, ведёт учёт взносов и выплат, рассчитывает свои будущие обязательства и в соответствии с ними ставит условия управляющей компании по возврату средств. Инвестированием сам пенсионный фонд не занимается, это дело работающей по договору с фондом управляющей компании [7].

Как управляют активами. Специализированная компания по управлению активами имеет штат аналитиков высокой квалификации. Система оплаты услуг таких компаний нацелена на то, чтобы стимулировать эффективное управление, и одновременно оберегать от чрезмерного риска. Оплата в виде небольшого процента от ежемесячного пенсионного взноса обеспечивает учёт поступлений (управляющий, таким образом, регистрирует собственную зарплату), стимулирует расширение клиентуры. Плата в виде процента от накопленной суммы инвестиций создаёт стабильные условия для управляющих. В последнем случае существует опасность, что компания будет получать плату за свои услуги и при снижении суммы накоплений. Эту опасность минимизирует право пенсионного фонда или частного вкладчика "голосовать ногами", т.е. сменить управляющую компанию. Небольшие пенсионные фонды (до 1 млн фунтов стерлингов) платят за управление активами 1% в год, более крупные, имеющие 5 – 25 млн фунтов стерлингов, – 0,5%, с активами более 100 млн фунтов стерлингов – 0,25%. Минимум составляет 0,15% (фонды свыше 500 млн фунтов стерлингов).

Стратегию компаний по управлению активами определяет заказчик – пенсионный фонд. Для "зрелых" компаний и их фондов, которые работают давно, у которых имеется большое количество пенсионеров, а пенсионные выплаты сравнимы или превышают поступления, наиболее важным является гарантированное поступление средств. Поэтому устанавливаемая ими стратегия – вложения в государственные ценные бумаги и в меньшей степени – в облигации. Если же фонд "молодой", то его обязательства наступят через несколько десятков лет, и он имеет возможность направить свои средства в акции перспективных предприятий, которые обещают доход через большой срок.

Кроме того, стратегия компании по управлению активами, равно как и оплата её услуг, могут привязываться к данным о "среднем пенсионном фонде со средними активами". Данные о таком фонде (разбивка по видам ценных бумаг в стране и за рубежом, их доходность) публикуются организацией профессиональных актуариев, которые рассчитывают их как средние по всем существующим пенсионным фондам страны. Ориентировка на "средний пенсионный фонд " позволяет установить стимулирующую оплату (за результаты выше средних повышение её до определённого предела). Единообразие инвестиционной политики снижает риск потерь отдельных компаний, хотя и грозит эффектом "стадности".

На предельную минимизацию издержек нацелена и работа в английской системе депозитария – номинального держателя и распорядителя акций. Обычно такая фирма, проводящая операции на многие сотни миллионов долларов, расположена в здании учредителя – банка или управляющей компании и имеет капитал в сотню фунтов стерлингов, пару телефонов и компьютер, подключённый к сети управляющей компании.

Роль пенсионных накоплений. История частных пенсионных фондов Великобритании насчитывает почти триста лет. По утверждению многих экономистов, если бы не было частных пенсионных фондов, быстрое развитие капитализма в этой стране было бы невозможно: поступающие через них средства вкладываются на долгий срок, их не изымают из оборота, а потому эти средства можно инвестировать вновь и вновь. Сегодня преобладающую часть рынка капиталов в Англии составляют институциональные инвесторы, в т.ч. пенсионные фонды. Доля последних составляет более 30%, а вместе с аналогичными институтами – 50-60% рынка капиталов. Большая часть инвестируется за рубежом. Государство заинтересовано в этом, т.к. доходы-дивиденды поступают в страну [14].

Схемы пенсионных фондов используют более трети граждан страны. Напомним, что речь идёт о добровольных пенсионных накоплениях. Дальнейшее развитие пенсионной системы Великобритании здесь видят в распространении схем дополнительного пенсионного обеспечения на работников с более низким уровнем заработка. Предполагается, что новые формы добровольных пенсионных накоплений – "пенсии акционеров" должны охватить 50% работников, которые не участвуют в пенсионных схемах предприятий. Для "пенсий акционеров" (максимум взносов до 3600 фунтов стерлингов в год) устанавливаются весьма льготные условия: налоговый режим, аналогичный режиму индивидуальных пенсионных схем, ограничение платы за управление активами (до 1% от взносов), запрет взимания платы за выход из фонда или за переход в другой фонд. Работодатели будут обязаны предоставлять работникам возможность участия в схемах "пенсии акционеров" даже одновременно с участием работника в пенсионном фонде предприятия.

Доверие людей к пенсионной системе – лучшая характеристика её надёжности и эффективности. В Англии существует специальный государственный служащий – "омбудсмен", который обязан следить за выполнением законодательства о правах граждан; его решения обязательны для исполнения. Каждый гражданин имеет право обратиться к нему с жалобой на нарушение его прав в этой сфере. Конечно, и здесь случаются злоупотребления. В пенсионном фонде Максвелла была незаконно потрачена огромная сумма – 400 млн. фунтов стерлингов. Оптимисты расценивают такую потерю как незначительную (в расчёте на год каждый будущий пенсионер этого фонда потерял по 1 фунту), особенно при сравнении со значительным приростом накапливаемых средств, которые получают все участники фонда.

Доказательством высокого уровня жизни пенсионеров – не только из Великобритании, но и из других развитых стран Запада – может служить огромный поток туристов пенсионного возраста, которые активно путешествуют по всему миру и уже осваивают российские достопримечательности. Можно ли коротко сформулировать "секрет" успехов пенсионных систем стран Запада? Нам представляется, что эта формула – установление государством разумных правил пенсионных накоплений и передача обязанностей по формированию пенсий и управлению пенсионными активами частному сектору.

2. Негосударственные пенсионные фонды в Украине

2.1 Предпосылки становления и положение негосударственных пенсионных фондов в Украине

В период перехода к рыночным отношениям демографическое состояние Украины характеризуется следующим образом: падение рождаемости, рост смертности, уменьшение миграционного сальдо. В частности, в 1991 году смертность в Украине впервые превысила рождаемость, с 1993-го года началось снижение абсолютной численности населения, а еще через год сальдо внешних миграций стало отрицательным. В результате за 1993-2006 года численность населения Украины уменьшилась на 5,4 млн. чел. и на конец 2006 года составила по данным Госкомстата Украины 46,6 млн. чел. В среднем ежегодное естественное сокращение населения нашей страны (разница между количеством родившихся и количеством умерших) составляет 7,3 чел. на 1000 населения.

Исследование, проведенное Мировым банком в 2007 году, прогнозирует, что до 2025 года население Украины сократится на 24% или на 12 млн. чел. Это наиболее плохой показатель среди стран Центральной и Восточной Европе, а также бывшего СССР. Такое существенное уменьшение численности населения нашей страны связано как с естественными факторами, так и со значительной эмиграцией наиболее продуктивной части украинского общества в более развитые страны мира (США, Канада, страны Европы, Россия).

Однако уменьшение численности населения является не настолько острой социально-демографической проблемой как трансформация его возрастной структуры, в частности рост удельного веса лиц старших возрастных групп. Этот процесс, который в научной литературе получил название " старение населения", с одной стороны, может быть закономерным результатом положительной тенденции - увеличение продолжительности жизни людей. Но, с другой стороны, высокий уровень старения нации приводит к отрицательным социально-экономическим последствиям, особенно это касается стран с невысоким уровнем жизни, таких например, как Украина [9].

Возрастной состав населения существенным образом влияет и на ход демографических процессов: интенсивность смертности значительно выше среди лиц преклонного возраста, чем среди молодых. Соответственно, чем больший удельный вес первых в численности населения, тем больше необходимо расходовать средств на поддержку надлежащего социального уровня обеспечения этой категории граждан. Как показывает практика, увеличение количества лиц преклонного возраста служит причиной роста государственных расходов на их социальное (пенсионное) обеспечение. Например, пенсионные выплаты из бюджета Украины относительно ВВП в 2003 году составили 9,2%, а за 2006 год - 15,3%.

Исследованием установлено, что если одновременно не увеличивается (или увеличивается низкими темпами) количество налогоплательщиков (которыми преимущественно являются лица трудоспособного возраста), неизбежно наступает рост налогового давления. Однако высокие налоги снижают мотивацию к работе и ее производительности, что отрицательно отображается на общественном благосостоянии.

По данным мировой социально-демографической статистики, в период с 2005- го по 2030 год пенсионного возраста достигнут люди послевоенного поколения, на которое пришелся бум рождаемости. И вдобавок довольно ясно проявляются общеевропейские тенденции снижения рождаемости и увеличение продолжительности жизни. В итоге, если сегодня лица старше 65- ти лет составляют 16% населения Европы, то согласно демографическому прогнозу ООН, к 2030- го года их доля вырастет приблизительно до 25%, а к 2050 году - до 28%.

Как отмечается в исследовании Мирового банка, в 2025 году удельный вес граждан в возрасте больше 65 лет будет составлять около 20% населения Украины (в 2000 году эта категория населения насчитывала 14%). Это немного меньше, чем прогнозируется, например, в Словении (23%), Хорватии (22%), Чешской Республике (22%), Болгарии (21%), Венгрии (21%) и Польше (21%). Но есть одно "но": у них уже сформировался рынок негосударственного пенсионного обеспечения, а у нас – началась лишь стадия формирования и то, крайне медленно.

По оценкам экспертов, стремительное старение населения в развитых странах будет истощать финансовую способность граждан, отрицательно влияя на экономику, систему пенсионного обеспечения и здравоохранение населения в целом. Основная причина такого дисбаланса в том, что старшее поколение значительно быстрее тратит свои сбережения после выхода на пенсию, чем молодое поколение успевает накопить. В результате объем инвестирования в финансовых учреждениях будет снижаться, доходность активов будет падать.

В большинстве стран Запада пенсионное обеспечение большей частью осуществляется негосударственными пенсионными фондами и страховщиками (компаниями по страхованию жизни). В частности страховые компании кроме непосредственного осуществления пенсионного страхования согласно Директиве 2002/83 ЕС от 5 ноября 2002 года занимаются управлением активами негосударственных пенсионных фондов.

Несмотря на то, что сумма накопленных активов в негосударственных пенсионных фондах и резервов компаний по страхованию жизни в развитых странах Запада довольно значительная, для сохранения нынешних размеров государственных пенсий странам ЕС необходимо в ближайшие 35 лет выделить на это дополнительно 456 млрд. евро. Уже сейчас уровень пенсионной нагрузки составляет 10,4% к ВВП пятнадцати стран ЕС. В 2040 году он увеличится до 13,6%, В связи с этим, Европейская Комиссия рекомендует странам, которые входят в ЕС, начать срочно реформировать пенсионные системы, чтобы свести к минимуму отрицательные последствия старения и сокращения населения.

Для этого они должны будут в скором времени принять трудные решения об уменьшении государственных пенсионных выплат и/или увеличить возраст, при наступлении которого такая помощь начинает выплачиваться, и/или повысить размер пенсионных взносов. При этом, занятые в настоящее время работники, понесут убытки в случае принятия каждого из этих решений. Поэтому властям предлагается поощрять нынешнее поколение молодых людей планировать заранее свой выход на пенсию, принимая во внимание тот факт, что государство не будет таким же щедрым по отношению к ним как к их родителям. Чтобы компенсировать запланированное снижение размера пенсионного обеспечения в пределах установленных законом программ, правительства европейских стран оказывают существенную поддержку развитию негосударственного пенсионного страхования, главным образом, в виде предоставления налоговых льгот в случае уплаты пенсионных (страховых) взносов в негосударственные пенсионные фонды и компании по страхованию жизни [14].

В частности, в мировой практике затраты на долгосрочное страхование жизни нанимаемых работников поощряются через льготы в налогообложении в размере до 40% от затрат на оплату труда, а в некоторых странах, например в Голландии, таких ограничений законодательством вообще не предусмотрено.

В Великобритании максимальная необлагаемая сумма взносов на одного человека, уплаченная за год им и его работодателем, в 2006-2007 финансовом году не могла превышать 100% заработка такого работника или 215 тыс. фунтов стерлингов для тех, кто получает больше. До 2010 года предусмотрено увеличения необлагаемой суммы до 255 тыс. фунтов стерлингов. Тем не менее, взносы, которые будут превышать этот порог, будут облагаться налогом по ставке 40%.

Германия ввела прямые гранты для уплаты пенсионных взносов, предназначенные для людей с низкими доходами семей, которые не могут воспользоваться налоговыми льготами.

В официальных документах ЕС установлены конкретные задачи перехода к 2020 году на новые конструкции пенсионных схем. Предполагается, что за этот период доля в пенсионных выплатах солидарной системы снизится с 84% до 64%; несколько возрастет накопительный компонент - с 12% до 29%, а незначительная сегодня доля добровольного негосударственного пенсионного страхования возрастет втрое с 1,5% до 4,5%.

Солидарная пенсионная система в Украине имеет ряд проблем, которые угрожают ее финансовой стабильности. Диапазон этих проблем широк - от системной сложности до угрозы того, что можно ожидать в 2055 году на одного работника в Украине будет приходиться 1,42 пенсионера. По мнению Мирового банка, несмотря на принятие основных законодательных актов, многоуровневость не была внедрена за неимением институциональной и административной базы, и система все еще находится под значительной финансовой нагрузкой.

В отличие от других стран, где предусмотрены значительные налоговые льготы для участников негосударственных пенсионных фондов и страхователей отечественные предприниматели находятся перед выбором "или - или": или долгосрочное страхование жизни, или негосударственное пенсионное обеспечение. Как результат, сегодня удельный вес пенсионных актов негосударственных пенсионных фондов и страховых резервов компаний по страхованию жизни к ВВП Украины составляет лишь 0,15%. Это составляет всего 1% от активов Пенсионного фонда Украины. При таких обстоятельствах нашу страну в ближайшем будущем ожидает кризис не только пенсионного обеспечения, а прежде всего осложнение демографической ситуации и ухудшение макроэкономических показателей развития, т.к. значительная часть государственная бюджета будет направлена на покрытие дефицита солидарной системы пенсионного обеспечения.

Учитывая опыт других стран, для Украины довольно сложным инструментом решения проблемы пенсионного обеспечения является увеличение возраста выхода на пенсию, хотя и оно нуждается в экстренном решении через его поэтапное внедрение. Сейчас в нашей стране возраст выхода граждан на пенсию является одним из наиболее низких среди европейских стран. Например, в Чехии он повысился в прошлом году до 62-х лет для мужчин и 61-го года для женщин, в Венгрии до 2009 года достигнет 62-х лет, а в Литве до 62,5 лет для мужчин и 60-ти лет для женщин.

Относительно уменьшения государственных пенсионных выплат для Украины такая рекомендация, которая звучит со стороны международных экспертов, является неприемлемой, так как и так их размер не отвечает прожиточному уровню. При этом минимальный размер пенсии в сопоставимые со средней нетто- зарплатой является одним из наибольших в Европе и составляет 49%. Вследствие этого пенсионные затраты в 2004-2005 гг. радикально возросли вместе с дефицитом Пенсионного фонда. Пенсионные выплаты увеличились с 9% ВВП в 2003 году до 11,4% в 2004 году. Эта тенденция продолжилась и достигла рекордного уровня в 15,6% ВВП в 2006 году.

Повышение размера пенсионных взносов также не является эффективной мерой. По оценке Мирового банка, украинские предприниматели в среднем платят почти 60% своей прибыли в виде налогов, в то же время соответствующий средний мировой показатель составляет 40%.

Таким образом, для нашей страны наиболее приемлемой формой решения проблем пенсионного обеспечения - это разрешить предприятиям-страхователям относить до 20% от фонда заработной платы на долгосрочное страхование жизни и до 15% - на негосударственное пенсионное обеспечение. Такие меры существенно стимулировали бы предприятия расширять сферу социального обеспечения своих работников, обеспечивали бы условия формирования рыночного механизма решения проблем сложной демографической ситуации и повышение конкурентоспособности национальной экономики в целом.

Сейчас в Украине 108 негосударственных пенсионных фондов. Реально работают меньше половины. Остальные - на стадии организации. Всего на счетах фондов более 800 млн грн. Пока что это копейки по сравнению с вкладами населения в банках. Доходность НПФы не гарантируют. Главная задача – сохранить деньги от инфляции, однако и это не всем пока удается. По итогам прошлого года наибольший заработок принесли лишь открытые фонды, доступные всем вкладчикам. Впрочем цифра едва превысила уровень инфляции и не достигла депозитных ставок в банках - в среднем 16% годовых. А вот корпоративные фонды, созданные предприятиями для своего персонала, не заработали вкладчикам и полтора процента дохода. Профсоюзные же - вообще на нуле.

Последних погубило увлечение депозитами, говорят фондовики. Во время кризиса деньги зависли в проблемных банках. Мудрые вкладывались в основном в акции и гособлигации. Впрочем трудные времена все фонды пережили спокойно. "НПФы пережили кризис лучше всех финансовых учреждений, - утверждает Виталий Мельничук. – Ни одного скандала не было, пенсии выплачивались вовремя, все обязательства были выполнены".

2.2 Негосударственное пенсионное накопление на примере страховой компании "PZU Украина"

Группа PZU является одной из наибольших страховых компаний в Польше и в Центральной и Восточной Европы. Группа PZU страхует свыше 25 миллионов поляк и является для большинства из них символом традиции и уверенности.

Традиции Группы PZU берут свое начало в 1803 году, когда в Польше было основано первая страховая компания — с этого времени Группа PZU обеспечивает комплексную страховую защиту во наиболее важных сферах жизнедеятельности. Кроме страховой деятельности Группа PZU управляет пенсионным и инвестиционными фондами.

Группа имеет наивысшую рейтинговую оценку среди всех финансовых организаций Центральной и Восточной Европы — "А" (Standard&Poor’s). Группа имеет дочерние компании в Украине и Литве. Сеть Группы в Польше состоит из более чем 800 офисов и 12 000 агентов, 16 000 сотрудников. Бренд Группы PZU узнают 96% населения Польши.

Страховая Группа "PZU Украина" — это объединение 15-летнего украинского опыта с 200-летними европейскими традициями Группы PZU в страховании. С февраля 2005 года 100% акций группы "PZU Украина" принадлежат компании "PZU SA" (Польша) . "PZU Украина" является ведущей страховой организацией Украины и одним из лидеров ринку по показателю капитализации — на 01.11.2009р. Уставной капитал СК "PZU Украина" составляет 307,23 млн. грн., уставной капитал СК "PZU Украина страхование жизни" — 32,5 млн. грн., а уставной капитал Группы в целом — 339,7 млн. грн.

Всеукраинская сеть Группы насчитывает 84 представительства, в том числе центральный офис и 5 приграничных агентств. Структура Группы "ПЗУ Украина":

ПрАТ "Страховая компания "ПЗУ Украина". Работая на украинском ринке с 1993 р., предлагает полный спектр услуг в сегменте классического страхования; ПрАТ "Страховая компания "ПЗУ Украина страхование жизни".

С 2003 года активно внедряет инновационные программы рискового и накопительного страхования жизни, а также пенсионных накоплений, которые базируются на многолетнем опыте материнской компании "PZU Zycie S.A."; ТОВ "Сос Сервис-Украина". С момента основания (2002 р.) занимается медицинским и техническим страхованием; ТДВ "Интер Риск Украина". Основано в 1994 г. Сфера деятельности - взыскание регрессной задолженности.

За 2009 год страховые компании "PZU Украина" та "PZU Украина страхование жизни" собрали 156,9 млн. грн. страховых премий. В то же время, размер возмещений, выплаченных компаниями, составил 87,4 млн. грн. Таким образом, уровень страховых выплат Группы (отношение выплаченных возмещений к начисленным премиям) за 2009 год составил 55,7%.

В таблице 1 представлены финансовые показатели компании "PZU Украина" за 2009 год.

Таблица 1

| Начисленные премии, млн. грн. | 139,7 |

| Выплаченные возмещения, млн. грн. | 86,6 |

| Страховые резервы, млн. грн. | 109,3 |

| Уставной капитал, млн. грн. | 307,2 |

| Активы, млн. грн. | 236,3 |

В таблице 2 представлены финансовые показатели компании "PZU Украина страхование жизни" за 2009 год.

Таблица 2

| Начисленные премии, млн. грн. | 17,2 |

| Выплаченные возмещения, млн. грн. | 0,8 |

| Страховые резервы, млн. грн. | 42,5 |

| Уставной капитал, млн. грн. | 32,5 |

| Активы, млн. грн. | 64,4 |

Портфель страховых премий компании "PZU Украина страхование жизни":

Накопительное страхования — 87,48%

Страхования жизни на срок — 12,38%

Пенсионное страхование – 0,14% [15].

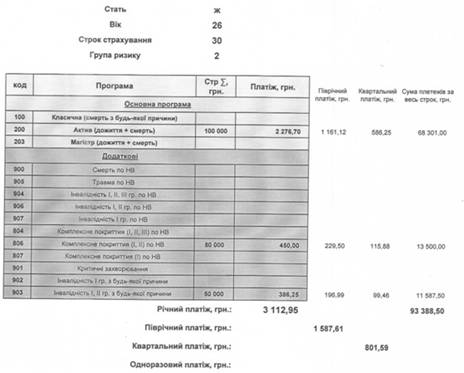

Компания "PZU Украина" предлагает несколько программ страхования, которые являются совмещенными: как программы по накоплению, пенсионному страхованию, так и страхованию жизни. Наиболее выгодная на данный момент программа "Актив". Краткое описание программы. Застрахованными лицами могут быть физические лица от 16 до 75 лет. Страховым случаем является смерть застрахованного в период действия договора или дожитие до окончания срока действия договора. Максимальный срок действия договора 30 лет. Инвестиционный годовой доход 4%, также предусматривается дополнительный инвестиционный доход, по итогам 2009 года он составил 19%. Взносы можно оплачивать 1, 2, 4 раза в год. Также предусмотрены дополнительные страховые покрытия, такие как несчастный случай, инвалидность, травматизм. Доплата за них рассчитывается исходя из страховой суммы. Расчет сумм страхования приведен на рисунке 1. Рисунок 1 представляет собой таблицу-калькулятор, которая рассчитывает ежегодный платеж исходя из начальных условий. Начальными условиями являются возраст (26 лет), пол (женский), срок страхования (максимальный 30 лет), группа риска (2 –частный предприниматель), страховая сумма (100 тыс. грн.). По основной программе ежегодный платеж будет составлять 2276,7 грн. Выбрав дополнительные покрытия (по 50 тыс.) такие как комплексное покрытие (I, II) по несчастному случаю и инвалидность 1 и 2 групп по любой причине, получаем дополнительные суммы в размере 450 и 386,25 грн соответственно. Общая сумма составляет 3112,95 грн.

Рис. 1 Таблица-калькулятор расчета страховых взносов [15].

По истечению срока действия договора застрахованное лицо может забрать всю сумму сразу, только инвестиционный доход или заключить новый договор и получать пожизненную пенсию независимо от того хватит ли ему накопленных денег. Также предусмотрен вариант освобождения от платежей по разным причинам. Пример расчета приведен на рисунке 2.

Из рис.2 видно, что от суммы 2276,7 грн сумма годового платежа за эту опцию будет составлять 162,19 грн.

Рис.2. Таблица-калькулятор расчета дополнительного платежа по освобождению от выплат [15].

Эта программа выглядит очень заманчиво, особенно в свете принятия новой пенсионной реформы, которая позволила бы физическому лицу самому определять кому доверить свои сбережения: государственному пенсионному фону или НПФ, в частности, на данный момент, страховой компании. Особенно заманчиво это для частных предпринимателей, которых обязали платить в пенсионный фонд минимальный страховой взнос около 300 грн. ежемесячно (согласно внесенным изменениям в закон "Об общеобязательном государственном пенсионном страховании", который вступил в силу с 17.07.2010 года). Ведь приведенный страховой компанией расчет гораздо выгоднее, чем государственная минимальная пенсия.

2.3 Анализ рисков, связанных с НПФ

Рассмотрим возможные варианты накопления денежных средств. Результаты представлены в таблицах 3,4.

На первый взгляд, система негосударственного пенсионного обеспечения через открытые фонды выписана прозрачно, и никаких рисков иметь не может – одни сплошные выгоды. Посудите сами: достоинств системы не счесть. В случае чего ваши накопленные средства передаются по наследству. Координирует деньги отнюдь не одна компания, которая теоретически может скрыться с ними в неизвестном направлении (принимают, хранят и управляют вкладами три различных компании). Помимо законодательных ограничений работы НПФ за его деятельностью тщательно следит государство в лице Национального банка Украины, Государственной комиссии по регулированию рынков финансовых услуг и Государственной комиссии по ценным бумагам. Сам НПФ также регулярно отчитывается перед контролирующими органами и раз в год публикует отчетность в СМИ.

Таблица 3 Преимущества и недостатки накопления денежных средств в банке и "под матрасом".

|

Банк |

Под "матрас" в валюте |

||

|

+ |

- |

+ |

- |

|

1. Резервный фонд банка 10 -15 % (в НБУ). Фонд гарантированных вкладов в результате банкротства max 150000 грн. |

1. Нет сложного процента прибыльности. |

1. Деньги всегда при себе. |

Возможность грабежа. |

|

2. Возраст банков Украины (max) - 18 лет. |

2. Нет компенсации от инфляции. |

2. Соблазн купить что-то. |

|

|

3. Контроль со стороны Государства 1 раз в год. |

3. Досрочное расторжение : - потеря %. |

3. Отсутствие прибыли. |

|

|

4. Лицензия Нацбанка Украины 1 - 5 лет. |

4. Нет страховой защиты. |

4. Инфляция. |

|

|

5. Прибыль: размещение средств в банке т.е. депозит : 1.10 -15 % РФ НБУ; 2. Кредит 90 - 85 % |

5. Наследники смогут забрать депозит только через 6 месяцев после смерти вкладчика. Наследниками могут быть разные или один, если есть нотариально заверенная доверенность. |

5. Необходимость откладывать |

|

|

|

6. Нет налоговых льгот. |

||

Немаловажно и то, что по закону НПФ невозможно признать банкротом – даже если у него проблемы с финансами, участник не потеряет свои пенсионные сбережения. Накопления каждого участника учитываются на персонифицированном счете, фонд не может покрывать свои убытки за счет взносов. Если убытки происходят по вине администратора фонда, то по закону они покрываются из резервного фонда администратора, а в случае, если этого недостаточно - то за счет другого имущества администратора. Аналогично механизм действует и с компанией, управляющей активами НПФ. Наконец, фонд, который собирает взносы, приумножает их, чтобы обойти инфляцию различными финансовыми механизмами, и выплачивает своим участникам средства на старости лет – ограничен законом в способах приумножения. Например, НПФ не может вкладывать свои активы в банковские депозиты и сберегательные сертификаты больше, чем 40% от общего числа (при этом немаловажно, что лишь 10% от этих 40% могут лежать в одном банке). Такую же долю – и не больше – фонд может инвестировать в ипотечные ценные бумаги, в облигации и акции (ценные бумаги одного эмитента не должны составлять более 5%). Не более 10% должно приходиться на банковские металлы и не больше 20% - на ценные бумаги нерезидентов. Больше всего закон разрешил вкладывать в ценные бумаги Кабинета министров – до 50%. Все это обеспечивает НПФ некоторую надежность [10].

Таблица 4. Преимущества и недостатки накопления денежных средств государственным пенсионным фондом и страховой компанией.

Государственный пенсионный фонд |

Страховая компания |

||

|

+ |

- |

+ |

- |

| Гарантия получить пенсию. |

1.Неизвестно какую |

1. Возраст иностранных компаний Aliko – 90 лет, KDLife – 125 лет, PZU – 206 лет. |

Необходимость ежегодно откладывать деньги. |

|

2. Отсутствие прибыли. |

2. Контроль со стороны Государства 4 раза в год + международный аудит. |

||

|

3. Не возможно завещать (в случае смерти родственники получат только две пенсии). |

3. Лицензия бессрочная. |

||

|

4. Перестрахование денег 100 % в лучших перестраховых компаниях мира. |

|||

|

5. Резервный фонд страховой компании 105 %, т. е. если все клиенты компании в один момент захотят забрать деньги, то это возможно и еще 5 % останется для страховых выплат. |

|||

|

6. SB (сельве-бьюлити) т. е. СК: раз компания одна моментально может вернуть деньги всем нашим клиентам от 300 до 500 %. |

|||

|

7. Размещение средств Активы СК регулирует государство согласно Закона о страховании: 1) 42% в банковских драгметаллах; 2) 30% - кредиты правительства (ОВ 23 внешнего госзайма, фиксированный % ОВ 23, которые погашаются в первую очередь); 3) 10-15% - евробонды 10%; 4) депозиты в лучших банках Украины (Аваль, ОТП и др.); 5) 3-5 % акций крупных предприятий. |

|||

|

8. Прибыль: сложный процент) 4% - гарантированный % по закону страховой + инвестдоход. |

|||

|

9. Индексация от инфляции страховой премии и гарантированной страховой суммы. |

|||

|

10. Страховая защита: - Смерть на любои году по болезни 100% ГиСС + инвестдоход; - Смерть в результате несчастного случая 200% % ГиСС + инвестдоход; - Смерть в результате ДТП – 300% ГиСС + инвестдоход; - Инвалидность 1, 2, 3 групп - 100% ГиСС + инвестдоход; 1, 2 – освобождение от проплат; - Смерть страхователя. компания оплачивает последующие страховые премии; - Выплаты в результате травм – 100% ГиСС. |

|||

|

11. Наследники получают ГиСС сразу, причем эта сумма будет в несколько раз больше вложенных денег. Наследниками считаются те лица, которые записаны в страховом полисе. |

|||

|

12. Налоговые льготы: ежегодный возврат 15% подоходного налога ежегодный от стоимости страхового полиса (согласно Закону Украины). |

|||

Поскольку вкладывать можно почти исключительно в надежные активы, и средства должны быть диверсифицированы между разными инструментами и эмитентами, то для того, чтобы участник фонда полностью потерял свои деньги, нужно, чтобы одновременно обанкротились все эмитенты, включая государство и все банки, в которые были вложены средства. Тем не менее, полную безопасность закон не обеспечивает.

О рисках. Несмотря на диверсификацию, разрешенный для инвестиций в акции процент – до 40% - достаточно высок. Загвоздка в том, что в реалиях кризиса если стоимость акций падает, то – сразу всех. Правда, в долгосрочной перспективе возможен рост, но кто знает, что будет через 10 лет? Вот и получается, что никто не дает гарантии, что НПФ не будет в убытках из-за падения на рынке, что и создает определенный риск. Но с другой стороны, именно из первого риска и вытекает второй риск. Поскольку по прошествии 10 лет вследствие инфляции и не всегда успешных игр с ценными бумагами можно потерять значительную часть своих средств, а все потери покрываются из других прибылей, многие НПФ проводят очень консервативную стратегию инвестирования. А это, естественно, сказывается на доходности. То есть оборотная сторона медали – возможность оказаться через десять лет с обесцененной из-за инфляции суммой. Обезопасить вас от подобных рисков может лишь разумный выбор НПФ.

Что касается риска скандального исчезновения представителя компании-администратора, хранителя или управляющего активами, то из-за постоянного контроля и при условии длительной работы компании на рынке – такой риск практически сведен к нулю.

Настоящего скандала в Украине, которая совсем недавно открыла для себя возможность заботиться о старости через НПФ – пока не было. По закону выплаты фонда происходят или после достижения участником пенсионного возраста, или после признания участника инвалидом, или при критическом состоянии здоровья – онкозаболевании, инсульте и так далее; или при выезде участника за границу на постоянное место жительства. И хотя многие НПФ уже производили выплаты, массовых выплат фондом на регулярной основе по причине достижения абсолютным большинством участников пенсионного возраста пока не было. Для того чтобы система заработала на выплаты массово, нужен еще не один год – чтобы большинство участников повыходили на пенсии. Другими словами, проверить, насколько незыблемо функционирует механизм хотя бы для 90% участников – еще не удавалось. А, учитывая масштабы вложений, и, особенно, перспективность масштабов в период сплошного притока средств в фонды, эта зона особенно тщательно оберегается от любых скандалов. Даже нашумевшее в январе 2010 года исключение из Госреестра финансовых компаний негосударственного пенсионного фонда "ВСЕ", одного из крупнейших НПФ, преподносится как действия по личным мотивам руководства Госфинуслуг. Впрочем, первый исключенный принудительно, а не по собственному заявлению, фонд, может сигнализировать и о жестком контроле за НПФ с активными действиями при малейших нарушениях – а это откровенно позитивный сигнал для рынка.

Кроме вышеупомянутой первой скандальной ласточки на ниве НПФ мелькали и попытки сделать скандал из падения фондового рынка – ведь все НПФ, инвестировавшие в ценные бумаги, временно оказались в минусах. Впрочем, зависимость прибыли от капризов роста или падения акций, равно как и зависимость настроения на украинских площадках от движений на российском и американском фондовом рынке, заставляет задуматься о перспективах вложения в НПФ. Особенно настораживает пример пенсионеров США, потерявших вследствие кризисного падения рынка значительную часть прибыли своих НПФ.

Напоследок отмечу – хотя большинство КУА, предлагающих пенсионные фонды, сами в них участвуют в роли компаний, тем не менее, ни один из опрошенных финансовых экспертов, не имеющих отношения к инвестиционным компаниям, не доверил бы свои средства НПФ. Среди причин, которыми они руководствовались, стоит выделить одну: "неготовность полностью отказаться от своих денег на длительное время, лучше положить в банк на счет до востребования – и доступ свободный, и доходность выше". И вправду, для эпохи, когда средние ставки по депозитам превышают 15% такой способ заботы о будущем не менее действенный.

Рекомендации при выборе НПФ:

• наличие у компании-администратора и у компании, управляющей активами НПФ, соответствующих лицензий (лицензии на деятельность по администрированию пенсионных фондов и лицензии Госкомиссии по ценным бумагам на управление активами соответственно);

• то, кто у НПФ банк-хранитель: в нем и будут лежать ваши средства в виде ЦБ, и именно он будет обязан контролировать их целевое использование;

• компанию по управлению активами, которая будет инвестировать ваши средства, чтобы защитить от инфляции – в особенности на авторитетность, длительность работы и успешность ее деятельности на рынке, в том числе в кризис;

• на то, как именно КУА диверсифицирует активы в портфеле НПФ – хотя закон и ограничивает возможности таких инвестиций в целом, но конкретные эмитенты акций, облигаций, конкретные объекты недвижимости, банки и так далее выбирает все же компания. Не все компании уделяют надлежащее внимание доходности своих активов;

• успешность НПФ, которую можно посмотреть по годовой отчетности – она должна регулярно публиковаться в СМИ. При этом не забудьте о том, что НПФ – дело долгосрочное, поэтому результаты одного года ничего не означают – нужно отследить успешность фонда в течение длительного времени;

• на наличие и размер резервного фонда администратора и управляющего активами НПФ. Лучше, если резервный фонд составляет не менее 5% от резерва покрытия пенсионных обязательств.

Заключение

В Украине институт негосударственного пенсионного страхования только начинает проходить этапы своего развития. В основном это представители западных компаний, которые у себя на Родине работают уже много лет. Принципы работы НПФ более эффективные, чем у ГПФ. Об этом свидетельствуют годы практики зарубежных организаций такого рода. В Украине процесс развития этого направления тормозиться из-за нежелания государства терять часть денег в виде пенсионных отчислений, а также низкой степени доверия граждан страховым компаниям, что в свою очередь связано с нестабильностью в государстве, а также недоверию правительству. В Украине альтернативой НПФ страховщики предлагают "страхование жизни + дожитие", так как окончательная законодательная база не готова. Ситуация измениться с проведением пенсионной реформы.

Преимуществами НПФ являются то, что деньги, накопленные участником негосударственного пенсионного фонда, являются его собственностью и подлежат наследованию, так же участник сам определяет возраст, с которого пойдут выплаты и суммы выплат, дополнительные виды страхования, для предпринимателей взносы на пенсионное страхование в НПФ относят на валовые расходы, и многое другое.

Не смотря на большое количество преимуществ негосударственного пенсионного страхования в реалиях нашей нестабильной страны неизвестно, что будет с законодательной базой к моменту достижения пенсионного возраста, выполнит ли государство свои обязательства если страховая компания будет не в состоянии, слишком свежи раны финансовых пирамид и советских сберегательных касс.

Список литературы

1. Закон України "Про загальнообов’язкове державне пенсiйне страхування" вiд 26.06.1997 р. № 400/97-ВР - Відомості Верховної Ради, 1997, № 37

2. Закон України "Про загальнообов’язкове державне соцiальне пенсiйне страхування на випадок безробiття" вiд 02.03.2000 р. № 1533-III - Відомості Верховної Ради, 2000, № 22

3. Закон Украины "О государственном регулировании рынка ценных бумаг в Украине". – Голос Украины, 26.11.1996.

4. Закон Украины "О национальной депозитарной системе и особенностях электронного обращения ценных бумаг в Украине" от 10.12.1997.

5. Закон Украины "О ценных бумагах и фондовой бирже" с изменениями от 09.07.96 г. – Урядовий кур’єр, 18.10.1997.

6. Базилевич В.Д. Страховий ринок Українни. – К.: КОО т-ва "Знання", 1998.

7. Базилевич В.Д., Базилевич К.С. Страхова справа. - К.: Знання, 2002

8. Балабанов И.Т., Балабанов А.И. Страхование. – СПб.: Питер, 2001

9. Ван Хорп Дж.К. Основы управления финансами. – М: Финансы и статистика, 1997

10. Василик О.Д Державнi фiнанси Украiни: Навч. Посiбник. – К.: Вища школа, 1997

11. Залетов А.Н. Страхование в Украине. – К.: Международная агенция "BeeZone", 2002.

12. Страхование в Украине / Сборник нормативных, методических и информационных материалов / Сост. В.И.Антипов, И.И.Сахар. – К.: Правові джерела, 1996

13. Страховий та інвестиційний менеджмент: Підручник /Під ред. В.Г.Федоренка. – К.: МАУП, 2002.

14. Страхування: Підручник / Керівник авт. колективу і наук. ред. С.С.Осадець. – Вид. 2-ге., перероб. і доп. – К.: КНЕУ, 2002.

15. Материалы предоставленные "РZU Украина", 2010 г.

16. Материалы с официального сайта Пенсионного фонда Украины www.pfu.com.ua