Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Налогообложение предприятий

Курсовая работа: Налогообложение предприятий

Содержание

Введение

1. Налогообложение предприятий: нормативное обеспечение, система действующих налогов и сборов и организация их учета

2. Учет расчетов по федеральным налогам

3. Учет региональных налогов и сборов

4. Учет местных налогов и сборов

5. Учет отложенных активов и обязательств

Заключение

Практическая часть

Список источников и литературы

Введение

Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам. В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка.

Устанавливая налоги, субъекты и объекты налогообложения, налоговые базы, ставки налогов, льготы и санкции, изменяя условия налогообложения, государство стимулирует предпринимательскую деятельность в одних направлениях и стимулирует в других. Исходя из общенациональных интересов, от успешного функционирования налоговой системы во многом зависит результативность применяемых экономических решений.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей, предприятий независимо от ведомственной подчиненности, форм собственности и организационно правовой формы предприятия.

С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

В условиях перехода от административно - директивных методов управления к экономическим, резко возрастают роль и значение налогов как регулятора рыночной экономики, поощрения и развития приоритетных отраслей народного хозяйства, через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий.

Налоговая система в Российской Федерации практически была создана в 1991 году, когда в декабре этого года был принят пакет законопроектов о налоговой системе. Главной целью налоговой реформы в России была провозглашена всемерная поддержка становления рыночных отношений. При этом, она должна была способствовать определенному выравниванию уровней доходов всех групп населения, оказывать поддержку малоимущим, обеспечивать более-менее справедливое распределение налогового бремени по регионам и др.

Налоги - это одно из основных понятий финансовой науки. Сложность понимания природы налога обусловлена тем, что налог - это одновременно экономическое, хозяйственное и правовое явление реальной жизни.

Законодательство Российской Федерации о налогах и сборах состоит из Налогового Кодекса Российской федерации и принятых в соответствии с ним федеральных законов о налогах и сборах. Налоговый Кодекс устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации.

Законодательство о налогах и сборах регулирует властные отношения по установлению, введению и взиманию налогов и сборов в Российской Федерации, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения.

Актуальность темы исследования определена тем, что налоговые платежи самым существенным образом влияют на работу предприятия, и прежде всего на конечные финансовые результаты.

Естественно, налоговая система влияет и на социальные процессы на уровне коммерческих предприятий через эффективность функционирования коммерческой организации. Если налоговая система позволяет эффективно функционировать коммерческой организации, то в этом случае у нее имеются возможности для повышения заработной платы, что ведет не только к повышению материального положения работников предприятия, но и к увеличению отчислений по единому социальному налогу, НДФЛ.

Объект исследования – налогообложение предприятия в современных условиях.

Предмет исследования - система организации учета расчетов по налогам и сборам на предприятии.

Цель курсовой работы - раскрыть особенности и методику учета расчетов по налогам и сборам на предприятии.

Для достижения этой цели необходимо решать следующие задачи:

1. рассмотреть особенности налогообложения предприятий, его нормативное обеспечение, систему действующих налогов и сборов и организация их учета

2. раскрыть особенности учета расчетов по федеральным налогам;

3. проанализировать особенности учета региональных налогов и сборов;

4. раскрыть особенности учета местных налогов и сборов;

5. проанализировать особенности учета отложенных активов и обязательств.

Методы исследования: сравнение, сопоставление, анализ, синтез.

Информационной базой исследования явились соответствующие нормативные акты в рамках данной темы.

Структура работы: введение, пять глав, заключение и список источников и литературы.

Налог - обязательный платеж, взимаемый государством с физических и юридических лиц.

Налоги и сборы являются основными источниками формирования государственного и местного бюджетов. Основная функция налогов регулировать экономику. С Помощью рычагов налоговой политики государство оказывает воздействие на состояние хозяйственной конъюнктуры, стимулирует экономический рост.

Налоговая система выполняет следующие функции: фискальную, распределительную, регулирующую, стимулирующую и контрольную.

С помощью фискальной политики формируются доходы государства, необходимые для реализации политических, социально-экономических задач. Государство осуществляет распределительные функции, формируя доходы и расходы (федерального, регионального, местного бюджетов, внебюджетных фондов), обеспечивая социальную защиту определенных категорий населения. Сущность регулирующей функции проявляется в дифференцированном подходе к различным отраслям, видам деятельности, регионам. Регулирующая функция проявляется в форме льгот и санкций. Налоговые льготы стимулируют развитие перспективных отраслей, обеспечивают вложения инвестиций в основной капитал, налоговые санкции выступают проявлением контрольной функции. Количественное отражение налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах проявляется в контрольной функции.

Благодаря контрольной функции оценивается эффективность налогового механизма, обеспечивается контроль за движением финансовых ресурсов, выявляется необходимость внесения изменений в налоговую систему и финансовую политику. Система налогов обладает разветвленной структурой, в ней представлено множество разнообразных видов и типов налогов.

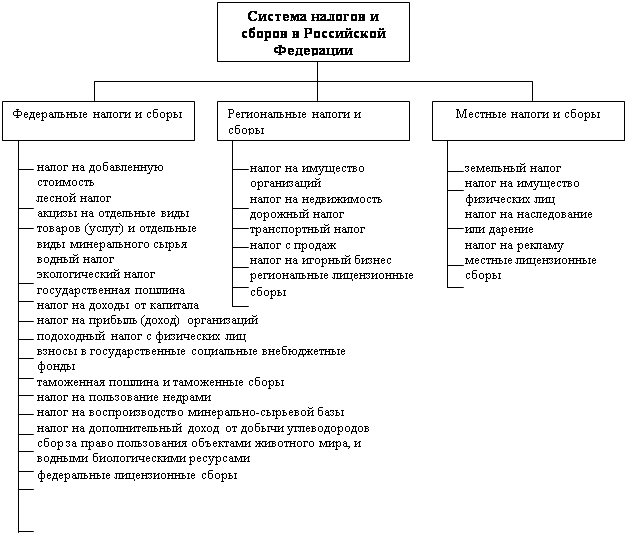

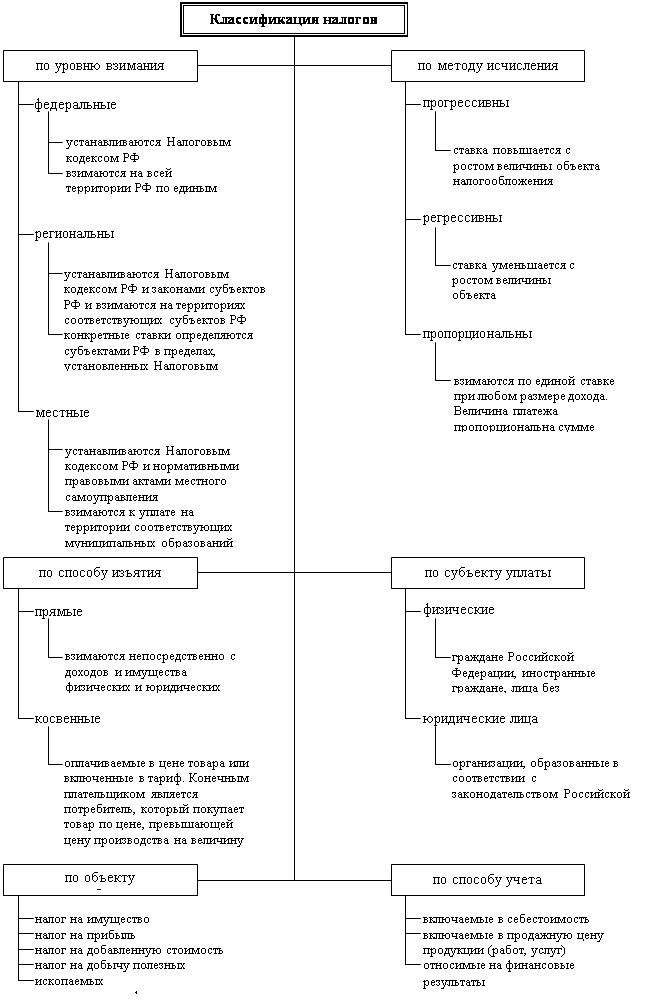

Классификационные признаки являются объективными критериями разграничения налогов, предопределенными самой экономической природой налога. Налоги классифицируются по уровням взимания, по методу установления, источникам выплат, по субъекту уплаты, по методу исчисления и т.д. В Налоговом кодексе РФ, вступившем в действие с 1 января 1999 года определено 16 федеральных, 7 региональных и 5 местных налогов.

Согласно статье 19 НКРФ налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с Налоговым кодексом возложена обязанность уплачивать налоги или сборы.

В соответствии со статьей 17 НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

· объект налогообложения;

· налоговая база;

· налоговый период;

· налоговая ставка;

· порядок исчисления налога;

· порядок и сроки уплаты налога.

Объектами налогообложения могут являться операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с частью второй Налогового кодекса.

Товаром для целей налогообложения признается любое имущество, реализуемое либо предназначенное для реализации. Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и физических лиц. Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

Реализацией товаров (работ, услуг) организацией или индивидуальным предпринимателем признается передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Налоговым кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе (ст. 39 НК РФ). Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Налоговая база и порядок ее определения устанавливаются Налоговым кодексом. Налоговые ставки по федеральным налогам устанавливаются Налоговым кодексом. Налоговые ставки по региональным и местным налогам устанавливаются соответственно законами субъектов Российской Федерации, нормативными правовыми актами представительных органов местного самоуправления в пределах, установленных Налоговым кодексом.

В соответствии со статьей 21 Налогового кодекса РФ налогоплательщики имеют право использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах. В статье 56 НК РФ указано, что льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере. То есть налоговые льготы могут состоять в уменьшении размера подлежащего уплате налога и (или) сбора, полном освобождении от уплаты налога и (или) сбора, в предоставлении отсрочки, рассрочки по уплате налога и (или) сбора.

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Порядок уплаты федеральных налогов устанавливается Налоговым кодексом. Порядок уплаты региональных и местных налогов устанавливается соответственно законами субъектов Российской Федерации и нормативными правовыми актами представительных органов местного самоуправления в соответствии с Налоговым кодексом. Уплата налогов производится в наличной или безналичной форме. При уплате налога и сбора с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени в порядке и на условиях, предусмотренных Налоговым кодексом.

2. Учет расчетов по федеральным налогам

Основное место в российской налоговой системе с момента ее образования в 1992 году, занимают косвенные налоги. Конечным плательщиком косвенных налогов является потребитель, который покупает товар или оплачивает услугу по цене, которая превышает цену производства на величину налога. Традиция косвенного налогообложения обусловлена рядом причин, важнейшей из которых является стремление реализовать, в условиях экономического спада, фискальную функцию налогов. Регулирующая функция, налога особенно в ее стимулирующем аспекте,1 отходит на второй план. Являясь регулятором спроса, косвенные налоги, влияют, в первую очередь, на решения потребителей. Производители воспринимают регулирующее воздействие опосредовано, через колебания спроса. К косвенным налогам относятся: налог на добавленную стоимость, акцизы и акцизные сборы, тарифно-таможенные сборы, импортно-экспортные пошлины и сборы.

Налог на добавленную стоимость

Важнейшим из косвенных налогов, взимаемых с юридических лиц, является налог на добавленную стоимость. Налогообложение добавленной стоимости обеспечивает более 45% поступлений в бюджет.

Налог на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет добавленной стоимости, создаваемой на всех стадиях производства и обращения.

Сумма налога рассчитывается в виде разницы между суммами налога, полученными от покупателей за реализованные товары, и суммами налога, уплаченными поставщикам этих товаров и материальных ресурсов, стоимость которых включается в издержки производства и обращения. Фактический НДС оплачивается конечным потребителем товаров (работ, услуг) и не затрагивает издержки и прибыль предприятий - производителей промежуточной продукции, так как уплаченный ими как потребителями сырья и материалов налог в их себестоимость не включается, а идет на уменьшение подлежащего зачислению в бюджет НДС по проданным предприятиями товарам (работам, услугам). Налог включается производителем или продавцом в цену товара и оплачивается покупателем.

Процентная ставка может различаться в зависимости от вида продукции. НДС взимается в нашей стране при реализации всех товаров, услуг и выполнении всех работ за редкими исключениями, оговариваемыми в специальных постановлениях.

Налог на добавленную стоимость установлен главой 21 Налогового кодекса РФ.

Плательщиками налога на добавленную стоимость являются все организации и индивидуальные покупатели, которые в соответствии со статьей 144 НК РФ подлежат обязательной постановке на учет в налоговом органе.

При этом согласно статье 145 НКРФ организации и индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета НДС и налога с продаж не превысила в совокупности один миллион рублей. Положения статьи 145 НК РФ не распространяются на организации и индивидуальных предпринимателей, реализующих подакцизные товары и подакцизное минеральное сырье в течение трех предшествующих последовательных календарных месяцев.

Лица, использующие право на освобождение, должны представить в налоговый орган по месту своего учета соответствующее письменное уведомление и документы, подтверждающие право на такое освобождение:

- выписку из бухгалтерского баланса (представляют организации);

- выписку из книги продаж;

- выписку из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели);

- копию журнала полученных и выставленных счетов-фактур.

Уведомление и документы представляются не позднее 20-го числа месяца, начиная с которого эти лица используют право на освобождение.

Форма уведомления об использовании права на освобождение утверждена Приказом МНС РФ от 04.07.2002 № БГ-3-03/342.

Объектом налогообложения признаются следующие операции:

· реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

При этом передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг);

· передача на территории Российской Федерации товаров (выполнение работ, оказание слуг) для собственных нужд расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

· выполнение строительно-монтажных работ для собственного потребления;

· ввоз товаров на таможенную территорию Российской федерации.

Налоговая база при реализации товаров (работ, услуг), определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 40 ЙК РФ, с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья) и без включения в них НДС и налога с продаж.

Статьей 163 НКРФ календарный месяц установлен налоговым периодом для исчисления налога. В том случае, если ежемесячно в течение квартала сумма выручки от реализации товаров (работ, услуг) без учета налога и налога с продаж, для налогоплательщиков (налоговых агентов) не превышает один миллион рублей - налоговый период устанавливается как квартал.

Налогообложение производится по налоговой ставке 0 процентов (п. 1 ст. 164 НК РФ) при реализации:

- товаров, вывезенных в таможенном режиме экспорта;

- работ (услуг) по сопровождению, транспортировке, погрузке и перегрузке экспортированных за пределы РФ товаров и импортированных в РФ, выполняемых российскими перевозчиками, и иные Подобные работы (услуги);

- работ (услуг) по переработке товаров, помещенных под таможенный режим переработки товаров на таможенной территории и под таможенным контролем;

- работ (услуг), непосредственно связанных с перевозкой (транспортировкой) через таможенную территорию РФ товаров, помещенных под таможенный режим транзита;

- услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории РФ по единым международным перевозочным документам;

- работ (услуг), выполняемых (оказываемый) непосредственно в космичёском пространстве, а также комплекса подготовительных наземных работ (услуг), технологически обусловленного и неразрывно связанного с выполнением работ (оказанием услуг) непосредственно в космическом пространстве;

- драгоценных металлов налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы, Государственному фонду драгоценных металлов и драгоценных камней Российской Федерации, Центральному банку Российской Федерации, банкам;

- товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним Представительствами;

- припасов, вывезенных с территории РФ в таможенном режиме перемещения припасов.

Налогообложение производится по налоговой ставке 10% (п. 2 ст. 164 НКРФ) при реализации:

· следующих продовольственных товаров -

- скота и птицы в живом весе;

- мяса и мясопродуктов (за исключением деликатесных: вырезки, телятины, языков, колбасных изделий - сырокопченых в/с, сырокопченых полусухих в/с, сыровяленых, фаршированных в/с; копченостей из свинины, баранины, говядины, телятины, мяса птицы - балыка, карбонада, шейки, окорока, пастромы, филея; свинины и говядины запеченных; консервов - ветчины, бекона, карбоната и языка заливного);

- молока и молокопродуктов (включая мороженое, произведенное на их основе, за исключением мороженого, выработанного на. плодово-ягодной основе, фруктового и пищевого льда);

- яйца и яйцепродуктов;

- масла растительного;

- маргарина;

- сахара, включая сахар-сырец;

- соли;

- зерна, комбикормов, кормовых смесей, зерновых отходов;

- маслосемян и продуктов их переработки (шротов(а), жмыхов);

- хлеба и хлебобулочных изделий (включая сдобные, сухарные и бараночные изделия);

- крупы;

- муки;

- макаронных изделий;

- рыбы живой (за исключением ценных пород: белорыбицы, лосося балтийского и дальневосточного, осетровых (белуги, бестера, осетра, севрюги, стерляди), семги, форели (за исключением морской), нельмы, кеты, чавычи, кижуча, муксуна, омуля, сига сибирского и амурского, чира);

- море- и рыбопродуктов, в том числе рыбы охлажденной, мороженой и других видов обработки, сельди, консервов и пресервов (за исключением деликатесных: икры, осетровых и лососевых рыб; белорыбицы, лосося балтийского); осетровых, -рыб -белуги, бестера, осетра, севрюги, стерляди; семги; спинки и теши нельмы х/к; кеты и чавычи слабосоленых, среднесоленых и семужного посола; спинки кеты, чавычи.и кижуча х/к, теши кеты и боковника чавычи х/к; спинки муксуна, омуля, сига сибирского и амурского, чира х/к; пресервов филе-ломтиков лосося балтийского и лосося дальневосточного; мяса крабов и наборов отдельных конечностей крабов, варено-мороженых; лангустов);

- продуктов детского и диабетического питания;

- овощей (включая картофель);

· следующих товаров для детей -

- трикотажных изделий для новорожденных и детей ясельной, дошкольной, младшей и старшей школьной возрастных групп: верхних трикотажных изделий, бельевых трикотажных изделий, чулочно-носочных изделий, прочих трикотажных изделий; перчаток, варежек, головных уборов;

- швейных изделий, в том числе изделий из натуральных овчины и кролика (включая изделия из натуральных овчины и кролика с кожаными вставками) для новорожденных и детей ясельной, дошкольной, младшей и старшей школьных возрастных групп, верхней одежды (в том числе плательной и костюмной группы), нательного белья, головных уборов, одежды и изделий для новорожденных и детей ясельной группы. Положения настоящего абзаца не распространяются на швейные изделия из натуральной кожи и натурального меха, за исключением натуральных овчины и кролика (в ред. Федерального закона от 29.05.2002 № 57-ФЗ);

- обуви (за исключением спортивной): пинеток, гусариковой, дошкольной, школьной; валяной; резиновой: малодетской, детской, школьной;

- кроватей детских;

- матрацев детских;

- колясок;

- тетрадей школьных;

- игрушек;

- пластилина;

- пеналов;

- счетных палочек;

- счет школьных;

- дневников школьных;

- тетрадей для рисования;

- альбомов для рисования;

- альбомов для черчения;

- папок для тетрадей;

- обложек для учебников, дневников, тетрадей;

- касс цифр и букв;

- подгузников;

· периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера;

· книжной продукции, связанной с образованием, наукой и культурой, за исключением книжной продукции рекламного и эротического характера;

· услуг по экспедированию и доставке периодических печатных изданий и книжной продукции, которые указаны в абзацах первом и втором настоящего подпункта (утрачивает силу с 01.01.2003 Закон от 28.12.2001 № 179-ФЗ);

· редакционных и издательских работ (услуг), связанных с производством периодических печатных изданий и книжной продукции (утрачивает силу с 01.01.2003 Закон от 28.12.2001 № 179-ФЗ);

· услуг по размещению рекламы и информационных сообщений в периодических печатных изданиях (утрачивает силу с 01.01.2003 Закон от 28.12.2001 № 179-ФЗ);

· услуг по оформлению и исполнению договора подписки на периодические печатные издания (за исключением периодических печатных изданий рекламного или эротического характера), в том числе услуг по доставке периодического печатного издания подписчику, если доставка предусмотрена в договоре подписки;

· следующих медицинских товаров отечественного и зарубежного производства -

- лекарственных средств, включая лекарственные субстанции, в том числе внутриаптечного изготовления;

- изделий медицинского назначения.

По остальным товарам (работам, услугам) налогообложение производится по налоговой ставке 20%.

При реализации товаров (работ, услуг) по ценам и тарифам, включающим в себя НДС по ставкам 20 и 10%, применяются расчетные ставки соответственно 16,67 и 9,09% (п. 4 ст. 164НКРФ).

При определении налоговой базы сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете - как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз.

Общая сумма налога исчисляется по итогам каждого налогового периода применительно ко всем операциям, признаваемым объектом налогообложения, дата реализации (передачи) которых относится к соответствующему налоговому периоду (ст. 166 НК РФ).

В соответствии со статьей 167 НКРФ моментом определения налоговой базы при реализации (передаче) товаров (работ, услуг) является для налогоплательщиков:

· утвердивших в учетной политике для целей налогообложения момент определения налоговой базы по мере отгрузки и предъявлении покупателю расчетных документов -

- день отгрузки (передачи) товара (работ, услуг);

· для налогоплательщиков, утвердивших в учетной политике для целей налогообложения момент определения налоговой базы по мере поступления денежных средств -

- день оплаты отгруженных товаров (выполненных работ, оказанных услуг).

При реализации товаров (работ, услуг) налогоплательщик дополнительно к цене (тарифу) реализуемых товаров (работ, услуг) обязан предъявить к оплате покупателю этих товаров (работ, услуг) соответствующую сумму налога. При этом сумма налога, предъявляемая налогоплательщиком покупателю товаров (работ, услуг), исчисляется по каждому виду этих товаров (работ, услуг) как соответствующая налоговой ставке процентная доля указанных цен (тарифов) и не позднее пяти дней считая со дня отгрузки товара (выполнения работ, оказания услуг) выставляются соответствующие счета-фактуры.

В расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах, соответствующая сумма налога выделяется отдельной строкой. При реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению (освобождаются от налогообложения), а также при освобождении налогоплательщика от исполнения обязанностей налогоплательщика в соответствии со статьей 145 НК РФ расчетные документы, первичные учетные документы и счета-фактуры оформляются без выделения соответствующих сумм налога. При этом на указанных документах делается соответствующая надпись или ставится штамп «Без налога (НДС)».

При реализации товаров (работ, услуг) населению по розничным ценам (тарифам) соответствующая сумма налога включается в указанные цены (тарифы). При этом на ярлыках товаров и ценниках, выставляемых продавцами, а также на чеках и других выдаваемых покупателю документах сумма налога не выделяется.

При реализации товаров за наличный расчет организациями (предприятиями) и индивидуальными предпринимателями розничной торговли и общественного питания, а также другими организациями, индивидуальными предпринимателями, выполняющими работы и оказывающими платные услуги непосредственно населению, требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

Порядок оформления счета-фактуры изложен в главе 22 «Учет готовой продукции».

На основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг) и подтверждающих фактическую уплату сумм налога производятся налоговые вычеты.

Вычетам подлежат только суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг), либо фактически уплаченные ими при ввозе товаров на таможенную территорию Российской Федерации, после принятия на учет указанных товаров (работ, услуг) при наличии соответствующих первичных документов. Вычеты сумм налога производятся после даты реализации соответствующих товаров (выполнения работ, оказания услуг).

Налогоплательщики (налоговые агенты) обязаны представить в налоговые органы по месту своего учета налоговую декларацию по форме, утвержденной Приказом МНС РФ от 03.07.2002 № БГ-3-03/338, в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Налогоплательщики, уплачивающие налог ежеквартально, представляют налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим кварталом.

| Первичный документ | Содержание операции | Корреспондирующие счета | |

| Д | К | ||

| 1 | 2 | 3 | 4 |

| Счет-фактура | Начислен НДС в бюджет с выручки от реализации продукции, товаров, работ, услуг: если выручка в целях налогообложения считается «по отгрузке» если выручка в целях налогообложения считается «по оплате» | 90-3 90-3 | 68-3 76* |

| Договор, бухгалтерская справка расчет | Начислен НДС в бюджет с поступивших доходов будущих периодов | 98-1 | 68-3, 76 |

| Счет-фактура, отчет комиссионера (агента) | Начислен НДС с комиссионного вознаграждения | 90-3 | 68-3 |

| Договор, счет-фактура справка бухгалтерии | Начислен НДС с санкций, полученных за ненадлежащее выполнение договоров, предусматривающих переход права собственности на товары (выполненные работы, оказанные услуги) | 76-2 | 68-3 |

| Договор, выписка банка с расчетного счета, налоговая декларация по НДС | Начислен НДС с полученных от покупателей и заказчиков аванса и предварительной оплаты в рублях | 62-1 | 68-3 |

| Договор, выписка банка с транзитного валютного счета | Начислен НДС с полученных от покупателей и заказчиков аванса и предварительной оплаты в иностранной валюте | 62-3 | 68-3 |

| Счет-фактура, акт (накладная) приемки-передачи основных средств (форма № ОС- 1) | Приняты к вычету перед бюджетом суммы НДС по принятым на учет основным средствам | 68-3 | 19-1 |

| Счет-фактура, акт приемки-передачи нематериальных активов | Приняты к вычету перед бюджетом суммы НДС по поставленным на учет нематериальным активам | 68-3 | 19-2 |

| Счет-фактура, приходный ордер (форма № М-4) | Приняты к вычету перед бюджетом суммы НДС по оприходованным и оплаченным материально-производственным запасам и товарам | 68-3 | 19-3 |

| Счет-фактура, акт о приемке выполненных работ | Приняты к вычету перед бюджетом суммы НДС по выполненным и оплаченным работам | 68-3 | 19-3 |

| Счет-фактура, акт о приемке оказанных услуг | Приняты к вычету перед бюджетом суммы НДС по оприходованным и оплаченным услугам | 68-3 | 19-3 |

| Счет-фактура, товарная накладная (форма № ТОРГ-12), перевозочные документы | Приняты к вычету перед бюджетом суммы НДС по оприходованным и оплаченным товарам | 68-3 | 19-3 |

| Грузовая таможенная декларация, акт (накладная) приемки-передачи основных средств (форма № ОС- 1) | Приняты к вычету перед бюджетом суммы НДС по ввезенным и принятым на учет основным средствам и уплаченному таможенному органу НДС | 68-3 | 19-1 |

| Приходный ордер (форма № М-4), грузовая таможенная декларация | Приняты к вычету перед бюджетом суммы НДС по ввезенным и оприходованным материально-производственным запасам и уплаченному таможенному органу НДС | 68-3 | 19-3 |

| Документы, удостоверяющие уплату таможенным органам НДС (выписка банка и др.), грузовая таможенная декларация | Приняты к вычету перед бюджетом суммы НДС по ввезенным и оприходованным товарам и уплаченному таможенному органу НДС | 68-3 | 19-3 |

| Выписка банка с расчетного счета | Перечислена задолженность перед бюджетом по НДС в рублях | 68-3 | 51 |

| Выписка банка с текущего валютного счета | Перечислена задолженность перед бюджетом по НДС в валюте | 68-3 | 52 |

| Выписка банка со специальных счетов | Погашена задолженность перед бюджетом со специальных счетов | 68-3 | 55 |

| Выписка банка, платежное поручение | Возврат излишне перечисленных сумм НДС | 51 | 68-3 |

Акцизы

Как и налог на добавленную стоимость, акцизы являются косвенным налогом, который увеличивает цену товара и поэтому оплачивается потребителем. Однако если налогом на добавленную стоимость облагается часть стоимости товара, то акцизом облагается вся стоимость товара, включая материальные затраты.

Акцизы устанавливаются на высокорентабельные товары, пользующиеся постоянным спросом, что позволяет изымать в доход государства полученную их производителями сверхприбыль.

Основными целями при формировании перечня товаров облагаемых акцизами являются следующие:

- необходимость перераспределения сверхвысоких доходов от производства и реализации отдельных видов продукции (например, алкогольных напитков, отдельных видов минерального сырья);

- потребность ограничения производства и потребления «социально опасных» товаров, использование которых наносит ущерб здоровью человека (алкогольные напитки и табачные изделия);

- необходимость перераспределения доходов высокооплачиваемых слоев населения, посредством установления акциза на так называемые «предметы роскоши», спрос на которые малоэластичен по цене (ювелирные изделия, мотоциклы и легковые автомобили определенной мощности).

Порядок учета расчетов по акцизам определен главой 22 Налогового кодекса РФ.

Согласно пункту 2 статьи 179 НК РФ плательщиками акцизов признаются организации или иные лица, если они совершают операции, подлежащие налогообложению в соответствии с главой 22 «Акцизы» НК РФ.

В соответствии со статьей 181 НК РФ подакцизными товарами признаются:

- спирт этиловый из всех видов сырья, за исключением спирта коньячного;

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9%.

- алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5%, за исключением виноматериалов);

- пиво;

- табачная продукция;

- ювелирные изделия.

- автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей.

К подакцизному минеральному сырью относится природный газ. Налоговая база определяется отдельно по каждому виду подакцизного товара. Налоговая база при реализации произведенных налогоплательщиком подакцизных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определяется:

· как объем реализованных (переданных) подакцизных товаров в натуральном; выражении - по подакцизным товарам, в отношении которых установлены твердые (специфические) налоговые ставки (в абсолютной сумме на единицу измерения);

· как стоимость реализованных (переданных) подакцизных товаров, исчисленная исходя из цен, определяемых с учетом положений статьи 40 НК РФ, без учета акциза, НДС и налога с продаж - по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки;

· как стоимость переданных подакцизных товаров, исчисленная исходя из средних цен реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии исходя из рыночных цен без учета акциза, НДС и налога с продаж - по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки.

В аналогичном порядке определяется налоговая база по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки, при их реализации на безвозмездной основе, при совершении товарообменных (бартерных) операций, а также при передаче подакцизных товаров по соглашению о предоставлении отступного или новации и передаче подакцизных товаров при натуральной оплате труда.

Сумма акциза по подакцизным товарам (в том числе при ввозе на территорию Российской Федерации), в отношении которых установлены твердые (специфические) налоговые ставки, исчисляется как произведение соответствующей налоговой ставки и налоговой базы.

Сумма акциза по подакцизным товарам (в том числе при их ввозе на территорию Российской Федерации) и подакцизному минеральному сырью, в отношении которых установлены адвалорные (в .процентах) налоговые ставки, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Общая сумма, акциза при, реализации (передаче) подакцизных товаров представляет собой сумму, полученную в результате сложения сумм акциза, для каждого вида подакцизного товара, облагаемых акцизом по разным налоговым ставкам.

Акцизы на алкогольную продукцию. Хранение, транспортировка и поставка (передача) покупателям либр структурному подразделению налогоплательщика, осуществляющему розничную реализацию, алкогольной продукции с объемной долей этилового спирта свыше 9%, производимой на территории Российской Федерации, осуществляются в соответствии с условиями режима налогового склада.

Режим налогового склада - это комплекс мер налогового контроля, который включает в себя учет подакцизных товаров, условия выбытия подакцизных товаров, особые требования к обустройству складов, доступа на них и т.п. В период действия режима налогового склада алкогольная продукция не считается реализованной, и в отношении этой продукции не возникает обязательства по уплате акцизов. Таким образом, режим налогового склада - это период, в течение которого на готовую алкогольную продукцию, находящуюся под особым контролем налоговых органов, не начисляется акциз.

Под действием режима налогового склада находится территория, на которой расположены производственные помещения, используемые налогоплательщиком для производства алкогольной продукции, а также находящиеся вне этой территории, специально учреждаемые склады для ее хранения, с которых производится оптовая реализация этой продукции.

Акцизы начисляются в момент завершения действия режима налогового склада. Таким моментом согласно статье 197 НК РФ считается отгрузка (передача) алкогольной продукции:

· с территории, на которой расположены производственные помещения, где эта продукция была произведена, или с акцизного склада организации-производителя, на котором она хранилась -

- организациям розничной торговли и общественного питания;

- структурному подразделению организации-производителя, осуществляющему розничную продажу алкогольной продукции;

- акцизному складу организации оптовой торговли;

- другой организации, использующей алкогольную продукцию (например, купаж водки) в качестве полуфабриката или осуществляющей розлив этой продукции;

· с акцизного склада организации оптовой торговли организациям розничной торговли и общественного питания.

На основании пункта 1 статьи 198 НК РФ налогоплательщик, реализующий производимые им подакцизные товары либо производящий подакцизные товары из давальческого сырья (материалов), обязан предъявлять к оплате покупателю указанных товаров соответствующую сумму акциза и на основании пункта 2 статьи 198 НК РФ выделить отдельной строкой указанную сумму акциза в расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документов и счетов-фактур, за исключением случаев реализации подакцизных товаров за пределы территории Российской Федерации. Суммы акциза, предъявленные покупателю при реализации подакцизных товаров, учитываются у покупателя в стоимости приобретенных подакцизных товаров.

Организации - производители алкогольной продукции при отгрузке алкогольной продукции в адрес оптовой организации - акцизного склада, не являющейся структурным подразделением налогоплательщиков - производителей алкогольной продукции, в счете-фактуре указывают сумму акциза по подакцизным товарам, исчисленную в размере 50% соответствующих налоговых ставок.

Оптовые организации при реализации со своих акцизных складов алкогольной продукции на акцизные склады других оптовых организаций в счете-фактуре указывают сумму акциза по подакцизным товарам, исчисленную в размере 0% соответствующих налоговых ставок.

Оптовые организации при реализации со своих акцизных складов алкогольной продукции организациям оптовой (не имеющим статуса акцизного склада) или розничной торговли, общественного питания в счете-фактуре указывают сумму акциза по подакцизным товарам, исчисленную в размере 50% соответствующих налоговых ставок.

Акцизы на ювелирные изделия. Подпунктом 6 пункта 1 статьи 181 Налогового кодекса РФ установлено, что ювелирные изделия признаются подакцизными товарами.

В целях главы 22 «Акцизы» ювелирными изделиями признаются изделия, произведенные с использованием драгоценных металлов и их сплавов и драгоценных камней и культивированного жемчуга, применяемые в качестве украшений, предметов быта, декоративных и иных целях, а также для совершения ритуалов и обрядов, памятные, юбилейные и другие знаки и медали.

Не признаются ювелирными изделиями:

- государственные награды, медали, знаки отличия и различия, статус которых определен законами Российской Федерации или указами Президента Российской Федерации;

- монеты, имеющие статус законного платежного средства и прошедшие эмиссию;

- предметы религиозного назначения (за исключением обручальных колец), предназначенные для использования при совершении религиозных церемоний и обрядов;

- ювелирная галантерея;

- изделия из недрагоценных металлов и сплавов, при изготовлении которых использованы серебросодержащие припои;

- изделия народных художественных промыслов, изготовленные с применением золотосодержащих (серебросодержащих) красок и нитей.

Это определение не предусматривает исключения из перечня подакцизных товаров ювелирных изделий, не прошедших клеймения в инспекции пробирной палаты. В связи с этим такое определение ювелирных изделий, подлежащих обложению акцизами, предполагает, что любые изделия, изготовленные с использованием драгоценных металлов и их сплавов, в том числе полуфабрикаты, не заклейменные государственным пробирным клеймом или не имеющие самостоятельного применения, подлежат обложению акцизами (Письмо МНС России от 21.01.2002 №03-4-11/131/43-Б781).

В отношении ювелирной галантереи следует иметь в виду, что в соответствии с отраслевым стандартом ОСТ 117-3-003-95 «Ювелирная и металлическая галантерея» к ней относятся изделия культурно - бытового назначения, изготовленные из недрагоценных металлов с покрытием драгоценными металлами, с использованием различных видов художественной обработки, со вставками из полудрагоценных, поделочных цветных камней и других материалов природного или искусственного происхождения или без них, применяемые в качестве различных украшений и предметов быта.

Акцизы по подакцизным товарам, в том числе и по ювелирным изделиям, начисляются на дату их реализации.

В соответствии с пунктом 2 статьи 195 НКРФ дата реализации (передачи), а, следовательно, и момент начисления акцизов по подакцизным ювелирным изделиям, в том числе и произведенным из давальческого сырья (материалов) заказчика, определяется как день их отгрузки (передачи).

Уплата акцизов при реализации ювелирных изделий производится согласно пункту 3 статьи 204 НК РФ исходя из фактической реализации (передачи) за истекший налоговый период равными долями не позднее 25-го числа месяца, следующего за отчетным, и не позднее 15-го числа второго месяца, следующего за отчетным.

Налогоплательщики обязаны представлять в налоговые органы по месту своего нахождения, а также по месту нахождения каждого своего обособленного подразделения налоговую декларацию в части осуществляемой ими фактической реализации подакцизных товаров за налоговый период не позднее 25-го числа месяца, следующего за отчетным, а при осуществлении деятельности по реализации алкогольной продукции с акцизных складов оптовой торговли - не позднее 15-го числа месяца, следующего за отчетным по форме утвержденной Приказом МНСРФ от 04.01.2002 № БГ-3-03/3 (с изм. от 16.07.2002). При заполнении декларации следует руководствоваться Инструкцией утвержденной Приказом МНС РФ от 04.02.2002 № БГ-3-03/51.

Заполняя декларацию, необходимо иметь в виду, что вид подакцизного товара - это подакцизные товары, имеющие одинаковый размер ставки акциза на одинаковую единицу измерения налоговой базы. Количество видов подакцизных товаров соответствует количеству ставок акцизов, утвержденных статьей 193 НК РФ.

Под наименованием подакцизных товаров понимаются: для алкогольной и спиртосодержащей продукции - подакцизные товары, имеющие одинаковую ставку акциза и одинаковое содержание спирта в 1 л подакцизной продукции; для легковых автомобилей и мотоциклов - подакцизные товары, имеющие единую ставку акциза и одинаковую мощность двигателя.

| Первичный документ | Содержание операции | Корреспондирующие счета | |

| Д | К | ||

| 1 | 2 | 3 | 4 |

| Декларация по акцизам, справка бухгалтерии | Начислены акцизы на подакцизную продукцию, не реализуемую на сторону и использованную на производство другой продукции, не облагаемой акцизами | 20, 23, 29 | 68/Акцизы |

| Счет-фактура, декларация по акцизам, справка бухгалтерии | Начислены суммы акцизов, фактически полученных или подлежащих получению от покупателей и заказчиков | 90-4 | 68/ Акцизы |

| Счет-фактура, Декларация по акцизам, справка бухгалтерии | Предъявлены к оплате собственнику давальческого сырья суммы акциза при производстве подакцизных товаров из давальческого сырья | 90/Акцизы | 68/Акцизы |

| Выписка с расчетного счета | Начислен акциз на суммы, полученные за реализованные подакцизные товары или минеральное сырье в виде финансовой помощи, процента (дисконта) по векселям, процента по товарному кредиту либо иначе связанные с оплатой реализованных подакцизных товаров или минерального сырья | 91-2 | 68/Акцизы |

| Выписка банка, счет-фактура | Приняты к вычету по задолженности перед бюджетом суммы акцизов по оприходованным и оплаченным товарам, используемым в качестве сырья для производства других подакцизных товаров | 68/ Акцизы | 19/ Акцизы |

| Таможенная декларация, документы, удостоверяющие уплату таможенным органам акциза (выписка банка и др.). | Приняты к вычету суммы акциза, по задолженности перед бюджетом при ввозе подакцизных товаров на территорию Российской Федерации, используемых в качестве сырья для производства других подакцизных товаров | 68/Акцизы | 19/ Акцизы |

| Выписка банка с расчетного счета | Перечислена задолженность перед бюджетом по акцизам | 68/Акцизы | 51 |

| Выписка банка с текущего валютного счета | Перечислена задолженность перед бюджетом по акцизам в валюте | 68/Акцизы | 52 |

| Выписка банка со специальных счетов | Погашена задолженность перед бюджетом со специальных счетов | 68/Акцизы | 55 |

| Выписка банка, платежное поручение | Возвращены излишне перечисленные суммы акциза | 51 | 68/Акцизы |

| Счета-фактуры, налоговая декларация | Начислен акциз со стоимости отгруженной продукции | 90/Акцизы | 68/Акцизы |

Налог на прибыль

Прямые налоги взимаются государством непосредственно с доходов имущества физических и юридических лиц. Налог на прибыль относится к группе прямых пропорциональных налогов. Среди доходных источников бюджетов всех уровней этот налог занимает второе место после косвенных налогов.

Начиная с 1 января 2002 года налогоплательщики исчисляют налог на прибыль в соответствии с положениями главой 25 НК РФ.

Статьей 247 НК РФ определено, что объектом налогообложения признается прибыль, определяемая как полученный доход, уменьшенный на величину произведенных расходов.

В соответствии со статьей 248 НК РФ к доходам относятся:

- доходы от реализации товаров (работ, услуг) и имущественных прав;

- внереализационные доходы.

Статьей 252 НК РФ установлено, что расходы подразделяются на:

- расходы, связанные с производством и реализацией;

- внереализационные расходы.

Таким образом, основополагающий принцип формирования прибыли - это формирование отдельно сумм полученных доходов (от реализации и внереализационных) и сумм произведенных расходов (связанных с производством и реализацией и внереализационных) с последующим определением на основании данных сумм прибыли за отчетный (налоговый) период.

Порядок формирования налоговой базы за отчетный (налоговый) период по налогу на прибыль изложен в статьях 274 и 315 НК РФ.

Согласно статье 249 НК РФ доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущества (включая ценные бумаги) и имущественных прав.

Сумма выручки определяется на дату признания доходов в соответствии с выбранным налогоплательщиком методом признания доходов и расходов для целей налогообложения с учетом положений статьи 251 НК РФ, определяющей доходы, не учитываемые при определении налоговой базы.

Доходы налогоплательщика учитываются в денежной форме.

Доходы, полученные в натуральной форме в результате реализации товаров (работ, услуг, имущественных прав) (включая товарообменные операции), учитываются исходя из цены сделки с учетом положений статьи 40 НК РФ.

Согласно главе 25 НК РФ существуют два метода признания доходов и расходов в целях налогообложения: метод начисления и кассовый метод.

Статьей 271 НК РФ предусмотрено, что при методе начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав.

Для доходов от реализации, если иное не предусмотрено главой 25 НК РФ, датой получения дохода признается день отгрузки (передачи) товаров (работ, услуг, имущественных прав). Днем отгрузки считается день реализации товаров (работ, услуг), определяемый в соответствии с пунктом 1 статьи 39 НК РФ, независимо от фактического поступления денежных средств (иного имущества, работ, услуг, имущественных прав) в их, оплату.

Таким образом, при использовании налогоплательщиком в целях налогообложения метода начисления датой признания доходов от реализации является дата передачи на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Налоговым кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

При определении даты реализации налогоплательщиком, использующим метод начисления, Налоговым кодексом предусмотрен ряд особенностей для отдельных операций (ст. 316 НК РФ).

В соответствии со статьей 273 НК РФ организации имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций, без учета налога на добавленную стоимость и налога с продаж, не превысила одного миллиона рублей за каждый квартал.

Датой получения дохода в этом случае признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав. При этом в соответствии с пунктом 1 статьи 251 НК РФ в состав доходов включаются имущество и (или) имущественные права, работы и (или) услуги, полученные налогоплательщиками от других лиц в порядке предварительной оплаты товаров (работ, услуг).

Если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода превысил установленный Налоговым кодексом предельный размер суммы выручки от реализации товаров (работ, услуг), то он обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение.

Исходя из предусмотренного статьей 315 НК РФ порядка формирования налоговой базы доход от реализации, полученный налогоплательщиком за отчетный (налоговый) период, складывается из сумм выручки от реализации по различным операциям (видам деятельности):

- выручка от реализации товаров (работ, услуг) собственного производства;

- выручка от реализации покупных товаров;

- выручка от реализации прочего имущества (к прочему имуществу в соответствии со статьей 268 НК РФ относится имущество, находящее в собственности налогоплательщика, за исключением ценных бумаг, продукции собственного производства, покупных товаров и амортизируемого имущества);

- выручка от реализации имущественных прав (учитывая различия в порядке налогообложения данных операций, необходимо формирование отдельно выручки от реализации права требования как реализации финансовых услуг и выручки от реализации права требования);

- выручка от реализации амортизируемого имущества;

- выручка от реализации товаров (работ, услуг) обслуживающих производств и хозяйств.

Таким образом, налогоплательщику необходимо вести раздельный учет по видам операций (видам деятельности). Это также следует из статьи 316 НК РФ, в соответствии с которой доходы от реализации определяются по видам деятельности, если для данного вида деятельности предусмотрен порядок налогообложения, применяется иная ставка налога либо предусмотрен отличный от общего порядок учета прибыли и убытка, полученного от данного вида деятельности.

Статьей 252 НК РФ установлено, что расходами признаются обоснованные и документально подтвержденные затраты, а в случаях, предусмотренных Налоговым кодексом, - убытки, осуществленные (понесенные) налогоплательщиком. При этом расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются экономически оправданные затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Статьей 253 НК РФ определено, что расходы, связанные с производством и реализацией, подразделяются на:

- материальные расходы;

- расходы на оплату труда;

- суммы начисленной амортизации;

- прочие расходы.

При этом перечень расходов, связанных с производством и реализацией, приведенный в главе 25 НК РФ, является открытым.

В соответствии с требованиями главы 25 НК РФ расходы, понесенные налогоплательщиком, делятся на:

· расходы, учитываемые в целях налогообложения в текущем отчетном (налоговом) периоде, в том числе -

- расходы, учитываемые в размере фактически произведенных затрат;

- расходы, учитываемые в пределах установленных нормативов (например, расходы на добровольное страхование работников, расходы на рекламу, представительские расходы, расходы на ремонт основных средств и др.);

· расходы будущих периодов и убытки, приравниваемые к ним, учитываемые в целях налогообложения в порядке, установленном Налоговым кодексом (расходы на НИОКР, расходы на освоение природных ресурсов, убытки прошлых лет от деятельности обслуживающих производств и хозяйств; убытки от реализации амортизируемого имущества и др.).

Данные расходы (убытки) в доле, определяемой в соответствии с порядком, установленном Налоговым кодексом, учитываются в составе расходов либо убытков соответствующего отчетного (налогового) периода;

· расходы и убытки, не учитываемые в целях налогообложения.

Дата признания расходов в целях налогообложения также зависит от метода признания доходов и расходов, избранного налогоплательщиком.

Статьей 272 НК РФ определено, что при использовании налогоплательщиком метода начисления расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств или иной формы их оплаты.

В соответствии со статьей 318 НК РФ для целей налогообложения, если налогоплательщик определяет доходы и расходы по методу начисления, расходы на производство и реализацию подразделяются на прямые и косвенные. Данное разделение расходов на прямые и косвенные связано с различиями в порядке учета данных расходов для целей налогообложения прибыли отчетного (налогового) периода.

Косвенные расходы,' осуществленные в отчетном (налоговом) периоде, в полном объеме относятся на уменьшение доходов от производства и реализации данного отчетного (налогового) периода.

Сумма прямых расходов, осуществленных в отчетном (налоговом) периоде, также уменьшает доходы от реализации отчетного (налогового) периода, но с учетом особенностей, предусмотренных для различных видов деятельности. :

Статьей 320 НК РФ предусмотрено, что для предприятий торговли расходы также разделяются на прямые и косвенные. К прямым расходам относятся стоимость покупных товаров, реализованных в данном отчетном (налоговом) периоде и суммы расходов на доставку (транспортные расходы) покупку товаров из склада налогоплательщика - покупателя товаров, в случае, если эти расходы не включены в цену приобретения этих товаров. Все остальные расходы организаций, осуществляющих оптовую, мелкооптовую и розничную торговлю, за исключением внереализационных расходов, осуществленные в текущем месяце, признаются косвенными расходами и уменьшают доходы от реализации текущего месяца. Сумма прямых расходов, относящаяся к остаткам товаров на складе, определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке:

· определяется сумма прямых расходов, приходящихся на остаток товаров на складе на начало месяца и осуществленных в текущем месяце;

· определяется стоимость товаров, реализованных в текущем месяце, и стоимость остатка товаров на складе на конец месяца;

· рассчитывается средний процент как отношение суммы прямых расходов к стоимости товаров;

· определяется сумма прямых расходов, относящаяся к остатку товаров на складе, как произведение среднего процента на стоимость остатка товаров на конец месяца.

В соответствии с пунктом 1 статьи 273 НК РФ организации (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета НДС и налога с продаж не превысила 1000000 руб. за каждый квартал.

Согласно пункту 4 статьи 273 НК РФ, если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода превысил предельный размер суммы выручки от реализации товаров (работ, услуг), установленный пунктом 1 данной статьи, он обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение.

Налог на прибыль организаций исчисляется налогоплательщиком по ставке 24%, а его суммы распределяются в следующем порядке: 7,5% - в федеральный бюджет; 14,5% - в бюджеты субъектов РФ; 2% - в местные бюджеты. Напомним, что законодательные (представительные) органы субъектов РФ вправе снижать для отдельных категорий налогоплательщиков налоговую ставку в части сумм налога, зачисляемых в региональные бюджеты, до 10,5% (ст. 284 НК РФ).

Начиная с 2002 года организации должны вносить налог на прибыль путем перечисления в бюджеты квартальных и ежемесячных авансовых платежей.

Сумма ежемесячного авансового платежа определяется путем деления суммы аванса, уплаченного в предыдущем квартале, на 3 (количество месяцев квартала) (п. 3 ст. 288 НК РФ). Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются налогоплательщиком в срок не позднее 15-го числа каждого месяца этого отчетного периода. О произведенных авансовых платежах по налогу налогоплательщик также подает соответствующие сведения в налоговый орган.

По окончании квартала налогоплательщику надлежит доплатить в бюджет разницу между суммой квартального платежа и ежемесячными авансами. В том случае, если сумма ежемесячных платежей окажется больше суммы квартального платежа, образовавшуюся разницу можно будет зачесть в счет будущих платежей по налогу на прибыль.

Статьей 289 главы 25 НК РФ определен порядок представления декларации по налогу на прибыль организаций. Приказом МНСРФ от 07.12.2001 № БГ-3-02/542 (ред. от 12.07,2002) утверждена форма Декларации по налогу на прибыль организаций. Налогоплательщики (налоговые агенты) представляют налоговые декларации не позднее 28 дней со дня окончания соответствующего отчетного периода, а налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

| Первичный документ | Содержание операции | Корреспондирующие счета | |

| Д | К | ||

| Расчет (налоговая декларация) налога от фактической прибыли | Начислен налог на прибыль | 99 | 68-1 |

| Выписка банка с расчетного счета | Перечислена задолженность перед бюджетом по налогу на прибыль | 68-1 | 51 |

Налог на доходы физических лиц

Налог на доходы физических лиц с 1 января 2001 года исчисляется и уплачивается на основании главы 23 части второй Налогового кодекса Российской Федерации.

Налог на доходы является самым массовым налогом. Он используется, как и все налоги и сборы, в качестве источника формирования бюджета, а также регулятора доходов разных социальных групп. Налог представляет собой обязательный безвозмездный взнос денежных средств органам государства или местного самоуправления в законодательно установленных размерах и в заранее указанные сроки. Во всех странах налоги являются мощным инструментом государственного регулирования экономики.

Налогоплательщик обязан своевременно и в полном размере уплачивать налоги, вести бухгалтерский учет, представлять налоговым органам отчеты, документы, сведения, выполнять требования налоговых органов и др. Обязанность по уплате налога прекращается, как правило, уплатой налога. Граждане платят разнообразные налоги и сборы в зависимости от размеров получаемых доходов, наличия у них в собственности земли, строений, совершения сделок и др.

Глава 23 части второй Налогового кодекса; Российской Федерации определяет порядок уплаты налога на доходы в зависимости от видов и размеров доходов, получаемых гражданами Российской Федерации, иностранными гражданами и лицами без гражданства, имеющими постоянное место жительства в Российской Федерации или не имеющими его. Кодексом определены не только выплаты, не включаемые в облагаемую сумму совокупного годового дохода (пенсии, пособия по безработице и др.), но также вычеты, уменьшающие его (стандартные, социальные, имущественные, профессиональные), и льготы.

За уклонение от налогов, сокрытие доходов и за другие нарушения налогового законодательства плательщики несут ответственность - финансовую (уплата пени, взыскание сумм сокрытого или заниженного дохода), административную (уплата штрафов) и в некоторых случаях - уголовную (ст. 198, 199 УК РФ).

Налогоплательщик вправе пользоваться установленными льготами, знакомиться с материалами проверок, производимыми налоговыми органами, обжаловать их решения и пользоваться другими правами, установленными законодательными актами.

Плательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, не являющиеся налоговыми резидентами Российской Федерации, получающие доходы от источников в Российской Федерации (ст. 207 ч. IIНК РФ). К налоговым резидентам Российской Федерации - относятся физические лица, фактически находящиеся на территории Российской Федерации не менее 183 дней в календарном году.

К объекту обложения налогом на доходы физических, лиц относятся доходы налогоплательщика, полученные им:

· в денежной форме;

· в натуральной форме;

· в виде материальной выгоды,

а также право на распоряжение этими доходами, которое у него возникло.

Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить.

Доходы налогоплательщика могут быть отнесены к доходам от источников в Российской Федерации или к доходам от источников за пределами Российской Федерации:

· от источников в Российской Федерации и (или) от источников за пределами Российской Федерации -

- для физических лиц, являющихся налоговыми резидентами Российской Федерации;

· от источников в Российской Федерации -

- для физических лиц, не являющихся Налоговыми резидентами Российской Федерации (ст. 209 НК РФ ч. II).

Правильность определения налоговой базы за отчетный период зависит от момента фактического получения дохода. Для установления этой даты могут использоваться два метода - кассовый и метод начислений.

Применяя кассовый метод (более выгодный для налогоплательщика и поэтому наиболее часто используемый), налогоплательщик ведет учет доходов и расходов исходя из времени приобретения права пользования и распоряжения этими доходами и признания за ними расходов. При кассовом методе учета датой фактического получения дохода считается день выплаты дохода (например, момент получения наличных в кассе), передачи доходов в натуральной форме, уплаты процентов по договору займа (кредитному договору) или приобретения ценных бумаг (п. 1 ст. 223 ч. II НК РФ).

При методе начислений налоговый учет производится исходя из времени приобретения права на доход или признания расходов - независимо от момента фактического получения доходов и осуществления платежей. Этот менее выгодный для налогоплательщика метод применяется в случае получения дохода в виде оплаты труда по трудовым договорам (контрактам). Датой фактического его получения признается последний день месяца, за который был начислен доход (п. 2 ст. 223 ч. II НК РФ).

Датой фактического получения дохода:

· при получении доходов в денежной форме -

- определяется день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц;

· при получении доходов в натуральной форме -

- определяется день передачи доходов в натуральной форме;

· при получении доходов в виде материальной выгоды -

- определяется день уплаты налогоплательщиком процентов по полученным заемным средствам, приобретения товаров (работ, услуг), приобретения ценных бумаг.

Налоговый период является основной составляющей в процедуре исчисления налога вследствие того, что только после его окончания может начать действовать процедура определения и исчисления налоговой базы по налогу и самого налога. Налоговым периодом признается календарный год (ст. 216 НК РФ ч. II).

Пример. Начисленная сотрудникам организации заработная плата за ноябрь и декабрь выплачена 20 февраля следующего года. Деньги на зарплату были направлены из выручки.

Поскольку датой получения дохода в виде заработной платы признается последний день месяца, за который было произведено начисление дохода, то независимо от выплаты заработной платы в феврале года, следующего за отчетным, сумма такой заработной платы в соответствии с пунктом 2 статьи 223 части II НК РФ будет включена в налоговую базу, определяемую за январь - декабрь налогового периода, в. котором было произведено ее начисление.

С суммы заработной платы за январь — декабрь отчетного года, включая сумму задолженности по зарплате за ноябрь - декабрь, производится исчисление налога на доходы физического лица согласно пункту 3 статьи 225 и пункту 3 статьи 226 части II НК РФ.

Удержание налога в соответствии с пунктом 4 статьи 226 части II НК РФ производится непосредственно из доходов налогоплательщика при их фактической выплате. До выплаты задолженности по зарплате разница между суммой исчисленного и удержанного налога указывается в налоговой отчетности как долг за налогоплательщиком. Такая сумма задолженности на взыскание в налоговый орган не передается в связи с неполучением налогоплательщиками дохода. Начисление пени на эту сумму задолженности не производится в связи с не наступлением срока ее уплаты до фактической выплаты дохода, с которого был исчислен налог.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки:

В размере 35 % в отношении следующих доходов:

· стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, при превышении дохода в 2 000 рублей.

Исчисление и удержание налога производится отдельно по каждой сумме выигрыша, выплачиваемого налогоплательщику - налоговому резиденту Российской Федерации по ставке 35%, с выигрыша нерезидента - налог исчисляется и удерживается по ставке 30% от суммы выигрыша, без уменьшения на сумму налоговых вычетов.

Налогообложение любых выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения их стоимости 2 000 рублей, производится в следующем порядке.

Пример. Физическое лицо от участия в конкурсе по рекламе товаров выиграло денежный приз в сумме 500 000 руб. Налоговая ставка для таких доходов установлена статьей 224 части IIНК РФ в размере 35% от суммы выигрыша. Организатор лотереи в соответствии с пунктом 1 статьи 226 части IIНКРФ обязан исчислить, удержать и перечислить в бюджет налог с доходов физического лица, в размере:

500 000руб. - 2 000руб. = 498 000руб.

498 000руб. \ 0,35 = 174 300руб.

Физическому лицу выплачивается:

500 000руб. -174 300руб.= 325 700руб.

· страховых выплат по договорам добровольного страхования, заключенными на срок менее пяти лет, в части превышения размеров сумм, внесенных физическими лицами в виде страховых взносов, увеличенных страховщиками на сумму, рассчитанную исходя из действующей ставки рефинансирования ЦБ РФ на момент заключения договора страхования;

· процентных доходов по вкладам в банках в части превышения суммы, рассчитанной исходя из -

-

![]() действующей ставки рефинансирования

ЦБ РФ, в течение периода, за который начислены проценты, по рублевым вкладам

(за исключением срочных пенсионных вкладов, внесенных на срок не менее 6

месяцев),

действующей ставки рефинансирования

ЦБ РФ, в течение периода, за который начислены проценты, по рублевым вкладам

(за исключением срочных пенсионных вкладов, внесенных на срок не менее 6

месяцев),

- 9 % годовых по вкладам в иностранной валюте;

· процентных доходов по срочным пенсионным вкладам, внесенным до 1 января 2001 года на срок не менее шести месяцев, в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования Центрального банка Российской Федерации, в течение периода, за который начислены проценты;

Соответствующий расчет производится банком - налоговым агентом в соответствии с Методическими рекомендациями к Положению Банка России «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета» от 26.06.98 № 39-П, утвержденными 14.10.98 № 285-Т.

Для расчета налогооблагаемой базы по налогу на доходы физического лица - вкладчика (как резидента, так и нерезидента) из суммы процентного дохода, начисленного банком в налоговом периоде по ставке, предусмотренной условиями договора банковского вклада с использованием соответствующей формулы простых процентов, сложных процентов, фиксированной и плавающей процентной ставки, вычитается сумма процентного дохода по вкладу, исчисленного по аналогичной формуле исходя из 3/4 действующей ставки рефинансирования Центрального банка Российской Федерации, в течение периода, за который начислены проценты, по рублевому вкладу и 9% годовых по валютному вкладу.

Сумма образовавшейся положительной разницы по процентному доходу по вкладам резидентов подлежит учету при расчете налоговой базы, облагаемой налогом по ставке 35%. Сумма образовавшейся положительной разницы по процентному доходу по вкладам нерезидентов подлежит учету при расчете налоговой базы, облагаемой налогом по ставке 30%.

· суммы экономии на процентах при получении налогоплательщиками заемных средств, полученным по условиям договора под ставку ниже, чем -

-

![]() действующей ставки рефинансирования,

установленной ЦБ РФ на дату получения таких средств в рублях,

действующей ставки рефинансирования,

установленной ЦБ РФ на дату получения таких средств в рублях,

- 9 % годовых в иностранной валюте;

в размере 30 %:

· в отношении доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации;

в размере 6%:

· в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов;

в размере 13 % в отношении остальных доходов.

Статьей 217 НК РФ определен перечень доходов физических лиц, не подлежащих налогообложению, состоящий из 32 пунктов. Положения этой статьи распространяются на соответствующие виды доходов, полученных налогоплательщиками независимо от их признания (непризнания) налоговыми резидентами Российской Федерации, если иное не следует из международных договоров Российской Федерации, содержащих положения, касающиеся налогообложения каких-либо из указанных в статье 217 НК РФ доходов.

Сумма налога на доходы, в отношении которых, предусмотрена налоговая ставка в размере 13 %, определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов предусмотренных статьями 218-221.

S*=Sд-Sв ´ 13%,

где S* - сумма налога на доходы, в отношении которых, предусмотрена налоговая ставка в размере 13 %;

Sд - денежное выражение доходов, в отношении которых, предусмотрена налоговая ставка в размере 13 %;

Sв - сумма налоговых вычетов, предусмотренных статьями 218-221.

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, подлежащих налогообложению за этот же налоговый период в отношении которых предусмотрена налоговая ставка в размере 13%, то применительно к этому налоговому периоду налоговая база принимается равной нулю. Причем возникшая разница не переносится на следующий налоговый период.

Сумма налога на доходы, в отношении которых предусмотрены налоговые ставки в размере 6 и 35 процентов исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. При этом налоговые вычеты, предусмотренные статьями 218 - 221 не применяются.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с предусмотренными налоговыми ставками:

S Общ = S* + S** + S***;

где S* - сумма налога на доходы, в отношении которых предусмотрена налоговая ставка в размере 13 %;

S** - сумма налога на доходы, в отношении которых предусмотрена налоговая ставка в размере 6 %;

S*** - сумма налога на доходы, в отношении которых предусмотрена налоговая ставка в размере 35 %.

Общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Сумма налога определяется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

Налоговыми агентами, на которых в соответствии с Налоговым кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов признаются:

· российские организации;

· индивидуальные предприниматели;

· постоянные представительства иностранных организаций в Российской Федерации,

Налоговые агенты обязаны:

· правильно и своевременно исчислять, удерживать из средств, выплачиваемых налогоплательщикам и перечислять суммы исчисленного и удержанного налога;

· в течение одного месяца письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог у налогоплательщика и о сумме задолженности налогоплательщика. Невозможностью удержать налог, в частности, признаются случаи, 'когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев;

· вести учет выплаченных налогоплательщикам доходов, удержанных и перечисленных налогов;

· представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов.

За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством Российской Федерации.

Исчисление сумм и уплата налога производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, с зачетом ранее удержанных сумм налога.

Исключение составляют налогоплательщики:

· осуществляющие предпринимательскую деятельность без образования юридического лица,

- по суммам доходов, полученных от осуществления такой деятельности;

· частные нотариусы и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой,

- по суммам доходов, полученных от такой деятельности.

Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка, в размере 13%, начисленным налогоплательщику за данный период с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.;

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику