Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Методика розрахунку податку на прибуток, її нормативно-правове забезпечення

Курсовая работа: Методика розрахунку податку на прибуток, її нормативно-правове забезпечення

ЗМІСТ

ВСТУП

Розділ 1. Нормативно – правове регулювання податку на прибуток підприємств

1.1 Аналіз діючої нормативно – правової бази з податку на прибуток підприємств

Розділ 2. Діюча методика аналізу розрахунків з бюджетом по податку на прибуток за даними ВАТ „Новокаховського заводу залізобетонних конструкцій”

2.1 Загальна характеристика фінансово – господарської діяльності підприємства

2.2 Аналіз формування бази оподаткування

2.3 Аналіз розрахунків з бюджетом по податку на прибуток

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ВСТУП

В економічних умовах розвитку ринкових відносин в Україні важливе місце належить державному регулюванню фінансово господарської діяльності підприємств. Одним із вагомих важелів регулювання розподілу між державою і підприємствами всіх форм власності прибутку як головного джерела інноваційної діяльності підприємства є податок на прибуток підприємства, який входить до складу податкової системи України.

Податок на прибуток підприємств, поряд з іншими податками, є елементом податкової системи України й інструментом перерозподілу національного доходу. Даний податок – є прямим, і тому його кінцева сума повністю залежить від кінцевого результату господарської діяльності підприємств і організацій.

В Україні система оподаткування прибутку підприємств характеризувалася частою зміною об`акта оподаткування на початку 90 – х років.

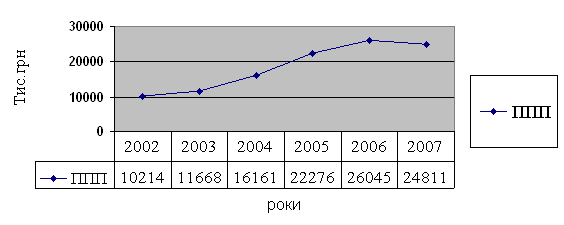

У структурі бюджету України податок на прибуток підприємств становить вагому частину за 2007 рік дохід від податку на прибуток підприємств становив 24811,0 млн.грн. при доходах Державного бюджету 140290 млн. грн..

Основні моменти прибуткового оподаткування підприємств містяться в Законі України від 22 травня 1997 року №283/97 – ВР „Про оподаткування прибутку підприємств” ( зі змінами та доповненнями ).

Актуальність теми пояснюється змінами у перебігу процесів становлення і розвитку нової системи господарювання, що обумовлюють необхідність перегляду теоретичних підходів до оподаткування прибутку підприємств, пошуку шляхів активізації його впливу на результати фінансово – економічної діяльності підприємств. Податок на прибуток є джерелом формування бюджету, визначає можливості держави у вирішенні задач економічного зростання, розподілу і перерозподілу валового внутрішнього продукту з метою досягнення адекватної структури суспільного виробництва. В цих умовах оподаткування прибутку підприємств стає підґрунтям для розв’язання складних питань узгодження інтересів держави і суб’єктів господарювання.

Серед найбільш суттєвих розробок теоретичної основи системи оподаткування прибутку підприємств українськими вченими слід назвати праці В.Л. Андрущенка, М.Я. Азарова, О.І. Барановського, Б.М. Бордюка, С.А. Буковинського, О.Д. Василика, В.І. Грушко, А.І. Даниленка, О.Д. Данілова, В.М. Литвина, П.В. Мельника, С.В. Онишко, В.М. Опаріна, О.М. Пилипченка, А.М. Поддєрьогіна, О.С. Редькіна, А.М. Соколовської, М.І. Сивульського, І.Г. Ткачука.

Метою роботи є дослідження теоретичних та методичних засад оподаткування прибутку підприємств, визначення впливу податку на прибуток на стан і розвиток підприємств України, обґрунтування пропозицій щодо удосконалення нормативно – правової бази, механізму функціонування податку на прибуток, підвищення його регулюючої і стимулюючої ролі.

Досягнення поставленої мети передбачає послідовне вирішення таких завдань:

провести аналіз теоретичних основ оподаткування прибутку, принципів функціонування податку на прибуток на основі аналізу діючої нормативно – правової бази ;

провести аналіз впливу та взаємозв'язку фінансово – господарської діяльності підприємства ВАТ «Новокаховський завод залізобетонних конструкцій» з впливом діючого механізму оподаткування прибутку підприємства;

провести аналіз впливу системи надання пільг;

провести аналіз між діючим законодавством і перспективним, що передбачається Податковим кодексом;

надати пропозиції, щодо вдосконалення оподаткування прибутку суб’єктів;

обґрунтувати пропозиції щодо удосконалення нормативно – правової бази з податку на прибуток;

проаналізувати зарубіжний досвід побудови системи оподаткування прибутку підприємств.

Об’єктом дослідження виступає система оподаткування прибутку підприємств, в тому числі діюча нормативно – правова база з прибуткового оподаткування підприємств.

Предметом дослідження є фінансові відносини, які виникають у процесі справляння податку на прибуток підприємств в умовах ринкової трансформації за діючого законодавства.

Методологічною основою є системний підхід до аналізу фінансових явищ і процесів. Для вирішення поставлених завдань у роботі використовувались загальнонаукові та спеціальні методи пізнання. При дослідженні теоретичних основ функціонування податку на прибуток у системі оподаткування використано метод наукової абстракції; методи спостереження, групування, узагальнення в процесі визначення впливу податку на прибуток на фінансові показники підприємства, економічного аналізу, синтезу, порівняння. Тендорний аналіз надає змого порівняти основні економічні показники на макро та мікрорівнях. Дозволяє простежити залежність обсягів цих показників один від одного.

Інформаційною основою роботи стали наукові праці вітчизняних і зарубіжних вчених – економістів, закони України, нормативно – правові акти державних органів України, статистичні матеріали Державного комітету статистики, звітні дані (Баланс (форма №1); Звіт про фінансові результати (форма №2), Декларації про прибуток підприємства, тощо) підприємства ВАТ «Новокаховського заводу залізобетонних конструкцій».

Практичне значення одержаних результатів полягає в науковому обґрунтуванні теоретико – методологічних підходів щодо оподаткування прибутку підприємств, виявленні взаємозалежності між порядком справляння податку на прибуток та фінансово – економічними результатами діяльності підприємств, дослідженні проблем податкового законодавства, Практичне значення дослідження полягає в розробці рекомендацій щодо податку на прибуток в умовах наближення до прийняття Податкового кодексу.

Розділ 1. Нормативно – правове регулювання податку на прибуток підприємств

1.1 Аналіз нормативно – правової бази з податку на прибуток підприємств

Головним елементом у створенні сприятливого середовища для розвитку бізнесу і процвітання економіки є податкова реформа. Діюча сьогодні податкова система характеризується недосконалістю, а саме: неузгодженістю та суперечливістю окремих податкових законів, нестабільністю законодавства, надмірним податковим навантаженням на платників податків, безсистемним, неконтрольованим і невиправданим наданням пільг, перекручуванням економічної сутності окремих податків та непристосованістю її до переходу від адміністративно –командних методів управління господарством до демократичних, що призвело до утворення значного неофіційного сектору економіки, ухилень від оподаткування, затримки податкових надходжень. Крім цього, в Україні питання оподаткування регулюють 2000 нормативно – правові акти, які постійно змінюються за змістом і доповнюються новими положеннями, які дуже часто суперечать одне одному. Все це й обумовлює необхідність реформування податкової системи України шляхом створення єдиного всеохоплюючого Закону – Податкового кодексу.

Відповідно до статті 67 Конституції України кожен громадянин зобов'язаний сплачувати податки та збори в порядку і в розмірах передбачених законом.

Структура податкової системи законодавчо закріплена Законом України „Про систему оподаткування”. Згідно з чинним законом усі податки і збори поділяються на загальнодержавні і місцеві.

Загально державні податки і збори встановлюються Верховною Радою України, стягуються на всій території України і зараховуються у відповідні бюджети та державні цільові фонди згідно з існуючим законодавством.

Порядок справляння податку на прибуток підприємств регулюється Законом України „Про оподаткування прибутку підприємств” . Цей податок є загальнодержавним, прямим і його сума залежить від кінцевого результату діяльності підприємства[2].

Платниками податку є суб'єкти господарської діяльності, бюджетні, громадські та інші підприємства, установи та організації, що здійснюють діяльність, спрямовану на одержання прибутку як на території України, так і за її межами. Філії, відділення та інші відокремленні підрозділи платника податку у тому числі і ті, що не мають статусу юридичної особи, розташовані на іншій території, чим такий платник податку, територіальної общини, а також не резиденти, що отримують прибутки за джерелом їх походження з України, повинні сплачувати податок на прибуток.

Об'єктом оподаткування є прибуток, що визначається шляхом зменшення суми скоригованого валового доходу звітного періоду на суму валових витрат платника податків і суму амортизаційних відрахувань[2].

Валовий доход - це загальна сума доходу платника податку від усіх видів діяльності отриманого протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі, виключній (морській) економічній зоні, так і за її межами[13].

Скоригований валовий дохід – це сукупний валовий дохід без урахування доходів, що за своїм змістом підлягають вилученню зі складу валових доходів при оподаткуванні[13].

Валові витрати виробництва та обігу - це сума будь-яких витрат платника податку у грошовій, матеріальній або нематеріальній формі, здійснюваних як компенсація вартості товарів (робіт, послуг), які придбаваються (виготовляються) таким платником податку для їх подальшого використання у власній господарській діяльності[17].

Під терміном „ Амортизація” основних фондів і нематеріальних активів розуміють поступове віднесення витрат на їх придбання, виготовлення або поліпшення, на зменшення скоригованого прибутку платника податку у межах норм амортизаційних відрахувань.

Оподаткований прибуток розраховується за наступною схемою Рис. 1.1.

|

|

Рис. 1.1 - Схема оподаткування прибутку [ 27]

Базова ставка податку на прибуток складає 25%. За окремими видами прибутку встановлено льотні ставки оподаткування, а за деякими податок сплачується за підвищеними ставками[2].

Відповідно до закону „Про оподаткування прибутку підприємств” платники податку самостійно визначають суми податку, що підлягають сплаті до бюджету, і надають податковим органам декларацію по податку на прибуток підприємств.

Декларація надається платником податку незалежно від результатів його фінансово – господарської діяльності. Тобто незалежно від того чи виникло в податковому періоді у платника податку податкове зобов'язання чи ні.

Декларація повинна подаватися не пізніше терміну, визначеного статтею 4 Закону України № 2181 – ІІІ від 21.12. 2000 р. „Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами”. Вона може бути квартальною і річною. Квартальна декларація подається протягом 40 календарних днів, наступних за останнім календарним днем звітного кварталу. Річна – протягом 60 календарних днів за останнім календарним днем звітного року[6].

В Україні нормативно – правова база оподатковування прибутку підприємств характеризувалася частою зміною об'єкта оподатковування в 90 – х роках. Так, із 1991 р. податок стягався з прибутку, у 1992 р.- з доходу, у 1993 р.- спочатку з прибутку, а потім (із другого кварталу даного року) - знову з доходу. У 1994 р. об'єктом оподатковування залишався доход, а з 1995 р. знову здійснений перехід до оподатковування прибутку[13].

Головною перевагою прибуткового оподатковування є пряма залежність розміру податків від розміру отриманого прибутку (доходу). Ніякі інші податки, у тому числі і прямі, не мають такої залежності від кінцевих результатів діяльності суб'єктів, що господарюють, і громадян, як прибуткові податки.

Це необхідно мати на увазі при визначенні ставок прибуткових податків. Так, розмір ставки податку на прибуток необхідно встановлювати на такому рівні, при якому прибуткове оподатковування не заподіювало б перешкод виробництву і не гальмувало його розвиток. У противному випадку податок на прибуток буде втрачати роль регулюючого інструмента.

З огляду на функції доходів підприємств і необхідність використання прибуткового оподатковування як інструмента регулювання розвитку виробництва, очевидно, що фіскальної функції податку на прибуток юридичних осіб варто надавати другорядне значення. Цю функцію в більшій мірі повинні виконувати інші податки, зокрема особистий прибутковий податок із громадян. Такий же підхід повинний обумовлювати і відповідну структуру доходів бюджету, при котрої питома вага особистого прибуткового податку повинний бути більше, чим податку на прибуток. Саме така структура в доходах бюджету й утворилася в країнах із розвиненою ринковою економікою.

Використання податку на прибуток як регулятора економічних процесів здійснюється шляхом дотримання або порушення критерію його нейтральності щодо прийняття конкретних фінансово – господарських рішень як на мікро-, так і на макрорівні. За допомогою податку на прибуток можна регулювати:

вибір тієї або іншої правової форми організації бізнесу ;

напрямки розподілу прибутку (накопичення або споживання);

вибір методів фінансування інвестицій (самофінансування, залучені і позичкові засоби);

розподіл трудових і матеріальних ресурсів між окремими сферами господарської діяльності;

розподіл і перерозподіл ВВП;

темпи економічного зростання на макрорівні[17].

Значний інтерес викликає оцінка нейтральності податку на прибуток відносно використання прибутку підприємств, тобто впливу на прийняття рішень про напрямок розподіли прибутку на нагромадження або на виплату дивідендів. Так, якщо рівень оподатковування нерозподіленого прибутку є більш низьким, ніж рівень оподатковування розподіленого прибутку і виплаченої у вигляді дивідендів, то з погляду акціонерів підприємства доцільно спрямовувати велику частину прибутку на інвестиції, в активи та в резервні фонди, тобто проводити політику капіталізації прибутку.

Різноманітні податкові ставки на нерозподілений прибуток, розподілений прибуток і прибуток у вигляді процентів можуть впливати на прийняття рішень про вибір джерела фінансування господарської діяльності підприємств і тим самим порушувати критерій нейтральності податку на прибуток підприємств щодо визначення шляхів фінансування. Якщо політика держави спрямована на стимулювання самофінансування розвитку підприємства, то діє рівень оподатковування нерозподіленого прибутку нижче, чим розподіленого. У випадку надання пріоритетів фінансування на основі пайової участі граничний рівень оподатковування прибутку, що розподіляється, не повинний перевищувати граничного рівня оподатковування нерозподіленого прибутку і прибутку у вигляді позичкового процента.

Завдань, що вирішують прямі податки, із забезпеченням фіскальних інтересів держави роль прямих податків постійно підвищується в більшості розвинених країн.

Отже, законодавчо – нормативні акти в сфері оподаткування встановлюють платників податків, об'єкти і базу оподаткування, податкові ставки і пільги, механізм розрахунків і сплати тільки в узагальненому вигляді. Для їх уточнення ДПАУ розробляє і затверджує методично – інструктивний матеріал у вигляді інструкцій, методичних вказівок і положень з метою деталізації норм законодавства.

Методично – інструкційний матеріал повинен відповідати певним вимогам, зокрема: конкретність, однозначність трактування, доступність для сприйняття і розуміння, що на жаль відсутнє майже в усіх нормативно правових актах та методично – інструкційних матеріалах.

Розділ 2. Діюча методика аналізу розрахунків з бюджетом по податку на прибуток за даними ВАТ „Новокаховський завод залізобетонних конструкцій”

2.1 Загальна характеристика фінансово – господарської діяльності підприємства

Вiдкрите акцiонерне товариство "Новокаховський завод залiзобетоних конструкцiй" було створено наказом РВ ФДМУ по Херсонськiй областi вiд 24.07.1998р. №668 у процесi приватизацiї з державного пiдприємства "Новокаховський завод залiзобетоних виробiв", який був заснований 04.05.1959р. Завод спецiалiзувався на виготовленнi збiрних залiзобетонних опор та бетону.

Середньорiчна потужнiсть виготовлення збiрних залiзобетоних опор - 9 тис. куб.м. при роботi в одну змiну - 3,8 тис. куб.м. середньорiчна потужнiсть виготовлення бетону - 2,6 тис.куб.м, або 0,9 тис. куб. м у змiну.

ВАТ"Новокаховський завод ЗБК" має такi структурнi пiдроздiли: - розчинно-бетоний вузел - арматурний цех - виробничий майданчик вiдкритого типу для виготовлення залiзобетоних та бетоних конструкцiй, збiрних залiзобетоних опор, стiнових блокiв пiдвала, тротуарної плитки.

Бухгалтерський облiк товариства здiйснюэться з застосуванням Плану рахункiв бухгалтерського облiку та Iнструкцiї, затвердженої наказом МФУ вiд 30.11.1999 р. № 291. Облiкова полiтика ВАТ затверджена керiвництвом Наказом вiд 03.01.2004р. №1 згiдно вимогам законодавства по бухгалтерському облiку. Основнi засоби вiдображаються за фактичними витратами на їх придбання, встановлення, спорудження та виготовлення з урахуванням сум декiлькох обов'язкових дооцiнок, якi було проведено за рiшенням КМУ у зв'язку з iнфляцiєю починаючи з 1992р. Нарахування амортизацiї основних засобiв проводиться вiдповiдно з українським податковим законодавством методом зменшення залишкової вартостi основних засобiв, шляхом використання встановлених норм до залишкової вартостi основних засобiв на початок звiтного перiоду. Запаси облiковуються за собiвартiстю, яка включає витрати на придбання, доставку та переробку. При вiдпуску запасiв у виробництво, продаж та iншому вибуттi оцiнка їх здiйснюється за iдентифiкованої собiвартостi вiдповiдної одиницi запасiв. Готова продукцiя вiдображається за виробничою собiвартiстю. Дебiторська заборгованiсть визнається активом, якщо iснує ймовiрнiсть отримання майбутнiх економiчних вигод та може бути достовiрно визначена її сума. До пiдсумку балансу включена поточна дебiторська заборгованiсть за продукцiю, товари, роботи, послуги за первiсною вартiстю. Резерв сумнiвних боргiв не визначався. Доход вiд реалiзацiї продукцiї визнається у вiдповiдностi до методу нарахувань при її вiдвантаженнi.

Фiнансова звiтнiсть ВАТ "Новокаховський завод залiзобетоних конструкцiй" складена на основi дiйсних даних бухгалтерського облiку, достовiрно i неупереджено вiдображує всi значнi аспекти фактичного фiнансового стану товариства.(Додатки А,Б,В,Г,Д,Ж)

До основних видів продукції та послуг, що їх виробляє чи надає підприємство належать: бетон; розчин цементний, вапняний; кришки каналiзацiйних люків; блоки стiн пiдвала; кришки кілець; кiльця КС; тротуарна плитка; оренда майна.

Виробництво продукцiї залежить вiд сезоних змiн. Головний конкурент - ВАТ "Новокаховський КСК", м. Н.Каховка, Херсонської обл.

До істотних проблем, які впливають на діяльність підприємства можна віднести: вiдсутнiсть заказiв на вироблену продукцiю, вiдсутнiсть обiгових коштiв для розширення виробництва та інші.

Для поточних потреб конкретних джерел фiнансування немає, тому що немає планiв на виготовлення продукцiї на рiк, квартал, мiсяц, декаду у звязку з вiдсутнiстi замовникiв.

Підприємство здає основнi засоби, якi не використовуються у виробництвi в оренду.

Таблиця 1 - Показники фінансово-господарської діяльності ВАТ „Новокаховський завод залізобетонних конструкцій” за 2004 -2006 рр.

| Показники | 2004 р. | 2005 р. | 2006 р. | Абсолютне відхилення 2006 р. від: | Темп росту 2006 року у % до : | |||||

| 2004 р. | 2005 р. | 2004 р. | 2005 р. | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |||

| Капітал (станом на кінець періоду) | ||||||||||

| Капітал, тис. грн. | ||||||||||

| Власний капітал: | 273,5 | 577,9 | 273,5 | 0 | -304,4 | 100 | 98,42 | |||

| Статутний капітал | 586,9 | 586,9 | 586,9 | 0 | 0 | 100 | 100 | |||

| Нерозподілений прибуток або непокриті збитки, тис. грн. | -317,6 | -313,2 | -317,6 | 0 | 4,4 | 100 | 101,4 | |||

| Позиковий капітал, тис. грн. | 40,1 | 5.3 | 9,7 | -30,4 | 4,4 | 24 | 183 | |||

| - у тому числі: поточні зобов’язання за розрахунками, тис. грн. | 40,1 | 5.3 | 9,7 | -30,4 | 4,4 | 24 | 183 | |||

| Ресурси: | ||||||||||

| Середньорічна вартість основних засобів, тис. грн. | 1092,9 | 1092,9 | 1092,8 | -0,1 | -0,1 | 100 | 100 | |||

| Середньорічна вартість оборотних активів, тис. грн. | 25,7 | 17,7 | 38,1 | 12,4 | 20,4 | 148,3 | 215,3 | |||

| - у тому числі: запасів | 6,8 | 6,7 | 6,4 | -0,4 | -0,3 | 94,1 | 95,5 | |||

| Середньооблікова чисельність працівників, чол.. | 25 | 25 | 25 | 0 | 0 | 100 | 100 | |||

| Фонд оплати праці, тис. грн. | 90,0 | 98,0 | 120,0 | 30 | 22 | 133,3 | 122,45 | |||

| Економічні показники | ||||||||||

| Виручка від реалізації продукції, тис.грн. | 0,6 | 84,8 | 84,3 | 83,7 | -0,5 | 14050 | 99,4 | |||

| Операційні витрати: | 101,5 | 113,5 | 125,6 | 24,1 | 12,1 | 123,7 | 110,7 | |||

| - витрати на 1 грн. виручки від реалізації | 0,01 | 0,75 | 0,67 | 0,66 | -0,08 | 6700 | 89,3 | |||

| Собівартість реалізованої продукції, тис. грн. | 0,5 | 20,8 | 16,1 | 15,6 | -4,7 | 3220 | 78,5 | |||

| Чистий прибуток (збиток), тис. грн. | -3,7 | 3,5 | -2,3 | -1,4 | 1,2 | 62,16 | -65,71 | |||

|

Прибуток (збиток), тис. грн. - від операційної діяльності |

-3,7 | 5,4 | 0,4 | -3,3 | -5 | -10,81 | 7,41 | |||

| - від звичайної діяльності до оподаткування | -3,7 | 4,8 | -1,3 | -2,4 | 3,5 | 35,14 | 28,90 | |||

| Середньомісячна заробітна плата, грн. | 300 | 326 | 400 | 100 | 74 | 133,3 | 122,7 | |||

| Фондовіддача, грн. | 0,001 | 0,1 | 0,1 | 0,099 | 0 | 10000 | 100 | |||

| Валові доходи | 82,8 | 94,2 | 123,3 | 40,5 | 29,1 | 148,9 | 130,89 | |||

| Валові витрати | 57,2 | 77,3 | 103,7 | 46,5 | 26,4 | 181,3 | 134,2 | |||

| Амортизація | 23,3 | 20,6 | 18,4 | -4,9 | -2,2 | 78,97 | 89,32 | |||

| Прибуток що підлягає оподаткуванню | - 34,7 | 0,4 | 3,9 | -30,7 | 3,5 | -11,24 | 975 | |||

| Податок на прибуток | - | 0,1 | 1,0 | 1,0 | 0,9 | - | 100 | |||

| Фінансові показники | ||||||||||

| Коефіцієнти: | ||||||||||

| Автономності | 0,8 | 0,9 | 0,9 | 0,1 | 0 | 112,5 | 100 | |||

| Маневреності | 0.1 | 0.03 | 0,1 | 0 | 0,07 | 100 | 333,3 | |||

| Фінансової залежності | 0,2 | 0,1 | 0,1 | -0,1 | 0 | 50 | 100 | |||

| Абсолютної ліквідності | 0,01 | 0,1 | 0 | -0,01 | -0,1 | 0 | 0 | |||

| Термінової ліквідності | 0,33 | 0,6 | 1,4 | 1,07 | 0,8 | 424,2 | 233,3 | |||

| Загальної ліквідності | 0.51 | 1,04 | 1,8 | 1,29 | 0,76 | 352,9 | 173,1 | |||

Як видно з таблички 2 фінансовий стан підприємства скрутний особливо в 2004 році підприємство працювало зі значними збитками, що підтверджуються, як фінансовою так і податковою звітністю, виручка від реалізації в цей період знаходилася майже на нулі. І лише в 2005 та в 2006 підприємство поступово підіймається і починає отримувати хоч і незначні але прибутки. В табличці 2 крім наведених показників діяльності розраховані фінансові показники такі, як: автономності, маневреності, фінансової залежності, абсолютної ліквідності, термінової ліквідності та загальної ліквідності. Аналіз цих розрахунків показує, що коефіцієнт автономності, що характеризує частку власного капіталу у загальній вартості майна за всі аналізовані періоди перебуває у нормі в 2004 році він дорівнював 0,8, 2005 р. – 0,9, 2006 р. – 0,9. Коефіцієнт маневреності показує, яка частка власного капіталу вкладена у найбільш мобільні активи, цей показник на підприємстві нижче норми, при цьому якщо в 2004 р. він становив 0,1, то в 2005 він дорівнював 0,03, але в 2006 р. даний показник піднявся на рівень 2004 року. Фінансова залежність характеризує ступінь участі позикового капіталу у формуванні активів, на даному підприємстві за всі аналізовані роки даний показник у нормі він коливається від 0,1 до 0,2. Але, що стосується даного показника враховуючи стан підприємства даний показник можна булоб дещо збільшити, а саме за рахунок довгострокових кредитів для розширення номенклатури або переорієнтації виробництва. Абсолютна ліквідність показує, яка частина поточної заборгованості підприємства може бути погашена негайно на дату складання звітності і цей показник на підприємстві низький в 2006 році він взагалі дорівнює 0. Термінова ліквідність тобто, яка частина поточної заборгованості підприємства може бути погашена за рахунок готівки та очікуваних надходжень від дебіторів. На підприємстві в 2005 році і в 2006 даний показник можна вважати таким, що знаходиться в нормі, а в 2004 р. – 0,33 в половину нижчий від норми за якої його можна вважати оптимальним. Коефіцієнт загальної ліквідності дозволяє виявити, в якій мірі поточні активи покривають поточні зобов’язання підприємства лише в 2006 році цей показник майже в притул наблизився до норми він дорівнював 1,8. Але слід зазначити, що з 2004 р. по 2006 р. він значно зростає. По даних таблиці 2 та додатків підтверджується розбіжність між податковим і бухгалтерським обліком. Так за податковою звітністю підприємство збитковим було лише в 2004 році збитки становили 34,7 тис. грн.(Додаток З ) За даними фінансової звітності підприємство збитковим було крім 2004 р. ще й 2006р., і лише в 2005 р. підприємство отримало прибуток 3,5 тис. грн..( Додаток Г)

Даний аналіз показників показує, на підприємстві фінансовий стан почав покращуватись, але все ж таки керівництву слід розглянути питання пов'язані з можливим розширенням виробництва, оновлення номенклатури виробництва за допомогою інвестиційних та інноваційних ресурсів.

2.2 Аналіз формування бази оподаткування

Об'єктом оподаткування є прибуток, який визначається шляхом зменшення суми скоригованого валового доходу звітного періоду валових витрат платника податку і суму амортизаційних відрахувань [26].

Валовий доход – це загальна сума доходу платника податку від усіх видів діяльності отриманого протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі, виключній (морській) економічній зоні, так і за її межами [2].

Валовий доход включає:

Загальні доходи від реалізації товарів (робіт, послуг), в тому числі допоміжних та обслуговуючих виробництв, що не мають статусу юридичної особи, а також доходи від реалізації цінних паперів (крім операції їх первинного випуску (розміщення) та операцій з їх кінцевого погашення (ліквідації)).

Доходи від здійснення банківських – страхових та інших операцій з надання фінансових послуг; торгівлі валютними цінностями. цінними паперами, борговими зобов'язаннями та вимогами.

Прибуток від продажу (обміну, інших видів відчуження) основних фондів або нематеріальних активів, що підлягають амортизації.

Доходи від здійснення товарообмінних (бартерних) операцій.

Доходи від спільної діяльності та у вигляді дивідендів, отриманих від нерезидентів, процентів, роялті, володіння борговими зобов’язаннями, а також доходи від здійснення операцій лізингу.

Доходи, не враховані в обчисленні валового доходу періодів, що передують звітному, та виявлені у звітному періоді.

Доходи з інших джерел та від позареалізаційних операцій, у тому числі у вигляді:

1) сум безповоротної фінансової допомоги, отриманої платником податку у звітному періоді вартості товарів (робіт, послуг), безоплатно наданих платникам у звітному періоді за винятком випадків, коли така безповоротна фінансова допомога та безоплатні товари отримуються неприбутковими організаціями у певному порядку або такі операції здійснюються між платником податку та його підрозділами, що не мають статусу юридичної особи.

2) суми невикористаної частини коштів, що повертаються із страхових резервів.

3) сум заборгованості, що підлягає включенню до валових доходів.

4) сум коштів страхового резерву, що використані не за призначенням.

5) вартості матеріальних цінностей, переданих платнику податку згідно з договорами схову та використаних ним у власному виробничому чи господарському обороті.

6) суми штрафів (неустойки, пені), одержаних за рішенням сторін договору або за рішенням відповідних державних органів.

7) суми державного мита, попередньо сплаченого позивачам що повертається на його користь за рішенням суду.

В результаті зменьшення валового доходу на статті, що не включаються до валового доходу отримаємо скоригований валовий доход.

Валові витрати виробництва та обігу – це сума будь –яких витрат платника податку у грошовій, матеріальній або нематеріальній формі, здійснюваних як компенсація вартості товарів (робіт, послуг), які придбаваються (виготовляються) таким платником податку для їх подальшого використання у власній господарській діяльності [2].

До складу валових витрат включаються:

Суми будь-яких витрат, сплачених протягом звітного періоду у зв'язку з підготовкою, організацією, веденням виробництва, реалізацією продукції (робіт, послуг) і охороною праці.

Суми коштів або вартість майна, добровільно перерахованих до Державного бюджету України, бюджетів територіальних громад, неприбуткових організацій, але не більше ніж 4% оподатковуваного прибутку звітного періоду.

Суми коштів перерахованих підприємствами всеукраїнських об'єднань осіб, які постраждали внаслідок Чорнобильської катастрофи. на яких працює за основним місцем роботи не менше 75 відсотків таких осіб, цим об'єднанням для проведення їх благодійної діяльності, але не більше 10 відсотків оподатковуваного прибутку.

Суми коштів, внесених до страхових резервів.

Суми внесених податків, зборів і платежів, за винятком сплати податку на нерухомість, сплату торгівельних патентів, штрафів, пені, неустойок за рішенням суду або за рішенням сторін договору.

Суми виплат, не внесених до складу валових витрат минулих звітних податкових періодів у зв'язку з втратою, зменшенням або зіпсуванням документів, установлених правилами податкового обліку та підтвердження такими документами у звітньому податковому періоді.

Суми витрат, не врахованих у минулих податкових періодах у зв'язку з допущенням помилок та виявлених у звітньому податковому періоді у розрахунку податкового зобов'язання .

Суми безнадійної заборгованості у випадку, коли закінчився строк позовної давності або, коли заходи щодо стягнення не призвели до позитивного результату.

Суми виплат пов'язаних з поліпшенням основних фондів, та суми перевищення балансової вартості основних фондів та нематеріальних активів над вартістю їх реалізації.

Окремо виділяються особливості ведення витрат подвійного призначення до складу валових витрат платника податку.

До валових витрат включаються [2]:

Витрати платника податку на забезпечення найманих працівників спеціальним одягом, взуттям, обмундируванням що необхідні для виконання професійних обов'язків.

Витрати, що пов'язані з науково-технічним забезпеченням господарської діяльності.

Будь – які витрати на гарантійний ремонт або гарантійні заміни товарів, реалізовані платникам податку; вартість яких не компенсується за рахунок покупців таких товарів але не вище 10% від сукупної вартості таких товарів, що були реалізовані, та по яких не закінчився строк гарантійного обслуговування.

Витрати на проведення передплатних та рекламних заходів стосовно товарів, що передаються платниками податків.

Будь-які витрати платника податку; пов'язані з утриманням та експлуатацією фондів природоохоронного призначення.

Будь-які витрати зі страхування ризиків, за винятком страхування життя, здоров'я або інших ризиків, пов'язаних з діяльністю фізичних осіб, що перебувають у трудових відносинах з платником податку обов'язковість якого на передбачена. Якщо умови страхування передбачають виплату страхового відшкодування на користь платника податку - страхувальника, застраховані збитки, понесені таким платником податку, відносяться до його валових витрат у податковий період їх понесення, а суми страхового відшкодування таких збитків включаються до валових доходів такого платника податку у податковий період їх отримання.

Витрати на придбання ліцензій і дозволів.

Витрати на відрядження фізичних осіб.

До валових витрат відносяться витрати платника податку на утримання та експлуатацію таких об'єктів соціальної інфраструктури, що перебували на балансі та утримувалися за рахунок такого платника податку на момент набрання чинності Закону України «Про оподаткування прибутку підприємства.

Витрати пов'язані з виплатою або нарахуванням процентів за борговими зобов'язаннями, та інші.

До складу валових витрат включаються будь-які витрати, пов'язані з виплатою або нарахуванням процентів по боргових зобов'язаннях (у тому числі по будь-яких кредитах, депозитам або у вигляді орендної плати) протягом звітного періоду, якщо такі виплати або нарахування здійснюються в зв'язку з веденням господарської діяльності платника податків.

До складу валових витрат платника податків включаються витрати на оплату праці фізичних осіб, що складаються в трудових відносинах із таким платником податків, що включають витрати на виплату основної і додаткової заробітної плати й інших видів заохочень і виплат, виходячи з тарифних ставок, у вигляді премій, заохочень, відшкодування вартості товарів (робіт, послуг), витрати на виплату авторських винагород і виплати за виконання робіт (послуг), відповідно до договорів цивільно-правового характеру, будь-які інші виплати в грошовій або натуральній формі, установлені за домовленістю сторін.

До складу валових витрат платника податків включаються суми зборів на обов'язкове державне пенсійне страхування й інші види загальнообов'язкового (у тому числі державного) соціального страхування фізичних осіб, що складаються в трудових відносинах із платником податків.

До складу валових витрат платника податків включаються суми валових внесків працівника по додаткових пенсійних планах, що вносяться від його імені таким платником податків, але не більш 15% сукупного прибутку, отриманого таким працівником від такого платника податків протягом податкового періоду, коли був здійснений такий внесок. Добровільні внески на пенсійний рахунок працівника, що відкритий у межах пенсійних планів, відчисляються платником податку-наймачем за рахунок сум виплат прибутку такого працівника й у повному обсязі не включаються до складу валових витрат такого платника податку-наймача.

Платник податку веде облік приросту (убутку) балансової вартості покупних матеріалів, сировини, комплектуючих виробів та напівфабрикатів на складах, у незавершеному виробництві та залишок готової продукції. У разі коли балансова вартість таких запасів на кінець звітного кварталу перевищує їх балансову вартість на початок того ж звітного кварталу, різниця вираховується з суми валових витрат платника податку у такому звітному кварталі.

У разі коли вартість таких запасів на початок звітного кварталу перевищує їх вартість на кінець того ж звітного кварталу; різниця додається до складу валових витрат платника податку у такому звітному періоді.

Якщо платник податку з числа резидентів протягом звітного періоду має від'ємне значення об'єкта оподаткування дозволяється віднесення таких балансових збитків на майбутні податкові періоди протягом п'яти податкових років, що наступають за роком виникнення такого збитку, та відповідне зменшення об'єкта оподаткування майбутніх податкових періодів протягом цих п'яти років. Зменшення об'єкта оподаткування має здійснюватись за результатами податкового періоду; що настає за звітним, а у разі недостатності валового доходу періоду; що настає за звітним, має відноситись на результати чергового наступного періоду. Якщо ж за результатами наступного звітного кварталу балансові збитки попереднього кварталу не відшкодовані валовими доходами. різниця підлягає індексації.

Амортизація основних фондів і нематеріальних активів – це віднесення витрат на їх придбання, встановлення або поліпшення, на зменшення скоригованного прибутку платника податку у межах норм амортизаційних відрахувань[2].

Суми амортизаційних відрахувань звітного періоду визначаються шляхом застосування норм амортизації до балансової вартості груп основних фондів на початок звітного періоду.

Суми амортизаційних відрахувань вилученню до бюджету не підлягають.

Балансова вартість групи основних фондів на початок звітного періоду розраховується за формулою:

Б(а) - Б(а - 1) + П(а - 3) - В(а - 1) - А(а - 1) [2],

де

Б( а) - балансова вартість групи на початок звітного періоду;

Б(а - 1) - балансова вартість групи на початок періоду; що передував звітному;

П(а - 1) - сума витрат, понесених на придбання основних фондів, ремонт, реконструкцію, поліпшення основних фондів протягом періоду; що передував звітному;

В(а - 1) - сума виведених з експлуатації основних фондів протягом періоду, що передував звітному;

А(а - І) - сума амортизаційних відрахувань, нарахованих у періоді, що передував звітному.

Платники податків усіх форм власності мають право застосовувати щорічну індексацію балансової вартості груп основних фондів та нематеріальних активів на коефіцієнт індексації, що визначається за формулою:

Кі = ( І ( а - 1 ) – 10 ) / 100 [13],

де

І (а - 1) - індекс інфляції року, за результатами якого проводиться індексація.

Якщо значення Кі не перевищує 1, індексація не проводиться.

У разі коли платник податку застосував коефіцієнт індексації, такий платник податку зобов'язаний визнати капітальний доход у сумі, що дорівнює різниці між балансовою вартістю відповідної групи основних фондів (нематеріальних активів), визначеною на початок звітного року із застосуванням коефіцієнта індексації, і балансовою вартістю такої групи основних фондів (нематеріальних активів) до такої індексації.

Зазначений капітальний доход належить до складу валових доходів платника податку кожного звітного кварталу звітного року в сумі, яка дорівнює одній четвертій відсотка річної норми амортизації відповідної групи основних фондів (нематеріальних активів) від суми капітального доходу такої групи (нематеріального активу).

При застосуванні прискореного методу амортизації коефіцієнт індексації не застосовується.

Для цілей стягування податку з прибутку використовуються такі податкові періоди:

звітний (податковий) період-період, що починається 1 січня поточного року і закінчується 31 грудня поточного року;

звітний (податковий) квартал[27].

Датою збільшення валових витрат виробництва (обігу) вважається дата, яка припадає на податковий період, протягом якого відбувається будь-яка з подій, що сталося раніше: або дата списання коштів з банківських рахунків платника податку на оплату товарів, а в разі їх придбання за готівку - день їх видачі з каси платника податку; або дата оприбуткування платником податку товарів, а для робіт (послуг) - дата фактичного отримання платником податків результів робіт (послуг). У випадку, якщо платник податків набуває товарів (роботи, послуги) із використанням кредитних, дебетових карток або комерційних чеків, датою збільшення валових витрат вважається дата оформлення відповідного рахунку (товарного чеку).

Для товарообмінних (бартерних) операцій – дата здійснення заключної (балансуючої) операції, що здійснюється після першої операціїатів робіт (послуг).

Датою збільшення валового доходу вважається дата, що припадає на податковий період, протягом якого відбувається будь-яка з подій. що сталася раніше - або дата зарахування коштів від покупця (замовника) на банківський рахунок платника податку в оплату товарів (робіт, послуг), що підлягають реалізації, у разі реалізації товарів (робіт, послуг) за готівку - дата її оприбуткування в касі платника податку; а за відсутності такої - дата інкасації готівки у банківській установі, що обслуговує платника податку; або дата відвантаження товарів, а для робіт (послуг) дата фактичного надання результатів робіт (послуг) платником податку.

У випадку, якщо торгівля продукцією (роботами, послугами) здійснюється з використанням кредитних або дебетових карток, дорожніх, комерційних, персональних або інших чеків, датою збільшення валового доходу вважається дата оформлення відповідного рахунку (товарного чеку).

Прибуток платників податку, включаючи підприємства, засновані на власності окремої фізичної особи, оподатковуються за ставкою 25% до об'єкта оподаткування [2].

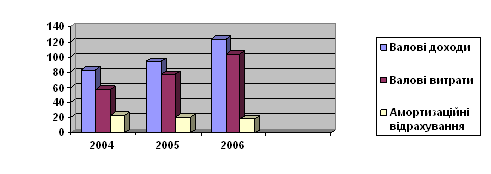

На базовому підприємстві за період 2004 -2006 роки валові доходи в 2004 р. – 82,8 тис. грн., у 2005 р. – 94,2 тис. грн., в 2006 – 123,3 тис. грн..(Додатки З, К, Л ). Валові витрати за 2004 р. - 57,2, за 2005 р. - 77,3, за 2006 р. - 103,7 тис.грн. Амортизаційні відрахування в 2004 р. – 23,3, в 2005 р. – 20,6, 2006 р. - 18,4 тис. грн..

Рис.2.1 - Показники формування бази оподаткування

Як показує діаграма, на підприємстві валові доходи, а розом із ними і валові витрати зростали, а амортизаційні відрахування зроку – врік скорочуються, що пов'язано з обліковою політикою та не оновленням основних фондів.

2.3 Аналіз розрахунків з бюджетом по податку на прибуток

Сума податку визначається платниками самостійно виходячи із величини оподатковуваного прибутку, наданих пільг і ставок податку.

Податок, що підлягає сплаті до бюджету, дорівнює сумі, яка зменшена на вартість торгових патентів, придбаних платником податку згідно з Законом України „Про патентування деяких видів підприємницької діяльності”.

Податок сплачується до бюджету не пізніше 20 числа місяця, наступного за звітним кварталом.

При цьому є окремі платники податків, які подають податкову декларацію не щоквартально, а виключно за звітний рік. До категорії таких платників податків відносять підприємства діяльність. Яких пов'язана з виробництвом сільськогосподарської продукції, а також тимчасові підприємства з виробництва автомобілів, запасних частин та суб'єкти космічної діяльності [6].

Відповідно до закону „Про оподаткування прибутку підприємств” платники податку самостійно визначають суми податку, що підлягають сплаті до бюджету, і надають податковим органам декларацію по податку на прибуток підприємств (Додатки З,К,Л ).

Декларація надається платником податку незалежно від результатів його фінансово – господарської діяльності. Тобто незалежно від того чи виникло в податковому періоді у платника податку податкове зобов'язання чи ні.

Декларація повинна подаватися не пізніше терміну, визначеного статтею 4 Закону України № 2181 – ІІІ від 21.12. 2000 р. „Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами”. Вона може бути квартальною і річною. Квартальна декларація подається протягом 40 календарних днів, наступних за останнім календарним днем звітного кварталу. Річна – протягом 60 календарних днів за останнім календарним днем звітного року [13].

Якщо платник податку вважає за доцільно роз'яснити окремі результати власної фінансово – господарської діяльності, зазначені у податковій декларації по податку на прибуток підприємства, такий платник може за власним бажанням надіслати на адресу податкового органу надіслати таке пояснення, складене у довільній формі. Податковий орган не може вимагати надання форм податкової звітності, які прямо не передбачені законодавством України, зокрема бухгалтерських балансів, звітів про фінансові результати та інших неподаткових звітів. Статистична звітність, запроваджена відповідно до Закону України „Про державну статистику”, надсилається у встановленому порядку тільки на адресу органів статистики [27].

Розрахунки авансових внесків здійснюються самостійно платником податків, без подання декларації по податку на прибуток. Повідомлення про результати таких зарахувань розрахунків надсилається податковому органу в терміни передбачені для сплати авансових внесків. Штрафні санкції за відхилення розмірів сплачених авансових внесків від розмірів внесків, перерахованих за результатами звітного кварталу, не зараховуються.

Бюджетні організації сплачують податок на прибуток, отриманий від господарської діяльності, щоквартально, за наростаючим підсумком з початку звітного податкового року.

Неприбуткові організації сплачують податок на прибуток від неосновної діяльності у загальному порядку.

Платник податку, який має філії. Може прийняти рішення щодо сплати консолідованого податку і сплачувати податок до бюджетів територіальних громад за місцезнаходженням філії, а також до бюджету територіальної громади за своїм місцезнаходженням, зменшуючи його на суму податку, сплаченого до бюджетів територіальних громад за місцезнаходженням філій.

Динаміка й обсяги мобілізації доходів бюджету України на душу населення свідчать про те, що їхній рівень менший ніж у Республіці Білорусь майже у двічі і в Російській Федерації – відповідно у тричі. Порівняно з країнами Європейського Союзу доходи бюджету України на душу населення такі: на рівні 16% порівняно з Польщею, 14% - із Чехією, 3% - з Німеччиною і Францією. За результатами дослідження, проведеного Світовим банком серед 155 країн світу, із сплати податків Україна посідає одне з останніх місьць [33].

Якщо проаналізувати доходи бюджету від податку на прибуток, то можна зробити висновок, що вони складають значну частину, причому доходи від цього податку постійно зростають. Рис. 2. 2

Рис. 2.2 - Доходи Державного бюджету за рахунок податку на прибуток підприємств.

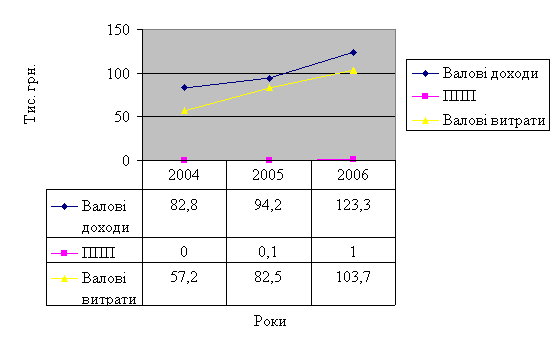

По базовому підприємству в 2004 році податок на прибуток не був сплачений – підприємство отримало збитки згідно податкового обліку у розмірі 34,7 тис. грн., в 2005 році об'єкт оподаткування становив 0,4 тис. грн. податок на прибуток за повною ставкою сплачено у сумі 0,1 тис. грн., в 2006 році об'єкт оподаткування склав 3,9 тис. грн., нарахована сума податку за даний період 1,0 тис. грн.(Додатки З,К,Л) Якщо брати до уваги фінансові результати згідно даних фінансового обліку то згідно фінансової звітності підприємство отримало прибуток лише в 2005 році – 3,5 тис. грн.. В 2004 та 2006 роках підприємство працювало збитково і прибутку не мало (Додатки Б, Г, Ж).

Якщо провести тендровий аналіз валових доходів валових витрат (Рис. 2.2) та обсягами сплаченого податку на прибуток то можна зробити наступний висновок. Що прямі на графіку мали б бути більш паралельними ніж вони є, адже зв'язок між даними показниками прямопропорційний це насамперед стосується прямої по податку на прибуток, але все ж таки, як показує аналіз зв'язок між показниками існує, адже незначно але все ж таки податок з 0 збільшився 1,0 тис. грн. за аналізований період, для підприємства, яке працювало збитково отримати хоч незначні прибутки то це вже є позитивний результат.

Рис. 2.3 - Тендровий аналіз валових доходів, валових витрат та податку на прибуток

Отже, податкова система , що діє в Україні непрозора, громіздка, вона не сприяє ефективному розвиткові українського суспільства. Податковий кодекс не відомо коли буде прийнятий його прийняття постійно відтягується. Податкова реформа зволікається, низка болючих проблем набула гостроти і потребує негайного розв'язання. Саме ці фактори, а також постійна зміна законодавства по 15 – 20 разів на рік, аж ніяк, не сприяють збільшенню доходів бюджету та досягнення міжнародного рівня.

Нажаль, не всі підприємства прагнуть сплачувати податок на прибуток до бюджету, більшість прагне отримати пільги або взагалі звільнення від сплати даного податку, адже процес надання пільг в нашій країні є безконтрольний, безстроковий. Пільгами користується більшість підприємств, які насправді не потребують їх і можуть сплачувати податок у повному обсязі. Найпоширенішими схемами ухилення від оподаткування є:

перенесення моменту сплати податку на максимально можливий термін;

мінімізація податку при бартерних операціях;

використання агентських договорів для відстрочки податку на прибуток;

заміна всіх податків податком на прибуток з одночасною відстрочкою його сплати;

гранти й інші цільові надходження, як засіб для безподаткового одержання майна і коштів;

засоби заміни спірних витрат явними – витратами на оплату послуг підприємців;

можливість створення „ноу – хау” та інших нематеріальних активів і їхня наступна амортизація;

обхід нормування витрат на заміну бракованих, тих, що втратили товарний вигляд у процесі перевезення та реалізації, і відсутніх примірників періодичних друкованих видань в упаковці, продукції засобів масової інформації і книжкової продукції;

зменшення податкової бази на суму витрат по оплаті проїзду працівників до місця роботи і у зворотному напрямку;

використання не комерційних організацій при податковому плануванні;

укладання витратних договорів;

зменшення податкової бази шляхом підписання актів про прийняття отриманих, але не оплачених послуг;

зняття обмежень щодо віднесень ряду витрат до валових;

визнання боргів нереальними до стягнення.

І це лише мінімальна кількість схем мінімізації податку на прибуток. Вони є наслідками недосконалості законодавства, його складності, заплутаності і надмірного тиску на платників. Необхідно усунути прогалини податкового законодавства і врегулювати розбіжності з іншими галузями нормативно правового регулювання і таким чином зменшити податковий тиск на підприємства, і унеможливити використання тіньових схем ухилення від оподаткування [7;33;34].

ВИСНОВКИ

Податок на прибуток підприємств, поряд з іншими податками, є елементом податкової системи України й інструментом перерозподілу національного доходу. Даний податок – є прямим, і тому його кінцева сума повністю залежить від кінцевого результату господарської діяльності підприємств і організацій.

В Україні система оподаткування прибутку підприємств на початку 90 – х характеризувалася частою зміною об'єкта оподаткування [27].

У структурі бюджету України податок на прибуток підприємств становить вагому частину за 2007 рік дохідна частина бюджету за рахунок даного податку отримала 24811 млн. грн..

Основні моменти прибуткового оподаткування підприємств містяться в Законі України від 22 травня 1997 року №283/97 – ВР „Про оподаткування прибутку підприємств” ( зі змінами та доповненнями ) [2].

Аналіз діючої нормативно – правової бази України, а також економічної ситуації України дозволяє зробить висновок про необхідність здійснення реформи в сфері оподаткування.

Діюча система оподаткування прибутку підприємств потребує кардинальної реформації.

Така реформація повинна здійснюватися ціленаправленою, системною, відкрито, врівноважено, системно, та базуючись на наступних принципах:

Досягнення стабільності норм, ставки та об'єкта оподаткування ( які повинні залишатися незмінними,як мінімум на протязі 3 – х років).

Поступове зниження податкового тиску;

Встановлення рівноправних відносин між податковими органами і платниками податку;

За часів незалежності оподаткування прибутку підприємств змінилося, але всеж таки воно носить фіскальний характер.

Саме тому, що даний податок є таким важливим для наповнення бюджету потрібно більше приділяти уваги його адмініструванню, а саме контролю за ним. даний податок повинен виконувати не тільки фіскальну, але і регулюючу та стимулюючу функції. А це можливо досягти лише за допомогою законодавства, яке нажаль не визначає багатьох важливих нюансів.

Так, наприклад, ні в одному законодавчому акті і навіть у майбутньому Податковому кодексі не зазначається ні однієї умови за якої суб'єкта, який користується пільгою можна було б позбавити права користування нею за нецільове і неефективне її використання. Аце дуже важливо адже більшість підприємств, які добилися права на використання пільги використовують її не за призначенням і більшість з яких навіть не потрибують її реально. Поряд з цим сумлінні платники податку, як наприклад базове підприємство, яким дійсно потрібні такі пільги для розширення виробництва, закріплення на ринку, розширення номенклатури, залучення інвестиційно – інноваційних ресурсів, не можуть її отримати і змушені гнутися під значним податковим тиском [36].

Основними завданнями податкової реформи в Україні є: удосконалення інституційного середовища оподаткування, сприятливого для реалізації принципу рівності всіх платників перед законом, відповідального ставлення платників до виконання своїх податкових зобов’язань. Встановлення чітких правил регулювання взаємних зобов’язань держави і платників податків, дієвого контролю за їх дотриманням. Забезпечення проведення легалізації доходів та майна, отриманих з порушенням податкового законодавства (з яких не були сплачені податки). Суттєве спрощення принципів і процедури нарахування і сплати податків, суттєве скорочення різноманітної звітності за для скорочення трудовитрат. Забезпечення рівномірного розподілу податкового навантаження на субєктів господарювання, за вийнятком лише окремих видів діяльності на кшталт грального бізнесу [41].

Реформування оподаткування податком на прибуток підприємств повинно відбуватися шляхом:

усунення економічно необґрунтованих розбіжностей між нормами Закону України "Про оподаткування прибутку підприємств" і положеннями (стандартами) бухгалтерського обліку щодо визнання і оцінки доходів та витрат з метою створення умов для складення декларації про прибуток за даними бухгалтерського обліку;

реформування системи оподаткування прибутку підприємств фінансового сектору економіки;

поширення дії загальної системи оподаткування прибутку на всіх суб'єктів господарювання ;

звільнення емісійного доходу від оподаткування при здійсненні емітентом первинного розміщення цінних паперів;

поетапного зниження ставки податку до 20 відсотків;

забезпечення стимулюючої ролі податкової амортизації в оновленні основних фондів шляхом застосування принципу "прискорена амортизація" до пріоритетних інноваційних технологій;

стимулювання інвестиційної діяльності шляхом запровадження інвестиційно-інноваційного податкового кредиту з податку на прибуток підприємств для всіх суб'єктів господарювання, що здійснюють кваліфіковане інвестування інноваційного спрямування (зменшення податкових зобов'язань з податку на прибуток в обсязі, еквівалентному частці витрат поточного податкового періоду, що були спрямовані на фінансування інноваційних та інвестиційних проектів.

Тільки дієві заходи держави, щодо вдосконалення законодавства з податку на прибуток підприємств дозволить скоротити втрати бюджету від недоотримання цього податку. Зманшити податковий тиск на сумлінних платників податку, які при діючих умовах змушені ледве втримуватися на плаву.

Що стосується базового підприємства, то проведений аналіз показав, що керівництву даного підприємства пора приймати кардинальні рішення. Податкова реформа для даного підприємства буде мати дуже важливе значення адже підприємство буде мати змогу залучити інветиційно – інноваційні ресурси, які є просто необхідні для розширення виробництва та можливої переорієнтації на додаткову номенклатуру. Значне скорочення ставки дасть змогу залишити у розпорядженні підприємства більшу частину прибутку таким чином збільшити власні обігові кошти.

Податок на прибуток – це регулюючий інструмент економічного розвитку держави. Тільки за допомогою цього податку можна регулювати інвестиційний та інноваційний процеси, пожвавлення яких є вкрай необхідними для економічного розвитку нашої держави. Саме тому реформування законодавства на, якісному рівні є важливим не тільки для підприємств, галузей народного господарства, але і для всієї країни вцілому. Україні потрібно таке законодавство, щодо оподаткування прибутку підприємств, яке б не гальмувало б розвитку виробництва.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Про бухгалтерський облік та фінансову звітність: Закон України № 996-XIV від 16.07.99 (із змінами і доповненнями) // Комп’ютерна правова система «Ліга-закон».

2. Про оподаткування прибутку підприємств: Закон України №334/94-ВР. від 28.12.94. (із змінами і доповненнями) // Комп’ютерна правова система «Ліга-закон».

3. Господарський кодекс України. – К.: Велес, 2003. – 166с.

4. Про систему оподаткування: Закон України від 25 червня 1991 р. № 1251 ХІІ, ст. 2 // Голос України. - 1997.- 11 травня. - с. 2.

5. Проект Податкового кодексу України // http//www. nalog. od. ua/.

6. Азаров М.Я., В.Д.Кольга, В.А. Онищенко. – К. Експерт - Про, 2000 Все про податки: Довідник

7. Антипов В.І. Тіньова економіка та економічна злочинність: світові тенденції, українські реалії та правові засоби контролю ( теоретико – методологічне узагальнення та правові засоби контролю ( теоретико – методологічне узагальнення) – Вінниця: ДП МКФ, 2006. – 1040 с.

8. Базидевич В., Мазур І. Методичні аспекти оцінки масштабів тіньової економіки // Економіка України. – 2004. – №8. – С. 36–44.

9. Ващенко Р. Налоги в механизме государственного регулирование предпренимательства. Фінансове право № 12 грудень 2006. С. 39- 42.

10. Воронкова О.М. Процес справляння податкових платежів в Україні та його забезпечення. Науковий вісник Національної академії ДПС України, 3(34) – 2006. С. 68 – 73.

11. Веретко В. „Втілення мрій: податківці ініціюють чергову податкову реформу” // Галицькі контракти. – 2005, №7

12. Гальчинський А.С., Геєць В.М. та ін. „Стратегія економічного і соціального розпитку України (2004 - 2015 роки) "Шляхом європейської інтеграції" // Ант. кол.: Най. ін-т стратег. досліджень, економ., прогнозування НАН України, Міністерство економіки та з питань європ. інтегр. України. - К.: IBU Дсржкомстату України. - 2004

13. Данілов О.Д., Жереб них А.М. Оподаткування прибутку та відрахування до цільових фондів: Навальний посібник. – Ірпінь: Академія ДПС України, 2001. – 459 с.

14. Каленський М.М. Доходи Державного бюджету як дзеркало економіки держави. Фінанси України №9 – 2006. С. 10 – 17.

15. Захарін А.В. „Удосконалення механізму податкового регулювання сталого економічного розвитку” // Фінанси України. – 2005, №2

16. Іголкін І.В. „Податкова реформа як – зміцнення бюджету” // Фінанси України. – 2005, №3

17. Крисоватий А.І., Десятник О.М. Податкова система: Навч. посіб. – Тернопіль: Карт – бланк, 2004. – 331 с.

18. Квасниця О.В. Податкове стимулювання розвитку малого бізнесу // Фінанси України, - 2003 - №2

19. Кірєєв С. Глобальні загрози національним інтересам України // Вісник Київського національного торговельно–економічного університету. – 2004. – №1. – С. 55–64.

20. Кулі ніч О.М. Сутність механізмів економічного правопорядку відкритого суспільства: рівні та напрями формування // Актуальні проблеми економіки: теорія і практика. Вип. 1. – Київ: Європ. ун-т, 2005. – С. 40–51.

21. Кулі ніч О.М. Сутність механізмів економічного правопорядку // Україна в системі міжнародних відносин в умовах глобалізації / Матеріали наук. конф., Київ, 9 лютого 2005 р. – К.: Вид-во Європ. ун-ту, 2005. – С. 186–189.

22. Кулі ніч О. Протидія незаконним операціям з грошовими потоками з урахуванням досвіду деяких країн АТР // Міжнародна наукова конференція «Україна–В'єтнам: проблеми і перспективи співробітництва», Київ, 8 листопада 2005 року. – Ч.2. – К.: НАУ, 2006. – С. 18–21.

23. Ларін М. „Реформування податкової системи” // Юридичний Вісник України, 2005. - №41

24. Лисенков Ю.М., Синянський С.О. Оцінка рівня національної системи протидії відмиванню грошей в Україні вимогам міжнародних організацій // Зовнішня торгівля: право та економіка. – 2005. – №1. – К.: УАЗТ. – С. 73–77.

25. Шевченко О.М. Економіка знань: управління розвитком людських ресурсів Великобританії. – К.: Видавничий дім „Корпорація”, 2005. – 292 с.

26. Мельник П.В. Розвиток податкової системи в перехідний похідній економіці. – Ірпінь, Академія державної податкової служби України, 2001. – 362 с.

27. В.А. Онищенко, А.О. Чугаєв. Податковий аудит: навчальний посібник – Ірпінь: Академія ДПС України, 2003. – 2003. – 398с.

28. Оторошко О.В. „Фіскальна політика як засіб стабілізації економіки” // Фінанси України. – 2005, №6

29. Осауленка. О. / Статистичний щорічник України за 2003 рік – К.: Техніка. – 2004 р.

30. Панченко В.І. Податкова політика як засіб впливу на фінансово економічні процеси в Україні. Актуальні проблеми економіки № 9(63), 2006. С. 94 – 99 .

31. Паєнтко Т.В. підвищення ефективності адміністрування податку на прибуток. Науковий вісник Національної академії ДПС України, 4(31) – 2005. С 80 – 89.

32. Поливанов М. Перегляд результатів приватизації буде / Виступи учасників фахової дискусії проблеми перерозподілу власності та легалізації тіньових капіталів в Україні // Дзеркало тижня. – №18 (493). – Субота, 15–21 травня 2004 р. – http://www.zn.kiev.ua/ie/archiv/493/.

33. Перехрест Л. Податок на прибуток підприємств та методи його мінімізації в зарубіжних країнах // Вісник Податкової служби України – 2000. – №44

34. Ревун В. „Чорні дири” українського оподаткування” // Азбука тижня. – 2005, №31

35. Синянський С. Оцінка національної системи протидії відмиванню грошей в Україні відповідно до вимог міжнародних організацій // Міжнародна торгівля у контексті європейської інтеграції: проблеми теорії і практики. Збірник матеріалів VIII міжнародної науково–практичної конференції 27 травня 2005 року. – К.: УАЗТ, 2005. – С. 237–238.

36. Соколовська А. Податкові пільги в Україні: міфи та реальність // Вісник НБУ. – 2005р - №9. – ст. 7-11.

37. Соколовська А. Визначення категорії „податкова пільга” та його практичне значення // Економіка України. – 2005р. - №9. – ст. 21-31.

38. Сухоруков А. Методологія оцінки рівня економічної безпеки // Вісник Київського національного торговельно–економічного університету. – 2004. – №1. – С. 49–55.

39. Чернова І „Зміни до податкового законодавства: укотре?” // Дт – Кт. – 2005, №32

40. Шатковская А. Влияние уровня коррупции и бюрократии на развитие стран с переходной экономикой // Теория и практика управления. – 2004. – № 3. – С. 28–33.

41. Швабій К.І. Методологічні підходи до розробки Податкового кодексу України . Актуальні проблеми економіки №1(55) – 2006. С. 54 – 64.