Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Финансовый менеджмент: содержание и механизм функционирования

Курсовая работа: Финансовый менеджмент: содержание и механизм функционирования

Курсовая работа

по дисциплине Финансы и кредит

Финансовый менеджмент: содержание и механизм функционирования

Тема курносой работы «Финансовый менеджмент: содержание и механизм функционирования».

В системе управления различными аспектами деятельности любого предприятия в современных условиях наиболее сложным и ответственным звеном является управление финансами – финансовый менеджмент. Финансовый менеджмент – наука управления финансами.

Актуальность темы данной курсовой работы обосновывается тем, что финансовый менеджмент направлен на управление движением финансовых ресурсов и финансовых отношений, возникающих между хозяйствующими субъектами в процессе движения финансовых ресурсов. Вопрос, как искусно руководить этими движением и отношениями, составляет содержание финансового менеджмента. Финансовый менеджмент представляет собой процесс выработки цели управления финансами и осуществление воздействия на финансы с помощью методов и рычагов финансового механизма для достижения поставленной цели.

Цель курсовой работы – определить содержание и механизмы функционирования финансового менеджмента. Для этого необходимо решить следующие задачи:

· рассмотреть цели, задачи и принципы финансового менеджмента;

· определить базовые концепции и функции финансового менеджмента;

· установить сущность и структуру финансового менеджмента;

· выявить место финансового менеджмента в системе управления организацией и механизмы его функционирования.

Разработанность темы. Разработкой данной темы занимались такие известные ученые, как: Стоянова Е.С., которая утверждает, что «Финансовый менеджмент – наука управления финансами предприятия, направленная на достижение его стратегических и тактических целей»[1]; Крейнина М.Н., отметившая в своих трудах, что «Финансовый менеджмент – наука об управлении отношениями, формирующимися в процессе производства»[2]; а также такие ученые экономисты, как Герчикова И.Н и Штерн М.Г.

Тема данной курсовой работы представляет интерес как ученых, занимающихся исследованиями в сфере финансов, также людям, участвующих в бизнесе.

1. Теоретические основы финансового менеджмента

1.1 Основные цели и задачи финансового менеджмента

Основной целью финансового менеджмента является выработка определенных решений для достижения оптимальных конечных результатов и нахождения оптимального соотношения между краткосрочными и долгосрочными целями развития предприятия и принимаемыми решениями в текущем и перспективном финансовом управлении.

Целью финансового менеджмента являются выработка и применение методов, средств и инструментов для достижения целей деятельности фирмы в целом или ее отдельных производственно-хозяйственных звеньев – центров прибыли. Такими целями могут быть[3]:

· максимизация прибыли;

· достижение устойчивой нормы прибыли в плановом периоде;

· увеличение доходов руководящего состава и вкладчиков (или владельцев) фирмы;

· повышение курсовой стоимости акций фирмы и др.

Главной целью финансового менеджмента является обеспечение роста благосостояния собственников предприятия в текущем и перспективном периоде. Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости бизнеса (предприятия) и реализует конечные финансовые интересы его владельца.

По мнения Крейниной М.Н. «Финансовый менеджмент имеет цель не только определить все финансовые последствия тех или иных решений по вопросам работы предприятия и даже не только найти способы устранения или смягчения влияния на финансовое состояние отрицательных последствий. Еще одна важнейшая цель финансового менеджмента — определить ориентиры, на основе которых можно оценить, благоприятен ли для данного предприятия сложившийся уровень того или иного показателя, а затем решить, нуждается показать в росте, снижении или сохранении имеющегося уровня»[4].

Речь идет, прежде всего, о показателях, которые традиционно принято оценивать по нормальному или рекомендуемому уровню, универсальному для всех, или, в лучшем случае, — дифференцированному по отраслям. В первую очередь такими показателями являются коэффициенты платежеспособности и финансовой устойчивости. По большинству из них существуют так называемые нормальные значения, имеющие рекомендательный характер. Значения, как правило, даются в определенном интервале. Однако практика показывает, что многие предприятия, у которых коэффициенты находятся за пределами, а иногда и далеко за пределами названных интервалов, находятся в благополучном финансовом состоянии, и наоборот, предприятие может иметь коэффициенты в пределах рекомендуемых уровней и одновременно тяжелое финансовое состояние.

Причина в том, что рекомендуемые уровни усреднены и не рассчитаны на конкретные условия деятельности каждого предприятия, такие, как структура имущества, структура имущества, фондоемкость, материалоемкость, состояние запасов и дебиторской задолженности, условия поставок материальных ценностей и оказания услуг и др. Все перечисленное только частично отражай отраслевые особенности. В большей степени это особенности каждого предприятия. В следующих статьях все названные обстоятельства будут подробно рассмотрены как основа для определения нормальных применительно к данному предприятию уровней коэффициентов. Ответив на вопрос, какой уровень нужен, можно принимать решения о способах его достижения также применительно к данному предприятию.

В ряде ситуации финансовой менеджмент предполагает выбор одного варианта решения из возможных нескольких. Например, при необходимости увеличения источников финансирования — увеличивать либо собственные, либо заемные источники; при росте или падении выручки от продаж — выбор наиболее благоприятного для предприятия соотношения динамики цен и натурального объема продаж; при осуществлении инвестиций — выбор из нескольких критериев их эффективного самого важного в условиях данного предприятия и т. д.

В конечном итоге все эти цели ориентированы на повышение доходов вкладчиков (акционеров) или владельцев (собственников капитала) фирмы.

Таким образом, цель финансового менеджмента создание необходимых условий для такого движения финансовых и денежных потоков, которое обеспечивало бы бесперебойную и эффективную деятельность предприятия. Именно с этой целью осуществляется управление активами и источниками финансирования, финансовыми результатами продаж и учетом уровня рисков, планирования динамики активов и пассивов. Основа для принятия управленческих решений — глубокий финансовый анализ их оценка качества фактического финансового состояния предприятия.

В процессе реализации своей главной цели финансовый менеджмент направлен на реализацию следующих основных задач[5]:

1. Обеспечение формирования достаточного объема финансовых ресурсов в соответствии с задачами развития предприятия в предстоящем периоде. Эта задача реализуется путем определения общей потребности в финансовых ресурсах предприятия на предстоящий период, максимизации объема привлечения собственных финансовых ресурсов за счет внутренних источников, определения целесообразности формирования собственных финансовых ресурсов за счет внешних источников, управления привлечением заемного капитала, оптимизации структуры источников формирования ресурсного финансового потенциала.

2. Обеспечение наиболее эффективного распределения и использования сформированного объема финансовых ресурсов в разрезе основных направлений деятельности предприятия. Оптимизация распределения сформированного объема финансовых ресурсов предусматривает установление необходимой пропорциональности в их использовании на цели экономического и социального развития предприятия, выплаты необходимого уровня доходов на инвестированный капитал собственникам предприятия и т.п.

3. Оптимизация денежного оборота. Эта задача решается путем эффективного управления денежными потоками предприятия в процессе кругооборота его денежных средств, обеспечением синхронизации объемов поступления и расходования денежных средств по отдельным периодам, поддержанием необходимой ликвидности его оборотных активов.

4. Обеспечение максимизации прибыли предприятия при предусматриваемом уровне финансового риска. Максимизация прибыли достигается за счет эффективного управления активами предприятия, вовлечения в хозяйственный оборот заемных финансовых ресурсов, выбора наиболее эффективных направлений операционной и финансовой деятельности. Максимизация прибыли должна обеспечиваться в пределах допустимого финансового риска, конкретный уровень которого устанавливается собственниками или менеджерами предприятия с учетом их рисковых предпочтений.

5. Обеспечение минимизации уровня финансового риска при предусматриваемом уровне прибыли. Такая минимизация может быть обеспечена путем диверсификации видов операционной и финансовой деятельности, а также портфеля финансовых инвестиций; профилактикой и избеганием отдельных финансовых рисков, эффективными формами их внутреннего и внешнего страхования.

6. Обеспечение постоянного финансового равновесия предприятия в процессе его развития. Такое равновесие характеризуется высоким уровнем финансовой устойчивости и платежеспособности предприятия на всех этапах его развития и обеспечивается формированием оптимальной структуры капитала и активов, эффективными пропорциями в объемах формирования финансовых ресурсов за счет различных источников, достаточным уровнем самофинансирования инвестиционных потребностей.

7. Обеспечение возможностей быстрого реинвестирования капитала при изменении внешних и внутренних условий осуществления хозяйственной деятельности. Важнейшим условием обеспечения возможностей такого реинвестирования капитала выступает оптимизация уровня ликвидности как функционирующих активов, так и реализуемой предприятием инвестиционной программы в разрезе составляющих ее инвестиционных проектов.

В задачи финансового менеджмента входит нахождение оптимального соотношения между краткосрочными и долгосрочными целями развития фирмы и принимаемыми решениями в краткосрочном и долгосрочном финансовом управлении[6].

Так, в краткосрочном финансовом управлении, например, принимаются решения о сочетании таких целей, как увеличение прибыли и повышение курсовой стоимости акций, поскольку эти цели могут противодействовать друг другу. Это возникает в том случае, когда фирма, инвестирующая капитал в развитие производства, несет текущие убытки, рассчитывая на получение высокой прибыли в будущем, которая обеспечит рост стоимости ее акций. С другой стороны, фирма может воздерживаться от инвестиций в обновление основного капитала ради получения высоких текущих прибылей, что впоследствии отразится на конкурентоспособности ее продукции и приведет к снижению рентабельности производства, а затем падению курсовой стоимости ее акций и, следовательно, к ухудшению положения на финансовом рынке.

В долгосрочном финансовом управлении, ориентированном на те же конечные цели, прежде всего, учитываются факторы риска и неопределенности, в частности, при определении предполагаемой цены акций как показателя отдачи на вложенный капитал.

Задачей финансового менеджмента является определение приоритетов и поиск компромиссов для оптимального сочетания интересов различных хозяйственных подразделений в принятии инвестиционных проектов и выборе источников их финансирования.

Все рассмотренные задачи финансового менеджмента теснейшим образом взаимосвязаны, хотя отдельные из них и носят разнонаправленный характер (например, обеспечение максимизации суммы прибыли при минимизации уровня финансового риска; обеспечение формирования достаточного объема финансовых ресурсов и постоянного финансового равновесия предприятия в процессе его развития и т.п.). Поэтому в процессе финансового менеджмента отдельные задачи должны быть оптимизированы между собой для наиболее эффективной реализации его главной цели.

В конечном итоге основная задача и цель финансового менеджмента – принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов между фирмой и источниками ее финансирования, как внешними, так и внутрифирменными. Поэтому управление потоком финансовых ресурсов, выраженных в денежных средствах, является центральным вопросом в финансовом менеджменте.

1.2 Содержание функции финансового менеджментаФинансовый менеджмент реализует свою главную цель и основные задачи путем осуществления определенных функций. Функции финансового менеджмента направлены на реализацию функций финансов предприятия и конкретизируются с учетом особенностей управления отдельными аспектами его финансовой деятельности.

Эти функции подразделяются на две основные группы, определяемые комплексным содержанием финансового менеджмента[7]:

1) функции финансового менеджмента как управляющей системы (состав этих функций в целом характерен для любого вида менеджмента, хотя и должен учитывать его специфику);

2) функции финансового менеджмента как специальной области управления предприятием (состав этих функций определяется конкретным объектом финансового менеджмента).

Рассмотрим содержание основных функций финансового менеджмента в разрезе отдельных групп.

В группе функций финансового менеджмента как управляющей системы основными являются[8]:

1. Разработка финансовой стратегии предприятия. В процессе реализации этой функции, исходя из общей стратегии экономического развития предприятия и прогноза конъюнктуры финансового рынка, формируется система целей и целевых показателей финансовой деятельности на долгосрочный период; определяются приоритетные задачи, решаемые в ближайшей перспективе и разрабатывается политика действий предприятия по основным направлениям его финансового развития.

2. Создание организационных структур, обеспечивающих принятие и реализацию управленческих решений по всем аспектам финансовой деятельности предприятия. В процессе реализации этой функции финансового менеджмента необходимо обеспечивать постоянную адаптацию этих организационных структур к меняющимся условиям функционирования предприятия и направлениям финансовой деятельности.

3. Формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений. В процессе реализации этой функции должны быть определены объемы и содержание информационных потребностей финансового менеджмента; сформированы внешние и внутренние источники информации, удовлетворяющие эти потребности; организован постоянный мониторинг финансового состояния предприятия и конъюнктуры финансового рынка.

4. Осуществление анализа различных аспектов финансовой деятельности предприятия. В процессе реализации этой функции проводятся экспресс- и углубленный анализ отдельных финансовых операций; результатов финансовой деятельности отдельных дочерних предприятий, филиалов и «центров ответственности»; обобщенных результатов финансовой деятельности предприятия в целом и в разрезе отдельных ее направлений.

5. Осуществление планирования финансовой деятельности предприятия по основным ее направлениям. Реализация этой функции финансового менеджмента связана с разработкой системы текущих планов и оперативных бюджетов по основным направлениям финансовой деятельности, по различным структурным подразделениям и по предприятию в целом. Основой такого планирования является разработанная финансовая стратегия предприятия, требующая конкретизации на каждом этапе его развития.

6. Разработка действенной системы стимулирования реализации принятых управленческих решений в области финансовой деятельности. В процессе реализации этой функции формируется система поощрения и санкций в разрезе главных менеджеров и менеджеров отдельных структурных подразделений предприятия за выполнение или невыполнение установленных целевых финансовых показателей, финансовых нормативов и плановых заданий.

7. Осуществление эффективного контроля за реализацией принятых управленческих решений в области финансовой деятельности. Реализация этой функции финансового менеджмента связана с созданием систем внутреннего контроля на предприятии, разделением контрольных обязанностей отдельных служб и финансовых менеджеров, определением системы контролируемых показателей и контрольных периодов, оперативным реагированием на результаты осуществляемого контроля.

В группе функций финансового менеджмента как специальной области управления предприятием основными являются:

1. Управление активами. Функциями этого управления являются выявление реальной потребности в отдельных видах активов исходя из предусматриваемых объемов операционной деятельности предприятия и определение их суммы в целом, оптимизация состава активов с позиций эффективности комплексного их использования, обеспечение ликвидности отдельных видов оборотных активов и ускорение цикла их оборота, выбор эффективных форм и источников их финансирования.

2. Управление капиталом. В процессе реализации этой функции определяется общая потребность в капитале для финансирования формируемых активов предприятия; оптимизируется структура капитала в целях обеспечения наиболее эффективного его использования; разрабатывается система мероприятий по рефинансированию капитала в наиболее эффективные виды активов.

3. Управление инвестициями. Функциями этого управления являются формирование важнейших направлений инвестиционной деятельности предприятия; оценка инвестиционной привлекательности отдельных реальных проектов и финансовых инструментов и отбор наиболее эффективных из них; формирование реальных инвестиционных программ и портфеля финансовых инвестиций; выбор наиболее эффективных форм финансирования инвестиций.

4. Управление денежными потоками. Функциями этого управления является формирование входящих и выходящих потоков денежных средств предприятия, их синхронизация по объему и во времени, по отдельным предстоящим периодам, эффективное использование остатка временно свободных денежных активов.

5. Управление финансовыми рисками. В процессе реализации этой функции выявляется состав основных финансовых рисков, присущих хозяйственной деятельности данного предприятия; осуществляется оценка уровня этих рисков и объем связанных с ними возможных финансовых потерь в разрезе отдельных операции и по хозяйственной деятельности в целом; формируется система мероприятий по профилактике и минимизации отдельных финансовых рисков, а также их страхованию.

6. Антикризисное финансовое управление. Функциями такого управления являются постоянный мониторинг финансового состояния предприятия с целью своевременного диагностирования симптомов финансового кризиса; определение масштабов кризисного состояния предприятия и факторов его вызывающих; определение форм и методов использования внутренних механизмов антикризисного финансового управления предприятием, а при необходимости — форм его внешней санации или реорганизации.

Существует два основных типа функций финансового менеджмента[9]:

1. Функции объекта управления

· воспроизводственная, обеспечивает воспроизводство авансированного капитала на расширенной основе;

· производственная – обеспечение непрерывного функционирования предприятия и кругооборота капитала;

· контрольная (контроль управления капиталом, предприятием).

2.Функции субъекта управления:

· Планирование

· Прогнозирование

· Организация

· Регулирование

· Координация

· Стимулирование

· Координация

· Контроль.

Планирование в финансовом менеджменте играет существенную роль и охватывает весь комплекс мероприятий как по разработке решений, так и по внедрению их в жизнь. Для того, чтобы эта деятельность была успешной, создается методология и методика разработки финансовых планов.

Прогнозирование представляет собой разработку на долгосрочную перспективу изменений финансового состояния объекта в целом и его разных частей. Особенностью прогнозирования является альтернативность в построении финансовых показателей, вариантность развития финансового состояния объекта управления. Управление на основе предвидения этих изменений требует выработки у финансового менеджера определенного чутья рыночного механизма и интуиции, а также принятия гибких и быстрых решений.

Организационная функция финансового менеджмента состоит в объединении людей, которые совместно участвуют в реализации финансовой программы на основании определенных правил и процедур. К этим правилам и процедурам относятся создание органов управления, установление взаимосвязей между управленческими подразделениями, разработка норм, нормативов, методик.

Регулирование в финансовом менеджменте представляет собой влияние на объект управления, при помощи которого можно достигнуть устойчивого состояния финансовой системы в случае возникновения отклонений от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникающих отклонений от плановых заданий, установленных норм и нормативов.

Координация в финансовом менеджменте – согласование работы всех звеньев системы управления, аппарата управления и специалистов. Координация обеспечивает единство отношения объекта управления, субъекта управления и отдельного работника.

Стимулирование в финансовом менеджменте – побуждение работников финансовой службы к заинтересованности в результатах своего труда.

Контроль в финансовом менеджменте представляет собой проверку организации финансовой работы, исполнения финансовых планов и т.д. При помощи контроля собирается информация об использовании финансовых средств и о финансовом состоянии объекта, выявляются дополнительные финансовые резервы, вносятся изменения в финансовые программы. Контроль предусматривает анализ финансовых результатов. Анализ, в свою очередь, является частью процесса планирования финансов. Таким образом, контроль является обратной стороной финансового планирования и должен рассматриваться как его составная часть.

Ответственность за достижение конечных целей финансового менеджмента обычно возлагается в крупных фирмах на вице-президента фирмы по финансовым вопросам (Chief Financial Officer), который входит в состав Совета директоров, а в небольших фирмах - на заместителя директора по финансам.

Вице-президенту по финансовым вопросам подчиняются казначей и контролер с соответствующим аппаратом (службами, отделами, секторами). К функциям казначея относится блок по управлению внешними финансами; в функции контролера входит блок по внутрифирменному учету и финансовому контролю.

1.3 Ключевые принципы финансового менеджмента

Эффективное управление финансовой деятельностью предприятия обеспечивается реализацией основных принципов финансового менеджмента, как составной части общего менеджмента предприятия[10].

1. Органическая интеграция в общей системе управления

Любое управленческое решение оказывает влияние на формирование денежных потоков предприятия, результаты его физической деятельности и финансовое состояние предприятия. Управление финансами непосредственно связано с производственным менеджментом, кадровым и инновационным менеджментом и другими видами функционального менеджмента. Однако решение специальных вопросов финансового менеджмента во многом в свою очередь зависит от производственно-коммерческих характеристик и параметров деятельности предприятия.

2. Ориентированность на стратегические цели развития предприятия

Проекты управленческих решений в области финансовой деятельности в текущем периоде должны быть согласованы с миссией (главной целью деятельности) предприятия, стратегическими направлениями его развития, показателями развития собственных финансовых ресурсов и.т.д.

3. Оптимизация процесса выбора управленческих финансовых решений

Реализация этого принципа предполагает, что подготовка каждого управленческого решения в сфере формирования и использования финансовых ресурсов и организации денежного оборота должна учитывать возможные альтернативы управленческих действий по управлению финансами. При существовании альтернативных проектов управленческих решений их выбор для реализации должен быть основан на системе критериев, определяющих финансовую идеологию, финансовую стратегию или конкретную финансовую политику предприятия, а также ресурсные ограничения предприятия в конкретный временной период. Система критериев и ресурсных ограничений устанавливается самим предприятием.

4. Комплексный характер формирования управленческих решений

Финансовый менеджмент должен рассматриваться как комплексная управляющая система, обеспечивающая разработку взаимозависимых управленческих решений, Каждое из которых вносит свой вклад в общую результативность финансовой деятельности предприятия.

Все управленческие решения в области формирования, распределения и использования финансовых ресурсов предприятия взаимосвязаны и оказывают влияние на результативность его деятельности (прибыль, рентабельность, объем ресурсов и т. д.)- Иногда это влияние может носить противоречивый характер. Например, отвлечение финансовых ресурсов на выполнение выгодного в перспективе инвестиционного проекта может резко ухудшить оперативную (текущую) финансовую ситуацию на предприятии и потребует привлечения краткосрочных кредитов и т. д.

5. Организация высокого динамизма управления

В настоящее время с изменениями конъюнктуры финансового рынка, высокой динамикой факторов внешней среды на современном этапе развития рыночной экономики разработанные эффективные финансовые управленческие решения в предыдущем периоде не всегда эффективны сегодня или в будущих периодах. Очень быстро меняются во времени и внутренние условия хозяйствования предприятия, особенно на этапах перехода к последующим стадиям его жизненного цикла. На основании этого можно сделать вывод о необходимости организации высокого динамизма разработки и исполнения управленческих решений в области управления финансами предприятия в целях учета изменений факторов внешней среды, ресурсного потенциала предприятия, форм организации производственной и финансовой деятельности, финансового состояния и других параметров функционирования предприятия.

1.4 Базовые концепции финансового менеджмента

Финансовый менеджмент базируется на следующих взаимосвязанных основных концепциях[11]:

1). Концепция денежного потока.

2). Концепция временной ценности денежных ресурсов.

3). Концепция компромисса между риском и доходностью.

4). Концепция цены капитала.

5). Концепция эффективности рынка капитала.

6). Концепция асимметричности информации

7). Концепция агентских отношений.

8). Концепции альтернативных затрат.

1). Концепция денежного потока предполагает идентификацию денежного потока, его продолжительность и вид (краткосрочный, долгосрочный, с процентами или без):

· оценка факторов, определяющих величину элементов денежного потока;

· выбор коэффициента дисконтирования, позволяющего сопоставить элементы потока, генерируемые в различные моменты времени;

· оценка риска, связанного с данным потоком, и способы его учета.

2). Концепция временной ценности денежных ресурсов.

Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и выражает необходимость учета фактора времени при осуществлении долговременных финансовых операций путем оценки и сравнения стоимости денег в начале финансирования проекта и при их возврате в виде будущих денежных поступлений.

Концепция временной стоимости денег заключается в том, что стоимость денег с течением времени изменяется с учетом нормы прибыли на финансовом рынке, в качестве которой обычно выступает норма ссудного процента. Таким образом, одна и та же сумма денег в разные периоды времени имеет разную стоимость. При этом стоимость денег в настоящее время всегда выше, чем в любом будущем периоде. Эта неравноценность определяется действием трех основных факторов: инфляцией, риском неполучения дохода при вложении капитала и особенностями денег, рассматриваемых как один из видов оборотных активов.

Как известно, инфляционные процессы, свойственные любой экономике, вызывают обесценение денег. Это означает, что денежная единица сегодня имеет большую стоимость, чем завтра. Эта ситуация определяет желание инвестировать денежные средства с целью, как минимум, получить доход, покрывающий инфляционные потери.

В любой финансовой операции существует риск невозвращения инвестированных средств и (или) неполучения дохода. Этот риск вытекает из того, что любой договор, по которому получение денег ожидается в будущем, имеет вероятность быть неисполненным или исполненным не в полной мере. Каждый участник бизнеса вероятно может вспомнить конкретные примеры, связанные с ожидаемыми в будущем, но так и неполученными доходами. Например, знакомая многим ситуация: постоянный покупатель и партнер, которому была предоставлена значительная отсрочка платежа, не выполнил своих обязательств перед поставщиком вследствие того, что обанкротился, хотя в момент осуществления поставки ничто не предвещало такого результата.

Рассматривая денежные средства как один из видов активов, следует отметить их главную особенность — любой актив должен генерировать прибыль. Из этого следует, что сумма, предполагаемая к получению в будущем должна быть заведомо больше суммы, вложенной в настоящий момент времени.

Концепция временной стоимости денег имеет принципиальное значение в связи с тем, что решения финансового характера предполагают оценку и сравнение денежных потоков, осуществляемых в разные временные периоды. Рассмотрим отдельные элементы методического инструментария стоимости денег.

Временная ценность – объективно существующая характеристика денежных ресурсов. Она определяется тремя основными причинами:

· Инфляцией

· Риском недополучения, или неполучением ожидаемой суммы

· Оборачиваемостью

3). Концепция компромисса между риском и доходностью.

Смысл концепции: получение любого дохода в бизнесе практически всегда сопряжено с риском, и зависимость между ними прямо пропорциональная. В то же время возможны ситуации, когда максимизация дохода должна быть сопряжена с минимизацией риска.

4). Концепция цены капитала – обслуживание того или иного источника финансирования обходится для фирмы неодинаково, следовательно, цена капитала показывает минимальный уровень дохода, необходимый для покрытия затрат по поддержанию каждого источника и позволяющий не оказаться в убытке.

Количественная оценка цены капитала имеет ключевое значение в анализе инвестиционных проектов и выборе альтернативных вариантов финансирования предприятия.

5). Концепция эффективности рынка капитала – операции на финансовом рынке (с ценными бумагами) и их объем зависит от того, на сколько текущие цены соответствуют внутренним стоимостям ценных бумаг. Рыночная цена зависит от многих факторов, и в том числе от информации. Информация рассматривается как основополагающий фактор, и насколько быстро информация отражается на ценах, настолько меняется уровень эффективности рынка.

Термин «эффективность» в данном случае рассматривается не в экономическом, а в информационном плане, т. е. степень эффективности рынка характеризуется уровнем его информационной насыщенности и доступности информации участникам рынка.

Достижение информационной эффективности рынка базируется на выполнении следующих условий:

· рынку свойственна множественность покупателей и продавцов;

· информация доступна всем субъектам рынка одновременно, и ее получение не связано с затратами;

· отсутствуют транзакционные затраты, налоги и другие факторы, препятствующие совершению сделок;

· сделки, совершаемые отдельным физическим или юридическим лицом, не могут повлиять на общий уровень цен на рынке;

· все субъекты рынка действуют рационально, стремясь максимизировать ожидаемую выгоду;

· сверхдоходы от сделки с ценными бумагами невозможны как равновероятностное прогнозируемое событие для всех участников рынка.

6). Концепция ассиметричности информации – напрямую связана с пятой концепцией. Ее смысл заключается в следующем: отдельные категории лиц могут владеть информацией, не доступной другим участникам рынка. Использование этой информации может дать положительный и отрицательный эффект.

7). Концепция агентских отношений введена в финансовый менеджмент в связи с усложнением организационно – правовых форм бизнеса. Суть: в сложных организационно-правовых формах присутствует разрыв между функцией владения и функцией управления, то есть владельцы компаний удалены от управления, которым занимаются менеджеры. Для того, чтобы нивелировать противоречия между менеджерами и владельцами, ограничить возможность нежелательных действий менеджеров, владельцы вынуждены нести агентские издержки (участие менеджера в прибылях либо согласие с использованием прибыли).

8). Концепция альтернативных затрат: любое вложение всегда имеет альтернативу.

2. Определение сущности и содержания

финансового менеджмента

2.1 Сущность финансового менеджмента

Сущность финансового менеджмента можно определить как систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных.

Финансовый менеджмент, или управление финансами предприятия, означает управление денежными средствами, финансовыми ресурсами в процессе их формирования, распределения и использования с целью получения оптимального конечного результата.

Финансовый менеджмент представляет собой управление финансами предприятия, направленное на оптимизацию прибыли, максимизацию курса акций, максимизацию стоимости бизнеса, чистой прибыли на акцию, уровня дивидендов, чистых активов в расчете на одну акцию, а также на поддержание конкурентоспособности и финансовой устойчивости хозяйствующего субъекта.

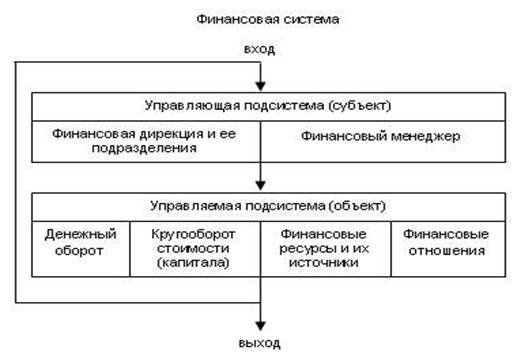

Финансовый менеджмент направлен на увеличение финансовых ресурсов, инвестиций и наращивание объема капитала. Его можно представить следующей схемой[12]:

Финансовый менеджмент как наука управления финансами направлена на достижение стратегических и тактических целей хозяйствующего субъекта.

Финансовый менеджмент как система управления состоит из двух подсистем[13]:

1) управляемая подсистема (объект управления)

2) управляющая подсистема (субъект управления).

Схематично данную иерархию можно представить следующим образом (рис.2).

Рис.2 Иерархическая структура финансового менеджмента

Объект управления – это совокупность условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений между предприятиями и их подразделениями в хозяйственном процессе.

Объектом управления является совокупность условий осуществления

денежного оборота и движения денежных потоков, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений, возникающих во внутренней и внешней среде предприятия. Поэтому в объект управления включаются следующие элементы:

1) Денежный оборот;

2) Финансовые ресурсы;

3) Кругооборот капитала;

4) Финансовые отношения.

Субъект управления – это отдельная группа специалистов (финансовая дирекция, финансовый менеджер), которая посредством различных форм управленческого воздействия обеспечивает целенаправленное функционирование объекта, т.е. финансов предприятия.

Финансовый менеджмент реализует сложную систему управления совокупно- стоимостной величиной всех средств, участвующих в воспроизводственном процессе, и капиталом, обеспечивающим финансирование предпринимательской деятельности.

Субъект управления – совокупность финансовых инструментов, методов, технических средств, а также специалистов, организованных в определенную финансовую структуру, которые осуществляют целенаправленное функционирование объекта управления. Элементами субъекта управления являются:

1) Кадры (подготовленный персонал);

2) Финансовые инструменты и методы;

3) Технические средства управления;

4) Информационное обеспечение.

Финансовый менеджмент представляет собой важную часть менеджмента, или форму управления процессами финансирования предпринимательской деятельности.

2.2 Содержание финансового менеджмента

Финансовый менеджмент – это саморегулирующаяся финансовая система на уровне коммерческой организации, которая взаимодействует с внешней средой и ее функционирование направлено на достижение общих целей управления предприятием. Финансовый менеджмент коммерческой организации входит в состав финансового управления наряду с финансово-кредитным механизмом государства и управлением финансами в некоммерческих организациях[14].

Любое предприятие или организация, желающие увеличить прибыль, должны планировать свою деятельность. В процессе планирования производственной и коммерческой деятельности предприятию требуется эффективная обратная связь, в частности, получение количественных данных о результатах своей работы, контроль за состоянием имущества, капитала и прибыли. При этом исключительное значение имеет его финансовая стабильность.

Для поддержания финансовой стабильности предприятия следует правильно выбрать источник и направление использования капитала, поддерживать высокую величину рентабельности капитала и иметь хорошую платежеспособность. Этим и определяется цель финансового менеджмента.

Для принятия финансовых решений необходимо: рассчитать текущую стоимость будущей наличности, например при оценке доходов обыкновенной акции, облигации и реального имущества; хорошо знать сумму, до которой средства, находящиеся в настоящее время в наличности, увеличатся в течение установленного периода времени; вычислить ставку процента, включенного в облигацию или договор о ссуде. Таким образом, основные задачи финансового менеджмента состоят в определении текущей и будущей стоимости капиталовложений.

Формирование бюджета является очень важным моментом, включающим планирование производственных затрат общих расходов организации, ожидаемых доходов от реализации товаров, продукции, работ и услуг. Бюджет предприятия можно сравнить с картой дорог, по которым можно уверенно двигаться к успеху.

Прогнозируя деятельность предприятия, необходимо знать, окупят ли новый вид товара или новое предложение связанные с ними затраты и как должным образом следует распорядиться средствами для получения наибольшей возможной прибыли, соразмерной с приемлемым уровнем риска. Финансовый менеджмент рассматривает способы манипулирования и управления денежной наличностью, которые помогают ускорить денежные поступления и отсрочить платежи; определиться, стоит ли предоставлять скидку за предварительную оплату, продлевать ли кредит сомнительному клиенту, и подсказывают, как распорядиться имеющимися товарными запасами.

Ha практике финансовый менеджмент принимает решения по расчету рентабельности возможных капиталовложении и выбора проекта долгосрочных инвестиций. В книге приводятся методы расчета рентабельности капиталовложений, которые помогают установить период и с учетом текущей стоимости денег снижают сегодняшнюю стоимость рубля и определяют поступления денежных средств.

Возникает потребность в определении общей стоимости капитала для бизнеса. Стоимость капитала складывается из стоимости финансирования, определяемой с учетом средневзвешенной стоимости займа, и стоимости акций и ценных бумаг. Эта стоимость капитала является основой для определения учетного курса, используемого при расчетах текущей стоимости будущего притока денежных средств и рентабельности капиталовложений.

3. Механизм функционирования финансового менеджмента и его место в системе управления организацией

3.1 Место финансового менеджмента в системе управления организацией

Финансовый менеджмент, управляя движением капитала, может направить его на увеличение производственных мощностей, а, следовательно, выручки; при управлении движением финансовых ресурсов, появляется возможность использовать их для снижения себестоимости и увеличения капитала.

Финансовый менеджмент направлен на управление движением финансовых ресурсов и финансовых отношений, возникающих между хозяйствующими субъектами в процессе движения финансовых ресурсов. Вопрос, как искусно руководить этими движением и отношениями, составляет содержание финансового менеджмента. Финансовый менеджмент представляет собой процесс выработки цели управления финансами и осуществление воздействия на финансы с помощью методов и рычагов финансового механизма для достижения поставленной цели.

Таким образом, финансовый менеджмент включает в себя стратегию и тактику управления. Под стратегией в данном случае понимаются общее направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решений. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения цели стратегия как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии. Тактика – это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор наиболее оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Финансовый менеджмент – управление финансами хозяйствующих субъектов, финансовые анализ, планирование, а также нахождение и распределение капитала. Он охватывает все основные сферы финансов и распространяется на все сегменты финансового рынка. Финансовый менеджмент – это также и вид управленческой деятельности. Он представляет собой систему воздействия субъекта финансового управления (финансового менеджера) на его объект с целью совершенствования последнего. Кроме того, финансовый менеджмент является формой предпринимательства.

Эффективное управление финансовой деятельностью предприятия обеспечивается реализацией ряда принципов, основными из которых являются следующие[15]:

· Интегрированность с общей системой управления предприятием. В какой бы сфере деятельности предприятия не принималось управленческое решение, оно прямо или косвенно оказывает влияние на формирование денежных потоков и результаты финансовой деятельности.

· Комплексный характер формирования управленческих решений. Все управленческие решения в области формирования, распределения и использования финансовых ресурсов и организации денежного оборота предприятия теснейшим образом взаимосвязаны и оказывают прямое или косвенное воздействие на результаты его финансовой деятельности.

· Высокий динамизм управления. Финансовому менеджменту должен быть присущ высокий динамизм, учитывающий изменение факторов внешней среды, ресурсного потенциала, форм организации производственной и финансовой деятельности, финансового состояния и других параметров функционирования предприятия.

· Вариативность подходов к разработке отдельных управленческих решений. Реализация этого принципа предполагает, что подготовка каждого управленческого решения в сфере формирования и использования финансовых ресурсов и организации денежного оборота должна учитывать альтернативные возможности действий. При наличии альтернативных проектов управленческих решений их выбор для реализации должен быть основан на системе критериев, определяющих финансовую идеологию, финансовую стратегию или конкретную финансовую политику предприятия.

· Ориентированность на стратегические цели развития предприятия. Какими бы эффективными не казались те или иные проекты управленческих решений в области финансовой деятельности в текущем периоде, они должны быть отклонены, если вступают в противоречие с миссией предприятия, стратегическими направлениями его развития, подрывают экономическую базу формирования высоких размеров собственных финансовых ресурсов за счет внутренних источников в предстоящем периоде.

· Эффективный финансовый менеджмент, организованный с учетам изложенных принципов, позволяет формировать ресурсный потенциал высоких темпов прироста производственной деятельности предприятия, обеспечивать постоянный рост собственного капитала, существенно повышать его конкурентную позицию на товарном и финансовом рынках, обеспечивать стабильное экономическое развитие в стратегической перспективе.

Организация финансового менеджмента базируется на определенных принципах. В свою очередь принципы организации финансового менеджмента базируются на принципах организации финансов предприятия. Кроме этого финансовый менеджмент включает важнейшие элементы системы финансового управления предприятием, однако имеет и некоторые специфические принципы организации[16]:

· непрерывность финансового прогнозирования и финансового планирования в результате непрерывного контроля за соответствием планово-прогнозных показателей финансовых планов текущему финансовому состоянию предприятия;

· оценка стоимости денежной единицы исходя из того, что сегодня рубль стоит дороже, чем будет стоить завтра, а надежный рубль дороже рискового;

· минимизация систематических, деловых и других видов риска;

· первоначальное разделение рассмотрения и принятия инвестиционных решений от решений по их финансированию;

· рациональное сочетание собственных и заемных источников финансирования исходя из общей нарастающей потребности в капитале;

· принцип учета в расчетах потоков денежных средств;

· открытость информации для акционеров и потенциальных инвесторов, регулярность официальных публикаций о результатах финансово-хозяйственной деятельности предприятия;

· внутренний аудит и вскрытие проектов инвестиций после начала финансирования;

· обязательность объявления и выплаты дивидендов акционерам по привилегированным и обыкновенным акциям;

· регулярность инвестирования собственных денег финансового менеджера в предприятие, как сигнал кредитной системе, кредиторам и рынку;

· обязательность кредитной политики предприятия по расчетам с покупателями.

Конечно, этими принципами не исчерпывается практическая организация финансового менеджмента. Однако на примере перечисленных принципов его организации видно своеобразие подходов к финансовому управлению предприятием на уровне финансового менеджмента.

Итак, финансовый менеджмент реализует сложную систему управления совокупно-стоимостной величиной всех средств, участвующих в воспроизводственном процессе, и капиталом, обеспечивающим финансирование предпринимательской деятельности.

3.2 Механизм функционирования финансового менеджмента

Процесс управления финансовой деятельностью предприятия базируется на определенном механизме. Механизм финансового менеджмента представляет собой совокупность основных элементов воздействия на процесс разработки и реализации управленческих решений в области финансовой деятельности предприятия. В структуру механизма финансового менеджмента входят следующие 5 систем[17].

· Система регулирования финансовой деятельности включает:

Ø Государственное нормативно-правовое регулирование финансовой деятельности предприятия. Законодательные и нормативные основы этой политики регулируют финансовую деятельность предприятия в разных формах. Принятие законов и других нормативных актов, регулирующих финансовую деятельность предприятий, представляет собой одно из направлений реализации внутренней финансовой политики государства. Законодательные и нормативные основы этой политики регулируют финансовую деятельность предприятия в разных формах. Основные направления государственного регулирования финансовой деятельности предприятий рассмотрены в специальном разделе.

Ø Рыночный механизм регулирования финансовой деятельности предприятия. Этот механизм формируется, прежде всего, в сфере финансового рынка в разрезе отдельных его видов и сегментов. Спрос и предложение на финансовом рынке формируют уровень цен (ставки процента) и котировки по отдельным финансовым инструментам, определяют доступность кредитных ресурсов в национальной и иностранной валютах, выявляют среднюю норму доходности капитала, определяют систему ликвидности отдельных фондовых и денежных инструментов, используемых предприятием в процессе своей финансовой деятельности.

Ø Внутренний механизм регулирования отдельных аспектов финансовой деятельности предприятия. Механизм такого регулирования формируется в рамках самого предприятия, соответственно регламентируя те или иные оперативные управленческие решения по вопросам его финансовой деятельности. Отдельные из этих аспектов регулируются разработанными на предприятии финансовой стратегией и целевой финансовой политикой по отдельным направлениям финансовой деятельности.

· Система внешней поддержки финансовой деятельности предприятия включает:

Ø Государственное и другие внешние формы финансирования предприятия. Этот механизм характеризует формы финансирования развития предприятия из государственной бюджетной системы, внебюджетных (целевых) фондов, а также различных других негосударственных фондов содействия развитию бизнеса.

Ø Кредитование предприятия. Этот механизм основан на предоставлении предприятию различными кредитными институтами разнообразных форм кредита на возвратной основе на установленный срок под определенный процент.

Ø Лизинг (аренда). Этот механизм основан на предоставлении в пользование предприятию целостных имущественных комплексов, отдельных видов необоротных активов за определенную плату на предусмотренный период. Основными формами лизинга, используемого в современной финансовой практике, являются оперативный лизинг, финансовый лизинг, возвратный лизинг.

Ø Страхование. Механизм страхования направлен на финансовую защиту активов предприятия и возмещение возможных его убытков при реализации отдельных финансовых рисков (наступлении страхового события). Различают внутреннее и внешнее страхование финансовых рисков.

Ø Прочие формы внешней поддержки финансовой деятельности предприятия. К ним можно отнести ее лицензирование, государственную экспертизу инвестиционных проектов, селенг и т.п.

· Система финансовых рычагов включает следующие основные формы воздействия на процесс принятия и реализации управленческих решений в области финансовой деятельности: цену, процент, прибыль, амортизационные отчисления, чистый денежный поток, дивиденды, синергизм, пени, штрафы, неустойки, прочие экономические рычаги.

· Система финансовых методов состоит из следующих основных способов и приемов, с помощью которых обосновываются и контролируются конкретные управленческие решения в различных сферах финансовой деятельности предприятия:

Ø метод технико-экономических расчетов;

Ø балансовый метод;

Ø экономико-статистические методы;

Ø экономико-математические методы;

Ø экспертные методы (методы экспертных оценок);

Ø методы дисконтирования стоимости;

Ø методы наращения стоимости (компаундинга);

Ø методы диверсификации;

Ø методы амортизации активов;

Ø методы хеджирования;

Ø другие финансовые методы.

· Система финансовых инструментов состоит из следующих контрактных обязательств, обеспечивающих механизм реализации отдельных управленческих решений предприятия и фиксирующих его финансовые отношения с другими экономическими объектами:

Ø платежные инструменты (платежные поручения, чеки, аккредитивы и т.п.);

Ø кредитные инструменты (договоры о кредитовании, векселя и т.п.);

Ø депозитные инструменты (депозитные договоры, депозитные сертификаты и т.п.);

Ø инструменты инвестирования (акции, инвестиционные сертификаты и т.п.);

Ø инструменты страхования (страховой договор, страховой полис и т.п.);

Ø прочие виды финансовых инструментов.

Эффективный механизм финансового менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций финансового управления предприятием.

Заключение

Финансовый менеджмент – часть общего процесса управления предприятием. В настоящее время существует множество точек зрения на содержание, цели, функции финансового менеджмента.

По нашему мнению, наиболее полным является следующее определение финансового менеджмента: Финансовый менеджмент – это управление источниками финансовых ресурсов, финансовыми ресурсами и финансовыми отношениями с целью рационального их использования и наращивания капитала предприятия.

Главной целью финансового менеджмента является обеспечение роста благосостояния собственников предприятия в текущем и перспективном периоде. Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости бизнеса (предприятия) и реализует конечные финансовые интересы его владельца.

Задачей финансового менеджмента является определение приоритетов и поиск компромиссов для оптимального сочетания интересов различных хозяйственных подразделений в принятии инвестиционных проектов и выборе источников их финансирования. В задачи финансового менеджмента входит нахождение оптимального соотношения между краткосрочными и долгосрочными целями развития фирмы и принимаемыми решениями в краткосрочном и долгосрочном финансовом управлении.

В конечном итоге основная задача и цель финансового менеджмента – принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов между фирмой и источниками ее финансирования, как внешними, так и внутрифирменными. Поэтому управление потоком финансовых ресурсов, выраженных в денежных средствах, является центральным вопросом в финансовом менеджменте.

Эффективное управление финансовой деятельностью предприятия обеспечивается реализацией основных принципов финансового менеджмента, как составной части общего менеджмента предприятия.

6. Органическая интеграция в общей системе управления

7. Ориентированность на стратегические цели развития предприятия.

8. Оптимизация процесса выбора управленческих финансовых решений

9. Комплексный характер формирования управленческих решений

10. Организация высокого динамизма управления

Существует два основных типа функций финансового менеджмента:

1. Функции объекта управления: воспроизводственная; производственная; контрольная.

2. Функции субъекта управления: планирование, прогнозирование; организация; регулирование; координация; стимулирование; координация; контроль.

Финансовый менеджмент базируется на следующих взаимосвязанных основных концепциях: концепция денежного потока; концепция временной ценности денежных ресурсов; концепция компромисса между риском и доходностью; концепция цены капитала; концепция эффективности рынка капитала; концепция асимметричности информации; концепция агентских отношений; концепции альтернативных затрат.

Сущность финансового менеджмента можно определить как систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных.

Финансовый менеджмент как система управления состоит из двух подсистем: управляемая подсистема (объект управления); управляющая подсистема (субъект управления). Объект управления – это совокупность условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений между предприятиями и их подразделениями в хозяйственном процессе. Субъект управления – это отдельная группа специалистов (финансовая дирекция, финансовый менеджер), которая посредством различных форм управленческого воздействия обеспечивает целенаправленное функционирование объекта, т.е. финансов предприятия.

Механизм финансового менеджмента представляет собой систему основных элементов, регулирующих процесс разработки и реализации управленческих решений в области финансовой деятельности предприятия. В структуру механизма финансового менеджмента входят следующие элементы: государственное нормативно-правовое регулирование финансовой деятельности предприятия; рыночный механизм регулирования финансовой деятельности предприятия; внутренний механизм регулирования отдельных аспектов финансовой деятельности предприятия; система конкретных методов и приемов осуществления управления финансовой деятельностью предприятия.

Эффективный механизм финансового менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций финансового управления предприятием.

Финансовый менеджмент как форма предпринимательства может быть выделен в самостоятельный вид профессиональной деятельности, который функционирует в сфере финансового рынка.

Список литературы

1. Большаков С.В. Основы управления финансами. — М.: ФБК-Пресс, 2008. - 234 с.

2. Герчикова И.Н. Финансовый менеджмент.– М.: Консалтбанкир, 2008. – 208 с

3. Грязнова А.Г., Ленская С.А., Федотова М.А.Оценка бизнеса. - М.: Финансы и статистика, 2008. – 203 с.

4. Джеймс С. Ванхорн, Джон М. Вахович. Основы финансового менеджмента. — М.: «Вильямс», 2008. — 1232 с.

5. Ковалев В.В. Финансовый менеджмент. Теория и практика. - М.: Финансы и статистика, 2007. – 303 с.

6. Колчина Н.В Финансовый менеджмент. – М.: Юнити, 2008. – 550 с.

7. Крейнина М.Н. Финансовый менеджмент. – М.: Издательство «Дело и Сервис», 2008. - 304 с.

8. Крейнина М.Н. Цели и задачи финансового менеджмента // Менеджмент в России и за рубежом. – 2008. - №5.

9. Литовских А.М. Финансовый менеджмент. Таганрог: Изд-во ТРТУ, 2008. – 238 с.

10. Лукасевич И.Я. Финансовый менеджмент. - М.: Дело , 2008. – 654 с.

11. Лукасевич И.Я. Финансовый менеджмент в управлении организацией. – М.: Инфра-М, 2008. – 127 с.

12. Савенок В.А. Личные финансы. Самоучитель. — Питер: Финансы, 2008. – 432 с.

13. Стоянова Е.С. Финансовый менеджмент: теория и практика. — М.: «Перспектива», 2008. — 656 с.

14. Улина С.Л. Подходы к формированию системы финансового менеджмента в России. // Менеджмент в России и за рубежом. – 2008. - №3.

15. Шохин Е.И.. Финансовый менеджмент. — М.: ФБК-Пресс, 2008. – 534 с.

[1] Стоянова Е.С. Финансовый менеджмент: теория и практика. — М.: «Перспектива», 2008. — 656 с.

[2] Крейнина М.Н. Финансовый менеджмент. – М.: Издательство «Дело и Сервис», 2008. - 304 с.

[3] Литовских А.М. Финансовый менеджмент. Таганрог: Изд-во ТРТУ, 2008. – 238 с.

[4] Крейнина М.Н. Цели и задачи финансового менеджмента // Менеджмент в России и за рубежом. – 2008. - №5.

[5] Ковалев В.В. Финансовый менеджмент. Теория и практика. - М.: Финансы и статистика, 2007. – 303 с.

[6] Герчикова И.Н. Финансовый менеджмент.– М.: Консалтбанкир, 2008. – 208 с

[7] Грязнова А.Г., Ленская С.А., Федотова М.А.Оценка бизнеса. - М.: Финансы и статистика, 2008. – 203 с.

[8] Стоянова Е.С. Финансовый менеджмент: теория и практика. — М.: «Перспектива», 2008. — 656 с.

[9] Шохин Е.И.. Финансовый менеджмент. — М.: ФБК-Пресс, 2008. – 534 с.

[10] Крейнина М.Н. Финансовый менеджмент. – М.: Издательство «Дело и Сервис», 2008. - 304 с.

[11] Ковалев В.В. Финансовый менеджмент. Теория и практика. - М.: Финансы и статистика, 2007. – 303 с.

[12] Колчина Н.В Финансовый менеджмент. – М.: Юнити, 2008. – 550 с.

[13] Колчина Н.В Финансовый менеджмент. – М.: Юнити, 2008. – 550 с.

[14] Лукасевич И.Я. Финансовый менеджмент. - М.: Дело , 2008. – 654 с.

[15] Лукасевич И.Я. Финансовый менеджмент в управлении организацией. – М.: Инфра-М, 2008. – 127 с.

[16] Грязнова А.Г., Ленская С.А., Федотова М.А.Оценка бизнеса. - М.: Финансы и статистика, 2008. – 203 с.

[17] Ковалев В.В. Финансовый менеджмент. Теория и практика. - М.: Финансы и статистика, 2007. – 303 с.