Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Анализ конкуренции банков на российском рынке ипотечного кредитования

Курсовая работа: Анализ конкуренции банков на российском рынке ипотечного кредитования

Федеральное агентство по образованию

Государственное образовательное учреждение

Высшего профессионального образования

"ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ УПРАВЛЕНИЯ"

Институт национальной и мировой экономики

Кафедра политической экономии

Курсовая работа

Анализ конкуренции банков на российском рынке ипотечного кредитования

Выполнил:

Студент: Родионова Г.А.

Проверил:

профессор, доктор эк. наук

Толкачев С.А.

Москва, 2007 г.

Содержание

Введение

1. Теоретические основы конкуренции банков на рынке ипотечного кредитования

1.1 Теоретические основы банковской конкуренции

1.2.Возникновение и развитие банковской конкуренции

1.3 Американская модель ипотечного кредитования

2. Анализ рынка ипотечного кредитования

2.1 Анализ банковского сектора 1990-2007 гг.

2.1.1 Основные характеристики конкурентной среды на рынке ипотеки

2.2 Анализ конкуренции банков на рынке ипотеки

2.2.1 Позиция Сбербанк России

2.2.2 Позиция ВТБ 24

2.2.3 Позиция Москоммерцбанка

2.3 Кризис в США и анализ его последствий на конкуренцию рынка ипотеки

Заключение

Список использованной литературы

Введение

Рынок ипотечного кредитования уже хорошо развит практически во всех странах Европы, а в США он составляет 90% ВВП. По всему миру финансовый рынок является наиболее прибыльным и быстроразвивающимся. Не так давно в нашей стране ипотека была чем-то инородным, незнакомым, жизнь в долг - казалась несбыточными мечтами. Но всего за несколько лет ипотечное кредитование стало востребованным. У большинства москвичей нет возможности купить квартиру, комнату или дом, но вполне реально взять кредит. В связи с появившимся и постоянно растущим спросом, банки создают свои ипотечные программы и осваивают нишу ипотечного кредитования. У большинства это получается и они захватывают определенные сегменты. В связи с этим конкуренция из года в год все накаляется. Так, за последние пять лет ставки снизились с 18-21% в валюте до 10-12% и с 21-25% до 12-14% в рублях.

Рынок является молодым и только начал развиваться, у банков еще не выработано наиболее успешных стратегий. Именно поэтому данная тема является наиболее актуальной.

Предметом исследования данной работы является конкуренция, объектом - конкуренция банков на рынке ипотечного кредитования.

Для реализации поставленной задачи были выдвинуты следующие цели:

ü выделить существующие национальные ипотечные программы

ü сравнить 2 модели: американскую и российскую

ü выделить преимущества и недостатки отечественной модели

ü провести анализ рынка ипотечного кредитования

ü охарактеризовать позиции лидеров российского рынка ипотеки и их конкурентные преимущества

ü проанализировать влияние американского кризиса на конкурентоспособность отечественных банков

ü сделать вывод о проделанной работе

1. Теоретические основы конкуренции банков на рынке ипотечного кредитования

1.1 Теоретические основы банковской конкуренции

Конкуренция - это соперничество рыночных субъектов, заинтересованных в достижении одной и той же цели; это "способ отбора наиболее эффективных вариантов организации труда и производства в широком смысле слова" [2].

Существуют условия, необходимые для возникновения конкуренции, такие как:

Ø Наличие свободных капиталов

Ø Наличие законодательной и иной правовой базы регулирования конкурентных отношений

Ø Возможность свободного перемещения ресурсов, средств и рабочей силы

Ø Наличие необходимой инфраструктуры рынка

Ø Как можно более низкий уровень монополизации экономики и др.

Выделяют следующие признаки конкуренции:

· Существование рынков с альтернативными возможностями выбора

· Наличие субъектов, соревнующихся между собой

· Чередование применяемых мер рыночной политики и ответных мер между конкурентами

Банковская конкуренция - "это совершающийся в динамике процесс соперничества коммерческих банков и прочих кредитных институтов, в ходе которого они стремятся обеспечить себе прочное положение на рынке кредитов и банковских услуг" [1].

В финансовом секторе банковского рынка можно выделить 3 уровня конкурентной борьбы:

1) конкуренция между коммерческими банками, которые традиционно делятся на универсальные и специализированные;

2) конкуренция со стороны небанковских кредитно-финансовых институтов, а также нефинансовых организаций 3) конкуренция со стороны финансовых конгломератов. Также можно выделить такие уровни, как индивидуальная (конкурентами являются отдельные кредитные институты) и групповая конкуренции (когда в качестве конкурентов выступают группы родственных кредитных институтов - например, объединения сберегательных касс и кредитных товариществ в Германии, проводящие согласованную рыночную политику).

Внутриотраслевая и межотраслевая конкуренция.

"Внутриотраслевая конкуренция - это конкуренция между фирмами одной отрасли, производящими аналогичные товары, которые удовлетворяют одну и ту же потребность, но различаются по цене, качеству, ассортименту" [1].

"Межотраслевая конкуренция - конкуренция между предприятиями, основная деятельность которых связана с производством совсем разных видов продукции, но которые, диверсифицируя своя деятельность, в погоне за большей прибылью могут переключиться полностью или частично и на нетрадиционные для них виды продукции" [2].

Оба вида конкуренции могут происходить на разных масштабов рынках, причем более "мелкого вида конкуренции", чем внутривидовая, не существует.

При внутриотраслевой конкуренции, в процессе разработки стратегии, банки определяются со своим типом - универсальный или специализированный.

Универсальны банки демонстрируют большую степень диверсификации, их можно охарактеризовать не как многоотраслевые, а как всеотраслевые предприятия, конкурирующие со всеми участниками банковского рынка. В результате они испытывают максимальное давление внутриотраслевой конкуренции. Специализированные банки действуют в меньшем числе отраслей и конкурируют с универсальными банками, а также с банками и небанками, имеющими аналогичную специализацию.

Внутриотраслевая конкуренция бывает двух видов: предметная и видовая. Первая возникает между фирмами, выпускающими идентичные товары, которые различаются лишь качеством изготовления или даже могут вовсе не отличаться (например предоставление банками массового однородного ассортимента - различные виды вкладов). Видовая конкуренция осуществляется между предприятиями, выпускающие товары, предназначенные для одной и той же цели, но отличающиеся по каким-либо существенным параметрам.

С развитием банковского дела и экономики в целом услуги массового характера могут терять свою однородность. В глазах потребителей одни и те же услуги могут носить различные черты, что связано большей частью с репутацией, известностью, господдержкой банка и т.п. Таким образом, внутривидовая конкуренция в банковском секторе существует в большей части как видовая. Это означает, что разработка новых ассортиментных единиц в рамках существующего вида не обеспечит конкурентного преимущества, если она не подкрепляется мерами по формированию потребительских предпочтений.

Межотраслевая конкуренция в экономике осуществляется посредством перелива капитала или функциональной конкуренции.

Для банковского сектора более характерен перелив капитала, который происходит при появлении на банковском рынке новичков или при попытке банков освоения и завоевания доли на новых отраслях и нишах.

На практике для перелива капитала существуют препятствия - входные и выходные барьеры.

| Барьер | Признаки |

| Входной |

Отсутствие патентной защиты новвоведений Правовые ограничения банковской деятельности Ограниченность доступа к источникам кредитных ресурсов Дифференциация банковского продукта Высокие издержки по переориентации потребителей |

| Выходной | Проникновение кредитных институтов на новые рынки обычно не связано с их уходом со старых, а осуществляется в рамках диверсификации банковского ассортимента. В связи с этим выходные барьеры не имеют существенного значения для банковского сектора |

Ценовая и неценовая конкуренция.

Особенность ценовой конкуренции на банковском рынке является "отсутствие четкой взаимосвязи потребительной стоимости товара (банковской услуги) и его цены" [1].

Существуют "внешние силы, сужающие возможности ценовой конкуренции:

1. процентные ставки могут подвергаться государственному воздействию

2. существует предел процента, ниже которого банк уже не будет получать прибыль, что могут себе позволить не все. В связи с этим конкуренция все более принимает неценовой характер

Неценовая конкуренция прежде всего связана с изменениями качества услуг.

![]() Критерии качества

Критерии качества

![]()

| Для потребителей | Для самого банка |

|

Скорость обслуживания, срочность осуществления операций, наличие ошибок, часы работы банка, качество консультирования и др. |

Скорость внутренних рабочих процессов, уровень издержек на исправление ошибок, эффективность рабочих процессов, уровень мотивации работников, производительность труда и др. |

1.2.Возникновение и развитие банковской конкуренции

Реальная банковская конкуренция появилась во второй половине XIX века. До этого времени конкуренции как таковой не было из-за относительно малого количества банков, не насыщенности рынка, что способствовало возможности расширения рыночной ниши без вступления в конкурентную борьбу; считалось нечестным отбивать друг у друга клиентов.

На рубеже XIX века ситуация изменилась и началась жесткая охота на клиентов (банки начали предлагать услуги прямо на дому, соревнуясь выгодностью предложений).

"В ХХ веке европейское банковское дело пережило две глубокие структурные перестройки, отразившиеся и на конкурентной ситуации. Перед первой мировой войной основу операций крупных частных банков Западной Европы составляли кредитование промышленности и сделки с ценными бумагами….у каждой группы кредитных институтов была приоритетная сфера влияния, а вмешательство в чужую сферу встречалось относительно редко. И если крупные банки конкурировали друг с другом, то, например, сберкассы ими в качестве конкурентов не рассматривались.

Эта конкурентная ситуация в корне изменилась после первой мировой войны в связи с волной рационализации в банковском деле, вызванной чрезвычайно сильным расширением безналичного оборота. Благодаря внедрению вычислительных машин банки охватывали все новые круги клиентуры, что явилось одной из причин усиления концентрации в банковском секторе экономики……произошел ряд слияний.

Вторая крупная структурная перестройка банковского дела Западной Европы началась в 60-х годах, когда на роль первостепенного источника ресурсов всех кредитных институтов выдвинулись сберегательные вклады населения. До этого крупные коммерческие банки обслуживали только предприятия и частных лиц с высоким уровнем доходов. Широким же массам населения были доступны по существу только сберкассы. Положение резко изменилось в связи с ростом доходов широких масс населения, чему способствовало и введение безналичной выплаты зарплаты. Расширение массовых операций всех кредитных институтов повлекло за собой стирание различий между банковскими группами, универсализацию банковской деятельности, а как следствие - усиление банковской конкуренции. В 60-х годах также началась либерализация государственного регулирования деятельность коммерческих банков, оказавшая значительное влияние на обострение конкурентной ситуации.

80-н годы характеризуются дальнейшим обострением конкуренции. Западные банки начали проявлять интерес к новым рынкам сбыта, представленными прежде всего странами Восточной Европы" [1].

Современные особенности банковской конкуренции.

Банковская конкуренция обладает рядом специфических особенностей, отличающих ее от конкуренций на других рынках, среди которых:

ü возникла позже, но не уступает разновидностью форм и высокой интенсивностью

ü конкурентами могут быть как другие банки, так и небанковские институты

ü на различных рынках банки могут выступать как продавцы, а на других как потребители

ü внутриотраслевая конкуренция носит преимущественно видовой характер, что связано с дифференциацией банковского продукта

ü банковские услуги могут заменять друг друга, но не имеют конкурентоспособных внешних заменителей

ü существуют проблемы управления качеством и рекламы

ü банковские рынки являются рынками дифференцированной олигополии

Среди основных закономерностей банковской конкуренции можно выделить следующие:

универсализация деятельности

либерализация государственного регулирования

расширение сферы деятельности

важное значение неценовой конкуренции

усиление интенсивности конкуренции и концентрации

Особенности отечественной ипотеки:

малоразвитый рынок

низкие доходы заемщиков, что обусловливает трепетное отношения заемщиков к будущему дому (единственной крыше над головой)

стремление заемщика расплатиться в кратчайшие сроки

политическая подоплека: ипотека - способ достижения результатов в решении национальной программы "Доступное жилье"

1.3 Американская модель ипотечного кредитования

Российская ипотечная система изначально основывалась на базе именно американской модели, поэтому все основные принципы взяты оттуда. Нет ничего удивительного в том, что ипотечные программы в РФ и США похожи, как братья-близнецы. Очевидно, что по своему развитию ипотека в России сильно отстает от американской, имеющей более долгую историю. Это справедливо в отношении и объемов кредитов, и масштабов рефинансирования, и доступности ипотеки.

Объем ипотечного жилищного кредитования может достигать половины ВВП, например как в США, в то время как в России объем ипотеки не превышает 2,4%.

Для лучшего сравнения американской и отечественной ситуаций на рынке ипотеки была составлена следующая таблица:

|

Модель Критерий |

Российская |

Американская |

| 1. Доля покупаемых по ипотеке квартир в общем количестве сделок. % | 10 |

90 |

| 2. Ставка | Плавающая, фиксированная |

Плавающая, фиксированная |

| 3. Средний размер процента | 12 |

6 |

| 4. Сроки, в которые заемщики погашают кредит | В кратчайшие сроки |

Максимально растягивают выплаты во времени |

| 5. Предпочитаемый рынок для покупки жилья | Первичный (экономия 30%) |

Вторичный |

| 6. На какой срок выдаются кредиты | От года до 30 лет |

От года до 30 лет |

| 7. Подход к неплательщикам | Требование предоставить альтернативное жилье зафиксировано законодательно, но квартир для этих целей нет. |

Законодательство позволяет выселить на улицу, но эти случаи редки, и обычно решается путем предоставления муниципального жилья |

|

8. Возможность досрочного погашения кредита |

Через полгода-год |

Через 3 года |

Получается, что американский гражданин, выселенный за неуплату кредита, вправе рассчитывать на приличную муниципальную квартиру, в то время как российский гражданин соглашается на ипотеку только для того, чтобы получить жилье, сравнимое по классу с муниципальным, и долгие годы платить за него огромные проценты банку. Вероятно, в этом и есть одно из основополагающих отличий ипотеки в США и РФ на сегодняшний день, которое и влечет за собой огромную разницу в числе ипотечных сделок по приобретению жилья.

2. Анализ рынка ипотечного кредитования

2.1 Анализ банковского сектора 1990-2007 гг.

После финансового кризиса 1998 года стало ясно: на рынке появилась новая сила, диктующая всем свою волю. Если в начале перестройки 1986-1990гг. и позже 1991-1992 гг. государство было занято решением политических проблем, то в постсоветское время руки "дошли" до экономики.

Российская экономика, унаследовавшая от советской монополизированную структуру, переутяжелела - большинство юридических субъектов, включая банки, занимают монопольное положение в соответствующем секторе экономики.

В эпоху перестройки начал формироваться частный сектор хозяйствования. Банки-монополисты (Сбербанк, Агропромбанк, Внешэкономбанк и др.) уже не могли удовлетворить потребности новых агентов рыночного производства. Бурными темпами формировалась сеть коммерческих банков, способных удовлетворить потребности в обслуживании большого количества не очень крупных клиентов.

"С 1985-1995гг рынок прошел все стадии капитализма - свободной конкуренции, монополистического капитализма, государственно-монополистического капитализма". [4]

Для банков кончилось время свободной конкуренции, когда было сравнительно легко начать банковское дело, найти клиентов, удержаться на плаву, преуспеть, и этап монополистического капитализма, когда надо было считаться главным образом со своими более крупными конкурентами.

Шустов писал: "…для российских банков кончилось время "легких" денег. Им предстоит не только "разобраться" между собой, закрепив за тем или иным участником или группой участников определенную нишу финансового рынка, но и определить свое отношение к новым рыночным силам, главной из которых становится государство…Видимо наряду с серьезными переменами на финансовом рынке в банках должна произойти внутренняя "перестройка", переоценка их места в финансовой сфере российской экономики".

В 2004 году на кредитном рынке возникла реальная конкуренция. Многие крупные риэлторские компании создали в своем составе подразделения, позволяющие купить квартиры в рассрочку. Если раньше банки не прикладывали особых усилий для поиска клиентов-заемщиков, то теперь за них разворачивается конкурентная борьба. Место на этом рынке пока есть для всех, и постоянно появляются новые игроки.

Общегосударственные программы ипотечного кредитования, охватывающие всю или почти всю страну, имеют только Агентство по ипотечному жилищному кредитованию (АИЖК) и Сбербанк РФ.

"Чем же банки привлекают клиентов?

Некоторые банки, кредитовавшие граждан на покупку жилья, не выдержали испытания кризисом. Но на их примере население смогло убедиться в том, что ипотека безопасна для заемщика при прекращении банком операций. Владелец недвижимости не несет никакого урона, поскольку право собственности остается за ним. Конечно, одновременно остаются и обязательства перед преемниками разорившегося банка по погашению долга.

Основной тенденцией рынка в 2004 году стало удлинение срока кредитования. Так, Райффайзенбанк увеличил сроки погашения кредита с 10 до 15 лет, а по некоторым программам АИЖК сроки погашения кредита составляют 27 лет. Одновременно конкуренция приводит к снижению ставок - если год назад главные операторы рынка говорили о кредите с плавающей ставкой процента по формуле 10%+LIBOR, то в 2004 году они активно применяют формулу 8%+LIBOR.

Еще одно отличие 2004 года - размер первоначального взноса, который раньше, как правило, составлял 30-50%. В уходящем году многие кредитные продукты предусматривали гораздо более низкий процент - на уровне 10% стоимости приобретаемого жилья. Среди них - кредит Сбербанка России "Молодая семья", предоставляемый супругам, которые не достигли 30-летнего возраста. Ссуда выдается как для покупки квартиры на вторичном рынке, так и для инвестирования строящегося объекта". [15]

Согласно более ранним отчетам, в частности по данным аналитического обзора RBC Research "Поведение потребителей на рынке ипотечного кредитования", в 2005 году Сбербанк выдал ипотечных кредитов на сумму $1,7 млрд. "Внешторгбанк" за тот же период выдал ипотечных кредитов на сумму $138 млн, а "Райффайзенбанк" - на сумму $98 млн. Вклад остальных банков в развитие отечественной ипотеки значительно меньше.

В России объем выданных ипотечных кредитов удваивается каждые полгода.

"Так, объем выданных банками кредитов физическим лицам на покупку жилья в России на 1 января 2007 года составил 347,07 млрд. рублей, из которых на долю ипотечных кредитов приходится 263,56 млрд. рублей, при этом доля Москвы составила порядка 20%, доля Московского региона - 26,5% в общем денежном объеме выданных ипотечных кредитов. По оценке Аналитического консалтингового центра "МИЭЛЬ-Недвижимость", по сравнению с 2001 годом количество выданных ипотечных кредитов увеличилось в 2002 году в 4,6 раз, в 2003 - в 8,9 раз, в 2004 - в 17,9 раз, в 2005 - в 46,4 раза, в 2006 - превысило уровень 2001 года в 107,1 раза. Ежегодный прирост объемов выданных ипотечных кредитов в 2005 и 2006 годах составил 160% и около 130% соответственно. Следовательно, денежный объем выданных в 2006 году ипотечных кредитов увеличился в 2,3 раза по сравнению с 2005 годом.

Десятка банков-лидеров в 2006 г.

| место | банк | Выдано ипотечных кредитов |

| 1 | Сбербанк России | $4,3 млрд |

| 2 | ВТБ24 | $756,55 млн |

| 3 | Москоммерцбанк | $620 млн |

| 4 | БАНК УРАЛСИБ | $337 млн |

| 5 | DeltaCredit | $291 млн. |

| 6 | КИТ Финанс | $277,6 млн |

| 7 | Транскредитбанк | $241,4 млн |

| 8 | Городской Ипотечный Банк | $217,4 млн |

| 9 | Газпромбанк | $195,5 |

| 10 | Росбанк | $192,9 млн |

Источник: РБК.Рейтинг

Рынок ипотечного кредитования в 2006 году характеризовался улучшением условий кредитования для заемщиков. Так, требуемая банками минимальная доля собственных средств сократилась в среднем с 20% до 11% от стоимости квартиры, некоторые банки сократили ее до 0%. Процентные ставки снизились в течение года по ипотечным кредитам в рублях с 16-17% годовых до 11-13% годовых; по ипотечным кредитам в долларах - с 11-12% до 9,5-11% годовых. Максимальный срок кредитования составил 25-30 лет". [16]

"Исследование рынка ипотечного кредитования, проведенное Альфа-банком, показало, что в 2006 году его объемы увеличились на 181%. Этот рост был обеспечен в основном средними банками, потеснившими крупнейших игроков. Их лидерские позиции, по словам экспертов, были обеспечены за счет применения административного ресурса в лице риэлтерских агентств.

Лидеры ипотечного рынка ослабили свои позиции. Доля Сбербанка составила лишь 47% против 63% в 2005 году. Между тем в пятерку лидеров вошли прежние аутсайдеры - Москоммерцбанк, занявшийся ипотекой около года назад, и "КИТ-финанс", работающий на этом рынке полтора года. В 2006 году Москоммерцбанк выдал ипотечных кредитов на сумму около $600 млн. Это позволило ему увеличить свою рыночную долю с 0,1% в 2005 году до 4,8% в 2006 году и занять по объему портфеля третье место, уступив лишь Сбербанку и ВТБ. Ипотечный портфель "КИТ-финанса" в 2006 году увеличился на $400 млн, что обеспечило ему пятое место в рейтинге с долей рынка в 3,3%, уступив лишь банку "Дельтакредит".

Участники рынка связывают появление на рынке новых лидеров с агрессивной стратегией, суть которой в максимально плотных контактах с риэлтерскими агентствами. По единогласному утверждению банкиров, основную роль в привлечении клиентов сейчас играют не процентные ставки и сроки предоставления кредитов, а нерыночные способы привлечения заемщиков через риэлтерские агентства. Так, по утверждению банкиров, все три средних банка, вошедших в пятерку лидеров (Москоммерцбанк, банк "Дельтакредит" и "КИТ-финанс"), работают по этим схемам. "Именно такая стратегия, как показал опыт Москоммерца, на данный момент является наиболее успешной на рынке ипотеки, и некрупные банки в силу присущей им мобильности в принятии решений первыми использовали этот канал продвижения своей продукции, - считает замдиректора финансового департамента Агентства по ипотечному жилищному кредитованию АИЖК Денис Гришухин. - Таким образом, рынок недвижимости определяет развитие рынка и ипотеки и даже расстановку сил на нем не только прямо, но и косвенно".

"Риэлтеры охотно соглашаются на сотрудничество с такими банками, поскольку уверены, что отказов по кредитам практически не будет", - поясняет руководитель блока ипотечного кредитования Альфа-банка Илья Зибарев. "Риэлтерские агентства выбирают партнеров среди банков, предлагающих максимально либеральные условия, - подтверждает руководитель проектов отдела ипотечного кредитования агентства недвижимости МИАН Максим Блеверов. - Если Москоммерц - это "пылесос", который одобряет практически все заявки, то тот же ВТБ отказывает в кредите в 30-40% случаев". [17]

Объем выданных ипотечных кредитов за первые шесть месяцев 2007 года увеличился на 60 процентов и превысил 200 миллиардов рублей.

Изменения на ипотечном рынке к 2007 году:

o Снижение ставок, первоначального взноса

o Усиление маркетинговых кампаний

o Рост игроков с 30 до 400х, что обеспечило увеличение конкуренции в 10 раз

o Увеличение срока кредитования

o Появление новых продуктов:

1. Выдача кредита без первоначального взноса

2. Возможность кредитования в франках и йенах

o Увеличение числа точечных продуктов, рассчитанных на узкоспециализированных клиентов

o Все еще не работает ипотека для военных

o Увеличение числа программ рефинансирования

Пятая часть жилищных займов приходится на Москву. Доля Московской области составляет 8 процентов, Санкт-Петербурга - 7 процентов. Задолженность по кредитам по состоянию на 1 июля достигла 380,5 миллиарда рублей.

Ситуация на региональном ипотечном рынке:

- По мнению ФАС рынок абсолютно не развит: высокие кредитные ставки, недостаточный ассортимент продуктов

- Низкая информированность населения: в большинстве случаев гражданам известно о 3х направлениях: национальный проект "Доступное жилье", программа "Молодая семья" и АИЖК

- В ряде регионов наблюдается монополизм крупных банков

- Явная поддержка местных кредитных организаций со стороны властей субъектов, что не позволяет создать конкурентную среду

- Банки и населения не участвуют в госпрограммах

Главные причины сложившейся ситуации - это недостаточные доходы россиян, высокие проценты по кредитам, низкое качество продукта, высокая стоимость оформления кредитов и сложность процедуры, неполное раскрытие информации по дополнительным выплатам и комиссиям за обслуживание.

2.1.1 Основные характеристики конкурентной среды на рынке ипотеки

Продуктовые границы рынка

Продуктовыми границами рынка потребительского кредитования являются услуги, предоставляемые физическим лицам в виде краткосрочных и среднесрочных ссуд в целях приобретения товаров (работ, услуг) для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

Продуктовыми границами рынка ипотечного кредитования являются услуги, предоставляемые физическим лицам в виде долгосрочных ссуд под залог строительных объектов недвижимого имущества.

Географические границы рынка

Географическими границами рынка потребительского и ипотечного кредитования являются границы территорий субъектов Российской Федерации.

Институциональные границы рынка

Услуги потребительского и ипотечного кредитования предоставляются следующими организациями:

кредитными организациями, зарегистрированными на территории субъекта Российской Федерации;

филиалами и дополнительными офисами кредитных организаций, зарегистрированных на территории других субъектов Российской Федерации;

ипотечными кооперативами граждан.

Потребителями услуг являются физические лица.

Потребительский кредит - это краткосрочная и среднесрочная ссуда, предоставляемая физическим лицам (потребителям) в целях приобретения товаров (работ, услуг) для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

Ипотечный кредит - это долгосрочная ссуда под залог строительных объектов недвижимого имущества.

Анализ барьеров входа на рынок

1. Барьер капитальных затрат или объемы первоначальных инвестиций, необходимых для входа на рынок услуг потребительского и ипотечного кредитования.

Как следует из опроса руководителей и специалистов кредитных организаций, одним из самых существенных барьеров для входа на рынок потребительского и ипотечного кредитования являются высокие первоначальные капитальные вложения, необходимые для организации предоставления новых банковских продуктов и услуг.

Такие затраты связаны, в первую очередь, с организацией программ кредитования, подбором и обучением специалистов, переоборудованием существующих площадей для оказания услуг по новым программам кредитования или арендой (покупкой) площадей для дополнительных офисов. Также при входе кредитной организации на данный рынок услуг необходимы значительные затраты на финансирование маркетинговых программ.

2. Экономические ограничения.

Самым существенным экономическим ограничением для развития рынка услуг потребительского и ипотечного кредитования, связанным с общим состоянием социально-экономического развития России, является низкая платежеспособность населения.

Основным сдерживающим фактором является недостаток долгосрочной ресурсной базы для потребительского, а особенно ипотечного кредитования.

В качестве других проблем выделяются низкая транспарентность заработка заемщиков, отсутствие их кредитных историй, что затрудняет оценку кредитных рисков.

3.Административные и другие барьеры.

Как отмечают кредитные организации, осуществляющие деятельность на рынке потребительского и ипотечного кредитования, определенными проблемами являются как несовершенство федерального законодательства, регулирующего вопросы ипотеки жилых помещений, в частности Федерального закона от 16.07.98 № 102 "Об ипотеке (залоге недвижимости)", так и недостаточная эффективность системы судебного исполнения по вопросам обращения взыскания на заложенное имущество в случаях неисполнения заемщиком обязательств перед кредитором.

Несмотря на существующие проблемы, рынок потребительского и ипотечного кредитования является быстрорастущим и высокорентабельным.

2.2 Анализ конкуренции банков на рынке ипотеки

На рынке ипотечного кредитования произошел колоссальный прорыв - уже более четырехсот банков выдают ипотечные кредиты. Такое количество соперничающих между собой заимодателей по ипотеке естественно, привело к изменениям и причем, кардинальным изменениям условий выдачи ипотечных кредитов.

В чем это выражается? В первую очередь качество обслуживания при получении ипотечного кредита стало практически в лучших традициях Западных банков, которые работают с ипотечным кредитованием уже много лет. Получать ипотечный кредит стало удобней, так как банки открыли много офисов. Получать ипотечный кредит возможно гораздо быстрей.

В борьбе за заемщиков банки значительно снизили свои требования к ним. Многие увеличили возраст заемщика до 70 лет. Не по одному виду кредитования, банки не стали настолько лояльны к верхнему возрастному пределу заемщика. Банки не требуют обязательно наличие российского гражданства, и регистрации по месту выдачи кредита. Хотя, конечно, требуют, но могут это требование обойти, то есть подход к заемщику стал просто индивидуальный.

Этот подход так же проявляется и к требованиям имущественным. Сначала банки при рассмотрении вопроса о выдаче ипотечного кредита, перестали ориентироваться только на проводимые заработные платы, при этом учитывая, востребованность будущего клиента на рынке труда, затем, стало возможным показывать имущество, в качестве гарантии своей платежеспособности, а потом уже и созаемщики и поручители стали учитываться, при проверке материальной благонадежности. К каждому заемщику индивидуальный подход - вот очень хорошая тенденция, которая стала возможной благодаря конкуренции банков по предоставлению ипотечных кредитов.

Индивидуальный подход, плюс более лояльное отношение к материальным возможностям будущего своего заемщика - вот результат борьбы за клиентов. Проявился он в том, что многие, очень многие банки, снизили порог первоначального взноса по ипотечному кредиту. Первоначальный взнос в тридцать процентов, который был обязательным, теперь составляет 10%, 5%, а в некоторых банках и вообще отсутствует. Таких банков немного, но они есть.

Срок, на который выдается ипотечный кредит, напротив, повысился до отметки, которая считается оптимальной, на развитом рынке ипотечного кредитования зарубежных стран. Ранее, до обострения конкуренции между банками по ипотеке, кредит выдавался, в большинстве своем на 15 лет, а иногда и на 10 лет. Теперь ипотечный кредит можно получить на 25, а то и на 30 лет. Это очень существенно снижает размер ежемесячных взносов, и делает ипотеку еще более доступной

Доступным ипотечное кредитование делает и снижение процентной ставки. Совсем недавно, год - полтора назад, средний процент по ипотечным кредитам составлял 20 % годовых. Теперь такие процентные ставки кажутся далеким прошлым. Это потому, что по ипотечным кредитам в валюте процентные ставки снизились до 9,5 %, а по рублевым до 11-12 %. Специалисты утверждают, что это еще не предел. Для сравнения, в западных странах, процентная ставка по жилищным займам составляет 4-6%. У нас, пока проценты значительно выше. Но у такого положения есть объективные причины. Во-первых, инфляцию в России еще пока никто не отменил, и банки вынуждены ее учитывать. Во-вторых, налоговое законодательство, так же не позволяет банкам снизить проценты, до такой отметки, как на Западе. В-третьих, существует не беспочвенная угроза того, что снижение процентных ставок приведет к увеличению, и без того серьезного спроса на жилье. Это вызовет еще более безумное удорожание квартир.

Как избежать такой ситуации, и при этом снизить еще процентные ставки по ипотечному кредитованию, знают специалисты банков. Они предлагают больше строить. Банки не только предлагают, но и вкладывают свои деньги в строительство нового жилья, привлекают иностранных инвесторов для строительства. Мало того, банки даже перенимают технологии строительства недорогого, более доступного жилья. Эти технологии позволят насытить рынок жилья, снизить ипотечные ставки до 7%, и сделать ипотечное кредитование массовым, при этом не сильно повышая цены на недвижимость. Конкурентная борьба за заемщика по ипотечному кредитованию, позволила банкам объединиться, и начать существенно влиять в лучшую сторону на жилищную проблему в нашей стране.

Конкуренция банков на рынке ипотечного кредитования дает невероятно положительный эффект не только для заемщиков, но и для всей страны в целом. Конкуренция в скором времени позволит насытить рынок доступным жильем, сделать ипотечное кредитование массовым, то есть возможным для населения с невысоким уровнем дохода. Уже через несколько лет ипотека сделает нас боле счастливыми людьми.

Как и на любом другом рынке, на рынке ипотечного кредитования есть свои неоспоримые лидеры, такие как: Сбербанк России, ВТБ 24, Банк Москвы, Мосскоммерцбанк. Доля других банков меняется очень быстро, в связи с тем что рынок ипотеки молодой и малоразвитый.

По результатам исследования, проведенного Национальным Агентством Финансовых Исследований (НАФИ) при поддержке Ассоциации региональных банков России, предоставленным ИА DAILYSTROY, наиболее привлекательными банками для ипотечного кредитования среди москвичей являются:

Сбербанк России (52,9%)

Росбанк (14,4%)

Банк Москвы (13,1%)

Внешторгбанк (12,4%), включая Внешторгбанк 24

Юниаструм Банк (3,9%)

DeltaCredit (3,3%)

Импэксбанк (2,6%)

Московский Кредитный Банк (2,6%)

Уралсиб (2,6%)

Возрождение (1,3%)

Подобная ситуация вполне объяснима. Лидер данного рейтинга Сбербанк России давно на банковском рынке и имеет государственную поддержку. Очевидно, что банк, который все "знают с детства", в первую очередь вызывает доверие. Именно к этому банку население России "привыкло в советское время", и именно этот банк является крупнейшим в стране, и по сей день.

Росбанк, Внешторгбанк и Банк Москвы, хотя значительно и отстают от Сбербанка, но, тем не менее, имеют достаточное количество голосов. Также данные банки практически полностью соответствуют основным критериям выбора.

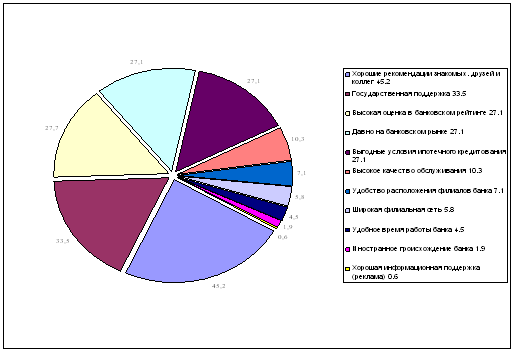

Как правило, население выбирает банк основываясь на следующих принципах, представленных на диаграмме.

Данные о выдачи ипотечных кредитов в 2007 году:

| банк | выдано ипотечных кредитов, тыс рублей |

доля выданных кредитов, % q |

доля выданных кредитов s |

|

| 1 | Сбербанк | 66 000 000.0 | 38,35 | 0,38 |

| 2 | Группа ВТБ | 21 987 174.0 | 12,78 | 0,13 |

| 3 | Москоммерцбанк | 14 988 285.2 | 8,71 | 0,09 |

| 4 | Кит Финанс | 8 855 767.7 | 5,15 | 0,05 |

| 5 | УРСА Банк | 8 666 904.0 | 5,04 | 0,05 |

| 6 | Уралсиб | 6 655 739.1 | 3,87 | 0,04 |

| 7 | Дельтакредит | 6 332 713.9 | 3,68 | 0,04 |

| 8 | Городской Ипотечный Банк | 5 000 000.0 | 2,91 | 0,03 |

| 9 | ТрансКредитБанк | 4 705 468.0 | 2,73 | 0,03 |

| 10 | Райффайзенбанк Австрия | 4 575 438.1 | 2,66 | 0,03 |

| 11 | Юниаструм Банк | 4 161 892.8 | 2,42 | 0,02 |

| 12 | Евротраст | 3 962 288.0 | 2,30 | 0,02 |

| 13 | МБРР | 3 632 548.2 | 2,11 | 0,02 |

| 14 | Абсолют Банк | 3 393 411.0 | 1,97 | 0,02 |

| 15 | Международный Московский банк | 3 109 602.0 | 1,81 | 0,02 |

| 16 | МДМ-банк | 3 095 509.0 | 1,8 | 0,02 |

| 17 | Банк Москвы | 2 986 017.1 | 1,73 | 0,02 |

На основании данных, представленных в таблице можно рассчитать следующие индексы и коэффициенты:

1. Коэффициент концентрации

CRk=∑qi

Рассчитаем этот коэффициент для 3х фирм:

CR3=38,34%+12,78%+8,71%= 59,83%

CR4=38,34%+12,78%+8,71%+5,15%=64,98%

2. Коэффициент Герфиндаля-Гиршмана определяется как сумма квадратов долей реализации товара на товарном рынке, выраженных в процентах, приходящихся на каждого субъекта рынка

HHI = ∑qi2

HHI = 1841,911

Поскольку коэффициент концентрации не позволяет дифференцировать "рыночную роль" различных участников, то при наличии полной информации о финансовых организациях предпочтительной является оценка концентрации рынка с помощью коэффициента концентрации и индекса Герфиндаля-Гиршмана, который показывает, какое место на данном рынке занимают более мелкие участники и есть ли предпосылки при сложившемся составе финансовых организаций к противодействию со стороны более мелких участников рынка рыночной власти крупнейших.

Учитывая имеющийся коэффициент концентрации и только что полученный коэффициент HHI, то отечественный рынок ипотечного кредитования можно отнести к умеренно - концентрированному.

3. Коэффициент относительной концентрации

К=β/α,

где β - доля числа крупнейших предприятий на рынке

α - доля продаж крупнейших предприятий

Будем считать, что на российском ипотечном рынке 3 крупнейших банка, тогда:

К = 17,65/59,83 = 0,295

В связи с тем, что значение коэффициента близко к 0, то степень концентрации на рынке высока.

Причем, вопрос о том, сколько брать крупнейших предприятий - не решен. К примеру, если мы возьмем это число за два, то коэффициент будет равен 0,23, т.е. концентрация на рынке выше.

Поэтому, воспринимать значение, получившееся по этому коэффициенту как однозначно правильное нельзя. Нужно рассматривать в совокупности с другими индексами.

4. Индекс Холла-Тайдмана НТ [21]

НТ = 1/ (2*∑Risi - 1)

R - ранг, по убыванию, у самой крупного банка ранг 1

HT = 1/ (2* 4,538 - 1) = 0,124

Этот коэффициент лежит к пределах от 0,0588 до 1. Получившееся значения ближе к нижней границе, поэтому считается, что концентрации не велика.

5. Индекс максимальной доли

I = (qmax - M (q)) / (qmax + M (q))

M (q) - средняя арифметическая рыночных долей

I = (38,35 - 5,88) / (38,35 + 5,88) = 0,73

Если рынок монополизирован, тогда qmax→ 1, M (q) → 0, а индекс стремится к единице. При совершенной конкуренции, когда доли всех банков равны друг другу и равны 1/n, числитель будет равен нулю, и индекс тоже будет равен нулю.

В нашем случае индекс лежит в интервале от 0,5 до 0,75, что диагностирует олигопольный рынок. В тоже время, индекс очень близок к интервалу (0,75;

1), который характеризует монополизацию рынка.

6. Коэффициент Линда

Для характеристики изучаемого рынка рассчитан индекс Линда (L), который позволяет определить степень неравенства между лидирующими на рынке продавцами товара и рассчитывается по формуле:

L=∑Qi * 1/k* (k-1)

Qi = Ai/i / [ (Ak - Ai) / (k-i)]

где k - число поставщиков (не менее 2х)

i - число ведущих поставщиков, среди k

Ai и Ak - соответственно доля ведущих поставщиков среди всех и доля всех поставщиков

Qi - отношение средне доли рынка i-го поставщика к доле k-i поставщиков

Индекс Линда использован в качестве определителя "границы" олигополии следующим образом: рассчитывается L для K = 2, K = 3 и так далее до тех пор, пока L k+1 > Lk, то есть не будет получено первое нарушение непрерывности показателя L. "Граница" считается установленной при достижении значения Lk минимального значения по сравнению с Lk+1.

Были проведены вычисления, которые занесены в следующую таблицу:

| I | II | III | |

| k | 2 | 3 | 3 |

|

Ak |

51,12 | 59,83 | 59,83 |

| i | 1 | 1 | 2 |

|

Ai |

38,35 | 38,35 | 51,12 |

| Q | 3,002 | 3,570494 | 2,934558 |

| L | 1,501 | 0,595082 | 0,978186 |

2ой и третий случай различаются тем, что во втором брался один лидер - Сбербанк, а в третьем - рассматривалось 2 лидера из 3х - Сбербанк и ВТБ. Причем, вне зависимости от количества лидеров в последних 2ух рассматриваемых случаев, коэффициент Линда оказался значительно ниже, чем первый.

Нарушение непрерывности произошло при k = 2. Следовательно, олигополию образуют 2 первых хозяйствующих субъекта: Сбербанк России и Группа ВТБ. Из теории олигополии известно, что в случае, если 2 - 3 фирмы господствуют на рынке - это "жесткая" олигополия.

2.2.1 Позиция Сбербанк России

Ипотечная программа

| Процентная ставка (% годовые, валюта) | 11 |

| Срок кредитования (годы) | 15 |

| Сумма кредита (тыс.$) | Не ограничен (зависит от платежеспособности и стоимости приобретаемой квартиры) |

| Собственные средства заемщика % | 30 |

| Обеспечение* | Наличие 2-4 поручителей - физических лиц. Приобретаемая недвижимость. |

| Наличие поручителей | Да |

| Кто может получить кредит | Любой гражданин РФ для покупки квартиры в г. Москве. Москвичи для покупки квартиры в г. Москве и в Подмосковье. |

| Подтверждение платежеспособности | Официально подтвержденный доход (по справке с работы или из налоговой инспекции) |

*При условии, что сумма кредита не превышает 25 тыс.$, залога квартиры не потребуется.

В первую очередь, Сбербанк силен своими жилищными кредитами. Их особенностью является многообразие возможностей: и покупка готовой квартиры, и долевое участие в строительстве, и ремонт, и строительство своего дома или дачи, и приобретение земельного участка. Условия кредитов на жилье довольно выгодные. В Сбербанке можно взять до 90% - 95% стоимости жилья на срок до 20 лет. При этом банк предусмотрел различные варианты обеспечения: поручительства граждан, работодателей и любых юридических лиц, залог как имеющегося, так приобретаемого жилья и т.д.

В 2007 году банком введен гибкий принцип определения ставок. Их размер по кредитам физических лиц теперь определяется с учетом срока кредитования, размера предоставленного обеспечения, а также величины первоначального взноса за приобретаемый объект недвижимости. Кроме того, срок кредитования увеличен до 30 лет.

Размер комиссий у Сбербанка меньше, а процентные ставки порой больше, чем у конкурентов. Предполагается, что по ипотечным кредитам банк сохранит ставки, но удлинит сроки.

По состоянию на 1 января этого года банк выдал около 700 миллиардов рублей кредитов, 22% из которых - жилищные кредиты. Доля Сбербанка на рынке кредитования населения в это время составляла 37%, что на 6% ниже начала 2006 года. В настоящее время ставка Сбербанка по ипотечным кредитам и кредитам на жилье составляет, в зависимости от условий, 11,8-15,5%. По данным ЦБ, на начало года средневзвешенная процентная ставка по банковским кредитам на срок более одного года составляет 15,7%.

Преимущества ипотеки в Сбербанке России следующие: во-первых, после регистрации ипотеки процентная ставка по кредиту снижается. Во-вторых, приобретая жилье, Вы становитесь сразу его собственником и можете прописаться в нем. Расходы на оформление ипотеки не велики, но продать или поменять его можно только с согласия банка. Также нельзя забыть о государственной поддержке и о присутствие в большем количестве городов чем другие банки.

2.2.2 Позиция ВТБ 24

Кредитование покупки жилья на вторичном рынке

| Описание | Кредит предоставляется для приобретения квартиры на вторичном рынке жилья в Москве или Московской области. В рублях, долларах США или евро |

| Процентная ставка (годовые) | 13% -14% (рубли), 9,8% -12% (USD, евро) |

| Срок кредитования | от 5 до 25 лет |

| Сумма кредита | 5.000$ - 1.000.000$ |

| Собственные средства заемщика | от 0% |

| Обеспечение | Залог приобретаемой недвижимости |

| Наличие поручителей | Возможно |

| Кто может получить кредит | Гражданин РФ или другого государства. |

| Подтверждение платежеспособности | Банк рассматривает как официальное подтверждение дохода (справка 2-НДФЛ), так и подтверждение дохода по справке в произвольной форме. |

Кредитование покупки жилья на первичном рынке

| Описание | Кредит предоставляется для приобретения квартиры на первичном рынке жилья в Москве или Московской области. В рублях, долларах США или евро |

| Процентная ставка (годовые) | 15% -16% (рубли), 11,8% -14% (USD, евро) * |

| Срок кредитования | от 5 до 25 лет |

| Сумма кредита | 5.000$ - 1.000.000$ |

| Собственные средства заемщика | от 5% |

| Обеспечение | Залог приобретаемой недвижимости |

| Наличие поручителей | Возможно |

| Кто может получить кредит | Гражданин РФ или другого государства. |

| Подтверждение платежеспособности | Банк рассматривает как официальное подтверждение дохода (справка 2-НДФЛ), так и подтверждение дохода по справке в произвольной форме. |

| * После оформления прав собственности применяется процентная ставка по кредитам для вторичного рынка | |

Большое количество граждан, столкнувшихся с жилищной проблемой, надеются решить ее с помощью ипотечного кредита. В условиях конкуренции банки стремятся создать все более и более привлекательные предложения по ипотечному кредитованию, но на этом рынке уже определились явные лидеры, в числе которых - ВТБ 24.

Портфель ипотечных кредитов в российских банках превысит 765 миллиардов рублей и вырастет за этот год более чем в 2-3 раза. Доля ВТБ 24 на рынке сегодня уже превысила 8%, а к концу года руководство планирует ее нарастить до 10%. В Московском регионе ВТБ 24 является безусловным лидером с долей рынка больше 18%.

ВТБ 24 выполняет требование Президента РФ о снижении процентов по ипотечному кредитованию: банк в июле этого года снизил процентную ставку в среднем по рублям на 2%, по валютным кредитам на 1%.

Привлекательность условий ипотечного кредитования ВТБ 24 подтверждается тем, что только в 2007г. этот банк выбрало в качестве ипотечного кредитора более 15 500 семей. ВТБ 24 является лидером, как по объему ипотечного кредитного портфеля, так и по темпам его прироста. К основным преимуществам его предложения можно отнести:

широкую ипотечную продуктовую линейку;

готовность принимать гибкие решения о предоставлении кредитов;

наличие специальных партнерских программ практически со всеми лидерами рынка жилья: ИНТЕКО (Магистрат), Корпорация "Миракс Групп", МИАН, ДСК-1, ПИК, Миэль, Главмосстрой и пр.;

возможность получить кредиты без первоначального взноса на покупку, как готового, так и строящегося жилья;

конкурентные ценовые условия: низкие процентные ставки: от 9,0 до 11,75% годовых в долларах США и евро, от 11 до 12,5% годовых в рублях;

размер процентной ставки не зависит от формы подтверждения дохода;

длительный срок кредита: до 30 лет;

отсутствие комиссий за ведение ссудного счета;

отсутствие комиссий за снятие наличными суммы кредита;

низкий размер комиссии за выдачу кредита (не зависит от величины кредита);

возможность осуществлять досрочное погашение без уплаты комиссий через 3 месяца после предоставления кредита;

страхование права собственности на квартиру - только в течение первых 3-х лет;

рассматриваются различные формы подтверждения дохода;

при определении суммы кредита Банк рассматривает доход заемщика, супруга (-ги) заемщика, а также доходы их близких родственников;

отсутствие требований к наличию постоянной или временной регистрации заемщика по месту оформления кредита или покупки квартиры.

Но подобный перечень преимуществ можно отнести большинству лидеров рынка ипотечного кредитования. Поэтому необходимо выделить конкурентные преимущества исключительно отличающие ВТБ 24, такие как:

1. ставки на нижней границе рынка.2. отсутствие первоначального взноса.3. надежность и государственный статус банка.4. присутствие более чем в 80 городах страны.

2.2.3 Позиция Москоммерцбанка

Кредитование покупки жилья на вторичном рынке

| Описание | Кредит предоставляется для приобретения квартиры в многоквартирном доме на вторичном рынке жилья, а так же на приобретение индивидуального дома или участка земли с зарегистрированным на ней объектом незавершенного строительства. В долларах США |

| Процентная ставка (годовые) | от 10,8% |

| Срок кредитования | от 5 до 25 лет |

| Сумма кредита | не более 1.000.000$ |

| Собственные средства заемщика | от 15 % |

| Обеспечение | Залог приобретаемой недвижимости |

| Наличие поручителей | Возможно |

| Кто может получить кредит | Гражданин любого государства |

| Подтверждение платежеспособности | для работающих по найму - справка 2-НДФЛ, справка в свободной форме от работодателя другие формы подтверждения доходов; для владельцев бизнеса, ПБОЮЛ - справка по форме 2-НДФЛ, справка по форме 3-НДФЛ, текущие финансовые документы по бизнесу. |

Кредитование покупки жилья на первичном рынке

| Описание | Кредит предоставляется на приобретение инвестиционных прав на строительство квартиры или индивидуального дома на первичном рынке жилья. В долларах США |

| Процентная ставка (годовые) | от 12% при неоформленной закладной, после оформления закладной - от 10,5% |

| Срок кредитования | от 5 до 25 лет |

| Сумма кредита | не более 1 000 000$ |

| Собственные средства заемщика | от 20% |

| Обеспечение | Залог приобретаемой недвижимости |

| Наличие поручителей | Возможно |

| Кто может получить кредит | Гражданин любого государства |

| Подтверждение платежеспособности | для работающих по найму - справка 2-НДФЛ, справка в свободной форме от работодателя другие формы подтверждения доходов; для владельцев бизнеса - справка по форме 3-НДФЛ, официальная бухгалтерская отчетность. |

Москоммерцбанк начал заниматься ипотекой в 2005 г. К 2007 г. он стал третьим банком в столице по объему выданных ипотечных кредитов вслед за Сбербанком и "ВТБ 24". Еще в начале июля этого года руководство банка, празднуя придуманный им же День ипотекаря, рапортовало о планах нарастить ипотечный портфель с $1 млрд до $2 млрд в самые кратчайшие сроки.

В 2005 г. было принято решение развивать розничное кредитование. Было решено захватить определенную нишу - а именно ипотеку. В остальных нишах розничного кредитования была высокая конкуренция, а в сегменте потребкредитования уже тогда существовала большая просрочка. В итоге, использовав методологию специализированных ипотечных банков, на базе универсального банка было решено развивать в первую очередь ипотечное направление. В Москоммерцбанке был создан департамент розничного бизнеса. Клиентам предлагаются и потребительские, и автокредиты, но в основном мы работаем как ипотечный банк.

Очевидно, что ипотечный банк должен удовлетворять посредника на рынке, а не конечного заемщика. Вы же, когда квартиру покупаете, в банк не идете - он квартирами не торгует, - вы идете к риэлтору, который подберет вам несколько вариантов. Поэтому Москоммерцбанк сосредоточился исключительно на работе с риэлторами. "Мы удовлетворили посредника на рынке, а у него простая потребность - скорость принятия решения о сделке, скорость выдачи денег.

И рекламная кампания у этого банка имиджевая - объявить о выходе на рынок. На нее потрачено было $0,5 млн в 2006 г., а выдано кредитов на $600 млн". [7]

С начала этого года у Москоммерцбанка тактика поменялась: заемщик получает одинаковый процент и на 5-, и на 25-летний срок кредита. Банк своими продуктами дал рынку понять следующее: "белые и пушистые клиенты пусть идут за краткосрочными кредитами и низкими ставками в "ВТБ 24"". У Москоммерцбанка кредиты выдаются на срок до 30 лет, и видно, что их берут все более широкие слои населения, даже те, которым раньше ипотека была недоступна.

Этот банк рассчитывает на массовый рынок, а не на какой-то узкий клиентский сегмент. Его философия - ориентироваться на массового клиента, не давая при этом массовой рекламы.

Конкурентные преимущества Мосскомерцбанка следующие:

1) быстрое рассмотрение заявки на получение кредита - 24 часа 2) ориентация на массового потребителя 3) сосредоточение на работе с риэлторами.

Итак, сравнив предложения основных лидеров на рынке ипотеки можно выделить следующее:

· ВТБ24 может выдать до 100% стоимости объекта недвижимости, Сбербанк не более 90%, а Москоммерцбанк не более 1 млн $

· Наименьшая ставка у ВТБ24 - 9%, но это только в долларах и только до 7 лет кредитования. В целом Сбербанк России является лидером по самым низким ставкам - от 10, 5%

· Рассмотрение заявки занимает всего 24 часа у Москоммерцбанка, и до 7 дней у двух других банков

· ВТБ24 в целом за рассмотрение заявки и выдачу кредита взимает 7200 рублей, в то время как по большинству кредитных программ Сбербанк берет 10000 руб.

Но у Сбербанка есть одно несравнимое конкурентное преимущество - программа "Молодая семья", аналогии которой пока нет у других банков.

Отсюда следует вывод, что рынок ипотечного кредитования является реализованной нишей для этих 3х банков, а также еще для нескольких наиболее "сильнейших". Конкуренция на этом рынке с каждым годом только растет из-за появления новых игроков и новых предложений.

2.3 Кризис в США и анализ его последствий на конкуренцию рынка ипотеки

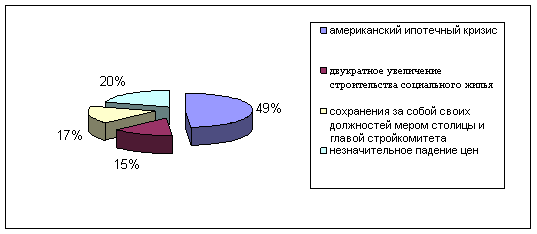

Согласно опросу, проведенному газетой "Квадратный метр" о том, какое событие Вы считаете основным на столичном рынке недвижимости в уходящем году, была составлена следующая диаграмма:

Поэтому, необходимо подробно осветить проблему американского ипотечного кризиса и его влияние на конкурентную позицию российских банков.

Кризис на рынке ипотечных ценных бумаг в США, ставший причиной мирового кризиса ликвидности, в первую очередь ударил по ипотечным рынкам разных стран. Последние три года рынок ипотеки США рос очень активно. Во многом этот рост обеспечивали заемщики с плохой кредитной историей, низкими доходами или не способные их подтвердить, так называемые NINJA (No Income, No Job, No Assets). Объем выданных сомнительным заемщикам ссуд превышал $1 трлн.

Банки практически не рисковали, поскольку выпускали под залог выданных кредитов ипотечные облигации, которые легко сбывали на вторичном рынке. Высокий риск гарантировал столь же высокий процент, облигации пользовались популярностью, под них выпускались новые ценные бумаги. Вырастала пирамида, построенная на шатком основании бракованного продукта. В итоге стоимость вторичных ценных бумаг, обеспеченных ипотечными закладными, оказывалась больше стоимости залога.

Проценты по ипотечным кредитам в США традиционно "плавающие", поэтому их величина так или иначе зависит от размера учетной ставки Федеральной резервной системы (ФРС) США. Пока она оставалась низкой, проблем не возникало. Но в 2006 году ставка ФРС резко поднялась, и заемщики оказались не в состоянии возвращать задолженность по кредитам. Начался массовый рост неплатежей.

Инвесторы побоялись лишиться своих вложений и бросились продавать наименее надежные бумаги. К лету 2007 года на рынке ипотеки США царила паника. Более 100 игроков кредитного рынка сократили, а то и вовсе свернули свою деятельность. Наиболее шумным стало банкротство Net-Bank’a в конце сентября. Его собственный капитал составлял $2,5 млрд, но количество должников, не имеющих возможности выплачивать ипотечные ссуды, оказалось критическим даже для него. Такого краха не было с 1993 года. В конечном счете, американские проблемы привели к дефициту заемных средств во всей мировой финансовой системе. Межбанковское кредитование на рынках капитала затормозилось. Одни банки придерживали деньги, не будучи уверенными в их возврате, другие резко увеличили стоимость ресурсов. Рикошетом задело и российские кредитные организации, которые потеряли возможность фондирования под терпимый процент. В наибольшей степени ухудшилось положение ипотечных банков: им требуются "длинные деньги", лет на 15-20 - дома таких не водится.

16 сентября ФРС снизила ставку рефинансирования с 5,25 до 4,75%, чтобы уменьшить как стоимость заимствований для банков, так и расходы по ипотечным кредитам для заемщиков. С тех пор и фондовый рынок в США, и мировые показатели в целом демонстрируют позитивные тенденции.

Кризис ликвидности настиг российский рынок ипотеки на взлете, подогрев тем самым суровую конкуренцию.

В этом году не проходило недели, чтобы не прозвучало сообщения о новых игроках, продвижении банков в регионы, падении ставок, удлинении сроков кредитования, снижении возрастного ценза, разнообразных акциях - уменьшении комиссии за выдачу кредита, страховых тарифов и т.д. Невысокие ставки межбанковских заимствований и активная деятельность Агентства по ипотечному жилищному кредитованию (АИЖК) позволили включиться в игру даже небольшим региональным банкам, а самые продвинутые оценивали прелести секьюритизации на внешних рынках.

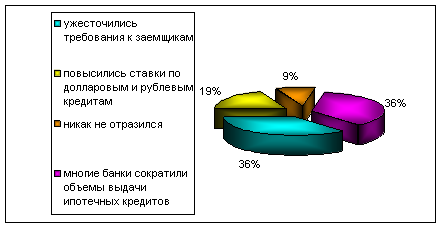

Как же отразился на российском кредитном рынке американский ипотечный кризис? (мнение экспертов газеты "Квадратный метр")

Отрицательное влияние кризиса на российскую конкуренцию на рынке ипотеки:

- Позиция банков, ужесточающих требования к заемщикам и повышающих стоимость кредитов, объяснима: действительно, ресурсы стали обходиться им дороже и добыть их труднее. Первыми отыграли назад банки, которые вели самую агрессивную политику, немыслимую без фондирования на внешних рынках. Яркий пример тому - Москоммерцбанк, в этом году вырвавшийся на третью позицию в рейтинге российских ипотечных организаций после Сбербанка и ВТБ 24. Лидерам составили компанию новички, которые снижали ставки на пределе возможностей, лишь бы не остаться на обочине, - такие, как "Русский стандарт".

Стремление уменьшить риски банки реализуют разными способами. Первое, о чем все сразу подумали, - поднять проценты для заемщиков, не сумевших должным образом подтвердить свои доходы. По этому пути пошли, например, Москоммерцбанк и Юниаструм-банк, чьи ставки выросли на 0,5-1,5%. УРСА-банк поднял ставку на 3%, фактически выйдя из игры.

- Кризис привел к росту стоимости заимствований на международных рынках капитала, а также к дефициту финансирования. Отреагировали следующим образом: снизили максимальные суммы кредитов, ужесточили подход к таким программам, как "кредит на любые цели" и "кредит с минимальным первоначальным взносом".

- "в условиях нарастания кризиса на мировом рынке российская ипотека, которая находится в начальной стадии развития, может отреагировать продолжением сворачивания программ и ужесточения условий выдачи кредитов, что в свою очередь вызовет "инфляцию ожиданий" у реальных и потенциальных заемщиков - т.е. разочарование данным институтом и массовый отказ от использования этого способа кредитования. Такой поворот дела может привести к худшим, нежели массовые невозвраты, последствиям для ипотечного рынка России". [18]

Сворачивание ипотечных программ является не проявлением кризиса ипотеки на российском рынке, а, скорее, показателем чувствительности отдельных банков к происходящим на мировом рынке изменениям.

"Сокращение ипотечных программ - это не проблемы ипотеки, это проблемы банков, которые не могут справиться с более сложными, чем ранее, условиями. А ведь способность спланировать действия в кризисной ситуации - показатель надежности банка и адекватности его менеджмента. Так что отказ от ипотечных программ имеет еще одну, имиджевую, составляющую. Крупные банки вряд ли решатся публично заявить о том, что столкнулись с проблемами рефинансирования". [18]

Положительное моменты кризиса:

o Мелкие игроки, стремясь выжить в конкурентной борьбе, снижают требования к заемщикам, одновременно закладывая дополнительные платежи, повышающие стоимость кредита. Новый рынок всегда норовят захватить все, кому не лень, торопясь снять сливки.

o Банки провели переоценку рисков, связанных с ипотечным кредитованием → после кризиса российская ипотечная отрасль окрепнет

o Повышение ставок считается незначительным, причем это повышение несколько смягчил Центробанк. "Кредитуя под 7-8 %, то есть ниже ставки рефинансирования, ЦБ расширил ломбардный список, под который можно кредитоваться. Кроме того, Банк России выделил 50 крупнейших банков, под чьи гарантии могут кредитоваться другие банки." [19]

o "Стоимость жилья не растет, а в перспективе, возможно, даже снизится. Таким образом, 10% -ное уменьшение цена на недвижимость полностью компенсирует 2% -ное повышение ставок по ипотеке….развитие ипотечного кредитования продолжается". [20]

Заключение

Российский рынок ипотечного кредитования является молодым и малоразвитым. Но наличие конкуренции видно из того, что за последние несколько лет принцип кредитования значительно изменился: ставки сократились вдвое, срок кредитования увеличился в разы, а "отбор" потенциальных заемщиков сменился, стал более мягким и теперь намного больший круг населения может рассчитывать на жилищный кредит.

"Действующая система вкладов страхования вкладов, наличие внешних и внутренних барьеров, а также изначально высокая зависимость предприятий от банковского финансирования в сравнении с заимствованием на фондовом рынке обеспечивает некоторый запас прочности для конкурентных позиций банковских институтов." [3]

Этот рынок является реализованной нишей для таких банков, как Сбербанк России, ВТБ 24 и Москоммерцбанк. У каждого есть определенная стратегия, но среди этих трех банков только Москоммерцбанк отличается новизной идей. По единогласному утверждению банкиров, основную роль в привлечении клиентов сейчас играют не процентные ставки и сроки предоставления кредитов, а нерыночные способы привлечения заемщиков через риэлтерские агентства. Этот банк делает акцент именно на посреднике - риэлтере, решающими факторами для которого являются скорость принятия решения и цена сделки. Большинство риэлтеров предлагают покупателю жилья несколько банков на рассмотрение и, как правило, посредник получит примерно одни и те же деньги за свои услуги вне зависимости от банка. Но в случае если банк примет решение выдать кредит, то риэлтер может получить свои деньги через неделю или через 24 часа после подачи заявления. Естественно, что второй вариант, который осуществляет Москоммерцбанк намного привлекательнее.

Сбербанк России на рынке ипотеки является "бегемотом". Этот банк обладает историей, многие ему доверяют, он располагает господдержкой, но в то же время Сбербанк негибок, медленно реагирует на изменения конъюнктуры рынка и потребности населения; новые игроки быстро появляются с новыми востребованными предложения. Но, все-таки этого гиганта российского рынка на сегодняшний день невозможно сдвинуть с лидерской позиции. Государственная поддержка, многолетний опыт, низкие ставки - все это основные конкурентные преимущества банка, которые обеспечивают высокий спрос.

У большинства игроков данной ниши сейчас основной стратегией является стратегия расширения рынка за счет привлечения новых покупателей, увеличения объема продаж.

У лидеров же помимо данной стратегии наблюдается позиционная и мобильная защита. Но думаю, что сегодняшние лидеры ипотечного кредитования - это скорее всего лишь первопроходцы, сталкивающиеся с трудностями в освоении молодого рынка и несущие значительные убытки и потери. По их стопа позже придут новые, сильные и успешные фирмы, которые подвинут "бегемотов".

Что же касается Сбербанка, то в сложившейся ситуации ему нужно изменить менеджерскую политику, которая неэффективна в современной ситуации на рынке. Возможно, было бы эффективно распределить обязанности и полномочия по различным видам деятельности по нескольким обособленным банкам, которые в свою очередь, естественно, будут "дочками" либо своеобразными филиалами. Данная стратегия позволит снять или хотя бы уменьшить нагрузку на управленческий аппарат внутри самого Сбербанка России.

Рынки регионов России сейчас находятся на этапе активного развития. Недвижимость в Сочи, Адлере, Анапе, Геленджике, Туапсе, Краснодаре и Краснодарском крае, Ростове привлекают покупателей и мигрантов со всей страны. Недвижимость Петербурга, Калининграда, Екатеринбурга, Перми, Новосибирска, Ярославля и других городов интересна благодаря экономическому росту регионов. Проблемы регионов существенны, но региональные центры привлекают заемщиков, что в будущем поспособствует развитию рынка ипотеки повсеместно.

В результате влияния американского кризиса сильные игроки отберут клиентов у слабых, не сумевших противостоять "катастрофе". Следовательно, на ипотечном рынке улучшится качество услуг, что не может не радовать заемщиков. Да и сужение выбора - не обязательно минус для потребителя. Изобилие тоже хорошо в меру. В прошлом году состояние человека, решившего получить ипотечный кредит, было сравнимо с эмоциями, которые испытывал советский турист, оказавшись в заграничном супермаркете перед прилавком со ста сортами колбасы: глаза разбегаются, в голове туман.

На рынке ипотеки будет лучше, если слабые банки сойдут со сцены сейчас, когда все только начинается. Дефицит заемных средств вынудит их либо совсем отказаться от ипотеки, либо начать играть по правилам, которые диктуют ведущие игроки. Заключив договор на рефинансирование с одним из лидеров рынка или Агентством по ипотечному жилищному кредитованию, такому банку придется работать по единым стандартам предоставления и обслуживания ипотечных кредитов.

Список использованной литературы

1. Коробов Ю.И. "Банковская конкуренция" // Деньги и кредит, 1995г. №2

2. Тавасиев А.М., Ребельский Н.М. "Конкуренция в банковском секторе России": учебное пособие для вузов. - М.: ЮНИТИ-ДАНА, 2001.

3. Тарасов А.И. "Вань, рубль дай." // Российское предпринимательство, 2005г, №11

4. Шустов В. "Банки на конкурентном рынке: стратегии выживания" // Вопросы экономики, 1995г, №11

5. Штайнер А. "Современные концепции развития российского банковского сектора" // Вопросы экономики, 2005г, №12

6. http://www.ipocredit.ru/laws/49074

7. http://www.russianipoteka.ru/content/view/3766/47/

8. http://www.konkir.ru/rubrics.phtml? rubr=22

9. http://www.ibk.ru/bank/sberbank_kredity_deshevle-29638/print/

10. http://www.credits.ru

11. http://www.dailystroy.ru/ipoteka/

12. http://www.neocredit.ru/articles/ipoteka/ipo_konkur.html

13. http://www.apartment.su/articles.php? id=1557

14. http://www.ipocredit.ru/analytic/294181/

15. http://www.m-2.ru/themes/default/article.asp? folder=2154&matID=10703

16. http://www.pro-credit.ru/press/issledovaniya/article-item_2009

17.http://www.m-2.ru/themes/default/message.asp? folder=2192&matID=26692)

18. http://www.dometra.ru/docs/2096/

19.С. Лаврентьев "В погоне за ликвидностью" // "Финансы" - приложение к газете RBK Daily от 6.12.2007

20. "Квадратный метр" еженедельник, № 47

21. Ю.В. Касьянов "Монополия как фактор современной экономики" // Изд-во ВолГУ, Волгоград, 2001

22. http://www.fas.gov.ru/article/a_16497.shtml

23. http://rating.rbc.ru/article.shtml? 2007/08/08/31588257