Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Сравнительный анализ общей и упрощенной системы налогообложения

Дипломная работа: Сравнительный анализ общей и упрощенной системы налогообложения

СОДЕРЖАНИЕ

Введение. 3

I. Нормативно-правовое регулирование деятельности субъектов малого предпринимательства. 6

1.1 Теоретические аспекты применения общеустановленной системы налогообложения на малых предприятиях. 6

1.2 Теоретические аспекты применения упрощенной системы налогообложения на малых предприятиях. 9

1.3 Преимущества и недостатки общеустановленной и упрощенной систем налогообложения. 15

II. Сравнительный анализ общеустановленной и упрощенной систем налогообложения на примере ООО «Мадис». 28

2.1 Финансово-экономическая характеристика ООО «Мадис». 28

2.2 Сравнительный анализ общеустановленной и упрощенной систем налогообложения на примере предприятия ООО «Мадис». 31

2.3 Выбор оптимального режима налогообложения на примере ООО «Мадис» 43

III. Пути оптимизации налогообложения малых предприятий. 51

3.1 Преимущества применения общеустановленной системы налогообложения перед упрощенной системой налогообложения. 51

3.2 Пути совершенствования и преимущества выбора упрощенной системы налогообложения. 53

Заключение. 66

Список использованной литературы.. 71

Приложения. 77

Сегодня становится все более ясным огромное значение сектора малых предприятий в России. Малое предпринимательство стало массовым явлением, обеспечивая решение как экономических, так и социальных проблем. Так оно способствует формированию конкурентных, цивилизованных рыночных отношений, расширению ассортимента и повышению качества товаров, работ, услуг; структурной перестройке экономики, придавая ей гибкость, мобильность, маневренность; привлечению личных средств населения на развитие производства; созданию дополнительных рабочих мест, сокращению уровня безработицы..

За время существования малого предпринимательства в России создана нормативно-правовая база, регулирующая предпринимательскую деятельность в малых формах. Определены цели и задачи государственной политики в области малого предпринимательства. Разработаны механизмы реализации целевых установок и созданы структуры, воплощающие их в жизнь. Сформирована сеть сервисных организаций, предоставляющих малым предприятиям образовательные, информационные, консультационные, финансовые услуги. Однако единой действенной политики поддержки малого предпринимательства в нашей стране сегодня нет, как нет и ее реальных рычагов. При наличии трех автономных уровней власти полностью отсутствует координация между ними, что отчетливо видно на примере развития малого предпринимательства, а предпринимателей продолжают беспокоить такие проблемы, как:

• несовершенство законодательства в части несоответствия действующих нормативно-правовых актов вновь принимаемым;

• нестабильная налоговая политика;

• административные барьеры при регистрации и ведении предпринимательской деятельности;

• недостаточная заинтересованность органов власти в решении проблем малого предпринимательства, незначительные объемы бюджетного финансирования малого бизнеса;

• ограниченный спектр финансовой поддержки предпринимателей (так как не разработан механизм предоставления льгот банкам, лизинговым и страховым компаниям, обеспечивающим кредитно-инвестиционное обслуживание субъектов малого предпринимательства, не развита система гарантирования и страхования кредитов);

• дефицит консультационной и маркетинговой поддержки бизнеса (действующая сеть инфраструктуры поддержки не охватывает все территории области, что негативно сказывается на развитии предпринимательства, особенно в сельских районах);

• ограниченное бюджетное финансирование, отсутствие разработанных и законодательно утвержденных нормативов отчисления бюджетных средств на поддержку и развитие малого бизнеса;

• отсутствие достаточного информационного обеспечения.

Все это ведет к сокращению числа малых предприятий и количества занятых на них, уходу в «тень» малых предприятий и индивидуальных предпринимателей, нарушению положений Трудового кодекса РФ по отношению к наемным работникам, занижению уровня официальной заработной платы.

Для решения выявленных проблем необходимо объединить усилия всех структур, влияющих на развитие малого предпринимательства в стране и оказать реальную законодательную, финансовую и административную поддержку этому сектору экономики.

Все вышеперечисленное обусловливает актуальность исследования проблем ведения бухгалтерского учета и бухгалтерской отчетности субъектами малого предпринимательства.

Целью настоящей дипломной работы является сравнительный анализ общей и упрощенной систем налогообложения на пример ООО «Мадис».

Для достижения поставленной цели в работе решены следующие задачи:

1) раскрыты особенности учета и отчетности субъектов малого предпринимательства при использовании общеустановленной системы налогообложения;

2) охарактеризованы особенности учета и отчетности при использовании упрощенной системы налогообложения;

3) проведено сравнение общеустановленной и упрощенной системы налогообложения;

4) проведен анализ постановки учета и отчетности на ООО «Мадис»;

5) разработаны предложения по совершенствованию системы бухгалтерского учета на ООО «Мадис».

Дипломная работа написана на 70 листах и состоит из введения, трех глав, разбитых на параграфы, заключения и списка использованной литературы.

I. Нормативно-правовое регулирование деятельности субъектов малого предпринимательства

1.1 Теоретические аспекты применения общеустановленной системы налогообложения на малых предприятиях

Под общим режимом налогообложения понимаются федеральные, региональные, местные налоги и сборы, предусмотренные для налогоплательщиков Налоговым кодексом РФ[1]. Эту систему малые предприятия могут применять в добровольном порядке, к ним не предъявляется никаких требований по соблюдению каких-либо критериев. Единственным исключением, ограничивающим право применения общеустановленной системы налогообложения, является обязанность налогоплательщика по уплате единого налога на вмененный доход для отдельных видов деятельности или применения специального налогового режима в виде единого сельскохозяйственного налога. Для налогоплательщиков важно то, что малое предприятие может применять общеустановленную систему налогообложения как в целом – по всем видам деятельности, так и по отдельным видам деятельности. Последнее возможно только в одном случае – если отдельные виды деятельности налогоплательщика переведены на уплату единого налога на вмененный доход. Если малое предприятие работает по общеустановленной системе налогообложения, то оно имеет право выбора одной из систем бухгалтерского учета. К таким системам относятся традиционная, простая форма и форма бухгалтерского учета с использованием регистров бухгалтерского учета имущества.

Под традиционной системой следует понимать план счетов и формы бухгалтерского учета, которые имеют право вести все предприятия, в том числе и малые предприятия, за исключением кредитных организаций и других организационно-правовых форм, обязанных вести учет в особом порядке. К традиционным формам относятся: журнально-ордерная форма; мемориально-ордерная; компьютеризированная, основанная на традиционных формах бухгалтерского учета. Учет по традиционной системе разрешается вести как на бумажном носителе «вручную», так и в электронном виде в специальных бухгалтерских программах с последующим выводом на бумажные носители. Затраты на ведение учета в электронном виде значительно меньше, по крайней мере по времени. В наши дни разработано множество автоматизированных бухгалтерских программ, предназначенных специально для предприятий малого бизнеса. В них не предусмотрена вариабельность конфигураций, но основных функций достаточно для ведения основных бухгалтерских операций.

Упрощенные формы ведения бухгалтерского учета малые предприятия могут применять наряду с традиционными формами. При этом право выбора принадлежит предприятию малого бизнеса.

Простая форма бухгалтерского учета рекомендуется для малых предприятий Приказом Минфина России от 21 декабря 1998 г. №64н «Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства[2]» (далее – Типовые рекомендации). В простую форму включается всего два регистра – Книга (журнал) учета фактов хозяйственной деятельности по форме К1 и ведомость учета заработной платы по форме В-8. Эти регистры очень просты в заполнении и «не перегружены» дополнительной информацией. Простая форма не требует оборотной ведомости. Минуя оборотную ведомость, бухгалтерская отчетность составляется на основании Книги (журнала) учета фактов хозяйственной деятельности. Использовать простую форму разрешается не всем малым предприятиям, а только тем, которые выполняют небольшое количество операций в месяц (как правило, не более 30) и не осуществляют производства продукции и работ, связанных с большими затратами материальных ресурсов.

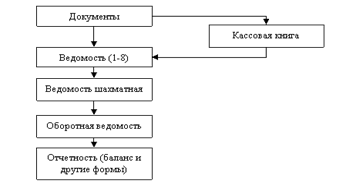

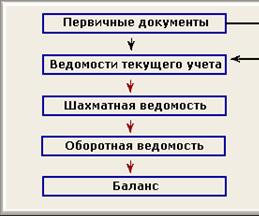

Малые предприятия, осуществляющие производство продукции (работ, услуг), могут применять форму бухгалтерского учета с использованием регистров бухгалтерского учета имущества. Эта же форма годится и для тех малых предприятий, которые не желают работать по традиционной системе или простой форме. Регистры также рекомендованы Типовыми рекомендациями. Форма бухгалтерского учета с использованием регистров включает в себя восемь ведомостей по учету имущества, капитала, обязательств и операций. На основании ведомостей составляется шахматная ведомость и оборотная ведомость. По данным оборотной ведомости составляется бухгалтерская отчетность.

Обе формы, предусмотренные Типовыми рекомендациями, предполагают ведение бухгалтерского учета по упрощенному плану счетов бухгалтерского учета. Типовые рекомендации не запрещают работать по обычному «Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению[3]» (далее – План счетов и Инструкция по его применению). Помимо этой возможности малым предприятиям дается право разработать свой план счетов, который в максимальной степени отражает специфику их деятельности и, возможно, снижает затраты на ведение налогового учета.

Малые предприятия, работающие по общему режиму налогообложения, составляют и представляют бухгалтерскую отчетность в обычном порядке. Основными документами в этом случае будут: Федеральный закон №129-ФЗ «О бухгалтерском учете[4]», ПБУ 4/99 «Бухгалтерская отчетность организаций[5]», Приказ Минфина России от 22 июля 2003 г. №67н «О формах бухгалтерской отчетности организаций[6]».

Малым предприятиям, работающим по простой форме ведения бухгалтерского учета и регистрам, при составлении и представлении бухгалтерской отчетности следует также учесть требования Типовых рекомендаций, которые в целом не противоречат текущему законодательству. Но при этом необходимо помнить, что изменения в Типовые рекомендации не вносились с 1998 г. и часть требований не соответствует федеральному законодательству.

Малые предприятия, работающие по общему режиму налогообложения вне зависимости от применяемой системы бухгалтерского учета, могут воспользоваться льготами, предоставляемыми Приказом Минфина России №67н.

1.2 Теоретические аспекты применения упрощенной системы налогообложения на малых предприятиях

Статьей 3 Федерального закона от 31 декабря 2002 года N 191-ФЗ "О внесении изменений и дополнений в главы 22, 24, 25, 26.2, 26.3 и 27 части второй Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации[7]" в статью 4 Закона N 129-ФЗ[8] внесен пункт 3, согласно которому организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета, они ведут учет доходов и расходов в порядке, установленном главой 26.2 НК РФ[9].

Организации, применяющие УСН, ведут учет основных средств и нематериальных активов в порядке, предусмотренном законодательством Российской Федерации о бухгалтерском учете.

Таким образом, организации, перешедшие на УСН, освобождаются от ведения бухгалтерского учета, кроме учета основных средств и нематериальных активов.

Следует отметить, что учет основных средств и нематериальных активов ведется на основании соответственно ПБУ 6/01[10] и ПБУ 14/2007[11]. При учете основных средств и материальных активов организация применяет первичные формы учетной документации[12] (N ОС-1, инвентарные карточки и так далее).

Как же учитывать приобретение, амортизацию и списание основных средств и нематериальных активов при переходе на УСН? Согласно статье 346.16 НК РФ при определении объекта налогообложения налогоплательщик уменьшает полученные доходы на:

- расходы на приобретение (сооружение, изготовление) основных средств;

- расходы на приобретение (создание самим налогоплательщиком) нематериальных активов.

С 1 января 2007 года также учитываются расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств (Федеральный закон от 17 мая 2007 года N 85-ФЗ "О внесении изменений в главы 21, 26.1, 26.2 и 26.3 части второй Налогового кодекса Российской Федерации[13]").

Для основных средств, приобретенных в период применения УСН, и для нематериальных активов начисление амортизации не предусмотрено. Их стоимость включается в расходы сразу в полном объеме. При этом для основных средств моментом признания расходов, помимо фактической оплаты, является дата их ввода в эксплуатацию. Для нематериальных активов моментом признания расходов по приобретению является момент принятия объекта нематериальных активов на бухгалтерский учет (подпункт 2 пункта 3 статьи 346.16 НК РФ).

Если организация, применяющая УСН, собирается выплачивать дивиденды, то бухгалтерский учет должен вестись. При начислении и выплате организацией, применяющей УСН, доходов в виде дивидендов другим организациям (применяющим обычный режим налогообложения) такая организация обязана в общеустановленном порядке удержать у источника выплаты налог по ставке: 9% - по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами - налоговыми резидентами Российской Федерации; 15% - по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций (статья 284 НК РФ), и внести его в доход федерального бюджета.

Статьей 42 Закона N 208-ФЗ[14] установлено, что источником выплаты дивидендов является прибыль общества после налогообложения. А прибыль общества после налогообложения определяется по данным бухгалтерской отчетности.

Аналогичная ситуация и для обществ с ограниченной ответственностью. Законодательством не предусмотрено ведение бухгалтерского учета для обществ с ограниченной ответственностью, применяющих УСН.

В то же время в соответствии со статьей 28 Закона N 14-ФЗ[15] общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Часть прибыли общества, предназначенная для распределения между его участниками, распределяется пропорционально их долям в уставном капитале общества.

Определение чистой прибыли осуществляется в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденными Приказом Минфина России от 31 октября 2000 года N 94н[16].

Таким образом, организации, применяющие УСН и выплачивающие доходы в виде дивидендов другим организациям, должны определять прибыль после налогообложения в соответствии с правилами бухгалтерского учета. Данный вопрос был рассмотрен в письме Минфина России от 11 марта 2004 года N 04-02-05/3/19 "О порядке расчета чистой прибыли организациями, применяющими упрощенную систему налогообложения[17]", письме Минфина России от 22 июля 2004 года N 03-03-05/1/85.

Изменением, внесенным абзацем 3 пункта 10 статьи 1 Закона N 101-ФЗ[18], устранена неясность по поводу ведения налогового учета. Дело в том, что, как уже сказано, организации, перешедшие на УСН, освобождаются от ведения бухгалтерского учета, кроме учета основных средств и нематериальных активов. До 2006 года законодательством была установлена обязанность налогоплательщика вести налоговый учет показателей своей деятельности на основании книги учета доходов и расходов.

С 2006 года статьей 346.24 НК РФ установлено, что налогоплательщики не ведут учет показателей, не облагаемых единым налогом, они обязаны вести учет доходов и расходов для целей исчисления налоговой базы по единому налогу при УСН в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН.

Учет доходов и расходов осуществляется в соответствии с Приказом Минфина России от 30 декабря 2005 года N 167н "Об утверждении формы книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и Порядка ее заполнения[19]" (далее - Приказ N 167н).

Форма книги и Порядок отражения в ней хозяйственных операций приведены в приложениях N 1, 2 к Приказу N 167н.

Отметим, что Приказом Минфина России от 27 ноября 2006 года N 152н "О внесении изменений в Приказ Министерства финансов Российской Федерации от 30 декабря 2005 г. N 167н "Об утверждении формы книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и Порядка ее заполнения[20]" внесены изменения в Приказ N 167н.

В разделе 1 "Доходы и расходы" приложения N 1 исключены графы 4 "Доходы - всего" и 6 "Расходы - всего".

В наименовании графы 5 "В т.ч. доходы, учитываемые при исчислении налоговой базы" исключены слова "В т.ч.".

В наименовании графы 7 "В т.ч. расходы, учитываемые при исчислении налоговой базы" исключены слова "В т.ч.".

Соответственно, графы 5 "Доходы, учитываемые при исчислении налоговой базы" и 7 "Расходы, учитываемые при исчислении налоговой базы" считать графами 4 и 5.

Налогоплательщики по истечении налогового (отчетного) периода представляют в налоговые органы налоговые декларации. В статье 346.23 НК РФ установлены сроки и место подачи деклараций. В соответствии с указанной статьей сроки подачи деклараций по итогам отчетного периода одинаковы для организаций и для предпринимателей, а срок подачи декларации по итогам года для предпринимателей продлен на месяц по сравнению с организациями, что не совсем понятно, так как порядок определения доходов и расходов и исчисления налога одинаков как для организаций, так и для предпринимателей.

Как подтверждает арбитражная практика, нарушение срока представления налоговой декларации по единому налогу за отчетный период является основанием для привлечения налогоплательщика к ответственности: Постановление ФАС Восточно-Сибирского округа от 11 января 2005 года по делу N А33-8111/04-С3-Ф02-5545/04-С1[21], Постановление ФАС Уральского округа от 23 сентября 2004 года по делу N Ф09-3915/04-АК,[22] Постановление ФАС Центрального округа от 6 апреля 2005 года по делу N А09-19056/04-23[23].

Статьей 346.23 НК РФ установлено, что налогоплательщики-организации представляют декларации в налоговые органы по месту своего нахождения, а налогоплательщики - индивидуальные предприниматели - по месту своего жительства.

Согласно пункту 3 статьи 346.23 НК РФ форма налоговых деклараций и порядок их заполнения утверждаются Минфином России.

Форма и порядок заполнения налоговой декларации по единому налогу, уплачиваемому в связи с применением УСН, утверждены Приказом Минфина России от 17 января 2006 года N 7н "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и Порядка ее заполнения[24]". Данная форма налоговой декларации действует начиная с отчетности за первый отчетный период 2006 года[25].

1.3 Преимущества и недостатки общеустановленной и упрощенной систем налогообложения

Переход к упрощенной системе налогообложения или возврат к общему режиму налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном Налоговым кодексам.

Применение упрощенной системы налогообложения организациями предусматривает освобождение от уплаты следующих налогов:

- налога на прибыль организаций;

- НДС, за исключением НДС, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на таможенную территорию Российской Федерации;

- налога на имущество организаций;

- единого социального налога.

Эти налоги заменяются единым налогом, исчисляемым по результатам хозяйственной деятельности организаций за налоговый период.

В то же время организации, применяющие упрощенную систему налогообложения, продолжают уплачивать взносы на обязательное пенсионное страхование работников, а также прочие налоги:

1) федеральные:

- налог на операции с ценными бумагами;

- таможенная пошлина;

- платежи за пользование природными ресурсами;

- государственная пошлина;

- сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний;

- плата за пользование водными объектами;

- налог на добычу полезных ископаемых;

2) региональные:

- лесной доход;

- сбор на нужды образовательных учреждений;

- транспортный налог;

3) местные:

- земельный налог;

- налог на строительство объектов производственного назначения в курортной зоне;

- курортный сбор;

- сбор за право торговли;

- целевые сборы на содержание милиции, на благоустройство территорий, на нужды образования и другие цели;

- налог на рекламу;

- лицензионный сбор за право проведения местных аукционов и лотерей;

- сбор за право использования местной символики;

- сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренных законодательными актами о налогообложении операций с ценными бумагами;

- сбор за право проведения кино- и телесъемок;

- сбор за уборку территорий населенных пунктов и некоторые другие.

Что касается индивидуальных предпринимателей, то для них упрощенная система налогообложения претерпела очень большие изменения: если до 2003 г. индивидуальный предприниматель оплачивал только стоимость патента, которая является фиксированным платежом, то в настоящее время он должен рассчитывать сумму налога в соответствии с требованиями гл.26.2 НК РФ.

Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает замену уплаты следующих налогов:

- налога на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности);

- НДС, за исключением НДС, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на таможенную территорию Российской Федерации;

- налога на имущество (в отношении имущества, используемого для осуществления предпринимательской деятельности);

- единого социального налога с доходов, полученных от предпринимательской деятельности, а также выплат и иных вознаграждений, начисляемых ими в пользу физических лиц, уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период.

Рассмотрим, какие последствия имеет переход на упрощенную систему налогообложения с точки зрения освобождения от уплаты вышеперечисленных налогов.

Главное негативное последствие освобождения от уплаты НДС заключается в том, что одновременно с исчезновением обязанностей составления счетов-фактур, ведения журналов учета полученных и выставленных счетов-фактур, книги покупок и книги продаж налогоплательщик, перешедший на упрощенную систему налогообложения, лишается возможности выделять в своих документах НДС, предъявляемый покупателям, который он мог бы предъявить к вычету. Следовательно, это отразится на цене реализации: если раньше контрагент готов был уплатить более высокую цену с учетом НДС (рассчитывая на последующий вычет), то в настоящее время, скорее всего, цену придется снизить именно на применявшуюся до 2003 г. ставку НДС. Это ведет к так называемой упущенной выгоде, которая выражается в недополученном организацией доходе от реализации.

В связи с этим приведем формулы, которые позволят рассчитать экономический эффект от перехода на упрощенную систему налогообложения:

- для налогоплательщика, принимающего в качестве объекта налогообложения доходы:

Э = (НП + НИ + ЕСН + НДС) - (Д х 6% + УВ);

- для налогоплательщика, принимающего в качестве объекта налогообложения доходы, уменьшенные на величину расходов:

Э = (НП + НИ + ЕСН + НДС) - ((Д - Р) х 15% + УВ),

где НП - налог на прибыль, руб.;

ЕСН - единый социальный налог, руб.;

НДС - налог на добавленную стоимость, руб.;

Д - доход, сформированный в соответствии со ст.ст.249 и 250 НК РФ, руб.;

Р - сумма расходов, учитываемая при налогообложении в соответствии со ст.346.16 НК РФ, руб.;

УВ - упущенная выгода, которая формируется за счет снижения цен реализации и может составлять до 20% от суммы дохода налогоплательщика (Д), руб.;

6%, 15% - ставки единого налога по результатам хозяйственной деятельности в зависимости от объекта налогообложения.

Расчет целесообразно осуществлять по данным за 9 месяцев года, предшествующего году перехода на упрощенную систему налогообложения.

Очевидно, что если экономический эффект меньше, равен или близок к нулю, организациям, ранее применявшим общий режим налогообложения, переход на упрощенную систему налогообложения не рекомендуется.

Организация, перешедшая на уплату единого налога по результатам хозяйственной деятельности, хотя и не является плательщиком единого социального налога, должна все же обратить внимание, как это ни покажется на первый взгляд странным, на механизм распределения уплаченных сумм единого социального налога.

В соответствии со статьями 56 и 146 БК РФ единый налог, взимаемый в связи с применением упрощенной системы налогообложения, зачисляется в бюджеты субъектов Российской Федерации (90%), а также в бюджеты Федерального фонда обязательного медицинского страхования (0,5%), территориальных фондов обязательного медицинского страхования (4,5%), Фонда социального страхования (5%).

Минимальный налог, в свою очередь, зачисляется в бюджеты Пенсионного фонда Российской Федерации (60%), Федерального фонда обязательного медицинского страхования (2%), территориальных фондов обязательного медицинского страхования (18%).

Порядок налогообложения по упрощенной системе можно отразить в виде следующей схемы (рис. 2.1).

Таким образом, часть суммы налога от 5 до 20% зачисляется в ФСС РФ. Это связано с тем, что работники налогоплательщика, применяющего упрощенную систему налогообложения, пользуются наравне с работниками других организаций правами, которые обеспечивает обязательное социальное страхование в Российской Федерации (в частности, за счет средств ФСС РФ оплачиваются в определенных законом случаях медицинскому учреждению расходы, связанные с предоставлением застрахованному лицу необходимой медицинской помощи; пенсия по старости; пенсия по случаю потери кормильца; пособие по временной нетрудоспособности; пособие в связи с трудовым увечьем и профессиональным заболеванием; пособие по беременности и родам; ежемесячное пособие по уходу за ребенком до достижения им возраста полутора лет; пособие по безработице; единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности; единовременное пособие при рождении ребенка; пособие и путевки на санаторно-курортное лечение; социальное пособие на погребение и некоторые другие).

Рис. 2.1 – Порядок налогообложения по упрощенной системе

Отдельные из вышеперечисленных выплат производятся застрахованному по месту работы, но за счет средств ФСС РФ. При этом налогоплательщик, перешедший на упрощенную систему налогообложения, не может уменьшать налоговую базу на суммы произведенных выплат, поскольку такой механизм не предусмотрен гл.26.2 НК РФ. Следовательно, в этой сфере будет, очевидно, действовать система возврата средств налогоплательщику непосредственно из ФСС РФ в размере реально понесенных перечисленных расходов. Для этого, а также в целях контроля ФСС РФ оправданности произведенных выплат налогоплательщик должен вести персонифицированный учет по каждому застрахованному работнику и, вероятно, отчитываться перед ФСС РФ по следующим формам:

1) расчетная ведомость по средствам Фонда социального страхования Российской Федерации (форма 4-ФСС РФ), утвержденная Постановлением ФСС РФ от 06.12.2001 №122;

2) отчет об использовании средств обязательного социального страхования, полученных от отделения фонда для приобретения путевок на санаторно-курортное лечение и оздоровление, утвержденный Письмом ФСС РФ от 16.05.2001 №02-18/10-3533;

3) отчет об использовании сумм страховых взносов на медицинскую, социальную и профессиональную реабилитацию пострадавших от несчастных случаев на производстве и профессиональных заболеваний, финансирование санаториев-профилакториев и медицинских учреждений страхователей, утвержденный Постановлением ФСС РФ от 03.07.2001 N 62;

4) отчет об использовании сумм страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, на финансирование предупредительных мер по сокращению производственного травматизма и профессиональных заболеваний, утвержденный Постановлением ФСС РФ от 20.06.2002 N 71.

Наконец, рассмотрим форму ведения бухгалтерского учета лицами, применяющими упрощенную форму налогообложения. Налогоплательщику следует иметь в виду, что действовавшая до 2003 г. упрощенная форма учета, утвержденная Федеральным законом от 25.12.1995 №222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства», с 1 января текущего года не может применяться. Иными словами, ограничиться ведением Книги доходов и расходов уже нельзя. Минимальный набор учетных регистров для субъектов малого предпринимательства теперь определяется Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства, утвержденными Приказом Минфина России от 21.12.1998 №64н.

Система бухгалтерского учета, получившая название упрощенной, реализуется в простой форме и в форме с использованием регистров бухгалтерского учета имущества.

Первая применима на малых предприятиях, совершающих незначительное количество хозяйственных операций, не осуществляющих производства продукции и работ, связанного с большими затратами материальных ресурсов. В этом случае учет всех операций осуществляется путем их регистрации только в Книге (журнале) учета фактов хозяйственной деятельности по форме №К-1.

Наряду с Книгой (журналом) учета фактов хозяйственной деятельности малое предприятие должно вести также ведомость учета заработной платы по форме №В-8 для учета расчетов по оплате труда с работниками и по налогу на доходы с бюджетом.

Книга (журнал) учета фактов хозяйственной деятельности является регистром аналитического и синтетического учета, на основании которого можно определить наличие имущества и денежных средств, а также их источников у малого предприятия на определенную дату и составить бухгалтерскую отчетность.

Книга (журнал) учета фактов хозяйственной деятельности является комбинированным регистром бухгалтерского учета, который содержит все применяемые малым предприятием бухгалтерские счета и позволяет вести учет хозяйственных операций на каждом из них. При этом она должна быть достаточно детальной для обоснования содержания соответствующих статей бухгалтерского баланса.

Малое предприятие может вести вышеуказанную Книгу в виде ведомости, открывая ее на месяц (при необходимости используя вкладные листы для учета операций по счетам), или в форме этой Книги, в которой учет операций ведется весь отчетный год. В этом случае Книга (журнал) учета фактов хозяйственной деятельности должна быть прошнурована и пронумерована. На последней странице записывается число содержащихся в ней страниц, которое заверяется подписями руководителя малого предприятия и лица, ответственного за ведение бухгалтерского учета на малом предприятии, а также оттиском печати малого предприятия.

Итак, очевидные преимущества «упрощенки». Вместо того, чтобы платить множество налогов (на прибыль, НДС, на имущество, ЕСН), фирмы, работающие по «упрощенке», платят один налог. Его называют единым. Кроме того, организации, перешедшие на упрощенную систему, могут не вести бухгалтерский учет (п.3 ст.4 Федерального закона от 21 ноября 1996 г. №129-ФЗ). Исключение сделано только для основных средств и нематериальных активов. Но и это вовсе не означает, что придется отражать их на счетах бухучета. Достаточно завести на каждый из объектов (или на каждую группу) учетные карточки и начислять амортизацию по правилам, которые прописаны в Положениях по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)[26] и «Учет нематериальных активов» (ПБУ 14/2000)[27].

Какие еще недостатки, помимо проблем с НДС, есть у упрощенной системы? Один из них – оборотная сторона ее преимущества. Как мы уже сказали, предприятия, перешедшие на «упрощенку», вправе не вести бухучет.

С одной стороны, это хорошо – значительно упрощается работа бухгалтера, а фирма экономит деньги, которые раньше тратились на подготовку бухгалтерской отчетности. С другой стороны, ни одна организация не застрахована от того, что в какой-то момент ей не придется вернуться с упрощенной на обычную систему налогообложения. Например, из-за того, что по итогам года доход превысит 20000000 руб. Тогда бухгалтер столкнется с трудной задачей – восстановить все данные бухучета.

Неудобен отказ от бухгалтерского учета и тем фирмам, которые наряду с уплатой единого налога по «упрощенке» платят единый налог на вмененный доход. Ведь при ЕНВД бухучет вести надо.

И, наконец, отметим еще один недостаток упрощенной системы. Доходы и расходы в этом случае признаются по кассовому методу. Это означает, что, рассчитывая единый налог, стоимость товаров (работ, услуг) можно включить в расходы, если выполнено два условия:

- товары (работы, услуги) получены (приняты) и использованы в производственной деятельности или перепроданы;

- за них перечислены деньги или передано имущество продавцу.

Такой порядок ведет к тому, что существенно занижается сумма расходов (в них не включается стоимость неоплаченных покупок) и осложняется работа бухгалтера. Ведь чтобы правильно рассчитать налог, ему нужно следить не только за приходом и расходом товарно-материальных ценностей, но и за их оплатой.

Неблагоприятные последствия работы по кассовому методу сказываются и на размере доходов. Налоговики требуют включать в них авансы в счет предстоящей продажи товаров (работ, услуг). Для тех, кто работает по предоплате, это ведет к тому, что доходы существенно возрастают, а, следовательно, увеличивается сумма налога.

Правда, с данным требованием налоговиков можно поспорить. Доход по кассовому методу нельзя признать прежде, чем получены деньги или другое имущество от должника. Это прописано в п.2 ст.273 Налогового кодекса РФ. Но тот, кто перечисляет авансы, никакой задолженности не гасит. Выходит, в тот момент, когда фирма получает аванс, у нее дохода не возникает, так как нет реализации.

Итак, мы перечислили проблемы, связанные с переходом на упрощенную систему налогообложения. Однако ее достоинства с лихвой перекрывают эти недостатки. Достаточно сказать, что сумма единого налога в подавляющем большинстве случаев оказывается меньше тех налогов, которые пришлось бы уплатить фирме, работай она по обычной системе налогообложения. Так, например, налог на прибыль рассчитывают по ставке 24 процента. А единый налог с разницы между доходами и расходами (ее сумма вполне сравнима с налогооблагаемой прибылью) – по ставке 15 процентов. Поэтому организация, которая отвечает критериям, перечисленным в ст.346.12 Налогового кодекса РФ, безусловно, выиграет от перехода на «упрощенку».

Далее рассмотрим плюсы и минусы объекта налогообложения «доходы минус расходы» при «упрощенке»:

Плюсы:

- Можно влиять на сумму единого налога, планируя и перераспределяя расходы;

- Возможность перенести убыток, полученный в текущем году, на уменьшение доходов в течение 10 последующих лет;

- Выгодно применять при небольшой прибыли.

Минусы:

- Риски, связанные с неправильным учетом расходов

- Ограниченный перечень расходов, которые уменьшают налогооблагаемый доход;

- Необходимо рассчитывать минимальный налог;

- Невыгодно применять, если доходы значительно превышают расходы.

Предприятие рассчитывает единый налог по ставке 15 процентов. В доходы здесь включают все те поступления, о которых мы рассказали в предыдущем разделе, - выручку от реализации товаров (работ, услуг, имущественных прав) и внереализационные доходы. Исчерпывающий же перечень расходов приведен в п.1 ст.346.16 Налогового кодекса РФ. Среди прочего там названы арендные платежи, материальные расходы, средства, истраченные на оплату труда, покупная стоимость товаров, предназначенных для перепродажи, «входной» НДС. Более того, налогооблагаемый доход можно уменьшить на первоначальную стоимость основных средств и нематериальных активов. Причем это можно сделать сразу после их ввода в эксплуатацию – амортизацию начислять не нужно.

Налогооблагаемый доход нельзя уменьшить на остаточную стоимость нематериальных активов, которые были приобретены или созданы до перехода на «упрощенку». Законодатели просто забыли упомянуть о них.

Но здесь можно возразить, что нематериальные активы есть далеко не у каждой организации. Да, это так. Однако среди списка расходов, учитываемых при «упрощенке», не упомянуты и те затраты, которые возникают практически у каждой организации. Перечислим некоторые из них:

- представительские расходы;

- издержки, связанные с доставкой, хранением и предпродажной подготовкой товаров;

- вознаграждения, выплаченные посредникам, помогающим приобрести или реализовать товары (работы, услуги);

- расходы на подготовку и переподготовку кадров.

Более того, в перечне «упрощенных» расходов нет консультационных и юридических услуг. Правда, с консультационными услугами выход все же есть. Вы сможете уменьшить на их стоимость доход, если в роли консультанта выступит аудитор или аудиторская фирма. Дело в том, что аудиторы в рамках своей деятельности могут давать бухгалтерские, налоговые и правовые консультации. Это прописано в п.6 ст.1 Федерального закона от 7 августа 2001 г. №119-ФЗ «Об аудиторской деятельности»[28]. Средства, уплаченные за аудиторские услуги, можно включать в расходы, уменьшающие налогооблагаемый доход (пп.15 п.1 ст.346.16 Налогового кодекса РФ). Значит, и стоимость консультаций, которые получены от аудиторов, можно учесть, рассчитывая налог с разницы между доходами и расходами. Кстати, такого же мнения придерживаются и специалисты Минфина России. Их точка зрения высказана в Письме (ответ на частный запрос) от 31 июля 2003 г. №04-02-05/3/61.

Скажем еще об одной неприятности, с которой могут столкнуться налогоплательщики. Это так называемый минимальный налог, равный 1 проценту от налогооблагаемых доходов. В конце года его нужно сравнить с суммой налога, рассчитанного с разницы между доходами и расходами. Если минимальный налог окажется больше, в бюджет нужно перечислить именно его.

Правда, с минимальным налогом не все так плохо. Ведь разницу между ним и фактическим налогом можно включить в расходы в следующие налоговые периоды. Делать это надо в том порядке, в котором переносят на будущее убытки (отрицательную разницу между доходами и расходами). Этот порядок прописан в п.6 ст.346.18 Налогового кодекса РФ и состоит в следующем. В каждый последующий год можно списать часть убытка, которая не превышает 30 процентов от текущей налоговой базы. Поступать так можно в течение 10 лет. Часть убытка, которую вы не сможете включить в расходы до конца 10-го года, так и останется несписанной.

II. Сравнительный анализ общеустановленной и упрощенной систем налогообложения на примере ООО «Мадис»

2.1 Финансово-экономическая характеристика ООО «Мадис»

ООО «Мадис» создано по решению учредителей (протокол № 12 от 17 июня 1996 г.), зарегистрировано Постановлением Главы Администрации Ленинского района г. Москва №2486 от 18 июня 1996 г. Общество с ограниченной ответственностью «Мадис» (ООО «Мадис») создано в целях более полного удовлетворения потребностей населения предприятий, организаций, учреждений в товарах, работах, услугах и получения прибыли в интересах его учредителей, место нахождения г.Москва, ул. М.Горького, 113.

Общество является юридическим лицом, имеет обособленное имущество, отраженное на самостоятельном балансе, имеет право от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде, имеет печати, штампы со своим наименованием и реквизитами.

Для выполнения своих целей общество осуществляет свою деятельность в сфере услуг, торговли, науки и научного обслуживания, связи с сельским хозяйством, на транспорте и других отраслях. В сфере своей деятельности общество осуществляют в соответствии с действующим законодательством приобретение и сбыт в стране и за границей любых видов продукции (в том числе средств производства, предметов потребления, включая их промежуточные продукты: топливо, сырье, полуфабрикаты, а также различного имущества, материальных ценностей, интеллектуальной собственности, предметов искусства, ценных бумаг всех видов), услуг и работ (в том числе любых видов подрядных и субподрядных), научно-исследовательских, проектных, конструкторских, внедренческих, инженерных, консультационных, патентно-лицензионных, представительских, посреднических (в том числе любых видов комиссионных и субкомисионных), финансовых услуг, сервисных услуг.

Для осуществления видов деятельности, подлежащих лицензированию, общество в установленном порядке получает необходимую лицензию.

Общество самостоятельно устанавливает цены на продукцию, работы и услуги в пределах определенных действующим законодательством и договорами.

Общество ведет бухгалтерский и статистический учет в установленном порядке и несет ответственность за его достоверность.

Общество является юридическим лицом, пользуется правами и выполняет обязанности, связанные с его деятельностью, имеет самостоятельный баланс, расчетный, валютный и иные счета в учреждениях банков, пользуется коммерческими и банковскими кредитами.

Общество несет в установленном порядке ответственность за своевременное и качественное выполнение своих обязательств. Общество отвечает по своим обязательствам принадлежащему ему имуществу, на которое по законодательству может быть обращено взыскание.

ООО «Мадис» является одним из филиалов с целью осуществления деятельности в сфере услуг, торговли, промышленности, строительства, науки и научного обслуживания, связи с сельским хозяйством, на транспорте и других отраслях.

Руководство деятельностью филиала осуществляет директор, назначаемый Генеральным директором, он действует по доверенности, выданной предприятием, распоряжается средствами в пределах предоставленных ему прав, совершает сделки, издает приказы и указания, принимает и увольняет работников в соответствии со штатным расписанием, применяет к ним поощрения и взыскания в соответствии с правилами внутреннего трудового распорядка и действующим трудовым законодательством РФ, а также совершает другие действия, необходимые для достижения целей и задач общества. Проверка финансово-хозяйственной и правовой деятельности осуществляется ревизионной комиссией Общества.

Структура филиала и штатное расписание утверждены предприятием. Общее руководство бухгалтерской службой возложено на главного бухгалтера. Экономическая служба предприятия представлена: главным бухгалтером, экономистом, инженером по труду, бухгалтерами.

В сфере своей деятельности общество осуществляют в соответствии с действующим законодательством производство, приобретение и сбыт в стране и за границей любых видов продукции (в том числе средств производства, предметов потребления, включая их промежуточные продукты: топливо, сырье, полуфабрикаты, а также различного имущества, материальных ценностей, интеллектуальной собственности, предметов искусства, ценных бумаг всех видов), услуг и работ (в том числе любых видов подрядных и субподрядных), научно-исследовательских, проектных, конструкторских, внедренческих, инженерных, консультационных, патентно-лицензионных, представительских, посреднических (в том числе любых видов комиссионных и субкомисионных), финансовых услуг, сервисных услуг.

ООО «Мадис» является структурным подразделением. При осуществлении указанных видов деятельности Общество обеспечивает или организует:

- оптовую торговлю;

- оказание услуг по сборке и монтажу лестниц и теплых полов;

- оказание заказчикам транспортно-экспедиционных услуг по перевозке и организации хранения грузов.

Общество самостоятельно устанавливает цены на продукцию, работы и услуги в пределах определенных действующим законодательством и договорами.

Общество ведет бухгалтерский и статистический учет в установленном порядке и несет ответственность за его достоверность.

В соответствии с приказом об учетной политике бухгалтерский и налоговый учет на предприятии ведется бухгалтерией.

2.2 Сравнительный анализ общеустановленной и упрощенной систем налогообложения на примере предприятия ООО «Мадис»

Минимальный набор учетных регистров для субъектов малого предпринимательства определяется Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства, утвержденными Приказом Минфина России от 21.12.1998 №64н[29].

Система бухгалтерского учета, получившая название упрощенной, может развиваться в простой форме или в форме с использованием регистров бухгалтерского учета имущества.

Первая применима на малых предприятиях, совершающих незначительное количество хозяйственных операций, не осуществляющих производства продукции и работ, связанного с большими затратами материальных ресурсов. Поэтому учет всех операций осуществляется путем их регистрации только в Книге (журнале) учета фактов хозяйственной деятельности по форме №К-1.

Наряду с Книгой (журналом) учета фактов хозяйственной деятельности малое предприятие должно вести также ведомость учета заработной платы по форме №В-8 для учета расчетов по оплате труда с работниками и по налогу на доходы с бюджетом.

Книга (журнал) учета фактов хозяйственной деятельности является регистром аналитического и синтетического учета, на основании которого можно определить наличие имущества и денежных средств, а также их источников у малого предприятия на определенную дату и составить бухгалтерскую отчетность.

Книга (журнал) учета фактов хозяйственной деятельности является комбинированным регистром бухгалтерского учета, который содержит все применяемые малым предприятием бухгалтерские счета и позволяет вести учет хозяйственных операций на каждом из них. При этом она должна быть достаточно детальной для обоснования содержания соответствующих статей бухгалтерского баланса.

На ООО «Мадис» применяется упрощенная система бухгалтерского учета в простой форме.

Малое предприятие ведет вышеуказанную Книгу в виде ведомости, открывая ее на весь отчетный год. Книга (журнал) учета фактов хозяйственной деятельности должна прошнурована и пронумерована. На последней странице записывается число содержащихся в ней страниц, которое заверяется подписями руководителя малого предприятия и лица, ответственного за ведение бухгалтерского учета на малом предприятии, а также оттиском печати малого предприятия.

Книга (журнал) учета фактов хозяйственной деятельности позволяет выводить сальдо по каждому счету на 1-е число следующего месяца. Непосредственно на основании этих итогов составляется бухгалтерская отчетность малого предприятия.

Форма бухгалтерского учета с использованием регистров бухгалтерского учета имущества малого предприятия приемлема для малых предприятий, осуществляющих производство продукции (работ, услуг), и включает следующие регистры бухгалтерского учета:

- ведомость учета основных средств, начисленных амортизационных отчислений – форма №В-1;

- ведомость учета производственных запасов и товаров, а также НДС, уплаченного по ценностям – форма №В-2;

- ведомость учета затрат на производство – форма №В-3;

- ведомость учета денежных средств и фондов – форма №В-4;

- ведомость учета расчетов и прочих операций – форма №В-5;

- ведомость учета реализации – форма №В-6 (оплата);

- ведомость учета расчетов и прочих операций – форма №В-6 (отгрузка);

- ведомость учета расчетов с поставщиками – форма №В-7;

- ведомость учета оплаты труда – форма №В-8;

- ведомость (шахматная) – форма №В-9.

Каждая ведомость применяется для учета операций по одному из используемых бухгалтерских счетов.

Сумма любой операции записывается одновременно в двух ведомостях: в одной – по дебету счета с указанием номера кредитуемого счета, в другой – по кредиту корреспондирующего счета и аналогичной записью номера дебетуемого счета. В обеих ведомостях делается запись на основании форм первичной учетной документации о сути совершенной операции либо пояснения, шифры и др.

Остатки средств должны сверяться в отдельных ведомостях с соответствующими данными первичных документов, на основании которых были произведены записи (кассовые отчеты, выписки банков и др.).

Обобщение месячных итогов финансово-хозяйственной деятельности малого предприятия, отраженных в ведомостях, производится в ведомости (шахматной) по форме №В-9, на основании которой составляется оборотная ведомость.

Оборотная ведомость является основанием для составления бухгалтерского баланса малого предприятия.

Во всех применяемых ведомостях указывается месяц, в котором они заполняются, а в необходимых случаях – наименование синтетических счетов. В конце месяца после подсчета итога оборотов ведомости подписываются лицами, производившими записи.

В усеченном виде ведется и налоговый учет. Согласно ст.346.24 НК РФ налогоплательщики обязаны вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании книги учета доходов и расходов. Форма книги учета доходов и расходов и порядок отражения в ней хозяйственных операций организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, утверждаются МНС России по согласованию с Минфином России.

В новых условиях в связи с поправками в гл.26.2 НК РФ, дополнившими ст.346.15 НК РФ ссылкой на ст.251 НК РФ (доходы, не учитываемые при определении налоговой базы), и к Закону №129-ФЗ[30], разрешающими организациям, применяющим УСН, не вести бухгалтерский учет и не представлять бухгалтерскую отчетность, для многих организаций ведение только налогового учета в соответствии с гл.26.2 НК РФ может создать немало проблем.

Практически каждый налогоплательщик, применяющий УСН, столкнется с необходимостью ведения дополнительных регистров налогового учета, не предусмотренных прямо гл.26.2 НК РФ. Прежде всего, имеются в виду отдельные виды расходов, которые при применении УСН учитываются в том же порядке, что и при применении обычной системы налогообложения, и нормируются.

В данном случае речь идет о расходах на:

- добровольное страхование по договорам, заключенным в пользу работников;

- выплату компенсаций за использование для служебных поездок личных легковых автомобилей и мотоциклов;

- выплату суточных;

- отдельные виды рекламы;

- выплату процентов по долговым обязательствам.

Для ООО «Мадис» это касается расходов на добровольное страхование по договорам, заключенным в пользу работников и выплаты процентов по долговым обязательствам.

В налоговом учете, который налогоплательщик обязан вести на основании норм гл.25 НК РФ, для подобных видов расходов предусмотрено составление специальных налоговых регистров. С помощью этих регистров исчисляется их предельная величина, которая может быть принята в целях налогообложения прибыли, потом соответствующая сумма переносится в расчет налоговой базы. Утвержденная МНС России форма книги учета доходов и расходов не позволяет обеспечить правильный учет таких расходов. Налогоплательщику при наличии у него подобных нормируемых расходов для обеспечения обоснованного расчета налоговой базы по единому налогу придется составлять дополнительные регистры налогового учета. При этом можно использовать регистры, применяемые при ведении налогового учета в целях гл.25 НК РФ.

Таким образом, организация не может избежать самостоятельного составления и ведения дополнительных налоговых регистров, раскрывающих значение тех или иных записей в книге учета доходов и расходов.

При упрощенной системе налогообложения значительно снижаются затраты на ведение учета. В текущем законодательстве нет требований применять план счетов, двойную запись. Но есть исключения – основные средства и нематериальные активы.

Форма Книги учета доходов и расходов едина для юридических лиц и индивидуальных предпринимателей, работающих по упрощенной системе налогообложения.

Книга предназначена для отражения в ней налогоплательщиками показателей своей деятельности, которые необходимы для исчисления налоговой базы и суммы единого налога, исчисляемого при упрощенном режиме налогообложения. Таким образом, Книга является регистром налогового учета. Учет доходов и расходов в Книге ведется без применения плана счетов и двойной записи, поскольку плательщики упрощенного режима налогообложения освобождаются от обязанности ведения бухгалтерского учета. Это установлено Федеральным законом «О бухгалтерском учете». Но в тоже время этот Закон обязывает плательщиков упрощенного режима налогообложения вести учет основных средств и нематериальных активов в порядке, предусмотренном законодательством РФ о бухгалтерском учете.

Таким образом, ООО «Мадис»:

- отражает показатели своей деятельности в Книге учета доходов и расходов;

- ведет учет основных средств и нематериальных активов в порядке, предусмотренном законодательством РФ о бухгалтерском учете;

- сохраняется действующий Порядок ведения кассовых операций.

Книга учета доходов и расходов ведется на бумажных носителях.

Один из вариантов ведения Книги доходов и расходов – на бумажном носителе. На ООО «Мадис» - это вынужденная мера. При переходе на упрощенный режим налогообложения налоговые инспекторы просят принести и зарегистрировать Книгу учета доходов и расходов до перехода на упрощенный режим налогообложения. Книга открывается на один календарный год, должна быть прошнурована и пронумерована. На последней странице пронумерованной и прошнурованной Книги указывается число содержащихся в ней страниц, что подтверждается подписью руководителя организации или индивидуального предпринимателя, поставлена печать организации. Все перечисленные и произведенные налогоплательщиком действия до перехода на упрощенный режим налогообложения и регистрация Книги в налоговом органе вынуждает вести учет доходов и расходов до конца налогового периода вручную. По затратам на ведение учета дублирование учета в электронном виде считается не лучшим вариантом: при ведении учета в электронном виде вам придется переписывать данные вручную на бумажный носитель – зарегистрированную в налоговом органе Книгу. Всегда существует вероятность обнаружения ошибки при ведении Книги. Ошибки исправлять можно, но это должно быть обосновано, подтверждено подписью руководителя организации или индивидуального предпринимателя: необходимо указать дату исправления и поставить печать организации (индивидуального предпринимателя при ее наличии). Неверное значение показателя, отраженное в Книге, следует перечеркнуть и вписать правильное значение. Такое разъяснение дано в Письме Минфина России №04-02-05/1/108 «О внесении исправлений в налоговые регистры организациями и предпринимателями, применяющими упрощенную систему налогообложения»[31]. Налоговый кодекс не предусматривает прямой обязанности налогоплательщиков регистрировать Книгу в налоговом органе до его перехода на упрощенный режим налогообложения.

Книга учета доходов и расходов содержит три раздела:

I. «Доходы и расходы»;

II. «Расчет расходов на приобретение основных средств, принимаемых при расчете налоговой базы по единому налогу»;

III. «Расчет налоговой базы по единому налогу».

ООО «Мадис» работает по объекту налогообложения «доходы, уменьшенные на величину расходов», поэтому ему необходимо заполнять все графы Книги по доходам и расходам, если таковые были в отчетном (налоговом) периоде. В Книге отражаются все доходы и расходы налогоплательщика, не включаемые в налогооблагаемую базу, а также доходы и расходы, включаемые в налогооблагаемую базу. Такой порядок имеет только положительные стороны. Может быть, затраты на ведение учета несколько возрастают, но в то же время это помогает избежать множества ошибок. Например, можно отслеживать дебиторскую и кредиторскую задолженность, «не забыть» включить в объект налогообложения доходы или расходы, проанализировать состав доходов и расходов, которые подлежат или не подлежат налогообложению.

Книга учета доходов и расходов представлена в таблице 2.1. По представленным данным объект налогообложения определен по объекту налогообложения «доходы, уменьшенные на величину расходов».

Таблица 2.1

I. Доходы и расходы

| Регистрация | Сумма | |||||

|

N |

Дата и

номер |

Содержание

|

Доходы |

В том

числе |

Расходы |

В том

числе |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 |

01.02.2004

|

Оплачен

уставный |

10 000 | - | ||

| 2 |

03.02.2004

|

Получены,

оплачены |

2 478 | 2 478 | ||

| 3 |

05.02.2004

|

Получены

материалы, |

1 180 | 590 | ||

| 4 |

07.02.2003

|

Получены и

оплачены

|

30 000 |

|||

| 5 |

10.02.2003

|

Реализованы

товары НДС по операции |

70 800 | 70 800 | 35 400 | |

| 6 |

10.02.2003

|

Получен кредит | 70 000 | - | ||

| 7 |

15.02.2003 банковская

|

Приобретены ценные бумаги |

5 000 | - | ||

| 8 |

20.02.2004

|

Приобретены,

оплачены |

13 000 | 13 000 | ||

| 9 |

28.02.2003

|

Выплачена

заработная |

13 050 |

13 050 |

||

| 10 |

30.03.2003

|

Выплачен

процент |

1 500 | 1 500 | ||

| Итого за I квартал | 150 000 | 70 800 | 75 838 | 70 248 | ||

На основании данных Книги расходов и доходов, выполняется расчет налоговой базы по единому налогу (табл. 2.2)

Таблица 2.2

III. Расчет налоговой базы по единому налогу

| Наименование показателя |

Код |

2006 г. | |||

| I квартал | полугодие | 9 месяцев | год | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Доходы | 010 | 70 800 | |||

| Расходы | 020 | 70 248 | |||

|

Итого: |

030 | 552 | |||

|

превышение

расходов над |

031 | - | |||

На основании данных Книги учета доходов и расходов заполняется декларация по единому налогу (табл. 2.3). Форма налоговой декларации утверждена Приказом Министерства финансов Российской Федерации от 17 января 2006 г. №7н «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной систиемы налогообложения, и порядка ее заполнения»[32].

Таблица 2.3

Расчет единого налога

| Наименование показателей |

Код |

Объект налогообложения | |||

| Доходы |

Доходы,

уменьшенные |

||||

|

По данным |

По данным |

По данным |

По данным |

||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Сумма полученных доходов | 010 | 70 800 | 70 800 | ||

| Сумма расходов | 020 | х | х | 70 248 | |

|

Сумма

разницы между суммой |

030 | х | х | - | |

|

Итого получено: Доходов |

040 |

|

|

||

| Убытков | 041 | х | х | - | |

|

Сумма

убытка или части убытка, |

050 | х | х | - | |

|

Налоговая

база для исчисления |

060 | 70 800 | 552 | ||

| Ставка налога | 070 | 6,0 | 15,0 | ||

|

Сумма

исчиленного единого |

080 | 4 248 | 83 | ||

| Ставка минимального налога | 090 | х | 1,0 | ||

| Сумма исчисленного минимального налога за налоговый период | 100 | х | х | 6 | |

| Сумма уплачиваемых за отчетный (налоговый) период | 110 | 2 100 | х | х | |

| страховых взносов на обязательное пенсионное страхование | |||||

|

Сумма

уплачиваемых за отчетный |

120 | 2 100 | х | х | |

|

Исчислено

единого налога за |

130 | - | - | ||

|

Сумма

единого налога, |

140 | 2 148 | 83 | ||

|

Сумма

минимального налога, |

150 | х | х | - | |

Таким образом, на предприятии ООО «Мадис» учет поставлен в соответствии с законодательством.

ООО «Мадис» не обязано в качестве отчетности составлять и представлять в налоговые органы бухгалтерскую отчетность (баланс, отчет о прибылях и убытках и т.д.). Формы балансовой отчетности не представляются в территориальные органы Госкомстата России. Требование территориальных органов Госкомстата представить плательщиками упрощенного режима налоговую декларацию по единому налогу также неправомерно.

В органы Госкомстата России ООО «Мадис» представляет формы, предусмотренные законодательством. При упрощенном режиме налогообложения к ним относятся:

ПМ «Сведения об основных показателях деятельности малого предприятия». МП-1 (автогруз) «Сведения о перевозочной деятельности малого предприятия - владельца (арендатора) грузовых автомобилей»;

1-ТС (вывоз) «Сведения о поставке товаров в Республику Беларусь»;

1-лицензия «Сведения о коммерческом обмене технологиями с зарубежными странами (партнерами)»;

ДАП-ПМ «Обследование деловой активности малого предприятия промышленности»;

2-МП инновация «Сведения о технологических инновациях малого предприятия (организации)».

Статистическая отчетность представляется по перечню, утвержденному органами государственной статистики. Порядок их заполнения и представления аналогичен порядку, применяемому при общем режиме налогообложения.

В состав отчетности, представляемой в налоговые органы, входят налоговые декларации по налогам, плательщиками которых общество является в соответствии с налоговым законодательством. Налоговые декларации по некоторым налогам (взносам) заполняются в общем порядке. Разработаны также налоговые декларации по налогам (взносам), которые предназначены только для плательщиков специальных налоговых режимов, и их следует заполнять с учетом специфики применяемого налогового режима.

Например, ООО «Мадис», которое добровольно уплачивает в ФСС РФ страховые взносы (в размере 3%), представляет отчет по форме, утвержденной Постановлением ФСС РФ от 25 апреля 2003 г. №46 «Об утверждении формы отчета по страховым взносам, добровольно уплачиваемым в Фонд социального страхования РФ отдельными категориями страхователей (форма 4а-ФСС РФ)».

Книга учета доходов и расходов не является формой отчетности. Тем не менее, налоговые органы имеют право требовать у налогоплательщиков представления Книги учета доходов и расходов. Если такое требование поступило от налогового органа, то налогоплательщик обязан представить Книгу учета доходов и расходов в течение пяти дней с момента поступления запроса. Фактически это является формой проведения налоговой проверки по правильности исчисления единого налога. Существуют типичные ошибки, которые налогоплательщики допускают при исчислении единого налога. Это уменьшение суммы налога (база «доходы») на сумму взносов в ФСС РФ в части травматизма, признание расходов, не предусмотренных гл. 26.2 НК РФ (база «доходы, уменьшенные на величину расходов»). Обнаружение ошибки при исчислении налога в начале налогового периода обойдется налогоплательщикам гораздо «дешевле», чем в конце.

2.3 Выбор оптимального режима налогообложения на примере ООО «Мадис»

Малым предприятиям, в отличие от других коммерческих организаций, предлагается больший выбор систем бухгалтерского учета, отчетности и налогообложения. Несколько меньше возможностей имеют индивидуальные предприниматели.

С практической точки зрения субъект предпринимательской деятельности ставит задачу, прежде всего, оптимизировать налогообложение. Для бухгалтера же эта задача значительно расширяется. Необходимо учесть не только нюансы применения той или иной системы налогообложения, возможность применения льгот, но и порядок ведения учета при выбранной системе налогообложения, состав бухгалтерской, налоговой и статистической отчетности. Именно эта взаимосвязь: налоговая система – порядок ведения учета – формы ведения учета – бухгалтерская отчетность – налоговая отчетность – статистическая отчетность является решающей.

Оптимально, когда субъекты малого предпринимательства прежде всего определяются с выбором системы налогообложения. Именно от этого зависит вариант системы бухгалтерского учета. Система отчетности, как правило, зависит не от выбранной системы бухгалтерского учета (учета доходов и расходов), а от системы налогообложения.

Малые предприятия могут работать по нескольким системам налогообложения. В частности:

· по общему режиму;

· по упрощенной системе;

· стать плательщиками единого налога на вмененный доход для отдельных видов деятельности.

Под общим режимом налогообложения понимаются федеральные, региональные, местные налоги и сборы, предусмотренные для налогоплательщиков Налоговым кодексом РФ и действующей частью Закона Президента РФ от 27 декабря 1991 г. №2118-1 «Об основах налоговой системы в Российской Федерации». Эту систему малые предприятия могут применять в добровольном порядке, к ним не предъявляется никаких требований по соблюдению каких-либо критериев. Единственным исключением, ограничивающим право применения общеустановленной системы налогообложения, является обязанность налогоплательщика по уплате единого налога на вмененный доход для отдельных видов деятельности или применения специального налогового режима в виде единого сельскохозяйственного налога. Для налогоплательщиков важно то, что малое предприятие может применять общеустановленную систему налогообложения как в целом – по всем видам деятельности, так и по отдельным видам деятельности. Последнее возможно только в одном случае – если отдельные виды деятельности налогоплательщика переведены на уплату единого налога на вмененный доход. Если малое предприятие работает по общеустановленной системе налогообложения, то оно имеет право выбора одной из систем бухгалтерского учета. К таким системам относятся:

· традиционная;

· простая форма;

· форма бухгалтерского учета с использованием регистров бухгалтерского учета имущества.

Под традиционной системой следует понимать план счетов и формы бухгалтерского учета, которые имеют право вести все предприятия, в том числе и малые предприятия, за исключением кредитных организаций и других организационно-правовых форм, обязанных вести учет в особом порядке. К традиционным формам относятся: журнально-ордерная форма; мемориально-ордерная; компьютеризированная, основанная на традиционных формах бухгалтерского учета. Учет по традиционной системе разрешается вести как на бумажном носителе "вручную", так и в электронном виде в специальных бухгалтерских программах с последующим выводом на бумажные носители. Затраты на ведение учета в электронном виде значительно меньше, по крайней мере по времени. В наши дни разработано множество автоматизированных бухгалтерских программ, предназначенных специально для предприятий малого бизнеса. В них не предусмотрена вариабельность конфигураций, но основных функций достаточно для ведения основных бухгалтерских операций.

Ведение учета «вручную» можно значительно упростить, выполняя бухгалтерский учет по упрощенной форме. Например, по простой форме или в регистрах. Для ведения упрощенных форм бухгалтерского учета также годятся неспециализированные бухгалтерские программы, допустим, Excel.

Упрощенные формы ведения бухгалтерского учета малые предприятия могут применять наряду с традиционными формами. При этом право выбора принадлежит предприятию.

Простая форма бухгалтерского учета рекомендуется для малых предприятий Приказом Минфина России от 21 декабря 1998 г. №64н «Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства». В простую форму включается всего два регистра – Книга (журнал) учета фактов хозяйственной деятельности по форме К1 и ведомость учета заработной платы по форме В-8. Эти регистры очень просты в заполнении и «не перегружены» дополнительной информацией. Простая форма не требует оборотной ведомости. Минуя оборотную ведомость, бухгалтерская отчетность составляется на основании Книги (журнала) учета фактов хозяйственной деятельности. Использовать простую форму разрешается не всем малым предприятиям, а только тем, которые выполняют небольшое количество операций в месяц (как правило, не более 30) и не осуществляют производства продукции и работ, связанных с большими затратами материальных ресурсов.

Малые предприятия, осуществляющие производство продукции (работ, услуг), могут применять форму бухгалтерского учета с использованием регистров бухгалтерского учета имущества. Эта же форма годится и для тех малых предприятий, которые не желают работать по традиционной системе или простой форме. Регистры также рекомендованы «Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства». Форма бухгалтерского учета с использованием регистров включает в себя восемь ведомостей по учету имущества, капитала, обязательств и операций. На основании ведомостей составляется шахматная ведомость и оборотная ведомость. По данным оборотной ведомости составляется бухгалтерская отчетность.

Обе формы, предусмотренные Типовыми рекомендациями, предполагают ведение бухгалтерского учета по упрощенному плану счетов бухгалтерского учета. Типовые рекомендации не запрещают работать по обычному Плану счетов для предприятий и Инструкции по его применению. Помимо этой возможности малым предприятиям дается право разработать свой план счетов, который в максимальной степени отражает специфику их деятельности и, возможно, снижает затраты на ведение налогового учета.

Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства предложен упрощенный план счетов, который можно применять при ведении бухгалтерского учета на малом предприятии. Он приведен в таблице 2.4.

Данный план счетов является типовым, однако он не является окончательным, т.е. предприятие может вносить в него свои изменения. ООО «Мадис» рекомендуется внести в счет 20 субсчет 20.10 – Материалы. Предприятие, которое одновременно является и торговым и производящим при использовании такого субсчета облегчает ведение бухгалтерского учета при необходимости снятия товаров с продажи в целях производства. При использовании типового плана счетов такой возможности не имеется и подобная операция отражается, как минимум, двумя проводками.

Таблица 2.4

Типовой план счетов для малых предприятий

| Раздел | Наименование счета |

Номер |

Вид деятельности, где преимущественно

применяется |

| 1 | 2 | 3 | 4 |

|

Основные средства и иные

внеоборотные |

Основные средства | 01 |

Все виды |

| Износ основных средств | 02 | То же | |

| Капитальные вложения | 08 | -"- | |

| Производственные запасы | Материалы | 10 | -"- |

| Заготовление материалов | 15 | -"- | |

|

Налог на добавленную стоимость по |

19 | -"- | |

|

Затраты на |

Основное производство | 20 | -"- |

| Брак в производстве | 28 | -"- | |

| Готовая продукция, товары и реализация | Товары | 41 | -"- |

| Реализация | 46 | -"- | |

| Денежные средства | Касса | 50 | -"- |

| Расчетный счет | 51 | -"- | |

| Валютный счет | 52 | -"- | |

| Специальные счета в банках | 55 | -"- | |

| Финансовые вложения | 58 | -"- | |

| Расчеты | Расчеты с поставщиками и подрядчиками | 60 | -"- |

| Расчеты с бюджетом | 68 | -"- | |

| Расчеты по страхованию | 69 | -"- | |

| Расчеты по оплате труда | 70 | -"- | |

| Расчеты с разными дебиторами и кредиторами | 76 | -"- | |

| Финансовые результаты и использование прибыли | Прибыли и убытки | 80 | -"- |

| Капитал и резервы | Уставный капитал | 85 | -"- |

| Добавочный капитал | 87 | -"- | |

| Нераспределенная прибыль (непокрытый убыток) | 88 | -"- | |

|

Кредиты |

Кредиты и другие заемные средства | 90 | -"- |

Использование упрощенного плана счетов рекомендовано предприятию в любом случае. Даже при использовании упрощенной системы налогообложения, когда законодательство не требует ведения бухгалтерского учета с использованием плана счетов, это имеет свой смысл:

Во-первых, всегда имеется возможность не соблюдения оснований применения упрощенной системы и тогда бухгалтеру придется восстанавливать все счета, весь учет, который не велся, как минимум, год. Это влечет за собой основательные затраты (как времени, так и материальные), кроме того, возможность восстановить все операции далеко не всегда имеется.

Во-вторых, ведение бухгалтерского учета по упрощенному плану счетов даст возможность расчета основных показателей финансового анализа, что позволит избежать убытков, вовремя принимать обоснованные управленческие решения, выявляя проблемы в момент их зарождения, а не тогда, когда они станут уже видны невооруженным глазом и практически нерешаемы. При использовании других систем налогообложения ведение бухгалтерского учета обязательно. Применение упрощенного плана счетов бухгалтерского учета в этом случае облегчает учет, снижает затраты времени, позволяет не перегружать документы ненужной информацией. Кроме того, возможность составления собственного упрощенного плана бухгалтерского учета позволяет привести бухгалтерский учет в соответствие с особенностями деятельности организации, в частности, совмещения торговой и производственной деятельности.

В качестве учетных регистров при данной форме ведения бухгалтерского учета применяются восемь ведомостей для учета имущества организации и источников его образования и одна шахматная ведомость (В-9) для обобщения данных этих ведомостей и проверки правильности произведенных в них записей по счетам бухгалтерского учета. Данный способ ведения бухгалтерского учета предусматривает следующий порядок записей (см. рис. 2.1).

Рис 2.1 – Порядок заполнения форм бухгалтерского учета с использованием ведомостей

Учетными регистрами при этом варианте являются:

- ведомость учета основных средств, начисленных амортизационных отчислений (износа) (ф. № В-1);

- ведомость учета производственных запасов, товаров, готовой продукции и НДС, уплаченного по ценностям (ф. № В-2);

- ведомость учета затрат на производство (ф. № В-3);

- ведомость учета денежных средств и фондов (ф. № В-4);

- ведомость учета расчетов и прочих операций (ф. № В-5);

- ведомость учета реализации (ф. № 6 - оплата) и (ф. № 6 - отгрузка);

- ведомость учета расчетов с поставщиками (ф. № В-7);

- ведомость учета оплаты труда (ф. № В-8).

Для всех указанных выше регистров характерны комбинированные записи. Данные в ведомостях сгруппированы также в аналитическом и синтетическом разрезах. Обобщение данных синтетического учета и контроль за правильностью осуществления записей в ведомостях (ф. 1-6) осуществляется путем составления в конце месяца регистра ведомости шахматной формы (ф. № В-9). В шахматную ведомость из ведомостей учета заносят обороты по кредиту синтетического счета в корреспонденции с дебетом разных счетов и подсчитывают обороты по дебету счетов. Совпадение дебетовых и

кредитовых оборотов свидетельствует о

правильности и полноте отражения операций в ведомостях текущего учета.

кредитовых оборотов свидетельствует о

правильности и полноте отражения операций в ведомостях текущего учета.

Рис. 2.2 – Форма бухгалтерского учета с ведением ведомостей

Шахматная ведомость (ф. № В-9) служит основанием для составления оборотной ведомости. Фирма бухгалтерского учета с использованием ведомостей представлена на рис. 2.2.

Применение рекомендованной формы ведения бухгалтерского учета не принесет фирме дополнительных затрат, но в то же время поможет решить насущные проблемы, особенно важные в малом бизнесе (управленческий учет, регулирование эффективности деятельности организации).

III. Пути оптимизации налогообложения малых предприятий

Самые серьезные проблемы «упрощенки» связаны с НДС. Во-первых, в некоторых случаях организации, перешедшие на упрощенную систему, этот налог все-таки платят. Речь идет об НДС, взимаемом на таможне со стоимости импортных товаров, - от таможенного НДС «упрощенка» не освобождает (п.2 ст.346.11 Налогового кодекса РФ).

Во-вторых, фирма, перешедшая на упрощенную систему, рискует тем, что с ней перестанут сотрудничать покупатели – плательщики НДС. Дело в том, что у них в результате сделок с «упрощенными» фирмами значительно возрастают суммы НДС, которые нужно перечислить в бюджет. Поясним это на примере.

Пример 1. ООО «Мадис», перешедшее на упрощенную систему, купило у ЗАО «Фейерверк» партию краски за 120 000 руб. (в том числе НДС - 20 000 руб.). Затем краска была перепродана ОАО «Петарда» с торговой наценкой в 25 процентов за 150 000 руб. Эта цена сложилась из:

- покупной стоимости краски без НДС - 100 000 руб.;

- «входного» НДС, который ООО «Мадис» не может принять к вычету, поскольку освобождено от уплаты этого налога, - 20 000 руб.;

- торговой наценки - 30 000 руб. (120 000 руб. x 25%).