Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Проблемы налогового контроля и пути их решения

Дипломная работа: Проблемы налогового контроля и пути их решения

ВВЕДЕНИЕАктуальность темы исследования состоит в том, налоговый контроль использует разнообразные формы практической организации для наиболее эффективного выполнения стоящих перед ним задач. Основной и наиболее эффективной формой налогового контроля является выездная налоговая проверка, так как она основана на изучении объективных, фактических данных, которые не всегда предоставляются налогоплательщиками в налоговые органы из-за нежелания уплачивать налоги и, тем самым, снижать свое финансовое благополучие.

Экономика не в состоянии нормально функционировать, если бизнес не развивается в легальных формах, а правительство не способно собирать налоги. Поэтому выбранная тема дипломной работы, касающаяся инструмента государственного контроля, позволяющего наиболее полно и обстоятельно проверить правильность уплаты налогов и сборов, выявить предприятия работающие в теневой экономике, актуальна в данный момент и будет актуальной в будущем.

Этим обусловлен выбор темы работы - "Организация выездной налоговой проверки правильности исчисления и уплаты налога на добавленную стоимость и совершенствование методики ее проведения".

Исследованию проблем налогового контроля посвящено множество научных работ отечественных авторов, таких как: Голищева Л.Е., Грачева В.Ю., Красницкая В.А., Белобжецкий И.А. и ряда других.

Объектом исследования выпускной квалификационной работы являются налоговый контроль.

Предмет исследования – совершенствование системы эффективного проведения налогового контроля.

Целью данной работы является изучение проблем налогового контроля и путей их решения

В соответствии с поставленной целью определены следующие основные задачи:

· изучить теоретические аспекты налогового контроля;

· провести организационно – экономический анализ федеральной налоговой службы по Ставропольскому краю;

· проанализировать поступления налогов и сборов во все уровни бюджета Ставропольского края;

· рассмотреть порядок проведения выездных налоговых проверок налога на добавленную стоимость;

· выявит основные проблемы эффективного проведения налогового контроля, и предложить пути их решения.

Выпускная квалификационная работа состоит из введения, трех глав, заключения и списка используемой литературы.

В первой главе "Теоретические аспекты налогового контроля" рассматриваются основные понятия налогов и налогообложения, методы и формы налогового контроля. Вторая глава "Организационно – экономический анализ федеральной налоговой службы по Ставропольскому краю" содержит основные данные по поступления налогов и сборов во все уровни бюджета Ставропольского края, проведения выездных налоговых проверок НДС. В третьей главе "Совершенствование системы эффективного проведения налогового контроля" отраженны основные проблемы применения налоговых вычетов при возмещении налога на добавленную стоимость и возможные пути их решения.

В заключении обобщены основные результаты исследования, сформулированы выводы и предложения.

1. Теоретические аспекты налогового контроля

1.1. Налоговый контроль как составная часть государственного финансового контроля

Финансовый контроль является составной частью, или специальной отраслью, осуществляемого в стране контроля. Наличие финансового контроля обусловлено тем, что финансам как экономической категории присущи не только распределительная функция, но и контрольная функция.

Значение финансового контроля заключается в том, что при его проведении проверяются, во-первых, соблюдение установленного правопорядка в процессе финансовой деятельности государственными и общественными органами, предприятиями, учреждениями, во-вторых, экономическая обоснованность и эффективность осуществляемых действий, соответствие их задачам государства.

Налоговый контроль является видом государственного финансового контроля. Финансовый контроль можно представить в виде двух больших сфер деятельности – государственного (муниципального) и негосударственного финансового контроля.

Государственный финансовый контроль охватывает сферы образования, распределения и использования государственных и муниципальных фондов денежных средств; реализуется посредствам деятельности государственных или иных уполномоченных органов в целях обеспечения законности, охраны собственности, правильного, эффективного и экономного использования бюджетных средств, обнаружения нарушений финансовой дисциплины, выявление резервов ее повышения, увеличения доходных поступлений в бюджет (21).

Негосударственный финансовый контроль представлен внутренним финансовым контролем частных предприятий, некоммерческих организаций, аудиторских служб и так далее (21).

Основная цель государственного финансового контроля – обеспечить соблюдение законодательства в сфере налогов и сборов, а также увеличить поступления денежных ресурсов в государственные и муниципальные бюджетные и внебюджетные денежные фонды, при условии минимизации расходов на эту деятельность.

Негосударственный финансовый контроль преследует частные, негосударственные интересы и имеет целью минимизировать поступления денежных средств в пользу государства, повысить прибыльность вложения капитала при обязательном условии соблюдения законности (19).

Государственный финансовый контроль осуществляется в соответствии с положениями одного из международно-правовых актов, закрепляющих основы контроля, Лимской Декларации руководящих принципов контроля (5). Согласно статье 1 указанной Декларации, контроль – это не сама цель, но неотъемлемая часть системы регулирования, целью которой является вскрытие отклонений от принятых стандартов и нарушений принципов законности, эффективности расходования материальных ресурсов на возможно более ранней стадии, с тем, чтобы иметь возможность принять корректирующие меры, в отдельных случаях привлечь виновных к ответственности, получить компенсацию за причиненный ущерб или осуществить мероприятия по предотвращению и сокращению таких нарушений в будущем.

Государственный финансовый контроль основывается на Конституции РФ, Гражданском, Налоговом и Бюджетном кодексах РФ, федеральных законах, законодательных актах субъектов Федерации и органов местного самоуправления (1,2,3,4).

Финансовый контроль включает:

- налоговый контроль;

- бюджетно-финансовый контроль;

- таможенный и валютный контроль;

- ведомственный и внутрихозяйственный контроль.

Налоговый контроль – это проверка по выполнению хозяйствующими субъектами и физическими лицами своих обязательств перед государством.

Бюджетно-финансовый контроль обеспечивает мобилизацию доходов бюджетов всех уровней, проверку целесообразности и законности расходования средств бюджета.

Таможенный и валютный контроль обеспечивает экономическую безопасность страны.

Ведомственный и внутрихозяйственный контроль осуществляется в целях повышения эффективности деятельности предприятия, способствует выявлению внутренних резервов, росту прибыли, предупреждению нарушений гражданского и налогового законодательства.

Налоговый контроль следует рассматривать как функциональный элемент и основную форму налогового администрирования. Он имеет все черты, присущие финансовому контролю, и одновременно обладает специфическими чертами, что проявляется в более узкой сфере действия. Общие положения налогового контроля, устанавливающие формы проведения налогового контроля, состав и соответствующую компенсацию органов, его осуществляющих, виды проверок, порядок проведения различных контрольных мероприятий и иное закреплено в главе 14 Налогового Кодекса Российской Федерации.

Цели и задачи являются одним из важнейших структурных характеристик налогово-контрольной деятельности. Цель налогового контроля производна от цели всего государственного финансового контроля, в качестве которой выступает обеспечение законности и эффективности финансовой деятельности государства. Основной целью налогового контроля является обеспечение законности и эффективности налогообложения (24).

С помощью налогового контроля государство следит за тем, чтобы все субъекты налоговых отношений неуклонно соблюдали законодательство о налогах и сборах.

Кроме того, налоговый контроль направлен на то, чтобы налоги и сборы, подлежащие уплате, своевременно и в полном объеме поступали в бюджетные и внебюджетные фонды. Само осуществление налогового контроля обусловлено контрольной функцией финансов.

Налогово-контрольная деятельность призвана решить широкий круг задач, зависящих от проводимой государственной политики:

- обеспечение экономической безопасности государства при формировании публичных централизованных и децентрализованных фондов денежных средств;

- обеспечение надлежащего контроля за формированием государственных доходов и рациональным их использованием;

- улучшения взаимодействия и координации деятельности контрольных органов в РФ;

- проверки выполнения финансовых обязательств перед государством и муниципальными образованьями со стороны организаций и физических лиц;

- проверки целевого использования налоговых льгот;

- пресечение и профилактика правонарушений в налоговой сфере (24).

Налоговый контроль можно рассматривать в организационном, методическом и техническом аспектах. Первый из них представляет собой выбор форм контроля, состав его субъектов и объектов; второй аспект охватывает методы осуществления контрольных действий; третий – совокупность приемов проверки, их последовательности и взаимосвязи.

Объект налогового контроля можно определить как разновидность денежных отношений публичного характера, возникающих в процессе взимания налогов и сборов и привлечения нарушителей налогового законодательства к ответственности. Что же касается отношений по введению налогов и сборов, обжалованию актов налоговых органов, действий (бездействия) их должностных лиц, то они являются объектом судебного контроля или прокурорского надзора.

Предметом налогового контроля, в первую очередь, является своевременность и полнота исполнения налогоплательщиками своих налоговых обязанностей по отношению к государству или муниципальному образованию. Однако при этом следует также учитывать, что наряду с уплатой налогов, к числу основных обязанностей налогоплательщиков-организаций, в соответствии со ст.23 Налогового Кодекса Российской Федерации, относится также ведение в установленном порядке учета своих доходов (расходов) и объектов налогообложения и представление налоговым органам и их должностным лицам документов, необходимых для начисления и уплаты налогов. С учетом этого законность составления первичных учетных документов, регистров бухгалтерского (налогового) учета и отчетности, а также достоверность и полнота содержащейся в них информации об объектах налогообложения также составляет предмет налогового контроля.

Субъектами налогового контроля в РФ являются органы налоговой службы (Министерство по налогам и сборам и его подразделения в РФ), милиции, осуществляющие непосредственно оперативный контроль за поступлением налогов и других обязательных платежей в доход государства. Непосредственное отношение к контролю за поступлением налогов в отдельных случаях имеют финансовые органы (предоставление отсрочек по текущим налоговым платежам), органы Федерального казначейства (распределение налоговых платежей по уровням бюджетной системы; проверки банковских учреждений по соблюдению очередности зачисления платежей в бюджет), банковские органы (заполнение платежно-расчетных документов), органы внутренних дел (работа налоговых постов на предприятиях спиртоводочной промышленности, Госавтоинспекции, паспортно-визовая служба), Федеральная служба безопасности, таможенные органы, страховые органы, органы государственных внебюджетных фондов, комитеты по земельным ресурсам и землеустройству, антимонопольный комитет и т.д. Поэтому особенно важным в настоящее время является вопрос не только о взаимодействии перечисленных организаций, но и разграничение функций, ответственности за исполнение обязанностей, связанных с налоговым контролем.

Субъекты налогового контроля, взаимодействуя с другими органами управления, способствуют реализации решений центральных и местных органов власти, направленных на организацию и становление рыночных отношений (например, некоторые вопросы приватизации государственного имущества; осуществление процедуры банкротств; становление цивилизованных отношений государства с лицами, занятыми в сфере предпринимательства; лицензирование предпринимательской деятельности; инициирование ликвидации и снятие с учета в налоговых органах предприятий, которые длительное время не представляют отчетность и не уплачивают налоги и др.).

Налоговые отношения возникают у государства в лице субъектов налогового контроля с субъектами налогообложения – юридическими и физическими лицами, а значит, их также можно отнести к субъектам налогового контроля.

В ходе налогового контроля осуществляется взаимодействие между субъектом и объектом, оно носит характер прямой и обратной связи. Прямая связь обеспечивает результаты контрольного воздействия, используемые для выработки управленческих решений. Обратная связь подытоживает качество проведения налогового контроля, сигнализирует о степени его воздействия на объект. Свойство прямой связи активно используется в практике налогового администрирования. Обратная связь служит основой для выработки решений, во-первых, общеэкономического значения в части обеспечения эффективности использования экономических ресурсов (оптимизация функционирования объекта контроля) и, во-вторых, организационной направленности – в части совершенствования деятельности налоговых органов (субъекта контроля).

Таким образом, налоговый контроль имеет цель обнаружения нарушений и отклонений от принятых норм, правил и стандартов в сфере налогов и сборов, принятие необходимых корректирующих мер, привлечение виновных к ответственности и возмещение причиненного государству ущерба, а также предотвращение или сокращение совершения таких правонарушений в дальнейшем.

1.2. Методы и формы налогового контроля. Выездная налоговая проверка как наиболее эффективная форма контроля

Методы налогового контроля присутствуют в налоговом законодательстве в неявной форме, т.е. без законодательно установленного перечня каких-либо приемов в качестве методов налогового контроля.

И.И. Кучеров под методами налогового контроля понимает приемы, способы или средства его осуществления (21). Более подробно определение метода налогового контроля дает О.А. Ногина. В частности она определяет методы налогового контроля как совокупность приемов, применяемых уполномоченными органами для установления объективных данных о полноте и своевременности уплаты налогов и сборов в соответствующий бюджет или внебюджетные фонд, а также об исполнении возложенных на лиц иных налоговых обязанностей (24). указанные определения отражают сущность правовой категории метода налогового контроля.

Под методом налогового контроля понимаются приемы, способы и средства его осуществления.

Налоговый контроль использует общенаучные методические приемы исследования объектов контроля, к числу которых относится анализ, синтез, индукция, дедукция, аналогия, моделирование, абстрагирование. Кроме этих методов налоговый контроль использует специфические методы:

· формальный контроль;

· арифметический контроль;

· логический контроль;

· метод проверки данных учета;

· истребование документов;

· выписка (изъятие) документов;

· проведение экспертизы;

· привлечение специалистов и переводчиков;

· опрос свидетелей.

Формальный контроль представленных документов состоит в проверке наличия и четкости заполнения всех обязательных реквизитов, наличие подписей руководителя и главного бухгалтера организации.

Арифметический контроль направлен па проверку правильности исчисления налогоплательщиком итоговых сумм налогов, других величин по отдельным документам.

Логическая проверка, как правило, предполагает сопоставление данных различных учетных документов с целью определения степени достоверности расчетов сумм налоговых платежей исчисленных налогоплательщиком.

Проверка данных бухгалтерского и налогового учета проводится путем сопоставления данных первичных документов показателям налоговых деклараций и других форм налоговой отчетности. Этот метод является основным методом налогового контроля при проведении выездной налоговой проверки.

Истребование документов - это требование налогового органа, адресованное налогоплательщику (налоговому агенту) о добровольном предоставлении а 5-ти дневный срок документов, относящихся к деятельности налогоплательщика.

Истребование документов может проводиться в ходе налоговой проверки в письменной или устной форме. При истребовании в устной форме лица, проводящие проверку, не смогут документально подтвердить факт истребования и его дату. Поэтому, если налогоплательщик не выполнит требования" то нельзя будет применить к налогоплательщику штрафные санкции за не предоставление истребуемых документов в срок и принять постановление о выемке документов.

Под выемкой документов понимается принудительное обеспечение доступа должностных лиц к документации налогоплательщика и изъятия документов. Выемка документов производится в ходе выездной налоговой проверки, ее запрещено производить до начала проверки и после окончания.

Экспертиза проводится с целью получения налоговыми органами заключения специалиста (эксперта), обладающего специальными познаниями в области науки, техники, искусства, ремесла и т.д., по интересующему налоговые органы вопросу в ходе проведения налоговой проверки.

Экспертиза проводится при необходимости:

· установления подлинности документов или их восстановления-

· уточнения рыночной стоимости товаров (работ, услуг) или имущества налогоплательщика;

· определения объема выполненных строительно-монтажных работ для собственных, нужд;

· объема произведенной продукции из определенного количества компонентов и т.д.

В необходимых случаях при проведении налогового контроля на договорной основе может быть привлечен специалист, обладающий определенными знаниями и навыками и незаинтересованный в исходе проверки, а также переводчик, знания которого нужны для перевода.

В ходе проведения налоговой проверки должностные лица налогового органа вправе вызывать в качестве свидетелей для дачи показаний любое физическое лицо, которому могут быть известны обстоятельства, имеющие значение для налогового контроля.

Налоговый контроль использует разнообразные формы практической организации для наиболее эффективного выполнения стоящих перед ним задач.

Форма налогового контроля выражает содержание контрольного процесса. Выбор конкретной формы зависит от уровня развития налоговой системы и организации налогового контроля, а также от решений субъекта контроля, принимаемых исходя из конкретной практической ситуации и конечных целей контрольной работы.

Понятие формы налогового контроля в законодательстве о налогах и сборах не содержится. Налоговый кодекс РФ лишь перечисляет формы налогового контроля

Под формами налогового контроля, как правило, понимаются способы конкретного выражения и организации контрольных действий, направленных на выполнение функций контроля (24).

Таким образом, на основе анализа НК РФ можно перечислить такие формы налогового контроля, как:

Учет организаций и физических лиц (ст. ст.83-86 НК РФ);

Камеральные налоговые проверки (ст.82 НК РФ);

Выездные налоговые проверки (ст.82 НК РФ);

Получение объяснений налогоплательщиков, налоговых агентов, плательщиков сборов (ст.82 НК РФ);

Указанный перечень является исчерпывающим. В то же время, для устранения неясностей очень важно законодательно определить понятие формы налогового контроля, а также исчерпывающий перечень форм налогового контроля. Бесспорно, применение форм налогового контроля, не предусмотренных налоговым законодательством, может привести к нарушению прав и законных интересов налогоплательщиков, плательщиков сборов, налоговых агентов, является незаконным.

Помимо приведенной классификации, основанной на анализе норм Налогового кодекса РФ, многие авторы используют классификацию форм государственного финансового контроля, основанную на Бюджетном кодексе РФ. Так, Бюджетный кодекс РФ закрепляет три формы финансового контроля – предварительную, текущую и последующую (2).

Предварительный контроль связан с работой по разъяснению налогового законодательства, сбору, обработке и анализу широкой информации о налогоплательщиках на стадии планирования налоговых проверок для принятия оптимальных решений. Это определяет его значение для качественного проведения контрольных действий. Предварительный анализ позволяет разделить совокупность лиц, подлежащих проверке, на тех, которые имеют невысокую вероятность риска налоговых нарушений, и тех, которые могут совершать налоговые ошибки и нарушения с высокой степенью вероятности. Такое разграничение контроля на "группы риска" позволяет обеспечить максимальное количество выявленных нарушений и произведенных доначислений на один час рабочего времени инспекторского состава.

Текущий контроль носит оперативный характер, является частью регулярной работы и представляет собой проверку, проводимую в отчетном периоде для оценки правильности отражения различных операций и достоверности данных бухгалтерского учета и отчетности, представляемых в налоговые органы плательщиком

Последующий контроль реализуется путем проведения налоговых проверок по окончании определенного отчетного периода.

Мы придерживаемся позиции, что предварительный, текущий и последующий контроль – не форма, но вид контроля по отношению ко времени его осуществления. Отметим, что отдельные авторы в рамках предварительного, текущего и последующего контроля выделяют самостоятельные формы контроля. Например, И.А. Белобжецкий последующий контроль подразделяет на ревизию, тематическую проверку (обследование), счетную проверку отчетности (17). В таком понимании предварительный, текущий и последующий контроль сами обладают определенными формами осуществления контроля и, таким образом, относятся к видам финансового контроля. Проблема понимания формы государственного финансового контроля и налогового контроля вызывает много споров и требует теоретической разработки и законодательного закрепления.

На основе анализа законодательства и правоприменительной практики можно назвать три основные формы налогового контроля – налоговый учет, камеральные налоговые проверки и выездные налоговые проверки. Именно через указанные три формы налогового контроля и реализуется вся налогово-контрольная деятельность. Все остальные формы налогового контроля выполняют лишь вспомогательную роль.

Приведем краткую характеристику содержания указанных трех форм налогового контроля.

Как справедливо заметил А.В. Брызгалин, учет налогоплательщиков является одной из форм налогового контроля (16), но прямо не названных в ст.82 Налогового кодекса РФ. Согласно ст.83 НК РФ постановка на учет налогоплательщиков проводится в целях налогового контроля. В частности, учет налогоплательщиков позволяет государству постоянно иметь достоверную информацию о налогоплательщиках. Сведения об общем числе налогоплательщиков и их налоговых обязательствах позволяют прогнозировать размеры налоговых поступлений; данные о видах хозяйственной деятельности и налогах, уплачиваемых организациями, могут быть использованы при разработке налоговой политики государства, анализе ее эффективности (25).

Основными принципами налогово-учетной деятельности являются: принцип всеобщности налогового учета (ст.83 – 83 НК РФ); принцип бесплатности постановки на налоговый учет и снятии с учета в налоговом органе (п.6 ст.84 НК РФ); принцип единства идентификационного номера налогоплательщика (ИНН) на всей территории РФ по всем видам налогов и сборов (п.7 ст.84 НК РФ); принцип постановки на учет независимо от наличия обстоятельств, с которыми связывается возникновение обязанностей по уплате налогов и сборов (п.2 ст.83 НК РФ); принцип срочности постановки на учет в налоговом органе отдельных категорий налогоплательщиков (п.2 ст.84 НК РФ).

Другой важной формой налогового контроля являются налоговые проверки (камеральные и выездные). Проверки финансово-хозяйственных операций налогоплательщиков являются важной составляющей деятельности налоговых органов, предусмотренных ст.31 НК РФ и ст.7 Закона РФ "О налоговых органах Российской Федерации"

Налоговые проверки – это формы налогового контроля, представляющие собой комплекс процессуальных действий уполномоченных органов по контролю за соблюдением законодательства о налогах и сборах, и осуществление посредствам сопоставления отчетных данных налогоплательщиков с фактическим состоянием его финансово-хозяйственной деятельности (15).

Налоговые проверки подразделяются на два вида: камеральные и выездные. Основное отличие камеральных проверок от выездных состоит в том, что первые проводятся по месту нахождения налогового органа на основании документов, представленных налогоплательщиком, а вторые – по месту нахождения налогоплательщика на основании всех документов, предметов, предметов, имущества и т.д.

Камеральная проверка предполагает сопоставление заявленных в налоговой отчетности и декларации сведений с материалами о деятельности налогоплательщика при представлении их в налоговый орган. Камеральная проверка налоговой отчетности юридических лиц связана в настоящее время с действующим порядком представления в налоговый орган квартального и годового бухгалтерских балансов.

Выездная налоговая проверка (проверка с выходом на объект контроля) проводится с использованием документов первичного бухгалтерского учета и других учетных материалов, подтверждающих получение доходов, обоснованность списания расходов, полноту уплаты налогов и др. Она характеризуется более высокой объективностью изучения полноты и правильности налоговых расчетов, сопоставлением их с данными первичных документов, аналитическим и синтетическим учетом, бухгалтерской отчетностью. Выездная проверка, таким образом, является основной формой налогового контроля.

Выездные проверки являются более эффективными, так как позволяют налоговому органу использовать разнообразные методы контрольной деятельности и соответственно получить гораздо больше информации о финансово-хозяйственной деятельности налогоплательщиках (18).

Тем не менее, наибольшая эффективность выездной налоговой проверки достигается только во взаимодействии с другими формами налогового контроля. Она позволяет наиболее полно выявить правильность исполнения налогоплательщиками налоговых обязанностей.

Иные формы налогового контроля (как, например, получение объяснений налогоплательщиков, налоговых агентов, плательщиков сборов (ст.82 НК РФ); проверки данных учета и отчетности (ст.82 НК РФ) и др.) чаще используются в качестве вспомогательных средств выявления налоговых нарушений или в целях сбора доказательств по выводам, которые содержаться в акте налоговой проверки (25).

Таким образом, формы и методы налогового контроля существуют в неразрывном единстве. Зачастую в рамках одной правовой формы организации контрольной деятельности могут применяться различные методы и формы контроля. Именно от правильного сочетания форм и методов налогового контроля зависит эффективность налогового контроля.

1.3. Развитие налогового контроля по налогу на добавленную стоимость

В настоящее время в Российской Федерации во многом уже сложилась система налогового контроля за поступлением налога на добавленную стоимость (НДС). В нее входит:

Система идентификации налогоплательщиков, позволяющая организовать учет плательщиков НДС.

Разработка бланка налоговой декларации по НДС, которая обеспечивает получение информации о налоговых обязательствах плательщиков налога и налоговых агентов.

Разработка регистров налогового учета.

Система обработки данных, позволяющих хранить и своевременно получать достоверные данные о субъектах налога.

Система мер, обеспечивающая контроль за соблюдением налогового законодательства, которая позволяет провести проверку правильности уплаты суммы налога и возврата налогового платежа.

Система налоговых санкций, используемая для наказания тех плательщиков, которые нарушают налоговое законодательство.

Переход к взиманию НДС и организация налогового контроля во всех странах требует решения следующих задач:

· принятие законодательных актов, определяющих порядок исчисления и уплаты налога;

· подготовка квалификационных специалистов, которые будут осуществлять контроль за правильностью исчисления и уплаты налога;

· значительное увеличение персонала налоговых инспекций, так как налоговый контроль должен быть организован на всех стадиях создания добавочной стоимости;

· разработка методики организации налогового учета по НДС в налоговых органах и у налогоплательщиков;

· разработка форм налоговой декларации и инструкций по их заполнению;

· создание автоматизированной системы обработки налоговых деклараций и системы наблюдения и анализа за деятельностью налогоплательщиков;

· разработка системы показателей для оценки эффективности налогового контроля.

Процесс формирования налогового контроля можно разделить на три этапа:

I этап – 1992-1996 годы;

II этап – 1997 –1999 годы;

III этап – с 2000 года.

На первоначальном этапе был принят Закон Российской Федерации от 27.12. 1991года № 2118-1 "Об основах налоговой системы Российской Федерации" и Закон Российской Федерации от 06.12. 1991г. № 1994-1 "О налоге на добавленную стоимость"(7,8). Первый закон определял основные принципы налоговой системы, а второй закон установил порядок взимания НДС. Закон "О налоге на добавленную стоимость" содержал всего 10 статей и в нем были сформулированы общие положения, характеризующие элементы налога. На первом этапе периодически предпринимались попытки улучшения собираемости налогов и повышения эффективности налогового администрирования.

Главным факторами, оказавшими негативное влияние на организацию налогового контроля, были факторы, связанные с состоянием правового регулирования взимания налога:

1. Неполнота и недостаточная разработанность налогового законодательства, которые повлекли за собой издание большого количества подзаконных актов как комплексного характера (Инструкция Госналогслужбы РФ от 09.12. 1991г. № 1 "О порядке исчисления и уплаты налога на добавленную стоимость" и Инструкция Госналогслужбы РФ от 11.10. 1995 года № 39 "О порядке исчисления и уплаты налога на добавленную стоимость"), так и индивидуального характера (письма, разъяснения Госналогслужбы РФ и Минфина России) по отдельным вопросам, связанным с уплатой НДС;

2. Неясности, противоречия, пробелы в налоговом законодательстве и значительное бремя, привели к появлению разного рада способов ухода от исполнения налоговых обязательств, путем применения как легальных, так и нелегальных методов;

3. Многочисленные изменения и дополнения в порядке исчисления и уплаты налога осуществлялись зачастую бессистемно, при этом они вносились с большим опозданием, что приводило к потери доходов бюджета.

На этом этапе предметом налогового контроля был бухгалтерский учет, поскольку данные бухгалтерского учета являлись для исчисления сумм налога.

В период 1992-1995 года метод исчисления налоговой базы совпадал с методом определения выручки от реализации товаров (работ, услуг) в целях ведения бухгалтерского учета. На этом этапе важной проблемой встал вопрос о повышении уровня собираемости налога. Причина низкого значения этого показателя была в существовании крупных, все возрастающих просроченных задолженностей между предприятиями, которая создавала нехватку ликвидных средств и приводила к возникновению налоговых недоимок. В это время применялось два способа обложения налогом:

· на производственных предприятиях НДС исчислялся с помощью метода, когда сумма налога, подлежащая начислению в бюджет определяется со стоимостями реализованных товаров;

· на предприятиях оптовой и розничной торговли, в снабженческо-сбытовых и заготовительных организациях – на основе валовой прибыли. В этом случае налогоплательщики фактически получали право на вычет без оплаты поставщику приобретенных товаров.

В 1995 году произошло разделение бухгалтерского и налогового учета, которое было связанно с введением в действие Положения о бухгалтерском учете и отчетности (Приказ Минфина России от 26.12. 1994г. № 170), которое фактически стало применяться с 1996 года. С 1996 года все организации, кроме малых предприятий, стали вести бухгалтерский учет по методу отгрузки, а для исчисления налоговой базы по НДС по-прежнему налогоплательщики выбирали момент оплаты или момент отгрузки. Эта двойственность в учете усложнила налоговый контроль и вызвала необходимость введение метода счетов-фактур. Этот метод налогового учета получил широкое распространение в тех зарубежных странах, в которых взимался НДС.

Все плательщики НДС с 1 января 1997 года были обязаны перейти на метод счетов-фактур при расчете сумм НДС, подлежащей уплате в бюджет. С этого момента начался второй этап развития налогового контроля за поступлением налога на добавленную стоимость. Особенностью этого и следующего этапа было введение специальных документов и регистров с целью усилия контроля за поступлением суммы налога и правомерностью применения налоговых вычетов.

Введение метода счетов-фактур преследовало одновременно две цели:

Упорядочить учет НДС у налогоплательщиков и сократить случаи уклонения от уплаты налога поставщиками и необоснованное применение вычета по НДС покупателями;

Создать действенный инструмент налогового контроля за полнотой и своевременностью уплаты НДС.

Метод счетов-фактур был введен в соответствии с Указом Президента РФ от 08.05. 1996г. № 685 "Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины". Суть этого метода состоит в том, что все плательщики НДС обязаны составлять счета-фактуры на реализацию товаров (работ, услуг) в течении 10 дней после их отгрузки. Кроме этого документа налогоплательщики НДС при реализации товаров (работ, услуг) обязаны вести:

· журналы регистрации полученных и выставленных счетов-фактур;

· книгу продаж;

· книгу покупок.

Каждая операция по реализации товара (выполнение работ, оказание услуг) оформляется составлением счета-фактуры.

Первый экземпляр счета-фактуры поставщик отдает покупателю, а второй экземпляр остается у поставщика.

Если поставщик определяет налоговую базу по методу отгрузки, то он сразу после выписки счета-фактуры должен зарегистрировать его в журнале счетов-фактур и сделать на его основе запись в книге продаж. Если налоговая база исчисляется по методу оплаты, то регистрация производится, а запись в книга продаж будет сделана только после получения оплаты от покупателя. Таким образом, информация книги продаж должна быть основой для исчисления суммы налогового обязательства перед государством.

Покупатель товара (работы, услуги) получив от поставщика счет-фактуру, должен зарегистрировать его в своем журнале счетов-фактур. Запись в книге покупок может быть им сделан лишь после оплаты полученных товаров (работ, услуг).

Поэтому покупатель мог предъявить НДС к вычету и вернуть уплаченную сумму НДС только при выполнении следующих условий:

· материальные ценности (работы, услуги) получены от поставщиков;

· они приобретены для производственных нужд;

· они приобретены для производства товаров (работ, услуг), операции по реализации которых облагаются НДС;

· материальные ценности (работы, услуги) оплачены;

· сумма НДС выделена отдельной строкой в первичных и расчетных учетных документов;

· имеется правильно оформленный счет-фактура.

Таким образом, в результате проделанной работы можно отметить, что важнейшим фактором повышения эффективности контрольной работы налоговой инспекции является совершенствование действующих процедур налогового контроля.

2. Организационно – экономический анализ федеральой налоговой службы по ставропольскому краю

2.1. Анализ поступления налогов и сборов во все уровни бюджета Ставропольского края

Всего в 2007 году в федеральный бюджет Российской Федерации поступило 3 747,6 млрд. рублей администрируемых доходов, что на 24,9% больше, чем в 2006 году.

Основная масса администрируемых ФНС России доходов федерального бюджета обеспечена поступлениями НДС (37%) и налога на добычу полезных ископаемых (30%).

В 2006 году в федеральный бюджет страны поступило администрируемых ФНС России доходов 3 000,7 млрд. рублей, что на 493,9 млрд. рублей, или на 19,7% больше, чем за 2005 год.

Основная масса администрируемых ФНС России доходов федерального бюджета была обеспечена поступлениями налога на добычу полезных ископаемых (36,5%) и НДС (30,8%).

Поступления налога на прибыль организаций в федеральный бюджет Российской Федерации в 2007 году составили 641,3 млрд. рублей. По сравнению с 2006 годом поступления выросли на 131,4 млрд. рублей, или на 25,8%.

Поступления единого социального налога, зачисляемого в федеральный бюджет, в 2007 году составили 405,0 млрд. рублей и выросли по сравнению с 2006 годом на 28,2%.

Поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в 2007 году составили 1 390,4 млрд. рублей и по сравнению с 2006 годом выросли в полтора раза.

Налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь, поступило в 2007 году 34,3 млрд. рублей, что на 26,2% больше, чем в 2006 году.

Поступления по сводной группе акцизов в федеральный бюджет составили в 2007 году 108,8 млрд. рублей и выросли относительно 2006 года на 16,7%.

Поступления акцизов на спирт этиловый из всех видов сырья и спиртосодержащую продукцию в федеральный бюджет Российской Федерации в 2007 году составили 4,3 млрд. рублей, что на 5,3% больше, чем в 2006 году.

В федеральный бюджет в 2007 году мобилизовано акцизов на табачную продукцию, производимую на территории Российской Федерации, 49,3 млрд. рублей, что на 39,1% больше поступлений 2006 года.

Поступления акцизов на нефтепродукты (бензин автомобильный, дизельное топливо и моторные масла) в федеральный бюджет в 2007 году составили 52,1 млрд. рублей, что на 4% больше, чем в 2006 году.

Налога на добычу полезных ископаемых (далее – НДПИ) в 2007 году поступило в федеральный бюджет 1 122,9 млрд. рублей, в том числе на добычу нефти – 1 017,3 млрд. рублей, на добычу газа горючего природного – 88,3 млрд. рублей; на добычу газового конденсата из всех видов месторождений – 7,2 млрд. рублей.

По сравнению с 2006 годом поступления НДПИ выросли на 2,6%.

Страховых взносов, зачисляемых в Пенсионный фонд Российской Федерации, в 2007 году поступило 1 014,9 млрд. рублей, что на 27,5% больше, чем в 2006 году.

В Фонд социального страхования (без учета суммы расходов, произведенных налогоплательщиками на цели государственного социального страхования (суммы выплаченных пособий по временной нетрудоспособности, по беременности и родам и др.)) в 2007 году поступило 64,1 млрд. рублей, что на 11,0% больше, чем в 2006 году.

В Федеральный фонд обязательного медицинского страхования в 2007 году поступило 71,8 млрд. рублей, что на 28,8% больше, чем в 2006 году.

В территориальные фонды обязательного медицинского страхования в 2007 году поступило 132,5 млрд. рублей, или на 25,6% больше, чем в 2006 году.

Поступления налогов и других доходов в бюджеты всех уровней (по данным Управления федеральной налоговой службы по Ставропольскому краю) в 2007 год поступило 53755,5 млн. рублей, доходов администрируемых налоговыми органами, что на 19,7% больше поступлений прошлого года. В 2006 году во все уровни бюджета было мобилизовано налоговых и других платежей на сумму 32555,6 млн. руб., что на 33,3% больше, чем за соответствующий период 2005 год. При этом темп роста поступлений налогов и сборов в 2006 году выше темпа роста аналогичного периода предыдущего года, который составлял 115,3% на 18,0 процентных пункта. В консолидированный бюджет края поступило 20,0 млрд. руб., или на 40,0% больше. В местные бюджеты поступило 5,7 млрд. руб., или 17,5% от общей суммы собранных на территории края налоговых платежей и других доходов.

Данные о поступлениях в бюджетную систему налогов и сборов по видам в 2006-2005 году приводятся ниже:

Таблица 1 – Поступление налогов и сборов в бюджеты всех уровней 2006-2005г.

| В бюджеты всех уровней, всего | ||||||

|

млн. рублей |

удельный вес в общей сумме поступлений, в% |

млн. рублей |

удельный вес в общей сумме поступлений, в% | |||

| 2006 | 2006г. | 2005г. | 2005 | 2005 | 2004 | |

| В с е г о | 32555.6 | 100 | 100 | 22045.0 | 100 | 100 |

| в том числе: | ||||||

| Налог на добавленную стоимость | 6510.9 | 20.0 | 21.9 | 4819.0 | 21.9 | 26.5 |

| Налог на прибыль (доход) предприятий и организаций | 7657.4 | 23.5 | 20.0 | 4535.8 | 20.6 | 18.2 |

| Налог на доходы физических лиц | 7874.9 | 24.2 | 25.1 | 5236.7 | 23.7 | 22.7 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

3372.5 | 10.4 | 9.3 | 2075.7 | 9.4 | 11.1 |

| А к ц и з ы | 1248.0 | 3.8 | 4.4 | 937.3 | 4.3 | 7.5 |

| Налоги на имущество | 3351.6 | 10.3 | 11.7 | 2669.4 | 12.1 | 7.2 |

| Налоги на совокупный доход | 1476.2 | 4.5 | 4.1 | 968.1 | 4.4 | 3.7 |

| П р о ч и е | 1064.1 | 3.3 | 3.5 | 803.0 | 3.6 | 3.1 |

В структуре платежей, поступивших в доходы местных бюджетов почти две трети (64,2%) объема приходится на налоги на доходы физических лиц; 17,7% - налоги на совокупный доход; 14,7% - налоги на имущество.

Рисунок 5 – Динамика поступлений налогов и сборов в бюджетную систему за 2006 года (миллионов рублей).

Из общего объема поступивших в 2006 году налогов 85,0% приходится на федеральные (налоги на прибыль, добавленную стоимость, доходы физических лиц, платежи за пользование природными ресурсами и др.), 10,4% - региональные и местные налоги, 4,6% - налоги со специальным налоговым режимом. Добывающие и обрабатывающие производства обеспечили 25,8% налоговых поступлений, оптовая и розничная торговля – 13,3%, предприятия по производству и распределению электроэнергии, газа и воды – 11,4%, транспорт и связь – 14,2%.

Задолженность по налоговым платежам в бюджеты всех уровней за декабрь 2006 г. уменьшилась на 454,0 млн. руб. и составила на 1 января 2007 года 3662,4 млн. руб. В ее структуре более половины приходится на задолженность, утвержденную судебным решением, в сумме 1889,5 млн. руб. (51,6%), недоимку – 1305,9 млн. руб. (35,7%). Кроме того, приостановлены к взысканию платежи на сумму 402,1 млн. руб. (11,0%), реструктурированная задолженность составила – 65,0 млн. руб. (1,8%).

Таблица 2 – Структура задолженности по видам налоговых платежей на 1 января 2007 года, млн. рублей

| Задолженность перед бюджетом по налогам и сборам - всего | в том числе по: |

|

||||||

| федеральным налогам и сборам | из них | региональным налогам и сборам | местным налогам и сборам | налогам со специальным налоговым режимом |

|

|||

| налог на прибыль | налог на добавленную стоимость | |||||||

| В с е г о | 3662.4 | 2600.8 | 495.3 | 1511.6 | 619.0 | 340.8 | 101.8 |

|

| в том числе: |

|

|||||||

| Недоимка | 1305.9 | 665.0 | 164.9 | 304.4 | 396.4 | 192.4 | 52.1 |

|

| Реструктурированная задолженность | 65.0 | 42.9 | 2.1 | 34.8 | 7.6 | 14.3 | 0.1 |

|

| Задолженность, приостановленная к взысканию в связи с введением процедур банкротства, всего | 1349.9 | 1145.5 | 156.2 | 773.3 | 110.0 | 78.7 | 15.7 | |

|

из нее по предприятиям нахо - дящимся в процедуре конкурс- ного производства |

1151.7 | 973.2 | 135.5 | 645.3 | 98.0 | 70.3 | 10.2 |

|

| Задолженность, взыскиваемая судебными приставами, по постановлениям о возбуждении исполнительного производства | 539.6 | 394.1 | 62.1 | 198.7 | 94.6 | 31.7 | 19.2 |

|

| Приостановленные к взысканию платежи | 402.1 | 353.4 | 110.0 | 200.4 | 10.3 | 23.7 | 14.7 |

|

На предприятия оптовой и розничной торговли приходится 18,9% задолженности по налогам и сборам, на обрабатывающие производства – 20,6%, на сельскохозяйственные организации – 15,6%, на строительные организации – 9,8%.

Более четверти недоимки – у организаций находящихся в процедуре банкротства и в конкурсном производстве.

В 2007г в федеральный бюджет поступило 17145,7 млн. рублей, или 111,9% к соответствующему периоду 2006 года (15325,5млн. рублей).

Основная доля поступлений федерального бюджета (92,1%) состоит из четырех видов налогов. Так, налог на добавленную стоимость обеспечил – 43,6% поступлений налогов и сборов в федеральный бюджет, единый социальный налог – 19,9%, платежи за пользование природными ресурсами – 19,2%, налог на прибыль организаций – 9,4 процента (рисунок 6). Когда в 2006г поступления налога на доходы физических лиц составили 7874,9 млн. рублей или 24,2% от общего объема поступлений, налога на добавленную стоимость – 6510,9 млн. рублей или 20,0%, налога на прибыль – 7657,4 млн. рублей или 23,5%, платежей за пользование природными ресурсами – 3372,5 млн. рублей или 10,4 процента. Перечисленные четыре вида налогов в совокупности обеспечили 25415,7 млн. рублей, или 78,1% от общего объема поступлений в консолидированный бюджет.

Структура налоговых поступлений федерального бюджета несколько отличается от структуры поступлений консолидированного бюджета. Так, налог на добавленную стоимость обеспечил 51,8% поступлений налогов и сборов в федеральный бюджет, платежи за пользование природными ресурсами – 25,6%, налог на прибыль организаций – 10,5 процентов.

За 2006 год поступления ЕСН (без учета расходов на нужды государственного социального страхования) составили 12144,5 млн. руб., в т. ч. в федеральный бюджет – 2763,8 млн. руб., в федеральные внебюджетные фонды – 9380,7 млн. рублей. В Территориальный фонд обязательного медицинского страхования поступило 893,8 млн. рублей.

Поступления социальных платежей (без учета расходов на нужды государственного социального страхования) за январь-декабрь 2006 года в сравнении с соответствующим периодом прошлого года увеличилось на 2175,3 млн. рублей или 21,8 процента.

В краевой бюджет за двенадцать месяцев 2006 года в бюджет Ставропольского края (краевой, региональный) поступило 14319,3 млн. рублей, или 137,1% к поступлениям 2005г. Уже в 2007 году в бюджет Ставропольского края (краевой) поступило 16324,4 млн. рублей, или 114,0% к поступлениям 2006г.

Доля поступлений налоговых и неналоговых платежей в краевой бюджет за 2006 год составила 44,0% от общего объема поступлений во все уровни бюджета, что на 1,2 процентных пункта выше аналогичного показателя 2005 года (42,8 процента).

Доля поступлений налоговых и неналоговых платежей в краевой бюджет в 2007г. составила 30,4% от общего объема поступлений во все уровни бюджета, что на 1,5 процентный пункт ниже аналогичного показателя 2006 года (31,9 процента).

Основная часть доходов краевого бюджета в 2006г. была сформирована за счет налога на прибыль организаций –6283,1 млн. руб. (43,9% от общего объема поступлений в краевой бюджет), налога на доходы физических лиц – 4234,1 млн. руб. (29,6%), налога на имущество организаций 2516,8 млн. руб. (17,6%), акцизов 956,9 (6,7 процента). Наибольший темп роста поступлений сложился по налогу на прибыль организаций (170,4%) и по налогу на имущество организаций (150,5 процента).

В 2007г. основная часть доходов краевого бюджета (89,9%) была сформирована за счет налога на прибыль организаций – 7006,5 млн. руб. (42,9% от общего объема поступлений в краевой бюджет), налога на доходы физических лиц – 5173,1 млн. руб. (31,7%), налога на имущество организаций 2505,3 млн. руб. (15,3 процента). По всем выше перечисленным доходам сложились значительные темпы роста:, по налогу на имущество организаций (124,1%), по налогу на доходы физических лиц (122,2%), по налогу на прибыль организаций (111,5 процента).

Поступление налогов и сборов в местный бюджет Ставропольского края за 2007 год. В доходы местных бюджетов Ставропольского края за 2007 год поступило 8349,9 млн. рублей, или 147,1% к поступлениям соответствующего периода прошлого года.

Основная часть доходов местного бюджета (83,5%) сформирована за счет поступлений налога на доходы физических лиц – 5364.6. млн. рублей или 64,2% от общего объема поступлений в местный бюджет, единого налога на вмененный доход – 689,9 млн. рублей (8,3%), единого налога, взимаемого в связи с применением упрощенной системы налогообложения 548,3 млн. рублей (6,6%), налога на имущество организаций 365,6 млн. рублей (4,4 процента). Динамика поступлений основных налогов, формирующих местный бюджет, за 2007 год по сравнению с поступлениями за 2006 год сложилась положительная (таблица 3).

Таблица 3 – Фактические поступления по видам налогов и платежей

| Виды налогов и платежей | Фактически поступило | Темп роста,% | |

|

Январь-декабрь 2006 год |

Январь-декабрь 2007 год |

||

| В С Е Г О: | 5674,5 | 8349,9 | 147,1 |

| в том числе: | |||

| Налоговые доходы | 5658,9 | 8323,0 | 147,1 |

| Из них: | Х | Х | Х |

| Налог на прибыль организаций | 60,5 | 73,7 | 121,8 |

| Налог на доходы физических лиц | 3640,8 | 5364,6 | 147,3 |

| Налог на имущество организаций | 265,1 | 365,6 | 137,9 |

| Единый налог, взимаемый в связи с применением упрощенной системы налогообложения | 392,3 | 548,3 | 139,8 |

| Единый налог на вмененный доход | 591,7 | 689,9 | 116,6 |

Доля поступлений доходов, администрируемых налоговыми органами в местный бюджет в размере 15,5% от общего объема поступлений во все уровни бюджета на 2,9 процентных пункта выше аналогичного показателя 2006 года (12,6 процента).

2.2. Порядок проведения выездных налоговых проверок налога на добавленную стоимость

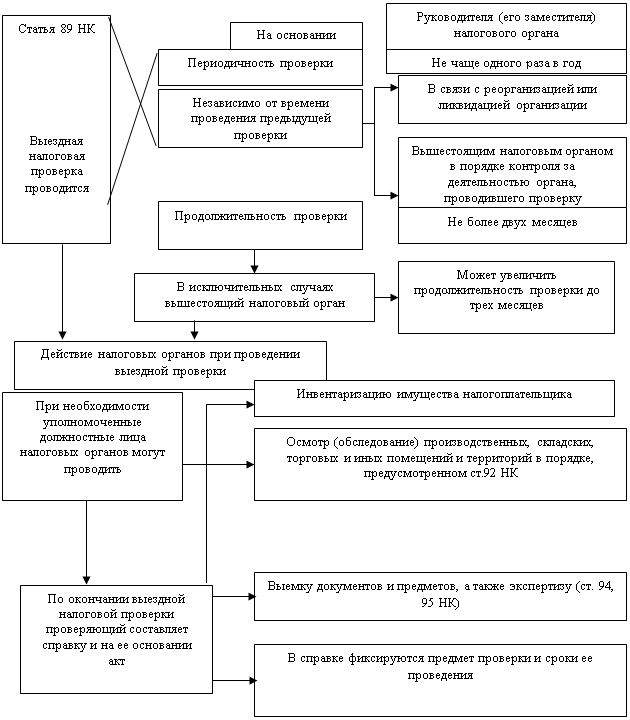

Налог на добавленную стоимость является сложным для исчисления при проведении выездной налоговой проверки. Требуется рассмотреть большое количество бухгалтерских документов, знание порядка определения налоговой базы в разных сферах деятельности, имеющих свою специфику, информация обо всех изменениях и дополнениях, внесенных в нормативные документы по уплате НДС за несколько лет. Общий порядок проведения выездной налоговой проверки приведен на рисунке 11.

Непосредственному проведению выездной налоговой проверки налогоплательщика должен предшествовать этап тщательной подготовки, на котором осуществляется сбор сведений о налогоплательщике.

Один из этапов подготовки выездной налоговой проверки - проведение анализа:

· бухгалтерской и налоговой отчетности;

Рисунок 11 – Организация выездной налоговой

проверки.

· информации, поступившей от налогоплательщика по требованиям в соответствии со ст.88 Налогового кодекса (договоры купли-продажи товара, счета-фактуры, книги покупок, книги продаж, банковские документы (выписки с расчетного счета, платежные поручения), пакет документов, подтверждающий обоснованность применения налоговой ставки 0% по НДС в соответствии со ст.165 Налогового кодекса, и другие имеющиеся документы и сведения).

В процессе подготовки к выездной налоговой проверке необходимо изучить учетную политику, принятую налогоплательщиком, поскольку в ней раскрыты такие аспекты, как организация раздельного учета, методика распределения расходов для целей налогообложения и т.д.

При проведении выездной налоговой проверки налогоплательщика следует определить реальность данных, указанных в декларации, на стадии:

· сверки данных, указанных в декларациях по НДС, сданными бухгалтерского учета по Главной книге;

· сверки последних с данными журналов-ордеров;

· проверки правильности и законности отражения операций в учетных регистрах по первичным документам.

Проверка первичных документов и записей в учетных регистрах проводится сплошным или выборочным методом. В первом случае проверяется часть первичных документов в каждом месяце отчетного периода. При обнаружении грубых нарушений налогового законодательства производится сплошная проверка.

С особой тщательностью в ходе проведения выездной налоговой проверки контролируется правильность формирования кредитовых оборотов по счету 68 "Расчеты по налогам и сборам", субсчет "НДС", поскольку именно по этим суммам налогоплательщики допускают значительное количество ошибок.

Установить полноту формирования налогооблагаемой базы возможно путем:

· просмотра данных аналитического бухгалтерского учета по движению товарно-материальных ценностей;

· ознакомления с содержанием отдельных договоров, в том числе договор дарения, безвозмездной передачи, актов выполненных строительно-монтажных работ и т.д.

Проверке необходимо подвергнуть все проведенные в проверяемом периоде сделки по реализации имущества, товаров (работ, услуг), а именно кредитовые обороты по счетам 90 "Продажи" и 91 "Прочие доходы и расходы".

По облагаемым оборотам следует проверить правильность расчета сумм, начисленных к уплате в бюджет с оборотов по реализации, особенно если расчеты по сделке осуществляются в условных единицах, иностранной валюте, векселях, по договорам мены и уступки прав требования или происходит передача продукции (имущества), работ, услуг безвозмездно.

Также необходимо проверить правильность и обоснованность оборотов, не включенных налогоплательщиком в налогооблагаемый оборот. В подтверждение у налогоплательщика должны быть документы, в том числе лицензии, подтверждающие право на освобождение (льготу), а также проводимые операции соответствовать перечню операций, освобожденных от налогообложения в соответствии с гл.21 Налогового кодекса.

Кроме того, необходимо проверить отражение сумм, которые отнесены на счета расчетов с дебиторами и кредиторами (по кредиту счетов 76 "Расчеты с разными дебиторами и кредиторами", 62 "Расчеты с покупателями и заказчиками". При проведении взаиморасчетов с поставщиками такие суммы могут оказаться и на счете 60 "Расчеты с поставщиками и подрядчиками"), и во внереализационных доходах (по кредиту счета 91 "Прочие доходы и расходы"), следует проверить, не отражены ли там суммы, получение которых связано с расчетами за товары, работы, услуги.

При проверке также целесообразно изучить, не являются ли поступления денег на счета в банке фактической выручкой. Для этого необходимо исследовать основания поступления каждой суммы.

Счет-фактура обязателен при реализации товаров (работ, услуг) как облагаемых НДС, так и освобожденных от него. Налогоплательщики должны иметь счета-фактуры в обоснование средств, поступивших в качестве авансовых платежей, а также подлежащих налогообложению сумм операционных и внереализационных доходов.

Суммы начисленного НДС

Д-т сч.90 "Продажи",

91 "Прочие доходы и расходы"

К-т сч.68 "Расчеты по налогам и сборам", субсчет НДС)

можно проверить следующим образом. Налоговую базу (оборот по кредиту счетов 90, 91) умножить на расчетную ставку налога (18/118 или 10/110). Если реализуются товары (работы, услуги), облагаемые по разным ставкам или необлагаемые, тогда величину соответствующих оборотов умножить на соответствующую расчетную ставку. Если сумма оборотов по счетам 90, 91 не соответствует общей сумме оборотов, то проанализировать каждую сделку и найти обороты и начисленный с них НДС, которые дают расхождение, и проверить правильность определения подлежащей в бюджет суммы НДС по ним.

Кроме того, необходимо проанализировать обороты по другим счетам.

Часто ошибки в занижении объекта налогообложения имеют место в случаях:

· передачи из одного структурного подразделения организации в другое ценностей непроизводственного назначения;

· при безвозмездных сделках по передаче товаров (работ, услуг) как по договорам дарения, так и в рамках иных подобных безвозмездных передач (пп.1 п.1 ст.146 Налогового кодекса);

· по СМР, выполненным хозяйственным способом при возведении объекта непроизводственной сферы (пп.3 п.1 ст.146 Налогового кодекса).

Кроме того, при проверке налоговой базы по НДС необходимо обратить внимание на следующее:

1. В налогооблагаемый оборот отчетного периода налогоплательщик обязан включить все суммы, поступившие в счет расчетов за предстоящие поставки товаров (работ, услуг) в соответствии со ст.162 Налогового кодекса. При этом не имеет значения, когда будут полностью исполнены обязательства продавца, вытекающие из договора с покупателем товаров (работ, услуг), и обязательства покупателя по оплате этих товаров (работ, услуг).

Суммы налога, исчисленные и уплаченные налогоплательщиком с сумм авансовых или иных платежей, полученных в счет предстоящих поставок товаров (работ, услуг) в соответствии с п.8 ст.171 и п.6 ст.172 НК РФ, подлежат вычетам, которые производятся после даты реализации соответствующих товаров (выполненных работ, оказанная услуг).

Не облагаются НДС авансы, полученные в счет предстоящих поставок товаров (работ, услуг):

· при реализации, выполнении работ, оказании услуг, предусмотренных п.1 и 5 ст.164 Налогового кодекса, товаров, длительность производственного цикла изготовления которых определяется Правительством Российской Федерации);

· реализации товаров (работ, услуг), местом реализации которых не является территория Российской Федерации;

· осуществлении операций, не подлежащих налогообложению (освобожденных от налогообложения).

При этом не важно, на каком счете числятся полученные суммы - на счете учета авансов (сч.62) или на счете расчетов с дебиторами и кредиторами (сч.76), или даже на счете 60 (с постоянными партнерами).

Особый порядок включения в налогооблагаемый оборот происходит при получении налогоплательщиком в качестве аванса векселя. При этом указанные в нем суммы до отгрузки товаров (работ, услуг) не включаются в налогооблагаемый оборот независимо оттого, выписан ли вексель непосредственно покупателем или это вексель третьего лица. Исключение составляет, если до момента отгрузки налогоплательщик погасил вексель у эмитента. Кроме того, передача векселя в счет погашения налогоплательщиком своих обязательств не приводит к появлению налоговой базы, но и не дает права на вычет НДС по приобретенным ценностям.

2. В состав налоговой базы также включаются суммы, получение которых связано с оплатой реализованных товаров (работ, услуг). Однако ценные бумаги (акции, облигации), а также право требования дебиторской задолженности, получение поставщиком в качестве авансовых платежей, не увеличивают налоговую базу того периода, в котором они приняты к учету.

Данное право требования к должнику включается в налоговую базу того периода, в котором от должника поступят денежные средства.

3. Средства, полученные за неисполнение или ненадлежащее исполнение договоров, предусматривающих переход права собственности на товары, операции по реализации которых под лежат обложению НДС, в частности суммы пеней, штрафов, неустоек, включаются в налоговую базу по НДС (пп.2 п.1 ст.162 Налогового кодекса). Исключение составляют поступившие средства за нарушения обязательств по поставке товаров (работ, услуг), освобожденных от НДС, а также местом реализации которых в соответствии со ст.147, 148 Налогового кодекса не является территория Российской Федерации.

Что касается сумм, полученных покупателем за ненадлежащее исполнение поставщиков своих обязательств, то они не включаются в налоговый оборот, поскольку не связаны с расчетами по оплате реализованных товаров.

4. Если налогоплательщик отдает продукцию (имущество, товары, работы, услуги) безвозмездно, то налоговой базой для исчисления НДС (в соответствии с п.2 ст.154 Налогового кодекса) является рыночная цена (ст.40 Налогового кодекса). При этом НДС, уплаченный поставщикам, подлежит вычету в соответствии с. пп.1 п.2 ст.171 Налогового кодекса.

5. В соответствии с п.2 ст.146 Налогового кодекса объектом НДС признается передача на территории Российской Федерации товаров, выполненных работ и оказанных для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций.

По таким операциям налоговая база определяется как стоимость соответствующих товаров (работ, услуг) согласно п.1 ст.159 Налогового кодекса. Стоимость рассчитывается исходя из цен реализации идентичных (однородных) товаров (работ, услуг), действовавших в предыдущем налоговом периоде, а при отсутствии - исходя из расчетных цен с учетом акцизов и без включения в них НДС.

Суммы НДС, уплаченные поставщиком поданным операциям (затраты по которым не принимаются к вычету при исчислении налога на прибыль), не подлежат зачету (возмещению) согласно пп.1 п.2 ст.171 Налогового кодекса.

6. При определении лиц, на которых возлагаются обязанности по уплате НДС по договорам аренды государственного имущества, необходимо иметь в виду следующее. Согласно п.3 ст.161 и п.4 ст.173 Налогового кодекса суммы арендной платы, указанные в договоре с органами государственной власти и управления или органами местного самоуправления, должны включать суммы НДС.

При перечислении арендодателю арендной платы арендатор, являющийся налоговым агентом, из общей суммы арендной платы с учетом НДС должен исчислить по налоговой ставке 18/118, удержать и уплатить в бюджет суммы НДС.

Этот порядок применяется, если Росимущество или его территориальные органы принимают решение о передаче в аренду объекта недвижимости имущества и подписывают договор в качестве арендодателя этого имущества.

В случае если по договору в качестве арендодателя выступает лицо, не являющее органом государственной власти и управления (например, унитарное предприятие), а Росимущество или его территориальные органы только принимают решение о пере даче, тогда обязанность по уплате НДС возлагается на арендодателя имущества, указанного в договоре аренды.

7. При определении налоговой базы у комиссионера и комитента необходимо иметь в виду следующее. Если в договоре предусмотрено, что дополнительная выгода от реализации товаров (работ, услуг) является доходом комиссионера, указанные средства подлежат у комиссионера включению в налогооблагаемый доход. При этом, поскольку все полученное по сделке изначально принадлежит комитенту, вся дополнительная выгода, полученная по договору, у комитента должна также зачисляться в состав облагаемой НДС выручки.

Также необходимо помнить, что плательщиком НДС в случае не перечисления в отчетном периоде комиссионером полученных от покупателя денежных средств комитенту все равно является комитент (пп.1 п.2 ст.167 Налогового кодекса).

8. День истечения срока исковой давности и день списания дебиторской задолженности признаются датой оплаты товаров (работ, услуг) согласно п.5 ст.167 Налогового кодекса, и это приводит к необходимости включать такие суммы в налоговую базу.

Следовательно, указанная норма должна применяться лишь в том случае, если:

· списана задолженность по оплате товаров (работ, услуг), реализация которых признается объектом налогообложения;

· налогоплательщик в целях налогообложения определяет момент возникновения налоговых обязательств.

9. К уплате в бюджет подлежит сумма налога, не уплаченного на таможне по объектам, перечисленным в п.1 ст.150 Налогового кодекса, в случае использования этого объекта не по назначению (п.2 ст.150 Налогового кодекса).

10. Деятельность застройщика по выполнению возложенных на него функций, в том числе технического надзора, следует рассматривать как возмездное оказание услуг, стоимость которых подлежит обложению НДС.

При этом суммы НДС по товарам (работам, услугам), приобретенным для осуществления деятельности застройщика, принимаются к вычету в общеустановленном порядке.

11. При определении налоговой базы по сделкам, связанным с инвестированием строительства жилого дома и передачей квартир инвесторам (физическим лицам), как результата этих сделок необходимо обратить внимание на тот факт, что налогоплательщики выручку от реализации строительно-монтажных работ относят к внереализационным доходам, чем занижают налоговую базу по налогу на добавленную стоимость. Хотя в п.1 ст.146 Налогового кодекса установлено, что объектом обложения налогом на добавленную стоимость признается реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации.

В п.3 и 4 ст.38 Налогового кодекса установлено, что под товаром понимается любое имущество, реализуемое либо предназначенное для реализации, а под работой - деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

В соответствии с п.1 ст.39 Налогового кодекса Российской Федерации под реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем понимается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Налоговым кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

Следовательно, физическим лицам на основе договоров инвестирования и передачи квартир в собственность переходят права на выполненные налогоплательщиком строительно-монтажные работы по возведению жилого дома.

Таким образом, выполненные налогоплательщиком СМР для целей налогообложения признаются объектом обложения НДС.

12. При заключении налогоплательщиком договора на переработку давальческого сырья необходимо иметь в виду следующее.

Предприятие-давалец уплачивает НДС с оборота по реализации товаров (работ и услуг) на территории Российской Федерации, предъявляя к вычету суммы налога, уплаченные при приобретении товаров (работ, услуг).

Необходимо обратить внимание, не уменьшена ли сумма выручки от реализации этих услуг на сумму отходов при взаиморасчетах (возможна ситуация, когда по условиям договоров по переработке давальческого сырья отходы остаются в производстве и на их суммы уменьшается сальдо взаиморасчетов).

Переработчик налоговую базу при изготовлении товаров из давальческого сырья (материалов) в соответствии с п.5 ст.154 определяет из стоимости их обработки, переработки или трансформации с учетом акцизов (для подакцизных товаров).

Услуги по переработке давальческого сырья облагаются НДС по ставке 18% независимо от того, облагается ли продукт, полученный в результате работы, налогом или нет.

В ситуации когда переработчик давальческого сырья возмещает налогоплательщику денежные средства за утраченное сырье, то данную операцию необходимо рассматривать как оборот по реализации, поскольку в данном случае происходит смена собственника на утраченную ценность.

При этом переработчику предъявляется претензия на сумму стоимости переданного на переработку сырья с увеличением ее размера на сумму НДС.

В связи с этим налоговая база у давальца исчисляется в общеустановленном порядке со всех поступивших сумм. При этом поскольку ценности использовались на операции, облагаемые НДС, суммы НДС в части, относящейся к утраченному сырью, не восстанавливаются.

Особое внимание при проверке следует уделить суммам, отнесенным налогоплательщиком к не подлежащим обложению по НДС.

1. Суммы полученных и возмещенных займов, которые не являются объектом налогообложения в соответствии с пп.4 п.3 ст.39 Налогового кодекса.

Необходимо обратить внимание на периодичность получения налогоплательщиком займов. В случае неоднократного получения займов и последующего погашения задолженности собственным товаром (работами, услугами) необходимо данные сделки юридически переквалифицировать по фактическому их исполнению в сделки купли-продажи имущества и последующим исчислением НДС с полученных по таким договорам средств в соответствии с действующим законодательством.

2. Суммы полученной налогоплательщиком финансовой помощи не являются объектом налогообложения, если их получение не связано с оплатой товаров (работ, услуг) в соответствии со ст.162 Налогового кодекса.

Необходимо установить наличие хозяйственных связей между налогоплательщиком, предоставившим и получившим средства, поскольку полученные средства можно квалифицировать как доплаты сумм по заключенным хозяйственным договорам.

3. Средства инвесторов (дольщиков), поступившие на счета заказчика-застройщика, являются источником целевого финансирования и не являются объектом обложения НДС (кроме услуг по техническому надзору, рассмотренных ранее). Однако сумма превышения итогового взноса инвестора над фактической стоимостью объекта, возникшая на момент оформления акта реализации инвестиционного контракта и оставшаяся в распоряжении заказчика-застройщика, если иное не предусмотрено инвестиционным договором, у заказчика-застройщика облагается НДС.

С особой тщательностью должны быть проверены восстановленные суммы НДС и сторнировочные записи по кредиту счета 68, субсчет "НДС".

1. Восстановительная бухгалтерская запись (проводка) по кредиту счета 68, субсчет "НДС", производится, если стало известно, что:

· ценности использованы при проведении операций, необлагаемых НДС;

· ценности никогда не будут использоваться при проведении операций, облагаемых НДС;

· налогоплательщик получает налоговое освобождение (т.е. не будет плательщиком НДС), а также переходит на упрощенную систему налогообложения, в части деятельности переходит на уплату единого налога на вмененный доход;

· налогоплательщик передает для строительства хозяйственным способом ранее приобретенные для перепродажи (производства) материалы;

· произошла передача приобретенных ранее материалов в виде вклада в уставный фонд;

· произошла порча или утрата не отпущенных в производство материалов.

2. Сторнировочные записи по кредиту счета 68, субсчет НДС, могут быть, если:

· выявлены допущенные ранее ошибки в формировании оборотов, подлежащих обложению по НДС;

· выявлены ошибки при проведенной сверке расчетов с дебиторами;

· произошел возврат товара в связи с ненадлежащим его качеством и/или при несвоевременной оплате покупателем.

При проверке правильности применения вычетов по НДС следует:

Ознакомиться с организацией аналитического учета к счету 19 "НДС по приобретенным ценностям".

Оценить качество учета и контроля операций.

Убедиться в наличии раздельного учета НДС по приобретению товарно-материальных ценностей.

Проверить соблюдение порядка и сроков осуществления вычетов.

Кроме того, необходимо проверить соблюдение правил оформления счетов-фактур, на основании которых принимается к вычету НДС, а также правомерность и своевременность отражения их в книге покупок.

Следует также проверить принцип временного соответствия вычетов по НДС и оприходования ТМЦ.

Порядок отнесения сумм НДС к вычету рассмотрен в разделе "Методика проведения камеральной налоговой проверки по НДС".

При проведении выездной налоговой проверки следует обратиться как к документам аналитического и синтетического учета, подтверждающим обоснованность предъявления НДС к зачету, а именно документам, подтверждающим оплату, оприходование ТМЦ, выполнение и оказание услуг, и другим документам, дающим основание определить правомерность предъявления НДС к возмещению.

К наиболее характерным нарушениям при проверке правомерности применения вычетов относится вычет НДС:

· по имуществу, использованному в операциях, с которых НДС не уплачивается;

· при отсутствии раздельного учета облагаемых и не облагаемых НДС операций;

· уплаченный налоговым агентом в бюджет за свой счет;

· по сверхнормативным расходам;

· на основании неправильно оформленного счета-фактуры;

· по безвозмездно полученному имуществу;

· по не принятым к учету товарам, работам, услугам;

· по строительно-монтажным работам, выполненным хозяйственным способом, до ее уплаты в бюджет;

· исчисленного при выполнении строительно-монтажных работ для собственного потребления, по объектам непроизводственной сфере (по объектам, не использующимся для осуществления операций, облагаемых НДС);

· отсутствие восстановления ранее возмещенных сумм НДС, по мере списания затрат в строительство;

· вычет сумм НДС до момента подачи в юстицию документов на регистрацию построенного объекта основных средств (подрядным и хозяйственным способами).

Кроме того, необходимо обратить внимание на отсутствие в бухгалтерском балансе остатков незачтенных сумм НДС по счету 19 и одновременное наличие кредиторской задолженности поставщикам. Данное может свидетельствовать об искажении показателей декларации по НДС.

В ходе проверки предъявленных налогоплательщиками к вычету сумм НДС необходимо провести контрольные мероприятия, направленные на установление собственника товара, проанализировать первичные документы, подтверждающие момент перехода права собственности от одного поставщика к другому, расчеты за поставленную продукцию и расходы, связанные с транспортировкой продукции, поскольку отсутствие у организации-покупателя товара документов, а также товарно-сопроводительных документов может быть доказательством отсутствия факта хозяйственной операции и, следовательно, необоснованного предъявления к возмещению из федерального бюджета НДС.

Исходя из результатов проведенной выездной налоговой проверки делается окончательный вывод о достоверности представленных налоговых деклараций по НДС и деклараций по НДС по налоговой ставке 0%.

По окончании выездной налоговой проверки проверяющий составляет соответствующую справку, в которой фиксируется предмет проверки и сроки ее проведения. Затем не позднее 2-х месяцев после составления справки о проведенной проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт выездной налоговой проверки.

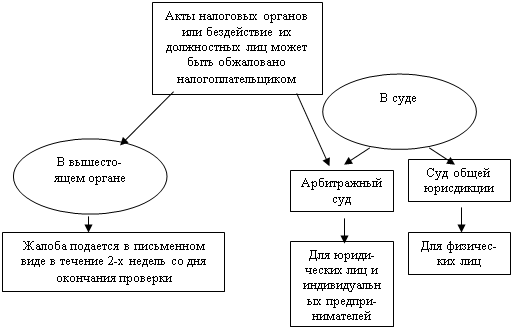

Акт проверки передается налогоплательщику или его представителю. Налогоплательщик может представить свои возражения, которые должны быть обоснованы и документально подтверждены. Причем обжалование действий налоговых органов может осуществляться в вышестоящем налоговом органе и/или в суде (см. рис.12).

В течение двух недель по истечении срока, установленного для представления налогоплательщиком протокола разногласий по акту налоговой проверки, руководитель налогового органа знакомится с материалами проверки, иными документами и по результатам рассмотрения выносит одно из решений:

- о привлечении налогоплательщика к налоговой ответственности за совершение налогового правонарушения;

- об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения;

-о проведении дополнительных мероприятий налогового контроля.

И соответственно оформляется постановление о привлечении к ответственности за совершение налогового правонарушения, постановление об отказе в привлечении к ответственности за совершение налогового правонарушения или постановление о проведении дополнительных мероприятий налогового контроля.

В целом показатели контрольной работы Федеральной налоговой службы по Ставропольскому краю за 2005г. 2007г. представлены в ниже приведенной таблице 4. Анализируя данные таблицы 4 можно выделить темпы роста по каждой из граф приведенных в данной таблице.

|

Рисунок 12 - Схема порядка обжалования действий налоговых органов

Таблица 4 – Дополнительно начисленные платежи по результатам выездных налоговых проверок ФНС по Ставропольскому краю (руб).

| 2005г | 2006г | 2007г | |||||||

| налоги | пени | налоговые санкции | налоги | пени | налоговые санкции | налоги | пени | штрафные санкции | |

| всего по результатам контрольной работы | 1355321 | 552401 | 273720 | 1466023 | 443493 | 347010 | 3940711 | 770 481 | 1 076 259 |

| всего по налогам и сборам | 1329605 | 546196 | 267559 | 1427387 | 435889 | 333699 | 3 83473 | 755 498 | 1 039 624 |

| налоги на прибыль, доходы | 294859 | 106774 | 52451 | 710977 | 242368 | 118918 | 1338464 | 296 723 | 334 866 |

| налоги на товары (работы, услуги), реализуемые на территории российской федерации, а также на товары, ввозимые на территорию российской федерации из республики Беларусь | 1003480 | 428380 | 204489 | 661399 | 175807 | 192099 | 2483909 | 444 248 | 675 186 |

| налоги на имущество | 24809 | 8557 | 8042 | 40352 | 13363 | 17434 | 41 151 | 10 628 | 23 510 |

| налоги на совокупный доход | 4986 | 1190 | 2180 | 10299 | 2175 | 3668 | 17 731 | 3 391 | 5 262 |

| кроме того: единый социальный налог - всего | 24358 | 6158 | 5191 | 36213 | 7438 | 10191 | 53 206 | 14 191 | 17 273 |

| страховые взносы - всего | 1358 | 47 | 28 | 2423 | 166 | 119 | 4 032 | 792 | 467 |

| штрафные санкции за нарушение законодательства о налогах и сборах | XXX | XXX | 942 | XXX | XXX | 3001 | XXX | XXX | 18 895 |

| контрольная сумма | 5739593 | 2307571 | 1212652 | 6477813 | 1936189 | 1561263 | 17925594 | 3484035 | 4 820 029 |

| Итого | 9259816 | 9975265 | 26229658 | ||||||

Как подтверждают данные таблицы 4, абсолютные результаты и темпы роста доначислений выше по выездным налоговым проверкам. Это еще раз подтверждает важность данного метода налогового контроля.

Эффективность налогового контроля рассчитывается по формуле

∑ Hi

![]() Э= З

Э= З

Э – это коэффициент экономической эффективности контрольной работы налоговых служб.

Нi – сумма полученных налоговых платежей по i-му налогу.

З – сумма затрат на содержание налоговых органов.

Таким образом, проведение выездных проверок является неотъемлемой частью для пополнения бюджета региона, позволяющая проверить правильность уплаты налогов и сборов, а также исполнение налогоплательщиком иных обязанностей, возложенных на него законодательством о налогах и сборах.

3. Совершенствование системы эффективного проведения налогового контроля