Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Проблемы налогообложения малого и среднего бизнеса в Республике Казахстан

Дипломная работа: Проблемы налогообложения малого и среднего бизнеса в Республике Казахстан

Министиерство образования и науки республики Казахстан Университет имени Д.А.кунаева (Карагандинский Филиал) Дипломная работа Проблемы налогообложения малого и среднего бизнеса в Республике Казахстан Специальность 050509 «Финансы» Етеревская Наталья Александровна Караганда 2007введение

![]()

Осуществляемые в нашей стране экономические реформы явились условием становления и развития предпринимательства. Предпринимательство играет большую роль в экономике, его развитие влияет на экономический рост, на ускорение научно-технического прогресса, на насыщение рынка товарами необходимого качества, на создание новых дополнительных рабочих мест, то есть решает многие актуальные экономические, социальные и другие проблемы. Во всех экономически развитых странах государство оказывает большую поддержку малому предпринимательству, которому свойственны цивилизованные черты. Дееспособное население все больше и больше начинает заниматься малым бизнесом. Предпринимательская деятельность является самостоятельной, инициативной и рисковой деятельностью дееспособных граждан, направленной на систематическое получение прибыли (дохода) законным путем. Эти свойства делают развитие предпринимательства существенным фактором и составной частью реформирования экономики Казахстана, а также существенным фактором снижения безработицы.

Бурное развитие малых и средних предприятий в нашей экономике связано с тем, что они не только способны гибко приспосабливаться к рынку, активно формировать рыночную среду, а еще имеют и определенные экономические преимущества. Они могут более быстро обновлять производство, реагируют на изменяющуюся конъюнктуру рынка, способствуют расширению занятости населения.

В Послании Президента Казахстана народу Казахстана «Стратегия “Казахстан-2030” на Новом этапе развития Казахстана» в качестве главных приоритетов нового этапа всесторонней модернизации Казахстана определены 30 важнейших направлений нашей внутренней и внешней политики.

Одним из направлений является обеспечение последовательных действий по поддержке малого и среднего бизнеса в Республике Казахстан. В данном направлении Президентом отмечена необходимость совершенствования налогового законодательства, чтобы оно в полной мере стимулировало развитие предпринимательства, а также способствовало выходу бизнеса “из тени” [1].

Таким образом, для современной экономики Казахстана малый и средний бизнес являются приоритетными сферами. Поэтому создание эффективной, простой и целеполагающей системы налогообложения их хозяйствующих субъектов является первоочередной финансовой задачей. Этим определяется актуальность темы дипломной работы.

Цель дипломной работы – изучить теоретические основы налогообложения субъектов малого и среднего бизнеса, их реализацию в практической деятельности, а также основные проблемы налогообложения.

В соответствии с поставленной целью были определены следующие задачи:

- исследовать сущность, особенности функционирования и теоретические основы налогообложения субъектов малого и среднего бизнеса;

- проанализировать на примере ТОО «ПодшипникСервис» и ТОО «Absolute Kazakhstan Neon» порядок налогообложения в общеустановленном режиме и режиме упрощенного декларирования;

- изучить основные проблемы налогообложения малого и среднего бизнеса;

- наметить пути совершенствования системы налогообложения для субъектов малого и среднего бизнеса.

Объектом исследования является деятельность предприятий малого и среднего бизнеса в Республике Казахстан.

Теоретическую и методологическую основу составляют нормативные и законодательные акты Республики Казахстан: Конституция Республики Казахстан, Гражданский кодекс Республики Казахстан, Закон Республики Казахстан от 30.01.2006 г. № 124-III «О частном предпринимательстве», Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет» № 125-III от 31 января 2006 года.

1 Теоретические основы упрощенной системы налогообложения малого и среднего бизнеса

1.1 Экономическое содержание, функции налогов и принципы налогообложения

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы.

Налог- это установленный государством в лице уполномоченного органа в одностороннем порядке и в надлежаще правовой форме обязательный денежный или натуральный платеж в доход государства, производимый субъектом налога в определенный сроки и в определенных размерах, носящий безвозвратный, безэквивалентный и стабильный характер, уплата которого обеспечивается мерами государственного принуждения.

В современном цивилизованном обществе налоги – основная форма доходов государства. Государственные доходы разделяются на две основные группы. Одну группу составляют доходы частно-правового характера. Такие доходы государство получает, во-первых, на тех же основаниях, что и частные лица, путем заключения определенных сделок, во-вторых, такие доходы доставляются государству землями, лесами, торговыми, промышленными, транспортными и иными предприятиями. В другую группу входят доходы публично – правового характера, которые государство извлекает, в силу своей власти, принудительным путем. Сюда относятся пошлины, налоги и обязательные сборы. Налоги взимаются независимо от тех или иных услуг, оказываемых государством, и предназначены на общие нужды государства. Важной «кровеносной артерией» бюджетно-финансовой системы государства являются – налоги.

Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства, которому требовались средства на содержание армии, судов, чиновников и другие нужды. «В налогах воплощено экономически выраженное существование государства» - справедливо подчеркивал К. Маркс.

Первоначально налоги взимались в виде различных податей, дани. По мере развития товарно – денежных отношений налог приобретает денежную форму. В частности, одним из первых денежных налогов был подушный налог на всех граждан в Древнем Рима во II веке н.э. – трибут.

Налоги – это обязательные платежи, взимаемые органами власти с физических и юридических лиц в государственный бюджет. То есть изъятие государством в свою пользу определенной части валового внутреннего продукта в виде обязательного взноса составляет суть налогов.

Такие взносы осуществляют основные участники производства ВВП: работники, создающие своим трудом материальные и нематериальные блага и получающие определенный доход; субъекты рынка, владельцы капитала. При этом сам платеж определенной суммы денежных средств в виде налога – есть внешнее проявление экономических связей участников воспроизводственного процесса и государства. А в их основе лежат экономические отношения. Таким образом, экономическая сущность налогов состоит в том, что они представляют собой часть экономических отношений по изъятию определенной доли национального дохода и юридических лиц и граждан, которая аккумулируется государством для осуществления своих функций и задач.

Как известно, созданная стоимость ВВП подвергается распределению, в результате которого каждый участник общественного производства получает свою долю. Последняя составляет их доход. Распределительные процессы в стоимостной форме, в результате которого каждый участник общественного производства получает свою долю, осуществляется, прежде всего, с помощью финансов.

Государство, в силу своей власти вправе изымать часть дохода юридических и физических лиц на основании определенных норм. Такое изъятие осуществляется с помощью налогов. Термин «налог» в переводе с английского означает «Tax», т.е. такса, доля государства, подлежащая обязательному взносу. Таким образом, если финансы участвуют в распределительном процессе в целом, то налоги, выражают более ограниченную сферу распределительных отношений, являются перераспределительными.

Часть национального дохода, мобилизованная принудительно в форме налогов направляется в централизованный фонд финансовых ресурсов государства. Процесс принудительного отчуждения имеет одностороннее безэквивалетное движение стоимости (от налогоплательщика к государству), то есть здесь отсутствует купля – продажа. Итак, среди экономических категорий налоги характеризуются наличием специфических черт финансов: денежный характер, распределительный характер, являются разновидностью финансовых ресурсов, имеют одностороннее движение стоимости.

Таким образом, налоги относятся к системе финансовых отношений, этим определяется их общее содержание. Вместе с тем, налоги имеют материальную основу, т.е. они являются частью денежных доходов юридических и физических лиц, присвоенной властным образом государством.

Этим определяется двойственный характер налогов: с одной стороны, налоги – есть специфическая форма производственных отношений, с другой стороны, налоги являются частью стоимости национального дохода в денежной форме.

Налоги в их сущности и содержании на практике предстают в виде многообразных форм с множеством национальных особенностей, которые в совокупности образуют налоговые системы различных стран. По набору налогов, их структуре, способом взимания, ставкам, фискальным полномочием различных уровней власти, налоговой базе, сфере действия, льготам эти системы существенно отличаются друг от друга и кажутся на первый взгляд несравнимыми. Однако при более тщательном анализе можно выявить две главные общие черты:

1) постоянный конкретный поиск путей увеличения налоговых доходов государства;

2) построение налоговых систем на базе общепринятых принципов экономической теории о равенстве, справедливости и эффективности налогообложения.

Первая из этих черт реализуется в форме широкомасштабных или налоговых реформ, введением новых налогов, изменением налоговой базы, соотношением различных видов налогов, манипуляциями с прогрессивным и пропорциональным обложением, перераспределением налогового бремени.

Что касается второй черты, то принципы построения налоговых систем в целом не однозначны и во многом зависят от приверженности правительства той или иной экономической теории. Тем не менее, эти принципы носят всеобщий характер, хотя и имеют в разных странах отличные черты, связанные с различной трактовкой некоторых понятий и положений.

Рассмотрим функции налогов. Вообще понятие «функция» широко применяется в научной и практической деятельности. Дословно, в переводе с латинского языка «функция» означает «исполнение» или «совершение».

Основной функцией налогов является фискальная, с ее помощью происходит формирование государственных денежных фондов, то есть создаются материальные условия для функционирования государства. Фискальная функция обеспечивает реальную возможность перераспределения части стоимости национального дохода в пользу наименее обеспеченных социальных слоев населения. Фискальная функция создает объективные предпосылки для вмешательства государства в экономические отношения. Это означает, что фискальная функция обуславливает действие регулирующей функции.

Регулирующая функция означает, что налоги как активный участник перераспределительных процессов оказывает воздействие на производство, стимулируя или сдерживая его темпы, усиливая или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Эта функция неотделима от фискальной и находится с ней в тесной взаимосвязи.

Распределительная функция налогов проявляется в сложном взаимодействии с ценами, доходами, процентами. Налоги выступают инструментом распределения и перераспределения национального дохода, доходов юридических и физических лиц. Распределительная функция налогов влияет на распределение не только доходов, но и капиталов, инвестиционных ресурсов.

Налогообложение в любом цивилизованном государстве должно базироваться на определенных принципах - основополагающих идеях и положениях, существующих в налоговой сфере. Эти принципы во все времена были предметом особого внимания со стороны общества, так, как от них во многом зависело социально- экономическое благополучие населения и спокойствие граждан. Совокупность принципов налогообложения казахстанской налоговой системы рассмотрена в таблице 1.

Таблица 1

Принципы налогообложения казахстанской налоговой системы

1) классические принципы |

- справедливость -равномерность - удобство - дешевизна |

| 2) экономико-функциональные принципы |

- стабильность -устойчивость - однократность взимания налогов - дискретность налогообложения ( объект, ставки) |

| 3) организационно-правовые принципы |

- децентрализация - единство налоговой системы |

Не ограничиваясь данным перечнем принципов, добавим принцип исключения двойного налогообложения и принцип стабильности налогового законодательства. Исходя их вышесказанного, национальная налоговая система, построенная в соответствии с требованиями общенаучных принципов, правилами построения налоговыми системами, принципов, отражающих специфику развития экономики республики, станет двигателем развития рыночных отношений.

В соответствии с этим, в любом государстве разрабатываются так называемые современные принципы налогообложения. Так в Республике Казахстан таковыми можно определить:

1. Налоговое законодательство Республики Казахстан основывается на принципах обязательности уплаты налогов и других обязательных платежей в бюджет, определенности, справедливости налогообложения, единства налоговой системы и гласности налогового законодательства.

2. Положения налогового законодательства Республики Казахстан не могут противоречить принципам налогообложения, установленным настоящим Кодексом.

Принцип обязательности налогообложения. Налогоплательщик обязан исполнять налоговые обязательства в соответствии с налоговым законодательством в полном объеме и в установленные сроки.

Принцип определенности налогообложения. Налоги и другие обязательные платежи в бюджет Республики Казахстан должны быть определенными. Определенность налогообложения означает возможность установления в налоговом законодательстве всех оснований и порядка возникновения, исполнения и прекращения налоговых обязательств налогоплательщика.

Налоговая система представляет собой совокупность предусмотренных налогов, принципов, форм и методов их установления, изменения или отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства.

Конституция Республики Казахстан от 30.08.1995 года объявила обязанность уплачивать законно установленные налоги, сборы и другие обязательные платежи в бюджет уже долгом и обязанностью каждого [2; с.14].

Налоговая система Республики Казахстан включает в себя определенные виды налогов, сборов и пошлин, правовые нормы, регулирующие налоговые отношения и органы налоговой службы (Министерство государственных доходов Республики Казахстан и его местные органы).

Налоговым обязательством признается обязательство налогоплательщика перед государством, возникающее в соответствии с налоговым законодательством. Налоговое законодательство Республики Казахстан состоит из Кодекса Республики Казахстан "О налогах и других обязательных платежах в бюджет" (далее Налоговый кодекс), а также других нормативных правовых актов. Ни на кого не может быть возложена обязанность по уплате налогов и других обязательных платежей в бюджет, не предусмотренных Налоговым кодексом, все налоги и другие обязательные платежи в бюджет устанавливаются, вводятся, изменяются или отменяются в порядке и на условиях, установленных Налоговым кодексом.

1.2 Развитие и экономические особенности функционирования малого и среднего бизнеса в Казахстане

Начало перехода к рыночной экономике (1991 год) в Казахстане проходило в условиях кризиса, обусловленного массовым разрывом торгово-экономических связей, отсутствием координации в проведении единой финансово-кредитной политики, ускоренным демонтажем старой системы производственных отношений. Экономика Казахстана в основном сориентированная на производство сырьевой продукции, имела высокую степень интегрирования в рамках единой экономической системы бывшего советского государства, что послужило дополнительному усилению проблем. Поэтому динамика социально-экономического развития страны в середине 90-х годов производила тяжелое впечатление. Падал уровень жизни людей. Производство потребительских товаров сокращалось в среднем на 20% в год. Росла безработица – около 40% в год. Происходило вымывание валютных средств из государства. Шло разрушение старой экономической системы. Новый же рыночный механизм еще только формировался.

До перехода к рыночным отношениям базовую основу экономики Казахстана составляли крупные промышленные гиганты; малый бизнес не входил в сферу государственных интересов. Однако в период трансформации плановой экономики развитие предпринимательства явилось одним из главных инструментов реализации стратегического курса государства.

Предпринимательство является одной из наиболее существенных черт рыночной системы. Предприниматели постоянно генерируют новые идеи в производстве, обслуживании населения, создают новые товары, т.е. концентрируют энергию других и направляют ее на реализацию общей цели [3; с. 12].

Предпринимательство — это особый вид экономической активности (под которой мы понимаем целесообразную деятельность, направленную на извлечение прибыли), которая основана на самостоятельной инициативе, ответственности и инновационной предпринимательской идее.

Экономическая активность представляет собой форму участия индивида в общественном производстве и способ получения финансовых средств для обеспечения жизнедеятельности его самого и членов его семьи. Такой формой участия индивида в общественном производстве является одна общественная функциональная обязанность или их комбинация, когда он выступает в качестве:

- собственника каких-либо объектов, недвижимости и т. д., приносящих ему постоянный и гарантированный доход (собственник предприятия или дома, сдаваемого в аренду, и т. д.);

- наемного работника, продающего свою рабочую силу (токарь на заводе, учитель в школе и т. д.);

- индивидуального производителя ("свободный" художник, живущий на доходы от реализации своих произведений, или водитель, использующий автомобиль в качестве такси и живущий на доходы от такой деятельности, и т. д.);

- государственного или муниципального служащего;

- менеджера (управляющий чужим предприятием);

- пенсионера (пассивная форма участия в общественном производстве как следствие прошлой активности);

- учащегося или студента (как подготовительный этап к участию в будущем общественном производстве в какой-либо конкретной форме);

- безработного (как вынужденная форма неучастия или приостановки участия в общественном производстве);

- занятого оборонно-охранной деятельностью (армия, милиция, госбезопасность);

- вовлеченного в экономически преступную деятельность (рэкет, воровство и др.) [4; с.30].

Под предпринимательством в Республике Казахстан понимается инициативная деятельность граждан и юридических лиц, независимо от формы собственности, направленная на получение чистого дохода путем удовлетворения спроса на товары, работы, услуги), основанная на частной собственности, либо на праве хозяйственного ведения государственного предприятия (государственное предпринимательство). Предпринимательская деятельность осуществляется от имени, за риск и под имущественную ответственность предпринимателя [5; с.2].

Все многообразие предпринимательской деятельности может быть классифицировано по различным признакам (таблица 2) [6; с.211].

Таблица 2

Классификация предпринимательской деятельности

| Признаки | Виды и характерные особенности |

| По видам деятельности или назначению | - производственная, коммерческая, финансовая, консультативная и другие виды, которые могут функционировать раздельно или вместе. Эта классификация связана с типовыми фазами воспроизводственного цикла (производство - обмен - распределение - потребление) |

| По формам собственности | - частное; - государственное; - собственность общественных объединений |

| По количеству собственников |

- индивидуальное, т.е. собственность принадлежит одному физическому лицу. - коллективное - это собственность, принадлежащая одновременно нескольким субъектам с определением долей каждого из них или без определения долей. Владение, пользование и распоряжение имуществом, находящимся в коллективной собственности, осуществляются по соглашению их собственников |

| По формам объединения | товарищество, общество, кооперативы |

| По организационно-экономическим формам | концерны, ассоциации, синдикаты, картели, финансово-промышленные группы (ФПГ) |

В нашей республике принят ряд нормативных законодательных актов о государственной поддержке малого предпринимательства, которые базируются на Конституции РК, Гражданском кодексе РК, Законе РК от 19 июня 1997 года № 131-1 «О государственной поддержке малого предпринимательства», Законе Республики Казахстан от 30.01.2006 г. № 124-III «О частном предпринимательстве» и другие.

К субъектам малого предпринимательства относятся индивидуальные предприниматели без образования юридического лица со среднегодовой численностью работников не более пятидесяти человек и юридические лица, осуществляющие частное предпринимательство, со среднегодовой численностью работник не более 50 человек и среднегодовой стоимостью активов за год не свыше шестидесятитысячекратного месячного расчетного показателя, установленного законом о республиканском бюджете на соответствующий финансовый год [7; с.211]. В 2007 году этот предел составляет 65520000 тенге (6000 х 1092 тенге).

Среднегодовая численность работников субъектов малого предпринимательства определяется с учетом всех работников, включая работников филиалов, представительств и других обособленных подразеделений данного субъекта [8; с.7].

Субъектами среднего предпринимательства являются индивидуальные предприниматели без образования юридического лица со среднегодовой численностью работников свыше пятидесяти человек и юридические лица, осуществляющие частное предпринимательство, со среднегодовой численностью работников свыше пятидесяти, но не более двухсот пятидесяти человек и среднегодовой стоимостью активов за год не свыше трехсотдвадцатипятитысячекратного месячного расчетного показателя, установленного законом о республиканском бюджете на соответствующий финансовый год. В 2007 году этот предел составляет 354900000 тенге (325000 х 1092 тенге) [8; с.8].

Если взять за основу собственность, то можно выделить три вида организационно-правовой формы предпринимательства:

- индивидуальное, или частное предпринимательство;

- товарищество, или партнерство;

- корпорация (акционерное общество).

Индивидуальным предпринимательством называется бизнес, владельцем которого является один человек. Владелец индивидуального бизнеса одновременно выполняет функции менеджера. Он несет неограниченную имущественную ответственность. Кроме того, у него невелик капитал - в этом недостатки индивидуального предпринимательства. Его преимущества: каждый собственник владеет всей прибылью, может сам производить любые изменения. Индивидуальный бизнесмен не является юридическим лицом, поэтому владелец платит только подоходный налог. Он освобожден от налога, установленного для корпораций. Это наиболее распространенная форма бизнеса, характерная для мелких магазинов, предприятий сферы услуг, ферм, а также профессиональной деятельности юристов и т. п.

Товариществом, или партнерством, называется бизнес, которым владеют два и более человек. Партнерство тоже не является юридическим лицом, поэтому партнеры облагаются только подоходным налогом и несут неограниченную ответственность по всем долгам фирмы. Достоинства партнерства в том, что его легко организовать, объединение партнеров позволяет привлечь дополнительные средства и новые идеи. К числу недостатков относятся:

- ограниченность финансовых ресурсов при развивающемся деле, которое требует новых вложений капитала;

- неоднозначное понимание целей деятельности фирмы ее участниками;

- сложности определения меры каждого в доходе или убытке фирмы, в разделе приобретенного вместе имущества. В форме партнерства организуются брокерские конторы, аудиторские фирмы, службы сферы услуг и т. п. Корпорацией называется совокупность лиц, объединенных для совместной предпринимательской деятельности как единое юридическое лицо. Право на собственность корпорации разделено на части по акциям, поэтому владельцы корпораций называются держателями акций, а сама корпорация — акционерным обществом. Доход корпорации облагается налогом с корпораций. Владельцы корпораций несут ограниченную ответственность по долгам корпорации, определяемую их вкладом в акции.

К числу преимуществ корпораций относятся:

- неограниченные возможности привлечения денежного капитала через продажу акций и облигаций;

- разделение прав акционеров на имущественные и личные. К имущественным относится право на получение дивиденда, а также части стоимости имущества фирмы в случае ее ликвидации. К личным относится право на участие в управлении делами акционерного общества. Акционер может не принимать участия в управлении, ничего не теряя в имущественном праве;

- привлечение профессиональных специалистов для выполнения управленческих функций;

- стабильность функционирования корпорации. Дело в том, что выбытие из общества кого-либо из акционеров не влечет за собой закрытия фирмы. К недостаткам корпоративной формы организации бизнеса относятся:

- двойное налогообложение той части дохода корпорации, которая выплачивается в виде дивидендов держателям акций: первый раз как часть прибыли корпорации, а второй раз как часть личного дохода владельца акции. Для владельцев малых корпораций тяжесть двойного налогообложения особенно заметна. Поэтому в США закон допускает для таких фирм получение статуса S-корпораций (small business corporation), при котором доход корпорации считается доходом ее владельцев и облагается только подоходным налогом;

- благоприятные возможности для экономических злоупотреблений. Возможен выпуск и продажа акций, не имеющих никакой реальной стоимости;

- разделение функций собственности и контроля. В корпорациях, акции которых распылены среди многочисленных владельцев, отрывается функция контроля от функции собственности. Владельцы акций заинтересованы ъ максимальных дивидендах, а менеджеры стараются их уменьшить, чтобы пустить деньги в оборот. Существуют другие недостатки корпораций, но их преимущества перевешивают их недостатки.

Пристальное внимание государства к малому и среднему предпринимательству объясняется желанием достичь позитивных экономических, политических и социальных результатов для общества.

Экономический результат состоит в том, что малое и среднее предпринимательство формирует конкурентную среду, способствует наполнению рынка отечественными товарами и услугами, является питательной средой для среднего и крупного бизнеса.

Политический результат состоит в том, что малый бизнес является источником формирования среднего класса, как основы стабильности общества.

Социальный результат – в том, что малое предпринимательство способствует решению проблемы занятости населения, повышения его уровня жизни.

И здесь Казахстан «не изобретает велосипед», а идет по пути стран с развитой рыночной экономикой, где крупные структурные сдвиги произошли в пользу малых предприятий, что обусловлено их эффективностью в конкуренции, быстрой реакции на спрос и ускорение научно-технического развития, рациональном использовании кадров, минимуме капиталовложений.

В США, например, из зарегистрированных 18,1 млн. фирм 97% относится к категории малых с числом занятых до 500 человек; при этом 90% этих малых фирм имеют численность менее 15 человек. На долю малого бизнеса здесь приходится 38% ВНП и 47% занятой рабочей силы.

Важно подчеркнуть, что для современной экономики на западе характерно наличие, как минимум, двух больших групп малых предприятий: одна выступает в роли субпоставщика гигантам индустрии, другая – предпочитает самостоятельное функционирование. Соотношение этих групп в США – 50:50, в Великобритании – 20:80, в Японии – 70:30, во Франции – 40:60.

Для Казахстана в численном соотношении также как на Западе характерно наличие огромного количества субъектов малого предпринимательства. Состояние малого бизнеса в Казахстане сегодня лучше всего можно продемонстрировать с помощью цифр. По данным официальной статистики, в республике по состоянию на 1 января 2003 года насчитывалось 442,3 тысячи субъектов малого предпринимательства, где занято около 1,2 млн. человек. Удельный вес занятых в малом предпринимательстве составил 17,6%.

Однако количество малых предприятий постоянно растет, так в республике только за второй квартал 2004 года было зарегистрировано 135 тысяч субъектов малого бизнеса. Обращаясь к сферам деятельности малых предприятий, можно отметить, что большинство из них (39%) специализируются на торговле, ремонте автомобилей и изделий домашнего пользования. Значительно меньшее количество малых предприятий занимается промышленной деятельностью, но и здесь наблюдается увеличение их числа: если во втором квартале 2003 года действовало 7,9 тысяч промышленных малых предприятий, то во втором квартале 2004 года их количество увеличилось до 8,1 тысячи.

В результате финансово-хозяйственной деятельности во втором квартале 2004 года субъектами малого бизнеса получен доход от реализации продукции (товаров, работ, услуг) в сумме 757,6 млрд. тенге, что в 1,4 раза больше, чем в 2003 году. При этом более половины общей суммы дохода обеспечили предприятия торговой сферы. Если анализировать доход, полученный от реализации продукции мадых предприятий, по регионам, то ведущую роль играет Алматы (44 % от общей суммы дохода) и Астана (13,7 %), за ними следует Карагандинская область (5,7 %).

По данным Агентства по статистике Республики Казахстан на 1 января 2005 года было зарегистрировано 145 087 предприятий малого бизнеса (юридических лиц) из них действующие составили 103 291 или 71,2%. В 2000 году доля действующих предприятий составляла 80,5%. (зарегистрировано 76 743, действующих 63422). При росте количества зарегистрированных предприятий за 2000-2005 годы на 68 344 или 89%, количество действующих субъектов увеличилось на 39 869 или 62%.

При этом, если рост зарегистрированных предприятий малого бизнеса в 2000 году составлял 14,7%, то в 2004 году рост составил только 10,9%.

Чрезмерная зарегулированность деятельности субъектов малого предпринимательства в форме юридических лиц приводит к прекращению их деятельности. Из всего количества зарегистрированных предприятий малого бизнеса только 38% являются активно действующими, т.е. осуществляющими экономическую деятельность.

Динамика развития малого и среднего бизнеса представлена в таблице 3.

Таблица 3

Динамика развития малого и среднего бизнеса в Казахстане

| Показатели | 2000 | 2001 | 2002 | 2003 | 2004 |

01.01. 2005 |

| Зарегистрированные | 76 743 | 193 165 | 221 262 | 254 794 | 280 136 | 321 197 |

| Юридические лица | 76743 | 87995 | 102182 | 116 924 | 130 779 | 145 087 |

| Крестьянские (фермерские хозяйства) | 105 170 | 119 080 | 137 870 | 149 357 | 176 110 | |

| Действующие | 63422 | 143432 | 170458 | 196653 | 216387 | 252 183 |

| Юридические лица | 63422 | 67059 | 77398 | 87173 | 93 494 | 103 291 |

| Активные (юр.лица) | 30 172 | 33 778 | 39 590 | 42 516 | 46 194 | 51 339 |

Рост по численности занятых в малом бизнесе ежегодно замедляется, если в 2002 году было создано 88 тысяч новых рабочих мест, то в 2003 году 27,8 тысяч рабочих мест, а в 2004 году 74,6 тысяч, при этом на 01.02.2005 г. количество занятых на предприятиях малого бизнеса сократилось на 62,8 тысяч. На 01.01.2005 года доля предприятий микробизнеса составила 91,4% от общего количества зарегистрированных предприятий, и на них работало 59,5% занятых.

Дальнейшая стабилизация социально-экономического положения в стране оказала положительное влияние на развитие малого и среднего бизнеса.

По данным Агентства Республики Казахстан по статистике, на 1 января 2005 года в республике зарегистрировано 208,4 тыс. юридических лиц, из них малые предприятия составляют 195,7 тыс., средние - 10,67 тыс. предприятий. При этом субъекты малого предпринимательства составляют 93,9% от общего количества.

Численность граждан, занятых в малом предпринимательстве (юридические лица), достигла на 1 января 2005 года 524,6 тыс. человек, к 2003 году на соответствующую дату рост составил 8,7%. Доля вклада субъектов малого предпринимательства в валовом внутреннем продукте (далее - ВВП) в 2003 году составила 16,2%, то есть оценочно малое и среднее предпринимательство дает около 25%. Увеличение дохода от реализации товаров и услуг юридических лиц - субъектов малого предпринимательства за 2004 год составило к 2003 году 8,7%.

Сложившаяся отраслевая структура малых предприятий практически не меняется в последние годы. Из общего количества активных юридических лиц - субъектов малого предпринимательства доминирующее положение занимают сферы торговли, ремонта автомобилей и изделий домашнего пользования - 40,5% от общего количества активных в сфере малого предпринимательства с суммарной численностью занятых 163,6 тыс. человек (31% от общей численности занятых в малом предпринимательстве).

Структура предприятий малого бизнеса по состоянию на 01.01.2007 г. представлено наглядно на рисунке 1.

Рисунок 1. Структура малых предприятий по состоянию на 01.02.07 [9; с.16]

Количественный состав предприятий малого бизнеса в региональном разрезе по состоянию на 01.02.2007 представлен в таблице 4.

Таблица 4

Количество предприятий малого бизнеса

Малое предпринимательство, оперативно реагируя на изменение конъюнктуры рынка, придает экономике необходимую гибкость. Малые компании способны оперативно реагировать на изменение потребительского спроса и за счет этого обеспечивать необходимое равновесие на потребительском рынке. Малый бизнес вносит существенный вклад в формирование конкурентной среды, что для нашей высоко монополизированной экономики имеет первостепенное значение.

Развитие малого и среднего бизнеса отвечает общемировым тенденциям к формированию гибкой смешанной экономики, сочетанию разных форм собственности и адекватной им модели хозяйства, в которой реализуется сложный синтез конкурентного рыночного механизма и государственного регулирования крупного, среднего и мелкого производства. И если крупный бизнес — это скелет, ось современной экономики, то все многообразие среднего и мелкого предпринимательства — мышцы, живая ткань хозяйственного организма. Это один из ведущих секторов, во многом определяющий темпы экономического роста, состояние занятости населения, структуру и качество валового национального продукта.

Развитие малого и среднего бизнеса несет в себе множество важных преимуществ:

- увеличение числа собственников, а значит, формирование среднего класса — главного гаранта политической стабильности в демократическом обществе;

- рост доли экономически активного населения, что увеличивает доходы граждан и сглаживает диспропорции в благосостоянии различных социальных групп;

- селекция наиболее энергичных, дееспособных индивидуальностей, для которых малый бизнес становится первичной школой самореализации;

- создание новых рабочих мест с относительно низкими капитальными затратами, особенно в сфере обслуживания;

- трудоустройство работников, высвобождаемых в госсекторе, а также представителей социально уязвимых групп населения (беженцев из «горячих точек», инвалидов, молодежи, женщин);

- подготовка кадров за счет использования работников с ограниченным формальным образованием, которые приобретают свою квалификацию на месте работы;

- разработка и внедрение технологических, технических и организационных новшеств (стремясь выжить в конкурентной борьбе, малые фирмы чаще склонны идти на риск и осуществлять новые проекты);

- косвенная стимуляция эффективности производства крупных компаний путем освоения новых рынков, которые солидные фирмы считают недостаточно емкими (из недр малого бизнеса нередко вырастают не только крупные компании, но и наиболее современные наукоемкие отрасли и производства);

- ликвидация монополии производителей, создание конкурентной среды;

- мобилизация материальных, финансовых и природных ресурсов, которые иначе остались бы невостребованными, а также более эффективное их использование (например, малый бизнес мобилизует небольшие сбережения граждан, не склонных прибегать к услугам банковской системы, но готовых вкладывать деньги в собственное предприятие; при этом владельцы стремятся экономить и пускать капитал в оборот, даже если их доход невелик);

- снижение фондовооруженности и капиталоемкости при выпуске более трудоемкой продукции, быстрая окупаемость вложений;

- улучшение взаимосвязи между различными секторами экономики.

Таким образом, трудно переоценить значимость развития малого и среднего бизнеса для нашей страны, где оно способно коренным образом и без существенных капитальных вложений расширить производство многих потребительских товаров и услуг с использованием местных источников сырья, решить проблему занятости, ускорить научно-технический прогресс и составить позитивную альтернативу криминальному бизнесу.

1.3 Упрощенная система налогообложения субъектов малого и среднего бизнеса

Для современной экономики Казахстана малый и средний бизнес являются приоритетными сферами. Поэтому создание эффективной, простой и целеполагающей системы налогообложения их хозяйствующих субъектов является первоочередной финансовой задачей.

Согласно Кодексу Республики Казахстан «О налогах и других обязательных платежах в бюджет» субъекты малого бизнеса вправе самостоятельно выбрать только один из нижеперечисленных порядков исчисления и уплаты налогов, а также представления налоговой отчетности по ним:

1) общеустановленный порядок;

2) специальный налоговый режим на основе разового талона;

3) специальный налоговый режим на основе патента;

4) специальный налоговый режим на основе упрощенной декларации [10; c.24].

Субъекты малого и среднего бизнеса, осуществляющие расчеты с бюджетом в общеустановленном порядке, в силу исполнения налоговых обязательств, обязаны определять объекты налогообложения и объекты, связанные с ним, исчислять налоги и другие обязательные платежи в бюджет от определенной за налоговый период налогооблагаемой базы по установленным налоговым ставкам, составлять налоговую отчетность и предоставлять ее в налоговые органы.

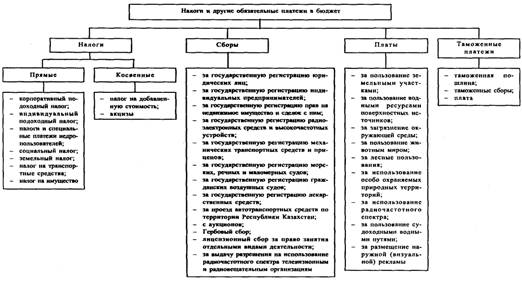

Виды налогов и других обязательных платежей в бюджет Республики Казахстан представлены на схеме. (приложение 1)

Налоговое обязательство по уплате налогов и других обязательных платежей в бюджет исполняется в тенге, за исключением случаев, когда законодательными актами Республики Казахстан и положениями контрактов на недропользование предусмотрена натуральная форма уплаты или уплата в иностранной валюте.

Методологической базой формирования специальных налоговых режимов выступает концепция (частная теория) единого налога, а сама идея единого налога возникла как попытка реализации таких важнейших принципов налогообложения, как справедливости, эффективности, нейтральности и простоты. Несмотря на дискуссионность вопроса о количестве и составе принципов налогообложения, названные выше основополагающие требования в той или иной степени теоретически и практически вмонтированы в концепцию единого налога.

В основе специальных налоговых режимов всех типов для определенных категорий налогоплательщиков лежат принципы максимально возможного упрощения налогообложения, сокращения количества налогов, установленных действующим налоговым законодательством (в соответствии с общим налоговым режимом), и замены большей части налоговых платежей совокупным платежом (единым налогом) в той или иной форме, например, единый налог на совокупный доход для малого бизнеса, единый сельскохозяйственный налог и т.п. При этом налогоплательщики, перешедшие на специальный налоговый режим, могут не освобождаться от уплаты отдельных общеустановленных налогов: взносов в накопительные пенсионные фонды, акцизов, таможенных пошлин и т.п. Однако общий подход - объединение множества налогов в единый налог, как наиболее характерный признак специальной системы налогообложения, в любом случае сохраняет свое значение.

Специальные налоговые режимы в Республике Казахстан предусматриваются в отношении:

1) субъектов малого бизнеса;

2) крестьянских (фермерских) хозяйств;

3) юридических лиц - производителей сельскохозяйственной продукции;

4) отдельных видов предпринимательской деятельности [11; с.206].

Установление для субъектов малого бизнеса благоприятных режимов налогообложения было обусловлено стремлением максимально вывести их из теневой экономики посредством упрощения механизмов налогообложения и снижения налоговой нагрузки для этой группы налогоплательщиков.

Налоговый кодекс Республики Казахстан предусматривает несколько видов специального налогового режима (на основе разового талона, патента или упрощенной декларации), которые применяются в зависимости от величины получаемых доходов и организационно-правовой формы субъекта малого бизнеса.

Специальный налоговый режим устанавливает для субъектов малого бизнеса упрощенный порядок исчисления и уплаты социального налога и корпоративного или индивидуального подоходного налога, за исключением налогов, удерживаемых у источника выплаты. При этом на субъектов малого бизнеса не распространяется порядок исчисления, уплаты и представления налоговой отчетности вышеперечисленных налогов, установленный статьями 77-140, 315-322, а также 141-174, за исключением статей 146-162 Налогового Кодекса. Исчисление, уплата и представление налоговой отчетности по налогам и другим обязательным платежам в бюджет, не указанным в настоящем пункте, производятся в общеустановленном порядке. Упрощенный порядок исчисления налогов, указанных в пункте 2 настоящей статьи, производится путем применения к объекту налогообложения ставки, установленной статьями 375, 377 Кодекса. Объектом налогообложения является доход за налоговый период, состоящий из всех видов доходов, полученных (подлежащих получению) на территории Республики Казахстан и за ее пределами, за исключением доходов, ранее обложенных налогом, при наличии документов, подтверждающих удержание налога у источника выплаты, и (или) разового талона. Не являются объектом налогообложения имущественный доход и прочие доходы индивидуального предпринимателя, не облагаемые у источника выплаты в соответствии со статьей 163 Кодекса, за исключением дохода, полученного от сдачи в аренду имущества. В случае осуществления субъектами малого бизнеса, применяющими специальный налоговый режим, нескольких видов предпринимательской деятельности доход определяется суммарно от осуществления всех видов деятельности. Для субъектов малого бизнеса, применяющих специальный налоговый режим и являющихся плательщиками налога на добавленную стоимость, в доход за налоговый период сумма налога на добавленную стоимость не включается.

Специальный налоговый режим не вправе применять:

1) юридические лица, имеющие филиалы, представительства;

2) филиалы, представительства;

3) дочерние организации юридических лиц и зависимые акционерные общества;

4) налогоплательщики, имеющие иные обособленные структурные подразделения в разных населенных пунктах.

Специальный налоговый режим не распространяется на следующие виды деятельности:

1) производство подакцизной продукции;

2) консультационные, финансовые, бухгалтерские услуги;

3) реализация нефтепродуктов;

4) сбор и прием стеклопосуды;

5) недропользование;

6) лицензируемые, за исключением:

- медицинской, врачебной; деятельности в области ветеринарии;

- производства, ремонта и строительных работ по газификации жилых коммунально-бытовых объектов;

- проектирования, монтажа, наладки и технического обслуживания средств охранной, пожарной сигнализации и противопожарной автоматики;

- производства противопожарной техники, оборудования и средств противопожарной защиты;

- монтажа, ремонта и обслуживания пассажирских лифтов;

- международных перевозок пассажиров и грузов автомобильным транспортом;

- изготовления и реализации лечебных препаратов;

- проектно-изыскательских, экспертных, строительно-монтажных работ, работ по производству строительных материалов, изделий и конструкций;

- розничной реализации алкогольной продукции;

- производства и предоставления услуг в области почтовой связи и телекоммуникаций, услуг по трансляции телевизионных и звуковых (радиовещательных) программ, проектирования, строительства, эксплуатации общереспубликанских магистральных, международных линий связи и использования радиочастотного спектра;

- перевозки пассажиров и грузов речным транспортом;

- производства землеустроительных, топографо-геодезических и картографических работ;

- производства и ремонта средств измерений;

- археологических и реставрационных работ памятников истории и культуры;

- деятельности, связанной с обеспечением безопасности дорожного движения: установки, монтажа, ремонта, эксплуатации технических средств регулирования дорожным движением;

- поисково-спасательных, горноспасательных, газоспасательных, противофонтанных работ;

- деятельности по применению пестицидов (ядохимикатов);

- образовательной деятельности юридических лиц, дающих начальное общее, основное общее или среднее общее образование; начальное профессиональное образование, в том числе по профессиям; среднее профессиональное, высшее профессиональное, послевузовское профессиональное образование, в том числе по специальностям, а также деятельности дошкольных и внешкольных организаций;

- осуществления охранной деятельности физическими и юридическими лицами;

- производства, передачи и распределения электрической и тепловой энергии;

- проектирования и эксплуатации промышленных взрыво-, пожароопасных и горных производств, электрических станций, электрических сетей и подстанций, гидротехнических сооружений, магистральных газо-, нефтепродуктопроводов, подъемных сооружений, а также котлов, сосудов и трубопроводов, работающих под давлением;

- проектирования, изготовления, монтажа и ремонта химического, бурового, нефтегазопромыслового, геолого-разведочного, горно-шахтного, металлургического, энергетического оборудования, взрывозащищенного электротехнического оборудования, аппаратуры и систем контроля, противоаварийной защиты и сигнализации, подъемных сооружений, а также котлов, сосудов и трубопроводов, работающих под давлением;

- приемки, взвешивания, сушки, очистки, хранения и отгрузки зерна;

- изготовления и ремонта железнодорожного подвижного состава; изготовления и ремонта специальных контейнеров, применяемых для перевозки опасных грузов;

- осуществления розничной торговли и предоставления услуг за наличную иностранную валюту;

- всех видов деятельности по технической защите государственных секретов Республики Казахстан, включая разработку, изготовление, монтаж, наладку, использование, хранение, ремонт и сервисное обслуживание технических средств защиты информации, защищенных технических средств обработки информации;

- природоохранного проектирования, нормирования и работ в области экологической экспертизы.

Крестьянские (фермерские) хозяйства и юридические лица-производители сельскохозяйственной продукции по деятельности, не предусмотренной статьями 378 и 385 Кодекса, могут осуществлять расчеты с бюджетом в специальном налоговом режиме для субъектов малого бизнеса. Расчеты с бюджетом по реализации на рынках (за исключением реализации в киосках, стационарных помещениях (стационарных типовых отделах) на территории рынков по договорам аренды) производятся только по специальному налоговому режиму для субъектов малого бизнеса на основе разового талона в порядке, установленном статьей 373 Кодекса, кроме лиц, определенных пунктом 1 статьи 392 Кодекса. При этом на лиц, осуществляющих расчеты с бюджетом по реализации на рынках, не распространяются положения статей 370, 371 и 379 Кодекса. Лица, определенные в пункте 1 статьи 392, осуществляют расчеты с бюджетом исключительно в специальном налоговом режиме для отдельных видов предпринимательской деятельности, предусмотренном статьями 391-397 Кодекса.

При переходе на общеустановленный порядок исчисления и уплаты налогов последующий переход на специальный налоговый режим возможен только по истечении двух лет применения общеустановленного порядка.

Специальный налоговый режим на основе разового талона. Специальный налоговый режим на основе разового талона применяют физические лица, деятельность которых носит эпизодический характер, а также лица, определенные пунктом 2 статьи 369 Налогового Кодекса. Под предпринимательской деятельностью, носящей эпизодический характер, понимается деятельность, осуществляемая в общей сложности не более девяноста дней в календарном году, за исключением деятельности, осуществляемой на основе договоров, заключаемых с налоговыми агентами. Перечень видов деятельности, форма и порядок выдачи разовых талонов устанавливаются уполномоченным государственным органом. Стоимость разовых талонов устанавливается решением местных представительных органов на основе среднедневных данных хронометражных наблюдений и обследований, проведенных налоговым органом, с учетом месторасположения, вида, условий осуществления деятельности, качества и площади объекта извлечения дохода, а также других факторов, влияющих на эффективность занятия деятельностью. Физические лица, осуществляющие деятельность эпизодического характера на основе разового талона без применения наемного труда, не являются плательщиками социального налога и освобождаются от государственной регистрации в качестве индивидуального предпринимателя.

Специальный налоговый режим на основе патента. Специальный налоговый режим на основе патента применяют индивидуальные предприниматели, соответствующие следующим условиям:

1) не использующие труд наемных работников;

2) осуществляющие деятельность в форме личного предпринимательства;

3) доход за год не превышает 2,0 млн. тенге.

В случаях возникновения условий, не позволяющих применять специальный налоговый режим на основе патента, налогоплательщик на основании заявления переходит на специальный налоговый режим на основе упрощенной декларации либо на общеустановленный порядок исчисления и уплаты налогов. Указанное заявление подается в момент возникновения условий, не позволяющих применять специальный налоговый режим на основе патента. Патент выдается индивидуальному предпринимателю на срок не менее одного месяца в пределах одного календарного года.

Для получения патента индивидуальный предприниматель представляет в налоговый орган по месту осуществления предпринимательской деятельности заявление с указанием вида деятельности по форме, установленной уполномоченным государственным органом, и свидетельство о государственной регистрации индивидуального предпринимателя.

Для получения очередного патента заявление на получение патента представляется до истечения срока действия предыдущего патента. В случае осуществления индивидуальным предпринимателем деятельности, подлежащей лицензированию, он обязан предъявить лицензию на право осуществления такой деятельности. При этом патент выдается на срок, не превышающей срок действия лицензии. В случае осуществления индивидуальным предпринимателем деятельности по автомобильным перевозкам пассажиров и багажа он обязан указать в заявлении на получение патента вид перевозок (регулярные или нерегулярные перевозки). Контроль за соответствием вида автомобильных перевозок условиям, установленным законодательным актом Республики Казахстан, осуществляет уполномоченный орган в сфере автомобильного транспорта. Непредставление налогоплательщиком в налоговый орган по месту осуществления предпринимательской деятельности заявления на получение патента считается его согласием исчислять и уплачивать налоги в общеустановленном порядке, за исключением случая подачи заявления о временном приостановлении предпринимательской деятельности. Выдача патента производится налоговыми органами в течение одного дня после подачи заявления и предъявления документов, подтверждающих уплату в бюджет стоимости патента, обязательных пенсионных взносов в накопительные пенсионные фонды и социальных отчислений в Государственный фонд социального страхования. Патент недействителен без предъявления Свидетельства о государственной регистрации индивидуального предпринимателя. Налогоплательщик, применяющий специальный налоговый режим на основе патента, расчеты по социальным отчислениям в Государственный фонд социального страхования и обязательным пенсионным взносам в накопительные пенсионные фонды в налоговые органы не представляет. Исчисление стоимости патента производится индивидуальным предпринимателем путем применения ставки в размере 3 процентов к заявленному доходу. Стоимость патента подлежит уплате в бюджет в виде:

1) индивидуального подоходного налога - в размере 1/2 части стоимости патента;

2) социального налога - в размере 1/2 части стоимости патента за минусом суммы социальных отчислений в Государственный фонд социального страхования, исчисленных в соответствии с законодательным актом Республики Казахстан об обязательном социальном страховании.

При прекращении предпринимательской деятельности до истечения срока действия патента внесенная сумма налогов возврату и перерасчету не подлежит, за исключением случая признания индивидуального предпринимателя недееспособным. В случае, если фактический доход превышает доход, заявленный при получении патента, налогоплательщик в течение пяти рабочих дней заявляет сумму превышения и производит уплату налогов с этой суммы. По заявлению налогоплательщика взамен ранее выданного патента ему выдается новый патент с указанием фактического дохода. В случае, если фактический доход ниже дохода, заявленного при получении патента, возврат излишне уплаченной стоимости патента производится по заявлению налогоплательщика после хронометражного обследования, проведенного налоговым органом.

Специальный налоговый режим на основе упрощенной декларации. Для перехода на специальный налоговый режим на основе упрощенной декларации до начала налогового периода субъекты малого бизнеса представляют в налоговый орган по месту осуществления деятельности заявление по форме, установленной уполномоченным государственным органом. Вновь образованные юридические лица представляют заявление на применение специального налогового режима на основе упрощенной декларации в налоговый орган не позднее десяти рабочих дней после государственной регистрации юридического лица. Вновь образованные индивидуальные предприниматели представляют заявление на применение специального налогового режима на основе упрощенной декларации в день постановки на регистрационный учет по месту осуществления деятельности.

При осуществлении деятельности на нескольких объектах, находящихся на территории разных территориально-административных единиц в пределах одного населенного пункта, налогоплательщик самостоятельно определяет налоговый орган для подачи заявления на применение специального налогового режима на основе упрощенной декларации. Специальный налоговый режим на основе упрощенной декларации применяют субъекты малого бизнеса, соответствующие следующим условиям:

1) для индивидуальных предпринимателей:

- предельная среднесписочная численность работников за налоговый период составляет двадцать пять человек, включая самого индивидуального предпринимателя;

- предельный доход за налоговый период составляет 10000,0 тыс. тенге;

2) для юридических лиц:

- предельная среднесписочная численность работников за налоговый период составляет пятьдесят человек;

- предельный доход за налоговый период составляет 25000,0 тыс. тенге.

В случаях несоответствия данным условиям или при добровольном выходе из специального налогового режима субъект малого бизнеса переходит на общеустановленный порядок исчисления и уплаты налогов на основании заявления, начиная с квартала, следующего за отчетным.

В следующей главе дипломной работы рассмотрим практические примеры налогообложения субъектов малого и среднего бизнеса в общеустановленном режиме и в режиме упрощенного налогообложения.

2 Анализ Упрощенного налогообложения субъектов малого и среднего бизнеса в Республике Казахстан

2.1 Налогообложение малого и среднего бизнеса на примере ТОО «ПодшипникСервис» и ИП Ярошенко

Предприятие становится налогоплательщиком с момента государственной регистрации. Это означает, что оно должно уплачивать в бюджет и во внебюджетные фонды налоги, акцизы, сборы и иные обязательные платежи. Нарушение этой обязанности влечет административную ответственность для предприятия и его руководителя в виде штрафов. Кроме того, казахстанским уголовным законодательством установлено наказание за различные виды налоговых преступлений.

Анализируемые предприятия ТОО «ПодшипникСервис» и ТОО «Absolute Kazakhstan Neon» являются субъектами малого предпринимательства, со среднегодовой численностью работник не более 50 человек и среднегодовой стоимостью активов за год не выше 65520000 тенге (6000 х 1092 тенге).

Основной вид деятельности анализируемого предприятия ТОО «ПодшипникСервис» – производство подшипников. Кроме основного вида деятельности ТОО «ПодшипникСервис» ведет торгово-посредническую деятельность.

Предприятие поставлено на учет в налоговой инспекции Казыбекбийского района г. Караганды. Налоговая инспекция уведомлена об открытии счета предприятием расчетного счета в банке и об его реквизитах. Таким образом, налоговые службы получают возможность контролировать своевременность и правильность налоговых платежей предприятия.

В системе расчетных взаимоотношений предприятия ТОО «ПодшипникСервис» денежные расчетные отношения с государственным бюджетом и государственными, внебюджетными фондами (социальными, дорожными, экологическими и др.) занимают особое место.

Получив свидетельство налогоплательщика, РНН, свидетельство плательщика НДС или зарегистрировавшись как неплательщик НДС, предприятие должно выбрать налоговый режим, т.е. порядок расчета с бюджетом по корпоративному и социальному налогам [12; с.20].

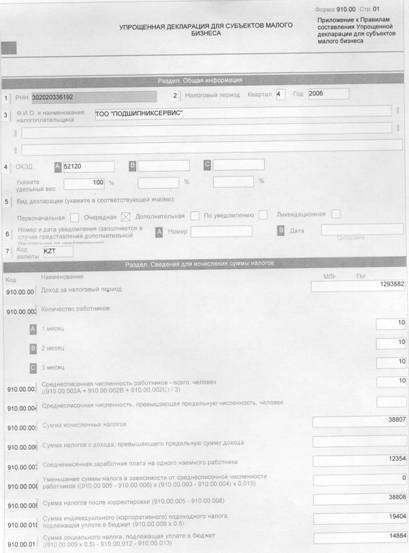

Предприятием ТОО «ПодшипникСервис» был выбран упрощенный режим налогообложения, при котором исчисление, уплата и предоставление налоговой отчетности по корпоративному подоходному и социальному налогам производится в упрощенном порядке. Все остальные налоги и платежи уплачиваются в общеустановленном порядке.

Исчисление корпоративного подоходного и социального налогов на основе упрощенной декларации производится ТОО «ПодшипникСервис» самостоятельно путем применения к объекту налогообложения за отчетный налоговый период ставки в размере 3%.

Упрощенная декларация представляется в налоговый орган не позднее 20 числа месяца, следующего за отчетным налоговым периодом. Уплата в бюджет начисленных по упрощенной декларации налогов производится в срок не позднее 20 числа месяца, следующего за отчетным налоговым периодом. Представление упрощенной декларации и уплата налогов производится в Налоговый Комитет Казыбек-бийского района.

При этом корпоративный подоходный налог подлежит уплате в размере ½ от исчисленной суммы налогов по упрощенной декларации, социальный налог в размере ½ от исчисленной суммы налогов по упрощенной декларации за минусом суммы социальных отчислений в Государственный фонд социального страхования, исчисленных в соответствии с законодательным актом Республики Казахстан об обязательном страховании [11; с.213].

Рассмотрим пример. В четвертом квартале 2007 года предприятием ТОО «ПодшипникСервис» был получен доход в размере 1293582 тенге. Ставка налогообложения – 3%. Рассчитанная сумма налогов по упрощенной декларации – 38807,46 тенге.

Сумма корпоративного подоходного налога составляет 19403,73 тенге. Сумма социального налога – 19403,73 минус сумма социальных отчислений в Государственный фонд социального страхования в размере 4520 тенге, т.е. 14883,73 тенге.

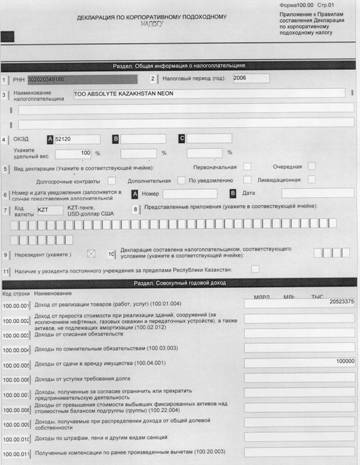

Субъекты малого и среднего бизнеса, применяющие упрощенный порядок налогообложения представляют налоговую отчетность по форме 910.00 «Упрощенная декларация для субъектов малого бизнеса». Срок представления упрощенной декларации – до 20 числа месяца, следующего за отчетным кварталом. Форма налоговой отчетности ТОО «ПодшипникСервис» представлена в приложении 2.

Для сравнения рассмотрим порядка налогообложения ТОО «Absolute Kazakhstan Neon», которое осуществляет расчеты с бюджетом по корпоративному и социальному налогам в общеустановленном режиме.

Корпоративный подоходный налог является безэквивалентным платежом, т.е. опосредует одностороннее движение стоимости в денежной форме, не сопряженное встречным движением стоимости в товарной форме. Проще говоря, корпоративный подоходный налог не является платой за какие-либо товары или хотя бы государственные услуги, а выступает безвозмездным изъятием денег.

Механизм действия и особенности корпоративного подоходного налога представлены в приложении 3. Как видно из приложения 3, объектами обложения корпоративным подоходным налогом являются налогооблагаемый доход и доход, облагаемый у источника выплаты.

Налогооблагаемый доход определяется как разница между совокупным годовым доходом и вычетами, предусмотренными соответствующими статьями Налогового кодекса с учетом их корректировок. Для определения налогооблагаемого дохода предприятие должно организовать налоговый учет совокупного годового дохода, вычетов и убытков по их видам.

При этом, совокупный годовой доход состоит из доходов, подлежащих получению (полученных) ими в Республике Казахстан и за ее пределами в течение налогового периода [13; с.4].

Основным видом деятельности ТОО «Absolute Kazakhstan Neon» производство и реализация рекламных конструкций.

ТОО " Absolute Kazakhstan Neon " применяет в учете реализации продукции, товаров, работ, услуг и налогообложении метод начисления, то есть метод, согласно которому доходы и расходы признаются с момента выполнения работ, предоставления услуг, отгрузки товаров юридическому и физическому лицам с целью реализации и оприходования имущества независимо от времени оплаты.

Доходы от реализации готовой продукции, товаров, работ, услуг определяются на основании договорных цен.

Доход от реализации готовой продукции, товаров признается при соблюдении следующих условий:

- сумма дохода оценивается с большей степенью достоверности;

- существует вероятность того, что экономические выгоды, связанные со сделкой, будут получены ТОО;

- передача ТОО покупателю права собственности;

- оценка фактических или ожидаемых расходов по сделке;

- если товары обмениваются на идентичные товары, то такой обмен считается сделкой, не приносящей дохода;

- при обмене на неидентичные товары доход по сделке признается и оценивается по стоимости реализации полученных товаров, если же стоимость полученных товаров в результате обмена невозможно оценить, то доход признается в размере стоимости реализации переданных товаров.

ТОО " Absolute Kazakhstan Neon " имеет право получать (помимо основной деятельности - реализации товаров):

- доход от аренды;

- доход от реализации нематериальных активов;

- доход от реализации основных средств;

- доход от реализации ценных бумаг;

- доход в виде процентов;

- доход от курсовой разницы и другие.

Доходы от реализации активов ТОО " Absolute Kazakhstan Neon " признаются предоставлением покупателям расчетно-платежных документов, исходя из договорной стоимости.

В первом квартале 2007 года ТОО «Absolute Kazakhstan Neon» получило доход по различным видам деятельности (приложение 4):

- доход от реализации товаров (работ, услуг) – 20523375 тенге;

- доход от операционной аренды – 100000 тенге;

- доход по вознаграждения от банка за пользование остатками денежных средств на счетах – 8000 тенге.

Итого совокупный годовой доход составил 20631375 тенге.

Также в отчетном периоде был получен доход по курсовой разнице в сумме 5977 тенге, доход от переоценки денежных средств на валютном счете в сумме 215 тенге. В течении года по переоценке полученного кредита возникла отрицательная курсовая разница 427950 тенге. В результате отрицательная курсовая разница превысила положительную. Итоговое значение 421758 тенге отражается в составе вычетов.

Расходы налогоплательщика, связанные с получением совокупного годового дохода, подлежат вычету при определении налогооблагаемого дохода, за исключением расходов, не подлежащих вычету в соответствии с настоящим Кодексом.

К вычетам в ТОО «Absolute Kazakhstan Neon» относятся:

- расходы по реализованной продукции – 6825262 тенге;

- расходы по вознаграждениям – 5290278

- расходы на обучение, повышение квалификации – 25000 тенге;

- расходы на социальные выплаты – 240661 тенге;

- превышение отрицательной курсовой разницы над положительной – 421758 тенге;

- налоги – 897859 тенге;

- амортизационные отчисления, расходы на ремонт и другие вычеты по фиксированным активам – 3001751 тенге.

Всего вычетов – 16702569 тенге.

Как уже было рассмотрено выше, налогооблагаемый доход определяется как разница между совокупным годовым доходом и вычетами [13; с.4].

Налогооблагаемый доход ТОО «Absolute Kazakhstan Neon» за 2006 год составил 3928806 тенге.

Исчисление суммы корпоративного подоходного налога производится путем применения ставки 30% к налогооблагаемому доходу: (3928806 х 30%). Исчисленная сумма корпоративного подоходного налога для предприятия ТОО «Absolute Kazakhstan Neon» составила 1178642 тенге. Налог, удержанный у источника выплаты по выплаченному банком вознаграждению, составил 1200 тенге. Таким образом, сумма корпоративного подоходного налога составила 1177442 тенге: (1178642 - 1200).

В течение налогового периода ТОО «Absolute Kazakhstan Neon» уплачивает корпоративный подоходный налог путем внесения авансовых платежей. Суммы авансовых платежей исчисляются, исходя из суммы фактического налогового обязательства, указанного в декларации по корпоративному подоходному налогу за предыдущий налоговый период, с учетом предполагаемой суммы корпоративного подоходного налога за текущий налоговый период. Сумма авансовых платежей, подлежащая уплате, уплачивается равными долями в течение налогового периода.

Сумма авансовых платежей, уплаченная ТОО «Absolute Kazakhstan Neon» составляет 1242139. Данная сумма сложилась из суммы излишне уплаченного налога, перенесенной из предыдущего налогового периода –58616 тенге и авансовых платежей за отчетный период 1183523 тенге.

Таким образом, ТОО «Absolute Kazakhstan Neon» предстоит заплатить в бюджет 64697 тенге (1242139 - 1177442). Эта сумма отражается по строке 100.29.009 «Всего налога к уплате» формы налоговой отчетности 100.00 «Декларация по корпоративному подоходному налогу». (приложение 5)

Поскольку у ТОО «Absolute Kazakhstan Neon», применяющей общеустановленный режим налогообложения, предельная численность работников и доход не превышают предел, установленный ст.376 Налогового Кодекса, руководителем ТОО была рассмотрена возможность перехода на упрощенный режим налогообложения. Для применения данного режима были рассмотрены отличия между порядком налогообложения по общеустановленному режиму и в режиме упрощенной декларации.

Изменения налоговых обязательств предприятия при переходе с общеустановленного на упрощенный режим налогообложения на основе упрощенной декларации затрагивают следующие виды налогов: корпоративный подоходный налог, социальный налог, налог на имущество. При этом изменяются: объекты обложения, ставки налогов, состав и сроки представления отчетности. Отличия налогообложения юридических лиц в режиме упрощенной декларации и в общеустановленном режиме представлены в таблице 5.

Таблица 5

Отличия в налогообложении юридических лиц в разных режимах налогообложения

| Налог | По общеустановленному режиму налогообложения | По упрощенному режиму на основе упрощенной декларации | ||

| 1 | 2 | 3 | ||

1. Отличия по объектам обложения |

||||

| Корпоративный подоходный налог | Налогооблагаемый доход = (совокупный годовой доход (ст. 80-91 Налогового кодекса) - вычеты (ст. 92-114 Налогового кодеса)) + -корректировка (ст. 122 Налогового кодекса) | Доход юридического лица (без осуществления вычетов) согласно ст. 377 Налогового кодекса | ||

| Социальный налог | Доходы работников и физ. лиц, определенные ст. 316 Налогового кодекса | |||

| Налог на имущество | Среднегодовая остаточная стоимость основных средств и нематериальных активов | |||

| 2. Отличия по ставкам налогов | ||||

| Корпоративный подоходный налог | 30 процентов от налогооблагаемого дохода | 3 процента от суммы дохода юр. лица (1/2 часть исчисленной суммы является подоходным налогом, 1 /2 часть - социальным налогом) | ||

| Социальный налог | 10 процентов от доходов работников и физ. лиц | |||

| Земельный налог | 1 процент от среднегодовой остаточно стоимости основных средств и нематериальных активов | 0,5 процента от среднего-довой остаточной стоимости основных средств и нематериальных активов | ||

| 3. Отличия по возможностям корректировки сумм исчисленных налогов | ||||

| Корпоративный подоходный налог | Уменьшается на сумму переносимых убытков согласно ст. 124 Налогового кодекса | Сумма налога уменьшается на 1, 5 процента за каждого работника согласно п. 4 ст. 377 Налогового кодекса (только при условии что среднемесячная заработная плата работников более 2,5 кратного размера минимальной заработной платы) | ||

| Производится зачет иностранного налога согласно ст. 129 Налогового кодекса | ||||

| Социальный налог | ||||

| 4. Отличия по формам и срокам представления отчетности | ||||

| Корпоративный подоходный налог | Расчет 101.01 до 20 января | Декларация 910.00 до 10 числа месяца, следующего за отчетным кварталом | ||

| Расчет 101.02 или 101.03 до 20 апреля | ||||

| Декларация 100.00 до 31 марта следующего года | ||||

| Социальный налог | Декларация 600.00 до 15 числа месяца, следующего за отчетным кварталом | |||

|

Налог на имущество |

Расчет 701.02 до 15 февраля | |||

| Расчеты 701.03 до 15 числа второго месяца после окончания квартала (при изменении налоговых обязательств) | ||||

| Декларация 701.00 до 31 марта следующего года | ||||

Преимущества и недостатки налогообложения в режиме упрощенной декларации и общеустановленного порядка представлены в таблице 6.

Таблица 6

Преимущества и недостатки налогообложения в режиме упрощенной декларации и общеустановленного порядка [14; c.53]

| Упрошенная декларация | Общеустановленный порядок | ||||||

| преимущества | недостатки | преимущества | недостатки | ||||

| 1 | 2 | 3 | 4 | ||||

| Упрощенный режим (УД) предусматривает исчисление КПН, социального налога и социальных отчислений одной суммой | Налог уплачивается от суммы дохода без учета понесенных расходов | КПН уплачивается с налогооблагаемого дохода, то есть с учетом понесенных затрат | Декларация по общеустановленному режиму предусматривает исчисление и уплату только КПН (ИПН) | ||||

| Ставка налога 3 % для индивидуальных предпринимателей и юридических лиц | Ограничения по численности работников и предельному доходу | Ограничений по численности работников и доходу нет | Ставка налога установлена фиксированная в размере 30% от налогооблагаемого дохода | ||||

| Нет необходимости исчисления и уплаты авансовых платежей по КПН | УД не вправе применять ЮЛ, имеющие филиалы, представительства, дочерние организации ЮЛ, налогоплательщики, имеющие иные обособленные структурные подразделения в разных населенных пунктах | При работе по ОП таких ограничений нет | Предоставляется налоговая отчетность и уплачиваются авансовые платежи по КПН |

|

|||

| Есть возможность корректировки налога в сторону уменьшения в зависимости от средней заработной платы наемных работников |

Налоговый период - квартал |

Налоговый период - календарный год |

По ОП такая корректировка не предусмотрена |

|

|||

| С УД на ОН переход предусмотрен только при превышении установленной среднесписочной численности работников и предельного дохода | УД сдается ежеквартально до 10 числа месяца, следующего за отчетным кварталом | Декларация сдается один раз в год до 31 марта года, следующего за отчетным | С ОП на УД можно перейти только после 2-х лет применения ОП |

|

|||

Таким образом, в данном разделе был исследован порядок налогообложения юридических лиц, являющихся субъектами малого и среднего бизнеса, применяющих общеустановленный и упрощенный режимы налогообложения.

Казалось бы, в Налоговом кодексе уже заложены механизмы работы по упрощенной декларации, предназначенные для облегчения работы предприятий малого и среднего бизнеса. Однако данный механизм не пользуется особой популярностью. Так, из 40 тыс. предприятий, имеющих ежеквартальный доход до 25 млн тенге, в 2006 году упрощенной декларацией воспользовалось всего 8 тыс. юридических лиц. Предприятия малого и среднего бизнеса, проведя сравнение двух режимов – общеустановленного и упрощенного, выбирают обычный режим, пусть даже и сопряженный со сложной бухгалтерией, так как при этом они платят меньший процент от выручки, чем предлагаемые режимом упрощенного декларирования 3% от выручки.

В настоящее время для предприятий малого и среднего бизнеса основными проблемами налоговой системы являются трудность оспаривания неправомерных действий налоговых органов по отношению к предпринимателям, высокие налоговые ставки, жесткие штрафы за малейшие нарушения Налогового кодекса, которые очень легко допустить при сложной многоступенчатой системе отчетности. Таким образом, малый и средний бизнес в Казахстане и официальные налоговые органы все еще живут в разных измерениях, пересекаясь только отчасти. Далее рассмотрим основные проблемы налогообложения субъектов малого и среднего бизнеса.

2.2 Основные проблемы налогообложения субъектов малого и среднего бизнеса в Казахстане

Недостатки налоговой системы на протяжении ряда лет занимают лидирующее положение среди проблем, препятствующих развитию малого предпринимательства в Казахстане. Это свидетельствует либо о недостаточном внимании к указанной проблеме со стороны соответствующих государственных структур, либо об отсутствии возможности изменить положение дел в силу существовавших социально-экономических условий. Однако в течение 2000-2007 гг. был принят ряд законодательных актов, предусматривающих существенные изменения в уплате налогов предприятиями малого и среднего бизнеса.

Проранжируем ряд основных проблем налогообложения, препятствующих развитию малого и среднего предпринимательства. Распределение недостатков налоговой системы, препятствующих работе предпринимателей, отличается для различных видов деятельности (таблица 7).

Таблица 7

Распределение недостатков налоговой системы, препятствующих деятельности СМП, по отраслям, в %.

| Недостатки налоговой системы, препятствующие деятельности СМП | Отрасль | ||||||

| Обрабатывающая промышленность | с/х | торговля | Услуги | ||||

1 |

2 | 3 | 4 | 5 | |||

Частые изменения нормативно-законодательных актов |

18,1 | 22,3 | 19,7 | 18,9 | |||

Завышенные ставки налогов и сборов |

17,3 | 20,8 | 21,8 | 20,7 | |||

| Большое количество налогов и сборов | 15,1 | 15,3 | 16,2 | 14,3 | |||

| Трудности оспорить действия налоговой службы | 22,1 | 19,4 | 19,7 | 18,6 | |||

| Недоступность внутренних инструкций | 9,1 | 12,5 | 9,9 | 11,0 | |||

| Двусмысленность инструкций | 18,3 | 9,7 | 12,7 | 16,5 | |||

Согласно приведенным в таблице 7 данным два первых места занимают такие проблемы, как трудность оспорить действия налоговой службы и двусмысленность инструкций. Существуют две основные причины создавшегося положения.

Во-первых, общий низкий уровень знания налогового законодательства бизнесменами, что приводит не только к нарушениям, но и формирует у предпринимателей мнение о невозможности выполнения всех требований налогового законодательства.

Во-вторых, наличие относительно большого количества подзаконных актов, зачастую регулирующих одну сферу деятельности и действующих одновременно, а иногда и просто взаимоисключающих друг друга. Некоторые работники налоговой службы пользуются этим и трактуют положения подзаконных актов в зависимости от ситуации.

Для сельскохозяйственных предприятий на первом месте стоят частые изменения нормативно-законодательных актов. В сельской местности по сравнению с городом затруднен доступ к информации, в связи с чем изменения в налоговое законодательство поступают с опозданием, особенно в отдаленные районы. К тому же в селах практически отсутствуют информационно-консалтинговые объекты инфраструктуры поддержки малого предпринимательства, в том числе предоставление консультаций в области налогообложения. Все эти факторы, безусловно, затрудняют деятельность сельских предпринимателей, а в ряде случаев становятся серьезным препятствием для открытия или успешного развития своего бизнеса на селе.

Для сферы торговли и услуг основная проблема заключается в завышенных ставках налогов и сборов, что связано со спецификой налогообложения. Однако произошедшее некоторое снижение ставок отдельных налогов будет способствовать изменению ситуации в лучшую сторону.