Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Оценка стоимости бизнеса

Дипломная работа: Оценка стоимости бизнеса

Оценка стоимости бизнеса

Введение

Глава 1. Теоретические и методологические основы анализа деятельности предприятия

1.1 Общие сведения

1.1.1 Заказчик

1.1.2 Оценщик

1.1.3 Собственник объекта оценки

1.1.4 Основание для проведения оценки

1.1.5 Цель и задача оценки

1.1.6 Дата определения стоимости (дата оценки)

1.1.7 Дата составления отчета

1.1.8 Сведения о балансовой стоимости объекта оценки

1.2 Обзор рынка электротехнической промышленности

1.2.1 Прогноз основных макроэкономических показателей

1.2.2 Рынок электротехничекой промышленности в условиях формирования рынка машиностроительной продукции

1.2.3 Краткая характеристика отрасли строительной индустрии область Х

1.2.4 Социально экономическое положение региона

1.2.5 Вывод

1.3 Анализ финансового состояния эмитента

1.3.1 Анализ активов ООО "ХХХ"

1.3.2 Анализ пассивов ООО "ХХХ"

1.3.3 Анализ финансовых результатов ООО "ХХХ"

1.3.4 Анализ финансовых коэффициентов

1.3.5 Выводы по анализу финансового состояния эмитента

Глава 2. Теоретические и практические основы оценки рыночной стоимости предприятия

2.1 Описание объекта оценки

2.1.1 Общие сведения

2.1.2 Капитал и органы управления

2.2 Процедура оценки

2.2.1 Основные этапы процедуры оценки

2.2.2 Анализ основных подходов к оценке

2.3 Сравнительный подход

2.4 Затратный подход

2.4.1 Активы, принимаемые к расчету

2.4.2 Обязательства, принимаемые к расчету

2.5 Доходный подход

2.5.1 Выбор типа денежного потока

2.5.2 Горизонт прогнозирования

2.5.3 Анализ и прогноз доходов

2.5.4 Анализ и прогноз расходов

Прогноз управленческих и коммерческих расходов

Прогноз амортизационных отчислений и капитальных вложений

Анализ и прогнозирование операционных и внереализационных доходов и расходов

Прогноз собственного оборотного капитала

2.5.5 Расчет чистой прибыли

2.5.6 Расчет чистого денежного потока

2.5.7 Ставка дисконта

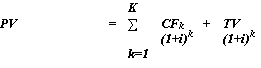

2.5.8 Расчет стоимости бизнеса

2.6 Согласование результатов и заключение о рыночной стоимости

2.6.1 Определение итоговой стоимости 100% собственного капитала ООО "ХХХ"

Заключение

Список литературы

Введение

Практическая проблема и актуальность исследования

По мере развития рыночных отношений потребность в оценке бизнеса приобретает важное значение. Наряду с этим, актуальность темы оценки бизнеса постоянно возрастает. Развитие рынка во всем его многообразии способствовало тому, что вопрос о том, сколько может стоить компания, предприятие, отдельный бизнес или его часть, перешел в сугубо практическую плоскость. Согласно федеральному законодательству, оценка является обязательной при приватизации, передаче в доверительное управление, продаже, национализации, выкупе и прочих операций.

Таким образом, Оценка бизнеса необходима не только для проведения сделок купли-продажи или расчета его залоговой стоимости, но и для определения эффективности принятия управленческих решений, основным критерием выбора которых является увеличение стоимости компании.

Стоимость бизнеса – объективный показатель результатов его функционирования, а оценка стоимости бизнеса – это, по сути, финансовый, организационный и технологический анализ текущей деятельности и перспектив оцениваемого предприятия.

Оценка бизнеса – определение стоимости компании как имущественного комплекса, обеспечивающего получение прибыли его владельцу. В процессе оценки стоимости бизнеса рассчитывается стоимость всех активов компании: недвижимого имущества, машин и оборудования, складских запасов, финансовых вложений, нематериальных активов. Кроме того, отдельно оцениваются эффективность работы компании, ее прошлые, настоящие и будущие доходы, перспективы развития и конкурентная среда на данном рынке. На основании такого комплексного анализа проводится сравнение оцениваемой компании с предприятиями-аналогами и дается реальная оценка бизнеса как имущественного комплекса, способного приносить прибыль.

Оценка бизнеса также необходима для выбора правильного направления реструктуризации предприятия. В процессе оценки бизнеса выявляются возможные подходы к управлению предприятием и определяется, какой из них обеспечит предприятию максимальную эффективность, а, следовательно, и более высокую рыночную цену, что и выступает основной целью собственников и задачей менеджеров фирм в рыночной экономике.

Проблематика исследования выражается в трудностях в создании единой методологии процесса оценки рыночной стоимости предприятия, а также, в непосредственной точности и адекватности исследований.

Таким образом, на сегодняшний день, существует проблема точной и адекватной оценки стоимости предприятия.

Описание сути направления (области) исследования.

Данное исследование проводится в области оценки рыночной стоимости собственного капитала предприятия.

Цель и задача исследования.

Целью исследования является разработка наиболее методологически точного алгоритма оценки рыночной стоимости предприятия. На основе данного алгоритма производится оценка рыночной стоимости 100 % собственного капитала ООО "ХХХ".

Для достижения цели необходимо решить следующие задачи:

· Рассмотреть возможные подходы к оценке рыночной стоимости предприятия с целью определить алгоритм расчетов;

· Провести финансовый анализ предприятия с целью получения основных сведений о предприятии на перспективу прогнозирования его деятельности

· Провести оценку рыночной стоимости 100 % доли ООО "ХХХ".

Объект исследования

Объектом исследования в настоящей работе является 100 % собственного капитала ООО "ХХХ", функционирующего в сфере электротехнической промышленности.

Научная новизна настоящей работы заключается:

· в более подробном рассмотрении теории и практики ставки дисконтирования, расчет рыночной стоимости компании доходным подходом по трем сценариям

· детальном рассмотрении основ доходов и себестоимости оцениваемой компании

· использование результатов расчетов внутренних финансовых служб компании в целях оценки рыночной стоимости.

· Анализе экономического положения региона и последующей перспективы развития, а также, прогнозирование будущих доходов предприятия на основе результатов исследований.

Практическая значимость исследования состоит в определении правильного алгоритма и методологии оценки рыночной стоимости 100% собственного капитала компании.

Дипломная работа состоит из двух глав. Ниже представлено основное содержание работы по главам.

Глава 1. Теоретические и методологические основы анализа деятельности предприятия.

Глава 2. Теоретические и практические основы оценки рыночной стоимости предприятия

Глава 1. Теоретические и методологические основы анализа деятельности предприятия

В соответствии с Договором OOO "Модус-А" произвело оценку 100% собственного капитала ООО "ХХХ", далее по отчету — Объект оценки.

ООО "ХХХ"

Место нахождения: область Х Российской Федерации;

OOO "Модус-А" в лице Генерального директора

Лицензия № 000000

Гражданская ответственность Оценщика перед третьими лицами застрахована в ОАО "Страховая компания Росно"

Место нахождения: Москва

1.1.3 Собственник объекта оценки

ООО "ХХХ"

1.1.4 Основание для проведения оценки

Договор

Определение рыночной стоимости для целей купли-продажи.

В соответствии со статьей 3 "Понятие оценочной деятельности" Федерального закона РФ от 29-07.1998 г. № 135-ФЗ "Об оценочной деятельности в Российской Федерации", под рыночной стоимостью объекта оценки понимается "наиболее вероятная цена, по которой данный объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства, то есть когда:

· одна из сторон не обязана отчуждать объект оценки, а другая сторона не обязана принимать исполнение;

· стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах;

· объект оценки представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

· цена сделки представляет собой разумное вознаграждение за объект оценки и принуждения к совершению сделки в отношении сторон сделки с чьей- либо стороны не было;

· платеж за объект оценки выражен в денежной форме.

1.1.6 Дата определения стоимости (дата оценки)

1 апреля 2007 г.

Отчет составлен 04.05.2007 г.

1.1.8 Сведения о балансовой стоимости объекта оценки

Балансовая стоимость Объекта оценки не предоставлена.

1.2 Обзор рынка электротехнической промышленности

1.2.1 Прогноз основных макроэкономических показателей

При проведении оценочных работ в рамках доходного подхода использовался прогноз макроэкономических показателей,

составленный специалистами Министерства Экономического развития РФ. Прогнозные значения показателей представлены в таблице.

| Наименование | 2006 | 2007 | 2008 | 2009 | 2010 | 201 | 2012 | 2013 | 2014 |

| Обменный курс руб./USD (средн.) | 27,2 | 26.50 | 27.20 | 28.20 | 29.00 | 29.10 | 30.04 | 30.85 | 31.39 |

| Индекс дефлятора ВВП РФ | 1.10 | 1.09 | 1.08 | 1.08 | 1.08 | 1.06 | 1.06 | 1.05 | |

| Инфляция в РФ, CPI | 1,09 | 1.09 | 1.08 | 1.08 | 1.07 | 1.07 | 1.06 | 1.06 | 1.05 |

| Индекс цен в промышленности РФ, PPI | 1.11 | 1.09 | 1.08 | 1.07 | 1.07 | 1.06 | 1.05 | 1.04 | |

| Инфляция в США, CPI | 1,02 | 1.02 | 1.03 | 1.03 | 1.03 | 1.03 | 1.03 | 1.03 | 1.03 |

| Индекс цен в промышленности США, PPI | 1.01 | 1.02 | 1.02 | 1.02 | 1.02 | 1.02 | 1.02 | 1.02 | |

| Для промышленности РФ (в руб.): | |||||||||

| Индекс цен на производственные услуги | 1.16 | 1.161 | 1.0 | 1.09 | 1.0 | 1.07 | 1.07 | 1.06 | |

| Номинальная среднемесячная з/п | 13 428 | 15 222 | 16 976 | 18 905 | 21 297 | 23 169 | 25 086 | 26 904 | |

|

Индекс заработной платы |

1.21 | 1.13 | 1.12 | 1.211 | 1.13 | 1.09 | 1.08 | 1.07 | |

1.2.2 Рынок электротехничекой промышленности в условиях формирования рынка машиностроительной продукции

По объему промышленного производства электротехническая промышленность обеспечивает около 8,5% товарного выпуска машиностроительного комплекса и более 1,6% всей промышленной продукции в стране. К ведению электротехнической промышленности относятся 448 предприятий, что составляет 12% от количества предприятий машиностроения России, в том числе 40 НИИ и КБ. Из них 30 государственных (в том числе 17 НИИ и КБ) и 36 акционерных предприятий с государственной долей собственности (в том числе 7 НИИ и КБ).

Численность работающих в электротехнической промышленности составляет 310,8 тыс. человек. Электротехника России – это турбо- и гидрогенераторы, высоковольтная аппаратура и трансформаторы, силовые полупроводниковые приборы, низковольтная аппаратура и системы управления, магистральные электровозы, электродвигатели и источники света, аккумуляторы и крупные электротехнические печи, провода, кабели, товары бытового назначения, и многое другое – всего 35 тыс. наименований изделий.

Электротехническая промышленность поставляет оборудование практически во все отрасли экономики и социальную сферу. Основными потребителями электрооборудования являются

- топливно-энергетический комплекс – 20% поставок;

- оборонная промышленность – 12% поставок;

- агропромышленный комплекс – 19% поставок;

- транспортный комплекс – 8,5% поставок;

- коммунальное хозяйство – 15% поставок;

- прочие отрасли – 26,5%.

В области применения электротехнической продукции характерным для каждого потребителя являются капитальное строительство и ремонтно-эксплуатационные нужды – 48%, комплектация машиностроительной продукции – 38%, личное потребление населения – 10% и прочие области – 4% (рис. 2).

Общие стратегические направления развития электротехнической отрасли сводятся к следующему.

Технологии энергосбережения

Необходимы изменения технологического уклада и развитие действующего производства. Энергоемкость ВВП в России более чем в 2,5 раза выше, чем в США, в 3,5 раза выше, чем в Западной Европе и в 6 раз выше, чем в Японии. Поэтому одним из важных направлений работ является энергосбережение. Потенциал энергосбережения составляет 40–45% современного объема энергопотребления в стране.

Проведение активной политики энергосбережения, как показывает опыт США, позволяет реализовать развитие материального производства и социально-бытовой сферы баз особого роста потребления электроэнергии, направить в русло более рационального расходования существенную часть национального дохода.

Достижение крупного эффекта от политики энергосбережения возможно лишь при существенных структурных сдвигах в создании и использовании энергосберегающих технологий по всей цепочке выработка – передача – потребление электроэнергии во всех отраслях экономики и социальной сфере. Разработка и внедрение таких технологий во многом обусловлены уровнем применяемого электротехнического оборудования. Актуальность обновления электротехнической элементной базы энергосбережения, необходимость создания энергосберегающих электротехнических комплектов были сформулированы на федеральном уровне в постановлениях Правительства РФ, определивших начало и продолжение этих работ в рамках федеральной целевой программы.

Главной целью проектов по энергосбережению является насыщение энергоемких потребителей отечественным высокоэффективным электротехническим оборудованием, определяющим энергосберегающие технологии при производстве, передаче и потреблении электроэнергии, обеспечивающим ее экономию на уровне 2005 года в объеме свыше 90 млрд кВт•ч в год, что в значительной степени решит одну из насущных проблем стратегического развития федеральной энергетической системы, способствуя одновременно оздоровлению окружающей среды.

Мероприятия проекта нацелены на решение следующих задач:

1. Перевод энергоемких потребителей электроэнергии на использование новых энергосберегающих изделий электротехники, в том числе электродвигателей, трансформаторов, конденсаторов, низковольтной и высоковольтной аппаратуры. Реализация мероприятий в этой области позволит обновить свыше 40% выпускаемой электротехнической продукции, повысить уровень производства на 70 предприятиях и в организациях, занятых ее выпуском, повысить надежность и ресурс электрооборудования в 1,3 раза, повысить КПД основных видов оборудования и получить экономию при замене парка изделий новыми их видами в объеме 40 млрд кВт•ч в год.

2. Осуществление перехода на преимущественное использование преобразованной электроэнергии. Россия отстает от развитых стран мира по этому показателю в 2–3 раза. Эти мероприятия обеспечивают доведение уровня потребления преобразованной электроэнергии в областях экономики и социальной сферы, определяющих основной объем потребления электроэнергии, до 55–60%. Создают и обеспечивают потребителей регулируемыми электроприводами (потребление свыше 60% всей вырабатываемой электроэнергии), новыми энергоэкономичными источниками света и светотехническим оборудованием (около 14% вырабатываемой электроэнергии) и вторичными источниками питания. Реализация мероприятий в этой области позволит обеспечить дополнительную экономию электроэнергии до 25 млрд кВт•ч в год, значительно повысить надежность электротехнических изделий и снизить в 2–5 раз их удельные весогабаритные показатели.

3. Создание и применение комплектного оборудования для малой энергетики и систем рекуперации электроэнергии на транспорте. Реализация мероприятий в этой области позволит расширить применение малой энергетики в отдельных регионах, сельском хозяйстве, быту, резко сократить затраты в себестоимости услуг на электротранспорте. Общий объем экономии электроэнергии при реализации мероприятий в этой области оценивается в 25 млрд кВт•ч в год.

Рынок и маркетинг

Важнейшим стратегическим направлением является перевод электротехнического производства на инновационный путь развития. Учитывая моральное старение большей части выпускаемой продукции, необходимо разработать и поставить на рынки новые поколения изделий электротехники, обеспечивающие переход на новые технологии во всех отраслях реального сектора экономики, социальной сфере и обороне страны. Мировая практика обновления технологий производства серийной электротехнической продукции следующая: в низковольтной аппаратуре – 1 раз в 8 лет, в электроэнергетике – 1 раз в 10 лет, в кабельной промышленности – 1 раз в 15 лет. Следует отметить, что обновление единых серий электротехнических изделий не проводилось с 1990 года. Эта работа традиционна для предметно специализированных научно-исследовательских подразделений электротехники. Отличительной особенностью существующей ситуации является значительное расширение и изменение сути маркетинговых работ, обеспечивающих формулирование новых требований к электротехнической продукции. Если ранее эти работы выполнялись специализированными организациями других отраслей реального сектора экономики, то теперь это стало прерогативой производителей продукции, идет активная переориентация разработчиков и производителей на работу в тесном контакте с организациями – потенциальными потребителями.

Резкое падение относительных объемных показателей электротехнической промышленности по сравнению с динамикой изменения продукции промышленности и машиностроения за 1992–1999 годы может быть объяснено только потерей внутреннего рынка отечественным производителем. Во многом это определяется существующим на сегодня противоречием: предметная специализация производства изделий электротехники и комплектный характер использования их любым потребителем. Это противоречие разрешалось централизованной товаропроводящей сетью, характерной для командно-распределительной системы. Разрушение этой системы без адекватного изменения стратегии производства и привело к потерям на внутреннем рынке.

Таким образом, переход к рыночной системе хозяйствования требует поворота вектора стратегии производства в электротехнике от преимущественного выпуска единых серий и параметрических рядов изделий к преимущественному выпуску комплектного электротехнического оборудования. Основное отличие структурной перестройки в системе организации общественного производства, таким образом, заключается в расширении функций обслуживания потребителя. В сложившихся условиях производству, продолжающему работать в прежней организационной системе предметной специализации отраслей, необходима мобильная структура, которая могла бы на переходный период к рынку обеспечить обслуживание потребителя.

Структурные преобразования

В последнее время одним из решающих факторов успешной работы хозяйственных организаций в условиях рынка становится идея корпоративного управления, касающаяся как взаимодействия акционеров и управления в акционерных обществах, так и создания интегрированных структур. Создание крупных саморазвивающихся структур корпоративного типа должно стать основой наступательного развития такой сложной многономенклатурной и технически сложной отрасли, которой является электротехника. Необходима структурная перестройка научно-исследовательского и инновационного потенциала отрасли с созданием крупных корпоративных структур в виде Федерального центра науки и высоких технологий по электротехнике. Подводя итог, можно отметить, что значимость электротехнического производства в процессе выхода экономики России из кризисного состояния бесспорна.

При благоприятном развитии экономики и реализации стратегических направлений развития электротехнического производства и науки в 2010 году можно ожидать увеличения производства продукции отрасли не менее чем в 2,5 раза.

Целью государственной политики в области электротехнической промышленности является создание условий для стабилизации и развития предприятий и организаций отрасли как одной из базовых отраслей экономики, во многом определяющей выбор характера технологических процессов практически во всех отраслях деятельности человека.

Государственная поддержка электротехнической промышленности будет осуществляться по следующим направлениям:

- правовое, организационное и экономическое содействие осуществления всех мероприятий в области структурной перестройки отрасли на основе стратегических проектов ее развития;

- совершенствование управления госпредприятиями и государственными долями собственности в акционерных обществах;

- финансирование разработок новых правовых и нормативных требований, стандартов, методов и средств сертификации, участие в финансировании фундаментальных и поисковых исследований;

- государственная поддержка предприятий-экспортеров в международных торгах путем государственного страхования экспортных кредитов и выдачи необходимых гарантий на участие в торгах;

- поддержка отечественного производителя путем проведения рациональной таможенной политики.

Наличие развитой в экономическом отношении электротехнической промышленности позволит осуществить перевод всех отраслей экономики и социальную сферу на современные технологии, обеспечивающие повышение производительности труда, экономию энергетических, материальных и трудовых ресурсов.

Вывод

Исходя из анализа рынка выпуска электротехнической продукции, можно утверждать, что темпы роста производства и перспективы развития региона в целом благоприятствуют расширению объемов производства такой продукции. Таким образом, отрасль будет динамично развиваться в перспективе функционирования, заводы будут расширять производственные площади под новые мощности, в основном, под установку производственного оборудования во вновь построенных цехах.

Поскольку специализация объекта оценки – подготовка сметно-проектной документации для предприятий энергетической отрасли, следует отметить, что, в связи с расширением отрасли, объем работ по подготовке такого рода документации существенно возрастет, что благоприятно скажется на выручке ООО "ХХХ".

1.2.3 Краткая характеристика отрасли строительной индустрии область Х

Производство строительных материалов, изделий и конструкций в Область Х осуществляют около 200 предприятий. Они имеют значительные мощности по производству местных строительных материалов и располагают оптимальной минерально-сырьевой базой, ресурсы которой удовлетворяют не только нужды области, но и позволяют вывозить некоторые виды сырья и строительные материалы в другие регионы.

В Область Х созданы новые предприятия по производству: изделий из пенобетона, трехслойного клееного бруса, цементно-песчаной черепицы и стеновых панелей, кирпича, керамической черепицы, полимерных труб и фитингов, шифера, столярных изделий.

За последние годы наблюдается устойчивая тенденция повышения спроса на мелкие ячеистобетонные блоки и керамические стеновые изделия.

Расширение производства стеновых материалов намечается производить путем создания технологических линий по производству ячеистого пено- и газобетона автоклавного и неавтоклавного твердения, цементно-песчаного кирпича и гипсовых пазогребневых перегородочных плит. ООО "Мария Плюс" освоило выпуск лицевого гиперпрессованного кирпича, при выходе на полную производственную мощность выпуск составит 5-6 млн. штук кирпича в год.

Предполагается осуществить модернизацию действующих кирпичных заводов за счет замены физически изношенного оборудования на отечественное и, частично, импортное с внедрением современных систем сушки и обжига кирпича.

Предприятия области перешли к выпуску и внедрению новых типов оконных и дверных блоков из древесины, алюминия и полимерных материалов, отвечающих по теплозащитным и шумозащитным характеристикам европейским стандартам.

Выпускаемые фирмами "СВА", "Эковин", "Велтраком", "Оникс", "Пласт", аксайским предприятием "Горизонт" столярные изделия соответствуют новым требованиям: вставленные одно- и двухкамерные стеклопакеты улучшают параметры по звуко- и теплоизоляции внутренних помещений и позволяют применить гибкую систему решения фасадов зданий.

Как видно из аналитических материалов, строительный комплекс области развивается успешными темпами, привлекая значительные инвестиции в сферу строительства. В целом инвестиции в промышленность стройматериалов составляют ежегодно свыше 650 млн. рублей. Сегодня в стадии реализации находится 20 инвестиционных проектов предприятий стройкомплекса. Планируется освоить более 700 млн. рублей. Ежегодно областной бюджет инвестирует в капитальное строительство свыше 800 млн. руб., федеральный – в пределах 400 млн. рублей. Эти деньги направляются, в первую очередь, на приведение в порядок социальных объектов: больниц, школ, объектов культуры и спорта.

Значимые направления – обеспечение населения питьевой водой и газификация населенных пунктов области.

По программе газификации завершается строительство:

o газопровода высокого давления

o газопровода-отвода

o газопровода

На финансирование строительства и реконструкции 51 водохозяйственного объекта направляется ежегодно около 500 млн. рублей из федерального и областного бюджетов.

1.2.4 Социально экономическое положение региона

Общая характеристика

Чрезвычайно выгодное территориальное положение на Юге России, между европейской частью СНГ и Кавказом, способствовало динамичному развитию области. Развитию экономики способствовали также и наличие богатых природных ресурсов.

Промышленность

Общая информация

По уровню развития и разнообразию отраслей промышленности Ростовская область относится к ведущим в Российской Федерации.

Наибольший удельный вес занимают машиностроение, пищевая промышленность, черная и цветная металлургия, электроэнергетика. Многие предприятия области имеют общероссийское значение, являясь единственными или крупнейшими производителями отдельных видов продукции в стране.

На предприятиях области выпускается 100 % производимых в стране магистральных электровозов, 94% швейных машин, более 60% зерноуборочных комбайнов. Ведущее место в России принадлежит тяжелому вертолетостроению, производству навигационных систем для судов, котельного теплообменного и водонагревательного оборудования, нефтеаппаратуры, культиваторов тракторных.

Уникален по качественным характеристикам добываемый в области уголь-антрацит.

Итоги в промышленности за январь-сентябрь 2006 года

Индекс промышленного производства области за девять месяцев 2006 года составил 112,0 %. В январе-сентябре 2006 года более высокие темпы роста выпуска продукции против уровня производства января-сентября 2005 года обеспечены предприятиями обрабатывающих видов деятельности (114,1%), в то время как добыча полезных ископаемых сократилась на 11,1 %.На предприятиях по добыче полезных ископаемых в январе-сентябре 2006 года ситуация складывалась неоднозначно. Индекс производства за период с начала года по этому виду деятельности составил 88,9 % к уровню января-сентября 2005 года.

Объем отгруженных товаров, выполненных работ и услуг с начала 2006 года в целом по этому виду деятельности сложился в сумме 6,8 млрд. рублей, в действующих ценах это на 22,6 % выше прошлогодних объемов. Отгрузка угля в действующих ценах увеличилась на 21 % и составила 5,1 млрд. рублей.

Предприятия обрабатывающих производств сформировали около 80 % продукции, отгруженной промышленными предприятиями области. Ими в январе-сентябре 2006 года изготовлено продукции на 14,1 % больше, чем год назад. Объем отгруженных товаров, выполненных работ и услуг в действующих ценах сложился на 15,6 % выше января-сентября 2005 года и составил 132,6 млрд. рублей. Опережающее развитие получили производства: кокса, нефтепродуктов (117,7 %), транспортных средств и оборудования (123,3 %), машин и оборудования (124,4 %), прочих неметаллических минеральных продуктов (119,2 %), металлургическое и производство готовых металлических изделий (116,0 %).

Около трети объемов отгруженных товаров, выполненных работ и услуг обрабатывающих отраслей сформированы предприятиями, специализирующимися на производстве машин и оборудования, транспортных средств и оборудования, электрооборудования, электронного и оптического оборудования. Производство оборудования электросварочного сохранилось на уровне января-сентября 2005 года.

Наряду с этим в январе-сентябре 2005 года сократилось производство легковых автомобилей, зерно- и кормоуборочных комбайнов, сеялок тракторных, культиваторов, подшипников качения, и некоторых других видов продукции.

Физические объемы производства пищевых продуктов, включая напитки, и табака за период с начала года выросли на 1,6 %. Предприятиями этого вида деятельности отгружено товаров, выполнено работ и услуг на 34,2 млрд. рублей, что в действующих ценах на 7,1 % выше, чем в январе-сентябре 2005 года. Динамичное развитие получило производство растительного масла, его выпущено 422 тыс.тонн или на 13,4 % больше января-сентября 2005 года. Отмечается рост производства мяса и мясопродуктов на 26 %, колбасных изделий – на 19,9 %, пищевой рыбопродукции – на 9,6 %, кондитерских и хлебобулочных изделий - на 25,1 % и 1,0 %, соответственно.

Однако доля продукции этого вида деятельности в объеме отгруженных товаров, работ и услуг обрабатывающих производств снизилась на 2 процентных пункта по сравнению с январем-сентябрем 2005 года. В немалой степени на количественных показателях отразилась приостановка в начале года предприятий, специализирующихся на производстве алкогольной продукции крепостью свыше 9 %. Водки и ликеро-водочных изделий выпущено на 14,1 % меньше, чем год назад. По сравнению с январем-сентябрем 2005 года на 9,3 % меньше изготовлено пива. Ниже января-сентября 2005 года остается выпуск напитков и молочных продуктов, продуктов мукомольно-крупяной промышленности, переработка и консервирование рыбо- и морепродуктов. К началу осенне-зимнего сезона на 40,6 % меньше изготовлено овощных консервов.

Производство металлов и готовых металлоизделий в январе-сентябре 2005 года увеличилось на 16 %. Высокие показатели в этом виде деятельности обеспечены ростом выпуска продукции на 34,7 % в производстве готовых металлических изделий: строительно-монтажного механизированного инструмента, отопительных котлов, сварочных электродов, стальной посуды, железного порошка и других видов продукции.

В металлургическом производстве индекс производства превысил показатели января-сентября 2005 года на 5,2 %. При заметном увеличении выпуска стальных труб, поковок из слитков, анодной углеродистой массы, производство стали, алюминиевого проката оставалось ниже уровня января-сентября 2005 года.

Объем отгруженной продукции, выполненных работ и услуг сложился в сумме 25,8 млрд. рублей, что в действующих ценах на 28,2 % выше уровня января-сентября 2005 года. Доля продукции предприятий этого вида в объеме отгруженных товаров, работ и услуг обрабатывающих отраслей выросла на 1,9 % пункта против января-сентября 2005 года. Выпуск прочих неметаллических минеральных продуктов, основную часть которых составляют разнообразные строительные и отделочные материалы, вырос на 19,2 %. Ими отгружено продукции, выполнено работ и услуг на 8,3 млрд. руб., что в действующих ценах 27,3 % больше чем в январе-сентябре 2005 года. Доля продукции предприятий этого вида в объеме отгруженных товаров, работ и услуг обрабатывающих отраслей выросла за год на 0,6 % пункта. Это вполне закономерное явление, так как растущие объёмы строительства обусловливают высокий спрос на строительные материалы (керамическую плитку, строительный кирпич, известь, сборные железобетонные конструкции, стеновые и кровельные материалы). Заметно (на 26,6 %) возросло производство бутылок.

Несколько улучшилась ситуация в химическом производстве области: по итогам девяти месяцев 2006г. величина спада составляет 1,7 % против 14,1% в январе-феврале 2006 года, денежные поступления от реализации собственной продукции выросли на 3,6 % по сравнению с уровнем января-сентября 2005 года. Превышены показатели января-сентября 2005 года по выпуску лакокрасочных материалов, синтетических моющих средств, химических волокон и нитей, туалетного мыла.

Изменение покупательского спроса и борьба с контрафактной продукцией ограничивает производство видеокассет, компакт-кассет. Меньше изготовлено технического формалина, глицерина.

В производстве резиновых и пластмассовых изделий в январе-сентябре 2006 года увеличен выпуск стеклопластиков и изделий из них, колбасной оболочки, полимерных пленок, изделий неформовых резинотехнических, металлопластиковых окон и дверей. В результате по этому виду деятельности физические объемы производства выросли на 7,8 %, объем отгруженных товаров, выполненных работ и услуг (в действующих ценах) - на 31,7 % к уровню производства девяти месяцев 2005 года. Вместе с тем меньше, чем год назад, изготовлено рукавов высокого давления, труб и деталей трубопроводов из термопластов, изделий из пластмасс.

В последние три месяца сбавило обороты текстильное и швейное производство, что привело к снижению индекса производства по итогам девяти месяцев 2006 года на 1,7 % против уровня производства января-сентября 2005 года. Основная причина – снижение выпуска швейных изделий (на 20,4 %) в связи с сокращением спроса. Объем отгруженных товаров (работ, услуг) в действующих ценах вырос по сравнению с уровнем производства прошлого года незначительно (на 1,7 %) и составил 4,8 млрд. рублей. При этом объемы текстильного производства области возросли в 1,7 раза.

Увеличение в январе-сентябре 2006 года выпуска хромовых и юфтевых кожтоваров, обуви обеспечили рост индекса производства по этому виду деятельности на 7,8 %. Объем отгруженных товаров, выполненных работ и услуг в действующих ценах вырос на 38,2 % и составил почти 670 млн. рублей. В то же время производство жестких кожтоваров сдерживалось сокращением государственного заказа.

Индекс производства на предприятиях по обработке древесины и производству изделий из дерева за период с начала 2006 года на 1,1 % превысил уровень производства прошлого года, хотя объем отгруженных товаров, выполненных работ и услуг в действующих ценах не достиг уровня января-сентября 2005 года (на 1,5 %) и составил 759,8 млн. рублей.

По итогам девяти месяцев 2006 года выпуск продукции в целлюлозно-бумажном производстве, издательской и полиграфической деятельности в натуральном выражении снизился на 5,3 % против уровня января-сентября 2005 года в результате сокращения выпуска журналов, газет, книг и изоизданий, повлекшим падение объемов в полиграфическом производстве на 11,7 %. Вместе с тем в производстве целлюлозы, древесной массы, бумаги, картона и изделий из них индекс производства составил 104,1 % в связи с увеличением в январе-сентябре 2006 года выпуска изделий из бумаги и картона. Объем отгруженной продукции, выполненных работ и услуг по этому виду деятельности в действующих ценах превысил на 29,8 % уровень января-сентября 2005 года и составил более 2 млрд. рублей, что связано с увеличением цен на продукцию этого вида деятельности.

В прочих производствах из-за снижения объемов обработки металлических отходов и лома на 11,8 % индекс производства в январе-сентябре 2006 года не достиг уровня января-сентября 2005 года на 0,9 %. При этом отмечается рост практически всех видов мебели кроме шкафов и прочей продукции на 3,3 %. Значительная часть мебели в области, как и раньше, производится малыми предприятиями и индивидуальными предпринимателями без образования юридического лица. В январе-сентябре 2006 года ими произведено более 45,8 % деревянных кроватей, 65 % столов, 8,2 % шкафов, все диван-кровати, стулья, кресла, диваны, кушетки, тахты.

Производство и распределение электроэнергии, газа и воды с начала 2006 года выросло на 5,6 % по сравнению с январем-сентябрем 2005 года. Это объясняется повышением спроса на продукцию этого вида деятельности со стороны жилищного сектора и производственных предприятий. Выработка теплоэнергии превысила прошлогодний уровень на 3,9 %, электроэнергии – на 5,0 %. Наряду с этим атомной и гидроэлектростанциями электроэнергии выработано меньше, чем год назад. Объем отгруженных товаров, выполненных работ и услуг (в действующих ценах) по этому виду деятельности вырос за январь-сентябрь 2006 года на 33,3 % по сравнению с январем-сентябрем 2005 года и составил 25,8 млрд. руб.

Сельскохозяйственное производство

Главное богатство области - ее почвенные ресурсы. В общей структуре земли черноземы составляют почти 65 % при толщине плодородного слоя до полутора метров.

В аграрном секторе производится 12,6 % валового регионального продукта, сосредоточено 17 % производственных основных фондов, в нем занято более 15% работающих в отраслях экономики.

Более 60 % валовой продукции сельского хозяйства области производится в отраслях растениеводства.

Первостепенное значение в его структуре имеет зерновое хозяйство, под которым занято около половины посевных площадей. По выращиванию зерновых область занимает 4-е место в России. Главная зерновая культура – озимая пшеница. Широко распространены посевы кукурузы, риса, проса, гречихи и других крупяных культур, сои.

Ведущей технической культурой является подсолнечник. Производство семян подсолнечника составляет более 20 % в общем объёме производства регионов России. По этому показателю область занимает 1-е место среди субъектов РФ.

На промышленной основе создано садоводство и виноградарство. По выращиванию овощей область занимает 5-е место в РФ.

Производимая продукция реализуется потребителям как внутри области, так и за её пределами.

Хозяйства Область Х в животноводстве специализируются по следующим направлениям – молочному и мясному скотоводству, овцеводству, коневодству и птицеводству. Всё поголовье скота и птицы сконцентрировано в 5 почвенно-климатических зонах: северо-западной, северо-восточной, восточной, южной и центрально-приазовской. Область занимает 7-е место по производству мяса в сельском хозяйстве России.

Инвестиции

Основной целью региональной инвестиционной политики является создание условий для привлечения инвестиций в эффективные и конкурентоспособные производства и виды деятельности, способные обеспечить создание собственного инвестиционного потенциала области и содействовать адаптации других отраслей и производств к рыночным условиям.

Ростовская область в числе первых субъектов Российской Федерации приняла областной Закон "О поддержке инвестиционной деятельности на территории Область Х" в начале 1998 года. Принятие данного закона положило начало формированию законодательной базы региона, направленной, прежде всего, на создание благоприятной среды для развития конкурентоспособного бизнеса, ориентированного на жесткие требования мирового рынка, укрепление финансового положения реального сектора экономики при одновременном обеспечении бюджетной системы стабильными доходными источниками.

В области действует инвестиционное законодательство, предполагающее целый набор преференций для потенциальных инвесторов. Основу инвестиционного законодательства области составляют областные законы:

1. "Об инвестициях в Область Х";

2. "Об инвестиционном налоговом кредите в Область Х", определяющий порядок предоставления инвестиционных налоговых кредитов по региональным налогам (в пределах прав, предоставленных субъектам федерации);

3. "О приоритетном развитии шахтерских территорий Область Х" (принят в апреле 2004 года).

Принятие этих законов существенно расширило перечень форм государственной поддержки предприятий, реализующих инвестиционные проекты. Основными формами государственной поддержки инвестиционной деятельности организаций из областного бюджета являются ( постановление Администрации области):

· предоставление на конкурсной основе государственных гарантий Область Х по инвестиционным проектам;

· размещение на конкурсной основе средств областного бюджета для финансирования инвестиционных проектов;

· предоставление льгот по налогам инвесторам;

· предоставление субсидий на компенсацию части расходов по уплате процентов по привлеченным организациями кредитам на реализацию инвестиционных проектов.

В основу формирования законодательной базы в инвестиционной сфере положены принципы безусловного соответствия областного законодательства Российскому. Это позволяет консолидировать средства бюджетов всех уровней на решение важнейших, приоритетных задач как регионального, так и федерального значения.

Иностранные инвестиции на территории области пользуются полной и безусловной правовой защитой. Иностранные инвесторы вправе вкладывать капитал во все отрасли экономики, заниматься всеми видами деятельности, за исключением отраслей и производств, видов деятельности и территорий области, на инвестирование в которые вводятся ограничения, установленные законодательством РФ.

В 2004 году администрацией области совместно с НП "Национальное агентство прямых инвестиций", г. Москва (отобранным на конкурсной основе в сентябре 2003 года) была разработана и утверждена Стратегия привлечения инвестиций Область Х.

В течение последних лет Ростовская область признается одним из самых открытых для внешних инвестиций российских регионов. Инвестиции в основной капитал по Область Х за 2006 год составили 90,6 млрд. рублей.

Рейтинговое агентство Moody’s Interfax Rating Agency в 2006 году присвоило Область Х кредитный рейтинг по национальной шкале на уровне Aa2.ru. Присвоенный рейтинг означает, что Ростовская область относится к категории заемщиков с очень высокой кредитоспособностью по отношению к другим эмитентам в стране.

В настоящий момент в Область Х выполняется ряд инвестиционных проектов отраслей промышленности и специализированного строительства, гарантирующие инвесторам прибыль от 24-до 40%, что является весьма выгодным вложением средств по сравнению с другими регионами.

Основные показатели уточненного прогноза социально-экономического развития Область Х на 2006-2008 годы

| Показатели |

Единица измерения |

2004 год отчет |

2005 год оценка |

2006 год прогноз | 2007 год прогноз | 2008 год прогноз | |||

| 1 вариант | 2 вариант | 1 вариант | 2 вариант | 1 вариант | 2 вариант | ||||

| Индекс потребительских цен | % | 112,1 | 112,0 | 108,8 | 108,6 | 107,1 | 106,9 | 105,8 | 105,6 |

| Численность постоянного населения (среднегодовая) – всего | тыс. чел. | 4350,0 | 4319,3 | 4289,1 | 4289,1 | 4259,0 | 4259,0 | 4229,2 | 4229,2 |

| Валовой региональный продукт | |||||||||

| в действующих ценах | млн. руб. | 232918,8 | 282120,4 | 330252,9 | 336425,7 | 383776,1 | 398028,5 | 442444,8 | 465262,8 |

| в сопоставимых ценах | в % к предыд. году | 112,4 | 108,4 | 106,9 | 108,7 | 107,3 | 109,3 | 107,7 | 109,6 |

| Объем промышленной продукции по полному кругу предприятий | |||||||||

| в действующих ценах | млн. руб. | 164395,1 | 200583,24 | 228280,5 | 232807,0 | 260822,9 | 274102,7 | 297548,2 | 312693,6 |

| в сопоставимых ценах | в % к предыд. году | 118,6 | 114,3 | 105,1 | 106,4 | 105,7 | 108,7 | 106,1 | 107,0 |

| Электроэнергетика | |||||||||

| в действующих ценах | млн. руб. | 25255,9 | 28796,0 | 31395,1 | 31568,5 | 34173,4 | 34863,9 | 36155,5 | 38096,8 |

| в сопоставимых ценах | в % к предыд. году | 103,9 | 100,9 | 100,3 | 100,3 | 100,6 | 101,6 | 100,0 | 102,7 |

| Топливная промышленность | |||||||||

| в действующих ценах | млн. руб. | 4827,1 | 6940,1 | 8247,3 | 8757,6 | 9364,9 | 10719,9 | 11853,2 | 14146,9 |

| в сопоставимых ценах | в % к предыд. году | 105,3 | 121,9 | 109,0 | 114,7 | 106,4 | 114,0 | 121,2 | 124,1 |

| Черная металлургия | |||||||||

| в действующих ценах | млн. руб. | 13655,5 | 17032,0 | 18772,8 | 19540,8 | 23578,1 | 29281,2 | 28025,8 | 33428,8 |

| в сопоставимых ценах | в % к предыд. году | 112,5 | 104,9 | 103,3 | 104,3 | 117,6 | 137,6 | 111,4 | 106,2 |

| Цветная металлургия | |||||||||

| в действующих ценах | млн. руб. | 6392,6 | 7156,1 | 8326,9 | 8236,9 | 9263,4 | 9384,9 | 10203,1 | 10704,6 |

| в сопоставимых ценах | в % к предыд. году | 113,3 | 102,7 | 105,6 | 105,6 | 105,4 | 105,4 | 105,1 | 107,0 |

| Химическая и нефтехимическая промышленность | |||||||||

| в действующих ценах | млн. руб. | 6795,5 | 9068,7 | 10734,8 | 10883,6 | 12483 | 12870,7 | 13999,1 | 14598,3 |

| в сопоставимых ценах | в % к предыд. году | 125,6 | 110,2 | 109,4 | 109,4 | 109,6 | 109,6 | 106,4 | 106,4 |

| Машиностроение и металлообработка | |||||||||

| в действующих ценах | млн. руб. | 48021,7 | 62895,0 | 72006,2 | 73281,3 | 81564,3 | 85153,1 | 94070,7 | 97946,9 |

| в сопоставимых ценах | в % к предыд. году | 123,2 | 119,5 | 106,4 | 106,6 | 104,4 | 106,9 | 106,2 | 107,6 |

| Лесная, деревообрабатывающая и целлюлозно-бумажная промышленность | |||||||||

| в действующих ценах | млн. руб. | 3098,5 | 3673,6 | 3998,4 | 4083,5 | 4368,6 | 4634,3 | 4777,5 | 5177,0 |

| в сопоставимых ценах | в % к предыд. году | 147,9 | 105,2 | 100,5 | 103,5 | 100,7 | 104,5 | 100,7 | 104,5 |

| Промышленность строительных материалов | |||||||||

| в действующих ценах | млн. руб. | 5593,0 | 8188,8 | 9764,2 | 9782,0 | 11515,9 | 11600,5 | 13629,6 | 13907,0 |

| в сопоставимых ценах | в % к предыд. году | 113,0 | 116,2 | 108,3 | 108,3 | 108,6 | 108,6 | 110,2 | 110,9 |

| Легкая промышленность | |||||||||

| в действующих ценах | млн. руб. | 6914,4 | 7712,6 | 8785,3 | 8745,0 | 9709,1 | 9556,5 | 10697,7 | 10343,7 |

| в сопоставимых ценах | в % к предыд. году | 108,5 | 102,9 | 104,6 | 104,6 | 102,9 | 102,9 | 102,4 | 102,4 |

| Пищевая промышленность, включая мукомольно-крупяную | |||||||||

| в действующих ценах | млн. руб. | 39413,4 | 44610,1 | 51172,7 | 52761,8 | 58969,9 | 60186,9 | 67652,3 | 67764,4 |

| В сопоставимых ценах | в % к предыд. году | 109,0 | 104,4 | 105,5 | 109,2 | 105,7 | 106,0 | 105,7 | 107,0 |

| Продукция сельского хозяйства во всех категориях хозяйств - всего | |||||||||

| в действующих ценах | млн. руб. | 58192,6 | 61619,2 | 68619,3 | 69348,2 | 75177,5 | 77912,7 | 81372,1 | 86553,2 |

| в сопоставимых ценах | в % к предыд. году | 119,4 | 97,3 | 103,6 | 104,7 | 102,4 | 105,0 | 102,3 | 105,0 |

| Объем инвестиций за счет всех источников финансирования | |||||||||

| в действующих ценах | млн. руб. | 47845,9 | 54028,2 | 64300,1 | 64300,1 | 76282,6 | 76282,6 | 89376,5 | 89376,5 |

| в сопоставимых ценах | в % к предыд. году | 108,1 | 100,8 | 108,4 | 108,4 | 108,8 | 108,8 | 109,5 | 109,5 |

Область обладает рядом конкурентных преимуществ, которые создают предпосылки для успешного поступательного развития промышленности и сферы услуг.

Основными из них являются:

o выгодное географическое положение;

o важнейшее геополитическое значение области для России;

o развитая транспортная инфраструктура, представленная железнодорожными и автомобильными магистралями федерального значения, морскими и речными портами, международным аэропортом;

o высокий природно-ресурсный потенциал (умеренно-континентальный климат, 65% земельных ресурсов составляют черноземы);

o высокоразвитая промышленность, и, прежде всего, машиностроительный комплекс;

o богатая сырьевая база для перерабатывающей промышленности;

o наличие высококвалифицированной и активной рабочей силы;

o динамично формирующаяся инфраструктура рыночных институтов (банки, страховые, инвестиционные компании, лизинговые компании и др.);

o высокий потребительский спрос;

o стабильная социально-политическая ситуация.

Краткий анализ отрасли строительной индустрии Область Х показал, что промышленность строительных материалов, ровно как и стройиндустрия активно развиваются, планируется введение новых промышленных объектов в связи с расширением объема выпуска продукции электротехнического комплекса Область Х, что, в конечную очередь, весьма позитивно сказывается на перспективных объемах работ по проектированию объектов промышленного назначения. Кроме того, развивается и непромышленный сектор, и в связи с выходом ООО "ХХХ" на новую нишу рынка, распределение потенциальной клиентуры также будет диверсифицировано. В перспективе ООО "ХХХ" будет обслуживать как специализированные промышленные заказы, так и неспециализированные заказы социальной сферы: торговые комплексы, развлекательные комплексы и др.

Анализ Область Х с точки зрения инвестиций показал, что привлекательность области для инвесторов постоянно растет, в том числе и в промышленном секторе.

Таким образом, можно с уверенностью заключить, что сфера сметно-проектных услуг будет существенно расширяться и развиваться в перспективе функционирования региона.

В дальнейших расчетах Оценщик будет руководствоваться данными макроэкономического обзора, а также отраслевых обзоров, приведенных в настоящей главе.

1.3 Анализ финансового состояния эмитента

Финансовый анализ является ключевым этапом оценки, он лежит в основе понимания истинного положения предприятия и степени финансовых рисков. Его цель - подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности за рассматриваемый период, а также возможностей развития субъекта на перспективу.

В данном отчете анализ финансового состояния предприятия основывается на анализе годовой и квартальной бухгалтерской отчетности, включающей в себя следующие формы документов:

Форма 1: Бухгалтерский баланс;

Форма 2: Отчет о прибылях и убытках;

Процедура финансового анализа представляет расчет качественных и количественных параметров, которые затем сравниваются с аналогичными данными по предприятиям схожего профиля деятельности, что позволяет составить представление об относительном финансовом положении анализируемого объекта. Результаты финансового анализа непосредственно влияют на следующие составляющие оценки бизнеса:

- на определении рыночной стоимости чистых активов предприятия;

- на прогнозировании доходов и расходов предприятия,

- на определении ставки дисконта

- на расчете значений оценочных мультипликаторов.

В целях проведения финансового анализа ООО "ХХХ" Оценщиками была рассмотрена финансовая отчетность ООО "ХХХ" за 2004 – 2006 и 1кв. 2007 гг. На основании данных формы № 1 и формы №2 был проведен горизонтальный и вертикальный анализ отчетности, проведен анализ ликвидности баланса, рассчитаны основные финансовые коэффициенты, характеризующие деятельность компании.

Анализ финансового состояния предприятия должен проводиться на основе баланса-нетто, очищенного от регулирующих статей. Действующая в настоящее время отчетная форма в отдельных случаях относит синтетические счета к разделам баланса недостаточно корректно.

Перечень процедур преобразования отчетной формы баланса в аналитический баланс включает проведение следующих мероприятий:

1) Исключить из общей суммы капитала (валюты баланса) величину "Расходов будущих периодов". На эту же сумму необходимо уменьшить размеры собственного капитала и материально-производственных запасов;

2) Увеличить размеры материально-производственных запасов на сумму налога на добавленную стоимость по приобретенным ценностям;

3) Исключить из суммы материально-производственных запасов стоимость товаров отгруженных. На эту же сумму необходимо увеличить размеры дебиторской задолженности;

4) Уменьшить собственный капитал, валюту баланса и внеоборотные активы на сумму не проданных и не обеспеченных подпиской акций;

5) Выделить в статье целевого финансирования и поступлений суммы, полученные безвозмездно на развитие производства и суммы, полученные для внепроизводственного потребления. Первый тип сумм необходимо оставить в составе собственного капитала, а второй - перевести из собственного капитала в краткосрочную задолженность или вывести из валюты баланса (за счет уменьшения ликвидных средств и собственного капитала);

6) Перевести из долгосрочных обязательств в краткосрочные те суммы долговременных кредитов и займов, которые должны быть погашены в наступающем году, включая ссуды, не погашенные в срок;

7) Уменьшить сумму краткосрочных обязательств (заемных средств) на величину "Расчетов по дивидендам", "Доходов будущих периодов", "Фондов потребления" и "Резервов предстоящих расходов и платежей". На эту же сумму необходимо увеличить размеры собственного капитала;

8) На основе данных внутреннего анализа выявить иммобилизацию средств, скрытую в составе дебиторской задолженности и прочих текущих активов. Критерием здесь должна служить низкая ликвидность или полная неликвидность обнаруженных сомнительных сумм. Эти суммы должны быть переведены в раздел недвижимости с одновременным перемещением соответствующих сумм из собственного капитала в долговременную задолженность, или полностью исключены из валюты баланса, ликвидных средств и собственного капитала;

9) Необходимо перевести дебиторскую задолженность, которая может быть погашена не ранее чем через год, в раздел недвижимости.

Активы и капитал, тыс. руб.

| Наименование показателей | Анализируемый период | |||||||

| на 01.01.05 г. | % | на 01.01.06 г. | % | на 01.01.07 г. | % | на 01.04.07 г. | % | |

| тыс. руб. | тыс. руб. | тыс. руб. | тыс. руб. | |||||

| АКТИВ | ||||||||

| Основные средства и прочие внеоборотные активы | ||||||||

| Основные средства | 6 099 | 67,7% | 5 998 | 66,7% | 6 475 | 52,0% | 6 460 | 44,9% |

| Прочие внеоборотные активы | 556 | 6,2% | 553 | 6,2% | 511 | 4,1% | 511 | 3,6% |

| Итого | 6 655 | 73,8% | 6 551 | 72,9% | 6 986 | 56,1% | 6 971 | 48,5% |

| Оборотные средства | ||||||||

| Запасы и затраты | 126 | 1,4% | 102 | 1,1% | 312 | 2,5% | 827 | 5,8% |

| Расчеты с дебиторами | 1 179 | 13,1% | 1 532 | 17,0% | 3 497 | 28,1% | 5 254 | 36,5% |

| Денежные средства | 1 054 | 11,7% | 804 | 8,9% | 1 657 | 13,3% | 1 328 | 9,2% |

| Прочие оборотные активы | 0 | 0,0% | 0 | 0,0% | 0 | 0,0% | 0 | 0,0% |

| Итого | 2 359 | 26,2% | 2 438 | 27,1% | 5 466 | 43,9% | 7 409 | 51,5% |

| ИТОГО АКТИВОВ | 9 014 | 100,0 | 8 989 | 100,0 | 12 452 | 100,0 | 14 380 | 100,0 |

| ПАССИВ | ||||||||

| Собственный капитал | ||||||||

| Фонды собственных средств | 7 059 | 78,3% | 6 980 | 77,7% | 6 905 | 55,5% | 6 918 | 48,1% |

| Прибыль | 447 | 5,0% | 498 | 5,5% | 776 | 6,2% | 1 613 | 11,2% |

| Итого: | 7 506 | 83,3% | 7 478 | 83,2% | 7 681 | 61,7% | 8 531 | 59,3% |

| Привлеченные средства | ||||||||

| Долгосрочные ссуды и займы | 4 | 0,0% | 4 | 0,0% | 41 | 0,3% | 69 | 0,5% |

| Краткосрочные ссуды и займы | 200 | 2,2% | 0 | 0,0% | 0 | 0,0% | 0 | 0,0% |

| Расчеты с кредиторами | 1 304 | 14,5% | 1 507 | 16,8% | 4 730 | 38,0% | 5 780 | 40,2% |

| Прочие пассивы | 0 | 0,0% | 0 | 0,0% | 0 | 0,0% | 0 | 0,0% |

| Итого: | 1 508 | 16,7% | 1 511 | 16,8% | 4 771 | 38,3% | 5 849 | 40,7% |

| ИТОГО ПАССИВОВ | 9 014 | 100,0 | 8 989 | 100,0 | 12 452 | 100,0 | 14 380 | 100,0 |

| Отклонения | 0 | 0 | 0 | 0 | ||||

| Собственный оборотный капитал | 855 | 931 | 736 | 1 629 | ||||

1.3.1 Анализ активов ООО "ХХХ"

Балансовая стоимость активов ООО "ХХХ" на дату оценки составляет 14 380 тыс. руб. Величина активов в динамике имеет неопределенную тенденцию, это связано со стабилизацией доли поступления основных средств над выбытием с баланса таковых. За 1 квартал 2007 года балансовая стоимость имущества увеличилась на 15,5%, что связано с существенным увеличением оборотных активов на 35,5% удельный вес которых в валюте баланса увеличился с 43,9% до 51,5% за последний отчетный период.

В составе внеоборотных активов ООО "ХХХ" на 01.04.2007 г. числятся основные средства и долгосрочные финансовые вложения.

На 01.04.2007 г. балансовая остаточная стоимость основных средств составила 6 440 тыс. руб. или 93,67% всех активов предприятия. Восстановительная стоимость основных средств составляет 9 450 тыс. руб. Таким образом, общий износ производственных фондов в бухгалтерской оценке составляет 31,6%.

Так в 2004-2006 гг. остаточная стоимость основных средств составила:

· 01. 2004 – 6 099 тыс. руб.;

· 01. 2005 г. — 5 998 тыс. руб.;

· 01. 2006 г. — 6 475 тыс. руб.

Структура основных фондов ООО "ХХХ" представлена в таблице

Структура основных средств ООО "ХХХ" на 01 .04.2007 г.

| № п/п | Наименование | Балансовая стоимость, руб. | Остаточная стоимость, руб. |

| 1 | Здания и сооружения | 8 062 255,16 | 5 565 792,46 |

| 4 | Машины и оборудование | 648 851,45 | 369 835,46 |

| 5 | Транспорт | 535 701,25 | 346 948,49 |

| 6 | Хозяйственный инвентарь | 203 043,00 | 177 823,99 |

| ИТОГО | 9 449 850,86 | 6 460 400,40 |

Более подробное описание и анализ основных производственных фондов ООО "ХХХ" представлен в Приложении I к настоящему отчету.

В будущем планируется увеличение эффективности использования имеющихся основных средств компании. Источниками финансирования капитальных вложений должны стать амортизационные отчисления текущего и предыдущих периодов, а также дополнительные вложения, направленные на расширение фонда основных средств до 2011 года. На более длительный период (с 2011 г.) предприятие не планирует дополнительных вложений. Таким образом, на долгосрочный период капитальные вложения не превысят величины амортизационных отчислений.

Оставшаяся величина остаточной стоимости внеоборотных активов приходится на долгосрочные финансовые вложения, величина которых на 01.04.2007 г. составляет 511 тыс. руб. Структуры вложений Заказчиком предоставлено не было.

Оборотные активы ООО "ХХХ" на 01.04.2007 г. составляют 7 409 тыс. руб. или 51,5% имущества и сформированы:

· материально-производственными запасами — 827 тыс. руб. или 11,16% оборотных активов;

· текущей дебиторской задолженностью — 5 254 тыс. руб. ил и 36,5 % оборотных активов;

· денежными средствами — 1 328 тыс. руб. или 9,2% оборотных активов.

В основном запасы предприятия представлены основными и вспомогательными материалам, а также инвентарем и хоз. принадлежностями.

Большую часть оборотных активов ООО "ХХХ" на дату оценки составляет текущая дебиторская задолженность — 5 254 тыс. руб. или 36,5% всех активов. По своей структуре дебиторская задолженность однородна, большую часть ДЗ составляет задолженность по статье "Покупатели и заказчики" (84,01%) из общей суммы задолженности. Аналогичная структура с небольшими колебаниями прослеживается на протяжении всего анализируемого ретроспективного периода деятельности компании.

Большая часть текущей дебиторской задолженности приходится на задолженность заказчиков по оплате выполненных работ.

Оставшаяся часть дебиторской задолженности представлена следующими контрагентами:

Структура дебиторской задолженности ООО "ХХХ"

| № п/п | Наименование предприятия | Сумма |

| 1 | ЮРГТУ | 1 075,00 |

| 2 | МУП РЭУ ЖКХ | 12 900,00 |

| 3 | Отдел образования администрации Октябрьского района | 17 700,00 |

| 4 | МУП | 29 841,00 |

| 5 | Управление ФСКН России по Область Х | 49 063,00 |

| 6 | КЭЧ района | 78 041,00 |

| 7 | МТП | 92 659,00 |

| 8 | МТП | 220 317,00 |

| ИТОГО по группе: | 501 596,00 | |

| 1 | ЗАО | 2 453,00 |

| 2 | ОАО | 59 000,00 |

| 3 | ОАО | 65 999,00 |

| 4 | ОАО НПО | 75 824,00 |

| 5 | ОАО | 118 000,00 |

| 6 | ОАО " ГРЭС" | 354 000,00 |

| ИТОГО по группе: | 675 276,00 | |

| 1 | ООО | 9 969,00 |

| 2 | ООО ИПКС | 23 392,00 |

| 3 | ООО | 21 160,00 |

| 4 | ООО | 35 237,00 |

| 5 | ООО | 59 650,00 |

| 6 | ООО " | 66 200,00 |

| 7 | ООО | 82 753,00 |

| 8 | ООО | 134 404,00 |

| 9 | ООО | 300 000,00 |

| 10 | ООО | 375 000,00 |

| 11 | ООО | 423 365,00 |

| 12 | ООО | 113 786,00 |

| 13 | ООО | 331 415,00 |

| 14 | ООО | 500 000,00 |

| 15 | ООО | 132 160,00 |

| 16 | ООО | 506 460,00 |

| ИТОГО по группе: | 3 114 951,00 | |

| - | - | 122 529,00 |

| Иная задолженность | 840 000,00 |

Вся дебиторская задолженность носит текущий характер, просроченная и сомнительная задолженность составляет 26 929 руб., согласно информации Заказчика.

Остаток денежных средств на счетах и в кассе предприятия за рассматриваемый период значительно сократился и составляет на 01.04.2007 г. 1 328 тыс. руб. или 9,2% имущества ООО "ХХХ".

1.3.2 Анализ пассивов ООО "ХХХ"

В течение анализируемого периода структура пассивов ООО "ХХХ" менялась незначительно. Для предприятия характерно преобладание собственных источников финансирования.

На 01.04.2007 г. величина собственных средств-нетто составила 8 531 тыс. руб. (59,3% общей суммы пассивов). Собственные средства ООО "ХХХ" сформированы:

· Уставным капиталом, который составляет 3,4 тыс. руб. и состоит из 6 824 штук обыкновенных именных акций, номинальной стоимостью 50 коп. В анализируемом периоде произошло изменение величины уставного капитала с 3 тыс. руб. на начало 2004 г. до 7 160 тыс. руб. в течение 2004 г.

· добавочным капиталом в размере 7 040 тыс. руб.

· резервным капиталом в размере 117 тыс. руб. Резервный капитал был сформирован в соответствии учредительными документами.

Существенное увеличение собственного капитала в анализируемом периоде с 2006- 3 кв.2006гг. произошло за счет увеличения нераспределенной прибыли по итогам отчетного периода на 01.04.2007 году нераспределенная прибыль на балансе компании имеется в размере – 1 613 тыс. руб.

Долгосрочные обязательства присутствуют в размере 69 тыс. руб. и представлены отложенными налоговыми обязательствами.

Краткосрочные обязательства на дату оценки составляют 5 780 тыс. руб. — 40,2% пассивов и представлены краткосрочной кредиторской задолженностью. В анализируемом период и состав, и размер кредиторской задолженности изменяется в сторону увеличения.

Структура кредиторской задолженности ООО "ХХХ" на дату оценки представлена в таблице:

Кредиторская задолженность ООО "ХХХ" на 01.04.2007 г., тыс.руб.

| № п/п | Наименование предприятия | Сумма |

| 1.1. Кредиторы | ||

| 1 | поставщики и подрядчики | 22,00 |

| 2 | задолженность перед персоналом организации | 893,00 |

| 3 | задолженность перед государственными внебюджетными фондами | 268,00 |

| 4 | задолженность по налогам и сборам | 511,00 |

| 1.2. Прочие кредиторы | ||

| 1 | ООО "Компания" | 4 086,00 |

| ИТОГО по группе: | 5 780,00 | |

По информации менеджмента компании задолженность перед поставщиками и подрядчиками носит текущий характер. При сравнении показателей кредиторской задолженности за анализируемый период функционирования компании, видно, что увеличился объем кредиторской задолженности в основном по расчетам и "прочими кредиторами" (ООО "Компания"). Данная задолженность носит единичный характер и своевременно погасится.

1.3.3 Анализ финансовых результатов ООО "ХХХ"

Финансовые результаты ООО "ХХХ" за 2004- 1 кв. 2007 гг. представлены в таблице.

Финансовые результаты , тыс. руб

В течении всего анализируемого периода ООО "ХХХ" имело положительные финансовые результаты, в абсолютных значениях величина прибыли постоянно растет. По итогам деятельности 3 месяцев 2007 году компания получила прибыль в размере – 1 613 тыс. рублей. Динамика выручки в анализируемом периоде положительная, что говорит об укреплении положения компании на рынке проектирования и специализированного проектирования в регионе. Себестоимость за тот же период увеличилась пропорционально.

Анализ доходов и расходов по обычным видам деятельности

Основным видом деятельности ООО "ХХХ" является:

выполнение проектно-изыскательских работ и услуг;·

Неосновным:

деятельность по сдаче в аренду свободных площадей;·

| Показатель | Единица измерения | 2004 | 2005 | 2006 | 1 кв. 2007 | |

| ВЫРУЧКА ОТ ОСНОВНОЙ ДЕЯТЕЛЬНОСТИ, в том числе: | тыс. руб. | 8 498 | 10 020 | 12 917 | 17 936 | |

| реализация ПИР | тыс. руб. | - | - | 9265,9 | 15 367 | |

| реализация аренды и коммунальных услуг | тыс. руб. | - | - | 2432,7 | 2 174 | |

| прочие доходы | тыс. руб. | - | - | 1 218 | 394,67 | |

| ИТОГО ДОХОДЫ | тыс. руб. | 8 498 | 10 020 | 12 917 | 17 936 | |

По сравнению с 2006 годом наблюдается увеличение объемов ПИР ООО "ХХХ" на 38,9% .

Постоянный спрос на специализированные и неспециализированные проектные работ по строительству обеспечивает в ближайшем будущем выход компании на новые объемы работ и на новый нишу рынка проектных услуг.

Специфика основной деятельности ООО "ХХХ" находит свое отражение в структуре затрат. Состав и структура затрат предприятия за 2004-2006 гг. представлена в таблице.

Основные статьи затрат на производство ООО "ХХХ", тыс.руб

| Показатель | Единица измерения | 2004 | 2005 | 2006 | 1 кв. 2007 | |

| ОПЕРАЦИОННЫЕ РАСХОДЫ | ||||||

| 1 | Материальные затраты | тыс. руб. | 140 | 5 | 43 | 22 |

| 2 | Расходы на персонал | тыс. руб. | 4 551 | 5 189 | 6 445 | 9 768 |

| Расходы на персонал | тыс. руб. | 3 419 | 3 853 | 5 152 | 7 784 | |

| Отчисления на социальные нужды | тыс. руб. | 1132 | 1336 | 1 293 | 1 984 | |

| % от фонда заработной платы | 33,11% | 34,67% | 25,10% | 25,49% | ||

| 3 | Амортизация | тыс. руб. | 128 | 134 | 132 | 96 |

| ИТОГО ОПЕРАЦИОННЫЕ РАСХОДЫ | тыс. руб. | 4 819 | 5 329 | 6 620 | 9 886 | |

Наибольшую долю в составе себестоимости имеют затраты на плату труда с ЕСН, которые в сумме превышают 98% затрат. В динамике этот вид затрат повысится за счет увеличение фонда заработной платы при условии выхода компании на новую нишу рынка. По состоянию на 01.04.2007 г. численность персонала составляет 140 человек. Средний размер заработной платы будет постепенно увеличиваться. Затраты на основные сырье и материалы в целом растут незначительно, при явном росте выручки за анализируемый период это является позитивным показателем и подтверждает эффективность менеджмента компании.

Сальдо операционных и внереализационных расходов имеет отрицательное значение. В части операционных расходов присутствуют налог на имущество и банковское обслуживание. В состав внереализационных расходов входят материальные выплаты сотрудникам из прибыли. При соответствии уровня заработной платы рыночному и проведении регулярной индексации ее размера можно отказаться от данного вида расходов.

В финансовый результат продаж носит положительный характер и, несмотря на отрицательное сальдо от прочих доходов и расходов, деятельность ООО "ХХХ" в анализируемом периоде была прибыльной.

1.3.4 Анализ финансовых коэффициентов

В таблице представлены значения основных финансовых коэффициентов, рассчитанных по данным бухгалтерской отчетности за 2004-2006 гг.

| Наименование показателей | Отчетный период | |||

| на 01.01.05 г. | на 01.01.06 г. | на 01.01.07 г. | на 01.04.07 г. | |

| Коэффициент общей ликвидности | 1,57 | 1,62 | 1,16 | 1,28 |

| Коэффициент быстрой ликвидности | 1,48 | 1,55 | 1,09 | 1,14 |

| Коэффициент абсолютной ликвидности | 0,701 | 0,534 | 0,350 | 0,230 |

Показатели ликвидности

Ликвидность характеризует способность предприятия осуществлять платежи по своим текущим обязательствам. Текущие активы предприятия по степени ликвидности (скорости оборачиваемости) можно разделить на низколиквидные (товарно-материальные запасы — ТМЗ, долгосрочная дебиторская задолженность), среднеликвидные (краткосрочная дебиторская задолженность) и высоколиквидные (краткосрочные финансовые вложения, денежные средства). Внеоборотные средства являются наименее ликвидной частью активов. Таким образом, рассматриваемые ниже показатели характеризуют способность предприятия осуществлять платежи по текущим обязательствам за счет текущих активов различной ликвидности.

1. Коэффициент абсолютной ликвидности (платежеспособности)

является наиболее жестким критерием ликвидности предприятия: он показывает, какая часть краткосрочных обязательств может быть при необходимости погашена немедленно за счет высоколиквидных средств. Рекомендуемый нижний порог данного показателя — 0,2, конкретная величина устанавливается предприятием самостоятельно, например, в зависимости от того, насколько высока ежедневная потребность организации в свободных денежных ресурсах.

На дату оценки коэффициент абсолютной ликвидности имеет значение значительно выше нормативного, что связано с ростом ликвидных средств на балансе компании.

2. Коэффициент быстрой (промежуточной) ликвидности

по своему назначению аналогичен коэффициенту абсолютной ликвидности, однако исчисляется по более широкому кругу текущих активов — к наиболее ликвидным текущим активам добавлена дебиторская задолженность, то есть из всех текущих активов исключена наименее ликвидная их часть — товарно-материальные запасы. Логика такого исключения состоит не только в том, что средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть значительно меньше затрат по их приобретению (в частности, в условиях рыночной экономики, типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов), но, что гораздо более важно, реализация товарно-материальных запасов полностью блокирует деятельность предприятия, а, следовательно, делает невозможным выход компании из кризиса. В российской практике нижнее значение этого коэффициента варьируется в пределах от 0,5 до 1. Значение данного коэффициента ООО "ХХХ" стабильно держится на уровне выше единицы.

3. Коэффициент текущей ликвидности

иногда называемый "коэффициентом покрытия", дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Логика данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов. Следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее. Размер превышения задается коэффициентом покрытия, а его значение может значительно варьироваться по отраслям и видам деятельности.

Значение данного коэфициента 1,16 на дату оценки показывает, что величина текущих активов ООО "ХХХ" на 16% превышает величину текущих обязательств, что свидетельствует о высоком уровне платежеспособности предприятия.

Анализ показателей ликвидности показал, что большинство из рассмотренных коэффициентов ликвидности имеют высокое значение и угрозы неплатежеспособности в краткосрочной перспективе нет. Значительное улучшение коэффициентов ликвидности в 2006 году связано с хорошими результатами работы в данный период, что привело к росту оборотов компании.

Показатели финансовой устойчивости

| Наименование показателей | Отчетный период | ||||

| на 01.01.05 г. | на 01.01.06 г. | на 01.01.07 г. | на 01.04..07 г. | ||

| Коэффициент автономии | 0,83 | 0,83 | 0,62 | 0,59 | > 0,3 |

| Коэффициент финансовой зависимости | 1,20 | 1,20 | 1,62 | 1,69 | < 2 |

| Коэффициент заемных средств | 0,20 | 0,20 | 0,62 | 0,69 | < 3 |

| Коэффициент покрытия инвестиций | 0,83 | 0,83 | 0,62 | 0,60 | > 0,5 |

Данная группа показателей характеризует структуру баланса — соотношение заемных и собственных средств, с помощью них анализируется ликвидность предприятия в долгосрочном периоде. Чем выше значения коэффициентов, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие, однако тем ниже рентабельность производства.

Помимо того, первейшая причина использования задолженности предприятием заключается в том, что задолженность с точки зрения собственности менее дорогой источник денежных средств, чем собственный капитал. Это обеспечивается двумя основными причинами:

· расходы на выплату процентов по задолженности фиксированные, и, следовательно, пока они ниже, чем прибыль, которая может быть получена на средства, предоставленные кредиторами, это превышение образует прибыль предприятия;

· в отличие от дивидендов, которые считаются распределением прибыли, проценты рассматриваются как расходы и, следовательно, подлежат вычету из налогооблагаемой базы.

Коэффициент автономии (финансовой независимости)

характеризует долю собственных средств предприятия в общей сумме средств, авансированных в его деятельность (сумме активов). Наиболее распространено мнение, что доля собственного капитала должна быть достаточно велика. Указывают и нижний предел этого показателя — 0,5. Дело в том, что в предприятие с высокой долей собственного капитала кредиторы вкладывают средства более охотно, поскольку оно с большей вероятностью способно погасить долги за счет собственных средств, хотя в некоторых западных странах считается, что высокое значение коэффициента автономии свидетельствует о неспособности предприятия получать кредиты в банке, то есть о неэффективном управлении.

На протяжении всего рассмотренного периода значение коэффициента финансовой независимости находилось на уровне 0,6-0,8. Это говорит о том, что более 80% имущества предприятия финансируется за счет собственных средств. Таким образом, финансовая независимость ООО "ХХХ" находится на высоком уровне.

Показатели рентабельности

| Наименование показателей | Отчетный период | |||

| на 01.01.06 г. | на 01.01.07 г. | на 01.10.07 г. | Норматив | |

| Коэффициент общей рентабельности (по балансовой прибыли) | 1,9% | 3,9% | 7,2% | 12-14% |

| Коэффициент общей рентабельности (по чистой прибыли) | 0,5% | 2,2% | 4,7% | 10-12% |

| Коэффициент рентабельности основной деятельности (норма прибыли) | 12,4% | 16,3% | 18,9% | 10-12% |

Показатели рентабельности дают представление об эффективности хозяйственной деятельности предприятия и рассчитываются, как отношение полученной прибыли либо к затраченным средствам, либо к реализованной продукции.

1. Рентабельность продаж по прибыли от продаж

определяется как отношение валовой прибыли к выручке от основной деятельности. Коэффициент показывает удельный вес прибыли до выплаты процентов и налогов в каждом рубле оборота. Рентабельность продаж в анализируемом периоде снижалась. Скорее всего это связано с изменением структуры взаимоотношений с основным заказчиком, а также износом основных средств, которые требуют больших затрат на поддержание работоспособности. В 2005-2006 г.г. рентабельность продаж снижалась. По итогам 3 мес. 2007 года данный показатель значительно вырос до 7,2%, что связано со значительным снижением себестоимости ростом выручки в последнем отчетном периоде.

2. Рентабельность собственного капитала

Отношение чистой прибыли к величине собственных средств предприятия. Значение данного коэффициента в 2005-2006 г.г. составляло около 0,5 – 2,2%. То есть, чистая прибыль на этот период на каждый рубль, вложенный в бизнес составила 0,5 – 2,2 копеек. Такая доходность является низкой. Для повышения инвестиционной привлекательности необходимо увеличивать данный показатель. Но по итогам 3 мес. 2007 г. этот показатель вырос до 4,7%, что подтверждает возможность компании работать эффективнее.

Показатели деловой активности

Данные показатели позволяют изучить отдельные компоненты оборотных средств. Несмотря на то, что в российской практике эти показатели относятся к группе деловой активности, они также отражают ликвидность предприятия.

Значения показателей оборачиваемости будут использованы при расчете изменений величины чистого оборотного капитала в прогнозном периоде в рамках доходного подхода.

1. Оборачиваемость запасов

показывает за какой срок происходит полное обновление ТМЦ предприятия на складе. Запасы являются наименее ликвидной составляющей оборотных активов, поэтому их медленная оборачиваемость значительно снижает ликвидность всех текущих активов. Период оборота запасов ООО "ХХХ" в рассматриваемый период значительно изменился от среднего значения 2005-2006 гг. – 35 дней до 17 дней на дату оценки и, что является довольно высоким показателем для таких компаний. Однако, в дальнейших расчетах целесообразно использовать среднийгодовой показатель, равный 32 дням.

2. Оборачиваемость дебиторской задолженности

показывает хорошую оборачиваемости дебиторской задолженности и соответствует уровню оборота ДЗ для эффективного бизнеса. Медленная оборачиваемость ограничивает краткосрочную ликвидность компании. Оборачиваемость дебиторской задолженности у ООО "ХХХ" за 1 кв. 2007 г. составила 73 дня, а то итогам 2005-2006 гг. – 42 и 55 дней соответственно. Этот показатель является характерным для этой компании, а также для эффективного управления активами, поэтому среднее значение оборачиваемости дебиторской задолженности будет использовано оценщиком в доходном подходе – 55 дней.

3. Оборачиваемость кредиторской задолженности

Показывает длительность оборота кредиторской задолженности. Медленная оборачиваемость сдерживает рост объема выручки предприятия и снижает его ликвидность. В 2007 г. период оборота кредиторской задолженности была на низком уровне и составил 108 дней, по итогам 2005-2006 гг. этот показатель всегда оставался на хорошем уровне от 50-87 дня, что характерно с точки зрения эффективного собственника. Среднегодовое значение оборачиваемости, равное 87 дней оценщик использует в доходном подходе.

1.3.5 Выводы по анализу финансового состояния эмитента

На основании проведенного анализа можно сделать вывод о благополучном финансовом состоянии ООО "ХХХ" на дату оценки, что связано с выполнением плана 2006 года.

Предприятие имеет собственные основные производственные фонды: недвижимость, оборудование, транспортные средства и т.д. В составе оборотных средств отсутствуют неликвидные запасы, просроченная кредиторская задолженность, а нереальная к взысканию отсутствуют.

Имущество ООО "ХХХ" в основном сформировано за счет собственных средств. Их доля в составе источников финансирования на дату оценки составляет почти 59,3% (нетто-значение) и 59,96% (брутто-значение), что свидетельствует с одной стороны об очень высоком уровне финансовой независимости, а, с другой стороны, о наличии резерва увеличения масштабов деятельности за счет привлечения долгосрочных заемных средств.