Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Налогообложение на предприятии и пути его совершенствования

Дипломная работа: Налогообложение на предприятии и пути его совершенствования

СОДЕРЖАНИЕ

Введение

1 Налоговая система республики Беларусь

1.1 Понятие и сущность налоговой системы

1.2 Классификация налогов, их виды и распределение

2 Налогообложение на предприятии

2.1 Платежи, уплачиваемые из выручки от реализации продукции, работ, услуг (косвенные налоги)

2.2 Налоги и отчисления, включаемые в себестоимость продукции, работ, услуг

2.3 Налоги, уплачиваемые из прибыли

3 Анализ налогообложения на примере финансово-хозяйственной деятельности ООО «ЛЮМ» и совершенствование налоговой системы

3.1 Анализ налогообложения на примере финансово-хозяйственной деятельности ООО «ЛЮМ»

3.2 Совершенствование налоговой системы республики Беларусь

Заключение

Список использованных источников

Приложение 1 Баланс предприятия

Приложение 2 Отчет о прибылях и убытках

Приложение 3 Оборотно-сальдовая ведомость по счету 68 за 2004г.

Приложение 4 Оборотно-сальдовая ведомость по счету 68 за 2005г.

ВВЕДЕНИЕ

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Они не только обеспечивают финансовую базу для общественных расходов, но и активно используются государственной властью в качестве механизма косвенного управления общественными отношениями в сфере экономики, политики, социальной защиты граждан. Налоги как один из важнейших инструментов государственного регулирования экономики могут быть либо предпосылкой, либо преградой на пути к благополучию страны; это необходимое звено экономических отношений в обществе. Развитие и изменение форм государственного устройства всегда сопровождается преобразованием налоговой системы.

Под налоговой системой государства понимается совокупность налогов, пошлин и сборов, установленных на его территории и взимаемых с целью создания централизованного общегосударственного фонда финансовых ресурсов, а также совокупность принципов, способов, форм и методов их взимания.

Налоговая система государства должна строиться исходя из знаний фундаментальных закономерностей распределительных отношений, их влияния на процесс развития экономики. Рациональная налоговая система должна обеспечивать сбалансированность общегосударственных, региональных, местных и частных интересов, содействовать развитию производства, предпринимательства и активизации инвестиционной деятельности.

Одним из важнейших принципов построения налоговой системы государства является эффективность налогообложения. Реализация этого принципа состоит в соблюдении следующих требований:

- налоги должны оказывать влияние на принятие экономических решений:

- налоговая структура должна содействовать проведению политики стабилизации и развития экономики страны;

- налоговая система не должна допускать произвольного толкования, должна быть понятной налогоплательщикам и принята большей частью общества;

- административные расходы по управлению налогами и соблюдению налогового законодательства должны быть минимальными.

С обретением национальной независимости и государственной самостоятельности перед Республикой Беларусь встала задача создания собственной налоговой системы, адекватной национальным интересам и целям развития Беларуси и соответствующей современным мировым требованиям. В результате налоговой реформы, проведенной в 1992 г., социалистическая налоговая система, действовавшая в республике, была заменена системой, отвечающей основным европейским и мировым стандартам, однако процесс совершенствования белорусского налогообложения продолжается до сих пор.

Налоговая система Республики Беларусь – один из важнейших элементов экономической системы государства. В условиях коренных преобразований в экономике налоговая система испытывает двойную нагрузку. С одной стороны, она должна стимулировать развитие экономики, придание ей соответствующей структуры отраслей и производства, а с другой – она испытывает постоянное воздействие со стороны государства, нуждающегося во все возрастающих финансовых ресурсах. Существует непосредственная взаимосвязь между государственными расходами и налоговой нагрузкой на предприятие и население. Эффективная налоговая система может состояться при грамотном регулировании налоговых отношений и соответствующем требованиям времени налоговом законодательстве.

Целью дипломной работы является исследование налоговой системы Республики Беларусь, принципов ее построения, видов налогов и сборов, действующих на территории Республики Беларусь; анализ налоговой нагрузки на экономику и структуры налогов, формирующих доходную часть бюджета; выявление недостатков белорусской налоговой системы и основные направления ее реформирования.

Объектом исследования дипломной работы определено юридическое лицо Республики Беларусь, которое является плательщиком налогов.

ООО «ЛЮМ» зарегистрировано решением Миноблисполкома от 13.09.2000 г. № 609 в Едином государственном реестре юридических лиц и индивидуальных предпринимателей за № 600045077.

Основными источниками при изучении правовых основ организации налоговой системы Республики Беларусь явились: Налоговый кодекс Республики Беларусь, Законы, Указы и Декреты Президента по вопросам налогообложения, материалы периодической печати, статистические данные по налоговой отчетности.

1. Налоговая система Республики Беларусь1.1 Понятие и сущность налоговой системы

Налоговые системы современных государств – результат их многовековой эволюции. С точки зрения структуры экономики, институтов государственной власти, правовой доктрины, а именно они придают колорит национальным налоговым системам, национальная налоговая система в каждом государстве индивидуальна, так как нет абсолютно одинаковых государств. Однако налоги как интернациональная экономическая категория, сохраняя национальные особенности, имеют ряд общих признаков. Без этого было бы невозможно сравнивать налоговые системы различных государств, а главное, - международная торговля и движение капиталов требуют если не равных, то приблизительно одинаковых условий.

Налоговая система представляет собой совокупность налогов, на законном основании взимаемых на территории страны; компетенцию органов власти и управления в отношении налогов, включая распределение поступающих платежей по звеньям бюджетной системы; государственные налоговые органы, обеспечивающие сбор налогов.

Налоговая система – единство экономических, правовых и организационных принципов, обусловливающих ее самостоятельность и функционирование. Кроме уровня развития экономики, отношений собственности большое значение для построения налоговой системы имеют политико-правовые принципы.

Экономическая и юридическая наука выделяют следующие общие характеристики налоговой системы:

- порядок установления и ввода в действие налогов;

- виды налогов или система налогов; классификация налогов в соответствии с национальной бюджетной классификацией;

- порядок распределения налогов между звеньями бюджетной системы;

- налоговые органы;

- права и обязанности налогоплательщиков;

- права и обязанности налоговых органов;

- ответственность участников налоговых отношений;

- защита прав и интересов налогоплательщиков;

- налоговое законодательство.

Общим правилом для всех современных государств, независимо от их устройства, является прерогатива органов представительной власти на установление и введение в действие налогов. Достигается это посредством законов или иных законодательных актов. В Республике Беларусь государственные налоги устанавливаются законами, а поскольку Конституция приравнивает указы и декреты Президента к законам, то налоги могут устанавливаться ими. Местные налоги устанавливаются решениями областных, городских и районных Советов депутатов.

Каждое государство имеет свою систему налогов, или перечень законодательно установленных налогов. Их количество варьирует в зависимости от многих обстоятельств экономического и исторического характера. В целях сравнимости и достижения единообразия в построении налоговых систем, к чему обязывают интеграционные процессы и нормы международного финансового права, все налоги подразделяются по критериям бюджетной классификации. Республика Беларусь перешла в 1998г. на международные стандарты в области бюджетной классификации.

В налоговых отношениях участвуют две стороны: налогоплательщики и государство, интересы которого защищают государственные налоговые органы. Они могут быть как самостоятельные органы государственного управления, либо как структуры в составе, как правило, Министерства финансов [28].

Участники налоговых отношений наделяются государством определенным объемом прав и обязанностей. Они закрепляются налоговым законодательством.

В Республике Беларусь права и обязанности налогоплательщиков изложены в Налоговом кодексе Республики Беларусь, вступившим в силу с 1 января 2004 г., статьи 21-22. А права, обязанности и ответственность налоговых органов Беларуси установлены в статьях 67, 82-84 Налогового кодекса Республики Беларусь [1].

Что касается защиты прав и интересов налогоплательщиков, то они регулируются нормами гражданского, уголовного, административного и финансового законодательства.

Принципиальным в налоговой системе является ее логичность, отлаженность, эффективность и эластичность, то есть приспособляемость к изменяющимся условиям. При этом важна не только официально декларированная налоговая система, но и ее реальная действенность, включая отклонения от декларированных принципов и правил, бюрократизм, коррумпированность налогового аппарата, необязательность выполнения налоговых предписаний. По мнению Ф. Бэкона, подать, взимаемая с согласия народа или без такового, может быть одинакова для кошельков, но не одинаково ее действие на дух народа.

Не меньшее значение имеет и то, куда и как расходует государство налоговые поступления. Если «справедливое налогообложение» и имеет положительный смысл, то он в значительной степени сводится к тому, что раз уж государство собирает налоги, то оно должно оправдывать их, эффективно выполняя свои функции. Тем самым будет обеспечена возвратность налогов по отношению к обществу в целом и к тем в отдельности, кто, действительно, своим трудом создает общественное богатство (материальное и нематериальное).

Выделяют следующие признаки несовершенной налоговой системы:

- неясное определение налоговой базы в законодательстве; множество нормативных актов, поправок, разъяснений. Такое влияние свойственно современному белорусскому и российскому законодательствам;

- множество налогов, взимаемых с одной налоговой базы;

- сложность распределения налоговых поступлений по бюджетам различных уровней;

- отсутствие прогрессивного обложения прибыли, доходов;

- нарушение системы ценообразования путем исключения отдельных субъектов или товаров из обложения налогом на добавленную стоимость;

- множество льгот и вычетов, способствующее уклонению от налогов;

- индивидуальные льготы.

Наряду с признаками налоговая система включает способы и методы взимания налогов. В налогообложении действуют три способа взимания налогов: кадастровый; декларационный; административный (рис. 1.1).

![]()

![]()

![]()

![]()

![]() СПОСОБЫ

ВЗИМАНИЯ НАЛОГОВ В НАЛОГООБЛОЖЕНИИ

СПОСОБЫ

ВЗИМАНИЯ НАЛОГОВ В НАЛОГООБЛОЖЕНИИ

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() Кадастровый

Декларационный Административный

Кадастровый

Декларационный Административный

|

|

|

![]()

![]()

![]() Земельный налог Таможенные

платежи Подоходный налог

Земельный налог Таможенные

платежи Подоходный налог

Рис. 1.1 Способы взимания налогов

Первый способ предполагает использование кадастра (реестра, описи), содержащего перечень типичных сведений об оценке и средней доходности объекта обложения (земли, домов), которые применяются при исчислении соответствующего налога. Так, земельный налог во многих зарубежных странах исчисляется по земельному кадастру, в котором типичные участки земли сгруппированы в зависимости от их качества, местоположения, использования. Для каждой группы участков определена средняя доходность единицы площади за ряд лет, остальные земельные участки приравниваются к той категории, для которой установлена точная ставка налога с единицы площади. Земельные кадастры составляются государственными органами.

На таких же принципах построен и используется для исчисления налога на земельный кадастр Беларуси. В нем представлен систематизированный перечень данных о земле как средстве производства, о земельных угодьях; дается описание земельных угодий, участков, указываются их площади и местоположение, конфигурация, качество, оценка стоимости. Однако такой подход к составлению земельного кадастра имеет определенные недостатки. Во-первых, его составление требует длительного времени, во-вторых, данные кадастровых оценок быстро устаревают вследствие изменения ценности земли и инфляции. В прошлом кадастры широко использовались для переписи граждан при обложении подушным налогом.

Второй способ предусматривает подачу налогоплательщиком в налоговые органы официального заявления – декларации – о величине объекта обложения, в которую, как правило, включают данные о доходах и расходах плательщика, источниках доходов, налоговых льготах и порядке исчисления суммы налога. Этот способ учитывает недостатки предыдущего, но создает условия для отклонения от уплаты налога, поскольку контроль финансовых органов за субъектом ослабевает.

Производственные объединения, предприятия, а также собственника капитала уплачивают налог на основе предъявленных ими деклараций. Налоги с лиц наемного труда взимаются при выплате им заработной платы.

Третий способ предполагает исчисление и изъятие налога у источника образования объекта обложения, обычно осуществляемые бухгалтерией предприятия или другим органом, который уплачивает налог. Таким путем взимается подоходный налог, налог с доходов по ценным бумагам и. Др. В данном случае налог удерживается бухгалтерией до выплаты дохода, что исключает возможность уклонения от уплаты налога. Сумма изъятого налога переводится сборщиком-предприятием в бюджет. В современных условиях этот способ часто сопровождается последующей подачей декларации в налоговые органы.

Применяются следующие методы уплаты налога:

- наличный платеж, когда плательщик вносит в казну определенную сумму наличных денег;

- безналичный платеж путем перечисления средств через банк со счета клиента на счет бюджета;

- гербовыми марками, покупаемыми плательщиком и наклеиваемыми на официально признанный документ [17].

Основные инструменты налогового регулирования

Налоговый механизм – совокупность организационно-правовых норм, методов и форм государственного управления налогообложением через систему надстроечных инструментов (налоговых ставок, налоговых льгот, способов обложения и др.).

В законе о каждом налоге должен содержаться исчерпывающий набор сведений, который позволял бы конкретно определить: обязанное лицо, размер обязательства и порядок его исполнения; границы требований государства относительно имущества плательщика.

Инструментами налогового механизма или элементами налоговой системы выступают:

- субъект налога;

- предмет и объект налогообложения;

- база налогообложения;

- источники выплаты налоговых платежей;

- ставка налога;

- налоговые льготы;

- налоговый и отчетный период;

- санкции;

- порядок уплаты и сроки перечисления налоговых платежей и предоставления отчетов в государственную инспекцию.

Механизм налогового регулирования опирается на законодательную базу и включает ряд инструментов, позволяющих направлять предпринимательскую инициативу налогоплательщиков в нужное русло, обеспечивая тем самым стабильность и рост поступлений доходов в государственный бюджет.

Задачей государственных органов власти является законодательное утверждение четких критериев каждого из перечисленных элементов, позволяющее толковать их однозначно в любой ситуации.

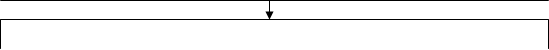

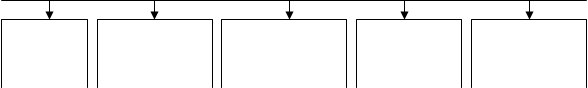

Совокупность инструментов налоговой системы, которая представляет собой налоговое обязательство, выражает взаимосвязь и взаимозависимость составляющих элементов налога как экономико-правового явления. В структуре налогового обязательства налоговая норма (налоговый закон, нормативный акт) определяет общие правила в налоговой сфере (рис. 1.2). Она устанавливается и утверждается в определенном порядке. Именно налоговая норма регулирует возникновение, изменение, исполнение и прекращение налоговых обязательств. Без налоговой нормы обязанность уплачивать налог не может считаться установленной в законном порядке и в рыночной экономике не влечет за собой финансовых последствий для субъектов хозяйствования.

Субъект налога (т.е. плательщик) – это лицо, на которое в соответствии с законом возлагается ответственность за уплату налога, а также основополагающий элемент, по отношению к которому строится вся налоговая система в комплексе. Все функциональные последующие элементы налога (объекты налогообложения, ставки, льготы и пр.) используются с учетом возможностей конкретного плательщика.

В налоговых законодательствах всех государств в качестве налогоплательщиков признаны юридические и физические лица. Юридическое лицо – организация, учреждение, выступающее в качестве единого самостоятельного носителя прав и обязанностей, имеющее обособленный баланс и отдельный расчетный счет в банке. Физическое лицо – гражданин данного или иностранного государства или лицо без гражданства.

В соответствии с Налоговым кодексом Республики Беларусь (статья 13) «плательщиками налогов, сборов (пошлин) признаются организации и физические лица, на которых в соответствии с Кодексом возложена обязанность уплачивать налоги, сборы (пошлины).

Под организациями понимаются:

1) юридические лица Республики Беларусь;

2) иностранные юридические лица и международные организации;

3) простые товарищества (участники договора о совместной деятельности);

4) хозяйственные группы.

5)

![]()

![]()

![]() НАЛОГОВАЯ СИСТЕМА

(МЕХАНИЗМ)

НАЛОГОВАЯ СИСТЕМА

(МЕХАНИЗМ)

Льготы Субъект Налоговый закон, акт,

![]()

![]() Резидент Нерезидент норма

Резидент Нерезидент норма

![]()

![]() Налоговый период

Налоговый период

![]() Предмет налогообложения

Предмет налогообложения

![]() Объект налогообложения

Объект налогообложения

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() Масштаб налога Бухгалтерский

Масштаб налога Бухгалтерский

![]()

![]()

![]()

![]()

![]() Льготы Единица

налогообложения учет

Льготы Единица

налогообложения учет

Налогооблагаемая база Налоговый учет

|

||||||

![]()

![]()

![]() Льготы Ставка налога Срок

предо-

Льготы Ставка налога Срок

предо-

![]()

![]()

![]() ставления

ставления

![]()

![]()

![]()

![]()

![]()

![]() Методика расчетов

Методика расчетов

![]()

![]()

![]()

![]()

![]()

![]() расчета Налоговый расчет

расчета Налоговый расчет

|

|

|

Источник Налоговый оклад Срок уплаты

![]()

![]()

![]()

![]()

![]()

![]() налога налога

налога налога

![]()

![]() Порядок (способ) уплаты налога

Порядок (способ) уплаты налога

Ответственность плательщика

![]()

![]()

![]() НАЛОГОВАЯ СИСТЕМА (МЕХАНИЗМ)

НАЛОГОВАЯ СИСТЕМА (МЕХАНИЗМ)

Льготы Субъект Налоговый закон, акт,

![]()

![]() Резидент Нерезидент норма

Резидент Нерезидент норма

![]()

![]() Налоговый период

Налоговый период

![]() Предмет налогообложения

Предмет налогообложения

![]() Объект налогообложения

Объект налогообложения

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() Масштаб налога Бухгалтерский

Масштаб налога Бухгалтерский

![]()

![]()

![]()

![]()

![]() Льготы Единица налогообложения учет

Льготы Единица налогообложения учет

Налогооблагаемая база Налоговый учет

|

||||||

![]()

![]()

![]() Льготы Ставка налога Срок

предо-

Льготы Ставка налога Срок

предо-

![]()

![]()

![]() ставления

ставления

![]()

![]()

![]()

![]()

![]()

![]() Методика расчетов

Методика расчетов

![]()

![]()

![]()

![]()

![]()

![]() Расчета Налоговый

расчет

Расчета Налоговый

расчет

|

|

|

Источник Налоговый оклад Срок уплаты

![]()

![]()

![]()

![]()

![]()

![]() налога налога

налога налога

![]()

Порядок (способ) уплаты налога

Ответственность плательщика

![]()

Рис. 1.2 Инструменты налоговой системы

Под физическими лицами понимаются:

1) граждане Республики Беларусь;

2) граждане либо подданные иностранного государства;

3) Лица без гражданства (подданства) [1].

Примером фискального подхода к определению субъектов налогообложения может служить включение до 1999 г. в Беларуси в их состав бюджетных организаций, частично занимающихся хозяйственной деятельностью. При недостаточности бюджетного финансирования непроизводственной сферы такое решение лишало ее дополнительных доходов для развития, источников повышения оплаты труда. Оно не обеспечивало ощутимого пополнения доходов государственного бюджета, но подрывало финансовую базу бюджетных организаций. Не случайно, начиная с 1999 г., специальным решением правительства бюджетные учреждения, занимающиеся хозяйственной деятельностью, были освобождены от уплаты налогов по этой деятельности с направлением высвободившихся сумм на укрепление их материально-технической базы. Также с апреля 1996 г. из числа налогоплательщиков исключены государственные учебные заведения, аккредитованные в установленном порядке, получающие доходы от хозяйственной и коммерческой деятельности и направляющие их на укрепление материально-технической базы и выплату заработной платы.

Приведенные примеры и аргументы говорят о том, что определение плательщиков налогов требует всестороннего обоснования с экономических и социальных позиций.

Понятие субъекта налогообложения не всегда однозначно. В ряде случаев имеет место переложение налога формальным плательщиком (субъектом) на другое лицо, которое становится реальным исполнителем платежей.

Переложение налогов – полное или частичное перенесение налога его плательщиком на другое лицо, с которым оно вступает в различные экономические отношения и которое становится носителем налога.

Проблема переложения – одна из самых важных и сложных в финансовой науке. Механизмы переложения налогов весьма разнообразны. Речь идет о механизме прямого и косвенного налогообложения. При косвенном налогообложении оборотов по реализации продукции, работ, услуг, когда сумма налога (акциза, НДС) включается в реализационную цену, действительным плательщиком налогов выступает потребитель. По прямым налогам, например, плательщиком налога на недвижимость является владелец дома, но если он сдает свое имущество в аренду, то налог переносится на арендатора.

Государство в законодательном порядке регламентирует границы своих взаимоотношений с налогоплательщиками, определяя права и обязанности сторон. В отдельных случаях уплата налога, реализация прав и обязанностей налогоплательщика может осуществляться налоговым агентом или представителем налогоплательщика [13].

Налоговый агент – это лицо, на которое законодательством возлагаются обязанности по исчислению, удержанию у налогоплательщика и перечислению в бюджет налогов, сборов, пошлин.

Представитель налогоплательщика – это физическое или юридическое лицо, действующее от имени и по поручению официального налогоплательщика.

Носитель налога – это лицо, за счет которого в итоге осуществляется уплата налога. Например, ответственность за перечисление косвенных налогов в бюджет несет продавец, который является субъектом (или налогоплательщиком), а реальными носителями этих налогов являются потребители, которые возмещают налог, включаемый в цену товаров.

Предмет налогообложения – это имущество и нематериальные блага, с наличием которых закон связывает возникновение налоговых обязательств, а также экономическая и неэкономическая деятельность (рис. 1.3).

![]()

![]()

![]()

![]()

![]()

![]()

![]() ВИДЫ НАЛОГООБЛАГАЕМОЙ

ДЕЯТЕЛЬНОСТИ

ВИДЫ НАЛОГООБЛАГАЕМОЙ

ДЕЯТЕЛЬНОСТИ

Экономическая деятельность неэкономическая деятельность

|

|

производ- финан- коммер- управлен- религиоз- благотво-

![]()

![]()

![]()

![]()

![]()

![]() ственная совая ческая ческая

ная рительная

ственная совая ческая ческая

ная рительная

|

|

|

|

|

|

организа- физичес- предпри- бюджет- религиоз- благотво-

ции кие лица ниматели ные ные рительные

|

|

субъекты экономической субъекты неэкономической

деятельности деятельности: организации

![]()

![]() СУБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ

СУБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ

![]()

Рис. 1.3 Виды и субъекты налогооблагаемой деятельности

Под экономической деятельностью понимается деятельность по производству и реализации продукции (работ, услуг), а также любая иная деятельность, которая влечет и может повлечь за собой получение доходов (прибыли).

Субъектами экономической деятельности и носителями налогов выступают организации и индивидуальные предприниматели.

Под неэкономической понимается деятельность, имеющая целью неполучение дохода, а достижение определенных социальных или моральных эффектов. Ее субъектами являются бюджетные организации, общественные фонды, ассоциации, содружества, религиозные, благотворительные организации и т. п. Их доходы формируются преимущественно за счет бюджетных ассигнований, добровольных взносов физических или юридических лиц и не облагаются налогами, если используются в соответствии с зарегистрированным уставом. Налогоплательщиками указанные субъекты становятся только в том случае, если они параллельно занимаются и экономической деятельностью.

Основанием для возникновения у юридических и физических лиц обязанностей по уплате налогов является получение определенного дохода, прибыли, владение землей, строениями, то есть наличие объекта налогообложения.

Объект налогообложения – это количественно измеримая экономическая база, подлежащая налогообложению; или юридические факты (действия, события, состояния), которые обусловливают обязанность субъекта заплатить налог. Согласно Налогового кодекса Республики Беларусь (статья 28) «объектами налогообложения признаются обстоятельства, с наличием которых у плательщика налоговое законодательство связывает возникновение налогового обязательства».

Все государства используют для формирования бюджетов наиболее продуктивные объекты налогообложения, которые можно классифицировать следующим образом: права имущественные и неимущественные, действия (деятельность) субъекта; результаты хозяйственной деятельности (рис. 1.4).

Таким образом, в качестве объекта налогообложения могут выступать: доход; имущество (земля, капитал, прочая недвижимость, предметы роскоши); передача имущества (наследство и дарение, сделки купли-продажи, займа и др.); потребление (акцизы, налог на добавленную стоимость); ввоз и вывоз товаров (пошлины на экспортные и импортные товары).

Перечень всех объектов налогообложения и полная характеристика каждого из них устанавливаются налоговым кодексом государства, а при его отсутствии – законом о данном налоге. Выбор объектов налогообложения является важнейшим элементом проводимой правительством налоговой политики и существенно влияет на экономическое развитие страны.

Источник налога – доход субъекта либо носителя налога, из которого вносится оклад налога [28].

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ

ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ

|

|

|

|

права имущест- права неимущест- действие результат

![]()

![]()

![]()

![]() венные венные

венные венные

|

|

|

|

право собствен- право пользования реализация това- добавленная

![]()

![]()

![]() ности на ров,

работ, услуг стоимость

ности на ров,

работ, услуг стоимость

имущество право на вид операции с ценны- доход

![]() право деятельности

ми бумагами

право деятельности

ми бумагами

![]()

![]() пользования ввоз (вывоз) на

тер- прибыль

пользования ввоз (вывоз) на

тер- прибыль

![]()

![]()

![]()

![]() имуществом риторию страны

имуществом риторию страны

Рис. 1.4 Виды объектов налогообложения

Объект налогообложения и его источник могут совпадать или не совпадать. Например, выручка от реализации продукции, работ и услуг является и объектом и источником исчисления и уплаты косвенных налогов; прибыль служит объектом и источником налога на прибыль, транспортного сбора и иных местных налогов и сборов.

База налогообложения – это величина объекта налогообложения, образующая в результате учета всех налоговых льгот, от которой будет исчисляться налог.

Согласно Налоговому кодексу Республики Беларусь (статья 41) «Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Налоговая база и порядок ее определения (исчисления) устанавливаются применительно к каждому налогу, сбору (пошлине)».

В качестве облагаемой базы могут выступать: фонд заработной платы; остаточная стоимость фондов; налогооблагаемая прибыль; прибыль, остающаяся в распоряжении предприятия; валовой доход; выручка от реализации продукции, работ, услуг; доход физического лица.

Правильное определение налогооблагаемой базы является ключевым моментом в налоговых отношениях субъекта хозяйствования с государством и позволяет свести к минимуму риск финансовых потерь субъекта в виде санкций и штрафов. Расчет налогооблагаемой базы опирается на данные бухгалтерского, а в необходимых случаях – и оперативного налогового учета.

Налоговая ставка – величина налога в расчете на единицу объекта налогообложения. Она устанавливается либо в коэффициентах (процентах), либо в абсолютных суммах.

Согласно Налогового кодекса Республики Беларусь (статья 41) «налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы, если иное не установлено настоящим Кодексом. Налоговые ставки и порядок их применения устанавливаются применительно к каждому налогу, сбору (пошлине)».

В налоговой политике любого государства важное место занимают налоговые льготы, представляющие собой частичное или полное освобождение определенного круга физических и юридических лиц от уплаты налогов путем вычетов, скидок при определении налогооблагаемой базы.

Налоговые льготы – это определенная часть объекта, изъятая из-под обложения. Налоговые льготы имеют большое стимулирующее значение для развития экономики, приоритетных отраслей, отдельных производств, регионов страны. Скидки, ослабляя налогообложение, улучшают материальное положение физических лиц, отдельных групп населения. Скидки и льготы для предпринимателей стимулируют производство.

Согласно Налогового кодекса Республики Беларусь (статья 43) «налоговыми льготами признаются предоставляемые отдельным категориям плательщиков предусмотренные налоговым законодательством преимущества по сравнению с другими плательщиками, включая возможность не уплачивать налог, сбор (пошлину) либо уплачивать их в меньшем размере. Налоговые льготы устанавливаются в виде:

- освобождения от уплаты налога, сбора (пошлины);

- дополнительных по отношению к учитываемым при определении (исчислении) налоговой базы для всех плательщиков налоговых вычетов и (или) скидок, уменьшающих налоговую базу либо сумму налога, сбора (пошлины);

- пониженных по сравнению с обычными налоговых ставок;

- возмещения суммы уплаченного налога, сбора (пошлины);

- в ином виде, установленном Президентом Республики Беларусь».

Налоговый оклад – сумма налога, исчисленная на весь объект налога за определенный период, подлежащая внесению в бюджетный фонд. В действительности в момент установления государством налога как отношения, возлагающего обязанности на субъекта, никаких денежных платежей не осуществляется. И только тогда, когда конкретный субъект по определенному налогу исчислит оклад налога и внесет его в бюджетный фонд, осуществится платеж (уплата денег).

Налоговый период – время начисления налога или сбора, в течение которого налогоплательщик имеет обязанности по их оплате. В Беларуси налоговыми периодами являются месяц, квартал, календарный год. Для отдельных категорий плательщиков подоходного налога с физических лиц и налога на добавленную стоимость – месяц. Взимание неналоговых платежей и некоторых сборов не связано с каким-либо налоговым периодом (регистрационный сбор, государственная пошлина и др.).

Налоговая квота – доля оклада налога в источнике налога. Она может быть исчислена по конкретному налогу, а также в целом по субъекту налога (по совокупному налогу). Налоговая квота отражает тяжесть налогового бремени, она показывает, какую часть доходов плательщика изымает каждый отдельный налог и все налоги в совокупности.

Налоговый кадастр – перечень объектов налога с указанием их доходности. Применяют земельный, подомовой и др. кадастры; они служат для определения средней потенциальной доходности объекта налога – земли, строений и т.д.

Налоговая декларация – официальное документальное заявление налогоплательщика о полученных им подлежащих налогообложению доходах за определенный период и о распространяющихся на них налоговых скидках и льготах. Наибольшее распространение налоговая декларация получила в налогообложении индивидуальных доходов.

Налоговое бремя – обобщенная характеристика действия налогов, указывающая на долю изъятий в совокупном доходе государства, а также в доходах отдельных категорий плательщиков. Наиболее распространенным показателем налогового бремени является доля налогов в ВВП. В развитых странах доля налогов в ВВП колеблется от 30 до 55%.

Налоговое обязательство – экономическое отношение, в силу которого налогоплательщик обязан выполнить все необходимые требования по исчислению и уплате налога, а государство в лице уполномоченных органов вправе требовать от налогоплательщика исполнения этого обязательства. Как определенное экономическое отношение налоговое обязательство существует при наличии обстоятельств, установленных налоговым законодательством страны.

Налоговая оговорка – условие во внешнеторговых контрактах, договорах об оказании услуг, кредитных соглашениях, устанавливающее, что каждая из договаривающихся сторон обязуется уплатить за свой счет все налоги и сборы, полагающиеся по данной сделке на территории ее страны. Налоговая оговорка регулирует отношения между экспортерами и импортерами по поводу уплаты налогов.

Налоговые каникулы – установленный законом срок, в течение которого определенная группа предприятий, фирм, организаций освобождается от уплаты того или иного налога.

Налогообложение двойное – двукратное обложение одного и того же объекта налога. Налогообложение двойное широко распространено во всех странах. Налогообложение двойное может иметь место также при взимании налогов разными государствами, если отсутствуют межгосударственные налоговые соглашения, при обложении государственными и местными налогами и в некоторых других случаях.

Таким образом, в налоговых системах разных стран отразилась специфика государственного устройства, приоритетность направлений в формировании структуры общественного производства, особенности внутренней и внешней политики, национальный менталитет. Вместе с тем современная динамичная интеграция отдельных регионов, расширение хозяйственных связей товаропроизводителей и создание транснациональных корпораций обусловили необходимость максимальной унификации налоговых систем, выработки единых принципов их построения.

Основополагающие принципы дополняются и детализируются с учетом условий, в которых создаются налоговые системы. Например, для неустойчивых экономик государств переходного периода, к каким относятся Республика Беларусь и страны СНГ, особое значение приобретает оптимальное сочетание принципов стабильности налоговых систем с гибкостью их реакции на изменения экономической ситуации. Отсутствие стабильности служит главным препятствием притока иностранных и отечественных инвестиций в национальное хозяйство.

Налоговая система должна быть достаточно гибкой, чтобы оперативно реагировать на изменения экономической ситуации. Налоговые реформы следует рассматривать как неотъемлемую часть общего процесса эволюции государства. Если налоговая система не будет соответствовать выбранным приоритетам на каждом новом этапе развития экономики, она станет тормозом общественного процесса [24].

1.2 Классификация налогов, их виды и распределение

Классификация налогов – это группировка налогов по различным признакам. Для организации рационального управления налогообложением она имеет большое значение. Наибольшее распространение получило деление налогов по способу изъятия – на прямые и косвенные. В теории и практике налогообложения существуют другие не менее важные классификационные признаки. Эти признаки универсальны, о подведение под них тех или иных видов налогов и сборов зависит от состояния общественно-экономических отношений в стране.

Состав налоговой системы Республики Беларусь можно классифицировать определенным образом, объединив группы налогов по классификационным признакам: объект обложения, особенности ставки, полнота прав соответствующих бюджетов в использовании поступающих налоговых сумм и др. Классификацию налогов Беларуси по основным классификационным признакам можно представить следующим образом (рис. 1.5, 1.6).

Данная классификация необходима для составления налоговых расчетов, составления отчетности с использованием машинной обработки данных, так и для проведения научно-практических исследований. Пользуясь такой классификацией, можно определить роль каждого налога и налоговой группы по отношению к республиканскому бюджету, местным бюджетам, по отношению к финансовому состоянию, как налогоплательщиков, так и государства [29].

Классификация налогов по определенным признакам является значительным вкладом в систематизацию учета налогов и налоговых групп и на этой основе введение для налогоплательщиков классификационных кодификаторов и идентификационных номеров.

Классификационные кодификаторы позволяют получать оперативную информацию о состоянии налоговых процессов, выявлять негативные стороны налоговой техники и исправлять их.

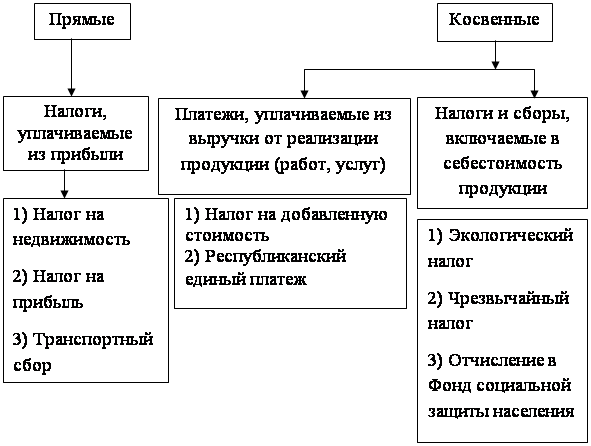

Классифицируя налоги по различным признакам, следует отметить, что по характеру взаимоотношений между государством и субъектами налогов, т.е. по способу изъятия, различают прямые и косвенные налоги.

Прямые налоги каждый субъект налогообложения платит лично.

![]()

![]()

![]() КЛАССИФИКАЦИЯ НАЛОГОВ

КЛАССИФИКАЦИЯ НАЛОГОВ

![]()

![]()

![]()

![]() КЛАССИФИКАЦИОННЫЕ ПРИЗНАКИ

КЛАССИФИКАЦИОННЫЕ ПРИЗНАКИ

По объекту По принадлеж- По полноте пра- В зависимости В зависимости

обложения ности к уровню ва использования от источника от субъектов

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() власти

налоговых сумм уплаты уплаты

власти

налоговых сумм уплаты уплаты

|

|

|

|

|

имущество, республикан- закрепленные, зарплата, вы- физические ли-

земля, ка- ские, местные регулирующие ручка, доход ца, юридиче-

тал, средст- или прибыль, ские лица

ва на пот- себестоимость

![]()

![]()

![]()

![]()

![]() ребление

ребление

Рис. 1.5 Классификационный состав налогов по признакам

![]()

![]()

![]() КЛАССИФИКАЦИЯ НАЛОГОВ

КЛАССИФИКАЦИЯ НАЛОГОВ

![]()

![]()

![]()

![]() КЛАССИФИКАЦИОННЫЕ ПРИЗНАКИ

КЛАССИФИКАЦИОННЫЕ ПРИЗНАКИ

|

|

|

|

||||

По способу По методу обложения По способу В зависимости

изъятия (от ставки) обложения от назначения

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() прямые, прогрессивные,

регрес- кадастровые, декла- общие (без при-

прямые, прогрессивные,

регрес- кадастровые, декла- общие (без при-

косвенные сивные, пропорциональ- рационные, налич- вязки к конкрет-

ные, линейные, ступен- но-денежные, без- ному налогу или

чатые, твердые (в абсо- наличные обезличенные),

лютных суммах), крат- целевые

ные (в минимальных

зарплатах в месяц)

Рис. 1.6 Классификационный состав налогов по признакам

Источником выплаты прямых налогов является прибыль (доход) налогоплательщика, что приводит к уменьшению размера получаемой прибыли (доходов). Так, доля прямых налогов в общем объеме налоговых поступлений в бюджеты государств составляет: во Франции 30 – 42%, Англии 58 – 62%, США 52 – 56%, в Республике Беларусь 24 – 30%.

В зависимости от объекта обложения прямые налоги подразделяются на: личные прямые и реальные прямые. У личных прямых налогов объект обложения и источник выплаты совпадают (ими являются прибыль или доход физического лица). У реальных прямых налогов объектом обложения является внешний признак предмета (площадь земельного участка, стоимость фондов и др.).

В Республике Беларусь к личным прямым налогам относят налог на прибыль, подоходный налог, отчисления в местный бюджет и др. К реальным прямым налогам – налог на недвижимость, земельный налог (для физических лиц) и др.

Косвенные налоги – это налоги на товары и услуги, устанавливаемые в виде надбавки к цене или тарифу и взимаемые в процессе потребления товаров и услуг.

Основными видами косвенных налогов являются акцизы, государственные фискальные монополии, таможенные пошлины и т.п.

В настоящее время акцизы делятся на индивидуальные (обложение по сырью, по полуфабрикатам, по готовой продукции, по мощности оборудования) и универсальные (универсальный косвенный налог часто называют налогом с оборота). Универсальные косвенные налоги делятся на однократные, многократные и налог на добавленную стоимость.

Государственные фискальные монополии делятся на полные и частичные, в зависимости от полной или частичной монополии государства по производству и продажу некоторых товаров (спиртных напитков, табачных изделий, соли, спичек, пива) с целью увеличения за этот счет доходов государственного бюджета.

Самую сложную структуру имеют таможенные пошлины. Они классифицируются по различным признакам. Наиболее распространенной является классификация по следующим четырем признакам:

- по происхождению: внутренние, транзитные, экспортные (вывозные) и импортные (ввозные);

- по целям взимания: фискальные, протекционные, уравнительные, антидемпинговые, дискриминационные, преференциальные и статистические, сверхпротекционные;

- по характеру взимания (по ставкам): специфические, адвалорные (взимаемые в процентном отношении к таможенной стоимости товара) и кумулятивные (смешенные) таможенные пошлины;

- по характеру отношений: конвенционные и автономные.

Конвенционная пошлина представляет собой платеж по международному договору, устанавливающий принципы таможенного режима присоединившихся к конвенции стран с общими правилами осуществления таможенного контроля и взимания таможенных пошлин.

Автономная пошлина – вид таможенного тарифа, который устанавливается правительством страны в законодательном порядке; для него характерны более высокие ставки в отличие от договорного тарифа.

Таможенные пошлины бывают возвратные и дифференциальные.

Таможенная пошлина возвратная – сумма ввозных таможенных пошлин, подлежащая возврату при вывозе продукции, полученной в результате переработки ввезенного товара; применяется как способ повышения конкурентоспособности.

Таможенная пошлина дифференциальная – вид пошлины, предусматривающий различные ставки на один и тот же товар, например, импортируемый из разных стран либо экспортируемый в разное время года.

Одним из классификационных признаков налогов является их деление на общие и специальные (целевые).

Общие налоги – налоги, которые обезличиваются и поступают в единую кассу государств. Они предназначены для общегосударственных мероприятий.

Специальные целевые налоги – налоги, которые имеют строго определенное назначение и обычно формируют внебюджетные фонды (пенсионный, социального страхования, обязательного медицинского страхования, дорожные фонды и др.). Такое деление сложилось исторически, когда не существовало бюджета, а функционировали различные фонды, счета и действовали преимущественно целевые налоги [13].

В зависимости от органа, который взимает налог и в распоряжении которого он поступает, налоги классифицируются следующим образом:

а) республиканские,

б) местные.

К республиканским налогам и сборам относятся (статья 8 Налогового Кодекса Республики Беларусь): налог на добавленную стоимость; акцизы; налог на прибыль; налоги на доходы; подоходный налог с физических лиц; экологический налог; налоги с пользователей природных ресурсов; налоги на имущество; земельный налог; дорожные налоги и сборы; таможенная пошлина и таможенные сборы; гербовый сбор; государственная пошлина; регистрационные и лицензионные сборы; патентные пошлины.

К местным налогам и сборам относятся (статья 9 Налогового Кодекса Республики Беларусь): налог с розничных продаж; налог за услуги; налог на рекламу; сборы с пользователей [1].

Согласно Закона «О бюджете Республики Беларусь на 2006 год» (статья 8), областные, Минский городской Советы депутатов, Советы депутатов базового территориального уровня вправе вводить на территории соответствующих административно-территориальных единиц следующие местные налоги и сборы:

1) Налог с продаж товаров в розничной торговле.

2) Налог на услуги.

3) Целевые сборы (транспортный сбор на обновление и восстановление транспорта общего пользования, используемого на маршрутах в городском пассажирском, пригородном и междугороднем автобусным сообщением, сбор на содержание и развитие инфраструктуры города (района)).

4) Сборы с пользователей.

5) Сбор с заготовителей.

6) Курортный сбор [2].

Классификация налогов по классификационному признаку, отражающему полноту прав использования налоговых сумм, различает налоги в качестве закрепленных и регулирующих.

Закрепленные налоги представляют собой налоги, которые полностью в твердо фиксированной доле (в процентах) на постоянной либо долговременной основе поступают в соответствующий бюджет, за которым они закреплены.

Регулирующие налоги – налоги, используемые для регулирования поступлений в нижестоящие бюджеты в виде процентных отчислений от налогов по ставкам (нормативам), утвержденным в установленном порядке на очередной финансовый год [24].

В зависимости от различных признаков налоги и сборы делятся на следующие группы:

1) По характеру ставок налоги бывают:

а) пропорциональные, когда ставка налога не изменяется, а его величина растет или сокращается в зависимости от налогооблагаемой базы;

б) прогрессивные, когда ставка налога растет в определенной закономерности в зависимости от полученного дохода (например, подоходный налог).

2) По способу формирования источника выплаты налога различают:

а) налоги и отчисления, выплачиваемые из выручки после реализации продукции;

б) налоги, сборы, пошлины, выплачиваемые из прибыли;

в) налоги и отчисления, выплачиваемые из доходов физического лица (подоходный налог, отчисления в пенсионный фонд).

3) По принципу включения в структуру цены налоги и неналоговые платежи разделены на следующие группы:

а) включаемые в себестоимость продукции;

б) взимаемые из балансовой прибыли предприятия или его дохода;

в) взимаемые из чистой прибыли;

г) включаемые в цену продукции [28].

2. Налогообложение на предприятии

2.1 Платежи, уплачиваемые из выручки от реализации продукции, работ, услуг (косвенные налоги)

Согласно Закона Республики Беларусь «О бюджете Республики Беларусь на 2006 год» в первоочередном порядке из выручки исчисляется и уплачивается налог на добавленную стоимость.

Объектом налогообложения являются обороты по реализации товаров (работ, услуг) и товары, ввозимые на таможенную территорию Республики Беларусь.

Начиная с 2000 года, в Беларусь применяется зачетный метод исчисления НДС, аналогичный используемому в Российской Федерации.

Поскольку применяется зачетный метод исчисления НДС, то для учета сумм НДС по приобретенным товароматериальным ценностям, подлежащих зачету (возмещению) необходимо завести книгу покупок.

Книга покупок может вестись автоматизированным способом. Она хранится у плательщиков в течение 5 лет с даты последней записи и может быть уничтожена только после проведения проверки налоговыми органами.

В новых условиях НДС определяется исходя из стоимости товара без НДС, ставки НДС (стоимость товара без НДС * ставка / 100). При этом следует иметь в виду, что стоимость без НДС содержит себестоимость, прибыль, все налоги, включаемые в выручку.

Начиная с 1 января 2000 года, в отгрузочных документах поставщики обязаны выделять суммы НДС.

С 1 января 2004 года максимальная ставка НДС установлена в размере 18 процентов.

При импорте товаров продавцы из Российской Федерации до 2005г. предъявляли белорусским покупателям сумму налога на добавленную стоимость, так как до этого времени в торговых отношениях между этими странами применялось взимание косвенных налогов по принципу страны происхождения товаров. Поскольку сумма налога была предъявлена и оплачена, то она принималась к вычету при исчислении суммы НДС, подлежащей уплате в бюджет Республики Беларусь. С 1 января 2005 г. вступило в силу Соглашение между Правительством Российской Федерации о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг от 15 сентября 2004 г., согласно которому в торговых отношениях между Республикой Беларусь и Российской Федерацией взимание косвенных налогов стало осуществляться по принципу страны назначения. А это значит, что теперь суммы налога на добавленную стоимость по товарам, ввозимым из Российской Федерации в Республику Беларусь, поступают в бюджет Республики Беларусь, а не в бюджет Российской Федерации. Положением о порядке взимания косвенных налогов и механизме контроля за их уплатой при перемещении товаров между Республикой Беларусь и Российской Федерацией установлено, что суммы косвенных налогов, уплаченные по товарам, ввозимым с территории Российской Федерации на территорию Республики Беларусь, подлежат вычетам в порядке, предусмотренном законодательством Республики Беларусь [30].

НДС представляет собой изъятие в бюджет части прироста стоимости, создаваемой на всех стадиях производства и реализации. НДС - многоступенчатый налог, он взимается каждый раз, когда товар меняет владельца, но облагается не весь оборот, а только его часть - добавленная стоимость.

Механизм налога на добавленную стоимость наиболее ярко раскрывается при рассмотрении способов исчисления налога.

Первый способ называется прямым (бухгалтерским). НДС определяется по формуле (2.1):

![]() , (2.1)

, (2.1)

где

![]() - ставка налога;

- ставка налога;

![]() - оплата труда;

- оплата труда;

![]() - прибыль.

- прибыль.

При этом методе необходимо рассчитывать добавленную стоимость в каждом акте купли-продажи, что весьма трудоемко.

Второй способ называется косвенным (аддитивным), и формула расчета (2.2) формируется производно от первой:

![]() (2.2)

(2.2)

Такой способ позволяет дифференцировать ставки налога на трудовой доход и прибыль с целью их регулирования.

Третий способ называется методом прямого вычитания. В данном случае налог рассчитывается по формуле (2.3):

![]() , (2.3)

, (2.3)

где

![]() - выручка от реализации;

- выручка от реализации;

![]() - материальные

затраты.

- материальные

затраты.

Способ такого исчисления более унифицирован, однако требует четкого определения понятий «добавленная стоимость» и «материальные затраты».

Самый распространенный способ исчисления НДС называется косвенным методом вычитания или зачетным методом по счетам и рассчитывается по формуле (2.4):

![]() (2.4)

(2.4)

Этот метод получил название также счет фактурного, или инвойсного, от названия основного носителя информации - инвойса (счет фактуры), в котором отдельно указываются стоимость сделки (без учета налога) и валовой НДС по установленной ставке. Данный способ расчета обеспечивает техническое и юридическое преимущество: наличие инвойса поставщика становится принципиальным моментом совершения сделки с одновременной информацией партнеров о налоговых обязательствах. Инвойс позволяет проследить движение товара, процесс сбора налога приобретает почти автоматический характер, а налоговые органы выполняют лишь контрольные функции [14].

Уплата НДС производится на основании налоговой декларации, представляемой налогоплательщиком в налоговые органы и отражающей самостоятельно исчисленную сумму налога. Налоговая декларация представляется налогоплательщиком независимо от того, имеются ли у него обязательства по уплате налога за соответствующий налоговый период.

Сроки уплаты зависят от величины платежа. Уплата налога при реализации товаров (работ, услуг) производится нарастающим итогом с начала года, по окончании каждого налогового периода исходя из фактической реализации товаров (работ, услуг) за истекший налоговый период не позднее 22-го числа месяца, следующего за истекшим налоговым периодом.

Порядок исчисления налога предусматривал определение добавленной стоимости в целом по предприятию с учетом внереализационных убытков и доходов и представлял тип товарного НДС, исчисляемого способом прямого вычитания. Ставка налога составляла 28%. В последующем происходило неоднократное снижение ставок налога: в 2002 г. – 20%, в 2003 г. – 20%, в 2004 г. – 18%. Но, несмотря на то, что в качестве доходных источников бюджета ему отведено первое место, НДС практически выполняет роль надбавки к цене товара (работы или услуги).

После того, как исчислен налог на добавленную стоимость, предприятием производится начисление отчислений в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налог с пользователей автомобильных дорог.

В соответствии с Законом Республики Беларусь «О бюджете Республики Беларусь на 2006 год» с организаций взимаются: сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки – по ставке 2 процента, налог с пользователей автомобильных дорог – по ставке 1 процент от выручки, полученной от реализации товаров (работ, услуг) (банками и небанковскими кредитно-финансовыми организациями, за исключением Национального банка Республики Беларусь, - от дохода за вычетом расходов по уплате процентов, комиссионных и прочих банковских расходов; организациями независимо от организационно-правовой формы, осуществляющими торговую, заготовительную деятельность и деятельность по предоставлению услуг общественного питания, - от валового дохода; страховыми организациями – от балансовой прибыли). При этом филиалы, представительства и иные обособленные подразделения белорусских организаций, имеющие обособленный баланс и расчетный (текущий) либо иной банковский счет, по соответствующим объектам налогообложения исполняют налоговые обязательства этих организаций.

Уплата сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налога с пользователей автомобильных дорог производится единым платежом в размере 3 процентов.

Начисление данных отчислений производится предприятием в соответствии с Инструкцией о порядке реализации взимания сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налога с пользователей автомобильных дорог в 2006 году, утвержденной постановлением Министерства по налогам и сборам Республики Беларусь, от 23.01.2006г. №8.

Плательщики целевых платежей ежемесячно не позднее 20-го числа месяца, следующего за отчетным, представляют в налоговые органы по месту постановки на учет налоговую декларацию (расчет) о суммах исчисленных сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налога с пользователей автомобильных дорог за отчетный месяц.

Уплата целевых платежей производится организациями ежемесячно нарастающим итогом с начала года. Уплата целевых платежей производится плательщиками ежемесячно не позднее 22-го числа месяца, следующего за отчетным.

Плательщики, имеющие льготы по целевым платежам, одновременно с налоговой декларацией (расчетом) представляют сведения об использованных льготах по целевым платежам, сбору в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налогу с пользователей автомобильных дорог в дорожные фонды в 2006 году, а также документы, подтверждающие право на льготы [6].

2.2 Налоги и отчисления, включаемые в себестоимость продукции, работ, услуг

Налоги, отчисления и сборы, относимые на себестоимость продукции (работ, услуг), образуют отдельную группу налогов, действующих на территории Республики Беларусь. В данную группу включаются экологический, земельный, чрезвычайный налоги, отчисления в Государственный фонд содействия занятости, в Фонд социальной защиты населения.

Налоги, отчисления, относимые на себестоимость продукции (работ, услуг), целевые сборы, их введение и взимание предусмотрено не общими, абстрактными потребностями общества, а необходимостью финансирования конкретных общегосударственных нужд. Так, например, земельный налог взимается для финансирования землеустроительных нужд общества, экологический налог - для поддержания экологического благополучия в государстве, чрезвычайный налог - для финансирования мероприятий, связанных с ликвидацией последствий аварии на ЧАЭС.

Основная сумма налогов, отчислений и сборов, относимых на себестоимость продукции (работ, услуг), направляется на формирование доходов местных бюджетов, что позволяет максимально реализовать целевую направленность этих денежных потоков.

Следует отметить, что факт отнесения налогов и сборов на себестоимость не имеет должного теоретического обоснования.

Во-первых, себестоимость - это вполне определенная экономическая категория, с заданным составом производственных и коммерческих расходов. Налоговые расходы в себестоимости не должны быть априори. Во-вторых, отдельные налоги, отчисления, сборы, относимые на себестоимость, не соответствуют классическому пониманию налогов. Так, например, обязательные отчисления в Фонд социальной защиты населения носят компенсационный характер и являются отложенной частью оплаты труда.

Однако, несмотря на приведенные проблемы теоретического обоснования группы налогов, относимых на себестоимость продукции (работ, услуг), они широко используются в Республике Беларусь [29].

Чрезвычайный налог введен в Республике Беларусь с целью сбора средств для финансирования затрат по ликвидации последствий аварии на Чернобыльской АЭС. Его размер и порядок уплаты устанавливаются ежегодно в рамках Закона «О бюджете Республики Беларусь».

Обязательные отчисления в Государственный фонд содействия занятости предусмотрены Законом «О занятости населения Республики Беларусь». Его средства также концентрируются в государственном бюджете для использования по целевому назначению.

Чрезвычайный налог и отчисления в Государственный фонд содействия занятости имеют одинаковую базу для исчисления и потому для удобства налогоплательщиков объединены в единый платеж, который зачисляется в доход республиканского бюджета, а затем распределяется по целевым назначениям.

Плательщиками единого платежа являются:

1) Юридические лица, осуществляющие предпринимательскую деятельность независимо от форм собственности. К ним относятся: отечественные и иностранные юридические лица, филиалы и другие обособленные подразделения этих юридических лиц, имеющие отдельный баланс, расчетный (текущий) или иной счет, участники договора о совместной деятельности, которым поручено ведение общих дел либо которые получили выручку от этой деятельности до ее распределения.

2) Индивидуальные предприниматели.

Объектом исчисления единого платежа является фонд заработной платы, состав которого устанавливается Советом Министров Республики Беларусь.

Размер единого платежа составляет 4 % от фонда заработной платы [2].

Исчисление единого платежа производится от всех видов выплат, включаемых в состав фонда заработной платы, без вычета из нее сумм налогов и других удержаний в соответствии с законодательством, независимо от источников финансирования расходов организации на заработную плату.

Исчисленные суммы единого платежа относятся на себестоимость продукции (работ, услуг) независимо от источников финансирования расходов организации на заработную плату.

Плательщики единого платежа не позднее 20-го числа месяца, следующего за отчетным, представляют в инспекции Министерства по налогам и сборам по месту постановки на учет расчет единого платежа за месяц. Уплата чрезвычайного налога и отчислений производится плательщиками ежемесячно не позднее 22-го числа месяца, следующего за отчетным [8].

Социальная защита населения выражается в том, что государство гарантирует своим гражданам материальную поддержку при утрате ими трудоспособности в результате инвалидности, старости, болезни, а также в случае потери кормильца и в других случаях, предусмотренных законодательством. Социальная защита включает два понятия:

- пенсионное страхование на случай достижения пенсионного возраста и потери кормильца;

- социальное страхование на случай временной нетрудоспособности, беременности и родов, рождения ребенка, трехлетнего ухода за ним, смерти застрахованного члена его семьи.

Законом установлено, что плательщиками обязательных страховых взносов в Фонд социальной защиты населения являются:

1) юридические лица;

2) индивидуальные предприниматели;

3) граждане, которым законодательством предоставлено право заключения и прекращения трудового договора с работниками;

4) работающие граждане.

С августа 2003 года в Беларуси введено раздельное начисление обязательных страховых взносов на пенсионное страхование и социальное.

Исчисление и уплата в бюджет в 2006 году экологического налога производится в соответствии с Инструкцией о порядке исчисления и уплаты в бюджет налога за пользование природными ресурсами (экологического налога), утвержденной постановлением Министерства по налогам и сборам Республики Беларусь от 16.03.2005 года № 36, Законом от 31.12.2005 года «О внесении изменений и дополнений в некоторые законы Республики Беларусь по налоговым и бюджетным вопросам» [9].

Согласно данной Инструкции начисленные суммы налога за добычу природных ресурсов и выбросы (сбросы) загрязняющих веществ в окружающую среду в пределах установленных лимитов относятся на издержки производства, а за добычу природных ресурсов и выбросы (сбросы) загрязняющих веществ в окружающую среду сверх установленных лимитов уплачиваются за счет прибыли, остающейся в распоряжении организации. С 1 января 2006 года экологический налог состоит из платежей:

- за использование (изъятие, добычу) природных ресурсов в пределах установленных лимитов;

- за выбросы загрязняющих веществ в атмосферный воздух в пределах установленных лимитов;

- за сбросы сточных вод или загрязняющих веществ в окружающую среду в пределах установленных лимитов;

- за размещение отходов производства в пределах установленных лимитов;

- за использование (изъятие, добычу) природных ресурсов сверх установленных лимитов либо без установленных лимитов;

- за выбросы загрязняющих веществ в атмосферный воздух сверх установленных лимитов либо без установленных лимитов;

- за сбросы сточных вод или загрязняющих веществ в окружающую среду сверх установленных лимитов либо без установленных лимитов;

- за размещение отходов производства сверх установленных лимитов либо без установленных лимитов;

- за переработку нефти и нефтепродуктов организациями, осуществляющими переработку нефти;

- за перемещение по территории Республики Беларусь нефти и нефтепродуктов;

- за геологоразведочные работы, выполненные за счет средств бюджета;

- за размещение товаров, помещенных под таможенный режим уничтожения и утративших свои потребительские свойства, а также отходов, образующихся в результате уничтожения товаров, помещенных под этот режим;

- за производство и (или) импорт пластмассовой тары и иных товаров, после утраты потребительских свойств, которых образуются отходы, оказывающие вредное воздействие на окружающую среду и требующие организации систем их сбора, обезвреживания и (или) использования [10].

Налог за использование природных ресурсов (экологический налог) уплачивается в бюджет индивидуальными предпринимателями ежеквартально не позднее 22-го числа месяца, следующего за отчетным кварталом, а остальными плательщиками – ежемесячно не позднее 22-го числа месяца, следующего за отчетным месяцем.

Одной из разновидностей экологических платежей, входящих в состав бюджетных фондов охраны природы Республики Беларусь, является плата за размещение отходов.

Отходы делятся на две категории - отходы потребления и отходы - производства.

Отходы потребления - это любые отходы, которые образуются в процессе жизнедеятельности человека, в том числе личного, семейного, домашнего или иного использования вещей, не связанного с осуществлением экономической деятельности. Данный вид отходов не рассматривается налоговым законодательством в качестве объекта налогообложения.

К отходам производства относятся отходы, образующиеся в процессе производства продукции или энергии, выполнения работ или оказания услуг, предназначенных для реализации. К названным отходам относятся также остатки, побочные и сопутствующие продукты добычи и обогащения полезных ископаемых. Размещение отходов производства содержит объект налогообложения, а точнее, объект взимания специальной платы. Процедуру взимания такой платы регламентирует Закон Республики Беларусь «Об отходах» от 25 ноября 1993 г.

Плательщиками платы за размещение отходов являются собственники этих отходов (юридические лица, включая иностранные, филиалы и другие обособленные подразделения этих юридических лиц, имеющие отдельный баланс, расчетный (текущий) счет, участники договора о совместной деятельности, которым поручено ведение общих дел либо которые получили выручку от этой деятельности до ее распределения, и индивидуальные предприниматели).

Плата за размещение отходов вносится за фактические объемы размещения (хранения и (или) захоронения) отходов в санкционированных местах по установленным нормативам.

Плата за размещение отходов производства состоит из платежей за размещение отходов в пределах установленных лимитов размещения отходов производства и платежей сверх установленных лимитов размещения отходов производства.

Фактический объем отходов, размещаемых в санкционированных местах, определяется собственниками отходов замерами или расчетным путем и подлежит учету в установленном порядке.

Исходными данными для расчета фактического объема размещаемых отходов служат: данные материального баланса на единицу выпускаемой продукции и инструментальные замеры; нормативы образования отходов; утвержденные отраслевые удельные характеристики отходов на единицу продукции; данные о временном режиме работы оборудования за месяц, квартал, год; форма 2 государственной статистической отчетности (отходы); данные экологического паспорта промышленной организации; данные учета движения отходов.

Нормативы платы за размещение отходов устанавливает Совет Министров Республики Беларусь.

Плата за размещение отходов вносится плательщиками исходя из фактических объемов их размещения [29].

Порядок расчета налога за размещение отходов производства:

1) Расчет платежей за размещение конкретного вида отходов производства на объектах размещения отходов (в санкционированных местах размещения отходов) в пределах установленного лимита за отчетный период (месяц, квартал) производится по формуле:

![]() ,

(2.5)

,

(2.5)

где

![]() – размер платежа за

размещение отходов в пределах лимита, рублей;

– размер платежа за

размещение отходов в пределах лимита, рублей;

![]() – ставка налога

за размещение отходов производства, в рублях за тонну, установленная Советом

Министров Республики Беларусь;

– ставка налога

за размещение отходов производства, в рублях за тонну, установленная Советом

Министров Республики Беларусь;

![]() – фактический

объем отходов производства, размещенных в отчетном периоде, тонн.

– фактический

объем отходов производства, размещенных в отчетном периоде, тонн.

2) Сумма налога за размещение отходов производства в пределах установленных лимитов определяется как сумма платежей за размещение всех конкретных видов отходов:

![]() ,

(2.6)

,

(2.6)

3) Расчет платежей за размещение конкретных отходов сверх установленного лимита или без установленного лимита в случаях, когда его установление предусматривается законодательством, на объектах размещения отходов (в санкционированных местах размещения отходов) производится по формуле:

![]() , (2.7)

, (2.7)

где

![]() – размер платежа за

размещение отходов производства сверх установленного лимита или без

установленного лимита в случаях, когда его установление предусматривается

законодательством;

– размер платежа за

размещение отходов производства сверх установленного лимита или без

установленного лимита в случаях, когда его установление предусматривается

законодательством;

![]() – коэффициент

кратности, установленный в соответствии с законодательством;

– коэффициент

кратности, установленный в соответствии с законодательством;

![]() – фактический

объем отходов, размещенных в отчетном периоде, тонн (килограмм);

– фактический

объем отходов, размещенных в отчетном периоде, тонн (килограмм);

![]() – установленный

лимит на размещение отхода производства, тонн.

– установленный

лимит на размещение отхода производства, тонн.

4) Сумма налога за размещение отходов производства сверх установленного лимита или без установленного лимита в случаях, когда его установление предусматривается законодательством, определяется как сумма платежей за размещение всех конкретных видов отходов производства, размещенных сверх установленного лимита или без установленного лимита в случаях, когда его установление предусматривается законодательством:

![]() (2.8)

(2.8)

Налог за размещение отходов производства сверх установленного лимита или без установленного лимита в случаях, когда его установление предусматривается законодательством, начисляется с месяца, в котором допущено превышение установленного лимита или указанный лимит отсутствует.

5) Расчет платежей за хранение с учетом накопления отходов производства, вносимых ежегодно, за конкретный вид отходов определяется по формуле:

![]() ,

(2.9)

,

(2.9)

где

![]() – размер платежа за

хранение отходов производства с учетом накопления;

– размер платежа за

хранение отходов производства с учетом накопления;

![]() –

ставка налога за хранение отходов производства с учетом накопления;

–

ставка налога за хранение отходов производства с учетом накопления;

![]() – фактический

объем отходов, размещенных на хранение в отчетном периоде;

– фактический

объем отходов, размещенных на хранение в отчетном периоде;

![]() –

объем

переработанных, утилизированных, обезвреженных отходов в течение отчетного

периода.

–

объем

переработанных, утилизированных, обезвреженных отходов в течение отчетного

периода.

6) Налог за размещение отходов производства с учетом освоенных капитальных вложений, направленных на совершенствование технологических процессов с целью уменьшения (ликвидации) отходов производства, строительства или реконструкции объектов размещения и (или) обезвреживания отходов, а также объектов, в процессе эксплуатации которых осуществляется использование отходов, определяется как разность суммы налога за размещение всех видов отходов производства, причитающейся к уплате за отчетный период, и суммы фактически освоенных за отчетный период капитальных вложений, за исключением капитальных вложений, финансируемых из бюджета:

![]() , (2.10)

, (2.10)

где

![]() - размер налога за

размещение отходов производства с учетом освоенных капитальных вложений,

рублей;

- размер налога за

размещение отходов производства с учетом освоенных капитальных вложений,

рублей;

![]() -

сумма

налога за размещение всех видов отходов производства, причитающаяся к уплате за

отчетный период (за исключением суммы налога за хранение отходов производства с

учетом накопления), рублей;

-

сумма

налога за размещение всех видов отходов производства, причитающаяся к уплате за

отчетный период (за исключением суммы налога за хранение отходов производства с

учетом накопления), рублей;

![]() -

сумма всех капитальных вложений, освоенных за отчетный период, рублей;

-

сумма всех капитальных вложений, освоенных за отчетный период, рублей;

![]() -

сумма капитальных вложений, освоенных за отчетный период из бюджетных

источников финансирования, рублей [9].

-

сумма капитальных вложений, освоенных за отчетный период из бюджетных

источников финансирования, рублей [9].

Исчисление и уплата в бюджет земельного налога производится в 2006 году в соответствии с Инструкцией о порядке исчисления и уплаты платежей за землю юридическими лицами, утвержденной Постановлением Министерства по налогам и сборам Республики Беларусь от 31.01.2004 г. №21 (в ред. Постановлений МНС от 29.12.2004 №139, от 05.05.2005 №86, от 12.10.2005 №106).

Основанием для исчисления земельного налога является государственный акт на право владения (пользования) землей или государственный акт на право собственности на землю, удостоверение на право временного пользования землей или решение соответствующего органа о предоставлении этого участка.

Объектом налогообложения является земельный участок на территории Республики Беларусь, который находится во владении, пользовании и собственности юридического лица. Размер земельного налога устанавливается в виде ежегодных фиксированных платежей за гектар земельной площади, в зависимости от категории земель с применением коэффициентов, учитывающих уровень инфляции в отношении к декабрю предыдущего года.

Юридические лица земельный налог относят на затраты по производству продукции, выполнению работ, и оказанию услуг. Налог на земельные участки, превышающие установленные нормы отвода, а также используемые без соответствующего решения на их отвод, взимается в двукратном размере и уплачивается за счет прибыли, остающейся в распоряжении предприятия.

Юридические лица исчисляют земельный налог самостоятельно и представляют в налоговые органы по месту постановки на учет и по месту расположения земельных участков налоговые декларации (расчет) о сумме земельного налога на текущий год ежегодно не позднее 1 марта текущего года.

Земельный налог уплачивается в течение года равными частями не позднее 15 апреля, 15 июля, 15 сентября, 15 ноября [7].

2.3 Налоги, уплачиваемые из прибыли

К налогам, уплачиваемым в бюджет из прибыли предприятий Республики Беларусь относятся:

- налог на прибыль;

- налог на доходы;

- налог на недвижимость;

- местные налоги и сборы.

Налог на прибыль является прямым налогом, поскольку его сумма, с одной стороны, зависит от конечных финансовых результатов деятельности предприятий, а с другой - непосредственно относится на уменьшение их доходов. При этом налоговый метод обложения прибыли обеспечивает правовую защиту имущественных интересов предприятий независимо от форм собственности. Он строится на стабильных и долговременных финансовых отношениях с бюджетом и обеспечивает полную самостоятельность предприятий в распоряжении прибылью после уплаты налога [29].

Плательщиками налога на прибыль являются юридические лица Республики Беларусь, иностранные юридические лица и международные организации, участники простого товарищества, которым поручено ведение общих дел или получившие выручку от реализации до ее распределения, а также хозяйственные группы.

Облагаемая налогом прибыль исчисляется исходя из суммы прибыли от реализации товаров (работ, услуг), иных ценностей (включая основные средства, товарно-материальные ценности, нематериальные активы), имущественных прав и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.