Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Налогообложение предприятий малого бизнеса

Дипломная работа: Налогообложение предприятий малого бизнеса

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. Исследование предприятий малого бизнеса

1.1 Понятие и признаки малых предприятий

1.2 Организационно-правовые основы деятельности малых предприятий

ГЛАВА 2. Теоретические и методологические основы системы налогообложения в России

2.1 Сущность и функции налогов. Принципы налогообложения

2.2 Классификация налогов

2.3 Налогообложение предприятий малого бизнеса

2.3.1 Характеристика общеустановленной системы налогообложения

2.3.2 Специальные режимы налогообложения

ГЛАВА 3. Анализ практики налогообложения в ООО ТД«Мотордеталь»

3.1 Общая характеристика организации

3.2 Организационная структура организации

3.3 Формы налогового учета организации

3.4 Система налогообложения организации

3.5 Рекомендации по совершенствованию налогообложения организации

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Одной из серьезнейших проблем Российской экономики является недостаток у государства финансовых ресурсов, вызванный в определяющей мере низким поступлением налогов в бюджеты всех уровней. Без выполнения комплекса мероприятий по повышению собираемости налогов невозможно осуществить структурную перестройку российской экономики, повысить инвестиционную активность, решить назревшие социальные проблемы в обществе.

Один из авторов Декларации независимости США Б. Франклин произнес такую фразу: «…в жизни нет ничего неизбежного, кроме смерти и налогов».

В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. Являясь инструментом перераспределения, налоги призваны гасить возникающие сбои в системе распределения и стимулировать людей в развитии той или иной формы деятельности.

Именно налоговая система на сегодняшний день оказалась, пожалуй, главным предметом дискуссий о путях и методах реформирования. Актуальность её очевидна, т.к. любому человеку рано или поздно придётся столкнуться с выплатой налогов или подачей налоговой декларации. Это может произойти, если человек собирается заниматься частным предпринимательством или создавать свою фирму.

Государство подходит ко всем налогоплательщикам с точки зрения единства и всеобщности правил. Порядок налогообложения устанавливается заранее законом, так что размер и срок уплаты налога известен заблаговременно.

С самого начала введения новой налоговой системы вопросам налогообложения малого предпринимательства уделяется большое внимание. Развитие этого направления эффективно по всем параметрам: оно решает социальные вопросы, связанные с занятостью населения, позволяет быстро переналаживать производство и тем самым оперативно реагировать на потребности рынка, делает продукцию экономически конкурентоспособной и т.д.

Количество малых предприятий – важный показатель развития экономики. К настоящему времени в России насчитывается около одного миллиона малых предприятий, из которых 45% работает в области торговли и общественного питания, 16% - в промышленности, столько же в строительстве. Общая численность занятых на малых предприятиях составляет более 7 миллионов человек.

Информационная база: в наше время существует множество разнообразной литературы по вопросам налогообложения: конспекты лекций, учебные пособия, а так же множество периодических изданий, например журналы «Эксперт», «Консультант плюс», «Главный бухгалтер», «Главбух», «Двойная запись», «Российский налоговый курьер», «Бухгалтерский учет», газета «Эпиграф».

Теоретической и методологической основой исследования дипломной работы послужили труды отечественных и зарубежных экономистов по вопросам применения единого налога на вмененный доход, источники энциклопедического характера материалы периодической печати. В работе использованы законодательные и нормативные акты.

Объектом исследования является система налогообложения, предметом исследования – система налогообложения предприятий малого бизнеса.

Целью данной выпускной квалификационной работы является раскрытие сущности налогообложения предприятий малого бизнеса.

Для выполнения данной цели следует решить следующие задачи:

· определить сущность налогов и налоговой системы;

· рассмотреть виды и функции налогов;

· изучить особенности налогообложения предприятий малого бизнеса.

Структура работы: данная дипломная работа состоит из введения, в котором выделена актуальность, цели и задачи работы, информационная база, предмет и объект исследования; трех глав (первая глава исследует теоретические основы предприятий малого бизнеса; вторая глава рассматривает теоретические и методологические основы системы налогообложения в России; третья глава представляет собой анализ практики налогообложения в ООО ТД «Мотордеталь»); заключения, в котором сделаны основные выводы по работе; списка используемой литературы, содержащего 28 источников и 3 приложений.

ГЛАВА 1. Исследование предприятий малого бизнеса

1.1 Понятие и признаки малых предприятий

В современный период развития экономики особое значение приобретает развитие среднего и мелкого предпринимательства, малого бизнеса. Именно малые предприятия, не требующие крупных стартовых инвестиций и гарантирующие высокую скорость оборота ресурсов, способны наиболее быстро и экономно решать проблемы реструктуризации экономики, формирования и насыщения рынка потребительских товаров в условиях дестабилизации российской экономики и ограниченности финансовых ресурсов.

Малое предпринимательство, оперативно реагируя на изменение конъюнктуры рынка, придает экономике необходимую гибкость. По утверждению Т.В. Владимировой «…малые компании способны оперативно реагировать на изменение потребительского спроса и за счет этого обеспечивать необходимое равновесие на потребительском рынке… Малый бизнес вносит существенный вклад в формирование конкурентной среды, что для нашей высоко монополизированной экономики имеет первостепенное значение».

Развитие малого и среднего бизнеса отвечает общемировым тенденциям к формированию гибкой смешанной экономики, сочетанию разных форм собственности и адекватной им модели хозяйства, в которой реализуется сложный синтез конкурентного рыночного механизма и государственного регулирования крупного, среднего и мелкого производства. И если крупный бизнес — это скелет, ось современной экономики, то все многообразие среднего и мелкого предпринимательства — мышцы, живая ткань хозяйственного организма. Это один из ведущих секторов, во многом определяющий темпы экономического роста, состояние занятости населения, структуру и качество валового национального продукта.

В Японии к малым предприятиям причисляют предприятия, отвечающие следующим требованиям (табл. 1.1):

Таблица 1.1

Требования, предъявляемые к малым предприятиям в Японии

| Уставный капитал, млн. йен, не более | Число занятых, чел., не более | |

| Промышленность | 100 | 300 |

| Оптовая торговля | 30 | 100 |

| Розничная торговля | 10 | 50 |

Федеральным законом от 24 июля 2007 года №209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (с вступлением в силу с 1 января 2008 года) определены категории, по которым организации можно относить к субъектам малого и среднего предпринимательства.

Категории субъектов малого и среднего предпринимательства:

1. К субъектам малого и среднего предпринимательства относятся внесенные в единый государственный реестр юридических лиц потребительские кооперативы и коммерческие организации (за исключением государственных и муниципальных унитарных предприятий), а также физические лица, внесенные в единый государственный реестр индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица (индивидуальные предприниматели), крестьянские (фермерские) хозяйства, соответствующие следующим условиям:

1) для юридических лиц – суммарная доля участия Российской Федерации, субъектов Российской Федерации, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) указанных юридических лиц не должна превышать двадцать пять процентов (за исключением активов акционерных инвестиционных фондов и закрытых паевых инвестиционных фондов), доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого или среднего предпринимательства, не должна превышать двадцать пять процентов.

2) средняя численность работников за предшествующий календарный год не должна превышать следующие предельные значения средней численности работников для каждой категории субъектов малого или среднего предпринимательства:

а) от ста одного до двухсот пятидесяти человек включительно для средних предприятий;

б) до ста человек включительно для малых предприятий; среди малых предприятий выделяются микропредприятия – до пятнадцати человек;

3) выручка от реализации товаров (работ, услуг) без учета НДС или балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) за предшествующий календарный год не должна превышать предельные значения, установленные Правительством Российской Федерации для каждой категории субъектов малого и среднего предпринимательства.

2. Вновь созданные организации или вновь зарегистрированные индивидуальные предприниматели и крестьянские (фермерские) хозяйства в течении того года, в котором они зарегистрированы, могут быть отнесены к субъектам малого и среднего предпринимательства, если их показатели средней численности работников, выручки от реализации товаров (работ, услуг) или балансовой стоимости активов (остаточной стоимости основных средств и нематериальных активов) за период, прошедший со дня их государственной регистрации, не превышают предельные значения, установленные в пунктах 2 и 3 части 1 настоящей статьи.

3. Средняя численность работников микропредприятия, малого предприятия или среднего предприятии за календарный год определяется с учетом всех его работников, в том числе работников, работающих по гражданско-правовым договорам или по совместительству с учетом реально отработанного времени, работников представительств, филиалов и других обособленных подразделений указанных микропредприятия, малого или среднего предприятия.

4. Выручка от реализации товаров (работ, услуг) за календарный год определяется в порядке, установленном Налоговым кодексом Российской Федерации.

5. Балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) определяется в соответствии с законодательством Российской Федерации о бухгалтерском учете.

1.2 Организационно-правовые основы деятельности малых предприятий

Регистрация субъектов малого предпринимательства, постановка на налоговый учет.

Для регистрации в качестве субъекта малого предпринимательства согласно ст. 4 Закона №88-ФЗ (в ред. от 21.03.2002 г.) должно быть подано заявление установленного образца. И с этого момента коммерческая организация проходит процедуру регистрации и получает соответствующий статус в органах исполнительной власти, уполномоченных действующим законодательством.

Законом №88-ФЗ предусмотрен единый порядок государственной регистрации субъектов малого предпринимательства на всей территории Российской Федерации. Органы местного самоуправления не вправе вводить на своей территории дополнительные условия регистрации субъектов малого предпринимательства по сравнению с условиями, установленными законами и иными нормативными правовыми актами Российской Федерации.

Иногда по тем или иным причинам уполномоченные органы отказывают в регистрации или затягивают ее. Уклонение от регистрации субъектов малого предпринимательства, или необоснованный отказ в ее осуществлении могут быть обжалованы в суде в установленном порядке.

В некоторых случаях уполномоченные органы на местах, формально не отказывая в регистрации, настаивают, что особый порядок регистрации для получения статуса субъекта малого предпринимательства не требуется, мотивируя это тем, что, по их мнению, предприятие, если оно соответствует всем установленным законом критериям, может считаться малым без каких-либо дополнительных организационных процедур.

Такой подход не верен, так как в законе ясно прописано, что получение статуса субъекта малого предпринимательства происходит после процедуры регистрации.

Открытие расчетных счетов.

Малые предприятия в процессе своей деятельности большую часть расчетов осуществляют безналичным путем. Для перечисления денежных средств со счета плательщика на счет получателя малые предприятия пользуются услугами банка. Положение о безналичных расчетах в Российской Федерации, утвержденное ЦБ Российской Федерации от 03.10.2002 г. №2-П (с изм. и доп. от 03.03.2003 г.), является нормативно-правовым актом, который регламентирует порядок ведения банковских операций. Малые предприятии в банках могут открывать следующие виды счетов:

· расчетный счет;

· валютный и другие счета.

Малые предприятия для хранения денежных средств и операций по расчетам с другими предприятиями, состоящие на хозрасчете, имеющие самостоятельный баланс и наделенные оборотными средствами, выбирают учреждения банков самостоятельно.

Расчетный счет служит для сосредоточения свободных денежных средств и поступлений за реализованную продукцию, выполненные работы и услуги, краткосрочные и долгосрочные ссуды, получаемые от банка, и прочие зачисления, а также для перечисления денежных средств, в частности:

· оплата поставщикам;

· погашение задолженности бюджету;

· по внебюджетным платежам;

· получение денег в кассу для выдачи заработной платы, материальной помощи и т.п.

Для того, чтобы банк выдал наличные деньги или произвел безналичные перечисления с этого счета, требуется приказ малого предприятии – владельца расчетного счета или согласие предприятия (акцепт).

Если предприятие создает нехозрасчетное подразделение (филиал, склад, магазин) не по месту нахождения своего главного предприятия, подразделения, по ходатайству владельца основного счета могут быть открыты расчетные субсчета в том регионе, где создается подразделение (для осуществления операций, разрешенных головным предприятием). Также могут быть открыты текущие счета (общественным, бюджетным организациям и т.д.).

Для открытия расчетного счета в банке необходимо предоставить следующие документы:

· заявление на открытие счета;

· временное свидетельство о регистрации, выданное регистрирующим органом;

· прошнурованные и пронумерованные, заверенные нотариально или регистрирующим органом копии устава и учредительного договора;

· заверенные в установленном порядке в двух экземплярах банковские карточки с образцами подписей и оттиска печати;

· протокол собрания учредителей о создании предприятия;

· копии приказа руководителя о назначении главного бухгалтера;

· документ, подтверждающий постановку на учет в налоговом органе.

При этом банк в пятидневный срок сообщает в налоговый орган об открытии счета.

На всех банковских документах право первой подписи принадлежит руководителю или заместителю руководителя предприятия, второй – главному бухгалтеру или при отсутствии в штате этой должности – лицу, на которого возложено ведение бухгалтерского учета. Наличие двух подписей на банковских документах является важнейшим условием, необходимым для принятия денежно-расчетных документов к исполнению банком. При открытии расчетного субсчета подразделению в банк предоставляются вместе с банковскими карточками приказ головного предприятия о создании подразделения и заявление о перечислении возможных операций, которые разрешается совершать по этому субсчету.

Если открывается и расчетный, и текущий счет, наряду с вышеперечисленными документами представляется в банк, утвержденный головной организацией, устав подразделения. При этом банковские карточки в случае открытия расчетных субсчетов и текущих счетов заверяются печатью вышестоящей организацией; нотариального заверения не требуется.

После предоставления вышеперечисленных документов на открытие счета, подписания договора на банковское обслуживание по распоряжению управляющего банком счету малого предприятия присваивается номер и заводится лицевой счет для учета движения его средств.

Для получения постоянного свидетельства о регистрации требуется после открытия расчетного счета представить справку о внесении половины уставного капитала. После внесения средств на расчетный счет в сумме 50% определенного в учредительном договоре размера уставного фонда в денежной сумме банк выдает справку о внесении половины уставного капитала.

Кроме безналичных перечислений, средства могут быть внесены учредителями наличными прямо на расчетный счет. Для этого оформляется объявление на взнос наличными.

Лицензирование отдельных видов деятельности.

Федеральный закон от 11.03.2003 г. №32-ФЗ «О внесении изменений в Федеральный закон «О лицензировании отдельных видов деятельности» содержит общие требования по лицензированию отдельных видов деятельности. Лицензии выдаются отдельно на каждый вид деятельности. Юридическое лицо, получив лицензию на осуществление определенного вида деятельности, не может передавать лицензию другим лицам. Деятельность, на осуществление которой федеральными органами государственной власти выдана лицензия, может осуществляться на всей территории Российской Федерации. В случае, если лицензия выдана субъектом Российской Федерации, деятельность по данной лицензии может осуществляться на территории данного субъекта федерации. На территории других субъектов федераций такая деятельность может осуществляться при условии уведомления лицензиатом лицензирующих органов соответствующих субъектов Российской Федерации.

Юридическое лицо может владеть несколькими лицензиями.

Сроки действия лицензии регламентируются Положением о лицензировании конкретного вида деятельности, но не могут быть менее, чем три года.

Федеральными законами и Положениями о лицензировании конкретных видов деятельности может предусматриваться и бессрочное действие лицензии. При отдельном заявлении соискателя лицензии она может выдаваться на срок менее трех лет. А также срок действия лицензии может быть продлен (по заявлению лицензиата), если иное не предусмотрено Положением о лицензировании конкретного вида деятельности. Если за время действия лицензии зафиксированы были нарушения лицензионных требований и условий, то в продлении срока действия лицензии может быть отказано.

Сертификация товаров, работ, услуг.

Сертификация продукции – это процедура подтверждения соответствия, посредством которой независимая от изготовителя (продавца, исполнителя) и потребителя (покупателя) организация удостоверяет в письменной форме, что продукция соответствует установленным требованиям.

Сертификация продукции осуществляется с целью:

· создания условий для деятельности хозяйствующих субъектов на товарном рынке;

· защиты потребителей от некачественной продукции;

· содействия потребителям в выборе продукции;

· контроля безопасности продукции.

Главная цель сертификации – это защита потребителей. Для этого законодательство Российской Федерации предъявляет ряд требований к производству и продаже определенных товаров.

На основании и в соответствии с Федеральным законом от 19.06.95 г. №89-ФЗ (с изм. и доп. от 28.05.2003 г.) продавцы, реализующие товары, подлежащие обязательной сертификации, обязаны:

1) реализовывать эти товары только при наличии сертификата, выданного или признанного уполномоченным на то органом, или декларации о соответствии, принятой в установленном порядке;

2) обеспечить соответствие реализуемых товаров требованиям нормативных документов, на соответствие которым они были сертифицированы, и маркирование их знаком соответствия в установленном порядке;

3) указывать в сопроводительной технической документации сведения о сертификате или декларации о соответствии и нормативных документах, которым должны соответствовать товары, и обеспечивать доведение этой информации до покупателя;

4) приостанавливать или прекращать реализацию товаров в случае:

· если они не отвечают требованиям нормативных документов, на соответствие которым сертифицированы или подтверждены декларациями о соответствии;

· по истечении сроков действия сертификатов, деклараций о соответствии или сроков годности товаров, сроков их службы;

· если действие сертификатов приостановлено, либо отменено решением органа по сертификации;

5) обеспечивать беспрепятственное выполнение своих полномочий должностными лицами органов, осуществляющих обязательную сертификацию товаров и контроль за сертифицированными товарами;

6) извещать орган по сертификации в установленном им порядке об изменениях, внесенных в техническую документацию сертифицированных товаров.

ГЛАВА 2. Теоретические и методологические основы системы налогообложения в России

2.1 Сущность и функции налогов. Принципы налогообложения

В налоговом кодексе (часть I) в ред. Федерального закона от 09.07.99 г. №154-ФЗ «О введении в действие части первой Налогового кодекса Российской Федерации» сформулированы основные понятия, применяемые в налоговом законодательстве. В соответствии с Налоговым кодексом РФ налоги и сборы стали разными понятиями. Налог есть обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения и оперативного управления денежных средств в целях финансового обеспечения деятельности государства и/или муниципальных образований (п.1 ст.8 НК РФ).

Сбор есть обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов госорганами, органами местного самоуправления юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий) (п.2 ст.8 НК РФ).

Экономическая сущность налогов непосредственно вытекает из их функций.

Функция налога – это проявление его сущности в действии, способ выражения его свойств, функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов.

В условиях развитых рыночных отношений налогам присущи следующие функции: фискальная, регулирующая, стимулирующая, распределительная, контрольная.

Фискальная функция (лат. fiscus – государственная казна) проявляется в обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности. Это основная функция, характерная для всех государств на различных этапах развития. Посредством ее образуется центральный денежный фонд государства. С развитием рыночных отношений значение фискальной функции возрастает.

Фискальная функция налогов, формируя государственные финансовые ресурсы, создает объективные условия для вмешательства государства в экономику и этим обусловливает регулирующую функцию налогов.

Регулирующая функция. Государственное регулирование осуществляется в двух основных направлениях:

· регулирование рыночных, товарно-денежных отношений. Оно состоит главным образом в определении «правил игры», т.е. разработке законов, нормативных актов, определяющих взаимоотношения действующих на рынке лиц, прежде всего предпринимателей, работодателей и наемных рабочих. К ним относятся законы, постановления, инструкции государственных органов, регулирующие взаимоотношения товаропроизводителей, продавца и покупателей, деятельность банков, товарных и фондовых бирж, а также бирж труда, торговых домов, устанавливающие порядок проведения аукционов, ярмарок, правила обращения ценных бумаг и т.п. Это направление государственного регулирования рынка непосредственно с налогами не связано;

· регулирование развития народного хозяйства, общественного производства в условиях, когда основным объективным экономическим законом, действующем в обществе, является закон стоимости. Здесь речь идет главным образом о финансово-экономических методах воздействия государства на интересы людей, предпринимателей с целью направления их деятельности в нужном, выгодном обществу направлении. Таким образом, развитие рыночной экономики регулируется финансово-экономическими методами – путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций, государственных закупок и осуществления народно-хозяйственных программ и т.п. Центральное место в этом комплексе экономических методов занимают налоги. Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем.

Стимулирующая функция. С помощью налогов, льгот и санкций государство стимулирует технический прогресс и социально-экономическую деятельность приоритетных для него направлений, увеличивает число рабочих мест.

Эта функция проявляется в изменении объекта обложения, уменьшении налогооблагаемой базы, понижении налоговой ставки и др.

Распределительная функция, или, вернее, перераспределительная. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ – научно-технических, экономических и др. С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции и капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат: железные дороги и автострады, добывающие отрасли, электростанции и др. Перераспределительная функция налоговой системы носит ярко выраженный социальный характер, соответствующим образом построенная налоговая система позволяет придать рыночной экономике социальную направленность, как это сделано в Германии, Швеции и многих других странах. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджетных средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите.

Осуществляя налоговое регулирование, государство проводит всесторонний экономический анализ экономических систем и осуществляет налоговый контроль.

Поэтому налогам присуща контрольная функция, которая способствует количественному и качественному отражению хода распределительного процесса, позволяет контролировать полноту и своевременность налоговых поступлений в бюджет и в конечном счете позволяет определить необходимость налоговой системы.

Принципы налогообложения. Использование налогов в качестве основного источника доходов государства требует разработки определенных правил (принципов налогообложения). Наиболее ярко и точно они были сформулированы шотландским экономистом и философом Адамом Смитом (1723 - 1790) в его книге «Исследование о природе и причинах богатства народов», которая вышла в 1776 г. Эти принципы налогообложения прошли испытание временем, актуальны и сегодня, их по праву называют классическими. При формировании налоговой системы необходимо руководствоваться следующими принципами:

· принципом справедливости, утверждающим всеобщность обложения налогом и равномерность распределения его между гражданами соразмерно их доходам. Понимание справедливости зависит от исторического этапа развития, экономического устройства общества, социального статуса человека, его политических взглядов. А.Смит считал справедливыми такие налоги, которые являются всеобщими и учитывают платежеспособность плательщиков. На современном этапе развития налоговой системы юридические и физические лица должны принимать материальное участие в финансировании потребностей государства соизмеримо доходам, полученным ими под покровительством и при поддержке государства;

· принципом определенности, требующим, чтобы сумма, способ и время платежа были точно заранее известны плательщику. Неопределенность налогообложения, с одной стороны, приводит к тому, что плательщик может попасть под власть сборщика налогов, а с другой – создает условия уклонения от налогообложения. Кроме того, в условиях неопределенности системы налогообложения в целом, ее нестабильности и непредсказуемости трудно принимать решения, строить стратегию бизнеса;

· принципом удобства, который предполагает, что налог должен взиматься в такое время и таким способом, которые наиболее удобны для плательщика. При формировании налоговой системы и введении любого налога должны быть ликвидированы все формальности, акт уплаты налогов должен быть максимально упрощен: уплата налога должна производиться не получателем дохода, а источником выплаты, налоговый платеж приурочивается ко времени получения дохода. С точки зрения этого принципа наилучшими являются налоги на потребление, когда уплата осуществляется одновременно с покупкой товара;

· принципом экономии, заключающимся в сокращении издержек взимания налога, в рационализации системы налогообложения. Сегодня он рассматривается как чисто технический принцип построения налога: расходы по взиманию налога должны быть минимальными по сравнению с доходом, который приносит данный налог.

Со временем перечень был дополнен принципами обеспечения достаточности налогов (налогообложение должно строиться таким образом, чтобы обеспечить объем средств для бюджета) и подвижности налогов (налог может быть увеличен или сокращен в соответствии с объективными нуждами и возможностями государства), выбора надлежащего источника и объекта налогообложения, однократности обложения, научного подхода к установлению величины ставок налога [26. С.18].

Исключительно важным, особенно в условиях федерального государства, является соблюдение принципа четкого разделения налогов по уровням государственного управления. Этот принцип имеет в виду, что каждый орган власти (федеральный, региональный, местный) наделен конкретными полномочиями в области введения, отмены налогов, установления льгот, ставок налогов и иных его элементов.

Для стимулирования предпринимательской деятельности, предотвращения социальной напряженности имеет большое значение применение принципа научного подхода к установлению конкретной величины ставки налога. Суть его состоит в том, что величина налоговой нагрузки на плательщика должна позволять ему после уплаты налогов иметь доход, обеспечивающий удовлетворение жизненных потребностей.

Принципы налогообложения на практике реализуются через методы налогообложения.

Под методом налогообложения понимается установление зависимости между величиной ставки налога и размером объекта налогообложения. Разработаны четыре метода налогообложения: равный, пропорциональный, прогрессивный и регрессивный.

Метод равного налогообложения заключается в том, что все налогоплательщики уплачивают одинаковую сумму налога независимо от имеющегося в их собственности дохода или имущества. Равное налогообложение было широко распространено в Средневековье. В настоящее время оно применяется редко. В Российской Федерации данный метод использовался при построение некоторых местных налогов, например налога на содержание милиции, когда величина налоговой ставки определялась кратно установленному минимальному размеру оплаты труда.

Этот метод характеризуется простотой исчисления и взимания налогов. Однако он считается несправедливым, так как не учитывает платежеспособность налогоплательщика. Налоги, построенные по равному методу, наиболее тяжелы для малоимущих и легки для лиц с большими доходами.

Метод пропорционального налогообложения предусматривает одинаковую величину налоговой ставки для всех плательщиков. Однако сумма налога, уплачиваемая в бюджет, будет различной, так как ее величина будет зависеть от размера объекта обложения. Этот метод считается более справедливым, поскольку учитывает платежеспособность налогоплательщика. Но при пропорциональном методе налоговое бремя ослабляется по мере роста дохода плательщика. В настоящее время по пропорциональному методу построено большинство налогов (налог на прибыль, налог на добавленную стоимость, налог на доходы физических лиц и др.).

Суть метода прогрессивного налогообложения состоит в том, что размер ставки налога увеличивается с увеличением размера дохода или имущества. При прогрессивном налогообложении плательщики могут платить налоги по разным ставкам. Сейчас используются три формы прогрессии: простая поразрядная, относительная поразрядная и сложная.

При простой поразрядной прогрессии доходы делятся на разряды. Для каждого разряда указываются минимальная и максимальная величина доходов («вилка» доходов) и твердая сумма налогового оклада. При этом методе размер суммы налога совпадает с налоговой ставкой в пределах одного разряда и не зависит от величины дохода, приходящегося на этот разряд. Для простой поразрядной прогрессии характерен резкий скачок суммы налога при переходе от одного разряда к следующему.

Относительная поразрядная прогрессия предусматривает деление доходов на разряды, каждому разряду присваивается своя ставка налога, которая применяется ко всей базе обложения. При данной форме прогрессии внутри разряда сохраняется пропорциональность обложения, однако при переходе к следующему разряду, так же как и при простой прогрессии, происходит резкий скачок. Кроме того, возможны случаи, когда у владельца высокого дохода после уплаты налога останется в распоряжении сумма меньше, чем у владельца низкого дохода. Эта несправедливость устраняется применением сложной прогрессии.

Сложная поразрядная прогрессия считается наиболее полно удовлетворяющей требованию справедливости. При этом методе возросшая налоговая ставка применяется не ко всей налогооблагаемой базе, а только к той ее части, которая превышает предыдущий разряд. Элементы метода сложной поразрядной прогрессии применены при установлении налога с имущества, переходящего в порядке наследования или дарения.

Метод регрессивного налогообложения заключается в том, что для более высоких доходов установлены понижающие ставки налогообложения. Элементы регрессивного метода налогообложения применены при установлении единого социального налога. В явном виде регрессивное налогообложение сегодня не встречается.

2.2 Классификация налогов

Классификация налогов позволяет установить их различия и сходство, свести их к не большому числу групп и тем самым облегчить их изучение и практическое использование. Особые свойства отдельных групп налогов требуют особых условий налогообложения и взимания, специфических административно-финансовых мер.

Тот или иной способ классификации налогов основан на ряде критериев. Множественность способов классификации налогов имеет то положительное свойство, что один и тот же конкретный налог, относимый в разных классификациях к различным группам, получает различные оценки и характеристики, что способствует его всестороннему изучению и познанию. Отнесение того или иного налога к определенному виду позволяет более четко уяснить содержание и суть [20. С. 24].

Существует несколько принципов классификации налогов:

1. по способу взимания налогов;

2. по субъекту налогообложения (налогоплательщику);

3. по объекту налогообложения;

4. по уровню бюджета, в который зачисляется налоговый платеж;

5. по целевой направленности введения налога.

В зависимости от способа взимания налогов они делятся на прямые и косвенные. Различия между ними сводятся к следующему (Табл. 2.1):

Таблица 2.1 Виды налогов

| Прямые налоги | Косвенные налоги |

| 1. В правоотношения по поводу взимания налогов вступают два субъекта: бюджет и налогоплательщик | В правоотношения по поводу взимания налогов вступают три субъекта: бюджет, носитель налога и юридический налогоплательщик как посредник между ними |

| 2. Величина налогов непосредственно зависит от результатов финансово-хозяйственной деятельности плательщика | Величина налогов не зависит от результатов финансово-хозяйственной деятельности плательщика |

| 3. Эти налоги подоходно-поимущественные | Эти налоги имеют объектом обложения обороты по реализации товаров (работ, услуг) |

По субъекту налогообложения налоги делятся на три группы: налоги, взимаемые только с юридических лиц; налоги, взимаемые только с физических лиц; налоги, взимаемые как с юридических, так и с физических лиц.

По объекту налогообложения налоги могут быть классифицированы на: 1) налоги, уплачиваемые с прибыли (доходов), - налог на прибыль, налог на дивиденды, налог на доходы от долевого участия в деятельности других предприятий и организаций; 2) налоги, взимаемые с выручки от реализации продукции (работ, услуг), - налог на добавленную стоимость (НДС), акцизы, налог на пользователей автомобильных дорог, налог на содержание жилищного фонда и объектов социально-культурной сферы, сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний; 3) налоги с имущества – налог на имущество предприятий.

С определенной долей условности к этой классификационной группе налогов можно отнести налог с владельцев транспортных средств, так как транспортные средства также включаются в состав принадлежащего предприятию имущества, хотя непосредственным объектом обложения данным налогом выступает суммарная мощность двигателя транспортных средств, а также налог на приобретение транспортных средств, непосредственным объектом налогообложения которого выступает стоимость приобретаемого имущества – транспортного средства; 1) платежи за природные ресурсы – земельный налог и арендная плата за землю, плата за воду, лесной доход; 2) налоги с фонда оплаты труда – налог на нужды образовательных учреждений, транспортный налог, сбор на содержание милиции, благоустройство территории и другие цели; 3) налоги, уплачиваемые с суммы произведенных затрат, - налоги на рекламу; 4) налоги на определенный вид финансовых операций – налоги на операции с ценными бумагами; 5) налоги со стоимости исковых заявлений и сделок имущественного характера – госпошлина.

По уровню бюджета, в который зачисляется налоговый платеж, налоги делятся на федеральные, региональные и местные. Здесь, впрочем, следует иметь в виду, что, поскольку налоги являются регулирующими доходами бюджета, из того, что тот или иной налог относится, например, к федеральным, вовсе не следует, что весь сбор от него поступает в федеральный бюджет. Он распределяется между уровнями бюджета.

По целевой направленности введения налогов они делятся на универсальные и целевые.

Налоги имеют два свойства:

· обязательность, т.е. изъятие государством определенной части доходов налогоплательщика в виде обязательного взноса;

· безэквивалентность, т.е. уплата налогов налогоплательщиком не сопровождается прямым встречным исполнением со стороны государства каких-либо обязательств.

В этой связи универсальный налог можно рассматривать как обязательный, безэквивалентный платеж, не имеющий конкретных направлений своего использования (налог на прибыль, налог на добавленную стоимость и др.).

Целевыми налогами являются сборы и пошлины.

Сбор – это всегда целенаправленный платеж, являющийся платой государству за оказанные услуги налогоплательщику. Адресность сбора, как правило, содержится в его названии (целевой сбор на содержание милиции и др.). Сбор может быть безадресным платежом с определенного вида деятельности или за право осуществления такой деятельности (сбор за право торговли, сбор за право проведения местных аукционов и лотерей и т.д.).

Пошлина – это денежный сбор, взимаемый с юридических и физических лиц за совершение специально уполномоченными органами действий и за выдачу документов, имеющих юридическое значение.

Государственная пошлина подразделяется на таможенно-пограничные и внутригосударственные пошлины. Таможенная пошлина – это денежный сбор, взимаемый таможенными органами с плательщика за ввоз и вывоз товара через таможенную границу государства. Внутригосударственная пошлина – это денежная плата, взимаемая с физических и юридических лиц за совершение действий, имеющих юридическое значение (госпошлина за предъявление иска в арбитражный суд).

Таким образом, в обобщенном виде преимущество прямых налогов сформулировано М.Фридманом: «По общему правилу Прямые налоги дают более верный и определенный доход, в большей степени соизмеряются с платежеспособностью населения, точнее и яснее определяют податную обязанность каждого плательщика, чем косвенные налоги. Наконец, прямые налоги имеют дело только с личным доходом плательщика и совершенно пассивно относятся к производству народного богатства. История финансов показывает, что они исправно поступают и во время экономических кризисов, даже допускают и в такие моменты повышения ставок» [28.С.148].

Считается также, что прямое налогообложение больше соответствует принципам налогообложения. Однако для того, чтобы налоговая система из прямых налогов обеспечивала достаточность обложения, необходим высокий уровень доходов, а также наличие существенной поземельной и иной имущественной собственности у субъектов налогообложения, что возможно лишь при высоком уровне экономического развития. Важным фактором является также наличие у налогоплательщиков осознания своих податных обязанностей перед государством, т. е. определенная социальная зрелость общества, в том числе и достаточный уровень его образованности

2.3 Налогообложение предприятий малого бизнеса

2.3.1 Характеристика общеустановленной системы налогообложения

Налоговая система Российской Федерации строится по территориальному принципу и имеет три уровня зависимости от уровня установления и изъятия налогов: федеральный (на уровне Российской Федерации), региональный (на уровне республик в составе РФ, краев, областей) и местный (на уровне городов и районов).

К федеральным налогам РФ относятся:

1. Налог на добавленную стоимость.

Налогоплательщики – организации; индивидуальные предприниматели; лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ, определяемые в соответствии с Таможенным кодексом РФ.

Объект налогообложения – реализация товаров (работ, услуг) на территории РФ; передача на территории РФ товаров (работ, услуг) для собственных нужд; выполнение строительно-монтажных работ для собственного потребления; ввоз товаров на таможенную территорию РФ.

Налоговые ставки – 0%; 10%; 18%.

Налоговый период – календарный месяц.

Налоговая декларация представляется налогоплательщиком не позднее 20 числа месяца, следующего за истекшим налоговым периодом.

2. Налог на прибыль организаций.

Налогоплательщики – российские организации; иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ.

Объект налогообложения – доходы, уменьшенные на величину произведенных расходов, определяемых в соответствии с условиями гл. 25 НК РФ.

Налоговая база – денежное выражение прибыли.

Налоговая ставка – 24% (6,5% - зачисляется в федеральный бюджет, 17,5% - в бюджеты субъектов РФ).

Налоговый период – календарный год. Отчетными периодами признаются первый квартал, полугодие и 9 месяцев календарного года.

Налоговая декларация представляется налогоплательщиком не позднее 28 марта года, следующего за истекшим налоговым периодом.

3. Единый социальный налог.

Налогоплательщики – организации; индивидуальные предприниматели; физические лица, не признаваемые индивидуальными предпринимателями; адвокаты.

Налоговый период – календарный год. Отчетными периодами признаются первый квартал, полугодие и 9 месяцев календарного года.

Налоговые ставки: для работодателей-организаций максимальная ставка – 35,6%; а минимальная – 2%.

Налоговая декларация должна быть представлена в налоговый орган не позднее 30 апреля года, следующего за истекшим налоговым периодом.

4. Налог на доходы физических лиц.

Налогоплательщики – физические лица, являющиеся налоговыми резидентами РФ; физические лица, не являющиеся резидентами РФ, но получающие доходы от источников, расположенных в РФ.

Объект налогообложения:

1) для резидентов – доход, полученный от источников на территории РФ и за ее пределами;

2) для лиц, не являющихся резидентами – доход, полученный только от источников на территории РФ.

Налоговые ставки – 13%, 35%, 30%, 9%.

К региональным налогам относятся:

1. Налог на имущество организаций.

Налогоплательщики – российские организации; иностранные организации, имеющие в собственности недвижимое имущество на территории РФ.

Объект налогообложения – движимое и недвижимое имущество.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Налоговый период – календарный год. Отчетными периодами признаются первый квартал, полугодие и 9 месяцев календарного года.

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%.

Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

Налоговые декларации (расчеты по авансовым платежам по налогу на имущество) должны представляться не позднее 30 дней с даты окончания соответствующего отчетного периода, а по итогам налогового периода – не позднее 30 марта года, следующего за истекшим налоговым периодом.

2. Транспортный налог.

Налогоплательщики – организации и физические лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со ст. 358 НК РФ.

Объект налогообложения – легковые и грузовые автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, водные и воздушные транспортные средства, кроме указанных в п. 2 ст. 358 НК РФ.

Налоговая база определяется:

1) в отношении транспортных средств, имеющих двигатели – как мощность двигателя в лошадиных силах;

2) в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость – как валовая вместимость в регистровых тоннах;

3) в отношении иных водных и воздушных транспортных средств – как единица транспортного средства.

Налоговый период – год. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый, второй и третий кварталы.

Налоговые ставки установлены п. 1 ст. 361 НК РФ:

1) автомобиль легковой с мощностью двигателя до 100 л.с. – 5 руб., свыше 100 л.с. до 150 л.с. – 7 руб. и т.д.;

2) грузовые автомобили с мощностью двигателя до 100 л.с. – 5 свыше 100 л.с. до 150 л.с. – 8 руб. и т.д.;

3) снегоходы, мотосани с мощностью двигателя до 50 л.с. – 5 руб., свыше 50 л.с. – 10 руб.;

4) несамоходные суда – с каждой регистровой тонны валовой вместимости – 20 руб.;

5) самолеты, вертолеты и иные воздушные суда – 25 руб. с каждой л.с.;

6) другие водные и воздушные транспортные средства, не имеющие двигателя – 200 руб. с единицы транспортного средства.

Налогоплательщики, являющиеся организациями, исчисляют сумму налога и сумму авансовых платежей по налогу самостоятельно.

Налогоплательщики, являющиеся организациями, по истечении налогового периода представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию по налогу не позднее 1 февраля года, следующего за истекшим налоговым периодом.

3. Налог на игорный бизнес.

К местным налогам относятся:

1. Земельный налог.

Налогоплательщики – организации; физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Объектом обложения являются земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог.

Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом.

Налоговый период – календарный год. Отчетными периодами для организаций и физических лиц, являющимися индивидуальными предпринимателями, признаются первый квартал, полугодие и 9 месяцев календарного года.

Налоговые ставки – 0,3% и 1,5%.

Налоговые декларации представляются налогоплательщиками не позднее 1 февраля, следующего за истекшим налоговым периодом.

2. Налог на имущество физического лица.

Федеральные налоги устанавливаются законодательными актами Российской Федерации и взимаются на всей её территории. Ставки федеральных налогов устанавливаются Федеральным Собранием РФ, в отдельных случаях - Правительством РФ (таможенные пошлины, акцизы на отдельные виды минерального сырья и т.д.). Льготы по федеральным налогам могут устанавливаться только федеральными законами о налогах. Однако органы законодательной власти субъектов РФ и органы местного самоуправления могут вводить дополнительные льготы в пределах сумм налогов, зачисляемых в их бюджеты. Обоснование права на льготу возлагается на налогоплательщика.

Региональные налоги устанавливаются законодательными актами субъектов РФ и действуют на территории соответствующих регионов.

Местные налоги устанавливаются законодательными актами субъектов РФ и органов местного самоуправления и действуют на территории соответствующих городов, районов или иных административно-территориальных образований.

Органы законодательной власти субъектов РФ и органы местного самоуправления имеют право самостоятельно устанавливать и прекращать действие региональных и местных налогов, изменять их ставки, предоставлять налоговые льготы.

Также стоит отметить, что налогоплательщики несут ответственность за правильность исчисления налогов, полноту и своевременность их уплаты.

2.3.2 Специальные режимы налогообложения

Специальные налоговые режимы являются частью общей налоговой политики Российской Федерации.

Специальным налоговым режимом признается особый порядок исчисления и уплаты налогов и сборов в течение определенного периода времени, применяемый в случаях и порядке, установленных НК РФ и принимаемыми в соответствии с ним федеральными законами.

При установлении специальных налоговых режимов элементы налогообложения, а также налоговые льготы определяются в порядке, предусмотренном НК РФ. К специальным налоговым режимам относятся:

1. Система налогообложения при выполнении соглашений о разделе продукции;

2. Единый сельскохозяйственный налог (ЕСХН);

3. Упрощенная система налогообложения (УСН);

4. Единый налог на вмененный доход для отдельных видов деятельности (ЕНВД).

Исходя из этих позиций, рассмотрим действующие в настоящее время специальные режимы налогообложения организаций, функционирующих в сфере малого бизнеса.

Единый налог на вмененный доход для отдельных видов деятельности.

Система налогообложения в виде ЕНВД устанавливается гл. 26.3 НК РФ «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» в ред. Федеральных законов от:

от 18.06.05г. №63 ФЗ «О внесении изменений в ст.346.26 части второй НК РФ»;

от 18.06.05г. №64 ФЗ «О внесении изменений в ст.346.29 части второй НК РФ»;

от 21.07.05г. №101 ФЗ «О внесении изменений в главы 26.2 и 26.3 части второй НК РФ и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных положений законодательных актов РФ».

Налогоплательщиками являются организации и индивидуальные предприниматели, осуществляющие на территории субъекта РФ, в котором введен единый налог, предпринимательскую деятельность, облагаемую единым налогом.

Объект налогообложения – вмененный доход налогоплательщика. Налоговая база – величина вмененного дохода.

Налоговый период – квартал. Налоговые декларации по итогам налогового периода предоставляются не позднее 20-го числа первого месяца следующего налогового периода.

Налоговая ставка – 15%.

Единый налог на вмененный доход исчисляется налогоплательщиками по итогам каждого налогового периода по ставке 15% вмененного дохода по следующей формуле:

ЕН = ВД * 15 /100 (2.1)

где ВД – вмененный доход за налоговый период;

15/100 – налоговая ставка.

Уплата единого налога на вмененный доход производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

Упрощенная система налогообложения.

Режим упрощенной системы налогообложения регулируется гл. 26.2 Налогового кодекса Российской Федерации (с изм. и доп. от 21.07.05 г. № 101-ФЗ «О внесении изменений в главы 26.2 и 26.3 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации »).

Налогоплательщиками являются все организации и индивидуальные предприниматели, которые перешли и применяют упрощенную систему налогообложения.

Объектом налогообложения признаются доходы или доходы, уменьшенные на величину расходов.

Налоговой базой признается денежное выражение доходов, если объектом налогообложения являются доходы. Налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

Налоговый период – календарный год. Отчетный период – первый квартал, полугодие и 9 месяцев календарного года.

Если объектом налогообложения являются доходы, налоговая ставка составляет 6%. Если объектом налогообложения являются доходы, уменьшенные на величину расходов, то налоговая ставка равна 15%.

Порядок исчисления и уплаты. Налог исчисляется как произведение соответствующей налоговой базы и налоговой ставки. Те налогоплательщики, которые выбрали в качестве объекта налогообложения доходы, обязаны по итогам каждого отчетного периода исчислять сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно I квартала, полугодия, 9 месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу.

Налоговые декларации представляются налогоплательщиками-организациями по истечении налогового или отчетного периода в налоговые органы по месту их нахождения. При этом налоговые декларации по итогам налогового периода представляются указанными налогоплательщиками не позднее 31 марта года, следующего за истекшим налоговым периодом. Налоговые декларации по итогам отчетного периода представляются не позднее 25 дней со дня окончания соответствующего отчетного периода.

ГЛАВА 3. Анализ практики налогообложения в ООО ТД «Мотордеталь»

3.1 Общая характеристика организации

Полное фирменное наименование: Общество с Ограниченной Ответственностью «Торговый Дом «Мотордеталь».

Сокращенное наименование: ООО ТД «Мотордеталь».

Место нахождение: РФ, г. Новосибирск, ул.Красноармейская, 218.

Основная деятельность предприятия: оптовая и розничная торговля запасных частей к отечественной технике.

Компания ООО ТД «Мотордеталь» основана в 2000 году, и уже более 5 лет работает на рынке запасных частей к автомобилям и тракторам Сибири, Алтайского края и Дальнего Востока. Начав, по сути, с небольшой компании специализирующейся на продаже цилиндропоршневых групп, к настоящему времени ООО ТД «Мотордеталь» - крупнейший дилер ОАО Костромской завод «Мотордеталь», региональный представитель ОАО «Автофильтр», ОАО «ЯЗДА», дилер ООО «Камский моторный завод», имеет региональные и торговые представительства в Барнауле, Кемерово, Томске, Улан-Удэ, Абакане, Чите и др. крупных городах региона. Постоянными торговыми партнерами являются такие организации как: ОАО «Электроагрегат», Западно-Сибирская железная дорога, речное пароходство, ремонтные предприятия и агроснабы Новосибирской, Кемеровской, Томской областей, Алтайского Края и многие другие. В настоящее время и в ближайшем будущем ведется активная работа по получению статуса официального представителя ОАО «Камаз», ОАО «ШААЗ», ОАО «Гидросила».

Практически выполняя работы по гарантийному и сервисному обслуживанию продукции, ООО ТД «Мотордеталь» не ограничивается рамками полученных от завода заданий. С ведущими ремонтно-техническими предприятиями Новосибирской области заключены договора на обслуживание силовых агрегатов в гарантийный и послегарантийный периоды. Сотрудники компании проводят консультации по эксплуатации продукции Ярославского Моторного Завода, а также по организации системы технического обслуживания, в отдельных случаях по желанию потребителя производят первичную обкатку двигателей на стендах ремонтных предприятий.

Для выполнения рекламационных заданий предприятия, два сотрудника прошли обучение на курсах целевого назначения по устройству и гарантийному обслуживанию двигателей ЯМЗ.

Численный и кадровый состав сотрудников компании постоянно увеличивается и к настоящему времени насчитывает 25 человек, 80% сотрудников имеют высшее образование, причем половина из их числа имеет профильное высшее образование. Опыт работы в нашей организации имеют 7 лет и более 20%, 5 –7 лет- 50%, 3-5 лет – 20%, менее 3-х лет –10%.

Руководство текущей деятельностью компании осуществляется Директором. Все работы в данной компании выполняются работниками, принятыми на работу по трудовому договору (контракту). Отношения компании и работников регулируются законодательством о труде. Работники предприятия обязаны соблюдать должностные инструкции, приказы и распоряжения Директора.

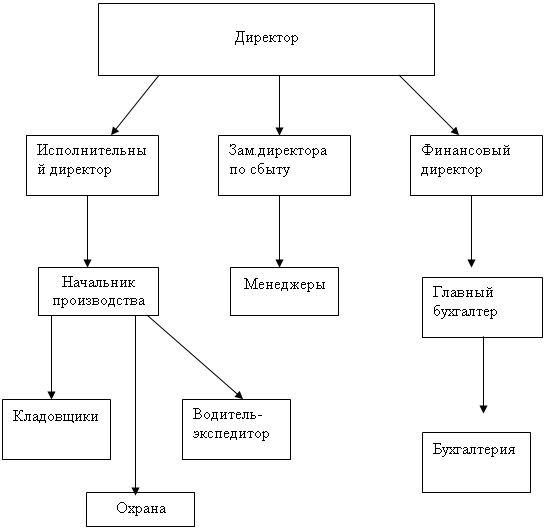

3.2 Организационная структура организации

Рис. 3.1 Организационная структура организации

Рассмотрим четыре части организационной структуры ООО ТД «Мотордеталь».

1. Стратегическая вершина :

Директор, является лицом компании. Он руководит и осуществляет контроль за работой компании.

2. Срединная линия:

Исполнительный директор, подчиняется директору, является его заместителем и руководит хозяйственной деятельностью и материально-техническим обеспечением организации. Исполнительный директор вправе использовать права руководителя предприятия во время его отсутствия, предусмотренные уставом предприятия. В пределах своей компетенции он может от имени предприятия, представлять компанию в других учреждениях и организациях, совершать хозяйственные операции и заключать договоры.

Финансовый директор, подчиняется директору и отвечает за состояние финансово-хозяйственной деятельностью организации. Основные функциональные обязанности финансового директора:

- организовывать и вести финансовое хозяйство организации, вести контроль за правильностью расходования денежных средств, осуществлять контроль за финансовой и кассовой дисциплинами;

- докладывать директору о состоянии финансового хозяйства.

Заместитель директора по сбыту, подчиняется директору. Осуществляет управление коммерческой деятельностью организации, направленной на удовлетворение нужд потребителей и получение прибыли за счет стабильно функционирования, поддержания деловой репутации; осуществляет подбор и расстановку кадров, мотивацию их профессионального развития, оценку и стимулирование качества труда.

3. Операционное ядро:

Начальник производства, подчиняется исполнительному директору. Его обязанности заключаются в следующем:

- руководить работой складов;

- следить за состоянием складских помещений, оборудования и имущества организации.

Главный бухгалтер, подчиняется финансовому директору, обеспечивает организацию бухгалтерского учета на предприятии и контроль за рациональным использованием всех видов ресурсов; производит своевременные выплаты установленных налогов; своевременно составляет и направляет в соответствующие органы отчеты по финансовой деятельности предприятия; ведет работу по обеспечению строгого соблюдения финансовой и кассовой дисциплины, смет административно-хозяйственных и других расходов, законности списания с бухгалтерских балансов недостач, дебиторской задолженности и других потерь, сохранности бухгалтерских документов, а также оформлению и сдаче их в установленном порядке в архив; руководит работниками бухгалтерии предприятия.

Менеджеры, подчиняются заместителю директора по сбыту. Обязанности менеджеров:

- организация связей с деловыми партнерами;

- осуществление анализа спроса на продаваемую продукцию, прогноз и мотивация сбыта посредством изучения и оценки потребностей покупателей;

- обеспечение роста прибыльности, конкурентоспособности и качества товаров и услуг;

4. Вспомогательный персонал:

Бухгалтерия, подчиняется главному бухгалтеру, и осуществляет начисление заработной платы работникам, ведет учет материальных ценностей предприятия, производит расчет себестоимости организации.

Так же во вспомогательный персонал входит кладовщики, охрана и водитель-экспедитор.

3.3 Формы налогового учета организации

Налоговый учет в организации ООО ТД «Мотордеталь» осуществляется на основании Приказа №1 от 31 декабря 2007г. «Положение об учетной и налоговой политике», раздел 2 «Налоговая политика». В соответствии с Федеральным Законом РФ «О бухгалтерском учете» и Положением по бухгалтерскому учету «Учетная политика предприятия» ПБУ 1/98 (утверждено Приказом Минфина РФ от 09 декабря 1998г. № 60-Н), а также в соответствии с положениями и нормами, содержащимися в законодательстве (См. Приложение 1).

Налоговый учет осуществляется штатным должностным бухгалтером.

Выручка от реализации продукции (работ, услуг) для целей исчисления налога на добавленную стоимость определяется по отгрузке товаров (выполнении работ, оказании услуг) и предъявлении покупателю (заказчику) расчетных документов.

Для учета доходов и расходов в целях исчисления налога на прибыль применять метод начисления.

При реализации покупных товаров определить метод их оценки по средней себестоимости.

В целях налогообложения метод начисления амортизации – линейный; амортизационная премия в размере 10% от стоимости основного средства применяется к основным средствам стоимостью более 500 000-00 рублей.

К расходам будущих периодов предприятие относит расходы на ремонт основных средств; убытки от реализации основных средств.

Перечень должностных лиц, имеющих право на подписи на счетах-фактурах:

· Директор;

· Финансовый директор;

· Главный бухгалтер;

· Старший бухгалтер-кассир;

· Начальник отдела сбыта и поставок;

· Бухгалтер ТМЦ.

Перечень должностных лиц, имеющих право подписи первичных учетных документов:

· Директор;

· Финансовый директор;

· Главный бухгалтер;

· Старший бухгалтер-кассир;

· Начальник отдела сбыта и поставок;

· Бухгалтер ТМЦ.

Ответственность за организацию бухгалтерского учета в организации, соблюдение законодательства при выполнении хозяйственных операций несет руководитель организации.

Порядок контроля за хозяйственными операциями осуществляется:

· Финансовым директором;

· Главным бухгалтером.

3.4 Система налогообложения организации

Любое предприятие платит налоги. С помощью налогов государство, с одной стороны, управляет рыночной экономикой, а с другой – изымает часть доходов предприятия в бюджеты различных уровней. Налогами облагаются доходы предприятий, их имущество, обращение и потребление товаров, работ и услуг.

Организация ООО ТД «Мотордеталь» находится на общем режиме налогообложения и уплачивает следующие налоги:

1. Налог на добавленную стоимость – 18%;

2. Налог на прибыль организаций – 24%;

3. Единый социальный налог – 26%;

4. Налог на доходы физических лиц – 13%;

5. Налог на имущество организаций – 2,2%;

6. Земельный налог;

7. Транспортный налог.

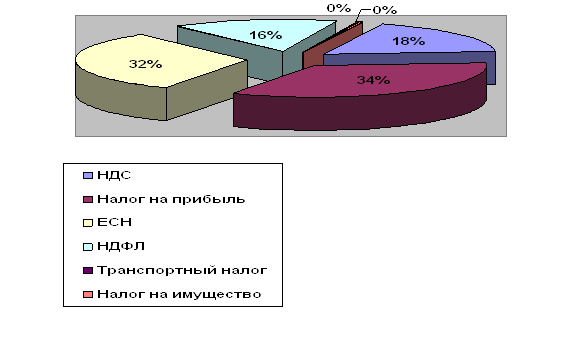

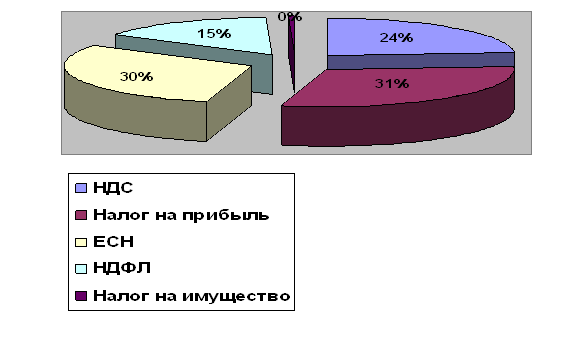

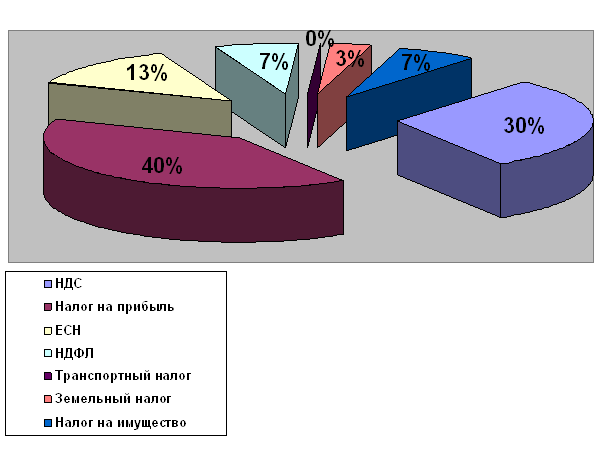

Построим диаграммы распределения налогов в долях за 2005, 2006 и 2007 гг. Для этого приведем в виде таблицы суммы налогов по годам и видам налогов из них (Табл. 3.1).

Таблица 3.1 Суммы налогов по годам и видам

| № п/п | Наименование налога | 2005 год | 2006 год | 2007 год |

| 1 | НДС | 283 849 | 396 785 | 1 241 311 |

| 2 | Налог на прибыль | 532 875 | 511 472 | 1 648 299 |

| 3 | ЕСН | 493 873 | 513 626 | 553 947 |

| 4 | НДФЛ | 243 676 | 257 379 | 291 068 |

| 5 | Налог на имущество | 5 822 | 7 822 | 274 954 |

| 6 | Земельный налог | - | - | 138 484 |

| 7 | Транспортный налог | 1 143 | - | 796 |

Рис. 3.2 Диаграмма распределения налогов в долях за 2005 г.

Рис. 3.3 Диаграмма распределения налогов в долях за 2006 г

Рис. 3.4 Диаграмма распределения налогов в долях за 2007 г

На основании данных диаграмм (2,3,4) можно сделать следующие выводы:

Анализируя уплату налогов ООО ТД «Мотордеталь» в 2005 г., 2006 г. и 2007 г. видно, что предприятие стабильно развивается, растут объемы продаж продукции, соответственно увеличивается выручка от реализации и прибыль предприятия. Это, в основном, видно из таких показателей, как налог на добавленную стоимость и налог на прибыль.

1. Мы видим, что уплата НДС выросла на 12%: в 2005 г. – 18%, в 2006 г. – 24%, в 2007 г. – 30%; уплата налога на прибыль выросла на 6%: в 2005 г. 34%, в 2006 г. – 31%, в 2007 г. – 40%. Это связанно с неизменным ростом выручки и сокращением расходов предприятия.

2. Значительный скачок роста произошел по налогу на имущество предприятия, он вырос с 0% в 2005 – 2006 гг. до 7% - в 2007 г. Такой скачок связан с приобретением в 2007 г. производственно-складской базы и дорогостоящих основных средств.

3. Единый социальный налог и налог на доходы физических лиц наоборот снизился, практически в 2 раза, ЕСН на 19%: в 2005 г. – 32%, в 2006 г. – 30%, в 2007 г. – 13%. НДФЛ уменьшился на 9%: в 2005 г. – 16%, в 2006 г. 15%, в 2007 г. – 7%. Это связано с тем, что в ООО ТД «Мотордеталь», в течение трех лет не поднимались должностные оклады.

4. Земельный налог вырос с 0% в 2005 г., 2006 г. до 3% в 2007 г. Это, как уже говорилось ранее, связано с приобретением объекта недвижимости, а вместе с ним участка земли.

Таким образом, можно сделать вывод, что предприятие ООО ТД «Мотордеталь», являясь одной из крупнейших оптовых компаний в регионе, старается проводить умеренную налоговую политику. Увеличивая свой товарный запас, расширяя ассортимент продукции и тем самым повышая свою конкурентоспособность на рынке ООО ТД «Мотордеталь» увеличивает свой капитал, путем роста прибыли.

На основе вышесказанного, для выявления тенденции налогообложения на предприятии, проведем анализ налога на прибыль и налога на добавленную стоимость. Для этого просчитаем абсолютное отклонение, темпы роста, темпы прироста и удельный вес налогов, сведем данные в таблицы и проследим на графике динамику роста удельного веса налога на прибыль и налога на добавленную стоимость. Пример заполнения деклараций по данным налогам приведен в приложениях (см. приложение 2 и приложение 3)

Анализ налога на прибыль:

1. Абсолютное отклонение:

Формула (3.1)

ΔПб(2005 г.) = П61 - П60 = 532875 – 925778 = - 392903,

ΔПб(2006 г.) = П61 - П60 = 511472 – 532875 = - 21403,

ΔПб(2007 г.) = П61 - П60 = 1648299 – 511472 = 1136827,

где, П61 – сумма налога за отчетный период

П60 – сумма налога за базовый период.

2. Темп роста:

Формула (3.2)

Jб(2005 г.) = П61/ П60*100% = 532875/925778 * 100% = 57,56%,

Jб(2006 г.) = П61/ П60*100% = 511472/532875 * 100% = 95,98%,

Jб(2007 г.) = П61/ П60*100% = 1648299/511472 = 322,27%,

где, П61 – сумма налога за отчетный период

П60 – сумма налога за базовый период.

3. Темп прироста:

Формула (3.3)

Jб(2005 г.) = (П61/ П60 - 1)*100% = (532875/925778 – 1)*100% = - 42,44%,

Jб(2006 г.) = (П61/ П60 - 1)*100% = (511472/532875 – 1)*100% = - 4,02%,

Jб(2007 г.) = (П61/ П60 - 1)*100% = (1648299/511472 – 1)*100% = 222,27%,

где, П61 – сумма налога за отчетный период

П60 – сумма налога за базовый период.

4. Удельный вес элемента:

Формула (3.4)

У(2005 г.) = ![]() =

= ![]() = 0,40%,

= 0,40%,

У(2006 г.) = ![]() =

= ![]() = 0,30%,

= 0,30%,

У(2007 г.) = ![]() =

= ![]() = 0,63%,

= 0,63%,

где, П61 – сумма налога за отчетный период

В – выручка за год.

Анализ налога на добавленную стоимость:

1. Абсолютное отклонение:

Формула (3.5)

ΔПб(2005 г.) = П61 - П60 = 283849 – 252167 = 31682 тыс. руб.,

ΔПб(2006 г.) = П61 - П60 = 396785 – 283849 = 112936 тыс. руб.,

ΔПб(2007 г.) = П61 - П60 = 1241311 – 396785 = 844526 тыс. руб.,

где, П61 – сумма налога за отчетный период

П60 – сумма налога за базовый период.

2. Темп роста:

Формула (3.6)

Jб(2005 г.) = П61/ П60*100% = 283849/252167*100% = 112,56%,

Jб(2006 г.) = П61/ П60*100% = 396785/283849*100% = 139,79%,

Jб(2007 г.) = П61/ П60*100% = 1241311/396785*100% = 312?84%,

где, П61 – сумма налога за отчетный период

П60 – сумма налога за базовый период.

3. Темп прироста:

Формула (3.7)

Jб(2005 г.) = (П61/ П60 - 1)*100% = (283849/252167 – 1)*100% = 12,56%,

Jб(2006 г.) = (П61/ П60 - 1)*100% = (396785/283849 – 1)*100% = 39,79%,

Jб(2007 г.) = (П61/ П60 - 1)*100% = (1241311/396785 – 1)*100% = 212,84,

где, П61 – сумма налога за отчетный период

П60 – сумма налога за базовый период.

4. Удельный вес элемента:

Формула (3.8)

У(2005 г.) = ![]() =

= ![]() = 0,21%,

= 0,21%,

У(2006 г.) = ![]() =

= ![]() = 0,23%,

= 0,23%,

У(2007 г.) = ![]() =

= ![]() = 0,47%,

= 0,47%,

где, П61 – сумма налога за отчетный период

В – выручка за год.

Сведем полученные данные в таблицы:

Таблица 3.2 Налог на прибыль за период 2005 – 2007 гг

| Базовый период | Отчетный период | Абсолютное отклонение, тыс. руб. | Темп роста, % | Темп прироста, % | Удельный вес, % | |

| 2005 г | 925778 | 532875 | - 392903 | 57,56 | - 42,44 | 0,40 |

| 2006 г | 532875 | 511472 | - 21403 | 95,98 | - 4,02 | 0,30 |

| 2007 г | 511472 | 1648299 | 1136827 | 322,27 | 222,27 | 0,63 |

Таблица 3.3 Налог на добавленную стоимость за период 2005 – 2007 гг

| Базовый период | Отчетный период | Абсолютное отклонение, тыс. руб. | Темп роста, % | Темп прироста, % | Удельный вес, % | |

| 2005 г. | 252167 | 283849 | 31682 | 112,56 | 12,56 | 0,21 |

| 2006 г. | 283849 | 396785 | 112936 | 139,79 | 39,79 | 0,23 |

| 2007 г. | 396785 | 1241311 | 844526 | 312,84 | 212,84 | 0,47 |

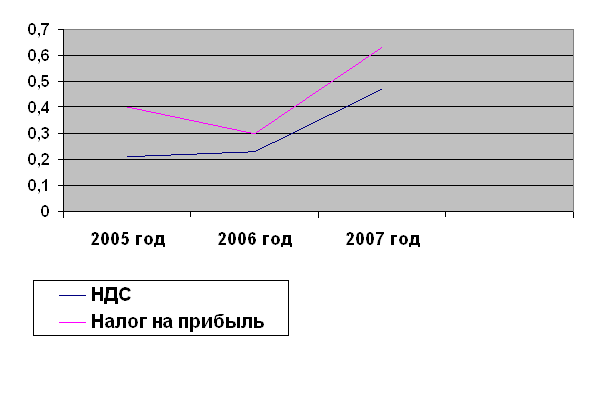

Закономерность увеличения капитала путем роста прибыли мы можем проследить по графику (Рис. 3.5) рассчитав и сравнив динамику роста удельного веса налога на прибыль и налога на добавленную стоимость в 2005 2007 гг.

1. Удельный вес налога на добавленную стоимость в 2007 г. вырос на 0,26% по сравнению с 2005 г., также мы видим, что стабильно увеличивался темп роста НДС. В 2005 г. он был – 12,56%, в 2006 г. – 39,79%, а в 2007 г. произошел резкий скачок на 212,84%. Он обусловлен резким ростом выручки от реализации продукции в 2007 г. Это связано с заключением новых договоров с поставщиками, расширением ассортимента продукции, что сказалось на объеме продаж. А также, используя гибкую систему скидок для своих покупателей, ООО ТД «Мотордеталь» позволяет успешно продавать, и тем самым конкурировать с оппонентами на рынке запасных частей.

2. Удельный вес налога на прибыль в 2007 г. увеличился на 0,23% по сравнению с 2005 г. Темп роста прибыли с минуса в 2005 г. вырос на 222,7% в 2007 г. Это очень хороший показатель, он напрямую зависит от роста выручки предприятия. А как мы уже говорили ранее объем продаж в ООО ТД «Мотордеталь» непреклонно растет. Чем выше объем реализации, тем эффективнее используются активы предприятия и быстрее оборачиваются, происходит рост прибыли. А значит можно сделать вывод, что в ООО ТД «Мотордеталь» финансовое положение улучшилось.

А стабильно развивающаяся компания, которая приносит прибыль и неуклонно платит налоги, тем самым пополняя бюджет страны, приносит стабильный доход и вклад в развитие налоговой системы России.

Рис. 3.5 Диаграмма динамики роста удельного веса НДС и налога на прибыль

3.5 Рекомендации по совершенствованию налогообложения организации

Для того, что бы дать рекомендации по совершенствованию налогообложения в организации ООО ТД «Мотордеталь», сравним общий режим налогообложения с упрощенной системой налогообложения.

Просчитаем сумму единого налога, если бы организация ООО ТД «Мотордеталь» находилась на упрощенной системе налогообложения, за 2007 год.

1. Если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6%.

Тогда сумма единого налога составит

(263 267 195 * 6) / 100 = 15 796 031,7 рублей

А сумма налогов при общем режиме налогообложения за 2007 год составила

4 148 859 рублей > 15 796 031,7 рублей

2. Если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15%.

Тогда сумма единого налога составит:

(263 267 195 – 14 827 713) * 15 / 100 = 37 265 922 рублей > 4 148 859 рублей

Таким образом, из полученных результатов видно, что организация ООО ТД «Мотордеталь», находясь на общем режиме налогообложения уплачивает меньшую сумму налогов, чем если бы находились на упрощенной системе и в совершенствовании налогообложения не нуждается.

ЗАКЛЮЧЕНИЕ

Исходя из цели и задач данной квалификационной работы, можно сделать следующие выводы.

Налог есть обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения и оперативного управления денежных средств в целях финансового обеспечения деятельности государства и/или муниципальных образований.

Экономическая сущность налогов непосредственно вытекает из их функций.

Функция налога – это проявление его сущности в действии, способ выражения его свойств, функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов.

В условиях развитых рыночных отношений налогам присущи следующие функции: фискальная, регулирующая, стимулирующая, распределительная, контрольная.

В зависимости от способа взимания налогов они делятся на прямые и косвенные.

Налогообложение предприятий малого бизнеса подразделяется на общий режим налогообложения и специальные режимы налогообложения.

Проведя анализ практики налогообложения в ООО ТД «Мотордеталь» мы пришли к следующим выводам.

Налоговый учет в организации ООО ТД «Мотордеталь» осуществляется на основании Приказа №1 от 31 декабря 2007г. «Положение об учетной и налоговой политике», раздел 2 «Налоговая политика».

Организация ООО ТД «Мотордеталь» находится на общем режиме налогообложения и уплачивает следующие налоги: налог на добавленную стоимость; налог на прибыль организаций; единый социальный налог; налог на доходы физических лиц; налог на имущество организаций; земельный налог; транспортный налог.

Предприятие ООО ТД «Мотордеталь», проводит умеренную налоговую политику и увеличивает свой капитал, путем роста прибыли.

Проанализировав налог на прибыль и налог на добавленную стоимость выявлена тенденция налогообложения на предприятии.

Просчитав сумму единого налога за 2007 г. мы пришли к выводу, что в совершенствовании налоговой системы организация ООО ТД «Мотордеталь» не нуждается.

А стабильно развивающаяся компания, которая приносит прибыль и неуклонно платит налоги, тем самым, пополняя бюджет страны, приносит стабильный доход и вклад в развитие налоговой системы России.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Нормативно-правовые акты

1. Налоговый кодекс РФ (часть первая) от 31 июля 1998 г. №146-ФЗ

2. Налоговый кодекс РФ (часть вторая) от 05 августа 2000 г. №117-ФЗ

3. Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации» (вступает в силу с 1 января 2008 года). – Новосибирск: Сиб. унив. изд-во, 2007. – 24 с.

Учебная литература

4. Александров И.М. Налоги и налогообложение: Учебник. – М.: ИТК Дашков и К, 2006. – 420 с.

5. Андреев И.М. О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. //Налоговый вестник. - №3. 2004 от 11.02.2004. С. 78-81

6. Барулин С.В., Кириллова О.С., Муравлева Т.Ф. Налоги и налогообложение: Учебник. – М.: Экономистъ, 2006. – 448 с.

7. Бурцев Д. Налогообложение организаций и индивидуальных предпринимателей //Финансовая газета. Региональный выпуск – 2000. №47. С. 8-9

8. Вещунова Н.Л. Налоги Российской Федерации. Налоговый и бухгалтерский учет. – СПб.: Питер, 2006. – 338 с.

9. Владимирова Т.В. Малые предприятия: Практическое пособие / Т.В. Владимирова. – М.: Издательство «Экзамен», 2004. – 160 с.

10. Дадашев А.З., Черник Д.Г. Финансовая система России. – Учебное пос., М.: Просвещение, 1998. – 300 с.

11. Дмитриева Н.Г. Налоги и налогообложение: Учебник / Н.Г. Дмитриева, Д.Б. Дмитриев. – Изд. 4-е, перераб. и доп. – Ростов н/Д: Феникс, 2006. – 448

12. Дуканич Л.В. Налоги и налогообложение. – Ростов н/Д, Феникс, 2000.

13. Евстигнеева Е.Н. Налоги и налогообложение. – 2-е изд. – СПб.: Питер, 2006. – 432 с.

14. Егорушков А.П. Проблемы развития малого предпринимательства в России //Финансы. – 1998. №2. С. 9-11

15. Злобина Л.А., Стажкова М.М. Оптимизация налогообложения экономического субъекта. Учебное пособие. – М., Академический Проект, 2003. – 240 с.