Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Налоги и их роль в условиях рыночной экономики

Дипломная работа: Налоги и их роль в условиях рыночной экономики

Карагандинский Экономический Университет Казпотребсоюза

ДИПЛОМНАЯ РАБОТА

на тему «Налоги и их роль в условиях рыночной экономики»

Караганда 2008

Налоги существуют столько же лет, сколько существует государство. Для государства установления и сбор налогов – необходимость, т.к. оно не может существовать без денег, собираемых посредством налогов.

Любое государство, независимо от его развития, размеров и географического положения может существовать лишь тогда, когда оно обладает собственной финансовой базой, проще говоря, когда оно имеет деньги для содержания своего аппарата и покрытия тех расходов которые возникают в процессе реализации или своих функций. Между тем, деньги являются продуктом сферы материального производства, к которой государственная деятельность, будучи по своей природе разновидностью правленческой деятельности, не относится. Другими словами, труд конкретного государственного служащего, рассматриваемого в отдельности, как и деятельность всего государственного аппарата в целом, имея бесспорно общественно – полезный характер, не создает того продукта, выразителем стоимости которого выстраивают деньги. В силу этого государство вынуждено искать источники получения денежных средств для осуществления своих функций. Изыскание государством денег составляет содержание такого элемента его финансовой деятельности, которым принято называть «мобилизация денежных средств, необходимых для обеспечения функционирования государства» и «создание денежных фондов государства».

Сбор денежных средств государство осуществляет различными способами. В одних случаях государство использует метод, основанный на принципе добровольной передачи денежных средств от их владельца государству. Классическим примером такого способа выступают государственные займы. В других случаях мобилизация денежных средств государством происходит путем их принудительного изъятия, где классическим примером выступают конечно же налоги.

![]() В мире существует множество видов налоговых систем.

Каждая из них обладает своими преимуществами и недостатками. Но при

формировании налоговой системы следует помнить, что от рациональности и

эффективности налоговой системы зависят экономические и социальные положения в

государстве. Но часто, государство в стремлении все больше и больше мобилизации

денежных средств современно забывает о предпринимателях, которые являются

основными налогоплательщиками в казну государства. А именно плательщиками

корпоративного подоходного налога, который составляет около 25% всех налоговых

поступлений. Но чрезмерное изъятия доходов предпринимателей в виде налогов

плачевно сказывается на состоянии предприятия, т.к. изымая денежные средства в

виде налогов сверх нормы, государство дает возможность лишь поддерживать

жизнедеятельность предприятия, лишая всякой возможности на закупку нового

оборудования и расширения производства. Все это в свою очередь способствует

сокрытию доходов и ведению двойной бухгалтерии. В результате всех этих

последствий казне возникает недостаток денежных средств, возникающий по вине

самого же государства. А следствием возникает общее ухудшение социального и

экономического положения в стране.

В мире существует множество видов налоговых систем.

Каждая из них обладает своими преимуществами и недостатками. Но при

формировании налоговой системы следует помнить, что от рациональности и

эффективности налоговой системы зависят экономические и социальные положения в

государстве. Но часто, государство в стремлении все больше и больше мобилизации

денежных средств современно забывает о предпринимателях, которые являются

основными налогоплательщиками в казну государства. А именно плательщиками

корпоративного подоходного налога, который составляет около 25% всех налоговых

поступлений. Но чрезмерное изъятия доходов предпринимателей в виде налогов

плачевно сказывается на состоянии предприятия, т.к. изымая денежные средства в

виде налогов сверх нормы, государство дает возможность лишь поддерживать

жизнедеятельность предприятия, лишая всякой возможности на закупку нового

оборудования и расширения производства. Все это в свою очередь способствует

сокрытию доходов и ведению двойной бухгалтерии. В результате всех этих

последствий казне возникает недостаток денежных средств, возникающий по вине

самого же государства. А следствием возникает общее ухудшение социального и

экономического положения в стране.

В условиях рыночных отношений и особенно в переходный к рынку период налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

В формировании эффективной налоговой системы главная роль принадлежит государству. Принятие налогового законодательства - необходимое, но недостаточное условие. Другой не менее важной задачей является формирование механизма, обеспечивающего выполнение налогового законодательства. Для современной казахстанской действительности эта проблема является чрезвычайно острой: масштабы уклонения от налогов достигли критического уровня. В результате происходит подрыв доходной базы государственного бюджета и резкое ослабление его способности к финансовому обеспечению функций государства, включая обеспечение его безопасности и обороны, защиты прав граждан, борьбы с преступностью, не говоря уже о прямых ассигнованиях в экономику как важнейшем факторе экономического роста.

Таким образом, налоговая сфера имеет для государства чрезвычайно важное значение. Это значение предопределено той ролью, которую играют налоги в жизни государства. Поэтому государство, формируя посредством издания правовых актов свою налоговую систему, заинтересовано в том, чтобы все эти акты «работали» надлежащим образом.

Актуальность темы дипломной работы обусловлена важностью налоговых поступлений в бюджет страны, что так же подчеркнул в своём послании народу Казахстана Президент Н.А. Назарбаев, в котором отметил необходимость приведения налоговой системы в соответствие с задачами нового этапа развития Казахстана, она должна способствовать модернизации и диверсификации экономики, выходу бизнеса из «тени», должно происходить снижение общей налоговой нагрузки для несырьевых секторов экономики, особенно для малого и среднего бизнеса, а ожидаемые потери бюджета должны быть компенсированы за счет повышения экономической отдачи от добывающего сектора [1].

Объект исследования – влияние налогов на развитие экономики в РК на современном этапе развития.

Предмет исследования – деятельность Налогового комитета Министерства Финансов Республики Казахстан и контрольная функция Счётного комитета РК.

Цель дипломной работы - провести анализ налогов и их роли в условиях рыночной экономики.

Для достижения поставленной цели необходимо решить следующие задачи:

рассмотреть теоретические аспекты налогов как экономической категории;

провести анализ налоговых поступлений в республиканский бюджет Республики Казахстан;

провести анализ налоговых поступлений в местный бюджет;

осветить влияние глобализации на налоговую систему РК;

описать перспективы развития налоговой системы;

охарактеризовать основные проблемы и направления совершенствования налоговой системы Республики Казахстан.

Методологической базой дипломной работы являются нормативно-правовая база в области налогового и бюджетного регулирования, отчёты и пресс-релизы предоставленные Министерством Финансов Республики Казахстан, Налогового комитета Министерства Финансов РК, Министерства экономики и бюджетного планирования, Правительства РК.

1. Теоретические аспекты налогов как экономической категории

1.1 Экономическая сущность и функции налогов

Налоги - это одно из основных понятий экономической науки. Сложность понимания природы налога обусловлена тем, что налог - это одновременно экономическое, хозяйственное и правовое явление реальной жизни.

Теоретически экономическая природа налога заключается в определении источника обложения и того влияния, которое оказывает налог в конечном итоге на частные хозяйства и хозяйство как единое целое. Следовательно, экономическую природу налога следует искать в сфере производства и распределения.

Как известно, реальный процесс налогообложения осуществляется государством и зависит от степени развития его демократических форм. В свое время П.Прудон верно подметил, что " в сущности вопрос о налоге есть вопрос о государстве".

История свидетельствует, что налоги - более поздняя форма государственных доходов. Первоначально налоги назывались "auxilia" (помощь) и носили временный характер. Еще в первой половине 17 века английский парламент не признавал постоянных налогов на общегосударственные нужды, и король не мог ввести налоги без его согласия. Однако постоянные войны и создание огромных армий, не распускаемых и в мирное время, требовали больших средств, и налоги превратились из временного в постоянный источник государственных доходов. Налог становится настолько обычным источником государственных средств, что известный политический деятель Северной Америки Б.Франклин мог сказать, что "платить налоги и умереть должен каждый". На исключительное значение налогов для государства, но уже с классовых позиций, обращал внимание К.Маркс: "Налог - это материнская грудь, кормящая правительство".

Когда же население примирилось с налогами и они превратились в основной источник государственных доходов, стали создаваться теории, названные индивидуалистическими.

Наиболее известными являются теория выгоды, обмена эквивалентов, услуги-возмездия.

Теория обмена услуг соответствовала условиям средневекового строя. Государственное хозяйство питалось тогда доходами с государственного имущества (леса, земля), поступлениями налогов "покупалась" защита правительства.

Теория выгоды возникла в эпоху просвещения, когда налог стал рассматриваться как плата, вносимая каждым гражданином за охрану его личной и имущественной безопасности.

В основе этих определений лежит представление о договорном происхождении государства. Особое место в индивидуалистических теориях занимает классическая школа в лице А. Смита, Д. Рикардо и их последователей, заслуга которых состоит в разработке вопроса экономической природы налога. А. Смит первым исследовал экономическую природу налога с присущей ему двойственностью. С одной стороны, он считал, что государственные расходы носят непроизводительный характер. С другой стороны, можно заключить, что теория непроизводительности государственных услуг не мешает А. Смиту признавать налог справедливой ценой за оплату услуг государству. Но А. Смит ограничивает сферу действия налога: "только расходы на общественную оборону и на поддержания достоинства верховной власти должны покрываться налогами, все остальные расходы должны оплачиваться специальными пошлинами". Похожая точка зрения на налоги была и у Д. Рикардо, который называет налог "великим злом обложения, поскольку нет налогов, которые не тормозили бы накопление и не мешали бы производству".

Учение о правовом государстве приводит финансовую науку к идее принудительного характера налога и к появлению новых теорий: теории жертвы и теории общественных потребностей. Эти теории трактовали налог как необходимое участие в покрытии государственных расходов, как обязанность.

Теория жертвы - одна из первых теорий, которая содержит идею принудительного характера налога. С.Ю. Витте в лекциях, прочитанных Великому князю Михаилу Александровичу, определял налог как "принудительные сборы с дохода и имущества, взимаемые в силу верховных прав государства ради осуществления высших целей".

Теория общественных потребностей отразила реалии последней четверти 19 - начала 20 в., обусловленные резким ростом государственных расходов и необходимостью обоснования увеличения налогового бремени. Так Ф. Нитти определяет налог как " часть богатства, которую граждане дают государству и местным органам ради удовлетворения коллективных потребностей". Теория коллективных потребностей и налога как источника их удовлетворения, разработанная и сформулированная неоклассиками., была полностью принята кейнсианцами с поправкой на "общественные потребности" вместо "коллективных".[2, 256]

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы.

В современном цивилизованном обществе налоги – основная форма доходов государства. Государственные доходы разделяются на две основные группы. Одну группу составляют доходы частно-правового характера. Такие доходы государство получает, во-первых, на тех же основаниях, что и частные лица, путем заключения определенных сделок, во-вторых, такие доходы доставляются государству землями, лесами, торговыми, промышленными, транспортными и иными предприятиями. В другую группу входят доходы публично – правового характера, которые государство извлекает, в силу своей власти, принудительным путем. Сюда относятся пошлины, налоги и обязательные сборы. Налоги взимаются независимо от тех или иных услуг, оказываемых государством, и предназначены на общие нужды государства. Важной «кровеносной артерией» бюджетно-финансовой системы государства являются – налоги.

Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства, которому требовались средства на содержание армии, судов, чиновников и другие нужды. «В налогах воплощено экономически выраженное существование государства» - справедливо подчеркивал К. Маркс.

Первоначально налоги взимались в виде различных податей, дани. По мере развития товарно – денежных отношений налог приобретает денежную форму. В частности, одним из первых денежных налогов был подушный налог на всех граждан в Древнем Рима во II веке н.э. – трибут.

Налоги – это обязательные платежи, взимаемые органами власти с физических и юридических лиц в государственный бюджет. То есть изъятие государством в свою пользу определенной части валового внутреннего продукта в виде обязательного взноса составляет суть налогов.

Такие взносы осуществляют основные участники производства ВВП: работники, создающие своим трудом материальные и нематериальные блага и получающие определенный доход; субъекты рынка, владельцы капитала. При этом сам платеж определенной суммы денежных средств в виде налога – есть внешнее проявление экономических связей участников воспроизводственного процесса и государства. А в их основе лежат экономические отношения. Таким образом, экономическая сущность налогов состоит в том, что они представляют собой часть экономических отношений по изъятию определенной доли национального дохода и юридических лиц и граждан, которая аккумулируется государством для осуществления своих функций и задач.

Как известно, созданная стоимость ВВП подвергается распределению, в результате которого каждый участник общественного производства получает свою долю. Последняя составляет их доход. Распределительные процессы в стоимостной форме, в результате которого каждый участник общественного производства получает свою долю, осуществляется, прежде всего, с помощью финансов.

Государство, в силу своей власти вправе изымать часть дохода юридических и физических лиц на основании определенных норм. Такое изъятие осуществляется с помощью налогов. Термин «налог» в переводе с английского означает «Tax», т.е. такса, доля государства, подлежащая обязательному взносу. Таким образом, если финансы участвуют в распределительном процессе в целом, то налоги, выражают более ограниченную сферу распределительных отношений, являются перераспределительными.

Часть национального дохода, мобилизованная принудительно в форме налогов направляется в централизованный фонд финансовых ресурсов государства. Процесс принудительного отчуждения имеет одностороннее безэквивалетное движение стоимости (от налогоплательщика к государству), то есть здесь отсутствует купля – продажа. Итак, среди экономических категорий налоги характеризуются наличием специфических черт финансов: денежный характер, распределительный характер, являются разновидностью финансовых ресурсов, имеют одностороннее движение стоимости.

Таким образом, налоги относятся к системе финансовых отношений, этим определяется их общее содержание. Вместе с тем, налоги имеют материальную основу, т.е. они являются частью денежных доходов юридических и физических лиц, присвоенной властным образом государством.

Этим определяется двойственный характер налогов: с одной стороны, налоги – есть специфическая форма производственных отношений, с другой стороны, налоги являются частью стоимости национального дохода в денежной форме.

Функционирование налогов всегда связано с государством: во-первых, они устанавливаются только государством, во-вторых, их изъятие производится в пользу государства.

Функция налога – это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения государства.

Налоги являются важнейшими финансовыми поступлениями в государственный бюджет, и в этом состоит фискальная функция налогов. В нашей стране более 85% доходов государственного бюджета формируется за счет налоговых поступлений.

Фискальная функция налогов является основной, характерной для всех видов государств. С помощью фискальной функции образуются государственные денежные фонды и создаются материальные условия для функционирования государства. Именно фискальная функция позволяет налогам реализовать свое общественное назначение – мобилизация определенной суммы денежных средств государству, без которой оно не может существовать. Действительно, исторически налоги возникли как метод перераспределения части созданной стоимости в пользу государства. Сегодня под термином «фиск» понимается «казна», т.е. бюджет государства.

Экономическая функция включает в себя регулирующую, распределительную, стимулирующую и социальную подфункции, влияющие на воспроизводственный процесс как налоговая волна. Налоги, воздействуя на воспроизводственный процесс, неизбежно влияют как на объем производства следующего цикла, так и на темпы экономического, роста в целом.

Усиление налогового бремени (увеличение числа налогов, изменение налоговых льгот, повышение налоговых ставок) ведет к уменьшению таких компонентов совокупного спроса (налоговой волны), как накопление, потребление населения, сбережения, инвестиции и т.д.

Уменьшение совокупного спроса порождает проблему реализации произведенного ВНП. Ответной реакцией становится снижение совокупного предложения. Справедливо и обратное. Снижение налогового бремени ведет к росту части дохода, остающейся в распоряжении физических и юридических лиц. В этой связи правомерно ожидать увеличения личного: потребления, сбережения, инвестиций. Ответом на эти изменения станет рост совокупного предложения, рост объемов ВНП.

Налоги также способны влиять на формирование отраслевых, межотраслевых и региональных пропорций экономики. Уменьшение налоговых изъятий через систему предоставления налоговых льгот позволяет стимулировать развитие тех отраслей и регионов, в которых заинтересовано: убийство. Налоги могут также содействовать развитию малых форм предпринимательства, увеличению занятости отдельных категорий рабочей силы.

Отметим еще раз, что экономическая функция отражает сущность налогов, заключающуюся в том, что последние представляют собой перераспределение совокупного дохода, созданного в обществе.

Экономическая функция налогов реализуется через налоговое регулирование, которая является составной частью государственного регулирования экономики. В современных условиях налоги признанны важным экономическим инструментом воздействия государства на объем потребительского спроса, инвестиции, темпы экономического роста, а также не стимулирования отдельных отраслей и сфер экономики.

Однако экономическая наука далеко не сразу признала как саму экономическую функцию налогов, так и ее положительный потенциал.

Первоначально налоги рассматривались исключительно с позиции их фискального назначения, как неизбежное зло. Эта позиция находит отражения в высказываниях экономистов прошлого. Д. Рикардо считал, что налоги являются злом, как так препятствуют образованию и накоплению капитала. Лишь к середине XIX в. экономическая наука изменяет взгляд на роль налогов в обществе. Постепенно приходит признание экономической функции налогов, их позитивного воздействия на экономику. С помощью математических методов устанавливается характер зависимости между налогами и их стимулирующим воздействием на производство. В это же время находит признание позиция, что высшим принципом налогообложения, который должен быть в основе всякой податной системы, является развития производительных сил.

Распределительная функция налогов выступает в виде использования налогов в качестве инструмента при распределении и перераспределении валового внутреннего продукта. Этот процесс происходит путем введения новых и отмены старых действующих налогов, изменения ставок, расширения либо сокращения налоговой базы, изменения уровня зачисления налогов. Первоначально распределительная функция была неразрывно связана с фискальными интересами государства, но увеличение роли государства в экономики привило к усилению регулирующих акцентов преимущественно через налоговую систему.

Стимулирующая функция налога, органично дополняющая регулирующую функцию, проявляется в дифференциации налоговых ставок, введении налоговых льгот, направленных на поддержку малого предпринимательства, производства продукции социального, сельскохозяйственного назначения, капитальных вложений, а также инновационной и внешнеэкономической деятельности.

Социальная функция налогов проявляется в применении налоговых методов поддержки социального обеспечения и социального страхования. Вычеты на благотворительные цели: на содержание детей и иждивенцев, платежи в государственные социальные внебюджетные фонды, (с 1 января 2001 г. взимание единого социального налога) непосредственно направлены на обеспечение социальной защищенности и государственных гарантий членам общества, нуждающимся в первоочередной поддержке. Кроме того, финансирование государственных социальных программ, социальной сферы за счет общих налоговых поступлений (налога на прибыль, налога на добавленную стоимость и др.) также свидетельствует о социальном характере налогов.

Воспроизводственная функция налогов предполагает зачисления налогов на специальные счета бюджетной классификации и использование средств на мероприятия, прежде всего природоохранного назначения и дорожного хозяйства. К таким налогам относятся: земельный налог; плата за пользование водными объектами; плата за загрязнение окружающей природной среды, отчисления на воспроизводство минерально-сырьевой базы; налоги, зачисляемые в дорожные фонды.

Экономисты отмечают наличие связи между двумя основными функциями налогов - фискальной и экономической. Связь эта носит своеобразный характер. Усиление налогового бремени способствует более полной реализации фискальной функции в краткосрочном периоде, но при этом подрывает экономические стимулы развития. Однако в долгосрочном периоде итоговые поступления снижаются как из-за банкротств, сокращения предпринимательской и трудовой активности, так и из-за нежелания платить налоги (вывоз капитала за рубеж, уход в теневую экономику, уклонение от налогов). Снижение налогового бремени; наоборот, уменьшает фискальный эффект на первых порах, но активизирует стимулирующее воздействие налогов на экономику. Поэтому в долгосрочном периоде за счет усиления деловой активности налоговые доходы государства возрастают даже в условиях низкого налогового бремени.

Контрольная функция заключается в том, что налоги выступают своеобразным «зеркалом» экономических процессов. Анализ динамики налоговых поступлений позволяет составить картину о процессах, происходящих в экономике, об эффективности, действующей налоговой системы, о ее влиянии на национальное хозяйство, о достаточности мобилизуемых средств для финансирования бюджетных мероприятий. Контрольная функция реализуется органами, осуществляющими контроль за правильным исчислением, своевременной уплаты

Таким образом, государство с помощью налогов осуществляет регулирование экономических процессов.

Исторически налоги рассматривались и существовали как податные системы. Само их существование порождено необходимостью покрывать общественные потребности. Данная способность налога определяется как фискальная функция. Фискальная функция долгое время считалась самодостаточной для выражения сути и назначения налога. Однако тяжесть налогового бремени и полная подчиненность налогообложения интересам казны приводит к тому, что налогоплательщики не только не выполняют возложенных на низ налоговых обязательств, но и изыскивают законные и незаконные пути ухода от налогов.

Теоретический потенциал налога как экономической категории реализует система налогообложения, которой свойственны определенные функции. Система налогообложения, принятая законодательство, - это практический инструмент перераспределения доходов потенциальных налогоплательщиков, следовательно, именно действующая система налогообложения дает представление о полноте использования присущих налогообложению функций, т.е. о роли налоговой системы.Функциональная результативность системы налогообложения изначально предопределена сущность объективных экономических категорий «налог» и «налогообложение», т.е. их глубинными родовыми свойствами, которые мы называем внутренним потенциалом категории. Скрытый потенциал экономической категории в системе практического хозяйствования выявляется в процессе реализации функций объективной экономической категории «налогообложение». На поверхности экономической действительности категорию «налогообложение» мы уже воспринимаем как систему экономических (финансовых) отношений, которая конструируется сознательно с заранее заданными в законе целями. Определить цели – значит раскрыть функциональное содержание системы налогообложения. Полнота реализации потенциальных возможностей категории «налогообложение» в принятой законом конкретной страны и на конкретный период времени концепции налогообложения может существенно различаться. Исходя из экономической природы категории «налогообложение» налоговой системе как таковой присущи две противодействующие экономические функции: фискальная и регулирующая.

В числе налоговых функций ученые также называют: фискальную, распределительную, контрольную, стимулирующую, регулирующую (макроэкономическую), социальную

Посредством фискальной функции системы налогообложения удовлетворяются общенациональные необходимы потребности. Посредством регулирующей функции формируются противовесы излишнему фискальному гнету, т.е. создаются специальные механизмы, обеспечивающие баланс корпоративных, личных и общегосударственных экономических интересов. Конечная цель налогового регулирования – обеспечить непрерывность инвестиционных процессов, рост финансовых результатов бизнеса, а тем самым способствовать росту общенационального фонда денежных средств.

Таким образом, обе налоговые функции позволяют трансформировать внутренний потенциал налогообложения из абстрактно воспринимаемой ее способности воздействовать на качественные и количественные параметры бизнеса в реальные результаты такого действия.

Фискальная функция состоит в обеспечении доходов государственной бюджетной системы и находится под особым контролем и воздействием государства, в центре его финансовой политики.

Макроэкономическая (регулирующая) функция – это роль налогов и налоговой политики в системе факторов регулирования макроэкономических процессов, совокупного спроса и предложения, темпов роста и занятости. В условиях Казахстана налоговая система проявила себя как фактор ограничения спроса, особенно инвестиционного, углубления падения производства, формирования безработицы и неполной занятости рабочей силы.

Распределительная функция налоговой системы проявляется в сложном взаимодействии с ценами, доходами, процентом, динамикой курсов акций и т.д. Налоги выступают существенным инструментом распределения и перераспределения национального дохода, доходов юридических и физических лиц. Распределительная функция налогов влияет на распределение не только доходов, но и капиталов, инвестиционных ресурсов.

Социальная функция налогов носит многоаспектный характер. Само материальное содержание налогов как денежных ресурсов, централизуемых государством и изымаемых из воспроизводственного процесса, несет в себе возможность из обращения на непроизводственные цели. В условиях РФ социальная функция налоговой системы бюджета весьма существенна в силу тех обязательств, которые несло советское государство перед населением и которое «по наследству» перешло к РФ. Многие социальные затраты, финансируемые государством за счет налогов (бесплатное образование, здравоохранение и т.д).

Социальная функция налогов проявляется и непосредственно через механизмы налоговых льгот и налоговых ставок, что входит во внутренний механизм действия налога (НДС, налога на прибыль и т.д.).

Социальная функция налоговой системы требует детального исследования как с точки зрения ее усиления, так и с точки зрения устранения неоправданных льгот и преимуществ, не отвечающих характеру рыночных преобразований или социальным критериям.

Стимулирующая функция налоговой системы является одной из важнейших, но это самая «труднонастриваемая» функция. Как и любая другая функция, стимулирующая функция проявляется через специфические формы и элементы налогового механизма, систему льгот и поощрений, запретительных или ограничивающих ставок и другие инструменты налогового механизма и налоговой политики.

Контрольная функция налогов выступает своего рода защитной функцией: она обеспечивает воспроизводство налоговых отношений государства и предприятий, реализацию и действенность силы государственной власти. Без контрольной функции другие функции налогов неосуществимы или их реализация подрывается в своей основе.

Контрольная функция, опираясь на закон, право, может эффективно реализовываться только на основе принуждения, подчинения силе государственной власти и закону. Ослабление государственной власти ведет к ослаблению контрольной функции налоговой системы. И, наоборот, ослабление контрольной функции налогов означает ослабление государственной власти или ведет к такому ослаблению.

В конкретном отношении контрольная функция налогов проявляется в обязательном исполнении налогового законодательства, в полноте сбора налоговых платежей и действенности и эффективности штрафных санкций и ответственности тех, кто не выполняет или не в полной мере выполняет обязательства перед государством, предписываемые законом.

Контрольная функция налоговой системы предопределяет и определяет, как и уже отмечено, эффективность других функций. Следовательно, если контрольная функция налогов ослаблена, то это соответственно снижает эффективность налоговой системы в целом.

1.2 Роль и функции налоговой системы государства в экономической системе общества

Налоговая система представляет собой совокупность предусмотренных налогов, принципов, форм и методов их установления, изменения или отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства.

Система налогов – это совокупность налогов, сборов, пошлин и других приравненных к налогам платежей, взимаемых на территории государства в тот или иной период времени. Основными налогами, посредством которых формируется преобладающая масса бюджетных доходов, как в Казахстанской, так и мировой практике являются: НДС, акцизы, налог на прибыль (доход) юридических лиц, подоходный налог с физических лиц; таможенные пошлины, платежи в социальные фонды, налог с продаж.

Налоговый механизм – понятие более объемное, чем налоговая система, представляет собой совокупность всех средств и методов организационно-правового характера, направленных на выполнение налогового законодательства. Посредством налогового механизма реализуются налоговая политика государства, формируются основные количественные и качественные характеристики налоговой системы, ее целевая направленность на отношение конкретных социально-экономических задач.

Наиболее важную роль в налоговом механизме имеет налоговое законодательство, а внутри него – механизм налогообложения (уровня налоговых ставок, система льгот, порядок исчисления налогооблагаемой базы, состав объектов налогообложения и другие элементы, связанные с исчислением налогов).

Посредством изменения механизма налогообложения можно придать налоговой системе качественно новые черты, например, изменить ее структуру, не меняя при этом количественного и видового состава налогов.

Налогообложение относится к числу давно известных способов регулирования доходов и источников пополнения государственных средств. Еще А. Смит сформулировал четыре основных требования к налоговой системе, которые верны и сегодня:

1. Подданные государства должны, по возможности, соответственно своим способностям и силам участвовать в содержании правительства, т.е. соответственно доходу, каким они пользуются под покровительством государства...

2. Налог, который обязывается уплачивать каждое отдельное лицо, должен быть точно определен, а не произволен. Срок уплаты, способ платежа, сумма платежа, - все это должно быть ясно и определено для плательщика и всякого другого лица...

3. Каждый налог должен взиматься в то время и тем способом, когда и как плательщику должно быть удобнее всего платить его...

4. Каждый налог должен быть так задуман и разработан, чтобы он брал и удерживал из кармана народа возможно сверх того, что он приносит казначейству государства.[3, 167]

Как видно, А. Смит исходил из следующих принципов налогообложения:

- равномерность, понимаемую как равнонапряженность, общность для всех налогоплательщиков правил и норм изъятия налога;

- определенность, означающую четкость, ясность, стабильность норм, ставок налогообложения;

- простата и удобство, понимаемые в прямом смысле этих слов;

- неотягощенность, т.е. умеренность, ограниченность налога суммами, уплата которых ложится тяжким бременем на налогоплательщиков.

Общие принципы построения налоговых систем воплощаются при их формировании через элементы налогов, которые включают:

1) объект налога - это имущество, доход, товар, наследство, подлежащие обложению;

2) субъект налога - это налогоплательщик, то есть физическое или юридическое лицо;

3) источник налога - т.е. доход из которого выплачивается налог (зарплата, прибыль, доход, дивиденды);

4) ставка налога - величина налога с единицы объекта налога;

5) налоговая льгота - полное или частичное освобождение плательщика от налога.

В практике большинства государств получили распространение три способа взимания налогов:

1) "кадастровый" - (от слова кадастр - таблица, справочник), когда объект налога дифференцирован на грyппы по определенному признакy. Перечень этих грyпп и их признаки заносится в специальные справочники. Для каждой грyппы yстановлена индивидyальная ставка налога. Такой метод характерен тем, что величина налога не зависит от доходности объекта.

Примером такого налога может слyжить налог на владельцев транспортных средств. Он взимается по yстановленной ставке от мощности транспортного средства, не зависимо от того, использyется это транспортное средство или простаивает. Таким образом, этот способ устанавливает доходность объекта неточно.

2) на основе декларации

Декларация - докyмент, в котором плательщик налога приводит расчет годового дохода и налога с него. Характерной чертой такого метода является то, что выплата налога производится после полyчения дохода.

Примером может слyжить налог на прибыль.

3) y источника

Этот налог вносится лицом выплачивающим доход, поэтому оплата налога производится до получения дохода налогоплательщиком, причем получатель дохода получает его уменьшенным на сумму налога.

Например, подоходный налог с физических лиц. Этот налог выплачивается предприятием или организацией, на которой работает физическое лицо. Т.е. до выплаты, например, заработной платы из нее вычитается сyмма налога и перечисляется в бюджет. Остальная сyмма выплачивается работникy. Этот способ наиболее распространен в нашей стране[4, 110].

Исторически налоги рассматривались и существовали как податные системы. Само их существование порождено необходимостью покрывать общественные потребности. Данная способность налога определяется как фискальная функция. Фискальная функция долгое время считалась самодостаточной для выражения сути и назначения налога. Однако тяжесть налогового бремени и полная подчиненность налогообложения интересам казны приводит к тому, что налогоплательщики не только не выполняют возложенных на низ налоговых обязательств, но и изыскивают законные и незаконные пути ухода от налогов.

Теоретический потенциал налога как экономической категории реализует система налогообложения, которой свойственны определенные функции. Система налогообложения, принятая законодательство, - это практический инструмент перераспределения доходов потенциальных налогоплательщиков, следовательно, именно действующая система налогообложения дает представление о полноте использования присущих налогообложению функций, т.е. о роли налоговой системы.Функциональная результативность системы налогообложения изначально предопределена сущность объективных экономических категорий «налог» и «налогообложение», т.е. их глубинными родовыми свойствами, которые мы называем внутренним потенциалом категории. Скрытый потенциал экономической категории в системе практического хозяйствования выявляется в процессе реализации функций объективной экономической категории «налогообложение». На поверхности экономической действительности категорию «налогообложение» мы уже воспринимаем как систему экономических (финансовых) отношений, которая конструируется сознательно с заранее заданными в законе целями. Определить цели – значит раскрыть функциональное содержание системы налогообложения. Полнота реализации потенциальных возможностей категории «налогообложение» в принятой законом конкретной страны и на конкретный период времени концепции налогообложения может существенно различаться. Исходя из экономической природы категории «налогообложение» налоговой системе как таковой присущи две противодействующие экономические функции: фискальная и регулирующая.

В числе налоговых функций ученые также называют: фискальную, распределительную, контрольную, стимулирующую, регулирующую (макроэкономическую), социальную

Посредством фискальной функции системы налогообложения удовлетворяются общенациональные необходимы потребности. Посредством регулирующей функции формируются противовесы излишнему фискальному гнету, т.е. создаются специальные механизмы, обеспечивающие баланс корпоративных, личных и общегосударственных экономических интересов. Конечная цель налогового регулирования – обеспечить непрерывность инвестиционных процессов, рост финансовых результатов бизнеса, а тем самым способствовать росту общенационального фонда денежных средств.

Таким образом, обе налоговые функции позволяют трансформировать внутренний потенциал налогообложения из абстрактно воспринимаемой ее способности воздействовать на качественные и количественные параметры бизнеса в реальные результаты такого действия.

Фискальная функция состоит в обеспечении доходов государственной бюджетной системы и находится под особым контролем и воздействием государства, в центре его финансовой политики.

Макроэкономическая (регулирующая) функция – это роль налогов и налоговой политики в системе факторов регулирования макроэкономических процессов, совокупного спроса и предложения, темпов роста и занятости. В условиях Казахстана налоговая система проявила себя как фактор ограничения спроса, особенно инвестиционного, углубления падения производства, формирования безработицы и неполной занятости рабочей силы.

Распределительная функция налоговой системы проявляется в сложном взаимодействии с ценами, доходами, процентом, динамикой курсов акций и т.д. Налоги выступают существенным инструментом распределения и перераспределения национального дохода, доходов юридических и физических лиц. Распределительная функция налогов влияет на распределение не только доходов, но и капиталов, инвестиционных ресурсов.

Социальная функция налогов носит многоаспектный характер. Само материальное содержание налогов как денежных ресурсов, централизуемых государством и изымаемых из воспроизводственного процесса, несет в себе возможность из обращения на непроизводственные цели. В условиях РФ социальная функция налоговой системы бюджета весьма существенна в силу тех обязательств, которые несло советское государство перед населением и которое «по наследству» перешло к РФ. Многие социальные затраты, финансируемые государством за счет налогов (бесплатное образование, здравоохранение и т.д).

Социальная функция налогов проявляется и непосредственно через механизмы налоговых льгот и налоговых ставок, что входит во внутренний механизм действия налога (НДС, налога на прибыль и т.д.).

Социальная функция налоговой системы требует детального исследования как с точки зрения ее усиления, так и с точки зрения устранения неоправданных льгот и преимуществ, не отвечающих характеру рыночных преобразований или социальным критериям.

Стимулирующая функция налоговой системы является одной из важнейших, но это самая «труднонастриваемая» функция. Как и любая другая функция, стимулирующая функция проявляется через специфические формы и элементы налогового механизма, систему льгот и поощрений, запретительных или ограничивающих ставок и другие инструменты налогового механизма и налоговой политики.

Контрольная функция налогов выступает своего рода защитной функцией: она обеспечивает воспроизводство налоговых отношений государства и предприятий, реализацию и действенность силы государственной власти. Без контрольной функции другие функции налогов неосуществимы или их реализация подрывается в своей основе.

Контрольная функция, опираясь на закон, право, может эффективно реализовываться только на основе принуждения, подчинения силе государственной власти и закону. Ослабление государственной власти ведет к ослаблению контрольной функции налоговой системы. И, наоборот, ослабление контрольной функции налогов означает ослабление государственной власти или ведет к такому ослаблению.

В конкретном отношении контрольная функция налогов проявляется в обязательном исполнении налогового законодательства, в полноте сбора налоговых платежей и действенности и эффективности штрафных санкций и ответственности тех, кто не выполняет или не в полной мере выполняет обязательства перед государством, предписываемые законом.

Контрольная функция налоговой системы предопределяет и определяет, как и уже отмечено, эффективность других функций. Следовательно, если контрольная функция налогов ослаблена, то это соответственно снижает эффективность налоговой системы в целом.

1.3 Виды налогов действующих на территории Республики Казахстан

Совокупность видов налогов, взимаемых в государстве, форм и методов их построения, органов налоговой службы образует налоговую систему государства.

Налоговая система РК включает в себя определенные виды налогов, сборов и пошлин, правовые нормы, регулирующие налоговые отношения и органы налоговой службы.

Согласно статьи 59 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» в Республике Казахстан действуют налоги и другие обязательные платежи в бюджет, установленные Кодексом. [4]

Налоги подразделяются на прямые и косвенные. К косвенным налогам относятся налог на добавленную стоимость и акциз.

Суммы налогов и других обязательных платежей поступают в доходы соответствующих бюджетов в порядке, определенном Бюджетным кодексом Республики Казахстан и законодательством о республиканском бюджете на соответствующий год.

Рассмотрим виды налогов, сборов и платежей налогового характера в Казахстане.

Прямой налог – налог, выплачиваемый налогоплательщиком (физическим или юридическим лицом) со своих доходов, а также своего имущества, что является его прямым взносом в бюджет. К числу прямых налогов относятся подоходный налог с граждан, налог на прибыль предприятий, налоги на имущество, владение и пользование которым составляет объект для налогообложения, и другие.

Прямые налоги платятся субъектами налога непосредственно и прямо пропорциональны платежеспособности. Это подоходный налог с юридических и физических лиц, налог на операции с ценными бумагами, налог на землю и др. К прямым налогам относятся следующие:

а) корпоративный подоходный налог;

б) индивидуальный подоходный налог;

в) специальные платежи и налоги недропользователей

г) социальный налог;

д) земельный налог;

е) налог на транспортные средства;

ж) налог на имущество.[6]

Последние три вида налогов принято считать налогами на собственность.

Таблица 1 – Категории земель в Республике Казахстан

| Категории земель, подлежащие налогообложению | Категории земель, не подлежащие налогообложению |

| Земли сельскохозяйственного назначения | Земли особо охраняемых природных территорий, земли оздоровительного, рекреационного и историко-культурного назначения |

| Категории земель, подлежащие налогообложению | Категории земель, не подлежащие налогообложению |

| Земли населенных пунктов | Земли лесного фонда |

| Земли промышленности, транспорта, связи, назначения |

Земли водного фонда Земли запаса |

| Примечание - Байдунсенов А.Д. Налоговая система Казахстана // Каржы-Каражат. Финансы Казахстана – 2005. № 4 | |

Согласно Земельного кодекса Республики Казахстан от 20 июня 2003 года N 442 земля находится в собственности государства, а также в частной собственности на определенных законных основаниях, условиях и пределах. Правом её распределения наделены представительные и исполнительные органы всех уровней в пределах своих полномочий; владение и пользование землей является платным. Земельный налог введен с 1992 года. Его цель - обеспечение рационального использования земель и формирование доходов бюджетов для осуществления мероприятий по землеустройству, повышению плодородия земель, их охране, а также для социально- культурного развития территории. [7]

В целях налогообложения все земли рассматриваются в зависимости от их целевого назначения и принадлежности к определенным категориям, которые устанавливаются законодательным актом Республики Казахстан. (Таблица 1)

Налог уплачивается по месту расположения участка; сумма налога остается в распоряжение местных органов власти, тем самым обеспечивается заинтересованность местных властей в сборе налога.

Земельный налог исчисляется на основании документов, удостоверяющих право собственности, право постоянного землепользовании, права безвозмездного временного землепользования и данных государственного количественного и качественного учета земель по состоянию на 1 января каждого года, предоставленных уполномоченным органом по управлению земельными ресурсами.

Нормативно-правовое регулирование налога на транспортные средства определяется инструкцией «О порядке исчисления и уплаты налога на транспортные средства», утвержденной приказом министра финансов РК от 21 июня 1995 г. № 149, в содержание которой периодически вносятся дополнения и изменения, и действующей до 01.01.2002 г.[8]

В общепринятой мировой практике существуют определенные принципы функционирования налога на имущество, такие как нейтральность, простота и справедливость. В частности, нейтральность налогообложения означает оказание минимального воздействия на принятие экономических решений, т.е. налогоплательщикам предоставлено право самостоятельно скорректировать свои действия в зависимости от стоимости недвижимости. Принцип простоты подразумевает неукоснительное соблюдение налогового законодательства. Причем налоговые расчеты по имуществу не требуют значительных затрат на осуществление контроля со стороны государства в лице налоговых органов. И, наконец, справедливость понимается, как его взимание по установленным правилам исходя из возможностей и платежеспособности собственника, территории региона и других аспектов.

В целом налог на имущество является важным источником поступления в местный бюджет. Поэтому местные налоговые органы объективно определяют базу налогообложения, ставки налога в зависимости от присущих свойств и стоимости имущества, придерживаясь указанных принципов. Основная задача налогоплательщиков, связанная с его уплатой, заключается в оптимальном определении базы и правильном измерении имущества.

Корпоративный подоходный налог занимает значительное место в поступлениях государственного бюджета, т.к. он составляет около 28% всех поступлений.

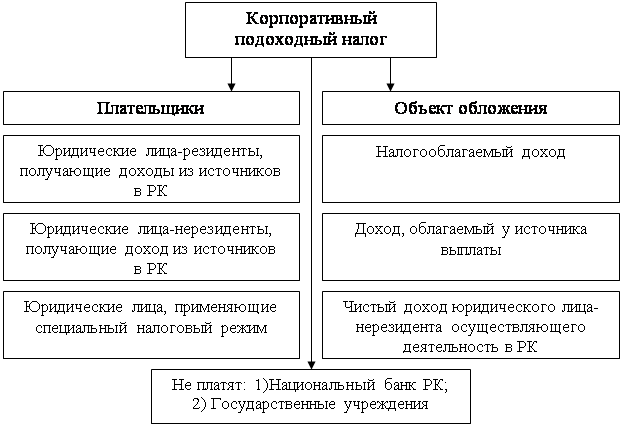

Рисунок 1 - Механизм действия и особенности корпоративного подоходного налога [9]

Механизм действия и особенности корпоративного подоходного налога представлены на рисунке 1.

Плательщиками данного налога являются юридические лица – резиденты Республики Казахстан, за исключением Национального банка Республики Казахстан и государственных учреждений, а также юридические лица – нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение или получающие доходы из источников в Республике Казахстан.

Социальный налог является сравнительно недавно введенным налогом в налоговой системе Казахстана. Изначальная цель взимания данного вида заключалась в мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Введение социального налога с января 1999 г. было необходимо также и для формирования доходной части бюджет на социальные программы. За непродолжительный период существования социального налога вносилось немалое количество изменений и дополнений в размер ставок, облагаемую базу и отчетность. В частности, снижение ставки социального налога с 26 до 21% (начиная с 01.07.2001 г.) было предусмотрено Законом Республики Казахстан от 03.05.2001 г. № 183-Ц.[10, 52]

При косвенном налогообложении субъект налога и его носитель обычно не совпадают. Косвенные налоги взимаются через надбавку к цене и являются налогами на потребителей. Так, например, акцизы на табачные и алкогольные товары уплачиваются производителем, который включает их в цену реализации. Соответственно, покупатель этих товаров становится фактическим плательщиком налога. К косвенным налогам относятся: налог на добавленную стоимость, акцизы, таможенные пошлины, монопольный налог.

Таким образом, создается впечатление, что косвенные налоги – несправедливые налоги. Чем беднее человек, тем большую долю своего дохода он отдает государству в виде этих налогов.

В западных странах косвенные налоги находят более широкое применение. Они позволяют оперативно и регулярно получать крупные суммы, что позволяет стимулировать или сдерживать производство по тем или иным направлениям, а так же регулировать потребление. В развитых капиталистических странах при всех негативных сторонах косвенного налогообложения оно не противодействует развитию экономики.[7, 47]

В Казахстане к косвенным налогам относятся:

а) налог на добавленную стоимость;

б) акцизы.

Налог на добавленную стоимость (далее по тексту - НДС) - это один из косвенных налогов, который взимается непосредственно с получателей дохода и включается в цену товаров (работ и услуг), завышая ее.

Эффективность применения налога на добавленную стоимость доказана зарубежным опытом, так как именно этот налог (исходя из интересов государства) сочетается с либерализацией цен - чем выше цепы, тем больше сумма налога (при неизменной ставке). Первоначально НДС был введен во Франции, а затем распространен в странах Европы. Он по праву называется «европейским налогом», поскольку одним из обязательных условий для вхождения в европейское сообщество является его внедрение. В настоящее время НДС применяется более чем в 40 странах мира. Содержание и порядок уплаты данного налога во многих государствах одинаков. Отличия заключаются лишь в методах определения суммы НДС, различиях - в ставках и льготах. Например, пониженные ставки, в пределах 2-10%, характерны для продовольственных, медицинских и других социально значимых товаров и услуг. К так называемым «стандартным» услугам и промышленным товарам устанавливаются ставки от 12-32 %. И, наконец, к предметам роскоши ставки составляют свыше 25 %. Вместе с тем европейские страны пытаются установить единую ставку НДС - на уровне 15%.[8, 23]

Основной направленностью введения данного налога является предотвращение кризиса перепроизводства, вытеснение с рынка слабых производителей. Поэтому он выступает в роли элемента политики сдерживания производства.

Акцизы являются косвенными налогами. Плательщиками этих видов налогов являются реализаторы товаров (работ и услуг). Однако фактически выплаты по налогам производятся потребителем, так как сумма налогов включается в стоимость приобретаемых им товаров (работ и услуг). Акцизы носят разовый характер, с той точки зрения, что они выплачиваются при совершении плательщиком сделок по импорту, реализации товаров (работ и услуг). [11, 69]

Акцизы - это разновидность налоговых платежей, уплачиваемых производителями либо импортерами подакцизных товаров, в том числе лицами, осуществляющими игорный бизнес на территории Республики.

В связи с заключением Республикой Казахстан с государствами-участниками СНГ соглашений о принципах взимания косвенных налогов при экспорте-импорте товаров (работ, услуг), предусматривающих взимание НДС и/или акцизов по "месту назначения", и вступлением в силу этих соглашений по мере ратификации в установленном порядке, при применении налогов, взимание которых возложено на таможенные органы, руководствоваться следующим.

При таможенном оформлении товаров, ввозимых из государств-участников СНГ, с которыми Республика Казахстан не перешла на взимание косвенных налогов по "месту назначения", для правильного применения косвенных налогов необходимо удостовериться в соответствии представленных документов применению принципа взимания акцизов "по месту происхождения" (то есть с применением акцизов по разнице в ставках и/или без взимания акцизов. С этой целью импортер в обязательном порядке должен представить копию грузовой таможенной декларации, оформленной в государстве вывоза товаров.[7, 50]

Перечень подакцизных товаров:

1) все виды спирта;

2) водка;

3) ликеро-водочные изделия;

4) крепленые напитки, крепленые соки ибальзама;

5) вина;

6) коньяки;

7) шампанские вина.

Рассмотрим перечень налогов, сборов и платежей налогового характера в Казахстане.

1. Налоги включают в себя:

а) корпоративный подоходный налог;

б) индивидуальный подоходный налог;

в) налог на добавленную стоимость;

г) акцизы;

д) специальные платежи и налоги недропользователей (подписной бонус, бонус коммерческого обнаружения, роялти и налог на сверхприбыль).

е) социальный налог;

ж) земельный налог;

з) налог на транспортные средства;

и) налог на имущество.

Следует отметить, что для отдельных групп плательщиков применяются специальные налоговые режимы, которые предусматривают применение упрощенного порядка исчисления и уплаты отдельных налогов и представления отчетности по ним. К этой группе плательщиков можно отнести субъекты малого бизнеса, крестьянские (фермерские) хозяйства, юридические лица-производители сельхозпродукции, отдельные виды предпринимательской деятельности.

Уплата налогов при этих режимах производится на основе:

1) оплаты патента;

2) разового талона;

3) упрощенной декларации;

4) единого земельного налога.

Необходимо отметить также, что в Казахстане наиболее приемлем и принят к применению налоговый учет по методу начислений, т.е. когда доходы и вычеты учитываются с момента выполнения работ и оказания услуг независимо от времени оплаты. По нашему мнению, у этого метода существует большой недостаток, так как налоговые платежи должны быть пересилены даже в случае неоплаты поставок в срок, что приводит к отвлечению оборотных средств.

2. Сборы:

а) сбор за регистрацию юридических лиц;

б) сбор за государственную регистрацию индивидуальных предпринимателей;

в) сбор за государственную регистрацию прав на недвижимое имущество и сделок с ним;

г) сбор за государственную регистрацию радиоэлектронных средств и высокопоставленных устройств;

д) сбор за государственную регистрацию механических транспортных средств и прицепов;

е) сбор за государственную регистрацию морских, речных и маломерных судов;

ж) сбор за государственную регистрацию гражданских воздушных судов;

з) сбор за проезд автотранспортных средств по территории РК;

и) сбор с аукционов;

к) гербовый сбор;

л) лицензионный сбор за право занятия отдельными видами деятельности.

3. Платы:

а) за пользование земельными участками;

б) за пользование водными ресурсами поверхностных источников;

в) за загрязнение окружающей среды;

г) за пользование животным миром;

д) за лесные пользования;

е) за использование особо охраняемых природных территорий;

ж) за использование радиочастотного спектра;

з) за пользование судоходными водными путями;

и) за размещение наружной рекламы.

4. Государственная пошлина.

5. Таможенные платежи:

а) таможенная пошлина;

б) таможенные сборы.

Налоговая служба включает в свой состав государственную налоговую службу, которая представлена в РК Министерством государственных доходов, налоговыми комитетами в областях, районах, городах и районах в городах. Налоговая служба осуществляет контроль за исполнением и соблюдением законов республики о налогах и других обязательных платежах в бюджет с учетом затрат цен и тарифов.[10]

Отдавая должное содержанию налоговой и бюджетной политики, следует отметить, что существующая система налогообложения, в свете стратегических планов развития Казахстана, требует дальнейшего совершенствования и обеспечения стабильности основных принципов, заложенных в налоговое законодательство, которое позволит обеспечить поступательное развитие экономики государства, поможет создать достаточный уровень жизни населения страны. Это во многом зависит от правильности выбора стратегии и тактики налоговой реформы, умения предвидеть все, даже самые отдаленные, ее социально-экономические и политические последствия и факторы, которые могут вызвать какие-либо отклонения, способности четко реагировать на эти отклонения от заданных параметров и быстро их корректировать путем внесения в предварительные расчеты необходимых поправок.

2. Анализ налоговых поступлений в государственный бюджет Республики Казахстан

2.1 Анализ налоговых поступлений в республиканский бюджет

Бюджетная система Республики Казахстан включает бюджеты различных уровней, основанные на экономических отношениях и соответствующих правовых нормах.

В Республике Казахстан самостоятельно функционируют республиканский бюджет и местные бюджеты в совокупности составляющие государственный бюджет.

Функционирование бюджетной системы основано на взаимосвязи бюджетов различных уровней и обеспечивается порядком их разработки, рассмотрения, утверждения, исполнения, контроля, а также отчетом об исполнении республиканского и местного бюджетов.

Республиканский бюджет на финансовый год утверждается законом Республики Казахстан, местные бюджеты - решениями маслихатов.

Налоговыми поступлениями в республиканский бюджет являются:

1) корпоративный подоходный налог, за исключением поступлений от предприятий нефтяного сектора;

2) налог на добавленную стоимость, в том числе на произведенные товары, выполненные работы и оказанные услуги на территории Республики Казахстан, и на товары, импортируемые на территорию Республики Казахстан;

3) акцизы на товары, импортируемые на территорию Республики Казахстан в соответствии с законодательством Республики Казахстан;

4) акцизы на сырую нефть, газовый конденсат;

5) налог на сверхприбыль, за исключением поступлений от предприятий нефтяного сектора;

6) бонусы, за исключением поступлений от предприятий нефтяного сектора;

7) роялти, за исключением поступлений от предприятий нефтяного сектора;

8) доля Республики Казахстан по разделу продукции по заключенным контрактам, за исключением поступлений от предприятий нефтяного сектора;

9) дополнительный платеж недропользователя, осуществляющего деятельность по контракту о разделе продукции;

10) сбор за проезд автотранспортных средств по территории Республики Казахстан, кроме сбора за проезд автотранспортных средств по государственным платным автомобильным дорогам местного значения;

11) сбор за выдачу разрешения на использование радиочастотного спектра телевизионным и радиовещательным организациям; сбор за постановку на учет средства массовой информации;

12) сбор за государственную регистрацию морских, речных и маломерных судов; сбор за государственную регистрацию ипотеки судна или строящегося судна;

13) сбор за государственную регистрацию лекарственных средств; сбор за государственную регистрацию прав на произведения и объекты смежных прав, лицензионных договоров на использование произведений и объектов смежных прав;

14) сбор за государственную регистрацию гражданских воздушных судов;

15) сбор за государственную регистрацию радиоэлектронных средств и высокочастотных устройств;

16) плата за предоставление междугородной и (или) международной телефонной связи;

17) плата за использование радиочастотного спектра;

18) плата за использование особоохраняемых природных территорий республиканского значения;

19) плата за пользование животным миром;

20) плата за пользование судоходными водными путями;

21) плата за размещение наружной (визуальной) рекламы в полосе отвода автомобильных дорог общего пользования республиканского значения;

22) таможенные пошлины на ввозимые и вывозимые товары;

23) поступления от осуществления таможенного контроля и таможенных процедур;

24) пошлины, взимаемые в качестве защитных мер отечественных товаропроизводителей;

25) консульский сбор;

26) государственная пошлина за проставление государственными органами апостиля на официальных документах, совершенных в Республике Казахстан, в соответствии с международным договором, ратифицированным Республикой Казахстан;

27) государственная пошлина за выдачу паспортов и удостоверений личности граждан Республики Казахстан;

28) государственная пошлина, взимаемая за выдачу водительских удостоверений;

29) государственная пошлина, взимаемая за выдачу свидетельств о государственной регистрации транспортных средств;

30) государственная пошлина, взимаемая за выдачу государственных регистрационных номерных знаков;

31) государственная пошлина, взимаемая за совершение нотариальных действий нотариусами государственных нотариальных контор;

32) государственная пошлина, взимаемая за совершение юридически значимых действий уполномоченным органом в сфере интеллектуальной собственности [6].

Счетным комитетом по контролю за исполнением республиканского бюджета (далее – Счетный комитет) в соответствии со статьей 138 Бюджетного кодекса Республики Казахстан ежегодно подготавливаются отчёты об исполнении республиканского бюджета за прошедший год.

По данным отчёта Счетного комитета об исполнении республиканского бюджета за 2006 год в процессе исполнения республиканского бюджета за 2006 год Парламентом Республики Казахстан уточнены и Правительством Республики Казахстан неоднократно корректировались основные его параметры. Так, при уточнении бюджета доходы были увеличены на 42,1 млрд. тенге, а налоговые поступления – уменьшены на 36,2 млрд. тенге. В последующем, Правительством в результате корректировок доходы увеличены на 214,7 млрд. тенге, а налоговые поступления – на 136,4 млрд. тенге. Кассовое исполнение доходов республиканского бюджета превысило утвержденные и уточненные показатели соответственно на 26,0% и 22,3 процента.

Затраты республиканского бюджета за 2006 год в процессе уточнения были увеличены на 42,6 млрд. тенге и составили 1518,8 млрд. тенге, против 1476,2 млрд. тенге, а расходы на приобретение финансовых активов – на 12,3 млрд. тенге и составили 103,5 млрд. тенге. В свою очередь, Правительством в течение отчетного года были внесены изменения к уточненному показателю и в результате затраты увеличены на 185,1 млрд. тенге и составили 1703,9 млрд. тенге. Фактическое исполнение затрат составило 1686,3 млрд. тенге, или 111,0% к уточненному назначению и 98,9% - к скорректированному показателю.

Дефицит республиканского бюджета в процессе уточнения был увеличен на 12,5 млрд. тенге и составил 126,2 млрд. тенге. Фактически республиканский бюджет исполнен с профицитом на сумму 54,7 млрд. тенге. В 2006 году для финансирования дефицита бюджета были привлечены внешние и внутренние займы. При этом сумма внутренних заемных средств составила 167,6 млрд. тенге, из них 83,7 млрд. тенге были направлены на погашение основного долга по государственным ценным бумагам, а 83,9 млрд. тенге остались неиспользованными. В результате на 1 января 2007 года свободный остаток средств республиканского бюджета составил 151,0 млрд. тенге и по сравнению с 2006 годом увеличился в 12 раз. По оценке Счетного комитета, это привело к упущенным возможностям дополнительного роста экономики республики, которые, с учетом мультипликативного эффекта, превысили 200 млрд. тенге.

Погрешности макроэкономического прогнозирования оказали значительное влияние на налоговые поступления в республиканский бюджет, в доходной части которого их доля в 2006 году составила 90,2 процента. При этом основным фактором, повлиявшим на увеличение налоговых сборов, явился рост цен на нефть. В отчетном году цены на нефть по сравнению с 2005 годом увеличились на 20,2 процента. В 2005-2006 годы углеводороды и металлы обеспечили более 3/4 стоимости товарного экспорта республики, а доля налоговых поступлений в республиканский бюджет от нефтяного сектора составила более 30 процентов [17].

Основные положения Закона «О республиканском бюджете на 2006 год» исполнены. В полном объеме исполнены семнадцать статей Закона, пять статей носят нормативный характер. Вместе с тем, Правительством не обеспечено надлежащее исполнение двадцати четырех статей Закона, две статьи не исполнены.

Отдельные агрегированные показатели исполнения республиканского бюджета, указанные в статье 1 Закона, исполнены не в полном объеме. Скорректированный объем затрат республиканского бюджета не исполнен на сумму 17,6 млрд. тенге, а бюджетные кредиты – на 1,0 млрд. тенге. При уточненном дефиците республиканского бюджета на сумму 126,2 млрд. тенге сложился профицит в размере 54,7 млрд. тенге.

Как и в предыдущие годы, в результате неполного выполнения статьи 2 в республиканский бюджет не поступила арендная плата за пользование Российской Федерацией военными полигонами в размере 3,5 млрд. тенге. Правительством так и не обеспечено вступление в силу протоколов о внесении изменений и дополнений в соглашения и договоры между Республикой Казахстан и Российской Федерацией по использованию и аренде испытательных полигонов, а также соглашения об урегулировании взаимных вопросов и условий расчетов от использования этих полигонов. В результате, не выполнены расходы по программам «Поставка и ремонт вооружения и военной техники в соответствии с межгосударственными договорами об аренде полигонов» и «Подготовка специалистов с высшим послевузовским профессиональным образованием» [12].

В 2006 году не исполнена статья 7-1 Закона, согласно которой в доход республиканского бюджета должен быть направлен трансферт из Национального фонда в размере 76,6 млрд. тенге.

Согласно уточненному бюджету, доходы республиканского бюджета на 2006 год были установлены в размере 1 510,3 млрд. тенге. В соответствии с корректировкой поступления в бюджет от организаций сырьевого сектора увеличились на 172,6 млрд. тенге и составили 1 682,9 млрд. тенге, фактически поступило 1 847,2 млрд. тенге, или 122,3% к уточненному показателю.

В общей сумме доходов налоговые поступления за 2006 год составили 1 667,8 млрд. тенге, или 90,2% к общему объему доходов, неналоговые поступления – соответственно 49,2 млрд. тенге и 2,7%, поступления доходов от продажи основного капитала – 8,3 млрд. тенге и 0,5%, поступления трансфертов – 121,9 млрд. тенге и 6,6% (см. Приложение 1).

Согласно данным Счётного комитета уточненный и скорректированный показатели по налоговым поступлениям республиканского бюджета за 2006 год перевыполнены на 31,7% и 15,9% соответственно и составил 1 667,8 млрд. тенге. [6]

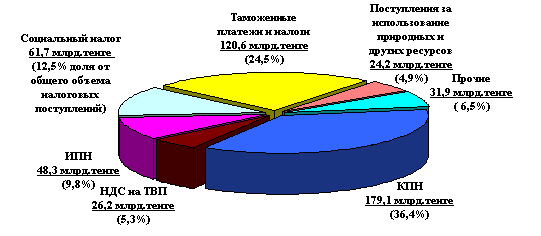

Перевыполнение плана налоговых поступлений обеспечено, в основном, за счет корпоративного подоходного налога – на 216,1 млрд. тенге (в 1,4 раза) и поступлений за использование природных и других ресурсов – на 127,0 млрд. тенге (в 1,9 раза).

Структурный анализ показывает, что основными источниками налоговых поступлений республиканского бюджета, как и в предыдущие годы, являлись корпоративный подоходный налог, налог на добавленную стоимость и поступления за использование природных и других ресурсов. Так, в 2006 году доля корпоративного подоходного налога в общем объеме налоговых поступлений составила 46,6%, а в 2005 году – 53,4%, НДС – 29,4% и 22,0%, поступления за использование природных и других ресурсов – 16,0% и 19,5%, соответственно (см. табл. 2).

В 2006 году налоговые поступления в республиканский бюджет возросли по сравнению с 2005 годом на 105,9 млрд. тенге, или на 6,8 процента. Среди налоговых поступлений наиболее высокие темпы роста приходились на таможенные платежи (85,3%) и акцизы (56,4%).

Таблица 2 - Структура налоговых поступлений в республиканский бюджет за 2005-2006 годы, млрд. тенге

| Наименование | 2005 | Уд.вес, % | 2006 | Уд.вес, % | Темпы роста 2006г. к 2005г., % |

| Налоговые поступления | 1 561,9 | 100,0 | 1 667,8 | 100,0 | 106,8 |

| Корпоративный подоходный налог | 834,3 | 53,4 | 776,6 | 46,6 | 93,1 |

| Налог на добавленную стоимость | 343,9 | 22,0 | 489,6 | 29,4 | 142,4 |

| Акцизы | 10,1 | 0,6 | 15,8 | 0,9 | 156,4 |

| Поступления за использование природных и других ресурсов | 304,2 | 19,5 | 267,4 | 16,0 | 87,9 |

| Сборы за ведение предпринимательской и профессиональной деятельности | 0,6 | 0,1 | 0,8 | 0,1 | 133,3 |

| Таможенные платежи | 53,1 | 3,4 | 98,4 | 5,9 | 185,3 |

| Другие налоги и платежи | 15,7 | 1,0 | 19,2 | 1,1 | 122,3 |

| Примечание – Источник Министерство финансов Республики Казахстан | |||||

В 2006 году не обеспечено выполнение плановых показателей по специфике «Прочие налоги» на сумму 18,7 млн. тенге: в республиканский бюджет поступило 20,0 млн. тенге, или 51,7% от планового показателя.

Анализ уплаченных сумм налогов и других обязательных платежей в бюджет за 2006 год по налогоплательщикам, подлежащим республиканскому мониторингу, показывает, что коэффициент налоговой нагрузки в среднем для предприятий, добывающих сырую нефть и природный газ, по оперативным данным, составил 31,3%, а для хозяйствующих субъектов, осуществляющих торговлю нефтепродуктами, - 6,5 процента. По оперативным данным Налогового комитета, в ТОО «Север-ойл» коэффициент налоговой нагрузки составил 0,3%, а в ТОО «Гелиос» – 1,7 процента. Налоговая нагрузка банков второго уровня составила в среднем 6,6%, а страховых и аудиторских компаний – 26,4 процента. При этом Налоговым комитетом и его территориальными подразделениями во многих случаях осуществлялись проверки в хозяйствующих субъектах, по которым налоговые нагрузки составляли ниже 10 процентов, а банки второго уровня в отчетном году не проверялись.

В 2006 году по итогам 45 071 проверки дополнительно начислено 114,9 млрд. тенге, взыскано 14,9 млрд. тенге, или 13 процентов. Проведено 3 925 безрезультативных проверок, из которых наибольшее количество приходится на город Алматы – 624, Карагандинскую область – 566, Костанайскую область – 542.

Центральным аппаратом Налогового комитета в 2006 году проведено пять проверок из восьми, предусмотренных планом. Дополнительно начислено налогов и платежей в бюджет на сумму 309,7 млн. тенге, из которых взыскано 24,0 млн. тенге, или только 7,7 процента.

Показатели взыскания в бюджет дополнительно начисленных налогов и платежей по отдельным хозяйствующим субъектам еще ниже. В частности, по результатам налоговой проверки в ЗАО НК «Казахстан Темир Жолы» в 2004 году дополнительно начислено налогов и платежей на сумму 30,7 млрд. тенге. После рассмотрения жалобы Налоговый комитет отменил обжалуемое уведомление по акту налоговой проверки и направил уведомление о начисленной сумме налогов и других обязательных платежей на сумму 8,5 млрд. тенге. По итогам рассмотрения результатов этой проверки в суде, сумма дополнительно начисленных налогов и платежей уменьшилась до 1,7 млрд. тенге, или 5,5% от первоначальной суммы. Аналогичная картина наблюдалась и по другим проверкам.[10]

С вступлением в силу Налогового кодекса значительно сократился удельный вес взысканных сумм от дополнительно начисленных налогов и платежей: с 54,0% в 2001 году до 13,0% в 2006 году.

В республике увеличивается сумма переплаты налогов и других обязательных платежей в бюджет, которая по состоянию на 1 января 2007 года составила 693,5 млрд. тенге и по сравнению с началом отчетного года возросла на 150,4 млрд. тенге, или на 27,7 процента. В результате происходит определенное отвлечение оборотных средств хозяйствующих субъектов и увеличение налоговой нагрузки налогоплательщиков, а также увеличение сумм возврата поступлений из республиканского бюджета. Так, в 2006 году АО «Казцинк» из республиканского бюджета произведен возврат НДС по оборотам, облагаемым по нулевой ставке, в размере 5,2 млрд. тенге, АО «Миттал Стил Темиртау» – 11,5 млрд. тенге. При этом последним уплачено других налогов и платежей в бюджет 1,5 млрд. тенге.

В структуре излишне уплаченных сумм по налогам в государственный бюджет по состоянию на 1 января 2007 года наибольший удельный вес приходится на налог на добавленную стоимость и корпоративный подоходный налог.

Счетным комитетом установлено отсутствие сводных планов проверок хозяйствующих субъектов за 2004-2006 годы в центральном аппарате Налогового комитета, а также нормативных правовых актов, регламентирующих взаимодействие подразделений мониторинга и аудита.

Вышеуказанные факты свидетельствуют о том, что механизм налогового администрирования усложнен и недостаточно эффективен, в нормах и положениях налогового законодательства имеются разночтения, допускающие двоякое толкование, а уполномоченным органом не принимаются системные меры по повышению качества налоговых проверок и упрощению механизма налогового администрирования.

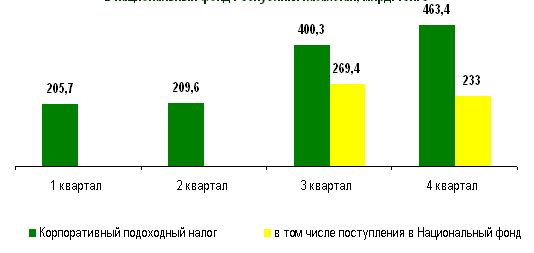

Рисунок 2 - Динамика поступлений КПН в 2006 году с учётом поступлений в Национальный фонд Республики Казахстан, млрд.тенге [11]

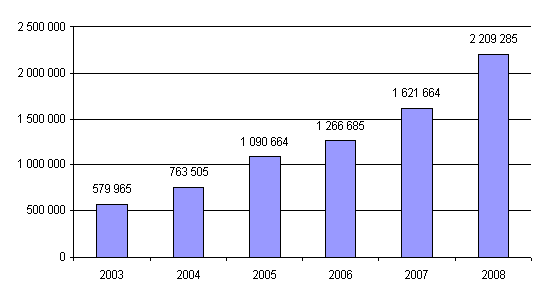

Корпоративного подоходного налога (далее - КПН) в 2006 году поступило 776,6 млрд. тенге, или 118,6% к уточненному показателю. При этом от организаций сырьевого сектора КПН поступило 172,9 млрд. тенге, или 22,3% от общей суммы данного вида налога. По состоянию на 1 января 2007 года, сумма КПН от организаций сырьевого сектора, поступившая в Национальный фонд, составила 376,4 млрд. тенге.Общая сумма переплат по КПН в 2006 году составила 68,3 млрд. тенге и по сравнению с 2005 годом увеличилась на 24,1 млрд. тенге (или на 54,6%), что связано с ростом переплаты по КПН с юридических лиц - резидентов и нерезидентов, удерживаемому у источника выплаты, в размере 11,7 млрд. тенге.

Анализ квартальных поступлений КПН за 2006 год свидетельствует о сохранении неравномерности поступлений данного вида налога, что, при сложившемся преобладании доли КПН в общем объеме поступлений республиканского бюджета, повышает риски неполного и неэффективного освоения бюджетных средств.

Из рисунка 1 следует, что поступления авансовых платежей по корпоративному подоходному налогу в IV квартале отчетного года по сравнению с I кварталом значительно увеличились (в 2,3 раза) и составили 463,4 млрд. тенге, или 36,2% от годового поступления. Неравномерность поступлений КПН в течение отчетного года связана с несовершенством действующего порядка уплаты авансовых платежей.

Анализ поступлений корпоративного подоходного налога в разрезе специфик показывает, что основная доля в структуре налога приходилась на КПН с юридических лиц-резидентов (53,2%). Вместе с тем, в отчетном году значительно увеличилось поступление КПН с лиц-нерезидентов, удерживаемого у источника выплаты, и составило 70,9 млрд. тенге.

Поступления по налогу на добавленную стоимость (далее – НДС) в республиканский бюджет составили 489,6 млрд. тенге и по сравнению с 2005 годом увеличились на 42,4 процента.

В 2006 году по сравнению с прошлым годом сумма возмещения НДС из республиканского бюджета возросла на 19,0% и составила 195,1 млрд. тенге, что в основном было вызвано ростом объемов экспорта сырья и товаров, облагаемых НДС по нулевой ставке. При этом возращены на расчетные счета налогоплательщиков 132,0 млрд. тенге, или 67,7% от общей суммы возмещения.

Возмещение НДС из республиканского бюджета в основном получали крупные компании, экспортирующие нефть, газ, металлопрокат, пшеницу и другое сырье. В частности, четырем крупным налогоплательщикам - АО «Казцинк», ТОО «Корпорация Казахмыс», АО «Миттал Стил Темиртау», ТОО «Тенгизшевроил» возмещено из бюджета 55,8 млрд. тенге.