Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Національна депозитарна система України

Дипломная работа: Національна депозитарна система України

Міністерство освіти і науки України

Донецька державна академія управління

Кафедра правознавства

Курсова робота

з дисципліни: «Господарське право »

на тему:

«Національна депозитарна система України»

виконала: студентка 4 курсу

групи П-03-1

перевірила: к.ю.н., доцент

Мізіліна Л.Ю.

Зміст

Вступ

Розділ 1. Теоретико-правові засади становлення національної депозитарної системи

1.1 Національна депозитарна система, структура та учасники

1.2 Види депозитарної діяльності, загальна характеристика

1.3 Сучасний стан законодавства, що регламентує діяльність Національної депозитарної системи

Розділ 2. Правове регулювання діяльності реєстраторів власників іменних цінних паперів

2.1 Ліцензування професійної діяльності реєстратора власників іменних цінних паперів

2.2 Порядок ведення реєстрів власників іменних цінних паперів

2.3 Особливості правового регулювання діяльності банка як реєстратора власників іменних цінних паперів

2.4 Особливості правового регулювання поєднання діяльності реєстратора власників іменних цінних паперів з іншими видами професійної діяльності на фондовому ринку

Розділ 3. Перспективи удосконалення законодавчого забезпечення д яльності реєстраторів власників іменних цінних паперів

3.1 Юридична відповідальність за правопорушення у сфері ведення реєстрів власників іменних цінних паперів

3.2 Правові питання контролю ДКЦПФР за діяльністю реєстраторів власників іменних цінних паперів

3.3 Перспективне законодавство про депозитарну діяльність: переваги та недоліки

Висновки

Список використанної літератури

Важливим сегментом інфраструктури ринку цінних паперів є депозитарна система, яка, у свою чергу, служить складовою системи гарантування прав власників фондових активів. Прямі й непрямі учасники депозитарної системи України знаходяться в процесі постійного розвитку, при цьому відповідне нормативно-правове забезпечення залишається недостатньо регламентованим і потребує суттєвого вдосконалення.

Формування ефективної депозитарної системи є необхідною умовою забезпечення всього комплексу законних прав та інтересів інвесторів, а також є засобом стимулювання накопичень і трансформації заощаджень в інвестиції. Більшість операцій на вітчизняному фондовому ринку укладається поза організованої торгівлі; значну частину від обсягів операцій на ринку цінних паперів складають операції перерозподілу, а не інвестування капіталу. При цьому сучасний стан розвитку депозитарних технологій в Україні не дозволяє забезпечити повний правовий статус реєстрів депозитарного обслуговування і задовольнити їх потреби повною мірою. Це знижує довіру потенційних та діючих інвесторів до вітчизняного фондового ринку і призводить до зменшення обсягів коштів, інвестованих в економіку.

Теоретичні та практичні аспекти проблем правового статусу реєстрів депозитарної системи представлені численними працями вчених-дослідників.

Серед них вітчизняні вчені: О. Барановський, С. Бірюк, С. Богачов, М. Бурмака, С. Глущенко, А. Головка, В. Корнєєв, О. Мозговий, С. Москвін, О. Поважний, Г. Терещенко, А. Федоренко, С. Хоружий і закордонні - А. Агеєв, М. Алексєєв, Г. Аксьонова, В. Булатов, Б. Вільямс, А. Кілячков, А. Козлов, К. Лисак, Ф. Лоренс, Ф. Матзенберг, Я. Міркін, А. Рубенчик, Б. Рубцов, А. Семенкова, Ю. Сізов, Л. Чалдаева, Б. Черкаський.

Разом з тим вагомим науковим внеском економістів в питання становлення депозитарних інститутів і впровадження депозитарних послуг на ринку цінних паперів, у вітчизняних економічних дослідженнях не знайшли належного висвітлення проблеми повного забезпечення правового статусу реєстраторів Національну депозитарну систему України, а саме ролі інституту відповідальності, запобігання корупційних і фінансових відносин і т.д.

Недостатність розробки цих проблем пояснюється причинами інституційного та дослідницького характеру, - коли інфраструктура фондового ринку розвивається разом з потребами його учасників і виникає необхідність поглиблення теоретико-методологічного обґрунтування практичних напрацювань.

Таким чином, важливість дослідження проблематики депозитарного обслуговування учасників вітчизняного фондового ринку, теоретична і практична значущість розробки питань впровадження правового регулювання діяльності реєстратора як учасника Національної депозітарної системи, недостатнє їх висвітлення в економічній літературі зумовили актуальність теми диплома.

Мета роботи: дослідити правовий статус реєстратора як учасника Національної депозитарної системи.

Предмет дослідження - механізм правового регулювання діяльності реєстратора як учасника Національної депозитарної системи.

Розділ 1. Теоретико-правові засади становлення національної депозитарної системи

1.1 Національна депозитарна система, структура та учасники

Розвиток інформаційних технологій, поява "електронних цінних паперів" та інтернаціоналізація фінансових ринків, що супроводжувалася реформуванням національних фондових ринків і пристосуванням їх до глобальних систем ціноутворення та обігу цінних паперів, зумовили у 80-90 роках XX століття розвиток депозитарної діяльності, основу якої становить надання послуг з реєстрації (підтвердження) прав власності на цінні папери та прав за цінними паперами, обліку корпоративних та інших прав інвесторів, обслуговування укладення та виконання договорів щодо цінних паперів, забезпечення розрахунків за поточними, ф'ючерсними та опціонними договорами щодо цінних паперів.

Світовий досвід свідчить, що використання новітніх інформаційних технологій та сучасних фінансових інструментів для забезпечення функціонування фондового ринку неможливе без налагодження взаємодії системо утворювального комплексу взаємопов'язаних інститутів інфраструктури ринків капіталу, яким виступає депозитарна система.

Правові засади функціонування Національної депозитарної системи визначено Концепцією функціонування і розвитку фондового ринку в Україні[1]. Склад, структуру та порядок функціонування Національної депозитарної системи визначено Законом України "Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні".[2]

Структура Національної депозитарної системи дворівнева.

Нижній рівень складають зберігачі, що ведуть рахунки у цінних паперах власників цінних паперів, та реєстратори, які відповідно до договорів з емітентом цінних паперів ведуть особові рахунки власників іменних цінних паперів. Ведення реєстрів власників іменних цінних паперів не може поєднуватися з іншими видами діяльності, крім депозитарної. У разі одержання відповідного дозволу депозитарії та зберігачі можуть вести реєстри власників іменних цінних паперів. Емітенти, кількість акціонерів у яких менша, ніж встановлена Державною комісією з цінних паперів та фондового ринку, можуть вести реєстр самостійно.

Верхній рівень складають Національний депозитарій і депозитарії, які ведуть рахунки для зберігачів та за наявності ліцензії здійснюють кліринг і розрахунки за договорами щодо цінних паперів.

Обслуговування обігу державних цінних паперів, у тому числі провадження депозитарної діяльності, відповідно до Закону України "Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні" покладено на Національний банк. Прямими учасниками Національної депозитарної системи законодавством визначені депозитарії, зберігачі, реєстратори власників іменних цінних паперів, кількість яких на кінець 2003 року становила - Національний депозитарій, депозитарій Національного банку, один недержавний депозитарій, 122 зберігачі, що обслуговують 16,7 млн. власників іменних цінних паперів, та 364 реєстратори, які на підставі відповідних ліцензій ведуть реєстри 18,4 тис. емітентів цінних паперів. Крім того, на кінець 2003 року дозволи Державної комісії з цінних паперів та фондового ринку на самостійне ведення реєстрів власників цінних паперів мали 736 акціонерних товариств. У 2003 році в системі обслуговувалися корпоративні права понад 16 млн. інвесторів. При цьому близько 90 відсотків цінних паперів випущено у документарній формі. Ідентифікація їх здійснюється відповідно до міжнародного стандарту ISO 6166 (загальноприйняті міжнародні коди, присвоєні всім випущеним державним цінним паперам та близько 40 відсоткам корпоративних цінних паперів).[3]

Опосередкованими учасниками Національної депозитарної системи є організатори торгівлі цінними паперами - фондові біржі та торговельно-інформаційні системи (на кінець 2003 року їх було 10), а також 871 торговець цінними паперами, 128 банків та 34263 суб'єкти господарювання, які є емітентами цінних паперів.

Важливим елементом є розрахунково-клірингова діяльність, що повинна провадитися депозитаріями, але саме вона є найменш розвинутою в Україні. Більшість договорів на організованих ринках виконуються не в режимі "поставка проти платежу". Не повною мірою застосовується також механізм централізованого клірингу для виконання договорів щодо цінних паперів. До цього часу не реалізуються на практиці рекомендації "Групи 30" і Міжнародної асоціації з питань обслуговування цінних паперів. Національне законодавство, яке регулює проведення розрахунків за операціями з цінними паперами, потребує гармонізації із законодавством ЄС.

Прямі учасники Національної депозитарної системи обслуговують окремі сегменти ринку капіталу та провадять свою діяльність децентралізовано (зберігачі та депозитарії, з одного боку, та реєстратори власників іменних цінних паперів, з іншого). Це свідчить, що процес становлення системи невиправдано затягнувся і потребує прискорення.

Сферою діяльності Національної депозитарної системи є:

стандартизація обліку цінних паперів згідно з міжнародними стандартами;

уніфікація документообігу щодо операцій з цінними паперами і нумерація цінних паперів, випущених в Україні, згідно з міжнародними стандартами;

відповідальне зберігання всіх видів цінних паперів як у документарній, так і в без документарній формах;

реальна поставка чи переміщення з рахунку в цінних паперах з одночасною оплатою грошових коштів відповідно до розпоряджень клієнтів;

акумулювання доходів (дивідендів, процентних виплат та виплат з погашення тощо) щодо цінних паперів, взятих на обслуговування системою, та їх розподіл за рахунками;

регламентація та обслуговування механізмів позики та застави для цінних паперів, що беруться на обслуговування системою;

надання послуг щодо виконання обов'язків номінального утримувача іменних цінних паперів, що беруться на обслуговування системою;

розробка, впровадження, обслуговування і підтримка комп'ютеризованих систем обслуговування обігу рахунків у цінних паперах і здійснення грошових виплат, пов'язаних з банківськими та/або з іншими системами грошового клірингу на щоденній чи іншій регулярній основі.

Для забезпечення функціонування єдиної системи депозитарного обліку у формі відкритого акціонерного товариства створюється Національний депозитарій.

Функції Національної депозитарної системи

Національна депозитарна система має забезпечити виконання таких завдань, як:

стандартизацію обліку цінних паперів згідно з міжнародними стандартами;

уніфікацію документообігу щодо операцій з цінними паперами і нумерацію цінних паперів, розміщених в Україні згідно з міжнародними стандартами;

відповідальне зберігання всіх видів цінних паперів як у “документарній”, так і в “бездокументарній” формах;

реальну поставку з рахунку в цінних паперах з одночасною оплатою грошей відповідно до розпоряджень клієнтів;

акумулювання доходів за цінними паперами та їх розподіл за рахунками;

регламентацію та обслуговування механізмів позики та застави цінних паперів;

надання послуг щодо виконання обов’язків номінального утримувача іменних цінних паперів;

розробку, впровадження, обслуговування і підтримку комп’ютеризованих систем обслуговування обігу рахунків у цінних паперах і здійснення грошових виплат, пов’язаних з банківськими та/або з іншими системами грошового клірингу на щоденній чи іншій регулярній основі.

Учасники Національної депозитарної системи

Згідно зі ст. 1 Закону України “Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні ” учасники НДСУ поділяються на прямих та опосередкованих:

прямі учасники – депозитарії, клірингові депозитарії, зберігачі, реєстратори власників іменних цінних паперів (далі – реєстратори);

опосередковані учасники – організатори торгівлі цінними паперами, банки, торговці цінними паперами та емітенти.

Для правильного розуміння цього поділу слід зробити кілька застережень, які, на жаль не відображені в законі. Так, до прямих учасників НДСУ віднесено реєстраторів. Однак реєстри власників іменних цінних паперів ведуть реєстроутримувачі, під якими слід розуміти як реєстраторів, так і емітентів, які ведуть власний реєстр. Тому буде правильніше до прямих учасників НДСУ віднести не реєстраторів, а реєстроутримувачів.

Уточнення потребують також опосередковані учасники. Так, банки можуть бути як прямими учасниками НДСУ, виконуючи функції зберігача або реєстроутримувача, так і опосередкованими учасниками НДСУ, виконуючи функції торговця цінними паперами, а акціонерні банки – ще й емітента.

Крім того, банки виконують свою звичайну функцію – забезпечення грошового обігу при виконанні оплатних договорів щодо цінних паперів. Ця функція має надзвичайно велике значення при розрахунково-кліринговій діяльності, коли банківська система та НДСУ повинні працювати як одне ціле, забезпечуючи поставку цінних паперів проти їх оплати (за правилом Т+3 або й менше, де Т – день торгів на організованому ринку, а 3 – кількість днів для проведення клірингу та розрахунків).

На жаль до числа учасників НДСУ не включені інвестори. Таке упущення є досить серйозним, враховуючи, що друга сторона зобов’язання за цінним папером – емітент – входить до числа опосередкованих учасників НДСУ. Нижче буде показано, що як емітенти, так і інвестори беруть активну участь в функціонуванні НДСУ хоча б тому, що для них, для їх зручності, ця система і створена.

Згідно названого закону, та уточнень, наведених вище, прямі учасники НДСУ складають два рівні:

нижній рівень - зберігачі та реєстроутримувачі;

верхній рівень - Національний депозитарій України (далі – НДУ), депозитарії та клірингові депозитарії.

Порядок здійснення грошових розрахунків за операціями з цінними паперами у Національному депозитарії встановлюється Національним банком України за погодженням з Державною комісією з цінних паперів та фондового ринку.

Національний депозитарій України є прямим учасником НДСУ верхнього рівня. Він створений у формі відкритого акціонерного товариства у травні 1999 року як центральна ланка НДСУ, що передбачено Законом України “Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні”. У назву інших депозитаріїв (клірингових депозитаріїв) забороняється включати слова "національний" чи "центральний".

Метою створення НДУ є задоволення суспільних інтересів шляхом забезпечення ефективного функціонування учасників НДСУ. НДУ є центральним елементом НДСУ, який має забезпечити її формування та розвиток, функціонування єдиної системи депозитарного обліку і обслуговування обігу цінних паперів, інтеграцію НДСУ у міжнародну систему депозитарних установ, що забезпечують функціонування світових ринків капіталу.

Засновником НДУ виступила держава в особах ДКЦПФР та НБУ. Крім того, акціонерами НДУ є об’єднання учасників НДСУ та провідні професійні учасники фондового ринку України: Українська фондова біржа, Українська асоціація інвестиційного бізнесу, Перша фондова торговельна система, Професійна асоціація реєстраторів та депозитаріїв, АППБ “АВАЛЬ”, ВАТ “Міжрегіональний фондовий союз”, Фінансова компанія “Укрнафтогаз”, Інвестиційна компанія “ТЕКТ”. Акціонерами НДУ можуть бути виключно держава та юридичні особи, що є учасниками НДСУ. Частка одного акціонера, крім держави, у статутному фонді (капіталі) НДУ не може перевищувати десяти відсотків цього фонду.

Здійснення НДУ своїх функцій не потребує отримання ним спеціальних ліцензій на право здійснення певних видів професійної діяльності на ринку цінних паперів. Це твердження хоча і міститься в Загальних засадах функціонування Національного депозитарію України, затверджених указом Президента України № 703/99 від 22 червня 1999 р., однак прямо не слідує із Закону України “Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні”.

Згідно статуту НДУ, узгодженого з міжурядовим українсько-американським Меморандумом про взаєморозуміння від 25 січня 1999 р., діяльність НДУ на першому етапі обмежена такими функціями, які українське законодавство визначає як виключні, а саме:

стандартизація депозитарного обліку цінних паперів відповідно до міжнародних норм;

стандартизація документообігу щодо операцій з цінними паперами і нумерація (кодифікація) цінних паперів, розміщених в Україні відповідно до міжнародних норм;

встановлення відносин і налагодження постійної взаємодії з депозитарними установами інших країн;

укладання як двосторонніх, так і багатосторонніх договорів про пряме членство або кореспондентські відносини для обслуговування міжнародних операцій з цінними паперами учасників НДСУ;

контроль за кореспондентськими відносинами учасників НДСУ з депозитарними установами інших країн.

Джерелами формування майна НДУ є внески засновників та акціонерів; доходи від здійснення функцій, виконуваних НДУ; доходи від цінних паперів, що є у власності НДУ; доходи від банківських депозитів НДУ; гроші та майно, що надаються як міжнародна технічна допомога; благодійні внески і пожертвування; бюджетні асигнування; гроші позабюджетного Державного фонду приватизації, передбачені Державною програмою приватизації на утримання НДСУ.

Відносини НДУ з державою.

ДКЦПФР здійснює державне регулювання діяльності НДУ безпосередньо та через державного представника в НДУ відповідно до Закону України "Про державне регулювання ринку цінних паперів в Україні"[4]. Інші державні органи мають право здійснювати контроль діяльності НДУ в межах, визначених законодавством. На етапі створення НДУ держава, виходячи з фінансових можливостей, вживає заходів щодо його створення, передбачаючи на це відповідні гроші.

З метою створення умов для ефективної мобілізації та розміщення учасниками ринку цінних паперів фінансових ресурсів з урахуванням інтересів суспільства, їх ефективного обігу, інтеграції в європейський та світовий фондовий ринки держава задекларувала сприяння добровільній реорганізації всіх українських депозитаріїв, включаючи НДУ, в єдиний централізований кліринговий депозитарій, що перебуватиме переважно у недержавній власності професійних учасників фондового ринку.

Депозитарій цінних паперів (далі – депозитарій) є прямим учасником НДСУ верхнього рівня. Депозитарієм є юридична особа, яка провадить виключно депозитарну діяльність із зберігання і обслуговування обігу цінних паперів та операцій емітента щодо розміщених ними цінних паперів. Установчими документами депозитарію депозитарна діяльність повинна зазначатися як виключна професійна діяльність і може поєднуватися лише з розрахунково-кліринговою діяльністю.

Депозитарій має бути створений у організаційно-правовій формі “відкрите акціонерне товариство”, учасниками якого є не менше ніж десять зберігачів. Фондова біржа чи учасники організаційно оформленого позабіржового ринку можуть бути засновниками депозитарію. При цьому частка одного учасника в статутному фонді (капіталі) депозитарію не може перевищувати 25% цього фонду (капіталу). Акціонерами депозитарію не можуть бути держава в особі органів державної влади, органи місцевого самоврядування, громадські організації, крім випадків, передбачених чинним законодавством.

Мінімальний розмір статутного фонду (капіталу) депозитарію на момент подання заяви на отримання ліцензії має бути повністю сплачений та становити суму не менше ніж 500000 грн.

Депозитарій має забезпечити надійність та безпечність своєї діяльності шляхом відповідності технічних засобів, організації діловодства, підготовки кваліфікованих працівників та механізму внутрішнього контролю вимогам чинного законодавства України.

З цією метою депозитарій зобов’язаний:

мати в розпорядженні систему обробки інформації, обладнання та програмне забезпечення, які відповідають специфіці його діяльності, обсягу інформації, що обробляється, та гарантують необхідну швидкість та рівень автоматизації процесів передачі, збору та обробки інформації;

мати власне або орендоване сховище, обладнане для зберігання цінних паперів і грошової готівки згідно з вимогами НБУ та МВС України або договір оренди на сховище, укладений на строк не менше 3 років.

ДКЦПФР може встановлювати додаткові вимоги щодо надійності та безпечної діяльності депозитарію, який буде обслуговувати обіг значних обсягів цінних паперів або будуть мати особливості у своїй діяльності при обслуговуванні клієнтів щодо депонованих ними цінних паперів.

Оплата послуг депозитарію здійснюється за тарифами, які встановлює сам депозитарій. Максимальний розмір тарифів встановлюється ДКЦПФР за погодженням з Антимонопольним комітетом України.

На даний час в Україні не існує таких депозитаріїв. НДУ має інший статус, Депозитарій державних цінних паперів є структурним підрозділом НБУ, а депозитарій ВАТ “Міжрегіональний фондовий союз” має статус клірингового депозитарію. Виходячи з норм законодавства, в Україні можуть з’явитися такі депозитарії, і їхня кількість не обмежена.

Зберігачі цінних паперів. Зберігач – комерційний банк або торговець цінними паперами, який має ліцензію на право здійснення депозитарної діяльності зберігача. У статутному фонді (капіталі) зберігача частка іншого зберігача або торговця цінними паперами, інвестиційної компанії, страхової компанії та іншого інституційного інвестора не може перевищувати 5%.

Зберігачі здійснюють зберігання та обслуговування обігу цінних паперів і операцій емітента з цінними паперами на рахунках у цінних паперах, які належать їх власникам (у тому числі самому зберігачу).

Зберігачам заборонено:

укладати договори щодо цінних паперів, які належать власнику цінних паперів (депонентам зберігача) і зберігаються у них на “рахунках у цінних паперах ”, у власних інтересах (інтересах зберігача) чи в інтересах третіх осіб без відповідного доручення;

користуватися послугами іншого зберігача для виконання своїх зобов’язань щодо зберігання сертифікатів цінних паперів та обліку прав власності на цінні папери власників, що є його депонентами.

Оплата послуг зберігача провадиться за тарифами, встановленими самим зберігачем. Максимальний розмір тарифів встановлюється ДКЦПФР за погодженням з Антимонопольним комітетом України.

Зберігач – комерційний банк. Ліцензія на право здійснення професійної діяльності зберігача видається банкам ДКЦПФР лише за наявності попереднього узгодження з НБУ і є підставою для здійснення ними професійної діяльності зі зберігання і обслуговування обігу цінних паперів на “рахунках у цінних паперах ” та операцій емітента щодо розміщених ним цінних паперів.

Зберігачами цінних паперів можуть бути тільки ті банки, які мають:

довідку, що підтверджує погодження з НБУ можливості здійснення професійної депозитарної діяльності зберігача комерційним банком;

ліцензію на право здійснення діяльності з торгівлі цінними паперами (по випуску та обігу цінних паперів);

керівника, який має кваліфікацію спеціаліста з депозитарної діяльності з цінними паперами та відповідну кількість атестованих фахівців;

власне сховище (при намірі обслуговувати інституційних інвесторів);

відповідні технічні засоби, належно організоване діловодство, підготовлених кваліфікованих працівників та механізм внутрішнього контролю операцій згідно з вимогами чинного законодавства України.

Підрозділ комерційного банку, який буде здійснювати професійну депозитарну діяльність зберігача, є організаційно та функціонально відокремленим від інших підрозділів комерційного банку. Керівник цього підрозділу безпосередньо підпорядкований голові правління банку або заступнику голови правління. Підрозділ має окреме приміщення та обмежений доступ.

Зберігачем для інституційних інвесторів не може бути комерційний банк, який виконує функцію їх інвестиційного керуючого, якщо він є власником більше ніж п’яти відсотків голосів цього інституційного інвестора.

У разі одержання зберігачем – банком ліцензії на право ведення реєстрів власників іменних цінних паперів зберігачу забороняється здійснювати будь-які операції з цінними паперами, реєстр власників яких він веде, крім операцій реєстратора за договором з емітентом. Зберігач не може бути інвестиційним керуючим депонента, який є інституційним інвестором.

Більшість суб’єктів підприємницької діяльності, що отримали ліцензію на право здійснення депозитарної діяльності зберігача, є саме комерційними банками.

Зберігач - торговець цінними паперами. Ліцензія на право здійснення професійної діяльності зберігача надається торговцям цінними паперами ДКЦПФР і є підставою для провадження ними професійної діяльності із зберігання і обслуговування обігу цінних паперів на рахунках у цінних паперах та операцій емітента щодо розміщених ним цінних паперів.

Зберігачами цінних паперів можуть бути тільки ті торговці цінними паперами, які мають:

мінімальний розмір статутного фонду (капіталу) на момент подання заяви на отримання ліцензії має бути повністю сплаченим і складатися із суми не менш ніж еквівалент 100000 євро грошима та 200000 євро грошима, якщо торговець є інвестиційною компанією;

сформований гарантійний фонд в залежності від обсягу цінних паперів, що знаходяться у нього на зберіганні у сумі не менше ніж 100000 євро та 200000 євро, якщо торговець є інвестиційною компанією;

керівника та встановлену ДКЦПФР кількість фахівців з кваліфікацією спеціаліста з депозитарної діяльності з цінними паперами, що підтверджується кваліфікаційним посвідченням;

належне комп’ютерне, комунікаційне та програмне забезпечення;

приміщення, обладнане для зберігання цінних паперів і грошової готівки згідно з вимогами НБУ та МВС України;

власне сховище (якщо активи торговця складають більше ніж 1000000 млн. грн.) або сейф (якщо активи торговця менше ніж 1000000 млн. грн.).

Торговці цінними паперами, які не отримали ліцензії зберігача мають право здійснювати виключно діяльність з торгівлі цінними паперами (по випуску та обігу цінних паперів). При укладенні та виконанні правочинів (угод) щодо цінних паперів у “бездокументарній” формі такі торговці виконують функції керуючого рахунком (див. схему № 10).

На даний час в Україні діють більше 180 зберігачів.

Реєстратори власників іменних цінних паперів. Реєстратор – господарське товариство, яке одержало у встановленому порядку ліцензію на право ведення реєстрів власників іменних цінних паперів.

Мінімальний розмір сплаченого статутного фонду (капіталу) реєстратора виключно грошима (грошовими коштами) має становити не менше 1250 неоподатковуваних мінімумів доходів громадян, установлених на дату подачі заяви про видачу ліцензії.

Органи державної влади не можуть бути засновниками або учасниками реєстратора. Емітент не може бути прямо чи опосередковано засновником та учасником реєстратора, реєстр власників іменних цінних паперів якого веде цей реєстратор. Реєстратор та його учасник не можуть прямо чи опосередковано бути власниками акцій емітента, реєстр власників іменних цінних паперів якого веде цей реєстратор. Якщо засновником реєстратора виступає професійний учасник ринку цінних паперів або банк – торговець цінними паперами, то частка цього засновника в статутному фонді (капіталі) реєстратора не повинна бути більшою 25%. Не можуть бути засновниками або учасниками реєстратора працівники депозитаріїв, зберігачів та інших реєстраторів, а також органів державної влади, які здійснюють контроль за діяльністю НДСУ.

Ведення реєстрів власників іменних цінних паперів для реєстратора є виключним видом його діяльності та складається з виконання таких функцій:

а) формування системи реєстру за результатами розміщення випуску іменних цінних паперів або прийняття її від попереднього реєстроутримувача;

б) ведення системи реєстру.

Оплата послуг реєстратора провадиться за тарифами, встановленими самим реєстратором. Максимальний розмір тарифів встановлюється ДКЦПФР за погодженням з Антимонопольним комітетом України.

На даний час в Україні діють більше 366 реєстраторів.

Організатори торгівлі цінними паперами. Організатором торгівлі можуть бути: 1) фондові біржі; 2) торговельно-інформаційні системи.

Фондові біржі мають бути створені відповідно до ЦК України, ГК України та Закону України "Про господарські товариства" як акціонерні товариства не менш як 20 засновниками – торговцями цінними паперами, за умови внесення ними до статутного фонду (капіталу) не менш як 10000 неоподатковуваних мінімумів доходів громадян. Частка статутного фонду (капіталу) фондової біржі, що належить одному акціонеру – торговцю цінними паперами не може перевищувати 5% статутного фонду (капіталу).

В даний час в Україні створено шість фондових бірж: Українська міжбанківська валютна біржа (УМВБ); Українська фондова біржа (УФБ); Київська міжнародна фондова біржа (КМФБ); Донецька фондова біржа (ДФБ); Придніпровська фондова біржа (ПФБ); Кримська фондова біржа (КФБ).

Торговельно-інформаційні системи можуть бути створені:

а) в організаційно-правовій формі акціонерного товариства або товариства з обмеженою відповідальністю відповідно до ЦК України, ГК України та Закону України "Про господарські товариства" не менше ніж 20 торгівцями цінними паперами;

б) в організаційно-правовій дочірнього підприємства об’єднання торговців цінними паперами, що отримало статус саморегулівної організації учасників ринку цінних паперів.

В даний час в Україні є дві торговельно-інформаційні системи: Перша фондова торгівельна система (ПФТС); Торговельно-інформаційна система "Український центр сертифікатних аукціонів" (ТІС УЦСА).

Торгівці цінними паперами. Діяльність з торгівлі цінними паперами можуть здійснювати:

торгівці цінними паперами – юридичні особи, створені в організаційно-правовій формі господарських товариств (у тому числі акціонерних, статутний фонд (капітал) яких сформовано за рахунок виключно іменних акцій);

банки (яких в підзаконних нормативно-правових актах та на офіційній сторінці ДКЦПФР в мережі Інтернет часто також називають торговцями).

Для торговців цінними паперами (крім банків) відповідно до чинного законодавства операції з цінними паперами становлять виключний вид їх діяльності, що повинно бути відображено в установчих документах, які мають відповідати вимогам Цивільного кодексу України, Господарського кодексу України, Законів України "Про господарські товариства", "Про цінні папери і фондову біржу", з урахуванням особливостей, визначених Законом України "Про фінансові послуги та державне регулювання ринків фінансових послуг".

Торговцям цінними паперами ліцензію на право здійснення всіх або окремих (крім комісійної) видів діяльності з торгівлі цінними паперами (по випуску та обігу цінних паперів) може бути видано при умові сформованого статутного фонду (капіталу) у розмірі не менше як 1000 неоподатковуваних мінімумів доходів громадян, а на здійснення комісійної діяльності – не менш як 200 неоподатковуваних мінімумів доходів громадян. Статутний фонд (капітал) торговця цінними паперами при його створенні має бути сплачений виключно за рахунок грошей (грошових коштів).

Банкам ліцензію на право здійснення всіх або окремих видів діяльності з торгівлі цінними паперами (по випуску та обігу цінних паперів) може бути видано у разі їх створення у формі господарських товариств, у тому числі акціонерних, статутний фонд (капітал) яких сформовано за рахунок виключно іменних акцій, у статуті яких передбачені операції з цінними паперами.

Ліцензію на здійснення будь-якого виду діяльності з торгівлі цінними паперами (по випуску та обігу цінних паперів) не може одержати торгівець цінними паперами (у тому числі банк):

а) який безпосередньо або побічно є власником майна іншого торгівця цінними паперами вартістю понад 10% статутного фонду (капіталу), у тому числі безпосередньо – вартістю понад 5% статутного фонду (капіталу) іншого торгівця.

б) якщо частка будь-якого торгівця цінними паперами (у тому числі й банку) у його статутному фонді (капіталі) безпосередньо або побічно перевищує 10%, у тому числі безпосередньо – 5% його статутного фонду (капіталу).

Безпосередньою власністю на майно визнається власність на частку у статутному фонді (капіталі) будь-якого товариства, побічною – частку в статутному фонді (капіталі) такого товариства, яке є учасником в іншому товаристві.

В Україні ліцензії на право торгівлі цінними паперами отримали більше 860 юридичних осіб, включаючи банки.[5]

1.2 Види депозитарної діяльності, загальна характеристика

Перелік цінних паперів, що обслуговуються Національною депозитарною системою, встановлює Державна комісія з цінних паперів та фондового ринку.

Юридичні особи, які згідно з Законом є учасниками Національної депозитарної системи, здійснюють такі види діяльності:

зберігання і обслуговування обігу цінних паперів на рахунках у цінних паперах та операцій емітента щодо випущених ним цінних паперів;

кліринг та розрахунки за угодами щодо цінних паперів;

ведення реєстрів власників іменних цінних паперів.

Зберігання і обслуговування обігу цінних паперів на рахунках у цінних паперах та операцій емітента що випущених ним цінних паперів.

Діяльність, пов'язана із зберіганням цінних паперів та обліком прав власності на них, здійснюється на підставі договору про відкриття рахунку у цінних паперах, який укладається власником цінних паперів з обраним ним зберігачем; депозитарного договору,

який укладається між зберігачем і депозитарієм, або договору про обслуговування емісії цінних паперів, який укладається між емітентом та обраним ним депозитарієм. Договори про відкриття рахунку у цінних паперах, депозитарні договори і договори про обслуговування емісії цінних паперів повинні відповідати вимогам типових договорів, затверджених Державною комісією з цінних паперів та фондового ринку. У договорі про відкриття рахунку у цінних паперах, випущених у документарній формі, визначається спосіб зберігання цінних паперів (колективний чи відокремлений).

Іменні цінні папери, що знаходяться в колективному зберіганні на рахунках власників у зберігача і не обліковані на рахунках зберігача в депозитарії, підлягають обов'язковому занесенню до реєстру власників іменних цінних паперів на ім'я зберігача як номінального утримувача.

Іменні цінні папери, що знаходяться в колективному зберіганні на рахунках у цінних паперах зберігачів у депозитарії, підлягають обов'язковому занесенню до реєстру власників іменних цінних паперів на ім'я депозитарію як номінального утримувача.

У договорі про відкриття рахунку у цінних паперах визначаються умови ведення рахунку власника цінних паперів, порядок проведення операцій емітента, порядок надання облікової та фінансової інформації зберігачем, а також умови оплати його послуг тощо.

У депозитарному договорі встановлюється право зберігача передавати до депозитарію виключно цінні папери, які знаходяться в колективному зберіганні, порядок здійснення операцій депозитарієм, умови ведення рахунків, порядок проведення операцій емітента, порядок надання облікової та фінансової інформації депозитарієм, а також умови оплати його послуг тощо.

Депозитарії та зберігачі не мають права укладати угоди щодо цінних паперів, які належать депоненту і зберігаються у них на рахунках у цінних паперах, у власних інтересах чи в інтересах третіх осіб без відповідного доручення.

Укладення договору про відкриття рахунку у цінних паперах або депозитарного договору не може бути обумовлене відмовою депонента від будь-якого з прав, що надає цінний папір.

У договорі про обслуговування емісії цінних паперів між емітентом чи його представником та обраним ним депозитарієм

визначається порядок взяття на обслуговування та обслуговування емісії цінних паперів, операцій емітента в депозитарії щодо випущених ним цінних паперів, порядок переведення цінних паперів з документарної форми у без документарну тощо.

У разі розміщення на зберігання цінних паперів, випущених у документарній формі згідно з договором про обслуговування емісії цінних паперів, передбачається надання емітентом або зберігачем, що передає даний випуск на зберігання депозитарію, сертифіката якості цінних паперів у документарній формі. Зберігач не має права користуватися послугами іншого зберігача для виконання своїх зобов'язань щодо зберігання сертифікатів та обліку прав власності на цінні папери своїх депонентів.

У разі одержання депозитарієм від зберігача цінних паперів, щодо яких він не укладав з емітентом договору про обслуговування емісії цінних паперів, депозитарій зобов'язаний передати їх тому депозитарію, з яким емітент уклав такий договір, якщо між депозитаріями не встановлено кореспондентські відносини щодо цінних паперів. Для обліку цінних паперів, депонованих власником згідно з договором про відкриття рахунку у цінних паперах, зберігач відкриває на його ім'я рахунок у цінних паперах, на якому обліковуються права власності на цінні папери, що належать депоненту, а також обмеження щодо цих цінних паперів депонента.

Для обліку цінних паперів, переданих зберігачем депозитарію на підставі депозитарного договору, депозитарій відкриває на ім'я зберігача рахунок у цінних паперах, на якому здійснює облік депонованих цінних паперів. Цінні папери, депоновані емітентом на підставі договорів про обслуговування емісії цінних паперів, зараховуються на його рахунок у цінних паперах. Для цінних паперів, депонованих іншими депозитаріями через кореспондентські відносини щодо цінних паперів, оформлені на підставі відповідного договору, кожний депозитарій відкриває спеціальні рахунки у цінних паперах.

Для обліку цінних паперів, депонованих управителем згідно з договором про відкриття рахунку у цінних паперах, зберігач відкриває на ім'я управителя рахунок у цінних паперах, вказуючи, що рахунок відкритий для управителя, для обліку цінних паперів, що належать йому на праві довірчої власності, а також обмеження щодо цих цінних паперів. Обіг цінних паперів, записаних на рахунок у цінних паперах на підставі депозитарного договору, обслуговується виключно шляхом переведення їх на відповідний рахунок у цінних паперах у депозитарії. При виконанні клірингу та розрахунків за угодами щодо цінних паперів між зберігачами, а також при проведенні операцій емітента зміни на рахунках у цінних паперах і на грошових рахунках вносяться одночасно. Депозитарії можуть одержувати від емітента безпосередньо на свій рахунок доходи з цінних паперів для наступного перерахування їх зберігачам. Зберігач зобов'язаний у встановлений договором строк зарахувати зазначені доходи на грошові рахунки власників цінних паперів. Ці доходи не є доходами депозитарію і не підлягають оподаткуванню у складі доходів депозитарію. Депозитарії та зберігачі цінних паперів не зобов'язані надавати власникам цінних паперів документи (сертифікати, купони) для реалізації відповідних прав власності при проведенні емітентом операцій із цінними паперами, якщо інше не передбачено договором. Кліринг та розрахунки за угодами щодо паперів

Кліринг та розрахунки за угодами щодо цінних паперів здійснюються виключно депозитаріями, які забезпечують поставку цінних паперів на рахунки зберігачів у депозитарії з одночасною оплатою грошових коштів на рахунках зберігачів. Для здійснення клірингу та розрахунків за угодами щодо цінних паперів депозитарій має одержати ліцензію.

Банки, які є управителями, можуть здійснювати операції з поточного обслуговування відкритих на ім'я управителя рахунків у цінних паперах та здійснювати у грошовій формі розрахунки та кліринг. Взаєморозрахунки за угодами щодо цінних паперів здійснюються на підставі розрахункових документів, наданих сторонами відповідно до договорів, що передбачають перехід права власності на цінні папери, або інформації, наданої фондовими біржами та організаційно оформленим позабіржовим ринком. Кліринговий депозитарій для здійснення грошових розрахунків за угодами щодо цінних паперів зобов'язаний користуватися послугами, що надають розрахункові банки на підставі відповідного договору, типова форма якого затверджується Державною комісією з цінних паперів та фондового ринку і Національним банком України.

Вимоги до такого розрахункового банку встановлюються у положенні, що затверджується Державною комісією з цінних паперів та фондового ринку і Національним банком України.

Правила та операційні стандарти клірингу та розрахунків за угодами щодо цінних паперів затверджуються Державною комісією з цінних паперів та фондового ринку. Правила та операційні стандарти грошового клірингу та розрахунків за операціями з цінними паперами затверджуються Державною комісією з цінних паперів та фондового ринку за погодженням з Національним банком України і Міністерством фінансів України.

Ведення реєстрів власників іменних цінних паперів Діяльність щодо ведення реєстру власників іменних цінних паперів здійснює емітент або реєстратор. Якщо кількість власників іменних цінних паперів емітента перевищує кількість, визначену Державною комісією з цінних паперів та фондового ринку як максимальну для організації самостійного ведення реєстру емітентом, емітент зобов'язаний доручити ведення реєстру реєстратору шляхом укладення відповідного договору.

Договір на ведення реєстру емітент може укласти лише з одним реєстратором. При цьому таке доручення емітента не знімає з нього відповідальності щодо виконання зобов'язань, що випливають із угод щодо цінних паперів. Рішення про передачу ведення реєстру власників іменних цінних паперів приймається наглядовою радою акціонерного товариства. Загальні збори акціонерів або спостережна рада акціонерного товариства затверджують умови договору на ведення реєстру власників іменних цінних паперів у порядку, визначеному статутом товариства. У разі не укладення договору протягом тридцяти календарних днів Державна комісія з цінних паперів та фондового ринку надсилає товариству розпорядження про необхідність його укладення, а у разі невиконання зазначеного розпорядження протягом п'ятнадцяти календарних днів притягує посадових осіб товариства до відповідальності відповідно до Закону України "Про державне регулювання ринку цінних паперів в Україні".

Рішення про передачу ведення тимчасового реєстру акціонерів до проведення перших загальних зборів приватизованого підприємства і до розміщення не менше 60 відсотків акцій для підприємств, що знаходяться в процесі приватизації, приймається правлінням підприємства, що приватизується. Державна комісія з цінних паперів та фондового ринку, будь-які інші органи державної влади, а також юридичні та фізичні особи не можуть приймати рішення обов'язкового чи рекомендаційного характеру щодо ведення реєстрів власників іменних цінних паперів, забезпечення ведення таких реєстрів чи їх розподілу, що суперечать частині другій цієї статті. Ведення реєстрів власників іменних цінних паперів передбачає облік та зберігання протягом певних строків інформації про власників іменних цінних паперів та про операції, внаслідок яких виникає необхідність внесення змін до реєстру власників іменних цінних паперів.

Підставою для внесення змін до реєстру власників іменних цінних паперів є документи, згідно з якими переходить право власності на відповідні іменні цінні папери.

Реєстратор зобов'язаний протягом трьох робочих днів від дати прийняття документів у порядку, визначеному Державною комісією з цінних паперів та фондового ринку, внести зміни до реєстру власників іменних цінних паперів або надати мотивовану відповідь про відмову у внесенні таких змін. Реєстратор зобов'язаний на вимогу власника цінних паперів або його представника, а також номінального утримувача надати виписку з реєстру власників іменних цінних паперів. Власник або його представник чи номінальний утримувач не мають права вимагати включення до виписки інформації, що виходить за межі компетенції реєстратора, у тому числі інформації про інших власників та кількість цінних паперів, які їм належать. Відомості про номінального утримувача підлягають внесенню у реєстр власників іменних цінних паперів на підставі відповідного доручення, якщо право зберігача або депозитарію виступати номінальним утримувачем не передбачено договором про відкриття рахунку у цінних паперах або депозитарним договором.

Внесення номінального утримувача в реєстр власників іменних цінних паперів, а також перереєстрація цінних паперів на іншого номінального утримувача не означає, що право власності на цінні папери переходить до номінального утримувача.

Операції з цінними паперами, що здійснюються між депонентами одного номінального утримувача, не відображаються у реєстрі власників іменних цінних паперів.

Для складання реєстру власників іменних цінних паперів на обумовлену дату для виконання зобов'язань емітента номінальний утримувач повинен надати реєстратору список усіх власників. [6]

1.3 Сучасний стан законодавства, що регламентує діяльність Національної депозитарної системи

Правові засади функціонування Національної депозитарної системи визначено Концепцією функціонування і розвитку фондового ринку в Україні. Склад, структуру та порядок функціонування Національної депозитарної системи визначено Законом України "Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні".

Проблема розвитку Національної депозитарної системи України (НДСУ) набула значної актуальності у сучасний період. Зміст проблеми міститься у необхідності системної розбудови функціональних елементів НДСУ на основі сучасних інформаційних та фінансових технологій, спроможних забезпечити обслуговування операцій з цінними паперами та похідними цінними паперами (деривативами) в умовах інтеграції та глобалізації ринків цінних паперів.

Постановою Кабінету Міністрів України від 21 грудня 2004 р. № 1707 була затверджена Державна програма розвитку Національної депозитарної системи (НДСУ), реалізація якої була покладена на Національний депозитарій України.

Програма спрямована на створення сучасної Національної депозитарної системи, здатної забезпечити обслуговування операцій з цінними паперами в умовах інтеграції й глобалізації ринків цінних паперів, як на національному, так і на міжнародному рівні.

Виконання Програми передбачається в три етапи.

І етап (січень 2004 - грудень 2005):

1) завершення формування Національного депозитарію України як центрального інституту Національної депозитарної системи України, зокрема, створення підрозділів Національного депозитарію, які виконуватимуть функції ведення центрального реєстру власників іменних цінних паперів, центрального сховища документарних цінних паперів та архівних документів, центральної розрахунково-клірингової палати, створення національної інформаційної мережі та системи передачі даних (НІМ СПД) щодо угод з цінними паперами;

2) законодавче впорядкування складу прямих учасників Національної депозитарної системи, зокрема визначення бірж прямими учасниками НДСУ, завершення формування прозорої інфраструктури ринку цінних паперів і деривативів;

3) уніфікація обліку цінних паперів, розміщення цінних паперів, їх обігу та реалізації прав за цінними паперами;

4) створення облікової та клірингової підсистем Національного депозитарію України для обслуговування обігу цінних паперів та інших фінансових інструментів.

ІІ етап (січень 2006 - грудень 2007):

1) підвищення ефективності функціонування прямих учасників Національної депозитарної системи шляхом приведення депозитарної діяльності у відповідність до міжнародних норм;

2) підключення прямих учасників Національної депозитарної системи (депозитаріїв, зберігачів, реєстраторів) та організаторів торгівлі (бірж та позабіржових торговельних систем) до обслуговування відповідними центральними інститутами Національної депозитарної системи (центральним реєстром, центральним сховищем, центральною розрахунково-кліринговою палатою).

ІІІ етап (січень 2008 - грудень 2010):

1) забезпечення доступу учасників ринку капіталу до послуг прямих учасників Національної депозитарної системи;

2) інтеграція Національної депозитарної системи України до регіональних та глобальних ринків капіталу.

Очікуваними результатами виконання Програми мають стати:

1) створення централізованої системи депозитарних установ, які забезпечують якісну реєстрацію та обслуговування корпоративних та інших прав інвесторів та хеджерів, що посвідчуються цінними паперами, деривативами, та забезпечують відповідні розрахунки, а також інтеграцію національного ринку цінних паперів до міжнародних фінансових ринків;

2) підвищення ефективності та зменшення технологічних ризиків функціонування організованих ринків, що забезпечуватиме підприємствам можливість отримання ними на ринкових умовах довгострокових фінансових інвестицій, сировинних, енергетичних та інших ресурсів виробництва, право на отримання яких підтверджено цінними паперами або деривативами;

3) забезпечення процесу корпоративного управління прозорою та ефективною системою реєстрації права власності на корпоративні права, посвідчені цінними паперами, і, як наслідок, покращення інвестиційного клімату в Україні, сприяння розвитку інвестиційної активності населення, розширення асортименту та якості фінансових послуг та розвитку фінансових установ, у тому числі системи недержавного пенсійного забезпечення, страхування, хеджування ризиків та інститутів спільного інвестування;

4) інтеграція вітчизняного ринку цінних паперів до регіональних та світових ринків капіталу.[7]

Розділ 2. Правове регулювання діяльності реєстраторів власників іменних цінних паперів

2.1 Ліцензування професійної діяльності реєстратора власників іменних цінних паперів

Відповідно до Закону України "Про ліцензування певних видів господарської діяльності"[8], діяльність з ведення реєстру власників іменних цінних паперів (ІЦБ) підлягає ліцензуванню. Відповідно до Ліцензійних умов, затверджених рішенням Державної комісії з цінних паперів та фондового ринку України (ДКЦПФР) № 348 від 26 травня 2006, здійснювати діяльність реєстратора дозволено тільки юридичним особам, створеним відповідно до Закону України "Про господарські товариства". Ведення реєстру власників ІЦБ повинно бути передбачено їх статутними документами; при цьому цей вид діяльності повинен бути виключним видом діяльності підприємства і може поєднуватися тільки з депозитарною діяльністю. При підготовці документів важливо враховувати вимоги і обмеження, що висуваються до складу учасників, і при необхідності "відкоригувати його". Так, органи державної влади, центри сертифікатних аукціонів і їх правонаступники не можуть бути засновниками (учасниками) реєстратора. Якщо засновником або учасником реєстратора виступає професійний учасник фондового ринку, розмір його частки не може перевищувати 10% статутного капіталу. Крім того, реєстратор і його учасники не можуть прямо чи опосередковано володіти акціями емітента, реєстр власників ІЦБ якого буде вести цей реєстратор. Якщо реєстратор заснований у формі акціонерного товариства, він не має права вести власний реєстр акцій. Що стосується розміру мінімального сплаченого статутного капіталу реєстратора, то на момент подачі заяви про отримання ліцензії він не може бути менше 60 тис. грн, у тому числі 30 тис. за рахунок грошових коштів. З цією метою заявник подає аудиторський висновок про оплату статутного капіталу. Крім того, на момент подачі заяви, засновники (учасники) також повинні підтвердити наявність коштів для оплати внесків до статутного капіталу, а розмір власного статутного капіталу кожного з них повинен бути не менше розміру зареєстрованого статутного капіталу, що підтверджується аудиторським висновком. Відповідно до Ліцензійних умов реєстратор повинен здійснювати свою діяльність за адресою, вказаною у його свідоцтві про держреєстрацію (крім філії або іншого відокремленого підрозділу), а приміщення, в якому реєстратор планує здійснювати свою діяльність, повинно відповідати певним вимогам. Воно має бути повністю відділене від приміщень інших осіб (мати окремий вхід) і складатися з: операційного залу, приміщення, в якому здійснюється робота реєстратора зі своїми клієнтами, та архіву. Операційний зал, у якому встановлена комп'ютерна техніка, повинен бути надійно захищений від несанкціонованого доступу, обладнаний охоронною та протипожежною сигналізацією. В архіві, де зберігаються дані системи реєстру як в документальній формі, так і у формі записів в електронних базах даних, повинна бути забезпечена надійна захист від втрати даних. Для зберігання бланків сертифікатів у будь-якому з вищевказаних приміщень необхідно розмістити сховище або сейф. Крім того, у всьому приміщенні повинна бути забезпечена цілодобова охорона. Для контролю доступу до інформації необхідно розробити внутрішній порядок ведення системи власників ІЦБ, який затверджується органом управління і підписується керівником. Даний порядок має передбачати організаційно-функціональну схему діяльності з ведення реєстру власників ІЦБ, детальний перелік основних операцій, перелік і форми вхідної та вихідної документації, перелік та опис заходів щодо спільної безпеки і зберігання інформації, порядок інформування зацікавлених осіб про зміни в діяльності емітента або реєстратора, а також посадові інструкції співробітників з визначенням кваліфікаційних вимог. Навіть якщо ваше підприємство відповідає всім вищевказаним вимогам, ліцензії вам не бачити, якщо ви не врахували вимоги, що висуваються до персоналу компанії. Так, керівні посадові особи (керівник, заступник керівника) і співробітники, які безпосередньо здійснюють діяльність з ведення реєстру ІЦБ, повинні бути відповідним чином сертифіковані (Положення про сертифікацію осіб, що здійснюють професійну діяльність з цінними паперами на Україні, затверджене рішенням Держкомісії з цінних паперів та фондового ранку № 93 від 29 липня 1998 року), а сам керівник реєстратора, крім усього іншого, повинен мати стаж роботи на ринку цінних паперів не менше трьох років. Крім того, щоб уникнути "продажу сертифікованого персоналу", введена вимога, що співробітники, які здійснюють діяльність з ведення реєстру ІЦБ, не можуть одночасно перебувати в штаті будь-якого іншого професійного учасника ринку цінних паперів. Отже, якщо ваше підприємство відповідає всім перерахованим вище нормам, можна приступити до формування пакета документів на отримання ліцензії. Згідно з Порядком та умовами видачі ліцензій на здійснення окремих видів професійної діяльності на фондовому ринку, затвердженого рішенням ДКЦПФР № 345 від 26 травня 2006 року (Порядок), для отримання ліцензії на ведення реєстру власників іменних цінних паперів необхідно подати на розгляд в загальне відділення Комісії такі документи: Копію свідоцтва про держреєстрацію; Нотаріально засвідчену копію статутних документів; Аудиторський висновок про оплату статутного капіталу, складене відповідно до вимог ДКЦПФР.

Довідку про склад власників заявника з виділенням професійних учасників фондового ринку (кожному з них може належати не більше 10% статутного капіталу); Виписку з Єдиного державного реєстру підприємств та організацій України; Якщо засновником (учасником) є юридична особа - аудиторський висновок про фінансовий стан засновника (учасника) та про можливість внести внесок до статутного капіталу заявника; Копію паспорта засновника заявника (якщо засновник (учасник) - фізична особа); Довідку про склад керівних посадових осіб та сертифікованих фахівців заявника, що здійснюють професійну діяльність на фондовому ринку з додатком відповідних сертифікатів (їх повинно бути не менше трьох); Довідку про юридичних осіб, у складі яких заявнику належать частки в статутному капіталі; Копію документа, що підтверджує право власності або право користування приміщенням, де буде здійснюватися діяльність; Копію документа, що підтверджує цілодобову охорону приміщення; Квитанцію про оплату держмита за видачу ліцензії.

При підготовці пакету документів необхідно звернути увагу не тільки на список і комплектність документів, але і на вимоги до їх формі. Так, заяву про видачу ліцензії має бути складена українською мовою, а всі документи, що подаються заявником, повинні за формою відповідати ліцензійним вимогам, бути підписані керівником із зазначенням дати підписання та завірені печаткою. Крім того, документи повинні бути "свіженьким", тобто на момент подачі строк від дати підписання або складання не може бути понад два місяці. Документи, що складаються з більш ніж однієї сторінки, повинні бути прошиті, пронумеровані і належним чином посвідчені. Комісія має право повернути заяву і такі, що додаються документи без розгляду в разі, якщо: Заява підписана особою, яка не має на те повноважень; Документи не відповідають вимогам, встановленим Порядком; Наданий неповний пакет документів. Про своє рішення повернути заяву без розгляду Комісія інформує заявника в письмовій формі із зазначенням підстав відмови не пізніше 10 робочих днів з моменту подачі документів. При цьому після усунення недоліків ви маєте повне право повторно подати заяву в загальному порядку.

Якщо претензії до заяви та документів за формою відсутні, Комісія їх розглядає протягом 30 календарних днів з моменту подачі, паралельно перевіряючи достовірність наданої інформації. За результатами розгляду приймається рішення або видати ліцензію на ведення реєстру власників, або відмовити у видачі такої ліцензії. Якщо ліцензія вже у ваших руках, то й це ще не все. Професійний учасник фондового ринку має право здійснювати діяльність на всій території України тільки після того, як він вступить в члени хоча б однієї саморегулівної організації професійних учасників фондового ринку. Термін, на який видається ліцензія, встановлюється Кабінетом Міністрів України на підставі подання ДКЦПФР і не може бути менше трьох років. Якщо ж ви хочете продовжити термін дії ліцензії, необхідно не менше ніж за 30 календарних днів до закінчення терміну дії ліцензії подати відповідну заяву та пакет документів. У даному випадку список необхідних документів для отримання ліцензії трохи ширше і включає документи, в основному підтверджують, що ліцензіат справно виконує ліцензійні вимоги і не порушує чинне законодавство. Необхідно відзначити, що ліцензія видається тільки на певний вид (види) професійної діяльності на фондовому ринку. Тому якщо у вас є бажання здійснювати й інші види діяльності на фондовому ринку або ви думаєте, що таке бажання може виникнути у вас в майбутньому, то даний факт краще врахувати заздалегідь, оскільки процедура розширення переліку видів діяльності рівноцінна отримання нової ліцензії. У будь-якому випадку спочатку вам необхідно з'ясувати, чи можуть дані види діяльності поєднуватися. Так, діяльність з ведення реєстру іменних цінних паперів може поєднуватись лише з депозитарної (діяльність депозитаріїв та зберігачів цінних паперів).

2.2 Порядок ведення реєстрів власників іменних цінних паперів

У світовій практиці відомі дві основні моделі ведення реєстрів: «англо-американська», за якої ведення реєстрів, незалежно від форми випуску цінних паперів, здійснюють реєстратори (цю модель використовують у Росії); та «німецька», за якої реєстратори відсутні, а всі питання інфраструктури фондового ринку розв’язують банки-зберігачі. В Україні поширена специфічна модель, за якої реєстратори мають змогу вести реєстри власників документарних випусків цінних паперів.

Провідним нормативним актом, що регулює діяльність реєстраторів в Україні, є «Положення про порядок ведення реєстрів власників іменних цінних паперів», затверджене рішенням ДКЦПФР 26 травня 1998 р. № 60.

Цим положенням визначено такі основні поняття:

діяльність з ведення реєстрів власників іменних цінних паперів (реєстраторська діяльність) — це професійна діяльність на ринку цінних паперів, яка передбачає отримання дозволу Комісії й включає збирання, фіксацію, обробку, зберігання та надання даних, що становлять систему реєстру власників іменних цінних паперів, щодо іменних цінних паперів, їхніх емітентів та власників, а також виконання інших функцій, визначених цим Положенням;

реєстр власників іменних цінних паперів — перелік за станом на певну дату власників і номінальних утримувачів іменних цінних паперів та іменних цінних паперів, які обліковуються на їхніх особових рахунках, що є складовою системи реєстру й уможливлює ідентифікацію цих власників, кількість, номінальну вартість та вид належних їм іменних цінних паперів. На дату обліку має складатися паперова копія реєстру, що містить інформацію про всіх власників іменних цінних паперів, зокрема й тих, які обліковуються в номінальних утримувачів;

реєстратор — юридична особа, що має дозвіл на ведення реєстрів власників іменних цінних паперів;

реєстроутримувач — емітент, що має дозвіл на ведення реєстру власників випущених ним іменних цінних паперів, або реєстратор, зберігач активів інституту спільного інвестування або компанія з управління активами корпоративного інвестиційного фонду відкритого типу;

система реєстру власників іменних цінних паперів — сукупність даних, зафіксованих у паперовій та/або безпаперовій формі (у вигляді записів в електронних базах даних), що забезпечує ідентифікацію зареєстрованих у цій системі власників, номінальних утримувачів, заставодержателів та емітента, а також іменних цінних паперів, зареєстрованих на їхнє ім’я, облік усіх змін інформації щодо вищевказаних осіб та цінних паперів, одержання й надання інформації цим особам і складання реєстру власників іменних цінних паперів.

Необхідність у послугах реєстратора виникає від моменту реєстрації емісії цінних паперів у ДКЦПФР (або її регіональних структурах). Договір на ведення реєстру власників іменних цінних паперів емітент може укласти лише з одним реєстратором. Вибір реєстроутримувача ухвалюють загальні збори емітента. Емітент іменних цінних паперів, у разі, якщо кількість власників випущених ним іменних цінних паперів не перевищує п’ятисот осіб, має право самостійно вести систему реєстру цих власників за наявності у нього дозволу на ведення реєстру власників його іменних цінних паперів.

Реєстроутримувач на фондовому ринку виконує такі основні функції:

формування системи реєстру за результатами розповсюдження випуску іменних цінних паперів або прийняття її від попереднього реєстроутримувача;

ведення системи реєстру, що включає:

— відкриття, ведення та закриття емісійного рахунка, особових рахунків емітента та зареєстрованих осіб;

— ведення облікових журналів, які належать до системи реєстру;

— облік документів, які є підставою для формування та внесення змін до системи реєстру;

— облік осіб, зареєстрованих у системі реєстру;

— ведення реєстрів власників іменних цінних паперів;

— внесення до системи реєстру змін у зв’язку з переходом права власності на іменні цінні папери, обтяженням цінних паперів зобов’язаннями, переведенням цінних паперів на(з) рахунки(-ів) номінальних утримувачів, на(з) особовий рахунок емітента;

— внесення змін до системи реєстру на підставі здійснення емітентом корпоративних операцій;

— видання, погашення сертифікатів іменних цінних паперів та облік втрачених (згідно із заявами власників);

— видання зареєстрованим особам виписок з реєстру щодо належних їм цінних паперів;

— надання інформації, що міститься в системі реєстру;

— інформаційне й організаційне забезпечення проведення загальних зборів;

— облік нарахованих та виплачених доходів за іменними цінними паперами;

— складання на підставі письмового запиту емітента переліків осіб, які мають право на участь у загальних зборах акціонерів, переліків осіб, які мають право на отримання доходів за цінними паперами, та інші функції.

Для обліку загальної кількості випущених в обіг іменних цінних паперів та розподілу їх між зареєстрованими особами й емітентом реєстроутримувач відкриває у системі реєстру емісійний рахунок та особові рахунки емітента й зареєстрованих осіб. На цих рахунках має бути забезпечено відокремлений облік цінних паперів різних випусків і категорій іменних цінних паперів, а на особових рахунках — також відокремлений облік обтяжених зобов’язаннями або блокованих цінних паперів за кожним фактом їх блокування або обтяження зобов’язаннями.

Кожна зареєстрована особа може мати в системі реєстру лише один особовий рахунок одного типу (власника, номінального утримувача або заставодержателя). Для однієї особи допускається наявність у системі реєстру особових рахунків різних типів.

Реєстр власників іменних цінних паперів веде й складає реєстроутримувач на підставі записів на особових рахунках зареєстрованих осіб.

Особовий рахунок зареєстрованої особи, на якому не обліковується жодного іменного цінного папера у зв’язку з переведенням цінних паперів на особові рахунки інших осіб або емітента, обов’язково закривається, крім випадків, коли в анкеті зареєстрованої особи прямо наголошено незакриття такого рахунка.

Емітентові в системі реєстру відкривають два рахунки:

емісійний рахунок, на якому окремо за кожним випуском та категорією обліковують усі розміщені іменні цінні папери емітента та/або цінні папери, випуск яких зареєстровано;

особовий рахунок емітента, на якому обліковують іменні цінні папери:

— які зареєстровані у випуску, але не розміщені;

— на які покупці підписалися в процесі первинного розміщення (підписки), але не сплатили їхньої вартості;

— які викуплені емітентом іменних цінних паперів з метою анулювання чи подальшого продажу.

Рахунки емітента відкривають під час формування системи реєстру цього емітента. Особові рахунки власників відкривають у разі реєстрації їх у системі реєстру.

Особовий рахунок номінального утримувача відкривають для обліку іменних цінних паперів власників, які були передані ними номінальному утримувачу для здійснення операцій у Національній депозитарній системі, та іменних цінних паперів, що належать номінальному утримувачу на праві власності.

Цінні папери обліковуються у реєстроутримувача на особовому рахунку номінального утримувача після знерухомлення їх відповідною депозитарною установою власником цього рахунка.

Кожен зберігач або депозитарій, зареєстрований у системі реєстру певного емітента як номінальний утримувач, може мати в системі лише один особовий рахунок номінального утримувача, на якому обліковують іменні цінні папери окремо за видами, випусками і категоріями.

Цінні папери, записані на особовому рахунку номінального утримувача, не обліковують у системі реєстру на особовому рахунку власника, в інтересах якого діє номінальний утримувач.

Також у системі реєстру для обліку іменних цінних паперів власників, які були передані заставодержателю під заставу, відкривають особовий рахунок заставодержателя. Кожна особа, зареєстрована в системі реєстру як заставодержатель, може мати один особовий рахунок заставодержателя.

Цінні папери, записані на особовому рахунку заставодержателя, й далі обліковують на особовому рахунку власника. При цьому має бути забезпечений відокремлений облік таких цінних паперів на особовому рахунку власника.

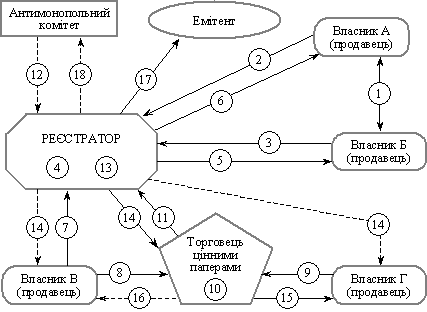

Обслуговування реєстру в процесі обігу цінних паперів на вторинному ринку демонструє рис. 2.2.

Рис. 2.2. Обслуговування реєстру в процесі обігу цінних паперів на вторинному ринку

Схематично можна розглянути два варіанта обігу цінних паперів: безпосередньо між власниками цінних паперів та через уповноваженого торговця цінними паперами.

Перший варіант. Безпосередньо між власниками цінних паперів:

1) укладання договору купівлі-продажу між Власником А та його контрагентом — Власником Б;

2) подання реєстроутримувачу передавального розпорядження, складеного від імені зареєстрованої особи; оригіналу або нотаріально засвідченої копії цивільно-правової угоди, яка підтверджує перехід права власності на цінні папери; сертифіката цінних паперів власника. У разі передачі цінних паперів, що є предметом застави, передавальне розпорядження, крім зареєстрованої особи, має бути підписане зареєстрованим заставодержателем або його уповноваженою особою. Якщо цінні папери перебувають у спільній неподільній власності кількох осіб, передавальне розпорядження має бути підписане кожним співвласником;

3) якщо контрагент операції (Власник Б) на момент отримання реєстроутримувачем передавального розпорядження не має особового рахунка відповідного типу в системі реєстру емітента, він подає анкету зареєстрованої особи (та необхідні документи);

4) реєстрація переходу прав власності;

5) видання Власникові Б виписки з реєстру;

6) видання Власникові А виписки з реєстру (у разі, якщо продано не всі цінні папери).

Другий варіант. Через уповноваженого торговця цінними паперами.

7) надання Власником В реєстраторові розпорядження про блокування цінних паперів, які він бажає продати;

8) надання Власником В замовлення на продаж цінних паперів з позначкою реєстратора про блокування відповідної кількості цінних паперів торговцеві цінними паперами;

9) надання Власником Г торговцеві цінними паперами замовлення на купівлю цінних паперів і заповнення анкети зареєстрованої особи (та необхідних документів) для внесення відомостей до реєстру;

10) виконання торговцем цінних паперів замовлень на купівлю та продаж цінних паперів;

11) для підтвердження повноважень на переоформлення прав власності на цінні папери від імені їхнього власника торговець цінними паперами (уповноважена особа) може використати договір-доручення або договір на комісійну діяльність із цінними паперами. Торговець цінними паперами також надає реєстроутримувачу оригінал або нотаріально засвідчену копію дозволу на здійснення діяльності з випуску та обігу цінних паперів. У разі, якщо в договорі між торговцем цінними паперами та власником рахунка не вказано конкретний випуск і кількість цінних паперів, стосовно яких торговцеві надаються повноваження проводити операції із цінними паперами власника, для здійснення переоформлення прав власності торговець має надати реєстроутримувачу копію доручення (розпорядження) торговцю від власника на продаж або придбання цінних паперів конкретного випуску та їхню кількість;

12) подання органами Антимонопольного комітету згоди на придбання цінних паперів відповідного виду (ці види цінних паперів передбачені антимонопольним законодавством);

13) розблокування цінних паперів та реєстрація переходу прав власності на іменні цінні папери у системі реєстру;

14) письмова відповідь реєстроутримувача про здійснення операції — видання виписок з реєстру торговцеві цінними паперами (або безпосередньо власникам);

15) передання виписки з реєстру Власникові Г;

16) передання виписки з реєстру Власникові В (у разі продажу не всіх належних йому цінних паперів).

Для обох варіантів:

17) надання емітентові інформації про придбання будь-яким власником пакета акцій, що перевищує частку статутного фонду, згідно зі статутом емітента;

18) подання до органів Антимонопольного комітету інформації щодо придбання будь-яким власником пакета акцій, що перевищує 10 % статутного фонду емітента. (Також інформацію про осіб, які володіють понад 10 % акцій емітента, надають у Державну комісію з цінних паперів та фондового ринку.)

Сучасні дослідники розглядають банк як підприємство, установа або інститут, метою якого є отримання прибутку, виконання контрольної і ряду інших макроекономічних функцій.

Однак, аналіз показує, що дані риси притаманні не всім банкам, і, отже, не можуть розглядатися як сутнісних.

Властивості організації як системи - безперервність функціонування, цілеспрямованість, саморегульованого, ієрархія рангів, поділ праці - належать усім банкам, внаслідок чого банк повинен бути віднесений до класу організаційних систем. Набір організаційних систем, що функціонують у сучасній ринкової економіки, різноманітний і банками не вичерпується. Число функцій, що виконуються банками та іншими фінансово-кредитними посередниками, дозволяє віднести їх до одного класу - фінансово-кредитних організацій. Перелік та поєднання функцій, здійснюваних банками, не є унікальним. Розглянемо два основні підходи до сутності банку. - Прихильники першого вважають банк категорією суб'єктивною, що випливає з їхньої визначень, що базуються на таких ознаках як наявність ліцензії та універсальність. - Прихильники другого підходу ставлять в якості сутнісного ознаки банків - об'єктивну особливість - коло виконуваних операцій банків. Це дало можливість визначити мінімальний перелік операцій, без якого банк не може існувати: відкриття та ведення рахунків до запитання, і розміщення грошових коштів від свого імені і за свій рахунок. На відміну від розповсюдженого в економічній науці підходу можна конкретно сказати про здатність банків створювати безготівкові гроші не тільки при кредитуванні, але і при інвестуванні в цінні папери, що підтверджено аналізом впливу таких операцій на пасиви і активи банку, і грошову масу. Діяльність банків може бути розглянута з точки зору виявлення додаткових особливостей, які впливають на організацію функціонування. Основна ознака банку, як фінансово-кредитної організації, полягає в тому, що коло виконуваних ним операцій з відкриття та ведення рахунків до запитання та розміщенню коштів від свого імені і за свій рахунок дозволяє здійснювати безготівкову емісію як при кредитуванні, так і при інвестуванні в цінні папери.

На основі аналізу сутності банку з точки зору процесів організації і самоорганізації зроблені наступні висновки: Створення банку супроводжується організацією двох видів операцій: за відкриття та ведення рахунків до запитання та розміщенню коштів від свого імені і за свій рахунок; Ліквідація одного з цих напрямів означає ліквідацію банку;

Будь-яка модель роботи банку повинна включати операції з відкриття та ведення рахунків до запитання та розміщенню коштів; Сутнісні риси цінного паперу є відрив в ній титулу власності від реального капіталу, який вона представляє. Власнику цінного паперу належить титул власності, але розпоряджається цим капіталом підприємець. Відрив титулу власності у фондових інструментах від права розпорядження капіталом став можливим тільки завдяки тому, що разом з титулом власності відбувається перехід права на присвоєння частини доходу, отримуваного з вкладеного капіталу. Таким чином, титул власності перетворюється на цінний папір тільки в силу того, що право на дохід їм посвідчувані може бути продано (звернено на гроші). При цьому величина грошової суми, яку потенційно представляє цінний папір, кількісно не визначена і може коливатися в широких межах. Аналіз руху інвестиційних потоків на ринку цінних паперів дозволив встановити, що банки на фондовому ринку виконують функції інвестора, посередника та розрахункового центру, і в силу цього контролюють основну частину інвестиційних потоків. Головним чинником, що визначає роль банківської системи в інвестиційні потоки країни, є можливість поєднання ними операцій з розміщення коштів та проведення платежів і розрахунків при розвиненій системі безготівкового грошового обігу. Найбільша концентрація вкладень серед найбільших банків спостерігається в сфері інвестування в державні цінні папери. Грунтуючись на висновку, що регулювання є найважливішим чинником, що визначає особливості організації діяльності банків, в роботі проводиться аналіз законодавчої і нормативної бази, регламентує їх операції на фондовому ринку. Українськи банки відповідно до законодавства здатні виконувати широке коло операцій на фондовому ринку позбавлені тільки права здійснювати діяльність організатора торгів - біржі. Аналіз законодавчої та нормативної бази дозволив вирішити принципові недоліки в регулюванні фондової діяльності російських комерційних банків: 1. У законодавстві не сформульовано однозначний підхід до поняття цінного папера, заснований на сутності даного інструменту. Фактичне визначення цінних паперів у Цивільному кодексі дається через перерахування їх видів. Віднесення інструменту до цінних паперів повинно здійснюватися за наявності у нього трьох властивостей: прибутковості, обертаності і ліквідності. 2. При регулюванні операцій з цінними паперами в комерційних банках не враховується їх здатність до безготівкової емісії, у тому числі при проведенні операцій на ринку цінних паперів. Це виявляється в тому, що регулювання їхньої діяльності на фондовому ринку майже не відрізняється від регулювання операцій з цінними паперами небанківських кредитних організацій, внаслідок чого пред'являються вимоги до банків занижені.

3. Значна частина встановлених банкам і іншим кредитним організаціям обмежень або не відповідає своєму призначенню, або легко обходиться даними суб'єктами економіки. Так, наприклад, вимога до існуючих більше двох років банкам надавати покриття на суму перевищення статутного капіталу величиною облігаційної позики містить дві принципові помилки: - По-перше, замість власних коштів, які є амортизатором ризику, у розрахунку береться статутний капітал; - По-друге, погіршуються шанси повернення грошових коштів у випадку банкрутства банку пільговим категоріям кредиторів (власникам ощадних сертифікатів і вкладникам). Основний блок проблем у цій галузі законодавства пов'язаний з відсутністю концепції регулювання діяльності банків на фондовому ринку, заснованої на розумінні сутності банку як емітента безготівкових грошей. Банківська криза другої половини 1998 виявив проблеми організації банківських операцій з цінними паперами і змінив вектор їх розвитку. У результаті кризи відбулося звуження сфери безготівкового грошового обігу, зменшився кредитний потенціал банківської системи, ринок державних цінних паперів був зруйнований.