Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Фінансовий стан підприємства та шляхи його поліпшення

Дипломная работа: Фінансовий стан підприємства та шляхи його поліпшення

Міжнародний Соломонів університет

Факультет економічний

Кафедра фінансів

Випускна кваліфікаційна робота магістра

„Фінансовий стан підприємства та шляхи його поліпшення”

студентки 5-го курсу

денної форми навчання

Кирилюк Ганни Сергіївни

Науковий керівник

канд.фіз.-мат.наук, доцент Богаєнко О.В.

Київ-2009

ЗМІСТ

ВСТУП

РОЗДІЛ 1. ВИЗНАЧЕННЯ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА ТА ЙОГО ОЦІНКА

1.1 Фінансовий стан підприємства як економічна категорія та об’єкт управління

1.2 Майновий стан підприємства та методика його оцінки

1.3 Характеристика показників ліквідності та платоспроможності

1.4 Фінансова стійкість підприємства та методика її оцінки

Розділ 2. АНАЛІЗ ТА ОЦІНКА ПОКАЗНИКІВ ФІНАНСОВОГО СТАНУ УМГ „ПРИКАРПАТТРАНСГАЗ”

2.1 Організаційно - економічна характеристика підприємства

2.2 Аналіз майна підприємства

2.3 Аналіз ліквідності та платоспроможності підприємства

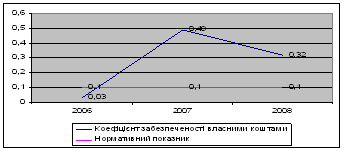

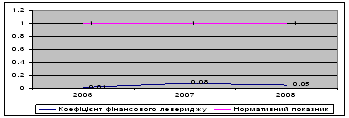

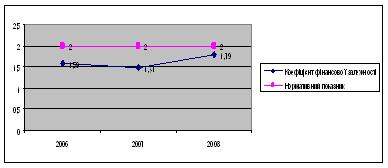

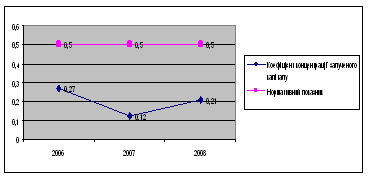

2.4 Аналіз фінансової стійкості підприємства

2.5 Оцінка ділової активності підприємства

РОЗДІЛ 3. ШЛЯХИ ПОКРАЩЕННЯ ФІНАНСОВОГО СТАНУ УМГ „ПРИКАРПАТТРАНСГАЗ”

3.1 Напрямки і резерви покращення фінансового стану підприємства

ВИСНОВКИ ТА ПРОПОЗИЦІЇ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ДОДАТКИ

ВСТУП

Актуальність теми дипломної роботи обумовлена необхідністю ефективного управління діяльністю підприємств в умовах сучасного стану економіки, недосконалістю теоретичного, методичного та законодавчого забезпечення ефективного функціонування підприємств, а також антикризового управління, необхідністю проведення системних досліджень з питань формування цілісної наукової парадигми антикризового управління фінансами підприємств; удосконалення політики держави в галузі оздоровлення реального сектору економіки, що сприятиме підвищенню фінансової безпеки, як окремих вітчизняних підприємств, так і економіки в цілому.

Мета і завдання дослідження. Метою даної роботи є вивчення теоретичних основ і економічної сутності фінансового стану підприємства, дослідження сучасних методів проведення даного аналізу на підприємствах України, а також розробка шляхів покращення фінансового стану підприємства.

Завданням магістерської роботи є теоретичний опис, а також практичне застосування методів аналізу фінансового стану підприємства у виробничій практиці підприємств України, на прикладі УМГ „Прикарпаттрансгаз”, а саме:

- теоретичні основи аналізу фінансового стану підприємства;

- здійснення аналізу фінансового стану УМГ „Прикарпаттрансгаз” та розрахунок основних показників фінансового стану досліджуваного підприємства;

- визначення шляхів поліпшення фінансового стану досліджуваного підприємства.

Об’єктом дослідження є система показників фінансового стану підприємства та їх аналіз на прикладі УМГ „Прикарпаттрансгаз”.

Предметом дослідження є фінансовий стан підприємства, що формується в результаті взаємодії всіх елементів його фінансової системи.

Методи дослідження. Здійснення дослідження роботи спирається на наукові концепції та теоретичні досягнення вітчизняних вчених. У роботі застосовано цілий ряд спеціальних методів, які дозволяють одержати кількісну оцінку окремих аспектів фінансової діяльності підприємства: горизонтальний аналіз – в процесі порівняння кожної позиції звітності підприємства з попереднім періодом; вертикальний аналіз – при визначенні структури фінансових показників з оцінкою впливу різних факторів на кінцевий результат; трендовий аналіз – при порівнянні кожної позиції звітності з рядом попередніх періодів та визначенні тренду, тобто основної тенденції динаміки показників (за допомогою тренду, здійснюється перспективний прогнозний аналіз фінансового стану); метод фінансових коефіцієнтів (відносних показників) – при розрахунку відношень між окремими позиціями звіту або позиціями різних форм звітності, визначенні взаємозв’язків показників; порівняльний аналіз - при аналізі показників підприємства порівняно з середніми показниками; факторний аналіз – при аналізі впливу окремих факторів (причин) на результативний показник за допомогою детермінованих (розділених у часі) чи стохастичних (що не мають певного порядку) прийомів дослідження, використовуючи при цьому методи аналізу та синтезу (при прямому факторному аналізі використовується власне метод аналізу, тобто роздроблення результативного показника на складові частини, при зворотному – метод синтезу, коли його окремі елементи з’єднуються у загальний результативний показник).

Інформаційною базою дослідження стали: законодавчі акти України, нормативно-правові акти, наукові праці провідних вітчизняних економістів, публікації з періодичних видань, а також матеріали фінансової звітності підприємства „Прикарпаттрансгаз”.

Суб’єктом дослідження є УМГ „Прикарпаттрансгаз”.

В першому розділі досліджуються теоретичні аспекти фінансового стану підприємства, розглядаються поняття платоспроможності та ліквідності підприємства. Другий розділ роботи присвячено аналізу та оцінці діяльності УМГ „Прикарпаттрансгаз”, що дозволяє відповісти на питання: наскільки ефективно підприємство здійснювало управління фінансовими ресурсами протягом досліджуваного періоду. У третьому розділі описуються шляхи покращення фінансового стану досліджуваного підприємства.

1. ВИЗНАЧЕННЯ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА ТА ЙОГО ОЦІНКА

1.1 Фінансовий стан підприємства як економічна категорія та об’єкт управління

Підприємства, здійснюючи свою діяльність, несуть повну відповідальність за своїми зобов’язаннями перед ланками фінансово-кредитної системи, постачальниками, власними працівниками, а також за результатами виробничо-фінансової діяльності. Це зумовлює необхідність ефективного управління підприємством та підтримки його фінансового стану.

Існують різні наукові визначення поняття фінансового стану підприємства, серед яких можна виділити формулювання: Поддєрьогіна А. М., Філімоненкова О. С., Онисько С. М. та Марича П. М., Мошенського С. З. та Олійника О. В.

„Фінансовий стан підприємства - це комплексне поняття, яке є результатом взаємодії всіх елементів системи фінансових відносин підприємства, визначається сукупністю виробничо-господарських факторів і характеризується системою показників, що відображають наявність, розміщення і використання фінансових ресурсів” [47, с. 323].

За визначенням Філімоненкова О.С.: „Під фінансовим станом підприємства розуміють рівень його забезпеченості відповідним обсягом фінансових ресурсів, необхідних для здійснення ефективної господарської діяльності та своєчасних грошових розрахунків за своїми зобов’язаннями” [48, с. 275].

Онисько С.М. та Марич П.М. сформулювали таке визначення: „Фінансовий стан підприємства характеризується забезпеченістю його фінансовими ресурсами, які необхідні для нормального функціонування, доцільністю їх розміщення та ефективністю використання, фінансовими взаємовідносинами з іншими юридичними і фізичними особами, платоспроможністю та фінансовою стійкістю” [39, с. 311].

„Однією із складових економічного потенціалу є його фінансовий стан (потенціал). Щодо фінансової сторони діяльності суб’єкта господарювання необхідно вирішувати два основних завдання:

1) підтримання здатності відповідати за поточними фінансовими зобов’язаннями – характеристика фінансового стану підприємства з позиції короткострокової перспективи;

2) забезпечення довгострокового фінансування в бажаних обсягах і здатності підтримувати існуючу або бажану структуру капіталу – оцінка фінансового стану підприємства з позиції довгострокової перспективи”, - визначили Мошенський С. З. та Олійник О. В. [34, с. 438].

Таким чином, фінансовий стан є результатом взаємодії усіх елементів фінансових відносин, що виникають у підприємства в процесі його господарської діяльності, і характеризується як розміщенням і використанням активів, так і джерелами їх формування..

Особливого значення набуває своєчасна та об'єктивна оцінка фінансового стану підприємств, оскільки жодний власник не повинен нехтувати потенційними можливостями збільшення прибутку (доходу) підприємства, які можна виявити тільки на підставі аналізу фінансового стану підприємств. Тому виникає необхідність в систематичному аналізі фінансового стану підприємства, його платоспроможності, ліквідності та фінансової стійкості.

Кожне підприємство намагається досягти стійкого фінансового стану, тобто забезпечити ефективне використання фінансових ресурсів, що є гарантом своєчасності розрахунків з постачальниками, бюджетом та іншими ланками фінансової системи, подальшого економічного та соціального розвитку підприємства. Тому фінансова діяльність підприємства повинна бути спрямована на забезпечення систематичного надходження та ефективного використання фінансових ресурсів, досягнення оптимального співвідношення власних, позичених і залучених фінансових ресурсів.

Таким чином виникає об’єктивна необхідність оцінки фінансового стану суб’єктів господарювання з метою раціонального використання їх фінансових ресурсів.

Отже, метою оцінки фінансового стану підприємства є пошук резервів збільшення його прибутковості та платоспроможності.

Фінансовий стан підприємства необхідно систематично й всебічно оцінювати з використанням різних методів, прийомів та методик аналізу. Це уможливить критичну оцінку фінансових результатів діяльності підприємства як у статиці за певний період, так і в динаміці - за ряд періодів, дасть змогу визначити негативні тенденції у фінансовій діяльності та способи ефективнішого використання фінансових ресурсів, їх раціонального розміщення. Метою аналізу фінансового стану підприємства є оцінка напрямів його розвитку та вивчення його реального фінансового стану і з’ясування можливостей підвищення ефективності функціонування за допомогою проведення раціональної фінансової політики. Неефективність використання фінансових ресурсів призводить до низької платоспроможності підприємства і, як наслідок, до можливих перебоїв у постачанні, виробництві та реалізації продукції, до невиконання плану прибутку, зниження рентабельності підприємства.

При оцінці фінансового стану підприємства та виявленні потенційних можливостей підвищення ефективності формування й використання фінансових ресурсів можуть застосовуватися різні методи аналізу.

Методи аналізу фінансового стану підприємства - це комплекс науково-методичних інструментів та принципів дослідження фінансового стану підприємства. Можна назвати шість основних методів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, трендовий аналіз, аналіз відносних показників (коефіцієнтів), порівняльний, факторний аналіз.

Фінансовий аналіз підрозділяється на окремі види в залежності від наступних ознак:

1) за організаційними формами проведення виділяють внутрішній і зовнішній фінансовий аналіз підприємства:

а) внутрішній аналіз здійснюється фінансистами підприємства на основі нормативів, що застосовуються на підприємстві і є комерційною таємницею, виконується він шляхом порівняння їх з плановими параметрами фінансової діяльності підприємства. Основним змістом внутрішнього аналізу фінансового стану підприємства є:

- аналіз майна (капіталу) підприємства;

- аналіз фінансової стійкості підприємства;

- оцінка ділової активності підприємства;

- оцінка використання майна та вкладеного капіталу;

- аналіз ліквідності та платоспроможності підприємства.

Суб’єктами внутрішнього аналізу є тільки керівництво і залучені ними аудитори і консультанти. Інформаційною базою управлінського аналізу є вся система інформації про діяльність підприємства - про технічну підготовку виробництва, нормативна і планова інформація, господарський облік, у тому числі дані оперативного, бухгалтерського і статистичного обліку, зовнішня публічна фінансова і вся система внутрішньогосподарської звітності, інші види інформації, у тому числі опитування фахівців, інформація виробничих нарад, преса тощо;

б) зовнішній аналіз здійснюється за даними бухгалтерської звітності зацікавленими організаціями - податковою інспекцією, банками, страховими компаніями, а також аудиторськими фірмами, іншими структурами з метою вивчення правильності відображення фінансових результатів діяльності підприємства, його фінансової стійкості і кредитоспроможності. Бухгалтерська звітність, яка застосовується при цьому, містить обмежену інформацію про діяльність підприємства, однак дозволяє досить об’єктивно оцінити фінансовий стан підприємства, не користуючись при цьому інформацією, яка є комерційною таємницею. Основним змістом зовнішнього аналізу є:

- аналіз фінансового стану, фінансової стійкості підприємства, його платоспроможності та ліквідності;

- економічна діагностика фінансового стану підприємства.

До річного бухгалтерського звіту обов’язково додається пояснювальна записка, в якій викладаються основні фактори, що вплинули в звітному році на підсумки діяльності підприємства, і висвітлюється фінансовий та майновий стан.

Бухгалтерські звіти - баланси та інші форми фінансового звіту складаються та подаються у відповідному складі та у встановлені строки в органи, які визначено законодавством.

Бухгалтерський баланс діяльності підприємства є узагальненим документом (форма №1 ), форма його затверджується Міністерством фінансів і Мінстатом .Форма балансу наведена у додатку №......В активі балансу показується склад засобів господарства та їх розміщення, у пасиві - джерела утворення засобів господарства. У балансі відображаються також результати господарської діяльності.

Бухгалтерський баланс складається на підставі бухгалтерських записів, підтверджених виправдовувальними документами. Вихідними для складання бухгалтерського балансу є головна книга, данні оборотних відомостей за синтетичними та аналітичними рахунками.

Бухгалтерська звітність має бути подана підприємством не пізніше встановленого строку наступного за звітним періодом місяця, а річна – не пізніше встановленого строку наступного за звітним року. Склад та порядок складання бухгалтерських фінансових звітів затверджується Міністерством фінансів України. Датою подання бухгалтерського балансу вважається для іногородніх підприємств день відправлення за штампелем поштового підприємства. Керівник підприємства несе відповідальність за порушення термінів подання звітності.

Розгляд і затвердження балансів ( звітів ) виконуються відповідно до діючого законодавства. [7, 15-33].

Організація, яка приймає баланс, виявляє помилки і вносить правки з повідомленням. Правки вносяться в баланс за грудень звітного року. Виявлення помилки після затвердження балансу коректуються в бухгалтерському балансі за січень наступного року.

Всі суб’єкти зовнішнього аналізу можуть використовувати, як правило, тільки дані публічної фінансової звітності про діяльність підприємства. Стандартизація фінансового обліку і публічної фінансової звітності покликана оберігати інтереси всіх партнерів (кореспондентів) підприємства, у той же час зберігаючи комерційну таємницю підприємства;

2) за обсягами дослідження виділяють повний і тематичний фінансовий аналіз підприємства:

а) повний фінансовий аналіз проводиться з метою вивчення всіх аспектів фінансової діяльності підприємства в комплексі;

б) тематичний фінансовий аналіз обмежується вивченням окремих аспектів фінансової діяльності підприємства. Предметом тематичного фінансового аналізу може бути: ефективність використання активів підприємства, оптимальність фінансування різних активів з окремих джерел, стан фінансової стійкості і платоспроможності підприємства, оптимальність інвестиційного портфеля, оптимальність фінансової структури капіталу і ряд інших аспектів фінансової діяльності підприємства;

3) за об’єктом аналізу виділяють наступні його види:

а) аналіз фінансової діяльності підприємства в цілому. У процесі такого аналізу об’єктом вивчення є фінансова діяльність підприємства без виділення окремих його структурних одиниць і підрозділів;

б) аналіз фінансової діяльності окремих структурних одиниць і підрозділів (центрів економічної відповідальності). Такий аналіз базується в основному на результатах управлінського обліку підприємства;

в) аналіз окремих фінансових операцій. Предметом такого аналізу можуть бути окремі операції, зв’язані з короткостроковими чи довгостроковими фінансовими вкладеннями, з фінансуванням окремих реальних проектів та інші;

4) за періодом проведення виділяють попередній, поточний і наступний фінансовий аналіз:

а) попередній фінансовий аналіз зв’язаний з вивченням умов фінансової діяльності в цілому чи здійсненням окремих фінансових операцій підприємства (наприклад, оцінка власної платоспроможності при необхідності одержання великого банківського кредиту);

б) поточний (чи оперативний) фінансовий аналіз проводиться в процесі реалізації окремих фінансових операцій чи планів їх здійснення з метою оперативного впливу на результати фінансової діяльності. Як правило, він обмежується коротким періодом часу;

в) наступний (чи ретроспективний) фінансовий аналіз здійснюється підприємством за звітний період (місяць, квартал, рік). Він дозволяє глибше і повніше проаналізувати фінансовий стан і результати фінансової діяльності підприємства в порівнянні з попереднім і поточним аналізом, тому що базується на завершених звітних матеріалах статистичного і бухгалтерського обліку.

Оцінка фінансового стану підприємства має здійснюватись шляхом обчислення системи економічних показників, які характеризують фінансово-господарське становище суб’єктів господарювання, основними з яких є: показники прибутковості, показники оцінки майнового стану, показники ліквідності та платоспроможності, показники фінансової стійкості та стабільності, показники рентабельності.

Оцінити реальний фінансовий стан підприємства можна лише на підставі використання певного комплексу показників, з урахуванням впливу різних факторів на відповідні показники. Залежно від мети та завдань аналізу в кожному конкретному випадку вибирають оптимальний саме для цього випадку комплекс показників (Додаток А).

Прибутковість - це окупність вкладених витрат і використаного майна, кінцевий результат діяльності підприємства, що характеризується сумою отриманого прибутку на одиницю відповідних складових процесу виробництва або сукупних витрат підприємства. Розраховуються такі основні показники прибутковості: прибутковість активів, прибутковість інвестицій у фірму, обертання необоротних активів, прибутковість операційної діяльності. Аналіз прибутковості підприємства за зазначеними показниками дозволяє зробити висновки щодо резервів зростання прибутковості.

Аналіз майнового стану підприємства, реальна оцінка змін, що відбулися в складі та структурі його майна, є важливим етапом у характеристиці фінансового стану підприємства. Майновий стан підприємства характеризують такі показники: вартість та структура майна, що має підприємство у своєму розпорядженні (господарські засоби), коефіцієнт зносу основних засобів, коефіцієнт оновлення основних засобів, коефіцієнт вибуття основних засобів.

Одним з найважливіших показників фінансового стану підприємства є ліквідність, сутність якої полягає в можливості підприємства в будь-який момент розрахуватися за своїми зобов’язаннями (пасивам) за допомогою майна (активів), яке є на балансі. Аналіз ліквідності доповнюється аналізом платоспроможності, яка характеризує спроможність підприємства своєчасно й повністю виконати свої платіжні зобов’язання, які випливають із кредитних та інших операцій грошового характеру, що мають певні терміни сплати. До основних показників ліквідності належать: загальний коефіцієнт покриття, коефіцієнт швидкої ліквідності, коефіцієнт абсолютної ліквідності, коефіцієнт маневреності, співвідношення короткострокової дебіторської і кредиторської заборгованості. Основними показниками платоспроможності є: коефіцієнт автономії, коефіцієнт фінансової стабільності, коефіцієнт забезпеченості власними коштами, коефіцієнт фінансового левериджу , коефіцієнт покриття.

Аналіз фінансової стійкості підприємства має на меті аналіз фінансової стабільності та незалежності в напрямку відповідності джерел коштів для формування запасів і затрат. Отже, фінансова стійкість - це такий стан підприємства, коли обсяг його майна (активів) достатній для погашення зобов’язань, тобто підприємство платоспроможне. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Основними показниками, які характеризують фінансову стійкість підприємства, його незалежність від позикових коштів, є коефіцієнти: автономії, фінансової стабільності (власних та позикових коштів), фінансового левериджу (залежно від довгострокових зобов’язань), забезпеченості власними коштами, фінансової залежності, маневреності власних коштів. Аналіз динаміки фінансової стійкості й стабільності підприємств дозволяє оцінити стан і тенденції зміни фінансової стійкості будь-якої діяльності, а також потенційні резерви підвищення фінансової стабільності.

Рентабельність - це відносний показник інтенсивності виробництва, який характеризує рівень прибутковості (окупності) відповідних складових процесу виробництва або сукупних витрат підприємства. У практиці господарювання обчислюються такі основні показники рентабельності: рентабельність продажу, рентабельність основної діяльності, рентабельність власного капіталу, рентабельність усього капіталу підприємства, період окупності власного капіталу. Оцінка рентабельності дозволяє скласти характеристику основних показників рентабельності та зробити загальні висновки.

Оцінка рентабельності за переліченими показниками характеризує такі складові рентабельності, як рентабельність продажу, основної діяльності, основного, власного та перманентного й усього капіталу підприємства. Динаміка цих показників дасть змогу визначити конкретні резерви її підвищення.

Узагальнювальними показниками оцінки фінансового стану підприємств є показники ділової активності, яку доцільно оцінювати за коефіцієнтами: (Додаток Б)

Коефіцієнт оборотності активів характеризує ефективність використання підприємством всіх наявних ресурсів незалежно від джерел їх залучення.

Коефіцієнт оборотності матеріальних запасів характеризує швидкість реалізації товарно-матеріальних запасів підприємства.

Коефіцієнт оборотності дебіторської заборгованості показує швидкість обертання дебіторської заборгованості підприємства за період, який аналізується, розширення або зниження комерційного кредиту, що надається підприємством.

Коефіцієнт оборотності кредиторської заборгованості показує швидкість обертання кредиторської заборгованості підприємства за період, який аналізується, розширення або зниження комерційного кредиту, яке надається підприємству.

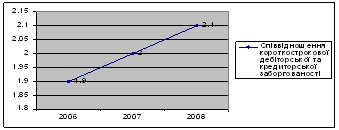

Строк погашення дебіторської і кредиторської заборгованостей показує середній період погашення дебіторської або кредиторської заборгованостей підприємства.

Коефіцієнт оборотності основних засобів (фондовіддача) показує ефективність використання основних засобів підприємства.

Коефіцієнт оборотності власного показує ефективність використання власного капіталу підприємства.

1.2 Майновий стан підприємства та методика його оцінки

Оцінка змін, що відбулися в складі та структурі майна підприємства є важливим етапом у характеристиці фінансового стану підприємства.

Стабільність майнового стану підприємства залежить від правильності та доцільності вкладення фінансових ресурсів у активи, тому для його оцінки необхідно вивчити передусім склад, структуру майна та джерела його утворення, а також причини їх зміни. Особлива увага при цьому приділяється вивченню причин, які негативно впливають на фінансовий стан підприємства.

Основні напрямки оцінки майнового стану підприємства полягають у наступному: за даними балансу визначається вартість усього майна підприємства (підсумок активу балансу - валюта балансу) і сума джерел утворення (підсумок пасиву балансу) цього майна на певну звітну дату [48, с.289]. Далі визначається відхилення за кожним видом майна і джерел його утворення порівнянням даних на кінець і на початок звітного періоду.

Для вивчення структурних змін необхідно додатково визначити питому вагу кожного виду майна в загальній валюті балансу і вивчити причини змін структури майна і джерел його утворення, що надасть можливість установити, якою мірою підприємство може спиратися на власні кошти і скільки треба позичити, а також наскільки ефективно використовуються власні й позичені кошти.

Отже, менеджер матиме змогу вирішити, наскільки надійними є джерела засобів і що треба зробити в майбутньому для забезпечення грошових надходжень. Оцінка майна підприємства уможливлює також визначення відповідності стратегії підприємства напрямкам використання коштів з тим, щоб у разі необхідності вжити заходів для виправлення ситуації.

Далі вивчають співвідношення динаміки оборотних і необоротних активів, а також показники мобільності всього майна підприємства та оборотних коштів:

а) якщо оборотні кошти збільшилися, а необоротні активи зменшилися, це означає, що на підприємстві спостерігається тенденція прискорення оборотності всього майна підприємства. Результатом може бути вивільнення частини коштів і короткострокових вкладень (якщо відсоток за цими статтями зріс);

б) для характеристики майна розраховується коефіцієнт мобільності майна: відношення вартості оборотних активів до вартості всього майна;

в) коефіцієнт мобільності оборотних активів розраховується як відношення найбільш мобільної їх частини (коштів і фінансових вкладень) до вартості оборотних активів.

Збільшення коефіцієнтів мобільності всього майна і оборотних активів підтверджує тенденцію прискорення оборотності майнових засобів підприємства.

Слід зазначити, що низька мобільність оборотних активів не завжди є негативною. За високої рентабельності продукції підприємства здебільшого спрямовують вільні кошти на розширення виробництва.

Відомо, що фінансовий стан підприємства значною мірою обумовлюється його операційною діяльністю. Тому, при оцінці фінансового стану підприємства, необхідно оцінити його виробничий потенціал.

До виробничого потенціалу відносять:

- основні засоби;

- виробничі запаси;

- незавершене виробництво;

- витрати майбутніх періодів.

Ці статті складаються з реальних активів, що характеризують виробничу потужність підприємства.

Для характеристики виробничого потенціалу використовують такі показники:

- наявність, динаміка і питома вага виробничих активів у загальній вартості майна;

- наявність, динаміка і питома вага основних засобів у реальній вартості майна;

- коефіцієнт зносу основних засобів;

- середня норма амортизації;

- наявність, динаміка і питома вага капітальних вкладень і їх співвідношення з фінансовими вкладеннями.

Збільшення виробничих активів на кінець року і більша питома вага цих активів у загальній сумі коштів підприємства свідчитиме, як правило, про підвищення виробничих можливостей.

Цей показник не повинен бути нижчим за 50 %. За основу для порівняння беруть галузеві стандартні показники.

Показник питомої ваги вартості основних фондів у загальній вартості коштів підприємства розраховують як відношення залишкової вартості основних засобів до валюти балансу. Такий розрахунок здійснюється на початок року і на кінець звітного періоду. Одержані показники порівнюють зі стандартними значеннями для підприємств галузі, а також з показниками високорентабельних підприємств.

Коефіцієнт зносу (амортизації) розраховується, і дається якісна характеристика його змін. Для оцінки інтенсивності накопичення зносу (амортизації) основних засобів використовується показник середньої норми амортизації, що обчислюється як відношення суми амортизаційних відрахувань за звітний період до первісної вартості основних засобів. Цей показник порівнюється з показниками інших підприємств і стандартними значеннями даного показника.

Виробничий потенціал підприємства характеризується також відношенням капітальних вкладень і довгострокових фінансових вкладень: незавершене виробництво, довгострокові фінансові інвестиції.

Високі темпи зростання фінансових вкладень можуть знизити виробничі можливості підприємства.

На основі аналізу структури оборотних коштів вивчають зміни, що відбулися в складі оборотних коштів у цілому, а після цього - в розрізі окремих статей.

Причинами зміни оборотних коштів можуть бути:

- прибуток (після сплати податків);

- амортизаційні відрахування;

- приріст власних засобів;

- збільшення заборгованості за кредитами й позиками;

- збільшення зобов'язань з кредиторської заборгованості.

Причини зменшення оборотних коштів:

- витрати за рахунок прибутку, що залишився в розпорядженні підприємства;

- капітальні вкладення;

- довгострокові фінансові вкладення;

- зменшення кредиторської заборгованості.

Необхідно також порівняти за даними балансу розмір зміни іммобілізованих активів (необоротні активи) з оборотними коштами. Якщо темп приросту оборотних коштів вищий, ніж необоротних іммобілізованих коштів, це означає, що на підприємстві існує тенденція прискорення оборотності всієї сукупності коштів підприємства.

Далі необхідно проаналізувати складові іммобілізованих активів. Якщо в складі цих коштів значну частину становлять довгострокові фінансові вкладення в інші підприємства, то виробничий потенціал даного підприємства зменшуватиметься.

Надходження, набуття, створення майна підприємства здійснюється за власні та позичені кошти, співвідношення яких розкриває його фінансовий стан.

Розрахувавши наявність власних оборотних коштів, слід проаналізувати власний і позичений капітал у розрізі окремих статей, установити причини збільшення чи зменшення короткострокових позик, кредиторської заборгованості.

Дебіторська заборгованість має значну питому вагу в складі поточних активів і впливає на фінансовий стан підприємства. Значення аналізу дебіторської заборгованості особливо зростає в період інфляції, коли іммобілізація власних оборотних активів стає дуже невигідною.

Інформаційною базою при проведенні аналізу майна підприємства є баланс, для внутрішнього аналізу застосовуються також дані аналітичного обліку. У найзагальнішому вигляді зміни в обсязі дебіторської та кредиторської заборгованості за звітний період можуть бути охарактеризовані даними горизонтального та вертикального аналізу балансу .

Особливу увагу в процесі аналізу дебіторської заборгованості приділяють статті "Дебіторська заборгованість за товари, роботи, послуги", яка має найбільшу питому вагу в загальній сумі дебіторської заборгованості. Згідно з національними стандартами бухгалтерського обліку ця дебіторська заборгованість включається в валюту балансу за чистою реалізаційною вартістю, тобто як сума дебіторської заборгованості за мінусом сумнівних та безнадійних боргів.

Методика оцінки показників оборотності дебіторської заборгованості полягає у наступному: дані за звітний період порівнюють з даними за минулий рік (або інший звітний період), визначають зміни і вивчають причини цих змін, їхню якісну характеристику. Деякі показники за минулий період (оборотність дебіторської заборгованості, або відношення середньої величини дебіторської заборгованості до виручки від реалізації) переносяться з розрахунку, складеного за підсумками минулого року чи іншого виробничого періоду.

Якщо порівняти показники дебіторської заборгованості, можна зробити висновок щодо того, поліпшився чи погіршав стан розрахунків з покупцями проти минулого року. Якщо на підприємстві зросла сумнівна дебіторська заборгованість, а також загальна частка дебіторської заборгованості в загальному обсязі оборотних коштів, то можна зробити висновок про зниження ліквідності поточних активів у цілому, а отже, про погіршання фінансового стану підприємства.

Майновий стан підприємства характеризують такі показники, як:

- вартість та структура майна, що має підприємство у своєму розпорядженні (господарські засоби);

- коефіцієнт зносу основних засобів;

- коефіцієнт оновлення основних засобів;

коефіцієнт вибуття основних засобів.

Коефіцієнт зносу основних засобів характеризує їх зношеність і визначається як співвідношення суми їх зносу до первісної вартості.

Коефіцієнт оновлення основних засобів характеризує інтенсивність уведення в дію нових основних засобів. Він показує показує частку нових основних засобів в загальній їх структурі.

Коефіцієнт вибуття основних засобів характеризує рівень інтенсивності їх вибуття зі сфери виробництва, показує частку вибулих основних засобів до їх загальної первісної вартості.

Сума господарських засобів, що має підприємство у своєму розпорядженні, дає загальну вартісну оцінку активів, що перебувають на балансі підприємства. Для більш глибокого аналізу вартісного стану активів дається оцінка змінам, що відбулися в складі господарських засобів в напрямку співвідношення оборотних і необоротних активів, динаміки виробничих запасів, незавершеного виробництва, основних засобів, витрат майбутніх періодів.

Збільшення питомої ваги необоротних активів в загальній вартості господарських засобів може вказувати на заморожування капіталу в основних засобах або на його втрату у зв’язку із фізичним і моральним зносом, що в кінцевому результаті підвищує ризик неліквідності підприємства. Зміна структури активів підприємства в напрямку збільшення частки оборотних активів може вказувати на створення надлишкових виробничих запасів.

Кожне підприємство для забезпечення нормального процесу виробництва повинно мати відповідну суму оборотних активів. Розмір цих активів на конкретному підприємстві пов’язаний як з обсягом виробництва, так і з структурою. Тому при проведенні внутрішнього аналізу стану оборотних активів важливо зробити аналіз їх структури за категоріями ризику при їх ліквідності.

Фінансовий стан підприємства значною мірою також залежить від стану грошових коштів. Збільшення грошових коштів, як правило, свідчить про зміцнення фінансового стану підприємства. Проте якщо значні залишки грошових коштів тривалий час не використовується, то це свідчить про неефективне їх використання.

В умовах сучасної фінансової кризи суттєво зростає дебіторська заборгованість. Відвертання коштів в дебіторську заборгованість призводить до фінансових ускладнень. В результаті підприємство може відчувати нестачу грошових коштів на придбання

Результати оцінки майнового стану дадуть змогу визначити ступень ефективності використання майна підприємства, проаналізувати процес оновлення основних засобів та устаткування, а також виявити потенційні можливості підвищення ефективності використання майна підприємства.

1.3 Характеристика ліквідності та платоспроможності підприємства, розрахунок їх показників

В умовах ринкових відносин питанню платоспроможності суб'єктів господарської діяльності приділяється особлива увага.

Показником платоспроможності підприємства на визначену дату є відсутність прострочених боргів банку, бюджету, постачальникам, робітникам та службовцям. Оцінка платоспроможності проводиться на основі характеристики ліквідності поточних активів.

Ліквідність - термін, який характеризує здатність окремих видів майнових цінностей швидко і без значних втрат своєї вартості перетворюватися у грошові кошти.

Ліквідність підприємства - це його спроможність швидко реалізувати активи й одержати гроші для оплати своїх зобов’язань, тобто це співвідношення величини його високоліквідних активів (кошти, ринкові цінні папери, дебіторська заборгованість) і короткострокової заборгованості.

Ліквідність балансу - це рівень покриття зобов'язань підприємства його активами, строк перетворення яких на гроші відповідає строкам погашення зобов'язань.

Мошенський С. З. та Олійник О. В. відмітили: „Фінансовий стан підприємства з позиції короткострокової перспективи оцінюється показниками платоспроможності та ліквідності”[34, с. 438 ].

„Ліквідність підприємства - це його здатність швидко продати активи й одержати гроші для оплати своїх зобов’язань ” [48, с. 278 ].

Онисько С. М. та Марич П. М. визначили термін „ліквідність” як відношення вартості ліквідних активів до його заборгованості [39, с. 319 ].

Отже, ліквідність підприємства полягає в тому, як швидко воно може продати свої активи, отримати грошові кошти і погасити заборгованість перед постачальниками і банком щодо повернення кредитів, перед бюджетом та позабюджетними централізованими фондами із сплати податків та платежів, перед працівниками з виплати заробітної плати тощо.

Ліквідність підприємства оцінюється відношенням величини його високоліквідних активів, а саме чистої реалізованої вартості грошових коштів та їх еквівалентів, поточних фінансових інвестицій, дебіторської заборгованості за товари, роботи, послуги, дебіторської заборгованості за розрахунками та іншої поточної дебіторської заборгованості до короткострокової заборгованості.

Ліквідність же балансу визначається рівнем покриття зобов’язань підприємства його активами, строк перетворення яких на грошові кошти відповідає строку погашення зобов’язань. Для визначення ліквідності балансу необхідно порівняти підсумки за кожною групою активу і пасиву балансу [30].

Залежно від рівня ліквідності активи підприємства поділяються на такі групи:

1) найліквідніші активи (грошові кошти та їх еквіваленти і поточні фінансові інвестиції) - мають дорівнювати кредиторській заборгованості (тобто найтерміновішим зобов’язанням) або перевищувати її;

2) швидкореалізовувані активи (дебіторська заборгованість та інші оборотні активи) - мають дорівнювати або перевищувати короткострокові пасиви;

3) повільнореалізовувані активи (запаси) - мають дорівнювати або перевищувати довгострокові зобов’язання (кредити та інші зобов’язання);

4) важкореалізовувані активи (нематеріальні активи, незавершене будівництво, основні засоби, довгострокові фінансові інвестиції та інші необоротні активи) - мають дорівнювати джерелам власних коштів або перевищувати їх.

Якщо на підприємстві виконуються перші три умови, тобто поточні активи перевищують зовнішні зобов’язання підприємства, то обов’язково виконується й остання умова, оскільки це свідчить про наявність у підприємства власних оборотних коштів, що забезпечує його фінансову стійкість. Невиконання однієї з перших трьох умов вказує на те, що фактична ліквідність балансу відрізняється від абсолютної.

Отже, аналіз ліквідності балансу полягає в порівнянні активів, які згруповані за ступенем їх ліквідності і розміщені у порядку зменшення ліквідності, із зобов’язаннями за пасивом, які згруповані за термінами їх погашення і розміщені в порядку зростання цих термінів [23].

Пасиви балансу відповідно до зростання строків погашення зобов’язань групуються так [45]:

1) негайні пасиви - це кредиторська заборгованість, розрахунки за дивідендами;

2) короткострокові пасиви - це короткострокові кредити банків, поточна заборгованість за довгостроковими зобов’язаннями, векселі видані;

3) довгострокові пасиви - це довгострокові зобов’язання;

4) постійні пасиви - це власний капітал.

Баланс буде ліквідним, якщо задовольнятиме такі умови:

- найбільш ліквідні активи перевищують негайні пасиви або дорівнюють їм;

- активи, що швидко реалізуються, дорівнюють короткостроковим пасивам або більші за них;

- активи, що реалізуються повільно, дорівнюють довгостроковим пасивам або більші за них;

- активи, що важко реалізуються, менші за постійні пасиви.

На основі порівняння активів та пасивів підприємства, визначається тип його ліквідності (табл. 1.2).

Таблиця 1.2 Типи ліквідності підприємства

| абсолютно ліквідносте | ліквідне | неліквідне | Відносно неліквідне | Абсолютно неліквідне |

| А1 >П1 | А1 < П1 | А1 < П1 | А1 < П1 | А1 < П1 |

| А2 > П2 | А2 > П2 | А2 < П2 | А2 < П2 | А2 < П2 |

| А3 > П3 | А3 >П3 | А3 >П3 | А3> П3 | А3 < П3 |

| А4 < П4 | А4 >П4 | А4 > П4 | А4 > П4 | А4> П4 |

Аналіз ліквідності доповнюється оцінкою платоспроможності, яка характеризує спроможність підприємства своєчасно й повністю виконати свої платіжні зобов’язання, які випливають із кредитних та інших операцій грошового характеру, що мають певні терміни сплати. Проте слід зазначити, що ліквідність підприємства зовсім не тотожна його платоспроможності. Так, коефіцієнти ліквідності можуть характеризувати фінансовий стан як задовільний, однак, по суті, ця оцінка буде помилковою, якщо в поточних активах значну питому вагу матимуть неліквідні активи й короткострокова дебіторська заборгованість [37].

Підприємство вважається платоспроможним, якщо його загальні активи перевищують поточні. Нездатність підприємства задовольнити вимоги кредиторів з оплати товарів, сплати платежів у бюджет, позабюджетні фонди, тощо у зв’язку з перевищенням зобов’язань над вартістю майна та інших активів характеризує його неплатоспроможність або неспроможність.

Підприємство визнається неплатоспроможним у разі виявлення незадовільної структури балансу.

Незадовільна структура балансу - це такий стан майна і зобов’язань боржника, коли не може бути забезпечене виконання зобов’язань перед кредиторами через недостатній рівень ліквідності майна [30].

Ознаками платоспроможності є:

- наявність грошей у касі, на поточних рахунках;

- відсутність простроченої кредиторської заборгованості.

Однак наявність тільки незначних залишків грошей на поточних рахунках не означає неплатоспроможності підприємства, бо кошти на поточні рахунки можуть надійти протягом кількох днів. Загалом, можна сказати, що головне завдання фінансового менеджера підприємства виявляється в тому, щоб на розрахунковому рахунку та в касі грошей було не менше (але й не більше), ніж потрібно для виконання поточних платежів, а решта їх має бути вкладена в матеріальні та інші ліквідні активи. Досягненню такого стану, крім усього іншого, сприяє грамотне складання платіжних календарів.

Наявність різних показників ліквідності пояснюється різними інтересами споживачів аналітичної інформації:

- коефіцієнт абсолютної ліквідності є важливим для постачальників сировини і матеріалів;

- коефіцієнт швидкої ліквідності - для банків;

- коефіцієнт поточної ліквідності - для покупців і власників акцій та облігацій підприємства.

Залежно від того, якими платіжними коштами підприємство може погасити свої зобов’язання, розраховують кілька показників ліквідності [22].

Найважливішим показником ліквідності та платоспроможності підприємства є коефіцієнт покриття, що характеризує рівень покриття активами підприємства своїх зобов’язань. Коефіцієнт покриття (Кп) визначається відношенням усіх поточних активів підприємства до його поточних зобов’язань.

Якщо Кп> 1, підприємство може своєчасно погасити свої зобов’язання, а якщо Кп < 1, підприємство має неліквідний баланс. Отже, підприємство вважається платоспроможним, якщо його загальні активи перевищують поточні зобов’язання. У цьому разі у підприємства стійкий фінансовий стан і воно може своєчасно погасити свої платіжні зобов’язання.

За цим коефіцієнтом одержують загальну оцінку ліквідності активів. Він показує, скільки гривень поточних активів підприємства припадає на одну гривню поточних зобов’язань. Логіка даного показника полягає в тому, що підприємство погашає короткострокові зобов’язання в основному за рахунок поточних активів, отже, якщо поточні активи перевищують по величині поточні зобов’язання, підприємство вважається ліквідним. Розмір перевищення задається коефіцієнтом покриття. Значення цього показника залежить і від галузі і від виду діяльності. В західній обліково-аналітичній практиці наводиться критичне нижнє значення цього показника. Визнано, що поточні активи повинні вдвічі перевищувати короткострокові зобов’язання.

Якщо ж на підприємстві відношення поточних активів і короткострокових зобов’язань нижче ніж 1 : 1, це свідчить про високий фінансовий ризик, оскільки підприємство не в змозі оплатити свої рахунки. Співвідношення 1 : 1 припускає рівність поточних активів і короткострокових зобов’язань. Але, зважаючи на різний ступінь ліквідності активів, можна припустити, що не всі активи будуть негайно реалізовані, а тому виникає загроза для фінансової стабільності підприємства. Якщо ж значення коефіцієнта покриття значно перевищує співвідношення 1 : 1, то можна зробити висновок про те, що підприємство володіє значним обсягом вільних ресурсів, які сформувалися завдяки власним джерелам. З позиції кредиторів підприємства такий варіант формування оборотних коштів є найбільш прийнятним. Водночас, з точки зору менеджера, значне накопичення запасів на підприємстві, відтягування грошей у дебіторську заборгованість може бути пов’язане з невмілим управлінням активами. Скорочення величини коефіцієнта покриття може статися під впливом двох факторів:

- збільшення поточних активів;

- значного зростання короткострокових зобов’язань.

Для з’ясування причин модифікації цього показника необхідно проаналізувати зміни в складі джерел коштів і їх розміщенні в порівнянні з початком року.

Коефіцієнт швидкої ліквідності (Кш.л.) за смисловим значенням аналогічний коефіцієнту покриття, тільки він обчислюється по вужчому колу поточних активів, коли з розрахунку виключена найменш ліквідна їх частина - виробничі запаси. Середнє значення коефіцієнта Кш.л. = 0,5.

Виключаються матеріальні запаси не тільки через те, що вони менш ліквідні, а в основному через те, що грошові кошти, які можна одержати у випадку вимушеної реалізації виробничих запасів, можуть бути істотно нижчими за затрати на їх закупку. В умовах ринкової економіки типовою є ситуація, коли при ліквідації підприємства одержують 40% і менше від облікової вартості запасів. "Розумним" коефіцієнтом швидкої ліквідності є співвідношення 1:1.

На практиці багато підприємств мають більш низький коефіцієнт швидкої ліквідності (наприклад, 0,5 : 1), тому для оцінки їх ліквідності необхідно проаналізувати тенденції зміни цього показника за певний період часу. Так, якщо зростання коефіцієнта швидкої ліквідності було пов’язане в основному зі зростанням невиправданої дебіторської заборгованості, то це свідчитиме про серйозні фінансові проблеми підприємства. В західній економічній літературі цей коефіцієнт називають коефіцієнтом миттєвої оцінки.

Коефіцієнт абсолютної ліквідності (Каб.л.) характеризується рівнем покриття зобов’язань підприємства його активами, строк перетворення яких на гроші відповідає строку погашення зобов’язань. Визначається коефіцієнт абсолютної ліквідності як відношення суми грошових коштів і короткострокових фінансових вкладень до суми короткострокових (поточних) зобов’язань.

Коефіцієнт абсолютної ліквідності показує, що частина короткострокових позикових зобов’язань може бути при необхідності погашена негайно. Значення коефіцієнта абсолютної ліквідності Каб.л. > 0,2 достатнє, щоб підприємство своєчасно розрахувалось за своїми боргами з кредиторами. Зменшення цього коефіцієнта відображає зовнішню причину неплатоспроможності підприємства. Якщо коефіцієнт абсолютної ліквідності Каб.л. < 0,2, а коефіцієнт покриття Кп. < 0,5, підприємство вважається банкрутом і може підлягати ліквідації з продажем майна.

В практиці фактичні середні значення коефіцієнтів ліквідності бувають висновки щодо можливості підприємства негайно погасити свої борги, бо малоймовірно, щоб усі кредитори підприємства водночас пред’являли йому свої боргові вимоги.

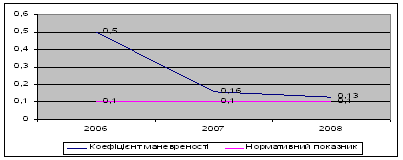

Ліквідність підприємств характеризує також показник маневреності власного капіталу (капіталу, що функціонує - Км). Цей показник показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто характеризує ту частину власних обігових коштів, які знаходяться в формі грошових коштів, що мають абсолютну ліквідність.

Нормативне значення показника Км > 0,1. Прийнятне орієнтовне значення показника встановлюється підприємством самостійно і залежить, наприклад, від того, наскільки висока щоденна потреба підприємства у вільних грошових ресурсах.

Основними показниками, на основі яких можна визначити платоспроможність підприємства є: коефіцієнт автономії (фінансової незалежності), коефіцієнт фінансової стабільності, коефіцієнт забезпеченості власними коштами, коефіцієнт фінансового левериджу.

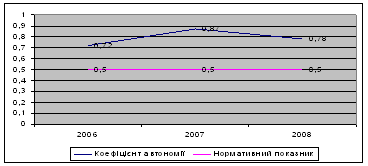

Коефіцієнт автономії (Ка) - показник, який характеризує частку власних активів у загальній сумі всіх активів підприємства, розраховується діленням суми власного капіталу на вартість майна підприємства.

Мінімальне (нормативне) значення коефіцієнта автономії Ка > 0,5. Таке значення цього показника дає змогу припустити, що всі зобов’язання підприємства можуть бути покриті власними активами. Збільшення коефіцієнта автономії свідчить про більшу фінансову незалежність, підвищення гарантії погашення підприємством своїх зобов’язань. Отже, що більший коефіцієнт автономії, то кращий фінансовий стан підприємства.

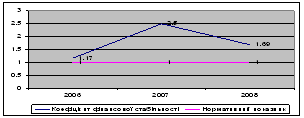

Коефіцієнт фінансової стабільності (Кф.с.)- показник, який характеризується відношенням власних і позикових коштів підприємства, тобто він показує, скільки позикових коштів залучило підприємство в розрахунку на 1 грн, вкладених в активи власних коштів.

Значення показника Кф.с. > 1 є нормативним . Перевищення власних коштів над позиковими свідчить про те, що підприємство має стійкий фінансовий стан і відносно незалежне від зовнішніх фінансових джерел.

Коефіцієнт забезпеченості власними коштами (Квл.к.) - показник, який характеризує рівень забезпеченості підприємства власними джерелами формування оборотних активів, тобто показує скільки власних джерел формування оборотних активів підприємства припадає на одиницю цих активів. Розраховується цей коефіцієнт за даними балансу підприємства за відповідний звітний період в такому порядку: від підсумку за першим розділом пасиву балансу віднімається підсумок за першим розділом активу і отримана різниця ділиться на суму підсумку другого розділу активу балансу, тобто розрахована фактична наявність власних джерел формування обігових коштів ділиться на фактичну вартість наявних обігових коштів.

Значення показника Квл.к. > 0,1 визначає достатній рівень забезпеченості підприємства власними коштами. Це свідчить про те, що наявні оборотні активи підприємства покриваються власними джерелами. Збільшення коефіцієнта забезпеченості означатиме, що у підприємства є надлишкові джерела формування оборотних активів, а його зниження свідчить про нестачу цих джерел. В обох випадках фінансовий стан підприємства буде нестійким.

Коефіцієнт фінансового левериджу (Кф.л.) характеризується відношенням довгострокових зобов’язань і джерел власних коштів підприємства, тобто показує, скільки довгострокових зобов’язань припадає на одиницю джерел власних коштів. Нормативне значення показника: Кф.л. < 1. У цьому разі фінансовий стан підприємства відносно нормальний.

Підвищення рівня платоспроможності підприємства залежить від поліпшення результатів його виробничої і комерційної діяльності. Разом з цим надійний фінансовий стан,а отже і його ліквідність та платоспроможність залежить також від раціональної організації використання фінансових ресурсів. Тому в умовах ринкової економіки доцільно здійснювати не тільки оцінку активів і пасивів балансу, а також і поглиблений щоденний аналіз стану і використання господарських засобів. Інформаційною базою для такого аналізу є дані управлінського обліку.

Для встановлення платоспроможності підприємства перш за все вивчається структура балансу [32]. Вона може бути визнана незадовільною, а підприємство неплатоспроможним, якщо:

1) загальний коефіцієнт ліквідності на кінець звітного періоду має значення нижче нормативного (1,5);

2) коефіцієнт забезпеченості власними оборотними коштами на кінець звітного періоду має значення нижче нормативного (0,3).

Загальний коефіцієнт ліквідності розраховується за формулою:

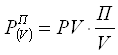

![]() , (1.1)

, (1.1)

де:ПА - поточні активи;

Р - витрати майбутніх періодів;

ПП - поточні пасиви;

Д - доходи майбутніх періодів.

Коефіцієнт забезпеченості власними оборотними коштами розраховується за формулою:

![]() (1.2)

(1.2)

У кожного підприємства для забезпечення нормального процессу виробництва має бути відповідна кількість оборотних активів. Розмір цих активів на певному підприємстві пов’язаний як з обсягом виробництва, так і зі швидкістю їх обороту. Розширення обсягів виробництва потребує збільшення обігових коштів. Прискорення ж оборотності оборотних активів, навпаки, призводить до зменшення їх кількості, що необхідна для забезпечення нормального процесу виробництва. В останньому випадку підвищується ефективність використання оборотних активів, які вкладаються у виробництво. Тому аналіз забезпеченості підприємства обіговими коштами і ефективності їх використання має суттєве значення для оцінки фінансового стану підприємства.

Забезпеченість підприємства власними оборотними активами визначається порівнянням їх фактичної наявності, що визначається за балансом на відповідну звітну дату, зі встановленим нормативом (плановою потребою). При перевищенні фактичної наявності над встановленим нормативом у підприємства утворюється надлишок власних оборотних активів, а при перевищенні встановлених нормативів над фактичною наявністю оборотних активів, навпаки, утворюється їх нестача. Наявність як надлишку, так і нестачі оборотних активів негативно впливає на фінансову діяльність підприємства, його фінансовий стан. Тому чітка організація оборотних активів, дотримання відповідності фактичної їх наявності встановленому нормативу сприяють стабілізації фінансового стану підприємства.

1.4 Фінансова стійкість підприємства та методика її оцінки

Однією з найважливіших характеристик фінансового стану будь-якого підприємства є його фінансова стійкість. Вона пов’язана із ступенем залежності від кредиторів і інвесторів та характеризується співвідношенням власних і позикових коштів, тобто під фінансовою стійкістю підприємства розуміють забезпечення запасів і витрат джерелами коштів для їх формування.

Фінансова стійкість підприємства - це таке його становище, коли вкладені в підприємницьку діяльність ресурси окупаються за рахунок грошових надходжень від господарювання, а отриманий прибуток забезпечує самофінансування та незалежність підприємства від зовнішніх залучених джерел формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування [48, с. 283].

Отже, на нашу думку, фінансова стійкість - це такий стан підприємства, коли обсяг його майна (активів) достатній для погашення зобов’язань, тобто підприємство платоспроможне.

Фінансова стійкість передбачає здатність підприємства зберігати заданий режим функціонування за найважливішими фінансово-економічними показниками. Вона може розглядатися як результативна категорія, що характеризує рівень стійкості роботи підприємства, його здатність забезпечити стабільні техніко-економічні показники й ефективно адаптуватися до змін у зовнішньому оточенні та внутрішньому середовищі. Рівень фінансової стійкості впливає і на можливості підприємства. Визначення меж фінансової стійкості належить до найбільш важливих економічних проблем, тому що недостатня фінансова стійкість може призвести до неплатоспроможності підприємства й відсутності засобів для розвитку виробництва, а надлишкова буде перешкоджати розвитку, формуючи на підприємстві зайві запаси і резерви.

Фінансова стійкість має характеризуватися таким станом фінансових ресурсів, який відповідає вимогам ринку, а їхній розподіл і використання мають забезпечувати розвиток підприємства на основі зростання прибутку й капіталу при збереженні платоспроможності в умовах допустимого рівня ризику. Зміна ж стану ресурсів у фінансово стійкого підприємства не повинно призвести до зміни обраної ним стратегії.

Із ефективністю виробничо-господарської діяльності підприємства пов’язана його фінансова стійкість. Однак необхідно зазначити, що стійкість того чи іншого підприємства не завжди є наслідком недостатньої ефективності його діяльності. У хиткому стані може опинитися й ефективно функціонуюче підприємство. Криза може бути результатом недостатньо високого рівня менеджменту, прояву впливу яких-небудь несприятливих факторів (наприклад, неплатоспроможність замовника). Внутрішня стійкість підприємства відображає такий стан його трудового потенціалу, матеріально-речової й вартісної (грошової) структур виробництва і таку його динаміку, при якій забезпечуються стабільно високі натурально-речові й фінансові результати функціонування підприємства. В основі досягнення внутрішньої стійкості підприємства лежить своєчасне й гнучке управління внутрішніми і зовнішніми факторами його діяльності.

У свою чергу, зовнішню щодо суб’єкта господарювання стійкість слід визначати на основі стабільності економічного середовища, в рамках якого здійснюються його операції. Вона досягається відповідним макроекономічним регулюванням ринкової економіки.

Можливе й виділення так званої спадкової стійкості, яка визначається наявністю певного запасу міцності, досягнутого підприємством за період його попередньої діяльності, і яка захищає від впливу несприятливих дестабілізуючих факторів.

Загальна стійкість підприємства може бути забезпечена лише за умови стабільної реалізації (звичайно, своєчасної оплати за поставлену продукцію, надані послуги, виконані роботи) й одержання виручки, достатньої за обсягом, щоб виконати свої зобов’язання перед бюджетом, розрахуватися з постачальниками, кредиторами, працівниками тощо. Іншими словами, загальна стійкість підприємства передбачає насамперед такий рух його грошових потоків, який забезпечує постійне перевищення доходів над витратами. Саме така ситуація виражає зміст фінансової стійкості, яка є головним компонентом (умовою) загальної стійкості підприємства.

Фінансова стійкість відображає такий стан його фінансових ресурсів і такий ступінь їхнього використання, при якому підприємство, вільно маневруючи грошовими засобами, здатне забезпечити безперебійний процес виробництва й реалізації продукції, а також затрати на його розширення й оновлення.

Значний практичний інтерес мають кількісні характеристики фінансової стійкості підприємства, тобто питання - при яких саме показниках фінансовий стан підприємства можна вважати стійким. Фінансовий стан підприємства можна вважати стійким, власні оборотними засобами покривають не менш як 50% фінансових ресурсів, необхідних для здійснення господарської діяльності, ефективно й цілеспрямовано використовує фінансові ресурси, дотримується фінансової, кредитної й розрахункової дисципліни, тобто платоспроможне.

У підприємства, що має низький рівень фінансової стійкості, спостерігається спад ділової активності, рентабельності й віддачі наявних активів. Збитковість фінансово-господарської діяльності свідчить про те, що підприємство перебуває під загрозою банкрутства. Однак це не означає, що будь-яке збиткове підприємство негайно збанкрутує. Збитковість може бути тимчасовою, і не виключено, що керівництво й менеджери підприємства знайдуть ефективні рішення й виведуть підприємство з фінансової кризи. Проте і наявність високої фінансової стійкості не гарантує захист від банкрутства.

Отже, фінансова стійкість - комплексне поняття, яке перебуває під впливом різноманітних фінансово-економічних процесів. Тому її слід визначити як такий стан фінансових ресурсів підприємства, результативності їхнього розміщення й використання, при якому забезпечується розвиток виробництва чи інших сфер діяльності на основі зростання прибутку й активів, при збереженні платоспроможності й кредитоспроможності.

Для характеристики фінансової стійкості підприємства використовується система абсолютних та відносних показників.

Найбільш узагальнюючими абсолютними показниками фінансової стійкості є відповідність або невідповідність (надлишок або нестача) джерел коштів для формування запасів і витрат, тобто різниця між сумою джерел коштів і сумою запасів та витрат.

За рівнем покриття різних видів джерел суми запасів і витрат розрізняють такі види фінансової стійкості підприємства:

- абсолютна стійкість фінансового стану - коли власні джерела формування оборотних активів покривають запаси і витрати. При цьому наявність власних джерел формування оборотних активів визначається за балансом підприємства як різниця між сумою джерел власних та прирівняних до них коштів і вартістю основних фондів та інших необоротних активів;

- нормальний стійкий фінансовий стан - коли запаси і витрати покриваються сумою власних джерел формування оборотних активів і довгостроковими позиченими джерелами;

- нестійкий фінансовий стан - коли запаси і витрати покриваються сумою власних джерел формування оборотних активів, довгострокових позикових джерел, короткострокових кредитів і позик;

- кризовий фінансовий стан - коли запаси і витрати не покриваються всіма видами можливих джерел їх забезпечення (власних, позикових та ін.), підприємство перебуває на межі банкрутства.

Важливого значення для функціонування підприємств в умовах ринкової економіки набуває їх фінансова незалежність від зовнішніх позикових джерел. Запас джерел власних коштів означає запас фінансової стійкості підприємства за умови, що його власні кошти перевищують позикові.

Стійкість фінансового стану підприємства оцінюється щодо власних і позикових коштів, за темпами накопичення власних коштів у результаті поточної фінансової діяльності, достатнім забезпеченням матеріальних оборотних активів власними джерелами.

Фінансова стійкість підприємства характеризується системою фінансових коефіцієнтів, які розраховуються як відношення абсолютних показників активу і пасиву балансу. Порівняння цих коефіцієнтів з базисними величинами (середньогалузевими, показниками фінансово стійкіших підприємств, оптимально розрахованими) дає можливість встановити рівень фінансової стійкості аналізованого підприємства.

Основними показниками, які характеризують фінансову стійкість підприємства, його незалежність від позикових коштів є коефіцієнти: автономії, забезпеченості власними коштами, фінансової залежності, відношення позикових і власних коштів, маневреності робочого та власного капіталу.

Коефіцієнт автономії (фінансової незалежності) характеризує ринкову стійкість підприємства. Він характеризується відношенням власних джерел до валюти балансу. Теоретичне значення коефіцієнта автономії повинно бути не менше 0,5. Збільшення показника свідчить про зростання фінансової незалежності та підвищення підприємством гарантії погашення своїх зобов’язань.

Коефіцієнт забезпеченості власними коштами характеризує рівень забезпечення підприємства власними коштами і розраховується як відношення суми фактичної наявності джерел власних і прирівняних до них коштів (за винятком сум заборгованостей за розрахунками з учасниками, доходів майбутніх періодів, резерву майбутніх витрат і платежів, реструктуризованого боргу) до суми наявних оборотних активів підприємства. Фінансовий стан підприємства вважається нормальним, якщо коефіцієнт забезпеченості власними коштами більше за 1.

Для визначення частки активів, що належить до власного капіталу, розраховується коефіцієнт фінансової залежності. Зростання цього показника в динаміці означає збільшення частки позичених коштів у фінансування підприємства. Якщо його значення наближається до 1 (або 100%), то це означає, що власники повністю фінансують своє підприємство.

Важливим показником, який характеризує фінансову стійкість підприємства, є коефіцієнт маневреності власних коштів. Він показує, скільки довгострокових позикових коштів використано для фінансування активів підприємства поряд з власними коштами. Що менше позикових коштів залучає підприємство для здійснення своєї статутної діяльності, то вища його фінансова стійкість. Тобто, цей коефіцієнт показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто вкладена в оборотні кошти, а яка частина капіталізована. Значення цього показника може змінюватися залежно від структури капіталу і галузевої приналежності підприємства (норматив – 0,4 – 0,6).

Щоб визначити фінансову стійкість підприємства, можна додатково розраховувати й показники: концентрації залученого капіталу, фінансування, довгострокового залучення позикових коштів, забезпеченності запасів, забезпеченості оборотних засобів, короткострокової заборгованості.

Коефіцієнт концентрації залученого капіталу показує частку залучених коштів у формуванні активів. Оптимальне значення коефіцієнту концентрації залученого капіталу <0,5.

Коефіцієнт фінансування показує, скільки власних коштів підприємства припадає на одну гривню позикових. Нормативне значення коефіцієнту фінансування >1.

Коефіцієнт довгострокового залучення позикових коштів характеризує структуру капіталу .

Коефіцієнт забезпеченості запасів показує, яка частка матеріальних обігових засобів фінансується за рахунок власного обігового капіталу, має оптимальне значення ≥ 0,8 .

Коефіцієнт забезпеченості обігових засобів показує, яка частка власних коштів підприємства вкладена в обіговий капітал. Оптимальне значення коефіцієнту забезпеченості обігових засобів ≥ 0,5.

Коефіцієнт короткострокової заборгованості виражає частку поточних зобов’язань підприємства в загальній сумі зобов’язань .

Розділ 2. АНАЛІЗ ТА ОЦІНКА ПОКАЗНИКІВ ФІНАНСОВОГО СТАНУ УМГ „ПРИКАРПАТТРАНСГАЗ”

2.1 Організаційно - економічна характеристика підприємства

Управління магістральних газопроводів (УМГ) „Прикарпаттрансгаз” є структурним підрозділом дочірної компанії (ДК) „Укртрансгаз”, національної акціонерної компанії (НАК) „Нафтогаз Україна”, найстаріше і найпотужніше підприємство газової промисловості України на території Івано-Франківської області.

На правах відділень в структуру УМГ „Прикарпаттрансгаз” входять:

- п’ять лінійно-виробничих управлінь магістральних газопроводів (ЛВУМГ): Богородчанське, Долинське, Закарпатське, Хустське, Одеське;

- Богородчанське виробниче управління підземного зберігання газу;

- пересувна механізована колона (ПМК);

- відділення виробничого постачання (ВРП);

- Богородчанське тепличне господарство;

- база відпочинку „Карпати”.

Головним предметом діяльності підприємства є транспортування природного газу з Росії через територію України в країни Європи, Одеської, Чернівецької, Івано-Франківської, Закарпатської, Тернопільської областей. В систему магістральних газопроводів підприємства входять 24 газопроводи.

Питома вага поставок газу в країни Західної Європи в загальному балансі транспорту газу по підприємству складає 93,8%.

Безперебійне постачання газу населенню та промисловим підприємствам здійснюється за допомогою 168 газорозподільних станцій (ГРС).

Надійність та довговічність роботи газотранспортної системи досягнуто за рахунок впровадження у виробництво передових технологій та методів проведення діагностичних та ремонтних робіт на газопроводах великого діаметру.

З ростом об’ємів подачі газу споживачам в УМГ „Прикарпаттрансгаз” в системі газопроводів експлуатуються три установки підготовки газу в Долинському, Богородчанському і Одеському УМГ, які забезпечують якісні показники газу контрактної та договірної кондиції.

Система газопроводів УМГ „Прикарпаттрансгаз” обладнана діючими газовимірювальними станціями (ГВС): Ужгород - на кордоні з Словаччиною, Берегове (Закарпатська обл.)- на кордоні з Угорщиною, Орлівка (Одеська обл.) - на кордоні з Румунією, Олексіївка (Чернівецька обл.) - на кордоні з Молдовою. В стадії будівництва знаходяться ще дві станції Теково (Закарпатська обл.) на кордоні з Румунією та Гребінники (Одеська обл.) на кордоні з Молдовою. Дані станції забезпечують заміри і облік газу при транспортуванні через територію України в країни Європи.

УМГ „Прикарпаттрансгаз” здійснює господарську діяльність по підземному зберіганню газу.

УМГ „Прикарпаттрансгаз” надаються і можуть надаватися послуги по заповненню зберігання і відбору газу споживачам в Україні, а також зарубіжним газовим компаніям.

В УМГ „Прикарпаттрансгаз” експлуатуються вісім автомобільних газонаповнюючих компресорних станцій (АГНКС).

Крім об’єктів виробничого призначення, підприємство має солідну соціально-побутову інфраструктуру, а саме: цілий ряд житлових будинків, бази відпочинку у м.Яремчі та на Чорному морі, медико-санітарну частину, об’єкти торгівлі та громадського харчування, що в значній мірі сприяє виконанню виробничих завдань, поставлених перед колективом УМГ „Прикарпаттрансгаз”.

Газотранспортна система підприємства постійно розширюється, збільшуються обсяги експортних поставок. У 1995 році вони перевершили 100-мільярдний рубіж, а в 2000 році досягнули 125 млрд.м³ газу. Проектна продуктивність експортних газопроводів складає 140 млрд.м³ газу на рік.

В підпорядкуванні підприємства знаходяться значні виробничі потужності, 18 компресорних станцій, три установки підготовки газу. Крім експорту газу в європейські країни підприємство транспортує газ споживачам Молдови, Одеської, Чернівецької, Івано-Франківської, Закарпатської та частково Тернопільської областей.

До структури керівництва підприємства належать:

- директор;

- головний інженер;

- заступники директора з виробництва, соціальних питань,

- заступник директора з економіки;

- заступник директора з охорони праці.

Основні техніко-економічні показники діяльності „Прикарпаттрансгаз» за 2006-2008 роки представлені в таблиці 2.1.

Як видно з таблиці, власний капітал УМГ „Прикарпаттрансгаз” у 2006 році складав 1529421,7 тис. грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну суму і став складати 1807144,7 тис. грн. Відповідно до вище викладеного, власний капітал на кінець 2008 року став складати 1807144,7 тис. грн. За три звітних періоди не відбувалося ніяких змін у статутному капіталі, тобто як на початок 2006 року так і на кінець 2008 року він складає 1182,5 тис. грн.

За рахунок отримання за 2006 рік чистого доходу від реалізації у розмірі 820125,2 тис. грн., при значенній собівартості 562056,2 тис. грн., валовий прибуток підприємства складав 245222,2тис. грн.. В результаті фінансової діяльності за 2007 рік валовий прибуток збільшився до 374877,2 тис. грн. Це відбулося за рахунок збільшення чистого доходу від реалізації до 970496,4 тис. грн., при збільшенні собівартості реалізованої продукції до 582085,4 тис. грн. На кінець 2008року валовий прибуток підприємства складав 212543,2тис. грн.. Він був сформований в результаті отримання чистого доходу від реалізації у розмірі 785248,9тис. грн. при собівартості реалізованої продукції у 572705,7 тис. грн.

Таблиця 2.1 Основні техніко-економічні показники діяльності „Прикарпаттрансгаз” за 2006-2008 роки

| Показники | Роки | ||

| 2006 | 2007 | 2008 | |

| 1 | 3 | 4 | 5 |

| Статутний капітал, тис. грн. | 1182,5 | 1182,5 | 1182,5 |

| Власний капітал, тис. грн. | 1529421,7 | 1755399,1 | 1807144,7 |

|

Фінансові результати Чистий доход від реалізації, тис. грн. |

820125,2 | 970496,4 | 785248,9 |

| Собівартість реалізованої продукції, тис. грн. | 562056,2 | 582085,4 | 572705,7 |

| Валовий прибуток, тис. грн. | 245222,2 | 374877,2 | 212543,2 |

| Капіталовіддача | 1,27 | 1,45 | 2,15 |

| Рівень витрат на одну гривню реалізованої продукції | 0,77 | 0,89 | 0,83 |

| Рентабельність реалізації, % | 23,46 | 10,82 | 17,17 |

Показник капіталовіддачі на кінець 2006 року дорівнював 1,27. За наступні два звітні періоди він збільшився до 2,15. Збільшення цього показника у динаміці відбувалося на рахунок того, що сукупний капітал підприємства зменшувався інтенсивніше ніж чистий дохід від реалізації продукції (товарів, робіт, послуг).

На кінець 2006 року рівень собівартості на одну гривню реалізованої продукції складав 0,77 грн. За 2007 рік рівень собівартості зріс, а за 2008 рік зменшився. За рахунок зменшення (збільшення) рівня собівартості продукції відповідно збільшується (зменшується) валовий прибуток підприємства.

Значення показників рентабельності реалізації знаходяться на дуже низькому рівні. На кінець 2006 року вона дорівнювала 23,46%, за 2007 рік зменшилася до 10,82%, а за 2008 рік підвищилася до 17,17%. Збільшення (зменшення) рентабельності реалізації відбувається за рахунок двох факторів: збільшення (зменшення) валового прибутку підприємства та збільшення (зменшення) чистого доходу від реалізації продукції. Тобто рентабельність реалізації залежить від збільшення (зменшення) собівартості реалізованої продукції.

2.2 Аналіз майна підприємства

Оцінка майнового стану підприємства дає можливість визначити абсолютні і відносні зміни статей балансу за певний період, відстежити тенденції їх зміни і визначити структуру фінансових ресурсів підприємства.

Аналіз майна підприємства передбачає проведення аналізу складу майна та його структури, вивчення джерел формування майна, зміни складових майна і джерел його формування.

Основними методами аналізу майна є вертикальний і горизонтальний методи, які застосовуються до аналізу балансу, а також метод фінансових коефіцієнтів.

За даними балансу (Форма №1) визначається вартість усього майна підприємства (валюта балансу) на певну звітну дату.

Доцільним є проведення горизонтального та вертикального аналізу структури активів УМГ „Прикарпаттрансгаз” за 2006 – 2007 роки (табл. 2.2.).

З даних вищенаведеної таблиці слід відмітити, що на кінець 2007 року спостерігалося зменшення майна УМГ „Прикарпаттрансгаз” на 97559,3 тис. грн. Це є негативним моментом, бо свідчить про згортання виробничої діяльності. Але на кінець 2008 року майно підприємства збільшилось на 296790,1 тис. грн.. Це говорить про розширення фінансової діяльності і в цілому являється позитивною характеристикою діяльності підприємства.

Вартість запасів підприємства у 2006 року складала в абсолютних величинах 21416,9 тис. грн. За звітний період вони збільшились на 36354,0 тис. грн., і на кінець 2008 року склали 57770,9 тис. грн. Збільшення вартості запасів має позитивний характер тільки у тому випадку, якщо не відбувалося зниження оборотності запасів. У протилежному випадку це є негативним явищем.

Таблиця 2.2 Аналіз активу балансу УМГ „Прикарпаттрансгаз” (тис.грн.)

| № | Актив | 2006 | 2007 | 2008 | Відхилення 2007-2006рр. | Відхилення 2008-2007рр. | |

| 1 | Необоротні активи | ||||||

| Основні засоби і нематеріальні активи | 1426685,2 | 1383249,0 | 1386062,3 | -43436,2 | +2813,3 | ||

| Довгострокові фінансові інвестиції | 81079,9 | 96987,4 | 134982,5 | +15907,5 | +37995,1 | ||

| Всього за розділом 1 | 1509211,5 | 1504031,8 | 1564452,1 | -5179,7 | +60420,3 | ||

| 2 | Оборотні активи | ||||||

| виробничі запаси та незав. вир-во | 21416,9 | 30008,2 | 57770,9 | +8591,3 | +27762,7 | ||

| готова продукція | 2,2 | 2,3 | 2,3 | +0,1 | 0,0 | ||

| товари | 37803,3 | 35484,5 | 33457,1 | -2318,8 | -2027,4 | ||

| інші запаси і витрати | 2014,8 | 3863,5 | 3376,3 | +1848,7 | -487,2 | ||

| грошові кошти | 440,4 | 942,0 | 855,9 | +501,6 | -86,1 | ||

| короткострокові фінансові вкладення | |||||||

| Дебіторська заборгованість за товари, роботи, послуги | 37919,8 | 35746,1 | 33573,8 | -2173,7 | -2172,3 | ||

| Дебіторська заборг-ть за рахунками | 274064,1 | 233403,8 | 548384,5 | -40660,3 | +314980,7 | ||

| Інша поточна дебіторська заборгованість | 258320,9 | 78085,9 | 38969,8 | -180235,0 | -39116,1 | ||

| інші активи | 261118,5 | 200776,3 | 97004,0 | -60342,2 | -103772,3 | ||

| Всього за розділом 2 | 596860,2 | 504480,6 | 74085,1 | -92379,6 | -430395,5 | ||

|

БАЛАНС |

2106071,7 | 2008512,4 | 2305302,5 | -97559,3 | +296790,1 | ||

Стаття грошові кошти та поточні інвестиції на протязі трьох звітних періодів має найменшу питому вагу у складі валюти балансу. Структура активів з високою питомою вагою заборгованості та низькою вагою грошових коштів свідчить о проблемах , які пов’язані з маркетинговою політикою підприємства, а також про не грошовий характер розрахунків.

У 2007 року найбільший внесок у формування оборотних активів підприємства внесли кошти у розрахунках, а саме дебіторська заборгованість. На кінець звітного періоду при зменшенні абсолютного значення на 40660,3 тис. грн., зменшення дебіторської заборгованості свідкує про поліпшення розрахунків підприємства з покупцями та іншими дебіторами. Але на протязі 2008 року вона збільшилась на 314980,7 т.грн і складає в абсолютних величинах 548384,5 тис. грн.

Для більш повного аналізу майна „Прикарпаттрансгаз” необхідно також оцінити стан основних засобів за допомогою показників оцінки майнового стану підприємства (табл. 2.3).

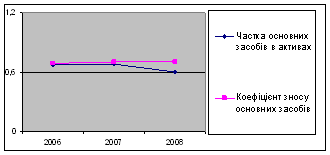

Таблиця 2.3 Показники оцінки майнового стану „Прикарпаттрансгаз” за 2006 – 2008 роки

| № з/п | Показник | 2006 | 2007 | 2008 | Відхилення 2007-2006 | Відхилення 2008-2007 |

| Частка основних засобів в активах | 0,67 | 0,68 | 0,60 | +0,01 | -0,08 | |

| 2 | Коефіцієнт зносу основних засобів | 0,69 | 0,70 | 0,70 | -0,01 | 0,00 |

| 3 | Коефіцієнт оновлення основних засобів | 0,00 | 0,01 | 0,04 | +0,01 | +0,03 |

| 4 | Коефіцієнт вибуття основних засобів | 0,03 | 0,02 | 0,01 | -0,01 | -0,01 |

Відповідно до розрахунку коефіцієнту зносу основних засобів можна побачити, що за рахунок того, що первісна вартість основних засобів за три звітних періоди постійно зменшувалась, то їх знос за час експлуатації теж зменшувався. Це призвело до зростання рівня зносу на кінець 2007 року на 0,01, що свідчить про погіршення їх технічного стану. При значенні коефіцієнту зносу більше ніж 0,5 є негативним моментом.