Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Налоговая система Японии и Российской Федерации

Курсовая работа: Налоговая система Японии и Российской Федерации

Введение

В начале ХХI века Япония, как и Российская Федерация, стоит перед необходимостью вернуться к устойчивой экономической динамике и сохранить за собой место одного из лидеров мировой экономики. Это зависит от того, насколько успешно и быстро странам удастся преодолеть затяжной финансовый и структурный кризис, поразивший мировую экономику в 2000-х годах. Руководители Японии и России, между которыми уже много десятилетий существует так и не находящий разрешения территориальный спор, пытаются увеличить обороты экономических взаимоотношений двух стран. Хидэюки Аидзава, президент «Всеяпонского общества интернированных», поделился своим видением российско-японских отношений. — С одной стороны, Россия богата природными ресурсами и превращается во все более могучую экономическую державу. С другой стороны, небогатая природными ресурсами Япония за последние 50 лет совершила впечатляющий рывок в своем развитии и заняла одно из центральных мест в мировой экономике. Мы считаем, что Россия и Япония будут и дальше расширять взаимное экономическое сотрудничество, сохранять хорошие отношения и сообща вносить вклад в развитие экономики в глобальном масштабе.

Именно поэтому решено было в данной работе рассмотреть налоговые системы Японии и России, ведь в структуре всех доходов бюджета, как Японии, так и России налоги составляют, по разным оценкам, 75-85%. Причем пополнение государственного бюджета Японии более чем в какой бы то ни было стране Востока, зависит от налоговой политики государства

Целью курсовой работы является анализ и изучение налоговых систем России и Японии. Для достижения этой цели, в работе поставлены следующие задачи:

1. дать полное, раскрывающее все стороны определение понятию налоговая система;

2. определить роль и значение налоговых систем РФ и Японии в системе государственного регулирования;

3. выявить недостатки и преимущества действующей системы, и рассмотреть существующие пути оптимизации налоговой системы РФ и Японии.

I. Налоговая система Российской Федерации, принципы построения и ее состояние на современном этапе

1.1 Принципы построения налоговой системы РФ

Прежде чем давать характеристику и анализировать налоговую систему Российской Федерации, представляется целесообразным дать понятие «налоговой системы», рассмотреть основные характеристики и принципы налоговых систем, обобщив отечественный и зарубежный опыт.

Налоговая система создаётся в целях обеспечения государства финансовыми ресурсами, необходимыми ему для покрытия затрат, связанных с обеспечением внешней и внутренней безопасности страны, поддержанием приоритетных отраслей экономики, затратами на проведение социальной политики в стране и т.п.

В современных литературных источниках приводятся следующие понятия налоговых систем:

1) Налоговая система – это система экономико-правовых отношений между государством и хозяйствующими субъектами, возникающих по поводу формирования доходной части государственного бюджета путём отчуждения части дохода собственника, посредством системы законодательно установленных налогов и сборов и других обязательных платежей, исчисление, уплата и контроль за поступлением которых осуществляются по единой методологии налогообложения, разработанной в данном обществе.

2) Налоговая система – это совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном законодательством порядке.

3) Налоговая система – это совокупность предусмотренных законодательством налогов, сборов, принципов, форм и методов их установления, изменения или отмены, уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства.

4) Налоговая система – совокупность и структура различных видов налогов, в построении и методах, исчисления которых реализуются определенные требования и принципы налогообложения.

По моему мнению, наиболее полным и точным является первое определение налоговой системы, которое и будет взято за основу в данной работе.

Система налогообложения Российской Федерации базируется на следующих принципах (часть 1 НК РФ, статья 3):

1) принцип всеобщности налогообложения и принцип равенства прав налогоплательщиков – каждое лицо должно уплачивать законно установленные налоги и сборы;

2) принцип недискриминации (нейтральности) налогообложения в отношении форм экономической деятельности – налоги и сборы не могут иметь дискриминационный характер и применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев;

3) принцип недопустимости создания препятствий реализации гражданами своих конституционных прав;

4) принцип единства экономического пространства – не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство РФ и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории РФ товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или создавать препятствия для не запрещённой законом экономической деятельности физических лиц и организаций;

5) принцип определённости правил налогообложения – при установлении налогов должны быть определены все элементы налогообложения; акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен уплачивать; ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными НК РФ признаками налогов или сборов, не предусмотренные НК РФ либо установленные в ином порядке, чем это определено НК РФ.

6) принцип истолкования всех неясностей в налоговом законодательстве в пользу налогоплательщика – все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу плательщика налога или сбора.

В мировой практике имеет место использование и ряда других принципов налогообложения, к которым можно отнести принцип доступности и открытости информации по налогообложению; принцип презумпции невиновности; принцип стабильности налогового законодательства; принцип создания максимального удобства для налогоплательщиков; принцип обложения чистых доходов налогоплательщика и др.

1.2 Характеристика налоговой системы Российской Федерации

Созданная в Российской Федерации налоговая система по своей общей структуре и по перечню налоговых платежей в основном соответствует системам налогообложения в странах с рыночной экономикой.

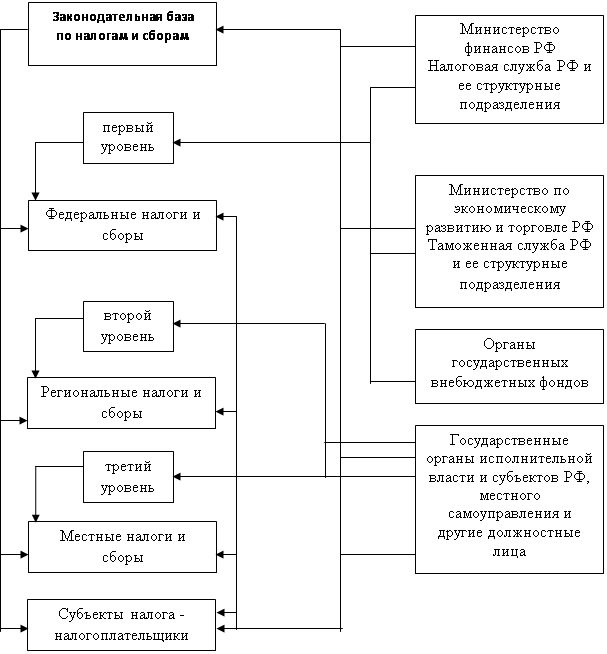

Структура налоговой системы РФ приведена на рисунке 1.

Рисунок 1 – Структура налоговой системы РФ

В 1998 году была принята и с 1 января 1999 года начала действовать первая часть Налогового кодекса. Это общая часть, которая регламентирует важнейшие положения налоговой системы России, в частности перечень действующих налогов и сборов в России, порядок их введения и отмены, а также весь комплекс вопросов взаимоотношений государства с налогоплательщиками и их агентами.

С 1 января 2001 года вступила в действие вторая часть Налогового кодекса, которая регламентирует вопросы конкретного применения основополагающих налогов. В настоящее время работа над второй частью Налогового кодекса практически завершена.

Итак, дадим характеристику основных элементов налоговой системы Российской Федерации на современном этапе.

Элементами любой системы, характеризующими налоговую систему как таковую, являются:

1) виды налогов, законодательно принятые в государстве органами законодательной власти соответствующих территориальных образований.

На территории нашей страны взимают три вида налогов: местные, региональные и федеральные.

Федеральные налоги и сборы устанавливаются НК РФ и обязательны к уплате на всей территории Российской Федерации. В настоящее время к федеральным налогам и сборам относятся:

- налог на добавленную стоимость;

- акцизы;

- налог на доходы физических лиц;

- единый социальный налог;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- налог на наследование и дарение;

- государственная пошлина.

Региональными налогами признаются налоги, которые установлены НК РФ и законами субъектов РФ о налогах и сборах и обязательны к уплате на территориях соответствующих субъектов РФ. В настоящее время к региональным налогам относятся:

- налог на имущество организаций;

- налог на игорный бизнес;

- транспортный налог.

Местными налогами признаются налоги, которые установлены НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований. В настоящее время к местным налогам относятся:

- земельный налог;

- налог на имущество физических лиц.

Специальные налоговые режимы:

- единый сельскохозяйственный налог;

- единый налог на вмененный доход от отдельных видов деятельности;

- налогообложение при упрощенной системе налогообложения;

- налогообложение при выполнении соглашений о разделе продукции;

- таможенная пошлина и таможенные сборы.

Федеральные, региональные и местные налоги и сборы отменяются только НК РФ. Не могут устанавливаться федеральные, региональные и местные налоги и сборы, не предусмотренные НК РФ.

2) субъекты налога (налогоплательщики), уплачивающие налоги и сборы в соответствии с принятыми в государстве законами.

Субъектами налога в РФ являются организации (юридические лица) и граждане (физические лица), на которых в соответствии с законодательством возложена обязанность уплачивать налоги (сборы, пошлины). Налогоплательщики и плательщики сборов уплачивают налоги (сборы), в том числе в связи с перемещением товаров через таможенную границу в соответствии с налоговым законодательством.

3) органы государственной власти и местного самоуправления как институты власти, которые наделены определенными правами по изъятию налогов с субъектов налога и установлению контроля за уплатой налогов налогоплательщиками.

4) законодательная база (Налоговый кодекс РФ, законы, постановления, распоряжения, инструкции) по налогообложению, правам, обязанностям и ответственности субъектов налога и институтов изъятия налогов и контроля за их уплатой налогоплательщиками.

В России общую линию налогового законодательства определяет Государственная Дума, Совет Федерации, Президент РФ и Правительство РФ. Государственная Дума рассматривает вопросы налогового законодательства и принимает законы о налогообложении, которые с одобрения Совета Федерации после подписи Президента РФ вступают в силу.

Законодательные органы субъектов Федерации принимают законы о налогах и сборах и иные правовые акты в области налогообложения, но лишь в рамках Налогового Кодекса РФ, принятого Законодательным Собранием РФ.

Органы местного самоуправления, в лице представительных органов, принимают правовые акты в сфере налогового законодательства в рамках Налогового кодекса РФ и законов, принятых соответствующим законодательным органом данного субъекта РФ.

Существование такой структуры органов власти приводит к разработке многочисленного пакета документов и нормативно-правовых актов, регулирующих налогообложение.

Законодательство РФ о налогах и сборах состоит из:

- Налогового кодекса РФ и принятых в соответствии с ним федеральных законов о налогах и сборах;

- законов о налогах и сборах субъектов РФ, принятых в соответствии с НК РФ;

- нормативных правовых актов органов муниципальных образований о местных налогах и сборах, принятых в соответствии с НК РФ.

Основным документом, определяющим систему налогообложения, является Налоговый кодекс РФ, состоящий из двух частей.

Первой частью НК РФ установлен порядок действия законов о налогах (сборах), изложены основные положения о налогах, права и обязанности участников налоговых отношений, определены основные понятия и определения по налогообложению, изложены принципы налогообложения, виды налоговых правонарушений и ответственность за их совершение.

Вторая часть НК РФ посвящена раскрытию сущности видов налогов, а также раскрытию сути специальных налоговых режимов, действующих на территории РФ. НК РФ в целом определяет концептуальные подходы к регулированию процессов исчисления и изъятия налогов и сборов в РФ.

Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы. Налоговые органы действуют в пределах своей компетенции и в соответствии с законодательством Российской Федерации. Налоговые органы осуществляют свои функции и взаимодействуют с федеральными органами исполнительной власти, органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления и государственными внебюджетными фондами посредством реализации полномочий, предусмотренных НК РФ и иными нормативными правовыми актами Российской Федерации

1.3 Анализ налоговой системы РФ

Рассмотрим динамику доходов консолидированного бюджета РФ в 2002-2007 годах.

Таблица 1.Динамика налоговых доходов консолидированного бюджета РФ в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Год/ налоговые доходы | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| 3135,8 | 3735,2 | 4942,1 | 7058,4 | 8680,8 | 10656,7 | |

| Темп прироста | - | +19,11 | +32,31 | +42,82 | +22,99 | +22,76 |

Из таблицы видно, что в период с 2002 по 2007 год наблюдается стабильный рост налоговых доходов консолидированного бюджета РФ. Наибольший рост налоговых доходов наблюдался в 2005 году (142,82 %).

С точки зрения изучения динамики налоговых доходов консолидированного бюджета представляется целесообразным представление данных, представленных в таблице 1 в сопоставимых ценах. Для этого используем следующие индексы цен: 2006 год – 1,119; 2005 год – 1,220; 2004 год – 1,353; 2003 год – 1,511; 2002 год – 1,692. Для расчета индексов использованы официальные статистические данные о годовых индексах цен в 2002-2007 годах. Таким образом, все данные будут приведены к ценам 2007 года.

Таблица 2.Динамика налоговых доходов консолидированного бюджета РФ в 2002-2007 годах (в сопоставимых ценах, в млрд. рублей)

| Показатели | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Налоговые доходы всего в текущих ценах | 3135,8 | 3735,2 | 4942,1 | 7058,4 | 8680,8 | 10656,7 |

| Индекс инфляции | 1,692 | 1,511 | 1,353 | 1,220 | 1,119 | 1 |

| Налоговые доходы всего в сопоставимых ценах | 5305,8 | 5643,9 | 6686,7 | 8611,2 | 9713,8 | 10656,7 |

| Темп прироста налоговых доходов в сопоставимых ценах | - | +6,4 | +18,5 | +28,8 | +12,8 | +9,7 |

Таким образом, можно говорить о том, что в 2002-2007 годах наблюдается реальный рост налоговых доходов консолидированного бюджета РФ – доходы за рассматриваемый период в сопоставимых ценах возросли практически в два раза. Динамика налоговых доходов консолидированного бюджета РФ в текущих и в сопоставимых ценах представлена на рисунках 2 и 3.

Изучим динамику отдельных видов налогов. Она представлена в таблице 3.

Таблица 3.Динамика отдельных видов налоговых доходов в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Показатели | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Налоговые доходы всего в текущих ценах | 3135,8 | 3735,2 | 4942,1 | 7058,4 | 8680,8 | 10656,7 |

|

из них: - налог на прибыль организаций |

463,4 | 526,5 | 867,6 | 1332,9 | 1670,6 | 2172,0 |

| - НДФЛ | 358,1 | 455,7 | 574,5 | 707,1 | 930,4 | 1266,6 |

| - НДС | 752,9 | 882,1 | 1069,7 | 1472,2 | 1511,0 | 2261,7 |

| - акцизы | 264,1 | 347,7 | 247,0 | 253,7 | 270,6 | 254,4 |

| - налог с продаж | 50,1 | 56,4 | 6,2 | 0,3 | - | |

| - налоги на совокупный доход | 33,4 | 30,2 | 50,6 | 77,5 | 95,9 | 123,7 |

| - налоги на имущество | 120,4 | 137,8 | 146,8 | 253,1 | 310,9 | 411,2 |

| - платежи за пользование природными ресурсами | 330,8 | 395,8 | 581,0 | 1001,6 | 1281,6 | 1317,5 |

| - налоги на внешнюю торговлю и внешнеэкономические операции | 323,4 | 452,8 | 859,7 | 1622,8 | 2237,4 | 2322,9 |

| - единый социальный налог | 339,5 | 364,6 | 442,2 | 267,9 | 316,0 | 405,1 |

| - прочие налоги и сборы | 99,7 | 85,6 | 96,8 | 69,3 | 56,4 | 121,6 |

Из приведенных данных видно, что ежегодно наблюдается как рост налоговых доходов консолидированного бюджета в целом, так и большинства статей его налоговых доходов. Так стабильный рост наблюдался по следующим статьям доходов – налог на прибыль организаций, налог на доходы физических лиц, налог на добавленную стоимость, налоги на совокупный доход, налоги на имущество, платежи за пользование природными ресурсами, доходы от внешнеэкономической деятельности. По большинству других статей доходов также наблюдается рост, но с небольшими колебаниями, что связано, главным образом с изменениями в бюджетно-налоговой политике, происходившими в анализируемом периоде.

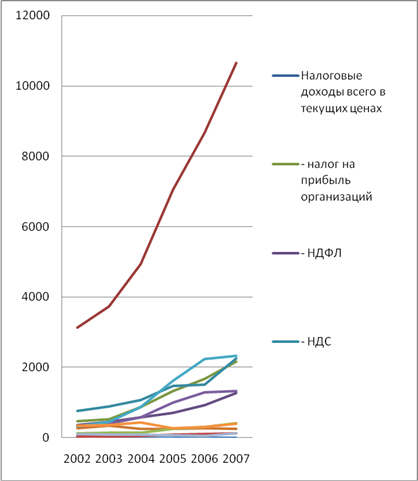

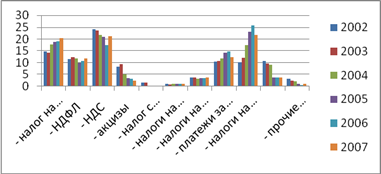

Представим динамику отдельных видов налоговых доходов графически (рисунок 2).

Рисунок 2 – Динамика отдельных видов налоговых доходов консолидированного бюджета РФ в 2002-2007 годах

Наибольшего темпа роста в 2002-2007 годах удалось достигнуть по следующим статьям налоговых доходов - налог на прибыль организаций (темп роста в 2007 году по сравнению с 2002 составил 469 %), налог на доходы физических лиц (354 %), налоги на совокупный доход (370 %), налоги на имущество (341 %), платежи за пользование природными ресурсами (398 %). Темпы роста указанных видов налоговых доходов превысили темпы роста налоговых доходов в целом в анализируемом периоде (340 %). Для того, чтобы получить относительные характеристики динамики доходов консолидированного бюджета РФ рассчитаем показатель темпа прироста для всех налоговых доходов консолидированного бюджета. Расчет представлен в таблице 4.

Таблица 4.Изменение темпа прироста доходов консолидированного бюджета, ВВП, инфляции в 2002-2007 годах

| Темпы прироста: | Всего | 2003 | 2004 | 2005 | 2006 | 2007 |

| Налоговые доходы | +165,8 | +19,11 | +32,31 | +42,82 | +22,98 | +22,76 |

|

из них: - налог на прибыль организаций |

+368,7 | +13,62 | +64,79 | +53,63 | +25,34 | +30,01 |

| - НДФЛ | +253,7 | +27,25 | +26,07 | +23,08 | +31,58 | +36,13 |

| - НДС | +200,4 | +17,16 | +21,27 | +37,63 | +2,64 | +49,68 |

| - акцизы | -3,67 | +31,65 | -28,96 | +2,71 | +6,66 | -5,99 |

| - налог с продаж | - | +12,57 | -89,01 | -95,16 | - | - |

| - налоги на совокупный доход | +270,4 | -9,58 | +67,55 | +53,16 | +23,74 | +28,99 |

| - налоги на имущество | +241,5 | +14,45 | +6,53 | +72,41 | +22,84 | +32,26 |

| - платежи за пользование природными ресурсами | +298,3 | +19,65 | +46,79 | +72,39 | +27,96 | +2,80 |

| - налоги на внешнюю торговлю и внешнеэкономические операции | - | +40,01 | +89,86 | +88,76 | +37,87 | +3,82 |

| - единый социальный налог | +19,32 | +7,39 | +21,28 | -39,42 | +17,95 | +28,20 |

| - прочие налоги и сборы | +21,97 | -14,14 | +13,08 | -28,41 | -18,61 | +115,60 |

| ВВП | +204,58 | +22,28 | +28,73 | +26,85 | +24,30 | +22,72 |

| Инфляция | +74 | +15,1 | +12 | +11,7 | +10,9 | +9,00 |

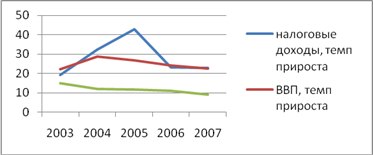

Приведенные расчеты показывают, что в целом за анализируемый период налоговые доходы консолидированного бюджета выросли на 165,8 %. При этом темп роста налоговых доходов оказался меньше темпа роста ВВП (204,6 %), но при этом превысил темп прироста инфляции (74 %). Данная ситуация представлена графически на рисунке 3.

Рисунок 3 – Динамика темпов прироста налоговых доходов консолидированного бюджета, ВВП и инфляции

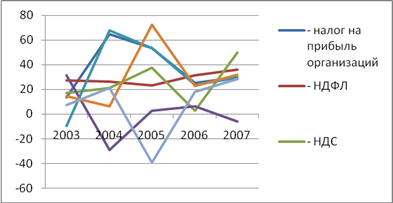

Также интересно проанализировать динамику темпов прироста основных налогов – НДС, акцизы, налог на прибыль, налог на доходы физических лиц, налоги на совокупный доход, налоги на имущество, единый социальный налог, акцизы. Практически по всем перечисленным налогам наблюдаются положительные темпы прироста по годам. В наибольшей степени за анализируемый период вырос налог на прибыль – темп его прироста составил 368,7 %, налоги на совокупный доход выросли на 270,4 %, налог на доходы физических лиц вырос на 253,7 %. Положительные темпы прироста наблюдаются и по другим налогам. Значительный рост налога на прибыль объясняется активизацией предпринимательской деятельности в стране, улучшением финансового состояния многих предприятий, постепенным выходом из кризиса многих отечественных предприятий в связи с улучшением общей экономической и политической обстановки в стране. Рост доходности предприятий сопровождался соответствующим ростом затрат на оплату труда, что в целом обусловило рост налога на доходы физических лиц. Введение специальных налоговых режимом и переход многих предприятий на них обусловил рост налогов на совокупный доход. Темпы роста ЕСН и НДС были замедлены снижением ставок указанных налогов в анализируемом периоде (ЕСН снизился с 35,6 до 26 %, НДС – с 20 до 18 %). Описанная ситуация представлена графически на рисунке 4.

Рисунок 4 – Динамика темпов приростов основных налогов в 2002-2007 годах

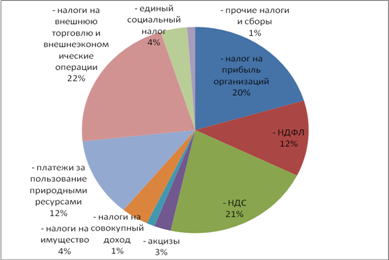

Рассмотрим структуру налоговых доходов консолидированного бюджета РФ в 2007 году. Она представлена в виде круговой диаграммы на рисунке 5.

Рисунок 5 – Структура налоговых доходов консолидированного бюджета РФ в 2007 году

Итак, из приведенных данных видно, что наибольшую роль в консолидированном бюджете РФ играют следующие виды налогов и сборов – таможенные пошлины (на их долю приходится примерно 22 %), налог на прибыль организаций (20 %), налог на добавленную стоимость (21 %), налог на доходы физических лиц (12 %), платежи за пользование природными ресурсами (12 %). Доля остальных налоговых доходов невелика и составляет менее 5 %

Целесообразным представляется проанализировать изменение структуры налоговых доходов в динамике в период 2002-2007 год.

Таблица 5.Структура налоговых доходов консолидированного бюджета РФ в 2002-2007 годах

| Показатели | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| - налог на прибыль организаций | 14,78 | 14,10 | 17,56 | 18,88 | 19,12 | 20,27 |

| - НДФЛ | 11,42 | 12,20 | 11,62 | 10,02 | 10,65 | 11,82 |

| - НДС | 24,01 | 23,62 | 21,64 | 20,86 | 17,29 | 21,11 |

| - акцизы | 8,42 | 9,31 | 5,00 | 3,59 | 3,10 | 2,38 |

| - налог с продаж | 1,60 | 1,51 | 0,13 | - | - | - |

| - налоги на совокупный доход | 1,07 | 0,81 | 1,02 | 1,10 | 1,10 | 1,16 |

| - налоги на имущество | 3,84 | 3,69 | 2,97 | 3,59 | 3,56 | 3,84 |

| - платежи за пользование природными ресурсами | 10,55 | 10,60 | 11,76 | 14,19 | 14,67 | 12,30 |

| - налоги на внешнюю торговлю и внешнеэкономические операции | 10,31 | 12,12 | 17,40 | 22,99 | 25,61 | 21,68 |

| - единый социальный налог | 10,83 | 9,76 | 8,95 | 3,80 | 3,62 | 3,78 |

| - прочие налоги и сборы | 3,18 | 2,29 | 1,96 | 0,98 | 0,65 | 1,14 |

Из приведенных данных видно, что в структурном плане наибольшие изменения коснулись следующих видов налогов – налог на прибыль организаций (его удельный вес в общей структуре налоговых поступлений вырос с 14,78 до 20,27 %), таможенные пошлины (с 10,31 % до 21,68 %). Практически неизменным остался удельный вес налога на доходы физических лиц, налогов на совокупный доход (специальные налоговые режимы), налогов на имущество. Несколько сократился удельный вес налога на добавленную стоимость (с 24,01 до 21,11 %). Значительно сократился удельный вес таких налогов, как единый социальный налог, акцизы. Налог с продаж в рамках анализируемого периода был отменен. На рисунке 6 изменение структуры налоговых доходов представлено графически в виде гистограммы.

Рисунок 6 – Изменение структуры налоговых доходов консолидированного бюджета РФ в 2002-2007 годах

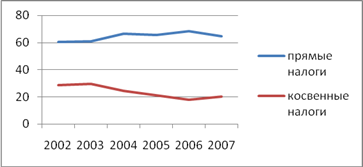

Анализируя структуру налоговых доходов консолидированного бюджета РФ, интересно также проанализировать изменение структуры косвенных и прямых налогов в динамике. Графически изменение структуры прямых и косвенных налогов представлено на рисунке 7.

Рисунок 7 – Изменение удельного веса косвенных и прямых налогов в общей сумме доходов консолидированного бюджета

Приведенный график говорит о том, что в целом за рассматриваемый период произошло уменьшение доли косвенных налогов в формировании бюджета, и увеличение доли прямых налогов. По итогам 2007 года, доля прямых налогов составила 64,5 % от общей величины доходов консолидированного бюджета РФ; доля косвенных налогов – 19,94 %. В рамках анализируемого периода наблюдалась тенденция к росту удельного веса прямых налогов и сокращению удельного веса косвенных налогов.

Также интересно оценить тенденции, которые наблюдаются в федеральном бюджете и в бюджетах субъектов РФ. Для этого разделим данные о налоговых доходах консолидированного бюджета РФ на 2 группы: налоговые доходы федерального бюджета, налоговые доходы бюджетов субъектов РФ.

В таблице 6 представлен состав налоговых доходов федерального бюджета РФ.

Таблица 6. Динамика отдельных видов налоговых доходов федерального бюджета в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Показатели | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Налоговые доходы всего в текущих ценах | 2201,3 | 2394,2 | 3154,2 | 5820,5 | 7295,6 | 8757,0 |

|

из них: - налог на прибыль организаций |

172,2 | 170,9 | 205,7 | 377,6 | 509,9 | 641,3 |

| - НДФЛ | - | - | - | - | - | - |

| - НДС | 752,6 | 882,1 | 1069,7 | 1472,2 | 1511 | 2261,7 |

| - акцизы | 214,9 | 252,5 | 117,2 | 107,1 | 110,5 | 135 |

| - налог с продаж | - | - | - | - | - | - |

| - налоги на совокупный доход | 6,2 | 10,1 | 0,2 | - | - | - |

| - налоги на имущество | 1,4 | 1,7 | 0,1 | - | - | - |

| - платежи за пользование природными ресурсами | 214,2 | 249,5 | 434,3 | 872,3 | 1116,7 | 1157,4 |

| - налоги на внешнюю торговлю и внешнеэкономические операции | 323,4 | 452,8 | 859,7 | 1622,8 | 2237,4 | 2322,9 |

| - единый социальный налог | 339,5 | 364,6 | 442,2 | 1012,6 | 1341,9 | 1564,6 |

| - прочие налоги и сборы | 176,9 | 10,0 | 25,1 | 355,9 | 468,2 | 674,1 |

Из приведенных данных видно, что налоговые доходы федерального бюджета в период с 2002 по 2007 год выросли практически в 4 раза. При этом значительный рост наблюдался по таким статьям налоговых доходов федерального бюджета, как налог на прибыль организаций, налог на добавленную стоимость, платежи за пользование природными ресурсами, единый социальный налог, таможенные пошлины.

Проанализируем структуру налоговых доходов федерального бюджета в 2007 году с целью выявления ключевых налогов, формирующих федеральный бюджет. Графически структура представлена на рисунке 8.

Рисунок 8 – Структура налоговых доходов федерального бюджета в 2007 году

Итак, ключевую роль в формировании доходов федерального бюджета играют налог на добавленную стоимость (26 %), таможенные пошлины (26 %), единый социальный налог (18 %), платежи за пользование природными ресурсами (13 %). Доля остальных налогов составляет менее 10 %.

Итак, ключевую роль в формировании налоговых доходов бюджетов субъектов РФ играют три налога – налог на прибыль организаций (32 %), налог на доходы физических лиц (26 %) и единый социальный налог (24 % - поступает в территориальные внебюджетные фонды). Доля остальных налогов пока что не высока.

На рисунке 9 представлено соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ.

Рисунок 9 – Соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ в 2007 году

Как видно из приведенных данных, большая часть налоговых доходов поступает в федеральный бюджет. Это подтверждает выводы, сделанные в первой главе работы – на настоящий момент существует высокая централизация денежных средств в федеральном бюджете, что сильно ограничивает финансовую базу региональных и местных бюджетов.

Рассмотрим, как менялось указанное выше соотношение между налоговыми доходами бюджетов различных уровней в динамике в 2002-2007 годах.

Рисунок 10 – Соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ в 2002-2007 годах

II. Налоговая система Японии

На Национальное налоговое управление (ННУ), структурно входящее в Министерство финансов как его «внешнее» ведомство, возложены все функции по начислению, сбору и пресечению случаев уклонения от уплаты всех общегосударственных прямых (подоходного, корпоративного, на наследство и дарение, землю и недвижимость) и косвенных налогов и сборов (потребительского, «алкогольного», «табачного», «бензиновых», «дорожного» и гербового). Исключение составляют лишь таможенные пошлины и корабельные сборы, относящиеся к компетенции Министерства финансов.

Помимо общегосударственных в Японии взимаются также и местные налоги: префектуральные и муниципальные. К первым относятся налог на проживание в префектуре, налог с предприятий в расчете на число занятых, налог на приобретение собственности, часть акциза на табак, налог на зрелищные мероприятия, с транспортных средств, подоходный и налог на пользование природными ресурсами. Ко вторым - налог на проживание, имущественный, часть акциза на табак, налог на легкие транспортные средства, налог на земельную собственность, развитие городов и другие. Их сбором занимаются местные органы самоуправления, которые имеют свои налоговые конторы, независимые от общенациональных.

При численности населения Японии в 127 млн. человек штатный состав Национального налогового управления составляет 56466 служащих. В организационном плане ННУ состоит из центрального аппарата (651 чел. -1,2%), одиннадцати региональных налоговых бюро, региональной налоговой инспекции о. Окинава и 524 налоговых инспекций, где работает 54974 сотрудника (97,4% от всего штатного состава), а также Налоговый колледж -363 чел. (0,6%) и Национальный налоговый трибунал - 478 чел. (0,8%) с его филиалами, где происходит обжалование правильности начисления налогов. Структурно как центральный аппарат, так и региональные налоговые бюро и инспекции на местах имеют идентичное функциональное построение и представлены тремя основными департаментами (отделами): по налогообложению, сбору налогов, а также по проведению проверок и криминальному расследованию случаев уклонения от их уплаты. По целевому назначению 68% штатных сотрудников занимаются вопросами начисления налогов и прежде всего подоходного, корпоративного и потребительского, 15% - сбором налогов и 17% - управлением и координацией. При этом характерно своеобразное «разделение труда», когда региональные бюро контролируют правильность уплаты налогов крупными компаниями в зоне их ответственности, а налоговые инспекции - малый и средний бизнес на местах, а также подоходный налоги, налоги с наследства, недвижимости и другие.

Действующая в настоящее время налоговая система Японии сформировалась в 1950-е годы, претерпев в последующий период незначительные организационные и законодательные изменения.

В настоящее время в Японии действует около 50 разных налогов. Как и в других странах, они подразделяются на центральные и местные, прямые и косвенные, обычные и целевые.

Основу всех налоговых поступлений в госбюджет — около 70% — составляют подоходный налог и налог с юридических лиц. Подоходный налог взимается со всех видов доходов, которые получают частные лица.

Налог с юридических лиц взимается с доходов от предпринимательской деятельности акционерных обществ и обществ с ограниченной ответственностью, пенсионных фондов и т.д.

Налог на наследство взимается при получении наследства от умершего человека.

Налог на дарение взимается при получении подарка от частного лица, этот налог дополняет налог на наследство.

Потребительский налог взимается в размере 3% цены практически с каждого товара или услуги. Это косвенный налог, поскольку включается в цену товара и оплачивается потребителем. Потребительским налогом не облагаются операции по купле-продаже земли, услуги коммунальных служб, плата за поступление в школу и обучение, плата за профилактический осмотр у врача, плата за погребение и некоторые другие.

Есть также несколько особых видов косвенных налогов, например, цена алкогольных напитков включает в себя 44% налог.

Существует местный потребительский налог на проживание в гостиницах и пользование предприятиями общественного питания. Так, в случае, если плата за проживание одного человека в течение суток превышает 10 тыс. иен или если плата с человека за одно посещение ресторана превышает 5 тыс. иен, взимается налог в размере 3%.

За один день посещения горячих источников с человека берут налог в размере 150 иен, а за один день использования поля для игры в гольф — 800 иен. Эти налоги взимаются дополнительно к обычному 3% потребительскому налогу.

Владелец автомобиля вынужден платить целую уйму налогов: 3% потребительский налог на покупку и налог на приобретение машины, налоги на бензин, налог на саму автомашину и на ее вес.

Из местных налогов наиболее важным является так называемый налог на право проживания. Им облагается доход как физических, так и юридических лиц за предыдущий год. Причем его должны платить даже те, кто не имеет ни работы, ни дохода в текущем году, но имел доход в прошедшем. Человек, обязанный уплатить подоходный налог, должен сам подсчитать свой доход за период с 1 января по 31 декабря и соответствующую сумму налога и сообщить эти сведения в местное налоговое управление. При подсчете весь доход, в зависимости от его источника, разбивается на 10 видов: доход от денежных вкладов, от владения акциями, недвижимости, от предпринимательской деятельности, от лесных угодий, зарплата и другие.

Затраты по каждому из этих видов доходов учитываются по-своему. Сведения должны быть представлены в местное налоговое управление в период с 16 февраля по 15 марта. В случае опоздания сумма налога увеличивается на 15%.

Сведения о доходах юридических лиц заносятся в установленную форму и представляются в налоговое управление не позже чем через 2 месяца после окончания финансового года компаний (у большинства фирм это 31 марта).

Налог с юридических лиц составляет 37,5% для обычных компаний и 28% для малого бизнеса (компании с капиталом менее 100 млн. иен и годовым доходом менее 8 млн. иен).

У обычных служащих налоги вычитаются при расчете зарплаты. Если других доходов нет, то декларацию можно не подавать. Ежегодный доход, однако, при этом не должен превышать 15 млн. иен. Если размер налогов, взятых при расчете зарплаты, и реальная сумма налогов, которая должна быть уплачена, не совпадают, в конце года проводится корректировка в соответствующую сторону.

Не всем, кто сам подает сведения о своих доходах, можно доверять. Поэтому налоговое управление проводит выборочную проверку правильности заполнения налоговых деклараций. Проводятся также инспекции особо злостных неплательщиков. Отделы проверок и инспекций национального налогового управления и региональных налоговых управлений собирают и анализируют данные, получаемые из различных информационных сетей. Инспекция может быть проведена только с санкции суда. После ее получения в помещении фирмы проводится обыск, налагается арест на конторские книги, прочие вещественные доказательства, принимаются другие меры для выяснения реального финансового положения фирмы. Доказуемость по делам, возбужденным по результатам таких проверок, практически стопроцентная. Чаще всего на сокрытии доходов попадаются предприятия, имеющие дело с наличными деньгами, например казино, больницы и т.д., а также розничные торговцы.

Налоговая система Японии сложилась еще в XIX веке. В современном виде она функционирует, начиная с послевоенного времени, когда была проведена налоговая реформа, названная по имени профессора Шалпа.

В Японии функционируют государственные налоги и налоги местные. При этом более 64% всех налоговых поступлений образуется за счет государственных налогов, а остальные - за счет местных налогов. Затем значительная часть налоговых средств перераспределяется через государственный бюджет Японии путем отчислений от государственных налогов в местные бюджеты. В стране 47 префектур, объединяющих города, поселки, районы, каждый из которых имеет свой самостоятельный бюджет. Распределение налогов является как бы зеркальным отражением их сбора: примерно 64% финансовых ресурсов расходуются как местные средства, а остальные средства обеспечивают осуществление общегосударственных функций.

Необходимо также отметить, что доходная часть бюджета страны и бюджетов префектур строится не только на налогах. В Японии по сравнению с рядом других стран довольно высока доля неналоговых поступлений. Так, в государственном бюджете налоги составляют 84% и неналоговые средства - 16%, местные органы управления имеют до четверти неналоговых поступлений. Сюда входят арендная плата, продажа земельных участков и другой муниципальной недвижимости, пени, штрафы, продажа облигаций, доходы от лотерей, займы и др. В неналоговые статьи дохода включается также остаток предыдущего года.

Налоговая система Японии, характеризуется множественностью налогов. Их имеет право взимать каждый орган территориального управления. Но все налоги страны зафиксированы в законодательных актах. Каждый вид государственного налога регулируется законом. Закон о местных налогах определяет их виды и предельные ставки, в остальном установление ведется местным парламентом. Всего в стране 25 государственных и 30 местных налогов. Их можно классифицировать по трем крупным группам:

Первая - это прямые подоходные налоги на юридических и физических лиц.

Вторая - прямые налоги на имущество.

Третья - прямые и косвенные потребительские налоги.

Налоговая политика Японии предусматривает укрепление финансов местных органов власти: префектур, городов, районов, поселков и т.д. В Японии платят три вида местных налогов, взимаемых муниципалитетами. Это предпринимательский, корпоративный муниципальный и уравнительный налоги.

Предпринимательский налог начисляется на облагаемую налогами прибыль и взимается по трем ставкам, величина каждой из которых может незначительно колебаться в зависимости от префектуры.

Корпоративный муниципальный налог представляет собой совокупность двух налогов: префектурального и городского или соответственно городского и районного. Налоговые ставки могут различаться в зависимости от места, но предельная ставка для префектурального налога — 6%, городского (районного) — 4,7% (рассчитывается от суммы общенационального налога).

Уравнительный налог представляет собой подлежащую уплате фиксированную сумму, величина которой (от 50 тыс. до 3750 тыс. иен) определяется по соответствующей таблице, зависит от размера капитала юридического лица и числа, работающих на нем, и распределяется между городом и префектурой в соотношении 4:1.

2.1 Порядок прямого налогообложения в Японии

Самый высокий доход государству приносят подоходный налог с юридических и физических лиц. Он превышает 56% всех налоговых поступлений.

Значение налога на доходы физических лиц для государственного бюджета Японии огромно. Физические лица уплачивают государственный подоходный налог по прогрессивной шкале, имеющей пять ставок: 10, 20, 30, 40 и 50%. Кроме того, есть подоходный префектурный налог по трем ставкам: 5, 10 и 15%. Помимо этого существуют местные подоходные налоги.

Подоходным налогом облагаются заработная плата, жалованье, доходы крестьян, лиц свободных профессий, доходы от недвижимости (сдача в аренду), а также дивиденды, проценты, случайные заработки, пенсии и т. д. Все налогооблагаемые доходы в Японии делятся на десять категорий:

1. Проценты по вкладам.

2. Дивиденды.

3. Доходы от недвижимости.

4. Доходы от предпринимательской деятельности.

5. Заработная плата.

6. Бонусы.

7. Выходные пособия, пенсии.

8. Случайные доходы.

9. Смешанные, разносторонние доходы.

10. Доходы от капитала.

Для большинства из них (кроме процентов и дивидендов) установлены налоговые льготы или освобождения от уплаты налогов. Кроме того, независимо от величины дохода каждый житель Японии обязан уплачивать налог на проживание.

В деловой практике Японии часто возникает вопрос о том, не слишком ли тяжелое налоговое бремя несет рядовой японский налогоплательщик. Однако необходимо учитывать и тот факт, что подоходное налогообложение физических лиц предусматривает существенные льготы.

Основными налоговыми льготами, которыми пользуется средний налогоплательщик, являются “базовая льгота” (необлагаемый минимум дохода налогоплательщика, равный 350 тыс. иен) и аналогичные льготы на супругу (супруга) и на каждого иждивенца. Кроме того, такие виды доходов, как заработная плата, пенсии и выплаты социального страхования имеют специальные налоговые освобождения. Министерство финансов Японии при подсчете налогооблагаемой базы для каждого налогоплательщика предоставляет пять льгот и освобождений.

Для исчисления подоходного налога суммируются доходы налогоплательщика, полученные им из разных источников, а затем из общей суммы дохода вычитается необлагаемый минимум, устанавливаемый с учетом различных скидок (базисной, на иждивенцев, на взносы по социальному страхованию, по страхованию жизни и в пенсионный фонд, на расходы на медицинское обслуживание, а также специальных скидок для инвалидов, престарелых, вдов и т. д.).

Помимо адресных, персональных освобождений, которые широко применяются к налогооблагаемому доходу в целом, существует ряд узко специальных льгот по налогообложению доходов, полученных из различных источников, введенных в налоговую систему по ряду важных причин.

• С целью справедливого налогообложения доходов разных категорий населения введена специальная скидка, уменьшающая налогооблагаемый доход налогоплательщика. Эта скидка применяется только в отношении доходов, полученных наемным работником от продажи своего труда. Размер скидки равен сумме специально определяемых “персональных расходов” (personal expenses). Цель введения этой скидки — достижение равного для целей налогообложения положения лиц наемного труда с одной стороны, и предпринимателей — с другой. Последние имеют возможность списывать часть своих личных расходов в “расходы бизнеса” (иначе говоря, на себестоимость) и выводить их из-под налогообложения, чего лица наемного труда до введения этой скидки были лишены (что, с точки зрения Налогового управления Японии, не соответствует критерию справедливости налогообложения). На практике использовавшим эту скидку предпринимателям удавалось добиться уменьшения налогооблагаемой подоходным налогом базы на 28,6%.

• Ряд специальных инструкций позволял также разделить для целей налогообложения доходы от бизнеса. Объектом налогообложения выступает доход, получаемый за вычетом из выручки всех необходимых расходов. Налогоплательщикам, заполняющим “синюю” форму налоговой декларации, разрешалось вычитать из налогооблагаемого дохода стоимость подготовки налоговой декларации в размере не более чем 100 тыс. иен. Кроме того, были разрешены “вычеты” (специальные снижения размеров налогооблагаемого личного дохода бизнесмена) на размер заработной платы, уплачиваемой членам семьи, которые были введены вместо списания их на расходы, связанные с ведением бизнеса. Заработная плата самого бизнесмена (предпринимателя), таким образом, имела льготы как доход, получаемый от бизнеса, и вместе с тем он имел право на льготы по доходам, получаемым от продажи своего труда, как для лиц наемного труда (при условии, что фирма для целей налогообложения зарегистрирована как квазикорпорация). Система “двойного льготирования” была отменена в 1992 г., однако размер “специального вычета” из налогооблагаемой базы при условии заполнения “синей” формы налоговой декларации был в то же время увеличен до 350 тыс. иен.

• Специальные налоговые льготы имеют разносторонние доходы и доходы от капитала. Для разносторонних доходов налогооблагаемая сумма уменьшается на 400 тыс. иен в год, если индивид имеет стаж работы менее 20 лет, и дополнительно к этой сумме на 700 тыс. иен, если трудовой стаж превышает 20 лет.

Доходы от капитала и недвижимости облагаются отдельно от обычного подоходного налога после вычета сумм соответствующих льгот. Кроме того, часто предоставляются налоговые кредиты для таких целей, как внешние (иностранные) налоги, налоговый кредит в связи с увеличением расходов на НИОКР и другие кредиты, предоставление которых обусловлено какими-либо специфическими политическими целями.

• В налоговой системе Японии неденежные доходы (такие, как разница в арендной плате за жилье, предоставленное государством или компанией своему сотруднику по льготной цене, и его рыночной стоимостью), предоставляемые получателям заработной платы и предпринимателям, либо освобождаются от налогов вообще, либо облагаются частично.

• Семейные пары с одинаковым годовым доходом в Японии платят различный подоходный налог в зависимости от того, работает ли один супруг в семье или двое. Современная налоговая система Японии приветствует семьи, в которых работают оба супруга с примерно одинаковыми доходами, поэтому семейные пары, где работает только один супруг, несут более тяжелое налоговое бремя.

Налог на прибыль корпораций в Японии зачисляется в национальный, префектуральные и муниципальные бюджеты. Национальная ставка налога составляет 33,48 %, префектуральная — 5 % от национальной, т. е. 1,67 % от прибыли, и муниципальная — 12,3 % от национальной ставки, или 4,12 % от прибыли. Таким образом, общий объем изъятий по данному налогу составит около 40 % прибыли корпораций. Но в Японии предусмотрены и льготные ставки по данному налогу для малого бизнеса. Налогооблагаемой базой по данному налогу выступает прибыль корпораций, определяемая согласно международным правилам бухгалтерского учета. На протяжении последних лет объем поступлений от налога на прибыль корпораций в общем объеме доходов национального бюджета составлял около четверти всех поступлений. Кроме того, прибыль служит источником выплаты налога на предпринимательскую деятельность, поступающего в распоряжение префектуры

Налоги на имущество

Юридические и физические лица уплачивают налоги на имущество по единой ставке, которая в большинстве случаев составляет 1,4 % от стоимости имущества. Переоценка имущества осуществляется 1 раз в три года. В объем налогообложения входят: все недвижимое имущество, земля, ценные бумаги, проценты по банковским депозитам. Налоги уплачиваются также в момент перехода собственности от одного владельца к другому, т.е. при приобретении или продаже имущества. К этой же группе относятся налог на регистрацию лицензий, гербовый сбор, налог на наследство, налог на ирригацию и улучшение земель.

Весьма сложным вопросом в налогообложении является оценка стоимости земельных участков. Со второй половины 80-х годов в Японии начался резкий рост цены на землю, что не удивительно, учитывая высокую плотность населения страны. Но этому способствовали еще и особые экономические условия. Именно в указанный период возник повышенный спрос на офисы, поскольку Токио наряду с Нью-Йорком и Лондоном становится одним из основных информационных и банковских центров мира. Увеличилось число спекулятивных сделок, рассчитанных на дальнейшее увеличение спроса на офисы для банков, различных международных компаний. Возросшая цена земли сказывается на внутригородской миграции, жилые дома начинают переоборудоваться под офисы. Муниципалитеты из-за высокой стоимости оказались не в состоянии приобретать новые земельные участки для общественных целей: под дороги, парки, другие сооружения, входящие в инфраструктуру городов.

Пропорционально стоимости возрастающие налоги могли бы усилить негативные явления. В связи с этим введен порядок, по которому земельный налог не может быть увеличен больше чем на 10% по сравнению с последней переоценкой.

Большое внимание уделяется в Японии налогообложению момента перехода имущественных прав от одного собственника к другому. Передача имущества, наследство, подарки всегда были объектами налогообложения. Существуют две главные предпосылки для обложения наследств и дарений.

Во-первых, такой налог на передачу имущества препятствует чрезмерной концентрации богатства в одних руках и способствует более равномерному распределению ресурсов;

Во-вторых, введение этого налога способствует пополнению бюджета.

Существуют две основные формы обложения передаваемой собственности — дар и завещание. Соответственно в зависимости от момента передачи существуют два сходных налога — налог с наследства и налог с дарений.

Ставка налога на наследование дополнительно увеличивается на 20 % для наследников, которые не являются детьми, родителями, братьями и сестрами, хотя общая налоговая ставка, включая эти добавки, не должна превышать 75 % фактической доли наследника.

2.2 Порядок косвенного налогообложения в Японии

С 1 апреля 1989 года в Японии вступила и силу новая система налогообложения. Относительно уменьшено прямое налогообложение за счет возросшей роли косвенных налогов.

Среди потребительских налогов Японии основным выступает налог с продаж, взимаемый по ставке 3%. В середине 90-х годов началось обсуждение о целесообразности повышения ставки до 5%.

Существенное пополнение бюджета приносят налоги на владельцев автомобилей, акцизы на спиртное, табачные изделия, нефть, газ, бензин, налог на развитие источников электроэнергии, акцизы за услуги: за проживание в гостинице, питание в ресторанах, купание в горячих источниках и т.д. К этой же группе относятся и таможенные пошлины. Необходимо отметить и существование специальных налогов на нотариат, гербовый сбор, на деятельность фондовых бирж и операции с ценными бумагами.

Центральным звеном реформы налоговой системы стало введение нового косвенного потребительского налога, не имевшего аналога в действовавшей ранее системе и напоминающего по своей сути налог на добавленную стоимость (value—added tax). Налог уплачивается на различных стадиях производства и реализации товаров, но облагается им лишь добавленная стоимость. Выделение добавленной стоимости в каждом звене производства и реализации имеет важное значение:

1. Четко ограничиваются все элементы цены товара, что побуждает производителя снижать издержки производства;

2. В процессе расчетов по налогу государство получает сведения о темпах оборачиваемости промышленного и торгового капитала, тем самым облегчаются задачи макроэкономического программирования;

3. Государству поступают доходы еще до реализации товара населению — единственному и конечному плательщику полной суммы налога.

Налог на добавленную стоимость(VAT) вызвал недовольство у японского населения, т. к. он обременителен для трудящихся и чреват инфляционными последствиями.

Налоги на потребление наряду с подоходным налогом и взносами в фонды социального страхования являются важнейшим источником поступлений в бюджет страны.

Введение налога на добавленную стоимость — это обязательное условие вступления страны в Общий рынок. НДС способен значительно увеличить поступления в бюджет страны по сравнению с другими налогами.

При расчете налога на добавленную стоимость используется четыре метода его определения:

1. прямой аддитивный, или бухгалтерский;

2. косвенный аддитивный;

3. метод прямого вычитания;

4. косвенный метод вычитания, или зачетный метод по счетам.

Наибольшее распространение получил четвертый метод расчета налога на добавленную стоимость. На практике его использование не требует определения собственно добавленной стоимости. Вместо этого ставка применяется к ее компонентам (затратам и произведенной продукции).

Ставка потребительского налога составляет 3%,сумма налога включается в продажную цену товара. Налогом облагаются все стадии прохождения сырья или товара через производственную и сбытовую сеть, но при этом на каждом последующем этапе налог начисляется только с суммы, добавленной в стоимость товара в результате его дальнейшей обработки или продвижения к потребителю.

Потребительский налог распространяется также на операции по импорту. Налог выплачивает получатель импортного груза. Экспортные операции освобождаются от обложения налогом: в это понятие включаются экспорт товаров, международные транспортные и телекоммуникационные услуги, ремонт иностранных судов и т. д.

III. Совершенствование налоговых систем Японии и России

Япония начинает радикально менять методы экономической политики. Экономическая стратегия, направленная на завоевание мирового лидерства и строившаяся на сочетании защиты внутреннего рынка и внешней экспансии, выполнила свои задачи и устарела. Японии все труднее конкурировать с США и Западной Европой в сферах глобализации финансов, информации и связи.

Чтобы выйти из тяжелой ситуации, японское правительство ведет параллельно две разнонаправленные и трудно совместимые линии экономической политики. Одна линия состоит в антикризисном управлении при помощи расширения государственного участия в экономике. Увеличено финансирование строительства объектов, инфраструктуры, сделаны огромные вливания в капитал банков, накопивших безнадежные долги. Эффект от них еще не наступил, но тяжелый бюджетный кризис уже налицо: в 1999 г. дефицит бюджета составил около 6,7% ВВП, а накопленный долг приблизился к 100% ВВП.

Другая линия современной экономической политики — либеральные реформы: приватизация государственного сектора, дерегулирование финансовых рынков, либерализация валютного режима, реформа бюджетной системы, пересмотр антимонопольного законодательства. Ставится задача оживить национальный денежный рынок и рынок капитала, с тем чтобы кредит и финансы стали ведущей отраслью экономики страны по конкурентоспособности предлагаемых услуг и способности создавать новые рабочие места. Цель бюджетной реформы — в первые годы нового века восстановить равновесие бюджета. В госсекторе предстоит реформа общественных работ, которые предполагается вести на средства и под управлением частного бизнеса.

Потенциальные ежегодные темпы роста в первые десятилетия нового века оцениваются в 2%, но это верхняя их граница. Реализация этих темпов зависит от сочетания таких внутренних условий, как демографическая перспектива, динамика потребительского спроса и жилищного строительства, замена и обновление основного капитала предприятий, научно-технический прогресс.

Для России период кардинальных изменений налоговой системы подходит к концу.

На современном этапе реформирования налоговой системы приоритетное внимание уделяется решению проблем повышения эффективности налогового администрирования, в том числе налогового контроля как главной его составляющей.

В перспективах реформирования налоговой системы РФ в качестве основной меры, предлагаемой к реализации в 2007 – 2009 гг. является разработка законопроекта о налоговой амнистии.

Президент предлагает следующие меры по совершенствованию налоговой системы, к которым относятся следующие:

1. Целесообразно рассмотреть возможность дальнейшего снижения налогового бремени.

2. Необходимо дифференцировать ставки акцизов на бензин, исходя из его качества, имея ввиду установление более низкой ставки на высококачественный бензин и более высокой ставки на бензин низкого качества.

На первый план постепенно выходит задача сохранения стабильности налоговой системы как фактора легализации бизнеса и увеличения массы налоговых платежей. Вносимые в законодательство о налогах и сборах отдельные изменения все в большей степени должны быть направлены на повышение ясности законодательства и на однозначность его применения налогоплательщиками.

Реформирование налоговой системы должно происходить постепенно на основе длительного и тщательного анализа ситуации с поступлением налогов. Любые кардинальные изменения в налоговой системе Российской Федерации, особенно те изменения, которые ущемляют экономические интересы налогоплательщиков, не только не смогут увеличить налоговые поступления в бюджет, но и приведут к потерям источников дохода, поскольку налоговая нестабильность станет тем решающим фактором, который заставит многих налогоплательщиков уйти в «теневую» экономику.

Стабильность налоговой системы во многом определяется в федеративном государстве тем, насколько строго соблюдаются пределы компетенции центра и регионов при принятии мер в области налоговой политики.

Значение фактора стабильности налоговой системы, а также особенности государственного строительства России как Федерации обусловили необходимость реализации конституционного принципа единства налоговой системы. Данный принцип основывается на стабильности и преемственности налоговой политики государства, единстве экономического и налогового пространства, четком разграничении полномочий федерального центра и регионов. Современная налоговая система должна быть справедливой, эффективной и доступной для понимания. Эффективность налоговой реформы сегодня в решающей степени зависит от способности государства обеспечить увеличение темпов роста производства, осуществить серьезные преобразования в деле укрепления финансовой системы и расчетов в народном хозяйстве, оказать реальную помощь в становлении и развитии малого бизнеса. Сколько бы ни предоставлялось налоговых льгот и привилегий малому бизнесу, на практике это не дает значительного эффекта. Ведь воспользоваться ими малый бизнес не может, поскольку сегодня нет экономических условий для создания широкой сети так называемых малых предприятий. Успех всей экономической реформы зависит в первую очередь от быстрейшей финансовой стабилизации, привлечения вкладов населения в процессы инвестирования, проводимых реформ, требующих обеспечения властных полномочий финансовыми ресурсами. Налоговый кодекс РФ позволяет более четко разграничить полномочия федеральных и региональных органов власти по установлению и взиманию налогов. Можно сказать, что с 2005 г. налоговые отношения в России вышли на качественно иной уровень развития, что позволило устранить многие недостатки существующей налоговой системы.

Главной целью реформы налоговой системы в Российской Федерации является снижение налоговой нагрузки на законопослушных налогоплательщиков, предусматривающее выравнивание условий налогообложения, упрощение налоговой системы, придание ей стабильности и большей прозрачности. Налоговая система всегда будет совершенствоваться, оттачиваться и настраиваться на запросы и реалии экономической действительности, так чтобы, максимально наполняя бюджет, не ущемлять никого из субъектов налоговых отношений, поэтому процесс налогового администрирования бесконечен. При этом система администрирования налогов должна обеспечивать снижение уровня издержек исполнения налогового законодательства, как для государства, так и для налогоплательщиков. Основной целью налоговой реформы является достижение оптимального соотношения между стимулирующей и фискальной ролью налогов.

Таким образом, в настоящее время в Российской Федерации в целом существует более менее оптимальная структура налогов, действия государства направлены на создание стабильного налогового законодательства, устойчивых налоговых баз и минимизации возможного ухода от налогов. Однако, именно в рамках реализации этих направлений, по моему мнению, есть ряд проблем, без решения которых создание понятной, эффективной и справедливой отечественной налоговой системы невозможно.

Во-первых, проблема отношения государства и налогоплательщиков. Очевидно, что, ожидания Правительства страны, что в ответ на либерализацию и значительное уменьшение налоговых ставок произойдет снижение уклонения от налогообложения не оправдались. Так в 2003 г., по оценкам экономической экспертной группы Государственной Думы Российской Федерации, доля «теневой зарплаты» начала вновь расти. К тому же еще в 2002 г. анализ специалистов этой группы, впоследствии подтвержденный данными МНС России, показал, что после реформы налога на прибыль существенно увеличилось уклонение от уплаты этого налога и отток российского капитала за рубеж.

В связи с этим представляется, что одним из основополагающих факторов, определяющим степень уклонения от налогов, служит характер отношений между государством и налогоплательщиками. Если предоставляемые государством общественные блага неадекватны получаемым им доходам, если оно вместо создания условий для развития экономики создаст административные барьеры и бюджетные деньги тратятся неэффективно пли вообще не по назначению, то налогоплательщики наверняка будут «минимизировать» свои налоговые выплаты. Поэтому, если российское государство действительно желает серьезного прогресса в борьбе с «теневой экономикой», необходимо не полагаться только на снижение ставок, а лучше распоряжаться бюджетными средствами, сократить коррупцию, детально отчитываться перед налогоплательщиками, доказывая, что уплаченные налоги использованы со смыслом.

Во-вторых, проблема формирования у населения страны налоговой культуры, выражающейся в отношении населения к налоговой политике государства, в готовности уплачивать законно установленные экономически обоснованные налоги, причем своевременно и в полном объеме. Конечно, уровень российской налоговой культуры далек от должного. Государство на практике сталкивается с тем, что многие налогоплательщики стремятся всячески уменьшить и даже избежать налоговых обязательств, применяя незаконные схемы уклонения от налогообложения, скрывая свои доходы. В этой связи для страны становится совершенно необходимым воспитание налоговой культуры граждан, которая позволит более эффективно осуществлять налоговую политику, собирать налоги п. как следствие, выполнять обязанности государства перед населением. Каждый налогоплательщик должен осознать, что платить законно установленные налоги нормальная обязанность каждого. Цивилизованное общество не может быть построено без четкого понимания не только своих прав, но и обязанностей. Человек должен понимать, что налоги — это не произвольные изъятия дохода, а обоснованный вклад членов общества, направленный на достижение общих целей и решение общих задач. Высокая налоговая культура способна повысить эффективность всей российской налоговой системы, что выгодно не только для государства, получающего доход в виде поступлений от налогов, но и для всех членов общества, чьи потребности и нужды призвано удовлетворять государство.

В-третьих, проблема ответственности коммерческих организаций в налоговых отношениях. Ни для кого не секрет, что подавляющая часть российских коммерческих организаций создается как общества с ограниченной ответственностью и акционерные общества. По смыслу определения, содержащегося в российских законах, вышеуказанные общества являются разновидностями коммерческих организаций, характеризующихся, во-первых, делением уставного капитала на доли и. во-вторых, отсутствием ответственности учредителей по долгам обществ личным имуществом. В связи с этим юридический смысл создания коммерческих организаций в форме общества с ограниченной ответственностью и акционерного общества заключается в максимальном ограничении ответственности его участников за действия таких обществ. Поэтому, очевидна главная привлекательная сторона данных организационно-правовых форм хозяйствования заключающаяся в том, что учредители, посредством юридического лица, могут творить по сути все что угодно и не нести при этом фактически никакой ответственности за содеянное.

В таком уходе от ответственности и есть одна из целей создания юридических лиц вообще, и рассматриваемых обществ в частности. Избежать ответственности, осуществляя предпринимательскую деятельность и прикрываясь юридическим лицом вот главная суть общества. Так что мы имеем дело не с ограничением ответственности учредителей по долгам обществ, а с се полным отсутствием. И проявляется это, прежде всего, в налоговых правоотношениях. Происходит это, как правило, по результатам проведенных налоговым органом контрольных мероприятий, когда сумма начисленных налогов достаточно значительна. При таких налоговых обязательствах учредителям, намного выгоднее «продать» организацию посредством изменения состава учредителей и смены руководителя. В результате таких действий организация фактически является брошенной, перестает отчитываться в налоговых органах, уплачивать налоги, а вся проведенная работа налоговых органов бессмысленна, поскольку никаких налоговых поступлений от брошенной организации в бюджет осуществлено не будет.

Поэтому, необходимы изменения в действующее законодательство о налогах и сборах предусматривающие, что при невозможности организацией-налогоплательщиком надлежащим образом исполнить обязанность по уплате налогов со сформированной налоговой базы, государством могут быть предъявлены требования на уплату данных налогов к учредителям и руководителю организации. Тем самым достигается главная цель — невозможность уклонения от уплаты налогов физическими лицами, фактически осуществляющими свою предпринимательскую деятельность посредством создания организаций. Это должно способствовать стабильности экономических отношений и поддерживать необходимую дисциплину в налоговой системе страны.

В-четвертых, необходимо решать проблему уклонения от налогообложения. Для реализации мер по борьбе с неучтенным наличным оборотом денежных средств в легальном секторе и перекрытие каналов их перетока в теневой сектор необходим постепенный переход на осуществление хозяйствующими субъектами расчетов только в безналичном порядке через банки. Ведь совершенно очевидно, что только безналичные расчеты смогут обеспечить необходимую прозрачность и достоверность сделок налогоплательщиков.

Безналичные расчеты будут способствовать пресечению всевозможных схем уклонения от уплаты налогов. Пока применяются эти схемы, нарушается важнейший принцип налоговой системы - всеобщности, справедливости и равенства налогообложения по отношению ко всем категориям налогоплательщиков. Налогоплательщики, которые сегодня пользуются такими схемами, имеют конкурентные преимущества перед добросовестными налогоплательщиками. Выбор последних не велик: либо работать также, как конкуренты либо уходить с рынка. Получается, что ныне действующая российская налоговая система способствует появлению недобросовестных налогоплательщиков, с чем, разумеется, ни государство, ни общество не должны мириться. И здесь обязательность безналичных расчетов - значительный шаг к борьбе с уклонением от налогообложения.

Среди основных направлений работы по совершенствованию российской налоговой системы можно выделить ускоренное развитие информационных технологий в налоговой системе. Исходя из обязательного осуществления безналичных расчетов между хозяйствующими субъектами для эффективного функционирования налоговой системы необходимо, обеспечить электронный доступ налоговому ведомству к банковским информационным массивам о хозяйственной деятельности налогоплательщиков. Это позволит проводить полный и всесторонний анализ информации о налогоплательщиках, сопоставить полученные результаты с представленными налогоплательщиками декларациями, обеспечить соблюдение налогового законодательства всеми без исключений налогоплательщиками.

Необходимо особо подчеркнуть, что все рассмотренные выше предложения, направленные на повышение собираемости налогов, пресечение правонарушений в налоговой сфере и снижение налоговой нагрузки на легальную экономику способны увеличить налоговые поступления в бюджет без ограничения предпринимательской активности.

Заключение

Меняются ставки налогов, объекты налогообложения, отменяются одни льготы и вводятся новые, уточняются источники уплаты налогов. Многочисленные изменения и дополнения вносятся в инструктивный и методический материал по налогам. Все это резко увеличивает поток информации по налогообложению, за которым сложно уследить, но необходимо своевременно получить.

В результате многолетних дискуссий о концепции реформирования налоговой системы России была признана приоритетность кодификации российского налогового законодательства. В обществе достигнуто понимание, что, неустойчивая налоговая система подрывает основу бюджетной системы страны, провоцирует политическую нестабильность и социальную напряженность.

Кодификация российского налогового законодательства предполагала обеспечение полноты правового регулирования налоговых правоотношений, компактность и наибольшую согласованность нормативных предписаний, защиту от хаотичности и нестабильности налогового законодательства, упорядочение взаимоотношений участников налоговых правоотношений, усиление защиты их прав, усовершенствование налоговых процедур и системы ответственности, создание условий для эффективного налогового администрирования.

Как видно из вышеизложенного, особенностью японской налоговой системы является наблюдаемая в последние годы тенденция к увеличению доли местных налогов.

Что бы ни происходило в Японии в области налогов, очевидны две вещи: во-первых, в этой стране проводится гибкая, дифференцированная налоговая политика; во-вторых, она всегда в центре внимания, причем как правительства, так и населения. К примеру, издается множество книг и брошюр, где в популярной форме (даже в виде комиксов) подробно раскрываются вопросы налогообложения. В итоге люди понимают, на что идут уплачиваемые ими налоги, имеют достаточно высокий уровень сознательности и экономических знаний.

По данным опроса, проведенного газетой «Нихон Кэйдзай Симбун» в 2006 году, 44% японцев толерантно относятся к повышению потребительского налога, а 46% — против этой меры. При этом более половины лиц, с пониманием относящихся к повышению налога, считают приемлемым его уровень в 10%, а почти четверть — в 8%.

Комплексные преобразования, направленные на упорядочение и рационализацию налоговой системы, являются в настоящее время общепризнанной необходимостью. Их успешная реализация будет содействовать оздоровлению финансовой системы и проведению эффективной государственной экономической политики.

Библиографический список

1. Конституция Российской Федерации

2. Налоговый кодекс Российской федерации (части 1 и 2): Официальный текст. – М., «Издательство ЭЛИТ», 2007г.

3. Пансков В.Г. «Налоги и налоговая система РФ»: Учебник, изд. «Финансы и статистика», 2006г.

4. Дуканич Л.В., Налоги и налогообложение. Ростов на Дону.: Феникс. – 2000. – 118 с.

5. Денисов Ю.Д. Япония: конец ХХ века: Последние тенденции трансформации. /Ин-т востоковедения РАН и др.; Отв. ред. Молодякова Э.В. - М., 1996. - 265 с.

6. Дмитриева Н. Г. Налоги и налогообложение. Ростов.: Феникс,2001. - 416с.

7. Действующая налоговая система и пути её совершенствования. Дубов В.В. / Финансы -2007 - № 4

8. Журнал «Финансовый контроль» №5 май 2007г.

9. Арсенин М. Крах налоговой системы. Почему деньги уходят.(27.08.2004г.)// http://www.polit.ru/analitics/2004/08/27/nalog.html

10. Гриценко Г. Новые тупики налоговой реформы.(19.02.2004 г.)// http://www.polit.ru/economy/2004/02/19/gri.html

11. Гриценко Г. Еще раз о налоговых тупиках.(04.10.2004.)// http://www.polit.ru/analitics/2004/10/04/nalog.html

12. http://elite-consult.com.

13. http://japantoday.ru

14. http://inosmi.ru