Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Анализ и диагностика финансово-хозяйственной деятельности предприятия

Курсовая работа: Анализ и диагностика финансово-хозяйственной деятельности предприятия

Содержание

Введение……………………………………………………………………………….……….3

1. Аналитический баланс предприятия…………………………….…………….…….5

2. Показатели финансовой независимости, структуры капитала и мобильности предприятия…………………………………….…………..………………9

3. Показатели обеспеченности предприятия собственными оборотными

средствами……………………………………………………………………...…………...11

4. Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования…..………………………………………..……………….13

5. Оценка ликвидности баланса……………..……………………..…………………..14

6. Показатели платежеспособности предприятия………………………………..17

7. Оценка удовлетворенности структуры баланса и прогноз утраты (восстановления) платежеспособности………………………………………………18

8. Анализ показателей оборачиваемости капитала предприятия…….……….19

9. Анализ состава, структуры и динамика финансовых результатов предприятия…………………………………………………………….……………..……22

10. Оценка показателей рентабельности ………………….…….….……………….24

11. Исходные данные для факторного анализа…………..……….…………………25

12. Факторный анализ показателей рентабельности………………………………26

13. Расчет безубыточности объема продаж и запаса финансовой прочности в отчетном году……………..…………………………………….…………………………28

14. Динамика объемов продаж продукции…………………………………………….30

15. Анализ использования трудовых ресурсов…………………………………………30

16. Оценка производственного потенциала предприятия……….…………………32

17. Анализ состава, структуры и динамика основных фондов…………………..33

18. Показатели движения и технического состояния основных фондов….….…35

19. Анализ эффективности использования основных фондов…….………….……36

20. Анализ использования материальных ресурсов……….………………………….38

21. Анализ состава, структуры и динамики затрат………………………………39

22. Анализ показателей себестоимости продукции…………………………………40

Заключение……………………………………………………………………………………41

Список использованной литературы………………………………………………..…43

Введение

Переход к рыночной экономике требует от предприятия повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы и т.д.

Важная роль в реализации этой задачи отводится анализу хозяйственной деятельности предприятия. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия.

Обеспечение эффективного функционирования предприятия требует экономической грамотного управления его деятельностью, которая определяется умением анализировать.

Основной целью данной работы является изучение методик анализа финансово-хозяйственной деятельности, на примере предприятия ОАО «Белгородский абразивный завод». В представленной работе изучается сущность экономичных процессов, их взаимосвязь и взаимозависимость, определяются факторы, оцениваются результаты, выявляются резервы улучшения эффективности функционирования предприятия.

Анализ финансово хозяйственной деятельности предприятия представляет собой целенаправленную деятельность аналитика, состоящую из идентификации показателей, факторов и алгоритмов и позволяющую, во-первых, определенную дать формализованную характеристику, факторное объяснение и/или обоснование фактов хозяйственной жизни как имевших место в прошлом, так и ожидаемых или планируемых к осуществлению в будущем, и, во-вторых, систематизировать возможные варианты действий.

Сущность характеристики анализа является возможность мысленного разложения целого на составляющие его части. В данном случае смысл этой характеристики состоит в выяснении причин, приведших объект исследования (т.е. предприятие) к сложившейся хозяйственной ситуации, или, что более важно, к той хозяйственной ситуации, которая может сложиться в перспективе.

В данном курсовом проекте используются формы бухгалтерской отчетности, установленные законодательством РФ для периодической отчетности, на период 2003-2004 гг., организации - ОАО «Белгородский абразивный завод».

1. Анализ аналитического баланса предприятия

Каждая хозяйственная операция вызывает изменение в финансовом состоянии предприятия, что немедленно отражается на балансе.

Аналитический баланс предприятия включает показатели не обязательно совпадающие с установленными уставом статьи. Как правило, он более агрегирован, более укрупнено показывает состав активов и пассивов. Позволяет произвести более детализированный анализ имущественного и финансового потенциалов предприятия.

Существуют различные трактовки понятия аналитический баланс, тем не менее, в любом случае предназначение процесса трансформации достаточно очевидно – представить баланс в форме, более пригодной для анализа и реальной с позиции оценки. Построение аналитического баланса преследует две цели:

1. повысить реальность балансовых оценок имущества в целом и отдельных его компонентов

2. представить баланс в форме, облегчающих расчет основных аналитических коэффициентов, наглядность и пространственно-временную сопоставимость.

Аналитический баланс используется при проведении вертикального и горизонтального анализа, в ходе которого изучаются структура баланса, тенденции изменения его отдельных статей и разделов, степень прогрессивности и оптимальности имущества предприятия.

|

Таблица 1 |

||||||||

|

Аналитический баланс предприятия |

||||||||

| Порядок расчета (коды строк ф. №1) | Абсолютные значения, т.р. | Удельный вес, % | Изменения | |||||

| Наименование статей | на н.г. | на к.г. | на н.г. | на к.г. | абсолютных значений, т.р. | удельного веса, % | в % к началу года | |

| Нематериальные активы | 110 | 4758 | 4522 | 1,41490497 | 1,35767256 | -236 | -0,05723241 | -4,96006726 |

| Основные средства | 120 | 240219 | 246319 | 71,4348588 | 73,9541238 | 6100 | 2,519264995 | 2,53934951 |

| Незавершенное строительство | 130 | 90 | 7118 | 0,02676365 | 2,1370883 | 7028 | 2,11032465 | 7808,888889 |

| Доходные вложения в материальные ценности | 135 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Долгосрочные финансовые вложения | 140 | 6 | 6 | 0,00178424 | 0,00180142 | 0 | 0,0000172 | 0 |

| Прочие внеоборотные активы | 150 | 0 | 0 | 00 | 0 | 0 | 0 | 0 |

|

Итого внеоборотные активы |

190 | 245073 | 257965 | 72,8783116 | 77,450686 | 12892 | 4,572374412 | 5,26047341 |

| Запасы | 210 | 42150 | 47077 | 12,5343095 | 14,1342661 | 4927 | 1,599956558 | 11,68920522 |

| НДС по приобретенным ценностям | 220 | 19312 | 9136 | 5,74288459 | 2,74296694 | -10176 | -2,99991764 | -52,6926263 |

| Долгосрочная дебиторская задолженность | 230 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Краткосрочная дебиторская задолженность | 240 | 17252 | 11437 | 5,13029437 | 3,43381271 | -5815 | -1,69648166 | -33,706237 |

| Краткосрочные финансовые вложения | 250 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Денежные средства | 260 | 12490 | 7455 | 3,7141999 | 2,23826823 | -5035 | -1,47593167 | -40,3122498 |

| Прочие оборотные активы | 270 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

|

Итого оборотные активы |

290 | 91204 | 75105 | 27,1216884 | 22,549314 | -16099 | -4,57237441 | -17,6516381 |

|

Итого активы |

300 | 336277 | 333070 | 100 | 100 | -3207 | 0 | -0,95367807 |

| Уставный капитал | 410 | 10 | 10 | 0,00297374 | 0,00300237 | 0 | 2,8633E-05 | 0 |

| Собственные акции, выкупленные у акционеров | 411 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Добавочный капитал | 420 | 14893 | 14893 | 4,42878936 | 4,47143243 | 0 | 0,04264307 | 0 |

| Резервный капитал | 430 | 2 | 2 | 0,00059475 | 0,00060047 | 0 | 5,72659E-06 | 0 |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 192229 | 257723 | 57,1638857 | 77,3780286 | 65494 | 20,21414292 | 34,07082178 |

|

Итого капитал и резервы |

490 | 207134 | 272628 | 61,5962436 | 81,8530639 | 65494 | 20,25682035 | 31,61914509 |

| Долгосрочные займы и кредиты | 510 | 66921 | 19313 | 19,9005582 | 5,7984808 | -47608 | -14,1020774 | -71,1405986 |

| Прочие долгосрочные обязательства | 520 | 1700 | 192 | 0,50553561 | 0,05764554 | -1508 | -0,44789008 | -88,7058824 |

|

Итого долгосрочные обязательства |

590 | 68621 | 19505 | 20,4060938 | 5,85612634 | -49116 | -14,5499674 | -71,5757567 |

| Краткосрочные займы и кредиты | 610 | 19962 | 15000 | 5,93617762 | 4,50355781 | -4962 | -1,4326198 | -24,8572287 |

| Кредиторская задолженность | 620 | 40560 | 25937 | 12,061485 | 7,78725193 | -14623 | -4,2742331 | -36,0527613 |

| Задолженность перед участниками по выплате доходов | 630 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Доходы будущих периодов | 640 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Резервы предстоящих расходов | 650 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Прочие краткосрочные обязательства | 660 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

|

Итого краткосрочные обязательства |

690 | 60522 | 40937 | 17,9976626 | 12,2908097 | -19585 | -5,7068529 | -32,3601335 |

|

Итого капитал, |

700 | 336277 | 333070 | 100 | 100 | -3207 | 0 | -0,95367807 |

|

в том числе: собственный капитал |

490+ |

207134 | 272628 | 61,5962436 | 81,8530639 | 65494 | 20,25682035 | 31,61914509 |

|

заемный капитал |

590+690-640-650 | 129143 | 60442 | 38,4037564 | 18,1469361 | -68701 | -20,2568203 | -53,1976181 |

Анализируя данные аналитического баланса можно сделать следующие выводы по основным разделам баланса. За отмеченный период увеличилась доля внеоборотных активов (на 4,57%) в общей сумме активов предприятия, также возросла их абсолютная величина на 12892 тыс. руб., т.е. прирост составил 5,26%. Это говорит о том, что предприятие в отчетном году больше проводило инновационной деятельности, и что на предприятии возникают активы в материально-вещественной форме как результат определенных сделок. Основные средства предприятия повышаются, это свидетельствует о том, что предприятие ведет новое строительство, происходит покупка нового оборудования. Темп прироста основных средств на предприятии составил 2,54%, что в абсолютном выражении = 6100 тыс. руб. – эта величина почти вдвое меньше прироста всех внеоборотных активов, такая ситуация сложилась потому что величина всех остальных элементов структуры внеоборотных активов увеличилась, так нематериальные активы уменьшились на 4,96 %, незавершенное строительство увеличилось на 7808,8%, а долгосрочные финансовые вложения не изменились.

Оборотные активы очень динамичны, многие из них потребляются в течение года и полностью переносят свою стоимость на стоимость производимой продукции. Так доля оборотных активов снизилась в общей сумме активов на 17,65%, что в абсолютном выражении составило 16099 тыс.руб. Такое резкое снижение сказалось и на динамике всех активов предприятия. Состояние запасов на предприятии, как видно из баланса, сильно увеличились на конец года на 11,68%, что может говорить о том, что предприятие вкладывает свои денежные средства в запасы для сбережения от инфляции или от других неожиданных изменений на рынке. У предприятия нет крупной дебиторской задолженности, что следует рассматривать как фактор положительно влияющий на финансовое положение организации, так же мы видим снижение ее удельного веса в итоге баланса на 33,7%. Финансовых вложений у организации нет, что говорит об отсутствии инвестиций.

Пассив баланса это сумма обязательств организации. Мы видим, что собственники организации за истекший период не выделяли средств для осуществления хозяйственной деятельности, уставный капитал может оставаться относительно неизменно сколько угодно долго и его весомость в балансе не представляет особого интереса и составляет 10 тыс. руб. Добавочный капитал и резервный капитал так же не изменялся и равен соответственно 14893 и 2 тыс. руб. Нераспределенная прибыль один из наиболее важных подразделов баланса, на который, прежде всего, обращают внимание. В структуре собственного капитала предприятия произошли изменений, так как увеличилась величина нераспределенной прибыли с 192229 тыс. руб. до 257723 тыс. руб. Таким образом, величина собственного капитала увеличилась на 31,62%.

В отчетном году у предприятия снизились долгосрочные обязательства, величина которых составляет 1508 тыс. руб. Доля краткосрочных кредитов и займов в структуре совокупного капитала снизилась на 1,437%, т.е. их величина снизилась по сравнению с прошлым годом на 24,85% (или с 19962 до 15000 тыс.руб.). Также снизилась величина кредиторской задолженности с 40560 тыс.руб. до 25937 тыс.руб., такое снижение составило 36,05 %. Все это сказалось на снижении доли совокупной величины краткосрочных обязательств с 60522 тыс.руб. до 40937 тыс.руб., т.е на 32,36%. Таким образом увеличилась величина собственного капитала на 31,62%, а заемного снизилась на 53,19%, следовательно предприятие платежеспособное. Что сказалось на снижении совокупной величины капитала предприятия на 3207 тыс.руб., или на 0,954%.

2. Показатели финансовой независимости, структуры капитала и мобильности предприятия

Рассчитаем рассмотренные коэффициенты и результаты сведем в таблицу 2.

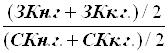

![]() .

.

![]() .

.

![]() .

.

![]()

![]()

![]()

![]()

Таблица 2

Показатели финансовой независимости, структуры капитала и мобильности предприятия

| № п/п | Наименование показателя | Порядок расчета | Нормативное значение | Фактические значения | Изменение | |

| на н.г. | на к.г. | |||||

| 1. | Коэффициент автономии | СК/СовК | ≥0,5 | 0,615962436 | 0,818530639 | 0,2025682 |

| 2. | Коэффициент финансовой зависимости | ЗК/СовК | ≤0,5 | 0,384037564 | 0,181469361 | -0,2025682 |

| 3. | Коэффициент равновесия | СК/ЗК | ≥1 | 1,603911943 | 4,510572119 | 2,90666018 |

| 4. | Коэффициент финансового риска | ЗК/СК | ≤1 | 0,623475624 | 0,221701366 | -0,40177426 |

| 5. | Коэффициент финансовой устойчивости | (СК+ДЗК)/СовК | >0,5 | 0,820023374 | 0,877091903 | 0,05706853 |

| 6. | Коэффициент мобильности | ОА/СовА | - | 0,271216884 | 0,22549314 | -0,04572374 |

| 7. | Индекс постоянного актива | ВнА/СК | ≤1 | 1,183161625 | 0,946216089 | -0,23694554 |

Рассчитав, все необходимые показатели финансовой независимости и структуры капитала, можно сделать вывод о том, что почти все рассчитанные коэффициенты соответствует нормативным значениям.

Коэффициент автономии - характеризует долю собственного капитала в валюте баланса. Снижение данного показателя от нормативного значения, которое должно быть не менее 0,5, в противном случае это указывает на ослабевание финансовой независимости предприятия от внешних источников. На начало года этот показатель составил, 0,6159 в динамике он увеличился на 0,2026, и как следствие коэффициент финансовой зависимости снизился на 0,2025. Это свидетельствует о росте величины собственного капитала, что отражается также в коэффициенте финансового равновесия, его величина также возросла на 2,9066, что привело соответственно к снижению «плеча финансового рычага» на 0,4017.

Коэффициент равновесия показывает соотношение собственного и заемного капитала. Он превышает, норму практически в 4 раза, отсюда следует преобладание собственного капитала на предприятии. Коэффициент финансового риска (плечо финансового рычага) – это отношение заемного капитала к собственному. Чем он меньше, ближе к «0», тем более финансово- устойчивое данное предприятие. В нашем случае коэффициент равен 0,623, а в динамике уменьшается до 0,2217, что положительно характеризует наше предприятие.

Вырос и коэффициент финансовой устойчивости, с 0,82 до 0,877 (или на 0,057). Как уже отмечалось ранее (при анализе аналитического баланса) снизилась величина оборотных активов, и как следствие снизилась и его доля в совокупных активах, т.е. коэффициент мобильности снизился с 0,2712 до 0,225. Коэффициент мобильности характеризует общую долю активов в имуществе предприятия. В динамике показатель уменьшается что, следует, снижение доли активов в имуществе.

Индекс постоянного актива снижается: за прошедший год его величина уменьшилась с 1,183 до 0,946 (при нормативе: <1), что свидетельствует о росте внеоборотных активов.

3. Показатели обеспеченности предприятия собственными оборотными средствами

СОСн.г.=207134+68621-245073=30682;

СОСк.г.=272628+19505-257965=34168.

Таблица 3

Показатели обеспеченности предприятия собственными оборотными средствами

| № п/п | Наименование показателя | Порядок расчета | Нормативное значение | Фактические значения | Изменение | |

| на н.г. | на к.г. | |||||

| 1. | Величина собственных оборотных средств, т.р. | СК+ДЗК-ВнА | - | 30682 | 34168 | 3486 |

| 2. | Коэффициент обеспеченности собственными источниками оборотных активов | СОС/ОА | ≥0,1 | 0,336410684 | 0,454936422 | 0,1185257 |

| 3. | Коэффициент обеспеченности собственными источниками запасов | СОС/З | 0,6-0,8 | 0,727924081 | 0,725789664 | -0,0021344 |

| 4. | Коэффициент маневренности | СОС/СК | - | 0,148126334 | 0,125328286 | -0,022798 |

СОС – это собственные оборотные средства, показатель который гарантирует поддержание текущей деятельности, т.е. бесперебойности процесса производства.

Из таблицы видно, что величина СОС к концу года увеличилась на 3486, это свидетельствует о способности предприятия вести свою основную деятельность бесперебойно, даже без краткосрочных заемных кредитов.

Коэффициент обеспеченности собственными источниками оборотных активов увеличился на 0,1185, что показывает долю собственных средств, которая пошла на формирование оборотных активов.

Коэффициент обеспеченности собственными источниками запасов равен нормативному значению = 0,7279, что показывает независимость от внешних источников.

Оба эти коэффициента говорят, о финансовой устойчивости предприятия. Так как эти коэффициенты соответствуют нормативным значениям, то можно сказать, что предприятие финансово-устойчивое.

Рассчитанный коэффициент маневренности показывает, какая доля собственных и приравненных к ним средств вложена в оборотные средства. Видно, что данный коэффициент на конец года уменьшился на 0,0227, это говорит о недостаточной доли собственных средств вкладываемых в оборотные средства.

4. Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования

Соб-е источ. фор-я зап. (н.г.) = 207134-245073=-37939

Соб-е источ. фор-я зап. (к.г.) = 272628-257965=14663

Соб-е и долгоср. источ. фор-я зап. (н.г.) = 207134+68621-245073=30682

Соб-е и долгоср. источ. фор-я зап. (к.г.) = 272628+19505-257965=34168

Общая сумма норм-х источн-в фор-я зап. (н.г.) = 207134+68621-245073+19962=50644

Общая сумма норм-х источн-в фор-я зап. (к.г.) = 272628+19505-257965+15000=49168

Таблица 4

Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования

| Наименование показателя | Порядок расчета | Значение | |

| на н.г. | на к.г. | ||

| Величина запасов, т.р. | 210 | 42150 | 47077 |

| Собственные источники формирования запасов, т.р. | СК-ВнА | -37939 | 14663 |

| Собственные и долгосрочные источники формирования запасов, т.р. | СК+ДЗК-ВнА | 30682 | 34168 |

| Общая сумма нормальных источников формирования запасов, т.р. | СК+ДЗК+КЗК-ВнА | 50644 | 49168 |

| Тип финансовой устойчивости | Неустойчивое финансовое положение | Неустойчивое финансовое положение | |

Финансовая устойчивость предприятия – это такое состояние его финансовых ресурсов, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого риска.

Тип финансовой устойчивости:

![]() Запасы £ СК-ВнА абсолютная финансовая устойчивость.

Запасы £ СК-ВнА абсолютная финансовая устойчивость.

Если Запасы > СК-ВнА, то рассчитываем далее,

![]() Запасы £ СК+ДЗК-ВнА нормальная финансовая

устойчивость.

Запасы £ СК+ДЗК-ВнА нормальная финансовая

устойчивость.

Если Запасы > СК+ДЗК-ВнА, то рассчитываем далее,

![]() Запасы £ СК+ДЗК+КЗК-ВнА неустойчивое финансовое

положение.

Запасы £ СК+ДЗК+КЗК-ВнА неустойчивое финансовое

положение.

![]() Если Запасы > СК+ДЗК+КЗК-ВнА кризисное финансовое

положение.

Если Запасы > СК+ДЗК+КЗК-ВнА кризисное финансовое

положение.

Так как З (42150) > Собственных источников формирования запасов (-37939), то рассчитываем дальше. З(42150) > Собственных и долгосрочных источников формирования запасов (30862), рассчитываем дальше. З (42150) < Общей суммы нормальных источников (50644), значит у предприятия неустойчивое финансовое положение.

На конец года состояние предприятия не улучшилось 47077< 49168 т.р.

5. Оценка ликвидности баланса

Активы предприятия делятся на:

А1 = 250+260 – наиболее ликвидные активы: денежная наличность и краткосрочные финансовые вложения.

А1н.г. = 0+12490=12490

А1к.г. = 0+7455=7455

А2 = 240+270 – быстро реализуемые активы: краткосрочная дебиторская задолженность, прочие оборотные активы.

А2н.г. = 17252+0 = 17252

А2к.г. = 11437+0 = 11437

А3 = 210+220 – медленно реализуемые активы: запасы и долгосрочная дебиторская задолженность.

А3н.г. = 42150+19312 = 61462

А3к.г. = 47077+9136 = 56123

А4 = 190+230– труднореализуемые активы: внеоборотные активы, НДС по приобретенным ценностям.

А4н.г. = 245073+0 = 245073

А4к.г. = 257965+0 = 257965

Пассивы предприятия структурируются следующим образом:

П1 = 620 – наиболее срочные обязательства: кредиторская задолженность.

П1н.г. = 40560

П1к.г. = 25937

П2 = 610+630+660 – краткосрочные обязательства: займы и кредиты, задолженность по выплате доходов.

П2н.г. = 19962+0+0 = 19962

П2к.г. = 15000+00+0 = 15000

П3 = 590 – долгосрочные обязательства.

П3н.г. = 68621

П3к..г. = 19505

П4 = 490+640+650 – постоянные обязательства: собственный капитал.

П4н.г. = 207134+0+0 = 207134

П4кк.г. = 272628+0+0 = 272628

Таблица 5

Оценка ликвидности баланса

| Наименование группы активов, порядок расчета | Значение, т.р. | Наименование группы пассивов, порядок расчета | Значение, т.р. | Знак | Величина платежного избытка (недостатка), т.р. | ||||

| н.г. | к.г. | н.г. | к.г. | н.г. | к.г. | н.г. | к.г. | ||

| А1 | 12490 | 7455 | П1 | 40560 | 25937 | < | < | -28070 | -18482 |

| А2 | 17252 | 11437 | П2 | 19962 | 15000 | < | < | -2710 | -3563 |

| А3 | 61462 | 56213 | П3 | 68621 | 19505 | < | > | -7159 | 36708 |

| А4 | 245073 | 257965 | П4 | 207134 | 272628 | > | < | -37939 | 14663 |

Ликвидность организации характеризуется способностью ее активов превращаться в денежные средства с целью погашения обязательств по мере наступления их сроков. Баланс предприятия считается ликвидным, если выполняются следующие неравенства:

1. A1>П1

2. А2>П2

3. А3>П3

4. А4<П4

Оценка ликвидности по состоянию на начало отчетного периода:

1. 12490 < 40560

2. 17250 < 19962

3. 61462 < 68621

4. 245073 > 207134

из выше представленных выражений видно, что баланс на начало отчетного периода абсолютно неликвидный, так как не выполняется не одно условие. Это говорит о превышении на предприятии кредиторских задолженностей над денежными средствами, т.е. у организации не хватает денежных средств для расчетов по срочным обязательствам.

Оценка ликвидности по состоянию на конец отчетного периода:

1. 7455 < 25937

2. 11437 < 15000

3. 56213 > 19505

4. 257965 < 272628

баланс на конец отчетного года стал неабсолютно ликвидным, так как выполняются последних два условия.

Анализируя данные таблицы можно сделать вывод о том, что из необходимых для абсолютной ликвидности четырех неравенств выполняется два: медленно реализуемые активы (запасы и дебиторская задолженность сроком более 12 месяцев) превышают долгосрочные пассивы, таким образом, предприятие платежеспособно лишь в долгосрочном периоде и собственный капитал превышает труднореализуемые активы, таким образом на предприятии присутствуют собственные оборотные средства. При этом величина платежного избытка по медленно реализуемым активам значительно уменьшилась с -7159 тыс. руб. до 36708 тыс. руб. Расплатиться по своим текущим обязательствам предприятие не в состоянии, так как не выполняются первые два неравенства. То есть фирма не платежеспособна в краткосрочном периоде. А величина платежного избытка по собственному капиталу увеличилась с -37939 тыс. руб. до 14663 тыс. руб. Это говорит, о том что собственный капитал начинает превышать внеоборотные активы к концу года. Величина платежного недостатка по наиболее ликвидным активам возросла с 28070 тыс. руб. до 18482 тыс. руб. При этом наблюдается отрицательная тенденция в увеличении величины платежного недостатка по быстро реализуемым активам с 2710 тыс. руб. до 3563 тыс. руб.

6. Показатели платежеспособности предприятия

Таблица 6

Показатели платежеспособности предприятия

| № п/п | Наименование показателя | Порядок расчета | Нормативное значение | Фактические значения | Изменение | |

| на н.г. | на к.г. | |||||

| 1. | Коэффициент абсолютной ликвидности |

|

|

0,206371 | 0,18210 | -0,024262 |

| 2. | Коэффициент промежуточной ликвидности |

|

|

0,491424 | 0,46148 | -0,029935 |

| 3. | Коэффициент текущей ликвидности |

|

|

1,506956 | 1,83464 | 0,327692 |

Платежеспособность предприятия – это наличие у него средств достаточных для уплаты долгов по краткосрочным обязательствам и единовременного осуществления финансово-хозяйственной деятельности.

Оценка платежеспособности предприятия осуществляется с помощью коэффициентов платежеспособности, являющихся относительными величинами. Они отражают возможности предприятия погасить краткосрочную задолженность за счет тех или иных элементов оборотных средств.

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочной задолженности может быть покрыта наиболее ликвидными оборотными активами – денежными средствами и краткосрочными финансовыми вложениями. В динамике этот показатель уменьшился на 0,0242. Показатель на конец года не соответствует нормативному, т.е. краткосрочная задолженность не может быть погашена за счет наиболее ликвидных оборотных активов.

Коэффициент промежуточной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить за счет наиболее ликвидных и быстрореализуемых активов. В течение анализируемого периода этот показатель уменьшился с 0,491 до 0,461, нормативное значение этого показателя не менее 1, в действительности он не составляет лишь половину нормы. Это свидетельствует, что предприятие не может погасить даже половину обязательств за счет наиболее ликвидных и быстрореализуемых активов.

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы предприятия превышает его краткосрочные обязательства. Нормальный уровень коэффициента должен быть не менее 2, за анализируемый период в нашем случае он увеличился на 0,3277, что говорит о состоятельности предприятия отвечать почти по всем своим обязательствам.

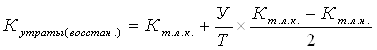

7. Оценка удовлетворительности структуры баланса и прогноз утраты (восстановления) платежеспособности

![]()

Таблица 7

Оценка удовлетворительности структуры баланса

и прогноз утраты (восстановления) платежеспособности

| Наименование показателя | Порядок расчета | Нормативное значение | Фактическое значение | |

| на н.г. | на к.г. | |||

| Коэффициент текущей ликвидности |

|

|

1,506956 | 1,83464 |

| Коэффициент обеспеченности собственными оборотными средствами | СОС/ОА |

|

0,336410 | 0,4549364 |

| Коэффициент утраты платежеспособности за период, равный 3 месяцам |

|

>1 | - | |

| Коэффициент восстановления платежеспособности за период, равный 6 месяцам |

|

>1 | 0,9993 | |

При оценки удовлетворительности структуры баланса используют коэффициенты текущей ликвидности, обеспеченности собственными оборотными средствами и утраты (восстановления) платежеспособности. Если один из первых двух коэффициентов не соответствует своему нормативному значению, то структура баланса признается не удовлетворительной, а предприятие не платежеспособным. Из таблицы видно, что коэффициент текущей ликвидности ниже нормативного значения, значит, рассчитываем коэффициент восстановления платежеспособности предприятия. Коэффициент восстановления платежеспособности за период равный 6 месяцам, равен 0,9993. Это означает, что через 6 месяцев предприятие станет платежеспособным.

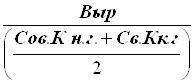

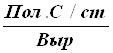

8. Анализ показателей оборачиваемости капитала предприятия

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Таблица 8

Анализ показателей оборачиваемости капитала предприятия

| № п/п | Наименование показателя | Порядок расчета | Значения | Изменение | |

| пр. год | отч. год | ||||

| 1. | Оборот за год, т.р. | Выручка | 511099 | 652598 | 141499 |

| 2. | Среднегодовая величина совокупного капитала, т.р. |

|

281512,5 | 334673,5 | 53161 |

| 3. | Коэффициент оборачиваемости совокупного капитала |

|

1,815546379 | 1,949954209 | 0,13440783 |

| 4. | Продолжительность одного оборота совокупного капитала, дн. |

|

198,2874159 | 184,61972 | -13,66769599 |

| 5. | Среднегодовая величина собственного капитала, т.р. |

|

176588,5 | 239881 | 63292,5 |

| 6. | Коэффициент оборачиваемости собственного капитала |

|

2,894293796 | 2,720507252 | -0,173786545 |

| 7. | Продолжительность одного оборота собственного капитала, дн. |

|

124,3826734 | 132,3282633 | 7,945589926 |

| 8. | Среднегодовая величина заемного капитала, т.р. |

|

104924 | 94792,5 | -10131,5 |

| 9. | Коэффициент оборачиваемости заемного капитала |

|

4,871135298 | 6,884489807 | 2,013354509 |

| 10. | Продолжительность одного оборота заемного капитала, дн. |

|

73,90474253 | 52,29145661 | -21,61328592 |

| 11. | Среднегодовая величина оборотных активов, т.р. |

|

82347,5 | 83154,5 | 807 |

| 12. | Коэффициент оборачиваемости оборотных активов |

|

6,206612223 | 7,848017846 | 1,641405624 |

| 13. | Продолжительность одного оборота оборотных активов, дн. В том числе: |

|

58,00265702 | 45,87145532 | -12,1312017 |

| 14. | продолжительность одного оборота запасов, дн. |

|

27,44415465 | 24,61064852 | -2,833506139 |

| 15. | продолжительность одного оборота дебиторской задолженности, дн. |

|

13,58014788 | 7,913018428 | -5,66712945 |

| 16. | продолжительность одного оборота краткосрочных финансовых вложений, дн. |

|

0 | 0 | 0 |

| 17. | продолжительность одного оборота денежных средств, дн. |

|

8,854214154 | 5,501242725 | -3,352971429 |

| 18. | продолжительность одного оборота прочих оборотных активов, дн. |

|

0 | 0 | 0 |

| 19. | Однодневный оборот, т.р. |

|

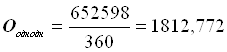

Х | 1812,772222 | Х |

| 20. | Экономия (перерасход) оборотных активов вследствие изменения оборачиваемости |

|

Х | -21991,10546 | Х |

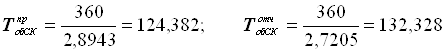

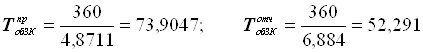

Анализируя, расчеты можно сделать вывод о росте среднегодовой величины совокупного капитала на 53161 тыс. руб. Положительной тенденцией является также снижение продолжительности одного оборота совокупного капитала с 198,3 дней до 184,6 дней, при этом увеличилась величина коэффициента оборачиваемости (с 1,8155 до 1,9499). По сравнению с прошлым годом уменьшилось количество дней оборота заемного капитала с 73,9 дней до 52,29. Уменьшение составило почти месяц. Такое положение объясняется уменьшением долгосрочных обязательств при одновременном снижении краткосрочных. Что касается оборачиваемости собственного капитала, то коэффициент оборачиваемости увеличился с 2,894 до 2,7205, что способствовало снижению периода одного оборота на 7,9 дней.

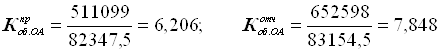

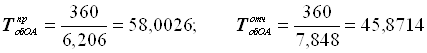

Среднегодовая величина оборотных активов за рассматриваемый период увеличилась на 807 тыс. руб., при этом коэффициент оборачиваемости возрос с 6,206 до 7,848, вследствие чего сократилась продолжительность одного оборота на 12,13 дней. Что касается отдельных элементов оборотных активов, то можно отметить значительное снижение продолжительности одного оборота запасов практически на 2,8 дней (с 27,44 до 24,61 дней). А также снижение продолжительности одного оборота дебиторской задолженности с 13,58 до 7,91 дней. Краткосрочных финансовых вложений вообще отсутствуют. Продолжительность оборота денежных средств снизилась с 8,854 до 5,501дней. Однодневный оборот в отчетном году составил 1812,77 дней. Экономия оборотных активов составила 21991,105 тыс. руб.

9. Анализ состава, структуры и динамики

финансовых результатов предприятия

Таблица 9

Анализ состава, структуры и динамики финансовых результатов предприятия

| Наименование показателя | Порядок расчета (коды строк) | Абс. зн., т.р. | Уд. вес, % | Изменения | Темп прироста, % | |||

| За предыдущий период | За отчетный период | За предыдущий период | За отчетный период | Абс. значений, т.р. | Удельного веса, % | |||

| Выручка | 010 | 511099 | 652598 | 100 | 100 | 141499 | - | 27,68524298 |

| Себестоимость проданной продукции | 020 | 402772 | 522811 | 78,80508473 | 80,112259 | 120039 | 1,30717427 | 29,80321373 |

| Валовая прибыль | 029 | 108327 | 129787 | 21,19491527 | 19,887741 | 21460 | -1,30717427 | 19,81038892 |

| Коммерческие расходы | 030 | 4873 | 5377 | 0,953435636 | 0,823937554 | 504 | -0,12949808 | 10,3427047 |

| Управленческие расходы | 040 | 0 | 0 | 0 | 0 | |||

| Прибыль(убыток) от продаж | 050 | 103454 | 124410 | 20,24147964 | 19,06380344 | 20956 | -1,17767619 | 20,25634582 |

| Сальдо операционных доходов и расходов | 60-70+80+90-100 | 0 | 0 | 0 | 0 | 0 | 0 | |

| Сальдо внереализационных доходов и расходов | 120-130 | -7808 | -1094 | -1,527688373 | -0,167637657 | 6714 | 1,36005072 | -85,9887295 |

| Прибыль(убыток) до налогообложения | 140 | 102360 | 116602 | 20,02743108 | 17,86735479 | 14242 | -2,1600763 | 13,91363814 |

| Отложенные налоговые активы и обязательства | 141+142 | 0 | 0 | 0 | 0 | |||

| Текущий налог на прибыль | 150 | 24566 | 27327 | 4,806505198 | 4,187417062 | 2761 | -0,61908814 | 11,23911097 |

| Сальдо чрезвычайных доходов и расходов | 170-180 | 0 | 0 | 0 | 0 | 0 | 0 | |

| Чистая прибыль (убыток) отчетного периода | 190 | 77794 | 89275 | 15,22092589 | 13,67993773 | 11481 | -1,54098816 | 14,75820757 |

Каждое предприятие, прежде чем начать производство определяет какой доход, оно может получить.

Прибыль предприятия зависит от цены продукции и затрат на производство. Цена на рынке есть следствие взаимодействия спроса и предложения. Затраты на производство продукции могут возрастать или снижаться в зависимости от потребляемых объемов ресурсов, уровня техники, организации производства и других факторов.

Из расчетов следует, что за рассматриваемый период значительно возросла выручка то продаж у предприятия с 511099 тыс. руб. до 652598 тыс. руб., т.е. темп прироста составил 27,685 %. По большей части это объясняется ростом себестоимости производимой продукции, она увеличилась на 29,8 %.

Значительный рост наблюдается и в размере валовой прибыли, она возросла с 108237 тыс. руб. до 129787 тыс. руб., что обеспечило ее прирост в 19,81 %.

Также возросли коммерческие расходы на 10,34 %. При этом полностью исчезли из расходных статей управленческие расходы.

Прибыль от продаж в рассматриваемом периоде возросла на 20,256% (с 103454 тыс. руб. до 124410 тыс. руб.). Однако отсутствие операционных доходов и расходов и высокие внереализационные расходы предприятию не помешало получать довольно высокую прибыль. И тем самым увеличился налог на прибыль на 2761 тыс. руб.

Чистая прибыль увеличилась на 11481 тыс. руб. и в отчетном году составила 89275 тыс. руб. а изменение доли чистой прибыли составило 1,54 % от выручки.

10. Оценка показателей рентабельности

![]()

![]()

Таблица 10

Оценка показателей рентабельности

| № п/п | Наименование показателя |

Порядок расчета По форме №2 |

Значения | Изменение | |

| пр. год | отч. год | ||||

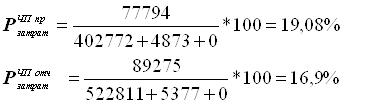

| 1. | Окупаемость затрат по чистой прибыли |

|

19,08376161 | 16,90212576 | -2,181635848 |

| 2. | Рентабельность продаж по прибыли от продаж |

|

20,24147964 | 19,06380344 | -1,177676191 |

| 3. | Рентабельность продаж по чистой прибыли |

|

15,22092589 | 13,67993773 | -1,540988161 |

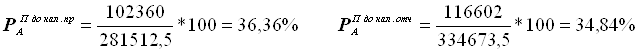

| 4. | Рентабельность активов по прибыли до налогообложения |

|

36,36072999 | 34,84052367 | -1,520206311 |

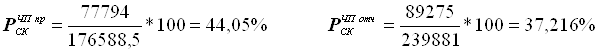

| 5. | Рентабельность собственного капитала по чистой прибыли |

|

44,05383137 | 37,21636978 | -6,837461582 |

Результативность и экономическая целесообразность функционирования предприятия оценивается не только абсолютными, но и относительными показателями. Относительными показателями является система показателей рентабельности.

В широком смысле слова понятие рентабельности означают прибыльность, доходность. Предприятие считается рентабельным, если результаты от реализации продукции покрывают издержки производства и, кроме того, образуют сумму прибыли, достаточную для нормального функционирования предприятия.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий их смысл в определении суммы прибыли с одного рубля вложенного капитала. И поскольку это относительные показатели они практически не подвержены инфляции.

Окупаемость затрат по чистой прибыли показывает какую прибыль предприятие получает с каждого затраченного рубля. В базисном периоде этот показатель составил, – 19,08 % в динамики уменьшился на 2,181 это происходит вследствие уменьшении доли прибыли в общей стоимости продукции.

Рентабельность продаж по чистой прибыли убывает, это вызвано незначительным увеличением выручки предприятия. Рентабельность активов по прибыли до налогообложения показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы. В динамике показатель уменьшился с 36,36 до 34,84 %. Это говорит об уменьшении рентабельности активов, в свою очередь это вызвано увеличением прибыли.

Рентабельность собственного капитала отражает долю прибыли в собственном капитале. Этот показатель уменьшился на 6,837, это свидетельствует о снижении прибыльности собственного капитала.

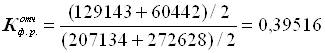

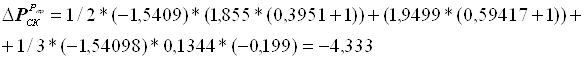

11.Исходные данные для факторного анализа показателей рентабельности

Факторный анализ – комплексное систематизированное изучение причин, обуславливающих то или иное состояние исследуемого объекта. На основании этого изучения происходит выделение конкретных факторов, определяющих это состояние. Анализ определяет характер и вид взаимосвязи между выделенными и результирующими показателями, это измерение фактора и его влияния на величину результирующего показателя. Анализ позволяет выявить резервы, разработать мероприятия, позволяющие усилить или ослабить действие тех или иных факторов, что необходимо для решения прикладных задач.

![]()

Таблица 11

Исходные данные для факторного анализа показателей рентабельности

| № п/п | Наименование показателя | Порядок расчета | Значения | Изменение | |

| пр. год | отч. год | ||||

| 1. | Рентабельность продаж по прибыли до налогообложения |

|

20,02743108 | 17,86735479 | -2,160076297 |

| 2. | Коэффициент оборачиваемости совокупных активов |

|

1,815546379 | 1,949954209 | 0,13440783 |

| 3. | Рентабельность продаж по чистой прибыли |

|

15,22092589 | 13,67993773 | -1,540988161 |

| 4. | Среднегодовая величина коэффициента финансового риска |

|

0,594172327 | 0,395164686 | -0,199007641 |

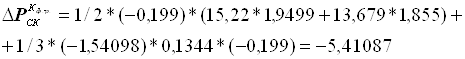

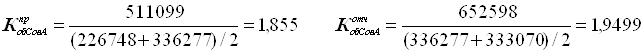

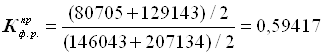

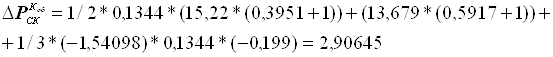

12.Факторный анализ показателей рентабельности

![]()

![]()

Найдем вклад каждого из факторов в величину отклонения результативного показателя (т.е. величину отклонения экономической рентабельности или рентабельности собственного капитала под влиянием рентабельности от продаж, коэффициента оборачиваемости совокупных активов и коэффициента финансового риска).

![]()

![]()

Таблица 12

Факторный анализ показателей рентабельности

| Фактор | Расчет влияния | Размер влияния |

| 1) оценка влияния факторов на изменение показателя рентабельности совокупных активов по прибыли до налогообложения | ||

| Рентабельность продаж по прибыли до налогообложения |

|

-4,066884283 |

| Оборачиваемость совокупных активов |

|

2,546677972 |

| Суммарное влияние факторов |

|

-1,520206311 |

| 2) оценка влияния факторов на изменение показателя рентабельности собственного капитала по чистой прибыли | ||

| Рентабельность продаж по чистой прибыли |

|

-4,33304074 |

| Оборачиваемость совокупных активов |

|

2,906456563 |

| Коэффициент финансового риска |

|

-5,4108774 |

| Суммарное влияние факторов |

|

-6,83746158 |

Анализируя влияние факторов на экономическую рентабельность можно сделать вывод о том, что наибольшее влияние оказывает рентабельность продаж, ее вклад в общее изменение экономической рентабельности составляет 4,06688, но также влияние коэффициента оборачиваемости совокупных активов равного 2,546 сказывается на изменении рентабельности.

Во второй факторной модели наибольшее влияние на показатель рентабельности собственного капитала оказывает коэффициент финансового риска, который составляет 5,4108, также рентабельность продаж = 4,333. Влияние коэффициента оборачиваемости совокупных активов незначительна и составляет 2,9065.

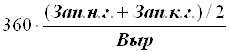

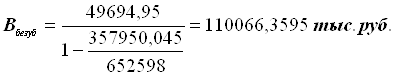

13. Расчет безубыточного объема продаж и запаса финансовой прочности в отчетном году

Рассчитаем рассмотренные показатели:

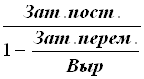

![]()

![]()

![]()

![]()

![]()

![]()

Таблица 13

Расчет безубыточного объема продаж и запаса финансовой

прочности в отчетном году

| № п/п | Наименование показателя | Порядок расчета (коды строк) | Величина показателя |

| 1. | Объем продаж за отчетный год, т.р. | Выр. | 652598 |

| 2. | Сумма переменных затрат, т.р. |

|

357950,0459 |

| 3. | Сумма постоянных затрат, т.р. |

|

49694,95407 |

| 4. | Безубыточный объем продаж, т.р. |

|

110066,3595 |

| 5. | Запас финансовой прочности, т.р. | Выр.от.г.- Выр.без. | 542531,6405 |

| 6. | Запас финансовой прочности, % |

|

83,13412553 |

Безубыточный объем продаж – это минимальный объем выпускаемой продукции, при котором обеспечивается нулевая прибыль. Безубыточный объем продаж составил 110066,359 тыс. руб. При такой выручке прибыль и рентабельность равны нулю.

Запас финансовой прочности показывает, на сколько может сократиться объем реализации продукции, прежде чем предприятие понесет убытки. Он рассчитывается как разница между объемом продаж и безубыточным объемом. Этот показатель составил 83,134 % объем реализации можно сократить на этот процент и предприятие не понесет убытки, он составляет намного больше половины объема производства. Предприятию необходимо постоянно следить за запасом финансовой прочности, выяснять насколько близок, или далек порог рентабельности, ниже которого не должна опускаться выручка предприятия. Это очень важный показатель для оценки финансовой устойчивости предприятия.

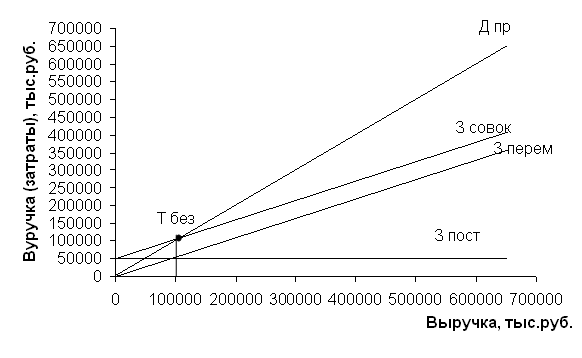

Изобразим величину безубыточного объема продаж на графике безубыточности (рис.1).

![]()

![]()

|

|

|

Рис. 1. График безубыточности

14. Динамика объемов продаж продукции

Объем реализации продукции может выражаться в сопоставимых, плановых и действующих ценах. Определим индекс роста на основе расчета объема продаж в отчетном году в сопоставимых ценах.

Выр. в сопост. ценах ![]() тыс. руб.

тыс. руб.

Таблица 14

Динамика объемов продаж продукции

| Объем продаж продукции, т.р. | Изме-нение, т.р. | Темп прироста, % | Индекс роста | ||

| пр. год | отч. год в ценах пр. года | отч. год | |||

| 1 | 2 | 3 | 4=2-1 | 5=4/1*100 | 2/1 |

| 511099 | 578031,8866 | 652598 | 66932,88663 | 13,09587509 | 1,130958751 |

В ценах базисного года объем продаж в отчетном году вырос на 13,09 %.

15. Анализ использования трудовых ресурсов

Производительность труда является фактором прямого воздействия. Основную роль в производственном процессе играет производственный персонал предприятия.

Задачи анализа трудовых ресурсов:

w анализ фонда оплаты труда;

w анализ обеспеченности производства трудовыми ресурсами;

w оценка движения трудовых ресурсов;

w оценка производительности труда;

w анализ использования производственного времени.

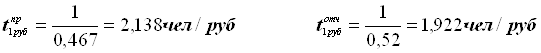

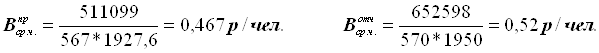

![]()

![]()

Таблица 15

Анализ использования трудовых ресурсов

| № п/п | Наименование показателя | Порядок расчета | Значения | Изме-нение | |

| пр. год | отч. Год | ||||

| 1. | Среднегодовая численность работников, чел. | Х | 567 | 570 | 3 |

| 2. | Объем продаж продукции в сопоставимых ценах, т.р. | Х | 511099 | 578031,8866 | 66932,88663 |

| 3. | Отработано часов одним работником за год в среднем |

Кол-во раб.дн* Прод-ть см. |

1927,6 | 1950 | 22,4 |

| 4. | Среднегодовая выработка одного работника, т.р./чел. |

|

901,4091711 | 1014,091029 | 112,6818581 |

| 5. | Среднечасовая выработка одного работника, р./чел. |

|

0,467632896 | 0,520046682 | 0,052413785 |

| 6. | Трудоемкость одного рубля продукции, час/р. |

|

2,138429541 | 1,922904299 | -0,215525242 |

Анализ данных таблицы 15 показывает, что в отчетном периоде увеличилось количество отработанных часов одним работником за год с 1927,6 до 1950, или на 22,4 часов. Среднегодовая выработка одного работника – это количество продукции, произведенное одним работником за год в среднем. В динамике этот показатель увеличился на 112,681тыс. руб. и составил 1014,09 тыс.руб. при увеличении среднегодовой численности персонала с 567 до 570 человек. Это свидетельствует о сокращении расходов на содержание персонала. Увеличилась и среднечасовая выработка одного работника на 0,0524 руб./чел. Результатом увеличение выработки стало очень незначительное снижение трудоемкости одного рубля продукции, всего на 0,2155 чел/руб. Трудоемкость – это показатель, который учитывает затраты труда на производство единицы продукции, трудоемкость сократилась с 2,138 до 1,922 ч. В общем можно сделать вывод об эффективном использовании трудовых ресурсов на предприятии.

16. Оценка производственного потенциала предприятия

Материальную базу предприятия образуют средства труда, которые объединяются в средства производства. Средства труда учитываются в форме основных фондов. ОФ в стоимостном выражении представляют собой основные средства, учитываемые в системе бухгалтерской отчетности. При анализе ОФ, прежде всего надо отметить, что они, являются активными элементами производства, и при правильном их использовании не только обеспечивается создание товаров, но и способствуют улучшению труда работников.

Производственный потенциал – имущество производственного назначения (как оборотные, так и внеоборотные активы).

Доля произв. пот. н.г. =

Доля произв. пот. к.г. = ![]()

Таблица 16

Оценка производственного потенциала предприятия

| Наименование показателя | Порядок расчета (коды строк) | Абс. зн-ия, т.р. | Уд. вес, % | Изменение удельного веса, % | Темп прироста, % | ||

| на н.г. | на к.г. | на н.г. | на к.г. | ||||

| Основные фонды по остаточной стоимости | 120 | 240219 | 246319 | 89,75519171 | 88,72939083 | -1,02580088 | 2,53934951 |

| Незавершенное строительство | 130 | 90 | 7118 | 0,033627512 | 2,564056382 | 2,53042887 | 7808,888889 |

| Запасы сырья и материалов | 211 | 18806 | 14006 | 7,026655408 | 5,045261827 | -1,98139358 | -25,52376901 |

| Незавершенное производство | 213 | 8523 | 10164 | 3,184525366 | 3,661290962 | 0,476765595 | 19,25378388 |

| Производственный потенциал | 120+130+211+213 | 267638 | 277607 | 100 | 100 | 3,724807389 | |

| Доля производственного потенциала в активах |

|

Х | Х | 79,58855348 | 83,34794488 | 3,759391392 | |

Из таблицы видно, что величина производственного потенциала за истекший период увеличился на 3,7248%. Такая ситуация сложилась по большей части из-за того, что незначительно снизилась величина запасов сырья и материалов с 18806 до 14006. Но увеличилась величина незавершенного строительства с 8523 до 10164. Значения всех остальных составляющих производственного потенциала возросли, в том числе величина основных производственных фондов увеличилась с 240219 до 246319. Доля же производственного потенциала в совокупных активах предприятия возросла с 79,58 % до 83,34 % (на 3,759%).

17. Анализ состава, структуры и динамики основных фондов

Активная часть = Маш. и обор-е + транс.ср-ва

Акт. ч. н.г. = 207367+10126 = 217493 тыс.руб.

Акт. ч. к.г. = 219962+9212 = 229174 тыс.руб.

Таблица 17

Анализ состава, структуры и динамики основных фондов

| Наименование показателя | Порядок расчета (№ ф., коды строк) | Абс. зн-ия, т.р. | Уд. вес, % | Изменение удельного веса, % | Темп прироста, % | ||

| на н.г. | на к.г. | на н.г. | на к.г. | ||||

| Здания | 060 | 54760 | 65531 | 19,43980972 | 21,39641037 | 1,956600649 | 19,66946676 |

| Сооружения и передаточные устройства | 065 | 5047 | 4642 | 1,791685896 | 1,515651172 | -0,27603472 | -8,024569051 |

| Машины и оборудование | 070 | 207367 | 219962 | 73,61532181 | 71,81940177 | -1,79592004 | 6,073772587 |

| Транспортные средства | 075 | 10126 | 9212 | 3,594731797 | 3,007793751 | -0,58693805 | -9,02626901 |

| Производственный и хоз. инвентарь | 080 | 1282 | 1241 | 0,455110228 | 0,405196705 | -0,04991352 | -3,198127925 |

| Земельные участки и объекты природопользования | 110 | 2868 | 4868 | 1,018140509 | 1,58944203 | 0,571301521 | 69,73500697 |

| Прочие основные средства | 100 | 240 | 815 | 0,085200043 | 0,266104202 | 0,180904159 | 239,5833333 |

| Итого основные фонды, в том числе: | 130 | 281690 | 306271 | 100 | 100 | - | 8,726259363 |

| активная часть | 070+075 | 217493 | 229174 | 77,21005361 | 74,82719552 | -2,38285808 | 5,370747564 |

Как видно из таблицы 17 за отчетный период произошли существенные изменения в наличии и структуре основных средств. Сума их возросла на 24581 тыс. руб., или на 8,726 %. Значительно увеличился удельный вес активной части фондов на 5,37%, что следует оценить положительно. По большей части это произошло из-за существенного прироста входящих в активную часть машин и оборудования с 207367 тыс. руб. до 219962 тыс. руб. (темп прироста составил 6,074 %). Необходимо отметить и увеличение стоимости зданий на 19,669 % (с 54760 тыс.руб. до 65531 тыс. руб.). Незначительно, но все же уменьшились транспортных средств (с 10126 тыс. руб. до 9212 тыс. руб.) на 9,02 %. Также уменьшились сооружения и передаточные устройства на 8,024%, производственный и хозяйственный инвентарь на 3,198%, а земельные участки и объекты природопользования увеличились на 69,73%.

18.Показатели движения и технического состояния основных фондов

Показатели движения и технического состояния основных фондов

![]()

![]()

![]()

![]()

![]()

Таблица 18

Показатели движения и технического состояния основных фондов

| № п/п | Наименование показателя | Порядок расчета | Значения | Изме-нение | |

| пр. год | отч. год | ||||

| 1. | Индекс роста ОФ |

|

1,61384 | 1,0872 | -0,52658 |

| 2. | Коэффициент обновления ОФ |

|

0,3822 | 0,0883 | -0,2939 |

| 3. | Коэффициент выбытия ОФ |

|

0,0030 | 0,0087 | 0,00569 |

| 4. | Средний срок эксплуатации ОФ |

|

323,83 | 113,860 | -209,972 |

| 5. | Коэффициент износа основных фондов по состоянию на конец года |

|

0,1472 | 0,1957 | 0,04852 |

| 6. | Коэффициент годности основных фондов по состоянию на конец года |

|

0,85277 | 0,8042 | -0,04852 |

Анализируя таблицу можно сделать вывод о том, что индекс роста основных фондов за отчетный год значительно снизился на 0,52658. Отрицательная тенденция также наметилась и в динамике коэффициента обновления. Его величина в отчетном периоде составила всего 0,0883, против 0,382 в прошлом году. За отчетный год выбыло незначительное количество оборудования, вследствие чего увеличился и коэффициент выбытия на 0,00569. Как следствие увеличения коэффициента выбытия значительно снизился средний срок эксплуатации основных средств с 323,833 лет до 113,86 лет (или на 209,972). Коэффициент износа показывает степень износа. В нашем случае он возрастает с 0,1472 до 0,1957, это следствие выбытия ОПФ. Коэффициент годности в предшествующем году 0,8527, а в отчетном 0,8042 он снизился на 0,0485.

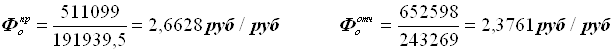

19. Анализ эффективности использования основных фондов

Эффективность работы предприятия, выполнение производственного плана и снижение себестоимости во многом зависит от размера имеющихся в хозяйстве основных фондов, их структуры и степени использования. Основные фонды это принадлежащие предприятию объекты длительного пользования, участвующие во многих циклах производственного процесса, сохраняющие свои натурально вещественную форму и переносящие свою стоимость на стоимость работ (услуг) по мере износа.

Основные задачи анализа ОФ направлены на выполнение обеспеченности предприятия ОФ, повышения степени их использования и т.д.

Основные фонды составляют большую часть имущества предприятия. В зависимости от характера участия ОФ в производстве их делят на производственные и непроизводственные.

![]()

![]()

![]()

Таблица 19

Анализ эффективности использования основных фондов

| № п/п | Наименование показателя | Порядок расчета | Значения | Изме-нение | |

| пр. год | отч. год | ||||

| 1. | Объем продаж продукции в сопоставимых ценах, т.р. | Х | 511099 | 578031,8866 | Х |

| 2. | Среднегодовая величина основных фондов по остаточной стоимости в сопоставимых ценах, т.р. |

|

191939,5 | 243269 | 51329,5 |

| 3. | Фондоотдача основных фондов, р./р. |

|

2,662813022 | 2,376101709 | -0,286711313 |

| 4. | Фондоемкость продукции, р./р. |

|

0,375542703 | 0,420857405 | 0,045314702 |

| 5. | Рентабельность основных фондов по прибыли до налогообложения |

|

53,32930429 | 47,93130239 | -5,398001901 |

| 6. | Относительная экономия (перерасход) ОФ, т.р. |

|

26193,34283 | ||

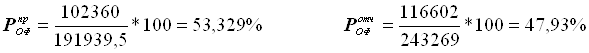

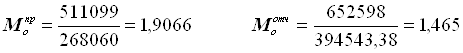

Из расчетов видно, что за истекший год значительно увеличилась стоимость основных фондов предприятия: с 191939,5 до 243269 тыс. рублей, или на 51329,5 тыс. рублей.

Фондоотдача показывает, какое количество продукции приходится на один рубль ОФ. Исходя из таблицы видно, что в базисном году на один рубль ОФ приходилось 2,6628 руб. стоимости продукции. В динамике этот показатель уменьшился на 0,2867 и составил 2,376р./р., этот показатель говорит о незначительном снижении объемов производства продукции.

Фондоемкость - это показатель обратный фондоотдаче, т.е. показывает стоимость ОФ приходящиеся на один рубль выпускаемой продукции. Соответственно, если фондоотдача в динамике уменьшилась, то фондоемкость увеличилась. Так изменение этого показателя ставили 0,04531.

Рентабельность ОФ по прибыли до налогообложения показывает, какую прибыль получает предприятие с каждого рубля вложенного в ОФ. В базисном году этот показатель составил 53,329%, в отчетном году уменьшилась на 5,398 и составил 47,931 %, т.е. в отчетном году на каждый рубль вложенный в ОС получили 58 копеек прибыли.

Показатель экономии ОПФ показывает количество сэкономленных или перерасходованных ОПФ. Перерасход ОС составил 26193,34 тыс.руб.

20. Анализ использования материальных ресурсов

![]()

Таблица 20

Анализ использования материальных ресурсов

| № п/п | Наименование показателя | Порядок расчета | Значения | Изме-нение | |

| пр. год | отч. год | ||||

| 1. | Объем продаж продукции в сопоставимых ценах, т.р. | Х | 511099 | 578031,8866 | Х |

| 2. | Материальные затраты в сопоставимых ценах, т.р. | Х | 268060 | 394543,389 | Х |

| 3. | Материалоотдача, р./р. |

|

1,906658957 | 1,465065447 | -0,44159351 |

| 4. | Материалоемкость продукции, р./р. |

|

0,524477645 | 0,682563364 | 0,158085719 |

| 5. | Экономия (перерасход) материальных ресурсов, т.р. |

|

91378,58623 | ||

Материалоотдача показывает, стоимость продукции, приходящуюся на единицу материала (сырья).

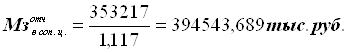

В отчетном году увеличилась величина материальных затрат в себестоимости продукции, и как следствие снизился показатель материалоотдачи с 1,90665 до 1,465р./р., или на 0,441. Соответственно обратный ему показатель материалоемкости вырос на 0,158. Перерасход материальных ресурсов составил 91378,58 тыс. руб.

21. Анализ состава, структуры и динамики затрат

Таблица 21

Анализ состава, структуры и динамики затрат

| Наименование показателя | Порядок расчета (коды строк) | Абс. значение, тыс. руб. | Уд. вес, % | Изменения | Темп прироста, % | |||

| за предыдущий период | за отчетный период | за предыдущий период | за отчетный период | абс. значений, тыс. руб. | удельного веса, % | |||

| Материальные затраты | 710 | 268060 | 353217 | 77,77407047 | 80,17236683 | 85157 | 2,398296358 | 31,76788779 |

| Затраты на оплату труда | 720 | 37812 | 46305 | 10,97065266 | 10,51020038 | 8493 | -0,460452287 | 22,46112345 |

| Отчисления на социальные нужды | 730 | 13439 | 15918 | 3,899148448 | 3,613030333 | 2479 | -0,286118115 | 18,44631297 |

| Амортизация | 740 | 10433 | 20063 | 3,026997229 | 4,553852719 | 9630 | 1,52685549 | 92,30326848 |

| Прочие затраты | 750 | 14921 | 5069 | 4,329131185 | 1,15054974 | -9852 | -3,178581445 | -66,02774613 |

|

Итого по элементам затрат |

760 | 344665 | 440572 | 100 | 100 | 95907 | – | 27,82615003 |

Материальные затраты в базисном периоде составили 268060 тыс.руб. в динамики они увеличились, и в отчетном году составили 353217 тыс.руб. доля в этом же году материальных затрат в общей их сумме составили 80,17 %. Темп прироста составил 31,76 %.

Затраты на оплату труда увеличиваются на 8493 тыс.руб. с 37812 до 46305 тыс.руб., доля затрат на оплату труда уменьшилась на 0,46 %.

Отчисления на социальные нужду в динамике увеличились, темп их прироста увеличился на 18,44 %.

Амортизационные отчисления в базисном году составили 10433 тыс.руб. а в отчетном периоде они увеличились на 9630 тыс.руб. и составили 20063 тыс.руб., это говорит о немного ускорившейся окупаемости ОПФ.

22. Анализ показателей себестоимости продукции

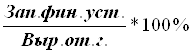

![]()

![]()

Таблица 22

Анализ показателей себестоимости продукции

| Наименование показателя | Порядок расчета (коды строк) | Значения | Изменение | |

| пр. год | отч. год | |||

| Полная себестоимость проданной продукции, т.р. |

|

407645 | 528188 | 120543 |

| Затраты на 1 рубль проданной продукции, р./р. |

|

0,797585204 | 0,809361966 | 0,011776762 |

Как видно из таблицы за истекший год полная себестоимость выпускаемой продукции увеличилась с 407645 до 528188 тыс.рублей, или на 120543 тыс. рублей. Однако за данный промежуток времени возросла и выручка от реализации на 141499 тыс. рублей, таким образом, затраты на 1 рубль проданной продукции практически не изменились, и по-прежнему составляют приблизительно 80 копеек.

Заключение

Используя результаты структуры, состава и динамики источников средств предприятия ОАО «Белгородский абразивный завод» и оценив состояние предприятия за период 2003-2004 гг., можно сделать вывод о том, что организация находится в финансово-неустойчивом состоянии, но прослеживается положительная динамика некоторых показателей, что свидетельствует о улучшении финансового состояния в будущем.

Из таблицы 3, видно, что обеспеченность предприятия собственными оборотными средствами характеризуется положительно, все показатели соответствуют нормативному значению.

По обеспеченности запасов предприятия источниками формирования можно сделать вывод, что у предприятия неустойчивое финансовое положение.

Из таблицы 8, видим, что, оценив показатели оборачиваемости капитала и его частей, прослеживается увеличение оборачиваемости, а это в свою очередь, удовлетворительно для данного предприятия. Его деловая активность и интенсивность использования капитала организации за два года повышается.

Проанализировав отчет о прибылях и убытках за 2003-2004 гг., делаем вывод, что финансовый результат предприятия в отчетном году увеличился.

Данные о росте цен на продукцию предприятия в отчетном году по сравнению с предыдущим свидетельствуют, об увеличении себестоимости продукции и увеличении объемов продаж.

Оценив производственный потенциал, видим, что предприятие в отчетном году увеличило его долю в своих активах.

После проведения анализа состава, структуры и динамики затрат предприятия за 2 года, сделаем оценку вклада отдельных факторов производства в себестоимость. Материальные затраты превышают во многом все остальные факторы.

Из таблицы 22, видим, что затраты на 1 рубль проданной товарной продукции остаются прежними.

Из таблицы 5 видно, что баланс предприятия неликвидный. Но к концу отчетного года появляются проблески и возможно в скором будущем баланс станет ликвидным.

Повышается платежеспособность предприятия. Также в таблице 15 наблюдается экономия трудовых ресурсов, среднегодовая выработка одного рабочего увеличилась на 112,681 тыс.руб./чел. в целом можно сделать вывод об эффективном использовании трудовых ресурсов. Наблюдается рост материальных ресурсов. Общая структура себестоимости изменилась при ее увеличении, что говорит об увеличении объемов производства. Показатели рентабельности немного уменьшились, но может в будущем они улучшатся. И предприятие будет финансово-устойчивое.

Список использованной литературы

1. Анализ и диагностика финансово-хозяйственной деятельности предприятия/ Табурчак П.П., Викуленко А.Е., Овчинникова Л.А. Учеб. пособие для вузов /Под ред. П.П. Табурчака, В.М. Тумина. – СПб: Химиздат, 2001

2. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2004

3. Крейнина М.Н. « Финансовое состояние предприятия. Методы оценки» - М. ЦКЗ « ДИС», 2001г.

4. Анализ финансового состояния предприятия – М.: Центр экономики и маркетинга 98г.