Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Книга: Комплексный финансовый анализ

Книга: Комплексный финансовый анализ

В. В. Бачаров

КОМПЛЕКСНЫЙ ФИНАНСОВЫЙ АНАЛИЗ

Информационное обеспечение

Анализ рыночной активности

Ипотека

Портфельный анализ

ПИТЕР.

Москва ■ Санкт-Петербург ■ Нижний Новгород ■ Воронеж

Ростов-на-Дону ■ Екатеринбург ■ Самара • Новосибирск

Киев • Харьков ■ Минск

2005

Владимир Владимирович Бочаров

КОМПЛЕКСНЫЙ ФИНАНСОВЫЙ АНАЛИЗ

Серия «Академия финансов»

Рецензенты: д. э. н., проф. В. Е. Есипов, д. э. н., проф. Т. А. Федорова.

Главный редактор Е. Строганова

Заведующий редакцией С. Жильцов

Руководитель проекта Е. Базанов

Выпускающий редактор Е. Маслова

Редактор И. Перевезенцева

Художественный редактор К. Раздевич

Корректоры М. Котова, М. Одинокова

Верстка А. Полянский

ББК 65.053 УДК 657.1

Бочаров В. В.

Б86 Комплексный финансовый анализ. — СПб.: Питер, 2005. — 432 с: ил. — (Серия «Академия финансов»),

ISBN 5-469-00739-1

В книге раскрываются различные аспекты комплексного финансового анализа и оценки деятельности предприятия. Предлагается механизм оценки финансового состояния фирмы по данным бухгалтерской отчетности. Подробно освещается методика анализа с помощью показателей финансовой устойчивости, платежеспособности и ликвидности баланса хозяйствующего субъекта. Рассматриваются новые направления изучения финансовой деятельности предприятий: операционный анализ издержек, доходов и прибыли, проектный и портфельный анализ.

Книга предназначена для специалистов финансово-бухгалтерских служб предприятий и коммерческих организаций, аспирантов и студентов экономических вузов и всех тех, кто интересуется проблемами финансово-аналитической и контрольной работы в российских компаниях.

© ЗАО Издательский дом «Питер», 2005

Все права защищены. Никакая часть данной книги не может быть воспроизведена в какой бы то ни было форме без письменного разрешения владельцев авторских прав.

ISBN 5-469-00739-1

ООО «Питер Принт». 194044. Санкт-Петербург, пр. Б. Сампсониевский, дом 29а.

Лицензия ИД № 05784 от 07.09.01.

Налоговая льгота - общероссийский классификатор продукции ОК 005-93, том 2; 953005 — литература учебная.

Подписано в печать 17.06.05. Формат 70x100/16. Усл. п. л. 34,83. Тираж 3000 экз. Заказ № 1894.

Отпечатано с готовых диапозитивов в ФГУП «Печатный двор» им. A.M. Горького Министерства РФ

по делам печати, телерадиовещания и средств массовых коммуникаций.

197110, Санкт-Петербург, Чкаловский пр., 15.

Содержание

Предисловие

Глава 1. Содержание и значение финансового анализа в деятельности предприятия

1.1.Общая характеристика финансовой деятельности

1.2.Цель и задачи финансового анализа

1.3.Классификация (виды) финансового анализа

1.4.Роль финансового анализа в принятии управленческих решений

1.5.Взаимосвязь финансового и управленческого анализа

1.6.Методы финансового анализа

1.7.Информационное обеспечение финансового анализа

1.8.Система аналитических показателей

1.9.Прогнозный финансовый анализ

1.10.Финансовое моделирование как способ изучения хозяйственной деятельности и выбора финансовой стратегии предприятия

Глава 2. Источники аналитической информации

2.1.Требования, предъявляемые к аналитической информации

2.2.Состав и содержание бухгалтерской отчетности, порядок ее составления

2.3.Бухгалтерский баланс как источник аналитической информации

2.4.Отчет о прибылях и убытках и его использование в аналитических целях

2.5.Содержание отчета об изменениях капитала

2.6.Отчет о движении денежных средств и его использование для управления денежными потоками

2.7.Содержание приложения к бухгалтерскому балансу

2.8.Взаимная увязка показателей форм бухгалтерской отчетности

Глава 3. Общая оценка финансового состояния предприятия

3.1.Характеристика аналитических процедур

3.2.Анализ динамики валюты бухгалтерского баланса

3.3.Горизонтальный и вертикальный анализ баланса

3.4.Сравнительный аналитический баланс

Глава 4. Оценка финансовой устойчивости предприятия

4.1.Абсолютные показатели финансовой устойчивости

4.2.Относительные показатели финансовой устойчивости и их анализ

4.3.Экономическое содержание понятий платежеспособности и ликвидности

4.4.Анализ показателей платежеспособности и ликвидности

4.5.Анализ кредитоспособности заемщика

Глава 5. Анализ денежных потоков

5.1.Ключевые понятия, связанные с движением денежных потоков

5.2.Классификация и методы измерения денежных потоков

5.3.Анализ потока денежных средств

5.4.Ликвидный денежный поток

5.5.Анализ использования валютных средств

5.6.Условия возникновения и регулирования дефицита (излишка) денежных средств

5.7.Планирование и анализ денежных потоков на основе составления бюджета движения денежных средств

5.8.Прогноз денежных потоков на базе разработки платежного баланса

Глава 6. Анализ деловой и рыночной активности предприятия

6.1.Система показателей для оценки деловой активности

6.2.Анализ эффективности использования оборотных активов

6.3.Анализ использования запасов

6.4.Система показателей для оценки рыночной активности

Глава 7. Анализ финансовых результатов и рентабельности предприятия

7.1.Новый порядок формирования финансовых результатов

7.2.Анализ динамики и структуры финансовых результатов

7.3.Анализ бухгалтерской прибыли

7.4.Анализ прибыли от реализации продукции

7.5.Поэлементный анализ себестоимости продукции

7.6.Операционный анализ прибыли в составе маржинального дохода

7.7.Сегментарный анализ затрат и прибыли

7.8.Система показателей для оценки рентабельности

7.9.Анализ рентабельности отдельных изделий

7.10.Система контроллинга прибыли

Глава 8. Особенности финансового анализа предприятий, имеющих признаки несостоятельности (банкротства)

8.1.Правовые основы регулирования несостоятельности (банкротства) предприятий

8.2.Зарубежный опыт оценки несостоятельности (банкротства) компаний

8.3.Критерии, используемые для анализа и оценки несостоятельности (банкротства) предприятий в России

8.4.Анализ показателей несостоятельности (банкротства) предприятия по данным бухгалтерской отчетности

Глава 9. Анализ использования основного капитала на действующем предприятии

9.1.Экономическая природа основного капитала

9.2.Классификация основного капитала по определяющим признакам

9.3.Принципы формирования основного капитала

9.4.Износ и амортизация основного капитала

9.5.Система показателей, применяемых для анализа и оценки эффективности основного капитала

9.6.Анализ использования основного капитала по данным финансовой (бухгалтерской) отчетности предприятия

Глава 10. Финансовый анализ эффективности инвестиционных проектов

10.1.Правила инвестирования

10.2.Принципы оценки инвестиционных проектов

10.3.Роль ситуационного анализа в принятии инвестиционных решений

10.4.Решения по отбору и реализации инвестиционных проектов

10.5.Критерии эффективности инвестиционных решений

10.6.Основные модели оценки инвестиционных проектов

10.7.Расчет эффективности инвестиционного проекта по стандартным критериям

10.8.Сравнительный анализ эффективности инвестиционных проектов

10.9.Анализ чувствительности проекта

10.10.Определение потребности в дополнительном финансировании проекта

10.11.Анализ безубыточности инвестиционного проекта

10.12.Анализ и оценка проектных рисков

Глава 11. Инвестиционно-ипотечный анализ

11.1.Общеэкономические и правовые аспекты ипотечного кредита

11.2.Виды ипотечных кредитов

11.3.Расчеты по ипотечным кредитам

11.4.Условия предоставления и погашения ипотечных кредитов

11.4.1. Постоянный ипотечный кредит

11.4.2. Ипотечный кредит с переменными платежами

11.5.Влияние ипотечного кредита на цену недвижимости

11.5.1. Способы финансирования недвижимости

11.5.2. Влияние финансирования на стоимость имущества

11.5.3. Виды финансовых институтов (посредников)

11.5.4. Эффект финансового левериджа (рычага)

11.5.5. Финансирование недвижимости продавцом

11.5.6. Эквивалент стоимости объекта в наличных денежных средствах

11.6.Основы ипотечно-инвестиционного анализа

11.6.1. Основные этапы анализа

11.6.2. Приобретение (покупка) недвижимости и условия финансирования

11.6.3. Текущее использование (владение) имуществом

11.6.4. Ликвидация (перепродажа) недвижимости

Глава 12. Портфельный анализ

12.1.Характерные особенности финансовых инвестиций (вложений)

12.2.Учет финансовых активов и их отражение в бухгалтерской отчетности

12.3.Типы портфелей ценных бумаг

12.4.Фундаментальный и технический анализ фондового рынка

12.5.Основные принципы создания фондового портфеля

12.6.Анализ и оценка портфеля финансовых активов акционерного общества

12.7.Диверсификация фондового портфеля

12.8.Риски, связанные с портфельными инвестициями, и способы их минимизации

Рекомендуемая литература Приложения

Приложение 1. Бухгалтерский баланс по открытому акционерному обществу машиностроительной промышленности (форма № 1).

Приложение 2. Отчет о прибылях и убытках по открытому акционерному обществу машиностроительной промышленности (форма № 2)

Приложение 3. Отчет об изменениях капитала по открытому акционерному обществу машиностроительной промышленности (форма № 3)

Приложение 4. Отчет о движении денежных средств по открытому акционерному обществу машиностроительной промышленности (форма № 4)

Приложение 5. Приложение к бухгалтерскому балансу по открытому акционерному обществу машиностроительной промышленности (форма № 5)

Предисловие

В процессе финансового анализа изучают финансово-экономическое состояние предприятия и принимают решения по управлению капиталом, денежными потоками, доходами, расходами и прибылью.

Цель такого анализа — исследовать важнейшие аспекты денежного оборота и принять меры по укреплению финансово-экономического состояния хозяйствующего субъекта. Стабильное финансовое состояние предприятия означает своевременное выполнение обязательств перед его персоналом, партнерами и государством, что предполагает финансовую устойчивость, нормализацию платежеспособности, кредитоспособности и рентабельности активов, собственного капитала и продаж.

В процессе финансового анализа выбирают и оценивают критериальные показатели, используя их для принятия обоснованных финансовых и инвестиционных решений с учетом индивидуальных особенностей деятельности хозяйствующего субъекта. Параметры, полученные в результате аналитической работы, должны быть оценены с позиции их соответствия рекомендуемым (нормативным) значениям, а также условиям деятельности конкретного предприятия. Основным объектом изучения является бухгалтерская отчетность, а его инструментарием — система аналитических показателей (абсолютных и относительных), характеризующих текущую инвестиционную и финансовую деятельность хозяйствующего субъекта.

Показатели (финансовые коэффициенты), полученные в результате анализа текущей (операционной) деятельности, используют в целях финансового планирования, прогнозирования и контроля.

С помощью инвестиционного анализа выбирают и реализуют наиболее эффективные инвестиционные проекты, отвечающие критериям требуемой рентабельности, безопасности и экономичности (минимизации капитальных затрат). Портфельный анализ необходим для формирования оптимального портфеля финансовых активов, состоящего из совокупности ценных бумаг с заданными параметрами доходности, ликвидности и риска.

Изменение тех или иных факторов внутренней и внешней среды часто вызывает потребность в корректировке финансовой стратегии и тактики с учетом воздействия этих факторов на финансовое состояние предприятия. Поэтому возникает необходимость многовариантных подходов к оценке последствий возникновения тех или иных ситуаций в хозяйственной деятельности, что должно находить отражение в финансовом анализе.

Принятые на основе финансового анализа управленческие решения можно подвергнуть корректировке в случае изменения базовых обстоятельств.

Финансовый анализ помогает принимать управленческие решения, направленные на укрепление финансово-экономического состояния предприятия в интересах собственников.

В книге приведены необходимые числовые примеры и расчеты, характеризующие те или иные методы финансового анализа, а также учтены изменения в бухгалтерском учете и отчетности, внесенные Министерством финансов РФ после подведения итогов хозяйственно-финансовой деятельности предприятий за 2003 г.

Глава 1

СОДЕРЖАНИЕ И ЗНАЧЕНИЕ ФИНАНСОВОГО АНАЛИЗА В ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1. Общая характеристика финансовой деятельности

Финансовая деятельность хозяйствующего субъекта отражает организацию денежных (финансовых) отношений, связанных с формированием и использованием его капитала, доходов и денежных фондов.

Капитал (пассивы баланса) служит источником образования активов (имущества) предприятия. Доходы выступают в форме выручки от продажи товаров (продукции, работ и услуг) и прочих операционных и внереализационных доходов.

Денежные фонды представлены фондами потребления, накопления и резервными. Они являются объектами финансового анализа, планирования и контроля. В теоретическом аспекте денежный фонд — обособившаяся часть денежных средств предприятия, получившая целевое назначение и возможность относительно самостоятельного функционирования. Денежные фонды представляют собой только часть денежных средств, находящихся в обороте предприятия. Денежные средства представляют собой деньги (в наличной и безналичной формах), находящиеся в полном распоряжении хозяйствующих субъектов и используемые ими свободно, без всяких ограничений. Исключение составляют наличные деньги, имеющиеся в кассе организации, которые могут быть израсходованы в пределах лимита, установленного банком по согласованию с его клиентами.

Денежные потоки — целенаправленное движение денежных средств при осуществлении текущей, инвестиционной и финансовой деятельности предприятия. Объективная оценка финансового состояния предприятий невозможна без анализа денежных потоков. В настоящее время многие из них имеют недостаток собственных оборотных средств и связанный с этим дефицит денежной наличности. В то же время значительное количество предприятий работают с прибылью. Таким образом, одна из задач управления финансовой деятельности организации — выявить взаимосвязи между денежными потоками и прибылью, т. е. установить, получена ли прибыль в результате эффективного использования денежных средств или за счет иных факторов.

Основная цель финансовой деятельности — авансирование капитала в производственно-торговый процесс для последующего его увеличения за счет полученной прибыли.

Прибыль выражает форму дохода предприятия, образованного за счет всех видов деятельности.

Как стоимостная категория она представляет собой конечный финансовый результат деятельности предприятия. При прочих равных условиях прибыль является показателем, который наиболее полно характеризует результативность производства, объем и качество произведенной продукции (работ, услуг), состояние производительности труда и уровень себестоимости. Прибыль — один из основных финансовых показателей бизнес-плана и оценки хозяйственной деятельности предприятий. За счет прибыли осуществляют финансирование мероприятий по производственному, научно-техническому и социальному развитию хозяйствующих субъектов любой формы собственности.

Необходимым условием нормальной финансовой деятельности служит сохранение достаточной платежеспособности, ликвидности и деловой активности в течение отчетного и прогнозного периодов. Составным элементом финансовой деятельности служит экономическое воздействие на контрагентов, которое гарантирует выполнение ими договорных обязательств перед предприятием.

У любого хозяйствующего субъекта возникают разнообразные денежные отношения между:

• предприятием и занятыми на нем работниками; эти отношения выражаются в выплате персоналу доходов по ценным бумагам (процентов и дивидендов), в оказании работникам материальной помощи и платных услуг социального характера из фонда потребления, образуемого из чистой прибыли;

• предприятием и поставщиками по поводу оплаты материальных ценностей, оборудования и услуг;

• предприятием и потребителями его продукции по поводу образования выручки от реализации товаров, работ и услуг;

• предприятием и негосударственными финансовыми институтами (коммерческими банками, фондовыми биржами, инвестиционными фондами, страховыми компаниями и др.);

• предприятием и правообладателями в связи с выплатой вознаграждения по договору коммерческой концессии;

• предприятием и учредителями доверительного управления имуществом, а также выгодоприобретателями по поводу имущества, полученного в доверительное управление, и передачи прибыли от такого управления;

• предприятием-лизингополучателем и лизингодателем по договору финансовой аренды (лизинга) в связи с выплатой обязательных лизинговых платежей;

• предприятием и налоговыми органами, пенсионными, страховыми и иными государственными внебюджетными фондами по поводу уплаты в бюджет налогов, сборов и страховых взносов (в форме единого социального налога);

• предприятием и финансовыми органами при получении ассигнований из бюджета на определенные цели (например, на финансирование капиталовложений, научно-исследовательских и опытно-конструкторских работ и пр.);

• предприятием и Центральной компанией финансово-промышленной группы в связи с перераспределением доходов внутри группы — между участниками, а также:

• отношения, связанные с несостоятельностью (банкротством) хозяйствующего субъекта в связи с приостановлением его текущих платежей;

• отношения, возникающие при слиянии, поглощении и разделении предприятий;

• отношения между предприятием и другими товарищами по поводу вкладов в соответствии с договором простого товарищества и распределения прибыли, полученной в результате их совместной деятельности, и др.

Перечисленные виды денежных отношений правомерно рассматривать как финансовые отношения, составляющие экономическую сущность финансов предприятий. Материальной основой рассмотренной системы денежных отношений выступает процесс движения денег, который в ходе индивидуального кругооборота средств представляет собой денежный оборот предприятия.

В процессе финансовой деятельности его руководство (в лице финансового директора) принимает решения, характеризующие следующие аспекты:

1. Управление денежными потоками:

• выбор наиболее рациональных способов формирования уставного капитала (в денежной и неденежной формах) и привлечение дополнительных средств в оборот предприятия;

• формирование организационной структуры управления, обеспечивающей оптимизацию денежных потоков;

• построение учетной политики;

• определение условий хозяйственных договоров, связанных со способами и сроками денежных расчетов, уплатой штрафных санкций;

• инкассация дебиторской задолженности;

• оптимизация налоговых платежей;

• внедрение системы финансового управления на базе бюджетирования доходов, расходов и капитала;

• учет и контроль денежных потоков.

В результате управления денежными потоками обеспечивается сбалансированность денежных и материально-вещественных потоков и формирование финансовых ресурсов, необходимых для обеспечения уставной деятельности и выполнения всех обязательств предприятия.

2. Сбережение всех видов ресурсов (материальных и финансовых):

• формирование уставного капитала;

• привлечение дополнительных источников финансирования с фондового и кредитного рынков;

• аккумуляция денежных фондов, образуемых в составе выручки от реализации продукции (работ, услуг);

• образование нераспределенной прибыли;

• привлечение специальных целевых средств;

• учет и контроль формирования капитала, доходов и денежных фондов.

В результате ресурсосбережения происходит экономическое развитие предприятия и укрепление его финансового равновесия в интересах собственников (учредителей, акционеров).

3. Распределение и использование капитала, доходов и денежных фондов:

• оптимизация вложений капитала во внеоборотные и оборотные активы;

• обеспечение налоговых платежей в бюджетную систему государства;

• вложение свободных денежных средств в наиболее ликвидные активы;

• использование денежных доходов и фондов на цели развития;

• направление денежных доходов и фондов на цели потребления;

• учет и контроль использования капитала, доходов и денежных фондов.

В результате обеспечиваются максимизация стоимости капитала предприятия и рост его инвестиционной привлекательности.

Эффективная финансовая деятельность предприятия должна базироваться на системе представительных финансово-экономических показателей. От их правильного выбора зависит принятие управленческих решений, касающихся состава, структуры и стоимости активов, величины собственного капитала, долгосрочных и краткосрочных обязательств, объема выручки и прибыли от продаж и способов их достижения.

Точность и полнота учета и анализа финансовых показателей позволяют оценить достигнутый и необходимый уровень финансовой устойчивости, платежеспособности и деловой активности, установить оптимальные размеры запасов, дебиторской и кредиторской задолженности, целесообразность инвестиций в реальные и финансовые активы.

Размер получаемых предприятием денежных доходов определяет возможности его дальнейшего производственного и научно-технического развития. Величина доходов зависит от объема производства и продаж, уровня цен, соблюдения договорной дисциплины и рационального использования финансовых ресурсов.

Прибыльная финансовая работа возникает при условии превышения денежных доходов над расходами. В результате возникает возможность осуществления необходимых инвестиций, прежде всего за счет собственных средств и формирования резервов на компенсацию убытков при возникновении рисковых ситуаций. На практике коммерческие риски сопутствуют всем видам деятельности предприятия.

Государство регламентирует только величину прибыли, подлежащую взносу в бюджетную систему, путем установления соответствующих налоговых ставок. Чистую прибыль, оставшуюся после налогообложения, предприятие использует самостоятельно без каких-либо правовых ограничений. Исключение составляют акционерные общества, где законодательно закреплена минимальная величина резервного капитала, формируемого из чистой прибыли. Он должен составлять не менее 5% от уставного капитала.

Если предприятие реализует инвестиционные проекты, то доходы и расходы по ним должны быть определены с учетом темпа инфляции, ставки дисконтирования, уровня риска и возможных ошибок в проектных расчетах. В любом случае, уровень рентабельности проектов должен быть выше цены капитала (собственного или заемного), привлекаемого для их финансирования.

В той или иной ситуации предприятие должно постоянно следить за своим положением на товарном и финансовом рынках и обеспечивать конкурентоспособность товаров (продукции, работ, услуг).

Важная роль в финансово-хозяйственной деятельности предприятий принадлежит методам экономической диагностики. Финансовый метод можно определить как способ воздействия денежных отношений на хозяйственный процесс.

Финансовые методы действуют в двух основных направлениях:

1.По линии управления движением финансовых ресурсов.

2.По линии коммерческих (рыночных) отношений, связанных с измерением затрат и результатов, с материальным стимулированием и ответственностью за эффективное использование денежных ресурсов.

Рыночное содержание в финансовые методы вкладывают не случайно. Это обусловлено тем, что содержание финансов в сфере производства и обращения товаров тесно связано с коммерческим расчетом. Последний отражает способ ведения хозяйства путем соизмерения в денежной (стоимостной) форме затрат и результатов хозяйственной деятельности предприятия. Целью коммерческого расчета является извлечение приемлемой прибыли при минимальных затратах всех видов ресурсов (материальных, трудовых и денежных) в условиях жесткой конкуренции между товаропроизводителями.

Реализация данной цели требует соизмерения вложенного капитала с финансовыми результатами производственно-торговой деятельности.

Возможные критерии такого соизмерения:

1.Максимум дохода или прибыли на рубль вложенного капитала.

2.Минимум денежных расходов и финансовых потерь.

3.Минимизация риска хозяйственных операций и др.

К финансовым методам можно отнести:

• планирование (оперативное и текущее);

• прогнозирование важнейших финансовых показателей (объема продаж, прибыли, доходности и др.);

• инвестирование капитала;

• самофинансирование;

• материальное стимулирование и ответственность;

• систему безналичных денежных расчетов;

• страхование имущества и самострахование (образование финансовых резервов);

• залоговые операции;

• трансфертные операции;

• операции по доверительному управлению имуществом;

• финансовую аренду (лизинг);

• факторинг;

• форфейтинг;

• операции с производственными финансовыми инструментами на срочном рынке и т. д.

Например, кредитование — это финансовый метод, который воздействует на результаты финансовой деятельности через такие финансовые инструменты, как кредит и процентная ставка.

Согласно теории финансового менеджмента финансовые методы разделяют на три большие группы:

1.Общеэкономические.

2.Прогнозно-аналитические.

3.Специальные.

В первую группу включают: кредитование, ссудно-заемные операции, систему безналичных денежных расчетов, страхование и самострахование, залоговые, трастовые, трансфертные и иные операции.

Ко второй группе относят: финансовое и налоговое планирование, прогнозирование, моделирование, бюджетирование капитала, доходов и расходов.

Третья группа включает следующие методы: лизинг, факторинг, форфейтинг, форвардные, опционные, фьючерсные и другие финансовые операции.

С помощью финансовых методов осуществляют воздействие на объекты управления финансами: источники финансовых ресурсов, их распределение и использование, инвестиции, денежные потоки и др.

Эффективная организация финансовой деятельности невозможна без умения анализировать происходящие хозяйственные процессы. Если аналитическая работа поставлена грамотно, то предприятие способно быстро отреагировать на возможные негативные обстоятельства.

Финансовый анализ призван выявить сильные и слабые стороны финансово-хозяйственной деятельности организации. Анализ финансового состояния — важный этап разработки ее финансовой стратегии и тактики, так как делает возможным установить отклонения показателей от среднеотраслевых и более сильных конкурентов. Он позволяет также принимать более обоснованные управленческие решения.

Для проведения качественного финансового анализа необходимо:

• владеть его инструментарием;

• иметь соответствующее информационное обеспечение;

• располагать квалифицированным штатом аналитиков.

Следовательно, на базе финансового анализа осуществляют не только оперативное управление производственно-торговым процессом, но и прогнозируют финансовые последствия тех или иных хозяйственных операций, связанных с формированием и регулированием активов и капитала, доходов и расходов, прибыли и рентабельности производства и продаж.

1.2. Цель и задачи финансового анализа

Финансовый анализ отражает процесс изучения финансового состояния и ключевых результатов деятельности предприятия с целью выявления и мобилизации резервов повышения его рыночной стоимости и обеспечения устойчивого экономического роста.

В современных условиях объективно возрастает значение финансового анализа в оценке производственной и коммерческой деятельности предприятий, и прежде всего в формировании и использовании их капитала, доходов и денежных фондов,

в управлении денежными потоками, в сбережении всех видов ресурсов. Результаты такого анализа необходимы руководству предприятия для принятия обоснованных финансовых и инвестиционных решений, а также собственникам (акционерам, учредителям), кредиторам, инвесторам, поставщикам, налоговым службам и другим лицам, заинтересованным в успешной работе предприятия.

Ключевой целью финансового анализа является получение определенного числа основных (наиболее представительных) параметров, дающих объективную и обоснованную характеристику финансового состояния предприятия. Это относится прежде всего к изменениям в составе и структуре активов и пассивов, в расчетах с дебиторами и кредиторами, в составе прибылей и убытков.

Локальные цели финансового анализа:

• определение финансово-экономического состояния предприятия;

• выявление изменений финансового состояния в пространственно-временном разрезе;

• определение основных факторов, вызывающих изменения в финансовом состоянии;

• прогноз основных тенденций финансового состояния.

Следовательно, определение цели — приоритетная стадия финансового анализа. Правильно поставленная цель избавляет аналитиков от излишних аналитических процедур. Установив цель, аналитик должен выбрать главные пути ее достижения. Если ставится цель: достижение приемлемой финансовой устойчивости и платежеспособности, то необходимо вычислить соответствующие аналитические коэффициенты, характеризующие финансовую независимость предприятия от внешних источников финансирования, эффективность использования собственных оборотных средств, устойчивый экономический рост.

Для оценки кредитоспособности хозяйствующего субъекта целесообразно определить ликвидность его баланса в прогнозном периоде. В этих целях устанавливают источники погашения кредитов и составляют бюджеты движения денежных средств по балансовому листу на ближайшие кварталы. Отдельные банки осуществляют оценку кредитоспособности заемщиков по соответствующему классу, а также требуют от клиентов представления прогноза движения денежных средств на весь период кредитования.

При оценке инвестиционной привлекательности предприятия — эмитента ценных бумаг целесообразно проведение комплексного финансового анализа по всем параметрам его деятельности: финансовой устойчивости, платежеспособности, доходности, деловой и рыночной активности.

Выбор цели определяет инструментарий и методику проведения финансового анализа.

Финансового директора интересует как текущее финансовое положение предприятия (на месяц, квартал, год), так и прогноз на более отдаленную перспективу.

Альтернативность целей финансового анализа определяет не только его временные границы. Она зависит также от целей, которые ставят перед собой пользователи финансовой информации (например, вложение капитала инвесторов в крупномасштабный проект, приобретение крупного пакета акций компании-эмитента, слияние или поглощение данного предприятия и т. д.).

Цели исследования достигаются в результате решения ряда аналитических задач:

• предварительный обзор бухгалтерской отчетности;

• характеристика имущества предприятия: внеоборотных и оборотных активов;

• оценка финансовой устойчивости и платежеспособности;

• определение показателей оборачиваемости активов и собственного капитала;

• характеристика источников средств: собственных и заемных;

• оценка движения денежных средств во временном и пространственном аспектах (по предприятию в целом и его подразделениям, филиалам);

• анализ прибыли и рентабельности;

• разработка мероприятий по улучшению финансово-хозяйственной деятельности предприятия;

• принятие на основе финансового анализа управленческих решений;

• использование результатов аналитической работы для планирования и прогнозирования основных параметров производственной и коммерческой деятельности (объема производства и продаж, издержек, прибыли, инвестиций и др.).

Перечисленные задачи выражают конкретные цели анализа с учетом организационных, технических, информационных и методических возможностей его осуществления.

Основными факторами, в конечном счете, являются объем и качество аналитической информации.

Чтобы принимать решения в сфере производства и сбыта продукции, финансов, инвестиций и инноваций, руководству предприятия необходима систематическая деловая осведомленность по вопросам, которые являются результатом отбора, анализа и обобщения исходной информации.

На практике необходимо правильно читать информацию об исходных показателях, опираясь на цели и задачи анализа и управления. Основной принцип изучения аналитических показателей — дедуктивный метод, т. е. переход от общего к частному, но он должен использоваться многократно. В ходе такого анализа воспроизводятся историческая и логическая последовательность экономических факторов и событий, направленность и сила их воздействия на результаты хозяйственной деятельности предприятий.

1.3. Классификация (виды) финансового анализа

Финансовый анализ является прерогативой высшего управленческого звена предприятия, способного влиять на формирование и использование финансовых ресурсов и на потоки денежных средств. Результативность частных управленческих решений, связанных с определением цен на продукцию, размера партии закупок сырья и материалов, величины сбытового запаса, заменой оборудования или технологии, должна быть оценена с позиции общего успеха предприятия и его экономического роста.

Ключевыми функциями финансового анализа являются:

• объективная оценка финансового состояния, финансовых результатов деловой и рыночной активности хозяйствующего субъекта;

• выявление факторов и причин достигнутого состояния и прогноз на будущее;

• подготовка и обоснование управленческих решений в области финансовой и инвестиционной деятельности;

• поиск и мобилизация резервов улучшения финансовой деятельности предприятия.

Указанные функции выражают основное содержание финансового анализа как неотъемлемой части общей системы финансового управления организацией. Она представляет собой процесс упорядоченных действий по формированию рациональной структуры управления, созданию единого информационного поля и постановке технологии учета, анализа, планирования и контроля движения денежных средств и финансовых результатов. Следует иметь в виду, что все процедуры построения общей управляющей системы должны быть подчинены идее их рационального влияния на увеличение стоимости предприятия или доходности его хозяйственных операций с минимальным уровнем коммерческого риска.

Для разработки системы финансового управления на предприятии практический интерес представляет классификация финансового анализа по видам (рис. 1.1).

В рамках принятой предприятием финансовой стратегии применяют все направления финансового анализа: внешний, внутренний, инвестиционный и портфельный, а также анализ приносящей доход недвижимости. При этом используют все стадии аналитического цикла: ретроспективный (исторический), текущий, оперативный и перспективный анализ.

В процессе построения системы бюджетного управления используют аналитическую информацию по структурным подразделениям (филиалам), по центрам финансовой ответственности (доходам, расходам, прибыли и инвестициям), по видам бизнеса (производство товаров, торговля, посредничество и пр.), а также по направлениям деятельности (текущая, инвестиционная и финансовая).

Тематику финансового анализа определяет руководство предприятия (в лице финансового директора, заместителя генерального директора по экономике и финансам), исходя из целей финансово-хозяйственной деятельности и потребности в аналитической информации.

Полный анализ осуществляют по результатам хозяйственной деятельности предприятия за год, при оценке несостоятельности (банкротства) организации, при слиянии и поглощении компании и в других случаях, определяемых руководством.

Локальный анализ проводят при оценке эффективности системы бюджетирования и контроля в разрезе центров финансовой ответственности (центров финансового учета), при ликвидации нерентабельных подразделений и филиалов предприятия.

Методы финансового анализа выбираются аналитиками предприятия, исходя из поставленных руководством целей и задач.

При использовании различных видов анализа необходимо учитывать разнообразные факторы, такие как эффективность применяемых методов планирования и контроля, достоверность бухгалтерской отчетности, использование различных вариантов учета активов (имущества) и обязательств (учетная политика), уровень диверсификации хозяйственной деятельности, статичность используемых для изучения хозяйственных операций показателей и др.

1.4. Роль финансового анализа в принятии управленческих решений

Финансовый анализ является важным составным элементом финансового менеджмента. Финансовый менеджмент — это искусство управления финансами предприятий и корпораций, т. е. денежными отношениями, связанными с формированием и использованием их капитала, доходов и денежных потоков. Он осуществляется путем разработки рациональной финансовой стратегии и тактики с помощью диагностики внутренней и внешней экономической среды.

Финансовая стратегия — сложная многофакторная модель действий и мер, необходимых для достижения поставленных целей в общей концепции развития предприятия.

Необходимость разработки финансовой стратегии обусловлена рядом обстоятельств:

• диверсификацией деятельности предприятия на товарном и финансовом рынках;

• потребностью в изыскании дополнительных источников финансирования;

• наличием единой конечной цели финансово-хозяйственной деятельности, которая состоит в оптимизации стоимости (цены) капитала компании;

• развитием мирового финансового рынка.

Финансовая стратегия определяет финансовые цели и способы их достижения с помощью проведения определенной кредитной, эмиссионной, дивидендной и инвестиционной политики.

Финансовая стратегия как система долгосрочных целей предприятия определяется его финансовой идеологией (например, стремлением максимизировать доходность хозяйственных операций и минимизировать коммерческие риски и др.).

Диагностика внутренней среды включает в себя разработку мер по эффективному управлению активами, собственным и заемным капиталом предприятия.

Анализ внешней среды осуществляют по следующим параметрам:

• изучение цен на товары и услуги;

• изучение ставок налогообложения и процентных ставок по банковским кредитам и депозитам, курса эмиссионных ценных бумаг;

• изучение деятельности конкурентов на товарном и финансовом рынках и др.

В результате проведенного анализа выявляют возможные альтернативные решения и осуществляют их оценку на предмет реализации.

Реальность принимаемых решений в значительной мере зависит от качества их аналитического обоснования. Введение с 01.01.2000 г. (с изменениями и дополнениями с 01.01.2004 г.) нового порядка учета доходов и расходов, а также прибыли предприятий, приближение форм бухгалтерской (финансовой) отчетности к требованиям международных стандартов вызывают необходимость использования методики финансового анализа, соответствующей условиям рыночной экономики. Данная методика важна для обоснования выбора делового партнера, определения степени финансовой устойчивости, доходности и деловой активности предприятия в условиях предпринимательского риска. Основным источником информации о финансовой деятельности предприятия является публичная бухгалтерская отчетность. Она базируется на обобщении данных регистров бухгалтерского учета.

Субъектами анализа являются экономические службы, а также заинтересованные в его деятельности внешние пользователи информации. Каждый субъект анализа изучает информацию, исходя из своих интересов. Например, собственникам важно установить эффективность использования активов собственного и заемного капитала предприятия, их способность генерировать максимальный объем дохода (прибыли). Акционеров (собственников) компании интересует также размер дивидендов, выплачиваемых из чистой прибыли.

Персонал заинтересован в информации о прибыльности и стабильности деятельности предприятия как работодателя с целью иметь гарантированную оплату труда и рабочее место. Банки-кредиторы заинтересованы в информации, позволяющей определить целесообразность предоставления кредитов, условия их выдачи, оценить риск по возврату кредитов и уплате процентов. Заимодавцев, предоставляющих долгосрочные ссуды клиентам, интересует ликвидность предприятия не только по краткосрочным обязательствам, но и его платежеспособность с позиции ее сохранения в будущем.

Инвесторов интересует вероятность доходности и риска, осуществляемых и прогнозируемых вложений капитала, способность предприятия формировать прибыль и выплачивать дивиденды.

Поставщики и подрядчики заинтересованы в том, чтобы предприятие в срок рассчитывалось по своим обязательствам за поставленные товары, оказанные услуги и выполненные для него работы, т. е. финансовая устойчивость как фактор стабильности партнера.

Покупателям и заказчикам необходима информация, подтверждающая надежность сложившихся деловых связей и определяющая перспективы их дальнейшего развития.

Налоговые органы пользуются данными бухгалтерской отчетности для реализации своего права, предусмотренного Федеральным законом «О несостоятельности (банкротстве)», на обращение в арбитражный суд с заявлением о признании должника банкротом в связи с неисполнением денежных обязательств перед бюджетами всех уровней. Критериями для определения неудовлетворительной структуры баланса неплатежеспособных организаций являются финансовая устойчивость и ликвидность предприятия.

Внутренние пользователи (руководители и менеджеры среднего звена) на базе бухгалтерской отчетности осуществляют оценку показателей финансового состояния, устанавливают тенденции его развития, готовят информацию финансовой отчетности, обеспечивающую всех заинтересованных пользователей.

Бухгалтерская отчетность служит исходной базой для принятия управленческих решений по текущей, инвестиционной и финансовой деятельности предприятия. Финансовый директор в интересах владельцев (собственников) предприятия принимает решения по использованию различных ресурсов для получения экономической выгоды. В данном контексте все деловые решения можно отнести к трем основным сферам:

• инвестирование ресурсов;

• основная деятельность посредством использования этих ресурсов;

• приемлемое сочетание источников финансирования, обеспечивающее создание денежных фондов под эти ресурсы.

В долгосрочной перспективе успешное использование ресурсов (материальных и денежных) должно обеспечивать повышение финансового потенциала предприятия, включая его способность осуществлять дальнейшие инвестиции.

Следовательно, проведение комплексного финансового анализа входит в компетенцию высшего звена управления организацией, способного принимать решения по формированию и использованию финансовых ресурсов, а также влиять на движение капитала и денежных потоков.

Эффективность локальных управленческих решений по определению цены готового продукта, объема закупок материальных ресурсов или поставок готовой продукции, замены оборудования и технологии оценивают с точки зрения конечного финансового результата.

С помощью финансового анализа принимают решения по:

• краткосрочному финансированию предприятия (пополнение оборотного капитала);

• долгосрочному финансированию (вложение капитала в эффективные инвестиционные проекты, недвижимость, эмиссионные ценные бумаги и т. д.);

• стоимости (цене) и структуре капитала;

• эмиссии дополнительных пакетов акций;

• выплате дивидендов владельцам акций;

• мобилизации резервов экономического роста (за счет увеличения объема продаж и прибыли, снижения издержек производства и обращения, поглощения других компаний и т. д.).

Поскольку текущий финансовый анализ осуществляют на основе данных бухгалтерского баланса, то можно установить его взаимосвязь с принятием финансовых решений руководством предприятия (рис. 1.2)[1].

Обеспечение пользователей (особенно внешних) полной и реальной информацией о финансовом состоянии предприятий является ключевой задачей международных стандартов, в соответствии с которыми строится концепция развития современного российского бухгалтерского учета и отчетности.

Таким образом, информация, в которой заинтересованы все пользователи, должна давать возможность оценивать способности предприятия генерировать денежные средства, формировать прибыль, а также позволять сравнивать информацию и представленные в ней показатели за разные периоды времени, чтобы принимать обоснованные управленческие решения. Финансовые показатели, приводимые в бухгалтерской отчетности, служат базой для прогнозирования будущих хозяйственных операций и разработки системы бюджетирования и контроля.

1.5. Взаимосвязь финансового и управленческого анализа

Финансовый анализ — составная часть общего анализа хозяйственной деятельности предприятий, состоящего из тесно взаимосвязанных разделов:

1)финансовый анализ;

2)производственно-управленческий анализ.

Разделение анализа на финансовый и управленческий вызвано существующим на практике разделением на бухгалтерский (финансовый) и управленческий учет. Бухгалтерский учет предоставляет информацию, необходимую для составления финансовой отчетности на определенную дату (бухгалтерского баланса, отчета о прибылях и убытках, отчета об изменениях капитала и др.). Следует отметить, что концепция разработки и публикации является базовой для всей системы национальных стандартов бухгалтерского учета во многих индустриально развитых странах. Логика здесь очевидна. Любое предприятие нуждается в дополнительных источниках финансирования. Получить их можно только с финансового рынка. Привлечь потенциальных инвесторов и кредиторов можно с помощью достоверной информации о своем финансово-экономическом состоянии. От привлекательности опубликованных финансовых показателей во многом зависит возможность дополнительного привлечения капитала на цели развития предприятия. Связь бухгалтерской отчетности с финансовым управлением очевидна. Поэтому во многих западных странах ее называют финансовой.

Для

удовлетворения внутренних информационных потребностей многие предприятия

организуют управленческий учет. Цель управленческого учета — обеспечить

информацией специалистов, ответственных за достижение конкретных целей. Как

отмечали Р. Энтони и Дж. Рис, «управленческий учет — это процесс в рамках

организации, который обеспечивает управленческий аппарат организации

информацией, используемой для планирования, собственно управления ![]() и контроля за

деятельностью организации. Этот процесс включает выявление, измерение, сбор,

анализ, подготовку, интерпретацию, передачу и прием информации, необходимой

управленческому персоналу для выполнения его функций»[2].

и контроля за

деятельностью организации. Этот процесс включает выявление, измерение, сбор,

анализ, подготовку, интерпретацию, передачу и прием информации, необходимой

управленческому персоналу для выполнения его функций»[2].

В отличие от управленческого, бухгалтерский учет предполагает сравнение доходов с расходами и выявление прибыли по предприятию в целом.

Сравнительные характеристики бухгалтерского и управленческого учета представлены в табл. 1.1.

Таблица 1.1

Сравнительные характеристики бухгалтерского и управленческого учета

| Область сравнения | Бухгалтерский учет | Управленческий учет |

| 1.Обязательность ведения учета | Требуется по законодательству | По решению администрации |

| 2. Цель учета | Составление финансовых документов для пользователей вне организации | Оказание помощи руководству предприятия в планировании, собственно управлении и контроле |

| 3. Основные потребители информации | Юридические и физические лица вне организации с прямым и косвенным финансовым интересом | Различные уровни управления внутри предприятия |

| 4. Виды системы учета | Система двойной записи | Используют любую систему, дающую положительный результат |

| 5. Свобода выбора | Обязательное следование общепринятым принципам и стандартам учета, регламентированное законодательными актами | Не установлены нормативные ограничения, единственный критерий — приемлемость для пользователей |

| 6.Применяемые измерители | Денежная единица по курсу, действующему в момент возникновения хозяйственной операции | Любая подходящая денежная или натуральная единица измерения |

| 7. Ключевой объект учета, анализа, планирования и контроля | Предприятие в целом или филиалы с отдельным балансом | Различные структурные подразделения предприятия (центры финансовой ответственности, центры финансового учета) |

| 8. Частота составления отчетности | Периодически, на регулярной основе | По решению администрации может составляться и на нерегулируемой основе |

| 9. Уровень надежности | Небольшое число приблизительных оценок | Много приблизительных оценок |

| 10.Степень ответственности | Вероятность преследования по закону невелика, но все же существует | Перед законом — никакой, перед руководством предприятия — существует |

Несмотря на существенные различия, между элементами бухгалтерского и управленческого учета существует сходство.

Во-первых, факторы, определяющие значение общепринятых принципов учета, действуют в отношении и бухгалтерского, и управленческого учета. Во-вторых, оперативную информацию используют для составления финансовых документов и в управленческом учете. Поэтому сбор первичной информации (во избежание дублирования) следует осуществлять в соответствии с едиными правилами. В-третьих, данные бухгалтерского и управленческого учета используют для принятия решений (например, об инвестициях в компанию, о ценах на готовую продукцию, о приобретении материалов и комплектующих изделий и т. д.).

Следует отметить, что разделение анализа на финансовый и управленческий условно, поскольку внутренний анализ можно интерпретировать как продолжение внешнего, и наоборот (рис. 1.З.)[3].

Финансовый анализ, который базируется на данных публичной бухгалтерской отчетности, приобретает черты внешнего анализа, так как ее изучение проводят сторонние партнеры предприятия, заинтересованные в информации. При ознакомлении с публичной отчетностью используют ограниченный объем информации о деятельности хозяйствующего субъекта, что не позволяет всесторонне оценить все аспекты его деятельности.

Характерные особенности внешнего финансового анализа следующие:

• многообразие субъектов анализа — пользователей информации о деятельности предприятия;

• различие целей и интересов субъектов анализа;

• использование типовых методик, стандартов учета и отчетности;

• ориентация анализа только на публичную, внешнюю отчетность предприятия;

• максимальная открытость результатов анализа для пользователей информации о работе предприятия;

• само предприятие заинтересовано в надежных контрагентах и обращается к изучению их публичной отчетности и отчетности будущих потенциальных партнеров.

Партнеры предприятия осуществляют внешний финансовый анализ по следующим направлениям:

• анализ финансовой устойчивости, платежеспособности и ликвидности баланса организации;

• анализ эффективности использования активов, собственного и заемного капитала;

• изучение абсолютных показателей прибыли;

• анализ относительных показателей доходности;

• анализ инвестиционной привлекательности предприятия;

• общая оценка финансового состояния хозяйствующего субъекта.

При проведении внутреннего финансового анализа в качестве источника информации, кроме публичной бухгалтерской отчетности, используют данные синтетического бухгалтерского учета (Главную книгу, журналы-ордера, справки бухгалтерии и т. д.), нормативную и плановую информацию, которой располагает предприятие. Основное содержание анализа может быть дополнено и другими аспектами, имеющими принципиальное значение для руководства предприятия, такими как изучение состояния запасов, дебиторской и кредиторской задолженности, незавершенного строительства, долгосрочных и краткосрочных финансовых вложений и др.

Специфическими чертами управленческого анализа являются:

• ориентация результатов анализа на интересы руководства предприятия и менеджеров среднего звена управления (руководителей цехов, отделов, служб и т. д.);

• использование максимального объема информации для целей анализа;

• комплексность анализа, т. е. изучение всех аспектов деятельности предприятия;

• взаимодействие системы планирования, учета и анализа для принятия решений;

• максимальная закрытость результатов анализа для внешних пользователей в целях сохранения коммерческой тайны.

Основным вопросом для понимания содержания и эффективности финансового анализа является концепция предпринимательской деятельности (бизнеса) как системы решений об использовании ресурсов (капитала) для получения прибыли. Прибыль как форма дохода предприятия выступает в качестве конечного финансового результата, создающего необходимые условия для сохранения его экономической жизнеспособности и дальнейшего развития.

Независимо от сферы осуществления бизнеса его конечная цель остается неизменной — прирост авансированной стоимости.

Все многообразие управленческих решений можно разделить на три группы:

• решения по вложению ресурсов (капитала);

• мероприятия, осуществляемые с помощью этих ресурсов;

• оценка экономической эффективности реализуемых мероприятий (финансовых операций, инвестиционных проектов, операций с приносящей доход недвижимостью и т. д.).

Своевременное и качественное обоснование финансовых и инвестиционных решений характеризует содержание комплексного финансового анализа в любой сфере предпринимательской деятельности. Для такого обоснования применяют ряд стандартных методов.

1.6. Методы финансового анализа

Ключевой целью финансового анализа является получение определенного числа основных (наиболее информативных) показателей, дающих объективную картину финансово-экономического состояния предприятия:

• изменение в структуре активов и пассивов;

• динамика расчетов с дебиторами и кредиторами;

• величина прибылей и убытков и уровень рентабельности активов, собственного капитала и продаж;

• изменение в структуре денежных потоков и др.

При этом аналитика и управляющего (менеджера) может интересовать как текущее финансовое положение предприятия, так и прогнозы на ближайшую перспективу.

Исходной базой для финансового анализа являются данные бухгалтерского учета и отчетности, изучение которых помогает восстановить все ключевые аспекты коммерческой деятельности и совершенных операций в обобщенной форме, т. е. с необходимой для аналитика степенью агрегирования.

Практикой выработаны основные методы финансового анализа, среди которых можно выделить следующие:

• чтение отчетности;

• горизонтальный анализ;

• вертикальный анализ;

• трендовый анализ;

• сравнительный (пространственный) анализ;

• факторный (интегральный) анализ;

• метод финансовых коэффициентов.

Чтение бухгалтерской отчетности — общее ознакомление с финансовым положением предприятия по данным баланса, приложений к нему и отчета о прибылях и убытках. Чтение отчетности — этап, в ходе которого аналитик предварительно знакомится с субъектом анализа. По данным отчетности он выясняет имущественное положение предприятия, характер его деятельности, состав и структуру активов и пассивов. В процессе чтения отчетности необходимо рассмотреть параметры разных отчетных форм в их взаимосвязи и взаимообусловленности. Так, изменения в активах целесообразно увязывать с объемом продаж. Следует иметь в виду, что разные формы неадекватно отражают информацию о субъекте анализа. Бухгалтерский баланс показывает имущественное состояние предприятия на конец отчетного периода, а отчет о прибылях и убытках выражает финансовый результат за отчетный период (квартал, год) нарастающим итогом. Поэтому по балансу могут быть установлены одни тенденции (например, снижение показателей), а по отчету о прибылях и убытках — другие (например, рост объема продаж и прибыли). Разнонаправленность динамики показателей может быть обусловлена методикой составления бухгалтерской отчетности или иными факторами внешнего и внутреннего характера, которые аналитик может выявить на последующих этапах анализа.

Горизонтальный (временной) анализ состоит в сравнении показателей бухгалтерской отчетности с параметрами предыдущих периодов.

Наиболее распространенными приемами горизонтального анализа являются:

• простое сравнение статей отчетности и изучение их резких изменений;

• анализ изменения статей отчетности по сравнению с колебаниями других статей.

При этом наибольшее внимание уделяют случаям, когда изменение одного показателя по экономической природе не соответствует изменению другого показателя.

Вертикальный (структурный) анализ осуществляют в целях определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения полученного результата с данными предыдущего периода. Он может проводиться по исходной или агрегированной отчетности. Вертикальный анализ баланса позволяет рассмотреть соотношение между оборотными и внеоборотными активами, собственным и заемным капиталом, определить структуру капитала по его элементам. Горизонтальный и вертикальный анализ дополняют друг друга и при составлении аналитических таблиц могут применяться одновременно.

Трендовый анализ основан на расчете относительных отклонений параметров отчетности за ряд периодов (кварталов, лет) от уровня базисного периода. С помощью тренда формируют возможные значения показателей в будущем, т. е. осуществляют прогнозный анализ.

Сравнительный (пространственный) анализ проводят на основе внутрихозяйственного сравнения как отдельных показателей предприятия, так и межхозяйственных показателей аналогичных компаний-конкурентов.

Факторный анализ — это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. При этом факторный анализ может быть как прямым (собственно анализ), так и обратным (синтез). При прямом способе анализа результативный показатель разделяют на составные части, а при обратном — отдельные элементы соединяют в общий результативный показатель. Примером факторного анализа служит трехфакторная модель Дюпона, позволяющая изучить причины, влияющие на изменение чистой прибыли на собственный капитал:

![]() (1)

(1)

где ЧРск — чистая рентабельность собственного капитала (процент или доли единицы); ЧП — чистая прибыль за расчетный период; СК — собственный капитал на последнюю отчетную дату (раздел III баланса); ВР — выручка от реализации продукции (без косвенных налогов); А — активы на последнюю отчетную дату.

Если в результате анализа бухгалтерской отчетности установлено, что чистая прибыль, приходящаяся на собственный капитал, уменьшилась, то выясняют, за счет какого фактора это произошло:

• снижения чистой прибыли на каждый рубль выручки от реализации;

• менее эффективного управления активами (замедления их оборачиваемости), что приводит к снижению выручки от реализации;

• изменения структуры авансированного капитала (финансового левериджа).

Приведем цифровой пример. Данные по ОАО за первый квартал отчетного года: чистая прибыль — 27 млн. руб.; выручка от реализации — 180 млн.; активы — 360 млн.; собственный капитал — 90 млн. руб. Данные за второй квартал отчетного года: чистая прибыль — 29,7 млн. руб.; выручка от реализации — 190,8 млн.; активы — 378 млн.; собственный капитал — 90 млн. руб.:

![]()

![]()

1. В результате роста чистой прибыли получен прирост чистой рентабельности собственного капитала на 1,14% (31,14 — 30,0):

![]()

2. В результате ускорения оборачиваемости активов достигнут прирост чистой рентабельности собственного капитала на 0,3% (30,3 - 30,0):

![]()

3. В результате улучшения структуры капитала получен прирост чистой рентабельности собственного капитала на 1,5% (31,5 - 30,0):

![]()

4. Сопряженное воздействие трех факторов равно: 1,14 + 0,3 + 1,5 = 2,94%, или примерно 3% (33 - 30).

Для расчета использован способ цепных подстановок.

Анализ показателя чистой прибыли, приходящейся на собственный капитал, используют при решении вопроса, насколько предприятие может повысить свои активы в будущем без прироста привлеченного капитала в форме кредитов и займов, т. е.:

• при выборе рациональной структуры капитала;

• при решении вопроса об инвестициях в основной и оборотный капитал.

Модификацией формулы Дюпона (применительно к российским условиям) является пятифакторная модель чистой рентабельности собственного капитала (ЧРск):

![]() (2)

(2)

где ЧП — чистая прибыль, оставшаяся в распоряжении предприятия после налогообложения; СК — собственный капитал на последнюю отчетную дату; ПП — прибыль от продажи товаров; БП— бухгалтерская прибыль (прибыль до налогообложения); ВР — выручка (нетто) от реализации проданных товаров; А — суммарные активы предприятия на последнюю отчетную дату.

Значение (ЧП/ПП) выражает долю чистой прибыли в прибыли от продажи товаров.

На величину чистой прибыли оказывают влияние суммы операционных и внереализационных доходов и расходов, а также платежей из прибыли в бюджетную систему. На объем прибыли от продаж влияют суммы коммерческих и управленческих расходов.

Величина (ПП/БП) показывает долю прибыли от продаж в бухгалтерской прибыли (прибыли до налогообложения).

Значение (БП/ВР) характеризует рентабельность реализованной продукции (объема продаж).

Показатель (ВР/А) определяет оборачиваемость активов предприятия.

Параметр (А/СК) показывает структуру капитала, т. е. долю собственного капитала в суммарных активах.

Таким образом, на чистую рентабельность собственного капитала оказывают влияние:

• структура прибыли;

• рентабельность продаж;

• оборачиваемость активов;

• коэффициент структуры капитала (удельный вес собственного капитала в суммарных активах).

Метод финансовых коэффициентов — расчет отношений данных бухгалтерской отчетности, определение взаимосвязей показателей. При проведении анализа следует учитывать следующие факторы: эффективность применяемых методов планирования, достоверность бухгалтерской отчетности, использование различных методов учета (учетной политики), уровень диверсификации деятельности других предприятий, статичность применяемых коэффициентов.

Выражая собой относительные величины, финансовые коэффициенты позволяют оценить показатели в динамике и сравнить результаты деятельности предприятия с отраслевыми и параметрами организаций-конкурентов, а также сравнить их с рекомендуемыми значениями. Применение финансовых коэффициентов делает возможным достаточно быстро оценить финансовое состояние предприятия.

В практике западных корпораций (США, Канада, Великобритания) наибольшее распространение получили следующие три коэффициента: ROA, ROE, ROIC.

Прибыль, приходящаяся на общую сумму активов:

![]() (3)

(3)

Данный показатель отражает, сколько компания заработала на суммарных активах, сформированных за счет собственных и заемных источников. Коэффициент ROA руководство компании часто использует для оценки деятельности отдельных структурных подразделений (филиалов). Руководитель подразделения имеет существенное влияние на активы, но не может контролировать их финансирование, поскольку филиал компании не берет банковских кредитов, не эмитирует акции или облигации и во многих случаях не оплачивает свои собственные счета (по текущим обязательствам):

![]() (4)

(4)

Данный коэффициент показывает, сколько было заработано на средствах, вложенных владельцами акций (либо прямо, либо при помощи нераспределенной прибыли). Коэффициент ROE представляет интерес для существующих или потенциальных акционеров, а также для руководства компании, призванного наилучшим образом учитывать их интересы. Однако для руководителей филиалов этот коэффициент особого интереса не представляет, так как они обязаны эффективно управлять активами независимо от роли акционеров и кредиторов в финансировании данных активов.

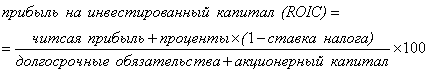

Инвестированный капитал, называемый также постоянным, представляет собой сумму долгосрочных обязательств (кредитов и займов) и акционерного капитала. Поэтому он выражает денежные ресурсы, находящиеся в обороте компании длительное время. Предполагают, что краткосрочные обязательства имеют тенденцию к колебаниям, автоматически связанным с изменениями по текущим активам:

(5)

(5)

Инвестированный капитал равен также оборотному (рабочему) капиталу плюс основной капитал. Данный фактор указывает на то, что владельцы и долгосрочные кредиторы должны финансировать имущество и оборудование фирмы, иные долгосрочные активы и ту часть текущих активов, которая не возмещается за счет краткосрочных обязательств.

Отдельные компании часто используют показатель ROIC для оценки деятельности своих филиалов, часто называя его прибылью на задействованный капитал (ROCE), или «чистые активы» (активы минус текущие обязательства). Данный параметр применим только в тех случаях, когда руководство филиала оказывает важное влияние на принятие решений о приобретении активов, о кредитной политике (счета к получению), о распоряжении наличностью и уровне его краткосрочных обязательств.

Прибыль на инвестированный капитал (ROI) равна чистой прибыли, деленной на инвестиции. Коэффициент ROI можно рассматривать как совокупный результат двух факторов: рентабельности продаж и использования инвестиций:

![]() (6)

(6)

Каждый из двух терминов с правой стороны уравнения (6) имеет особый экономический смысл. Чистая прибыль, деленная на объем продаж, выражает экономическую рентабельность проданных товаров (ROS).

Второй показатель — объем продаж, деленный на инвестиции, — характеризует оборачиваемость последних. Эти отношения показывают два основных пути улучшения данного показателя (ROI). Во-первых, этого можно добиться повышением нормы прибыли. Во-вторых, данный показатель может быть улучшен за счет увеличения оборачиваемости инвестиций. В свою очередь оборачиваемость последних можно повысить, либо увеличив объем продаж, сохранив неизменной сумму инвестиций, либо снизив объем инвестиций, необходимых для поддержания заданной величины объема продаж.

В дополнение к удовлетворительной норме прибыли инвесторы хотели бы, чтобы их капитал был защищен от финансового риска. Прибыль на акционерный капитал (ROE) могла бы быть повышена, если бы дополнительное инвестирование в новые проекты достигалось исключительно за счет долговых обязательств. Конечно, при условии, что прибыль на эти дополнительные инвестиции должна превышать расходы по выплате процентов по данным обязательствам.

Однако подобная инвестиционная политика повысила бы риск утраты акционерами своих вложений, так как выплаты по процентам и основной суммы долга фиксированы, и их неуплата неизбежно приведет предприятие к банкротству. Степень риска в каждом случае может быть измерена относительными размерами сумм обязательств и акционерного капитала и средств, выделенных на погашение обязательств. Этот анализ также требует использования финансовых коэффициентов.

В дополнение к перечисленным методам на практике широкое распространение получили и другие модели[4]:

• корреляционно-регрессионный анализ;

• проектный анализ;

• ипотечно-инвестиционный анализ;

• портфельный анализ;

• имитационный анализ;

• анализ инвестиционных проектов на чувствительность;

• функционально-стоимостной анализ и др.

Параметры, определенные и интерпретированные с помощью какой-либо из приведенных моделей анализа, не представляют полной информации. Поэтому они не могут выступать в качестве единственного критерия для принятия управленческих решений администрацией предприятия без обоснования причин изменения исследуемых показателей.

Целесообразно использовать все методы анализа для наиболее объективной оценки сложившегося финансово-экономического состояния предприятия и определения стратегии и тактики его развития.

1.7. Информационное обеспечение финансового анализа

Финансовый анализ основывают на системе экономической информации, которая положена в основу принимаемых управленческих решений. Объем плановой, нормативной, статистической, бухгалтерской, финансовой и иной информации, ее хранение, обработку и использование в аналитической работе можно эффективно организовать только на базе математической теории информативного обеспечения управленческого процесса.

Формирование рационального потока информации опирается на определенные принципы, к которым относят[5]:

• установление информационных потребностей и способов их наиболее полного удовлетворения;

• объективность отражения хозяйственных операций в учете и отчетности организации;

• единство информации, поступающей из различных источников (бухгалтерского, налогового и управленческого учета), а также плановых данных;

• устранение дублирования в первичной информации, что существенно облегчает ее сбор, обработку и хранение;

• оперативность информации, которая обеспечивается современными техническими средствами и технологиями;

• формирование первичной информации с выделением наиболее представительных аналитических показателей;

• возможное ограничение объема первичной информации и повышение уровня ее использования;

• кодирование первичных данных для рационального использования каналов связи и преобразующих устройств;

• разработку программ использования и анализа первичной информации с целью принятия финансовых и инвестиционных решений.

Объективность отражения хозяйственных процессов — важнейшее требование, предъявляемое к информации, получаемой из данных учета и отчетности. Единство информации, поступающей из плановых и учетных источников, позволяет аналитику сравнить те или иные показатели и выявить отклонения от плановых (нормативных) параметров, например по бюджетам доходов и расходов, движению денежных средств, инвестиционному и др.

В современных условиях установлены единые формы бухгалтерской отчетности для всех предприятий и коммерческих организаций, приближенные к международным стандартам, что создает условия для унификации аналитической работы. Предприятия различных организационно-правовых форм составляют бухгалтерский баланс и отчет о прибылях и убытках по единым форматам, что предполагает применение общих принципов счетоводства.

Оперативность информации — одно из ключевых условий организации достоверного учета, анализа и контроля во всех организациях различных форм собственности. Однако действующая сейчас система бухгалтерского учета этому требованию отвечает не в полной мере, так как фиксирует данные истекших периодов, что затрудняет принятие текущих управленческих решений. В лучшем случае ее можно использовать для прогноза показателей на будущее (например, для разработки бюджета по балансовому листу). Только сближение бухгалтерского, налогового и управленческого учета и обработка информации в режиме реального времени обеспечивают своевременное поступление необходимых сведений. Особое значение получают дистанционная передача и обработка первичных данных непосредственно на воспринимающие устройства электронных машин.

Рациональная система информации предполагает разумное сокращение объема передаваемых сведений. На базе необходимого числа ключевых показателей, которые систематически накапливают в компьютерах, можно определить все производственные параметры, выписать динамические ряды, осуществить нужные сравнения и сделать выводы об имущественном и финансовом состоянии предприятия на любую дату. Приоритетное значение имеют проблемы сохранения первичной информации в запоминающих устройствах и сроки ее хранения.

Единая система экономической информации будет эффективной, т. е. на ее основе можно будет делать своевременные выводы, а анализ компьютерных данных позволит оперативно управлять денежным оборотом предприятия. Взаимосвязь финансового анализа с его информативной базой заключается в том, что в процессе анализа осуществляют контроль за самой информацией, которая и является основой для проведения аналитической работы.

Систему информационного обеспечения российских предприятий можно охарактеризовать следующим образом:

• экономическая информация не всегда однородна, так как периодически изменяются показатели бухгалтерской отчетности и методика их исчисления;

• схема взаимосвязей отдельных ее видов отличается известной сложностью;

• часто наблюдается дефицит исходной информации, необходимой для принятия управленческих решений;

• создание дополнительных информативных источников требует больших затрат времени и денежных средств (например, для целей бюджетного управления);

• не всегда возможно использовать ранее накопленные динамические ряды и группировки показателей для выявления тенденций в формировании информационного потока для будущего прогноза и др.

Источники аналитической информации разделяют на учетные и внеучетные.

К учетным источникам финансового анализа относят:

• бухгалтерский учет и отчетность;

• управленческий учет и отчетность;

• налоговый учет и отчетность;

• статистический учет и отчетность;

• выборочные учетные данные.

В бухгалтерском учете и отчетности находят отражение наиболее представительные источники информации для финансового анализа. Комплексный анализ бухгалтерской отчетности позволяет выявить основные тенденции в имущественном и финансовом состоянии предприятия и принять необходимые меры по его улучшению.

Выборочные учетные данные помогают детализировать показатели отчетности и сделать анализ более углубленным и представительным. Их следует рассматривать как источник учетного характера, так как необходимые данные берут из Главной книги и регистров синтетического и аналитического бухгалтерского учета.

К внеучетным источникам информации относят:

• материалы внешнего и внутреннего аудита;

• материалы проверок налоговой службы;

• объяснительные и докладные записки менеджеров среднего звена управления предприятием;

• данные фондового рынка о котировке акций данного предприятия;

• материалы, получаемые в результате личных контактов с исполнителями;

• материалы, опубликованные в печати, и др.

Финансовый анализ, выступая основным источником информативных данных, используемых в процессе ретроспективного, текущего и прогнозного анализа, позволяет установить достоинства и недостатки действующей системы аналитической информации.

1.8. Система аналитических показателей

В процессе финансового анализа используют систему оценочных показателей. Их можно систематизировать по определенным признакам:

• исходя из положенных в основу измерителей — стоимостные и натуральные;

• в зависимости от того, какую сторону явлений и операций они измеряют, —количественные и качественные;

• исходя из применения отдельно взятых показателей или их соотношений — объемные и удельные.

К удельным показателям относят финансовые коэффициенты, которые широко применяют в аналитической работе.

В состав показателей каждой группы входят несколько основных общепринятых параметров и множество дополнительных, определяемых исходя из целей анализа.

Наибольшее распространение получили пять групп финансовых показателей:

1.Показатели финансовой устойчивости.

2.Измерители платежеспособности и ликвидности.

3.Показатели рентабельности (доходности).

4.Параметры деловой активности.

5.Показатели рыночной активности.

По показателям финансовой устойчивости собственники и руководство предприятия могут установить допустимые доли собственных и заемных источников финансирования активов и соотношение между ними. Кредиторы предпочитают выдавать кредиты организациям, у которых доля заемных средств в финансировании активов невелика (менее 50%).

Собственники и менеджеры часто предпочитают относительно высокий уровень финансирования активов за счет заемных и привлеченных средств. На практике любые заимствования обязывают заемщиков возмещать периодические проценты заимодавцам, определять их размер и сроки выплаты без риска оказаться несостоятельным плательщиком. Поэтому при выдаче кредитов банки оценивают кредитоспособность своих клиентов, используя показатели их финансовой устойчивости.

Условием финансовой устойчивости предприятия является приемлемое значение показателей платежеспособности и ликвидности. Они выражают его способность погашать краткосрочные обязательства быстро реализуемыми активами. Финансовое равновесие организации обеспечивается достаточно высоким уровнем ее платежеспособности. Невысокое значение коэффициентов платежеспособности и ликвидности характеризует ситуацию дефицита денежной наличности для поддержания нормальной текущей (операционной) деятельности. Наоборот, высокие значения этих параметров свидетельствуют о нерациональном вложении средств в оборотные активы. Поэтому изучению платежеспособности и ликвидности баланса предприятия всегда уделяют самое пристальное внимание.

Показатели рентабельности позволяют получить обобщенную оценку эффективности использования активов (имущества) и собственного капитала предприятия.

Параметры деловой активности также предназначены для оценки эффективности использования активов и собственного капитала, но с позиции их оборачиваемости. Объем активов должен быть оптимальным, но достаточным для выполнения производственной программы предприятия. Если оно испытывает дефицит в ресурсах, то должно заботиться об источниках финансирования их пополнения. Такими источниками могут быть как собственные, так и заемные средства. При избыточности активов предприятие несет дополнительные расходы по их содержанию, что снижает их доходность.