Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Инвестиционная деятельность предприятия (на примере ООО "ЛесКО")

Дипломная работа: Инвестиционная деятельность предприятия (на примере ООО "ЛесКО")

Содержание

Введение

1. Теоретические аспекты инвестиционной деятельности

1.1 Подходы к формированию понятия инвестиций, их классификация. Инвестиционная деятельность

1.2 Информационная база и система показателей анализа долгосрочных инвестиций. Методы оценки эффективности капитальных вложений

1.3 Факторы, влияющие на эффективность капитальных вложений

2. Анализ структуры капитальных вложений на региональном уровне

2.1 Основные тенденции капитальных вложений в России, Дальневосточном федеральном округе и в Еврейской автономной области

2.2 Меры активизации процесса капиталовложений на макроэкономическом уровне

2.3 Общий обзор лесоперерабатывающей отрасли

3. Анализ инвестиционной деятельности предприятия ООО «ЛесКо»

3.1 Организационно-экономическая характеристика предприятия ООО «ЛесКо»

3.2 Расчет эффективности капитальных вложений

3.3 Разработка рекомендаций по повышению эффективности инвестиционных проектов

Заключение

Библиографический список

Приложения

Введение

Определение направлений вложения средств с целью получения максимального чистого дохода является одной из наиболее сложных экономических задач, которую периодически решают на каждом предприятии.

В условиях рыночной экономики здесь имеется ряд альтернативных вариантов. Можно положить деньги на депозитные счета в надежные банки, но это наименее доходная форма инвестирования. Вложение в финансовые активы - ценные бумаги разного происхождения (акции, облигации и т. п.) – дает зачастую больший доход, однако при этом возрастает риск его получения и сохранения средств. В благоприятных условиях развития основная часть средств направлена в реальный сектор экономики, это надежно и выгодно. Существуют объективные предпосылки, которые диктуют необходимость и целесообразность направления средств в развитие собственного производства. Это связано, прежде всего, с тем, что инвестиции определяют рост фирмы, ее положение на рынке. В условиях рынка каждое предприятие находится под постоянным воздействием конкурентной среды.

Стремление преуспеть, избежать банкротства – главный побудительный мотив предпринимательской деятельности, который направлен на рост фирм, рост ценности фирмы. Чтобы обеспечить повышение ценности фирмы, она должна осуществить заметные нововведения, с тем, чтобы повысить качество продукции, обновить ассортимент, создать условия для поддержания уровня своих ценностей. Все нововведения касаются, прежде всего, средств производства, методов организации производства. Внедряются новые технологии и способы производства продукции, новые машины, оборудование, инструменты и материалы, осваивается новая и модернизируется выпускаемая продукция, совершенствуются и применяются новые прогрессивные методы и средства организации и управления производством.

В современной экономике для каждой фирмы такого рода нововведения являются необходимым условием сохранения и упрочения позиций на рынке – это ни у кого не вызывает сомнения. Сегодня проблема состоит в том, чтобы выявить приоритетные направления развития, отобрать и упорядочить в определенную систему те нововведения, которые обеспечивают достижение максимального результата, оценить предстоящие объемы инвестирования и с учетом их объема определить возможные источники финансирования, в том числе возможности мобилизации средств в рамках национальной экономики.

Необходимость осуществления широкомасштабных инвестиций в оборудование российских предприятий не вызывает сомнений ни у кого. Материальная база абсолютного большинства так называемых “старых” предприятий крайне изношена как физически, так и морально и требует либо замены, либо модернизации. Многие новые компании с современным оборудованием также испытывают потребность в инвестициях – для расширения бизнеса.

Инвестиции предопределяют рост экономики. Увеличение реального капитала общества (приобретение машин, оборудования, модернизация и строительство зданий, инженерных сооружений) повышает производственный потенциал экономики. Инвестиции в производство, в новые технологии помогают выжить в жесткой конкурентной борьбе (как на внутреннем, так и на внешнем рынке), дают возможность более гибкого регулирования цен на свою продукцию и т. д.

Инвестиции играют исключительно важную роль для достижения следующих целей:

– расширения и развития производства;

– недопущения чрезмерного морального и физического износа основных фондов;

– повышения технического уровня производства;

– повышения качества и обеспечения конкурентоспособности продукции конкретного предприятия;

– приобретения ценных бумаг и вложения средств в активы других предприятий.

В конечном итоге они необходимы для обеспечения эффективного функционирования предприятия в будущем, стабильного финансового состояния и максимизации прибыли.

Таким образом, инвестиции являются важнейшей экономической категорией и играют значимую роль как на макро-, так и на микроуровне для простого и расширенного воспроизводства, структурных преобразований, максимизации прибыли и на этой основе решения многих социальных проблем.

В дипломной работе рассматривается проблема инвестирования средств в развитие производства на конкретном предприятии и эффективности капитальных вложений.

Цель исследования: проанализировать в динамике изменение структуры капитальных вложений на различных пространственных уровнях и дать оценку эффективности капитальных вложений на лесоперерабатывающем предприятии для определения путей ее повышения на микро- и макроуровне.

Исходя из поставленной цели, определим задачи исследования:

1. изучить теоретические аспекты исследуемой проблемы;

2. произвести анализ развития сферы капитальных вложений в России, Дальневосточном федеральном округе и ЕАО;

3. исследовать существующие на предприятии ООО «ЛесКо» инвестиционные проекты, дать оценку эффективности капитальных вложений по предлагаемым проектам с обоснованием выбора наиболее оптимальный из них;

4. разработать практические рекомендации по повышению эффективности капитальных вложений на лесоперерабатывающем предприятии ООО «ЛесКо».

Объект исследования – капитальные вложения как инвестиции, структура капитальных вложений на региональном уровне.

Предмет исследования – эффективность капитальных вложений предприятия ООО «ЛесКо».

Для решения поставленных задач в работе были использованы методы анализа технической, экономической и научной литературы; анализа экономической деятельности предприятия, анализа бухгалтерской отчетности; сравнительный анализ статистических данных по России, Дальнему Востоку и ЕАО; анализа эффективности инвестиционных проектов; анализа чувствительности к риску; графические методы, обобщение полученных результатов.

Практическую значимость работы определяют рекомендации по повышению эффективности капитальных вложений на предприятии лесной отрасли.

Структура и объем дипломной работы. Дипломная работа состоит из введения, трех глав, заключения, списка литературы и приложений.

В первой главе настоящей работы рассмотрено понятие инвестиций в подходах различных отечественных и зарубежных экономистов, приведена их классификация, основные положения инвестиционной деятельности.

Во второй главе нами произведен анализ структуры капитальных вложений по регионам: в Российской Федерации, Дальневосточном федеральном округе, Еврейской автономной области. Дана оценка состояния данной проблемы и предложены возможные пути ее решения.

Третья глава посвящена рассмотрению деятельности конкретного предприятия, его характеристике и оценке эффективности двух вариантов инвестиционных проектов существующих на предприятии с обоснованием выбора наиболее оптимального из них; предложены практические рекомендации по повышению эффективности капитальных вложений в ООО «ЛесКо».

1 Теоретические аспекты инвестиционной деятельности

1.1 Подходы к формированию понятия инвестиций, их классификация. Инвестиционная деятельность

Термин «инвестиции» происходит от латинского слова «invest», что означает «вкладывать». В соответствии с Федеральным законом «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений», инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательский и других видов деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта [1, с.12].

На сегодняшний день существуют различные определения понятия «инвестиции», которые отражают множественность подходов к пониманию их сущности. Рассмотрим некоторые из них.

Наиболее общее определение инвестиции дает отечественный исследователь М.И. Ример, он определяет инвестиции как вложение капитала в объекты предпринимательской и иной деятельности с целью получения прибыли или достижения положительного социального эффекта [61, с.25]. В рыночной экономике получение прибыли является движущим мотивом инвестиционной деятельности.

Другой отечественный экономист Игошин Н.В. определяет инвестиции в наиболее узком смысле как «вложение свободных денежных средств в различные формы финансового и материального богатства» [20, с.81]. На наш взгляд данное определение ограничено тем, что вкладывать можно не только денежные средства, но и материально-вещественные элементы (здания и сооружения, оборудование и т.д.), а также интеллектуальные ценности.

Инвестиции в западной экономической литературе рассматриваются в единстве двух аспектов: ресурсов (капитальных ценностей) и вложений (затрат). Наиболее очевидно данный подход представлен в работах американского экономиста Дж.М. Кейнса, по мнению которого инвестиции - это часть дохода за данный период, которая не была использована для потребления в текущем периоде [19, с.23]. Инвестиции выступают здесь в качестве обратной стороны процесса сбережений.

Таким образом, в условиях рыночной экономики сущность инвестиций заключается в сочетании двух аспектов инвестиционного процесса: затрат капитала и результатов, соизмерение этих элементов лежит в основе теории экономической оценки инвестиций. Инвестиции осуществляются с целью получения определенного результата (прибыли) и становятся бесполезными, если данного результата не приносят.

Наиболее интересное и полное на наш взгляд определение инвестиций приводит Уильям Шарп. Согласно его мнению «инвестировать» означает: «расстаться с деньгами сегодня, чтобы получить большую их сумму в будущем» [56, с.9]. Далее У.Шарп разделяет инвестиции на следующие составляющие: реальные инвестиции (real investments) обычно включают инвестиции в какой-либо тип материально осязаемых активов, таких, как земля, оборудование, заводы; финансовые инвестиции (financial investments) представляют собой контракты, записанные на бумаге, такие, как обыкновенные акции и облигации. Развитие институтов финансового инвестирования способствует росту реальных инвестиций. Как правило, эти две формы являются взаимодополняющими, а не конкурирующими.

Отечественные исследователи Бузова И.А., Маховикова Г.А., Терехова В.В. (2006), также исходят из разделения инвестиций на капиталообразующие и финансовые. В первом случае они представляют собой приобретение средств производства, таких как машины и оборудование для предприятия с тем, чтобы производить товары для будущего потребления. Такое приобретение называется капитальными вложениями или вложениями в средства производства. Во втором случае инвестиции являются приобретением активов, например, ценных бумаг, произведений искусства, депозитов в банках или строительных обществах и т.п., прежде всего в целях получения финансовой отдачи в виде прибыли или увеличения капитала. Такой вид финансовых инвестиций представляет собой средство сбережения [11, с.22].

Исходя из того, что наше исследование посвящено эффективности капитальных вложений на предприятии, далее будем рассматривать инвестиции именно в этом аспекте и остановимся на наиболее соответствующем нашей работе определении предложенным Чуевым, который считает, что инвестиции - это процесс совокупного использования ресурсов, обеспечивающий увеличение капитала, расширение и модернизацию производства, освоение новейших технологий и техники, отвлечение денежных средств из текущего оборота и направление их с целью увеличения имущества предприятия [55, с.303].

Таким образом, многообразие понятий термина «инвестиции» в современной отечественной и зарубежной литературе в значительной степени определяется широтой сущностных сторон этой сложной экономической категории. Для более глубокого понимания сущности инвестиций рассмотрим их классификацию по ряду направлений.

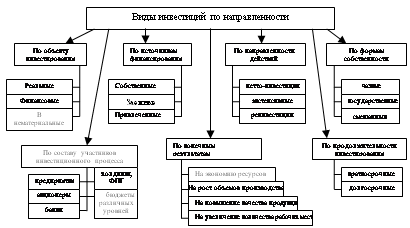

Наиболее распространенной является классификация видов инвестиций, приведенная на рисунке 1 [55, с.305].

1. В зависимости от объекта инвестирования принято различать следующие виды инвестиций: реальные; финансовые; инвестиции в нематериальные активы.

Реальные (капиталообразующие) инвестиции - вложения в реальные активы, т.е. в создание новых, реконструкцию или техническое перевооружение существующих предприятий, производств, технологических линий, различных объектов производственного и социально-бытового обслуживания с целью качественного и количественного роста основных фондов производственного и непроизводственного назначения как непременного условия прироста доходности и рентабельности предприятий, фирм и национальной экономики в целом, уровня социального обеспечения и обслуживания населения.

Рисунок 1 – Классификация видов инвестиций

Финансовые (портфельные) инвестиции – вложения средств в различные финансовые инструменты (активы), среди которых наиболее значимую долю занимают вложения средств в ценные бумаги (вклады в банки, облигации, акции, депозиты).

Сама покупка ценных бумаг не создает реального, физического капитала. Но если деньги, вырученные от продажи акций, вкладываются продавшей их компанией в производство, строительство, приобретение оборудования, то финансовые инвестиции становятся денежными вложениями в реальный капитал для создания новых предприятий или развития (расширения) существующих производств. В этой связи финансовые инвестиции всегда трансформируются в реальные.

Инвестиции в нематериальные ценности - это вложение средств в научные исследования, подготовку кадров, рекламу, приобретение лицензий на использование новых технологий, получение товарного знака, а также право пользования землей, природными ресурсами, программными продуктами для ЭВМ и т. д.

2.По составу участников инвестиционного процесса, их вкладу в разработку и реализацию проекта: предприятия; акционеры; коммерческие банки; структуры более высокого уровня по отношению к проекту (компании, холдинги, ФПГ); бюджеты разного уровня (федеральный, региональный, местный).

3. По источникам финансирования: собственные (амортизация, прибыль); заемные (кредиты); привлеченные (посредством эмиссии акций, бюджетные).

4. В зависимости от конечных результатов:

– на рост объемов производства;

– на повышение качества производимой продукции;

– на экономию ресурсов (в конечном счете, на снижение себестоимости);

– на увеличение количества рабочих мест.

5. С точки зрения направленности действий инвестиции подразделяются на:

- начальные инвестиции (нетто-инвестиции) – инвестиции на создания предприятия: строительство зданий, сооружений, приобретение и монтаж оборудования, создание материальных запасов;

- экстенсивные инвестиции, направляемые на расширение предприятий увеличение производственного потенциала;

- реинвестиции – инвестиции, связанные с процессом воспроизводства основных фондов предприятия. В данном случае, предприятия имеющие свободные средства (состоящие из амортизационных отчислений и прибыли, направляемой на развитие производства) расходуют средства для замены физически изношенного или морально устаревшего оборудования на новое.

6. По формам собственности: частные, государственные, смешанные.

Соотношение между собственными и заемными инвестициями формирует показатель финансовой устойчивости. Наиболее оптимальное соотношение, когда собственные средства при инвестировании составляют около 70%, заемные - 30%. Разные источники имеют разную ценность для предприятия. Главная задача - сократить расходы, связанные с инвестированием.

7. По продолжительности инвестирования: краткосрочные и долгосрочные.

Под краткосрочными инвестициями принято понимать вложения средств на срок до одного года. В течение этого срока происходит отвлечение вложенных средств, после чего они становятся фактором производства и начинают давать отдачу, приносят доход, прибыль. Долгосрочные инвестиции сопряжены с вложением средств на год или несколько лет, иногда на десятилетия. Например, возведение новых зданий и сооружений или их реконструкцию, либо вложения в человеческий фактор, в образование, которые способны дать отдачу только после завершения обучения и практического приложения полученных знаний, что занимает многие годы.

Таким образом, в данном исследовании мы рассмотрели основные и наиболее часто употребляемые виды инвестиций, помимо которых существует целый ряд других классификационных признаков, используемых в научной терминологии и практике инвестиционной деятельности.

Совокупность практических действий по реализации инвестиций называется инвестиционной деятельностью или инвестированием. Термину «инвестиционная деятельность» можно дать широкое и более узкое определение. По широкому определению инвестиционная деятельность - это деятельность, связанная с вложением средств в объекты инвестирования с целью получения дохода (эффекта). По узкому определению инвестиционная деятельность (инвестирование) представляет собой процесс преобразования инвестиционных ресурсов во вложения. Таким образом, с одной стороны, экономическая деятельность связана с вложением средств, с другой стороны, целесообразность этих вложений определяется их отдачей. Без получения дохода (эффекта) отсутствует мотивация инвестиционной деятельности, вложение инвестиционных ресурсов осуществляется с целью возрастания авансированной стоимости. Поэтому инвестиционную деятельность в целом можно определить как единство процессов вложения ресурсов и получения доходов в будущем.

Инвестиционная деятельность направлена на решение стратегических задач развития промышленного предприятия, создание необходимых для этого материально-технических предпосылок и включает в себя:

– формирование целенаправленной инвестиционной стратегии предприятия, разработку методов ее реализации;

– проведение прединвестиционных исследований, в том числе инвестиционных возможностей предприятия;

– разработку технико-экономических обоснований инвестиционных проектов и проектно-сметной документации;

– подготовку договорной документации по изготовлению, приобретению оборудования, необходимого для объекта; привлечение организаций с целью выполнения строительно-монтажных работ; подготовку кадров будущего предприятия и т. д.;

– проведение строительно-монтажных работ;

– пуск и освоение нового производства, мониторинг технико-экономических показателей освоения нового производства.

В процессе инвестиционной деятельности используются такие понятия, как «субъект» и «объект» инвестиционного процесса.

Субъектами инвестиционной деятельности с одной стороны являются инвесторы, обладающие свободными инвестиционными ресурсами, заказчики, пользователи объектов инвестиционной деятельности, а также поставщики, юридические лица (банковские, страховые организации, инвестиционные фонды). Инвесторы осуществляют вложения собственных, заемных и привлеченных средств в форме инвестиций и обеспечивают их целевое использование. С другой стороны, субъектом инвестиционной деятельности является предприятие, испытывающие потребность в инвестиционных ресурсах и использующее инвестиции (реципиент). Третьей стороной инвестиционной деятельности являются посредники, обеспечивающие взаимодействие инвестиционных институтов с потребителями инвестиционных ресурсов.

Объектами инвестиционной деятельности являются:

– основной и оборотный капитал;

– ценные бумаги и целевые денежные вклады;

– нематериальные активы.

В процессе воспроизводства осуществляется постоянная трансформация объекта инвестиций, отражающая его двойственную природу: ресурсы преобразуются во вложения, в результате использования вложений формируется доход, являющийся источником инвестиционных ресурсов следующего цикла, и т.д.

Определение направлений инвестирования средств с целью получения максимального чистого дохода является одной из наиболее сложных экономических задач, которую периодически решают на каждом предприятии. Тем не менее, основу инвестиционной деятельности составляют реальные инвестиции, которые преимущественно осуществляются в форме капитальных вложений.

Капиталообразующими или реальными инвестициями являются инвестиции в нефинансовые активы, которые включают в себя следующие элементы:

– инвестиции в основной капитал;

– затраты на капитальный ремонт;

– инвестиции на приобретение земельных участков и объектов природопользования;

– инвестиции в нематериальные активы (патенты, лицензии, программные продукты, научно-исследовательские и опытно-конструкторские разработки и т.д.);

– инвестиции в пополнение запасов материальных оборотных средств.

В Федеральном законе от 2 января 2000 г. №22-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» дается следующее определение понятия «капитальные вложения» - это инвестиции в основной капитал (основные средства), в том числе: затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно изыскательские и другие затраты» [3, с.4].

К новому строительству относится строительство предприятий, зданий, сооружений, осуществляемое на новых площадках и по специально разработанному проекту.

Расширение действующего предприятия представляет собой либо строительство последующих очередей дополнительных производственных комплексов и производств по новым проектам, либо расширение или строительство существующих цехов основного, вспомогательного и обслуживающего производств.

Реконструкция – это процесс коренного переустройства действующего производства на базе технического и организационного совершенствования, комплексного обновления и модернизации основных производственных фондов в соответствии с требованиями современной отечественной и зарубежной науки и техники.

Реконструкция и расширение действующих предприятий позволяют в более короткие сроки и с меньшими капитальными затратами, чем при новом строительстве, наращивать производственные мощности, увеличивать объемы производства продукции, сокращать сроки освоения вновь введенных в действие проектных мощностей, быстрее обновлять выпускаемую продукцию на действующих предприятиях.

Техническое перевооружение - это мероприятия, направленные на замену и модернизацию оборудования, при этом расширение производственных площадей не осуществляется. Техническое перевооружение осуществляется с целью обеспечения роста производительности труда и объема выпускаемой продукции, улучшения качества производимой продукции, а также совершенствования условий и организации труда на предприятии.

К другим затратам относят инвестиции в оборотные средства, необходимые для обеспечения ввода в эксплуатацию и начало эксплуатации основных средств, а также вложения в нематериальные активы (приобретение патентов, торговых марок, товарных знаков, программных продуктов, ноу-хау, прав пользования земельными участками, объектами природопользования и т.д.).

Структура капитальных вложений в основные фонды промышленности включает территориальную, отраслевую, технологическую и воспроизводственную направленности, а также подразделяется по формам собственности и источникам финансирования.

Территориальная и отраслевая структура капитальных вложений позволяет оценить пропорциональность распределения и относительную эффективность использования инвестиций на уровне страны в целом.

Территориальная структура капитальных вложений – это распределение их по экономическим районам Российской Федерации. Ее формирование направлено на обеспечение ускоренного развития промышленности восточных регионов страны и регионов, перспективных для развития добывающей промышленности.

Классификация инвестиций по отраслям необходима при разработке антикризисной инвестиционной стратегии государства, поскольку для совершенствования структуры производства требуются инвестиции, прежде всего в отрасли, определяющие развитие технического прогресса, наукоемких технологий, оказывающих революционизирующее воздействие на экономическое развитие страны.

Технологическая структура оказывает существенное влияние на эффективность капитальных вложений. Увеличение в составе капитальных затрат доли оборудования, а также производственных сооружений позволяет производить относительное снижение капитальных вложений на единицу выпускаемой продукции и тем самым повышать их экономическую эффективность. Улучшение структуры капитальных вложений способствует повышению технического уровня предприятия, росту механизации и автоматизации производства.

Воспроизводственная структура капитальных вложений отражает их распределение по направлениям развития и формам расширенного воспроизводства:

– экстенсивное развитие, т.е. новое строительство и расширение действующих предприятий;

– интенсивное развитие, т.е. реконструкция и техническое перевооружение предприятий.

Структура капитальных вложений по формам собственности – это распределение капитальных вложений по государственным, арендным, акционерным, другим коллективным предприятиям, кооперативам и т.п.

По источнику финансирования капитальные вложения подразделяются на:

1. Собственные средства предприятий: чистая прибыль и амортизационные отчисления, фонд развития производства, денежные средства от реализации собственного имущества, а также средства, полученные от эмиссии акций предприятия.

2. Заемные - кредит банка. Особое значение играет долгосрочный кредит банка, который является тем гибким и эластичным инструментом, с помощью которого создается возможность обеспечить осуществление мероприятий по дальнейшему развитию предприятия. Источником погашения кредита в первую очередь должна быть прибыль от осуществления кредитуемых мероприятий, а затем уже средства фонда развития производства и амортизационные отчисления. Это значительно приблизит кредит к уровню рентабельности кредитуемых мероприятий.

3. Централизованные ресурсы государства - бюджетные ассигнования. Размер бюджетных средств, необходимых для финансирования капитальных вложений, определяется как разница между годовым объемом затрат на капитальные вложения и суммой собственных средств предприятия, выделяемых на эту цель.

Необходимо отметить, что собственные источники финансирования инвестиций являются самыми надежными. В идеале каждой коммерческой организации необходимо всегда стремиться к самофинансированию, т.к. это снижает риск банкротства и говорит о надежном финансовом состоянии предприятия.

Прежде чем привлечь средства из какого-либо источника финансирования, предприятие должно произвести экономическую оценку эффективности их вложения в конкретный проект.

Для принятия решения об инвестировании необходимы специальные методы оценки экономической эффективности проекта, в котором обосновываются способы и средства достижения поставленной производственной задачи.

Надежные методы расчета эффективности инвестиций нужны, прежде всего, самому инвестору - инициатору проекта. Он должен знать: какого экономического эффекта он вправе ожидать от проекта, насколько верны результаты его расчета, насколько они устойчивы по отношению к неизбежным отклонениям условий реализации проекта от принятых при расчете, особенно в современной российской экономике. Это придает уверенность инвестору в его действиях и, в частности, при внешнем заимствовании необходимых средств. Эти расчеты также необходимы и для взаимодействия с внешним миром: привлечения акционеров, кредиторов, во многих случаях получения поддержки от органов власти.

1.2 Информационная база и система показателей анализа долгосрочных инвестиций. Методы оценки эффективности капитальных вложений

Экономическая эффективность – важнейший оценочный показатель результативности деятельности предприятий, представляющий собой сопоставление результатов этой деятельности с затратами на ее осуществление.

Методическими рекомендациями по оценке эффективности инвестиционных проектов выделены следующие виды эффективности: эффективность проекта в целом и эффективность участия в проекте.

Эффективность проекта в целом оценивается с целью определения потенциальной привлекательности проекта для возможных участников и поисков источников финансирования. Эффективность участия в проекте определяется для проверки его финансовой реализуемости, а также заинтересованности в нем всех его участников.

Эффективность проекта в целом включает в себя:

- общественную (социально-экономическую) эффективность, которая рассматривается для глобальных проектов на макроуровне;

- коммерческую эффективность проекта, которая применяется на микроуровне.

Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для единственного участника, реализующего, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами. В нашей работе мы рассмотрим оценку коммерческой эффективности проекта на отдельно взятом предприятии лесной промышленности.

Эффективность инвестиционного проекта оценивается в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения (жизненный цикл проекта).

Расчетный период разбивается на шаги – отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансово-экономических показателей. Шаги расчета определяются их номерами (0, 1,…). Продолжительность шага измеряется в годах или долях года и отсчитывается от фиксированного момента t0 = 0, принимаемого за базовый. Обычно из соображения удобства в качестве базового принимается момент начала или конца нулевого шага. При сравнении нескольких проектов базовый момент для них выбирают один и тот же. В тех случаях, когда базовым является начало нулевого шага, момент начала шага с номером m обозначается через tm; если же базовым моментом является конец нулевого шага, через tm обозначается конец шага с номером m.

Для характеристики явлений, отражающих движение денежных средств, мы будем оперировать понятием «денежный поток», принятым в отечественной практике инвестиционного проектирования с начала 90-х гг. прошлого века.

Денежный поток (Cash Flow, CF) инвестиционного проекта – это зависимость от времени денежных поступлений (притоков) и платежей (оттоков) при реализации проекта, определяемая для всего расчетного периода.

Значение денежного потока обозначается через Ф(t) (CFt), если оно относится к моменту времени t, или через Ф(т) (CFm), если оно относится к шагу т.

На каждом шаге значение денежного потока характеризуется:

- притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге (Пm);

- оттоком, равным затратам на этом шаге (Оm);

- сальдо (активным балансом, эффектом), равным разнице между притоком и оттоком (Пm – Оm).

Также применяют накопленный денежный поток для характеристики всех типов денежных потоков (притока, оттока, сальдо).

Денежный поток Ф(t) обычно состоит из потоков от отдельных видов деятельности:

- денежного потока от инвестиционной деятельности Фи (t);

- денежного потока от операционной деятельности Ф0 (t);

- денежного потока от финансовой деятельности Фф (t).

Первый раздел бюджета отражает денежные потоки в связи с производственной деятельностью. Протоками здесь выступают выручка от продаж и внереализационные доходы, оттоками – текущие издержки в форме операционных затрат, перечисление налогов, а при определенных условиях - оплата процентов по инвестиционным кредитам, не включаемых в себестоимость.

Особенностью этого раздела является то, что статья «Операционные затраты» отражают текущие издержки за вычетом амортизации. Таким образом, по своему экономическому содержанию итог первого раздела (разность притоков и оттоков) есть доход предприятия, состоящий из прибыли после налогообложения и амортизации.

Выделение из денежного потока по операционной деятельности собственных средств в форме амортизации и ее включение в доход по проекту важны для дальнейшего сбалансирования денежных потоков на отдельных шагах расчетного периода.

Во втором разделе отражаются платежи (оттоки) за приобретаемые основные и оборотные активы, ликвидационные затраты в конце проекта, а источником поступления (притоками) служат средства от реализации активов, которые не используются в производстве и являются излишними для него. В этом разделе в качестве притоков должны быть указаны не только затраты на вновь приобретаемые активы, но и балансовая стоимость уже имеющихся на дату начала проекта активов, которые будут участвовать в создании объекта предпринимательской деятельности (например, готовые производственные площади).

В третьем разделе в качестве притоков учитываются собственный капитал (вклады владельцев предприятия, акционерный капитал) и привлеченные средства: заемный капитал, в том числе и за счет выпуска предприятием собственных долговых ценных бумаг, а также субсидии и дотации; в качестве оттоков - погашение кредита и долговых обязательств, процентов по ним, а также выплаты дивидендов.

Для ряда инвестиционных проектов строго разграничить потоки по разным видам деятельности может показаться затруднительным. В этих случаях можно объединить потоки.

Денежные потоки могут выражаться в текущих и прогнозных ценах. Текущими называются цены без учета инфляции. Прогнозными называются цены, ожидаемые (с учетом инфляции) на будущих шагах расчета.

Наряду с денежными потоками при оценке инвестиционного проекта используется также накопленный (кумулятивный) денежный поток. Его применяют для характеристики всех видов денежных потоков за данный и все предшествующие шаги: накопленный приток, накопленный отток, накопленное сальдо.

Основными методами экономической оценки эффективности инвестиционных проектов являются: статистические, т.е. методы, основанные на учетных оценках и динамические - методы, основанные на дисконтированных оценках (см. таблицу 1).

Таблица 1 – Основные методы оценки эффективности капитальных вложений [26, с.54]

| Методы экономической оценки | Показатели |

| Простые (статистические) |

- срок окупаемости (Рayback period, РР) - коэффициент эффективности инвестиций (Account Rate of Return, ARR) |

| Методы дисконтирования |

- чистый дисконтированный доход (Net Present Value, NPV) - индекс доходности, рентабельности инвестиции (Profitability Index, PI) - внутренняя норма прибыли (Internal Rate, of Return, IRR) - модифицированная внутренняя норма рентабельности (Modified Internal Rate, of Return, MIRR) - дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP) |

В статистических методах денежные потоки, возникающие в разные моменты времени, оцениваются как равноценные. В динамических - денежные потоки, вызванные реализацией проекта, приводятся к эквивалентной основе посредством их дисконтирования, обеспечивая сопоставимость разновременных денежных потоков. Рассмотрим простые (статистические) методы оценки эффективности инвестиционных проектов.

Одним из таких методов является срок окупаемости инвестиций (Payback period, PP) - период времени, в течение которого инвестиции будут возвращены за счет доходов, полученных от реализации инвестиционного проекта. Окупаемость наступает в момент, когда общая сумма дополнительно поступающих денежных средств достигает суммы затраченных инвестиций. Чем меньше срок окупаемости, тем быстрее произойдет отдача от вложенных средств, и проект будет считаться наиболее приемлем.

Способ расчета срока окупаемости инвестиций зависит от степени равномерности денежных поступлений в результате реализации проекта.

Если денежные поступления примерно равны по годам, то сумма первоначальных инвестиций делится на величину среднегодовых денежных поступлений (см. формулу 1) [11, с.105]:

PP = IC ![]() PN, (1)

PN, (1)

где IC – первоначальные инвестиций, тыс. руб;

PN - среднегодовая стоимость денежных поступлений от реализации инвестиционного проекта (чистая прибыль), тыс. руб.

Если же доход по годам распределен неравномерно, то из суммы первоначальных инвестиций нарастающим итогом вычитают денежные поступления до тех пор, пока их разница не станет равной нулю, что можно представить следующим выражением (см. формулу 2) [26, с.64]:

РР = min n, при котором

, (2)

, (2)

где Рк - величина сальдо накопленного потока, тыс. руб.;

IC - величина первоначальных инвестиций, тыс. руб.

При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

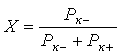

Для более точного расчета показателя РР рассматривается дробная часть расчетного периода. При этом делается предположение, что в пределах одного шага сальдо накопленного денежного потока меняется линейно. Тогда «расстояние» Х от начала шага до момента окупаемости определяется по формуле [11, с.104]:

,

(3)

,

(3)

где Рк- - отрицательная величина сальдо накопленного потока на шаге до момента окупаемости, тыс. руб;

Рк+ - положительная величина сальдо накопленного потока на шаге после момента окупаемости, тыс. руб.

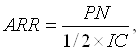

Другим показателем статической финансовой оценки проекта является коэффициент эффективности инвестиций (Account Rate of Return, ARR), который рассчитывается делением среднегодовой прибыли (PN) на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны следующим образом (см. формулу 4) [11, с.107]:

(4)

(4)

где PN - среднегодовая величина чистой прибыли, тыс. руб.;

IC - средняя величина первоначальных инвестиций, тыс. руб.

Проект эффективен, если ARR > 1, в случае, когда ARR < 1, проект принимать не следует.

Преимущество статистических методов заключается в простоте расчетов, но они имеют и свои существенные недостатки. Эти показатели не учитывают стоимости денег во времени и не предполагают различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет.

Данные недостатки статистических методов учитываются при использовании динамических методах оценки, которые основаны на дисконтировании.

Дисконтирование – это процесс приведения экономических показателей разных лет к сопоставимому виду во времени.

Одним из таких методов является определение чистого дисконтированного дохода (чистой текущей стоимости - Net Present Value, NPV).

Величина чистого дисконтированного дохода рассчитывается как разность дисконтированных денежных потоков доходов и расходов, производимых в процессе реализации инвестиции за прогнозный период.

NPV для постоянной нормы начальными инвестициями определяют но следующей формуле [26, с.55]:

![]()

(5)

где Рк – денежный поток от реализации инвестиций в году к, тыс.руб.;

r – ставка дисконтирования (норма дохода), %;

к – число лет;

IC – величина первоначальных инвестиции, тыс.руб.

Условия принятия инвестиционного решения на основе данного критерия сводятся к следующему, если: NPV > 0, то проект следует принять; NPV < 0, то проект следует отвергнуть; NPV = 0, то проект не является ни прибыльным, ни убыточным.

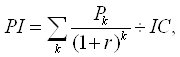

Следующий метод расчета эффективности капитальных вложений – индекс рентабельности (прибыльности, доходности) инвестиций (Profitability index, PI), который рассчитывается как отношение чистой текущей стоимости денежного притока к чистой текущей стоимости денежного оттока (включая первоначальные инвестиции) по формуле [26, с.58]:

где IC – величина первоначальных инвестиции, тыс. руб.;

Рк – денежный поток от реализации инвестиций в году к, тыс. руб.;

r – ставка дисконтирования (норма дохода), %;

k – число лет.

Индекс рентабельности также сравнивается с единицей: если PI > 1, то проект следует принять; если PI < 1, то проект следует отвергнуть; если PI = 1, то проект не является ни прибыльным, ни убыточным.

Индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений - чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV (в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений), либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV.

Одним из важных методов оценки эффективности капитальных вложений является расчет внутренней нормы прибыли (Internal Rate of Return, IRR).

Под внутренней нормой прибыли инвестиции понимают значение коэффициента дисконтирования (r), при котором NPV проекта равен нулю (см. формулу 7) [11, с.117]:

IRR = r, при котором NPV = f(r) = 0 (7)

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, как правило, заключается в следующем: IRR показывает ожидаемую доходность проекта, и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

Реализация любого инвестиционного проекта требует привлечения финансовых ресурсов, за которые всегда необходимо платить. Так, за заемные средства платят проценты, за привлеченный акционерный капитал - дивиденды и т.д.

Показатель, характеризующий относительный уровень этих расходов, является ценой за использованный (авансируемый) капитал (СС).

Именно с показателем СС сравнивается критерий IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Если: IRR > СС, то проект следует принять; IRR < СС, то проект следует отвергнуть; IRR = СС, то проект не является ни прибыльным, ни убыточным.

В качестве СС часто используется выбранная норма дохода. Если показатель внутренней нормы дохода превышает выбранную норму дохода, то проект может быть рекомендован к осуществлению. В противном случае инвестиции в данный проект не целесообразны.

Независимо от того, с чем сравнивается IRR, очевидно одно: проект принимается, если его IRR больше некоторой пороговой величины; поэтому при прочих равных условиях, как правило, большее значение IRR считается предпочтительным.

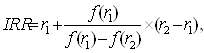

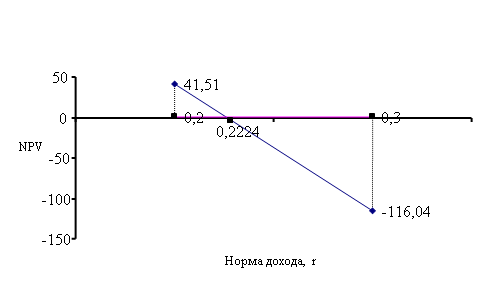

Для расчета IRR выбирается два значения коэффициента дисконтирования r1 < r2 таким образом, чтобы в интервале (r1,r2) функция NPV = = f(r) меняла свой знак с «+» на «-» или с «-» на «+». Далее применяют формулу [26, с.62]:

(8)

(8)

где r1 - значение коэффициента дисконтирования, где f (r1) > 0 (f (r1) < 0);

r2 - значение коэффициента дисконтирования, при котором f (r2) < 0 (f (r2) > 0).

Точность вычислений обратно пропорциональна длине интервала (r1,r2), а наилучшая аппроксимация достигается в случае, когда r1,r2 – ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям. Точный расчет IRR осуществляется при помощи компьютерной программы Microsoft Excel.

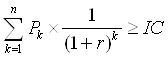

Следующий показатель эффективности капитальных вложений - дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP), который рассчитывается по формуле [26, с.65]:

DPP = min n, при котором  (9)

(9)

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда DPP > PP. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP.

Оценка эффективности капитальных вложений основанная лишь на методах, учитывающих дисконтирование хоть и является приближенной к реальной действительности, все же не может быть максимально достоверной, поскольку не учитывает влияние инфляции и различных рисков, возникающих при реализации инвестиционного проекта.

1.3 Факторы, влияющие на эффективность капитальных вложений

В современных экономических условиях России результаты эффективности капитальных вложений любого предприятия будут оценены неверно, если рассчитать их без учета инфляции и риска.

Инфляцией называется процесс уменьшения во времени реальной покупательной способности номинально равноценных сумм. Инфляция оказывает заметное влияние на эффективность проектов, деформируя денежные потоки, исчисленные в фиксированных ценах, и формируя новый уровень показателей, характеризующих эффективность. В ряде случаев это может привести к изменению первоначальных суждений о приемлемости проекта с позиции инвесторов.

Для описания инфляции используют следующие показатели:

– темп инфляции за один шаг (im) выраженный обычно в процентах в год (или в месяц);

– общий индекс инфляции за период от начальной точки, в качестве которой можно принять начало или конец нулевого шага, до конца любого шага т расчета (GJm). Этот показатель принято называть базисным общим индексом инфляции. Он отражает отношение среднего уровня цен в конце шага m к среднему уровню цен в принятой начальной точке отсчета инфляции.

Если в качестве начальной точки принят конец нулевого шага, то базисный общий индекс инфляции на данном шаге будет равен 1.

Оценить инвестиционный проект с учетом инфляции означает включить фактор обесценения денег на тех шагах, где он проявляется, в расчеты всех параметров, которые используются при определении экономической эффективности.

В данной работе при определении эффективности инвестиционного проекта расчеты будут осуществлены методом оценки потоков денежных средств с учетом влияния инфляции. Данный метод сводится к расчету этих потоков в прогнозных ценах.

Прогнозная цена на продукцию и потребляемые ресурсы - текущая цена, скорректированная с учетом влияния инфляции на каждом шаге расчетного периода. Также при расчетах эффективности мы предполагаем однородную инфляцию для всех потоков и неизменный темп инфляции по шагам расчетного периода.

Если прогноз инфляции известен, то следует определить индексы цен на каждый (k-й) продукт (ресурс) для всех шагов (т) и по приведенной формуле (10) рассчитать прогнозные цены на все (k-е) продукты (ресурсы) на начало каждого шага т. Расчет прогнозной цены определяется по формуле [61, с.206]:

Цп = Цт × GJm, (10)

где Цп - прогнозная цена;

Цт - текущая цена;

GJm - базисный индекс инфляции.

Базисный индекс инфляции (GJm) определяется по формуле [61, с.207]:

GJm = (1+it)t, (11)

где it - темп инфляции за шаг расчетного периода (%);

t - шаг расчетного периода.

Пересчет в прогнозные цены проводят по потоку в целом или по общему размеру притоков и оттоков по проекту. Для этого соответствующие потоки следует скорректировать на общий базисный индекс инфляции по потоку или в целом по проекту. Затем по методике, использованной при оценке эффективности в действующих ценах, определяют сальдо потока по отдельным сферам деятельности и сальдо суммарного потока, т. е. по проекту в целом.

В практике инвестиционной деятельности на осуществление инвестиционного проекта могут также влиять и риски, вероятность наступления которых предсказать невозможно. Для учета факторов риска применяется анализ чувствительности проекта, который заключается в расчете и оценке влияния изменения важнейших показателей экономической эффективности проекта, при возможных отклонениях внешних и внутренних условий его реализации от первоначально запланированных.

С помощью анализа чувствительности можно определить зависимость проекта от изменения внешних факторов риска: спроса и цен на продукцию и ресурсы, темпов инфляции, курса национальной валюты, процентных ставок по кредитам, себестоимости, продолжительности инвестиционного цикла и т. д. Выбор сценария и варьируемых факторов индивидуален для каждого проекта и должен учитывать его специфические особенности. В практической деятельности принят стандартный минимальный набор показателей, влияние которых встречается чаще других (см. таблицу А.1).

Следующим шагом в анализе чувствительности является расчет показателей эффективности по исходной информации, учитывающей изменение варьируемых параметров. Сопоставление результатов оценки эффективности базового варианта и рассчитанных сценариев позволит оценить степень устойчивости проекта к различным видам риска. Проект может считаться устойчивым, если одновременное воздействие двух-трех варьируемых параметров не приведет к значительному ухудшению показателей его эффективности. Обязательным условием при этом является положительное (или нулевое) значение сальдо потоков денежных средств на каждом шаге расчета. Если по какому-то варианту сальдо принимает отрицательное значение (что характеризует банкротство предприятия), то следует разработать мероприятия по привлечению дополнительных средств для реализации проекта или улучшению экономических показателей проекта.

Иногда оценка риска с помощью детального анализа чувствительности невозможна или экономически невыгодна. Тогда применяют упрощенный вид данного метода – метод сценариев. Он заключается в определении показателей ожидаемой эффективности по указанным трем сценариям (реальному, пессимистическому и оптимистическому) и вероятности наступления каждого сценария.

Чаще всего точной информации о вероятности реализации проекта не известны, в этом случаи применяют следующую формулу [61, 303]:

Эож = λ × Эmax + (1+λ) × Эmin , (12)

где Эож – ожидаемый чистый дисконтированный доход;

λ – специальный коэффициент для учета неопределенности эффекта, отражающий систему предпочтений соответствующего участника проекта в условиях неопределенности, равный 0,3;

Эmax, Эmin – наибольший и наименьший чистый дисконтированный доход по рассмотренным сценариям.

Таким образом, метод анализа чувствительности позволяет оценить степень риска инвестирования в исследуемый проект и своевременно принять решение о целесообразности его реализации. Инвестиционный проект считается приемлемым, если его показатели эффективности имеют наименьшую зависимость от состояния внешней среды. Так как абсолютная независимость невозможна, большое значение имеет степень устойчивости проекта к изменению внешних условий, так называемый запас устойчивости - уровень предельных значений, за которыми процесс инвестирования неэффективен.

Например, если рассматривать несколько инвестиционных проектов, имеющих одинаковую степень риска, при прочих равных условиях предпочтение отдается проекту с большим запасом экономической устойчивости к окружающей среде, что позволит снизить риск полной потери вложений. Одним из таких предельных значений является критический объем производства (точка безубыточности).

Расчет точки безубыточности (break-even point) заключается в определении минимально допустимого (критического) уровня производства или объема услуг, при котором проект остается безубыточным. Чем ниже будет этот уровень, тем более вероятно, что данный проект будет жизнеспособен в условиях полной неопределенности будущих событий. Смысл расчетов в том, что в точке безубыточности выручка от реализации покрывает только общие расходы, прибыль равна нулю.

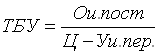

Расчет точки безубыточности (ТБУ) производится по формуле [61, 304]:

, (13)

, (13)

где Ои.пост. – общие постоянные издержки;

Ц – цена единицы продукции;

Уи.пер. - переменные издержки на единицу продукции.

Для характеристики устойчивости проекта к воздействию риска определим диапазон безопасности, т.е. границу безубыточности, как отношение критического объема производства (ТБУ) к проектному на данном шаге расчета или по проекту в целом (см.формулу 14) [61, с.306]. Чем больше значение диапазона безопасности, тем более вероятно, что данный проект будет жизнеспособен в условиях непредсказуемого риска. Проект считается устойчивым к влиянию риска при диапазоне безопасности более 25-30%.

ДБ = ((ПМ – QТБУ)/ПМ) × 100%, (14)

где ДБ – диапазон безопасности;

ПМ – производственная мощность;

QТБУ – объем производства в ТБУ.

Таким образом, мы определили, основные методы расчетов необходимые для оценки эффективности инвестиционных проектов на предприятии с учетом фактора риска и инфляции. Данные методы будут применены в практической части нашего исследования. Прежде чем перейти к оценке эффективности капитальных вложений на конкретном предприятии, проведем анализ структуры капитальных вложений на различных региональных уровнях.

2. Анализ структуры капитальных вложений на региональном уровне

В современной российской экономике существует огромная потребность в инвестициях. Это связано с тем, что оборудование большинства отечественных промышленных предприятий полностью изношено. На его обновление требуются значительные средства, которые на предприятиях отсутствуют. Ситуация такова, что пауза в инвестиционном процессе может обернуться для России не только потерями темпов развития, но и экономическому кризису, так как при высоком уровне износа капитала (в среднем по стране он составляет 60%) прекращение обновления производства грозит самому существованию предприятий.

Российские эксперты считают, что на замену физически устаревших производственных мощностей (без учета морального износа) требуется 350 млрд. долларов, а с учетом обновления на основе факторов морального износа еще – 185 млрд.долларов, т.е. накопленная потребность выражается в сумме 535 млрд.долларов. Кроме того, отмечается необходимость ежегодного текущего возмещения амортизации в размере от 13-14 млрд. до 18-19 млрд. долларов [52, с.27]. По расчетам Российского союза промышленников и предпринимателей, для устойчивого роста отечественной промышленности на уровне 7-8 % в год необходимы ежегодные инвестиции в размере 100 млрд. долларов, именно такие вложения позволят промышленным предприятиям осуществить реструктуризацию производства и провести замену оборудования.

Сроки реализации программы восстановления промышленности, т.е. запуск простаивающих мощностей, займут от 10 до 20 лет, для чего необходимо примерно 250 млрд. долларов Приведение же их в соответствие с западными аналогами потребует, по разным источникам, от 2 до 3 трлн. долларов. Отсюда нетрудно определить среднегодовую потребность в инвестициях в зависимости от сроков реализации программы восстановления - 150-300 млрд. долларов, что практически неосуществимо. Для сравнения: в 1999 г. общий объем инвестиций в основной капитал реального сектора экономики РФ составил 25 млрд. долларов, в 2002 г. - 40 млрд. долларов, в 2003 г. - 51 млрд. долларов

Общий объем инвестиций в основной капитал в 2003г. по всем предприятиям реального сектора экономики в действовавших ценах, согласно данным Госкомстата России, составил 1559,5 млрд.рублей (51 млрд. долларов). Из них на собственные источники финансирования приходится 46,8%, а из 53,2% привлеченных средств на долю заемных иностранных инвестиций приходится менее 5%. Поэтому можно считать, что средства отечественных инвесторов составили более 90% всех инвестиций в основной капитал.

2.1 Основные тенденции капитальных вложений в России, Дальневосточном федеральном округе и в Еврейской автономной области

Проведем анализ статистических данных и рассмотрим реальное положение дел в сфере инвестирования капитальных вложений в целом по России, в Дальневосточном федеральном округе и Еврейской автономной области.

Капитальные вложения в нефинансовые активы в России характеризуют данные, приведенные в таблице 2.

Таблица 2 - Инвестиции в нефинансовые активы по предприятиям России (в % к итогу) [40, с.327].

| Показатели | Год | ||||

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Инвестиции в нефинансовые активы | 100 | 100 | 100 | 100 | 100 |

|

В том числе: Инвестиции в основной капитал |

98,4 | 99,1 | 98,6 | 98,9 | 99,1 |

| Инвестиции в нематериальные активы | 1,5 | 0,7 | 0,5 | 0,5 | 0,5 |

| Инвестиции в другие нефинансовые активы | 0,1 | 0,2 | 0,9 | 0,6 | 0,4 |

Как следует из данных, представленных выше, более 90% инвестиций направляются в основной капитал (капитальные вложения) предприятий. Инвестиции в основной капитал можно представить и в абсолютном выражении (см. таблицу 3) [40, с.254].

Таблица 3 - Инвестиции в основной капитал в РФ

| Единица измерения | Год | |||

| 2003 | 2004 | 2005 | 2006 | |

| Млрд. руб. | 1599,5 | 1758,7 | 2186,2 | 2729,8 |

| В % к соответствующему периоду предшествующего года | 108,7 | 102,6 | 112,5 | 110,9 |

Из данной таблицы следует, что в последние годы наметилась устойчивая тенденция к ежегодному увеличению инвестиций в основной капитал. Это обусловлено с одной стороны стабилизацией экономики, с другой стороны – высокой степенью износа основных средств предприятий.

Согласно таблице 4, в целом по России степень износа основных фондов исключительно высока и составляет более 50%. Это говорит о критическом состоянии основных фондов промышленности в РФ. Тем не менее, она уменьшилась с 51,3% в 2003 г. до 50,6% в 2006 г. Кроме того возрос коэффициент обновления с 1,5 в 2002 г. до 1,9 в 2006 г., а коэффициент выбытия снизился с 1,2 до 1,0 соответственно. Таким образом, за исследуемый период произошли несущественные, хотя и положительные изменения.

Несмотря на то, что в стране очень высок моральный и физический износ основных средств, можно сказать о наметившейся положительной тенденции в промышленности: все большее число предприятий приобретает новое оборудование, модернизирует и реконструирует производство с использованием современных ресурсосберегающих и эффективных технологий.

Таблица 4 - Состояние основных фондов промышленности в РФ за 2002-2006 г.г. [40, с.320]

| Показатель | Год | ||||

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Степень износа основных фондов по отраслям промышленности (на конец года, в процентах) | 51,3 | 49,9 | 52,9 | 51,4 | 50,6 |

| Коэффициент обновления (ввод в действие основных фондов к общей стоимости основных фондов на конец года) | 1,5 | 1,6 | 1,8 | 1,8 | 1,9 |

| Коэффициент выбытия (ликвидация основных фондов к общей стоимости основных фондов на начало года) | 1,2 | 1,1 | 1,2 | 1,2 | 1,0 |

Важной характеристикой капитальных вложений является их территориальная и отраслевая структура, позволяющая оценить пропорциональность распределения и относительную эффективность использования инвестиций на уровне страны в целом.

Территориальная структура капитальных вложений - это распределение их по экономическим районам Российской Федерации (см. таблицу 5).

Таблица 5 - Инвестиции в основной капитал в регионы Российской Федерации (млн. руб.) [40, с.819]

| Регион | Год | ||||

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Российская Федерация | 1165234 | 1504712 | 1762407 | 2183366 | 2729834 |

| Центральный | 303918 | 349312 | 435810 | 563111 | 689025 |

| Северо-Западный | 116663 | 168114 | 199102 | 285159 | 330854 |

| Южный | 134904 | 167598 | 185722 | 212183 | 384003 |

| Приволжский | 206781 | 267845 | 294507 | 350622 | 429492 |

| Уральский | 250731 | 330984 | 383378 | 445954 | 488980 |

| Сибирский | 98647 | 135116 | 150109 | 193614 | 237433 |

| Дальневосточный | 53589 | 85743 | 113779 | 132723 | 170047 |

Приведенные данные свидетельствует о существующей диспропорции развития регионов. Так, например, Центральный федеральный округ (основой которого в инвестиционном смысле является г.Москва) концентрировал в 2006 году 25,2% (или 689025 млн.руб.) всех инвестиций в основной капитал по России. Уральский, Приволжский, Южный, и Северо-Западный федеральные округа аккумулировали соответственно 18%, 16%, 14%, 12% инвестиций. На долю Дальневосточного федерального округа в этот период приходилось 6,2% совокупных инвестиций в основной капитал. Данная тенденция обусловлена тем, что большая доля инвестиций в основной капитал находится в регионах с развитой торговой, транспортной, информационной инфраструктурой и высоким потребительским спросом (Москва, Санкт-Петербург, Приморский край), или в регионы с высокой плотностью экспортноориентированных предприятий топливно-энергетического комплекса (Тюменская, Томская, Самарская, Нижегородская области, Татарстан).

Значительный приток капиталов способен заметно изменить нынешние межрегиональные различия в привлеченных инвестициях. Очевидно, что лидирующее положение Москвы и других экономических центров страны в этом отношении сохранится, однако их доля может сократиться в связи с «открытием» инвесторами, новых регионов, например как Дальневосточный федеральный округ.

Распределение капитальных вложений по отраслям характеризует отраслевую структуру. Ее совершенствование идет по пути увеличения абсолютных и относительных капитальных вложений в развитие прогрессивных (базовых) отраслей промышленности, от которых зависят повышение экономической эффективности общественного производства и темпы научно-технического прогресса.

Прогрессивным и рациональным направлением улучшения отраслевой структуры капитальных вложений является развитие базовых отраслей промышленности и народного хозяйства в целом. О том, как изменялась отраслевая структура инвестиций с 2002 по 2006 г.г. дает представление таблица 6.

Таблица 6 - Инвестиции в основной капитал в важнейшие отрасли экономики РФ (в % к итогу) [40, с.327]

| Статья | Год | ||||

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Инвестиции в основной капитал | 100 | 100 | 100 | 100 | 100 |

| В том числе в отрасли: | |||||

| Промышленность — всего: | 38,5 | 38,7 | 37,2 | 36,4 | 34,8 |

| В том числе: | |||||

| 1. электроэнергетика | 3,7 | 3,6 | 4,2 | 4,4 | 4,7 |

| 2. топливная промышленность – всего: | 18,5 | 19,2 | 16,8 | 16 | 13,7 |

| в том числе: | |||||

| Нефтедобывающая | 11,6 | 12,7 | 10,6 | 9,7 | 7 |

| Газовая | 4,3 | 3,9 | 3,7 | 4,3 | 4,4 |

| Угольная | 0,8 | 0,8 | 0,8 | 0,6 | 0,9 |

| Прочие отрасли промышленности | 16,3 | 15,9 | 16,2 | 16 | 16,4 |

| Сельское хозяйство | 2,7 | 3,9 | 4,4 | 4 | 4 |

| Строительство | 3,9 | 3,8 | 4,6 | 4,3 | 4,3 |

| Транспорт | 21,1 | 20,7 | 17,2 | 18,4 | 20,3 |

| Связь | 2,6 | 2,9 | 3,4 | 4,8 | 5,7 |

| Торговля и общественное питание | 2,8 | 3 | 3,7 | 4,2 | 3,8 |

| Жилищно-коммунальное хозяйство | 18 | 16,5 | 18,7 | 16,9 | 15,6 |

| Прочие отрасли | 10,4 | 10,5 | 10,8 | 11 | 11,5 |

Потребности общества определяют приоритеты в развитии отдельных отраслей. Так традиционно приоритетными остаются топливно-энергетический комплекс, машиностроение, транспорт и строительство. Как видно из табл. 6, наиболее значительно увеличилась доля инвестиций в основной капитал в 2006 г. по сравнению с 2002 г. в отрасль связи – почти в 3 раза; в строительство – почти в 1,5 раза; в торговлю и общественное питание в 1 раз; а также в сельское хозяйство и электроэнергетику. Значительное сокращение доли инвестиций наблюдается во всех остальных отраслях народного хозяйства, что свидетельствует о существующих инвестиционных проблемах.

Рассмотрим динамику технологической структуры капитальных вложений в РФ за 2002-2006 гг. (см. таблицу 7).

Таблица 7 - Динамика технологической структуры капитальных вложений в РФ (в % к итогу) [39, с.650]

| Показатели | Год | ||||

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Инвестиции в основной капитал, всего | 100 | 100 | 100 | 100 | 100 |

|

В том числе: Строительно-монтажные работы |

46,8 | 47,4 | 47,9 | 49,6 | 48,4 |

| Оборудование, машины, инструмент, инвентарь | 34,3 | 32,9 | 35,6 | 35 | 34,7 |

| Прочие капитальные работы и затраты | 18,9 | 19,7 | 16,5 | 15,4 | 16,9 |

Из таблицы следует, что с 2002 г. по 2006 г. доля затрат на приобретение машин и оборудования повысилась незначительно (с 34,3% до 34,7%) по сравнению с долей затрат на строительно-монтажные работы (с 46,8% до 48,4%), что свидетельствует о нерациональном соотношении между активной и пассивной частью основных фондов российских предприятий.

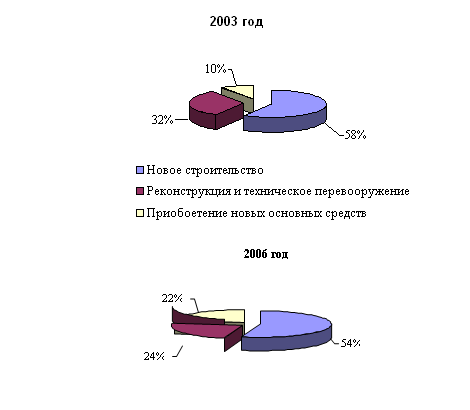

Воспроизводственная структура капитальных вложений отражает их распределение по направлениям развития и формам расширенного воспроизводства: экстенсивное развитие, т.е. новое строительство и расширение действующих предприятий; интенсивное развитие, т.е. реконструкция и техническое перевооружение действующих предприятий (см. рисунок 2).

Из данного рисунка следует, что воспроизводственная структура капитальных вложений изменилась в 2006 г. по сравнению с 2003 г.за счет роста доли приобретения новых основных средств в два с лишнем раза, а также за счет снижения доли реконструкций и технического перевооружения на 8%.

Данная ситуация объясняется тем, что в 2003 г. наблюдался производственный спад, вследствие последствий перехода к рыночной экономике. На тот период времени многие предприятия прекратили свою деятельность, и предпочтение отдавалось реконструкции и техническому перевооружению действующих предприятий. В 2006 г. ситуация стабилизировалась, рост капитальных вложений произошел за счет как интенсивного, так и экстенсивного пути развития.

Рисунок.2 - Воспроизводственная структура капитальных вложений в РФ в 2003 и 2006 гг.

Структура капитальных вложений по формам собственности в РФ приведена в таблице 8. Исходя из показателей, приведенных в данной таблицы за период с 2002 по 2006 гг. снизилась доля государственной собственности с 23,9% до 17,5%, и одновременно возросла доля частной собственности почти в 2 раза, что говорит о становлении рыночной экономики в стране.

Также возрос процент иностранного капитала с 1,5% в 2002 г. до 5,6% в 2006 г.

Структура инвестиций в основной капитал по источникам финансирования представлена в таблице 9.

Таблица 8 - Структура инвестиций в основной капитал по формам собственности в РФ (в % к итогу) [39, с.207]

| Показатели | Год | ||||

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Инвестиции в основной капитал, всего | 100 | 100 | 100 | 100 | 100 |

|

В том числе по формам собственности: Государственная |

23,9 | 22,1 | 20,2 | 21,0 | 17,5 |

| Муниципальная | 4,5 | 4,9 | 4,7 | 4,3 | 4,2 |

| общественных объединений | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 |

| потребительской кооперации | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 |

| Частная | 29,9 | 36,7 | 42,0 | 41,2 | 47,5 |

| Смешанная (российская без иностранного участия) | 27,8 | 21,6 | 18,6 | 17,4 | 15,6 |

| Иностранная | 1,5 | 2,3 | 3,6 | 4,1 | 5,6 |

| Смешанная с совместным российским и иностранным участием | 12,2 | 12,2 | 10,7 | 11,8 | 9,4 |

Таблица 9 - Структура инвестиций в основной капитал по источникам финансирования (в % к итогу) [40, с.320]

| Источник финансирования | Год | ||||

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Инвестиций в основной капитал – всего | 100 | 100 | 100 | 100 | 100 |

|

В том числе по источникам финансирования: собственные средства из них: |

47,5 | 49,4 | 45,0 | 45,2 | 45,4 |

| Прибыль | 23,4 | 24 | 19,1 | 17,8 | 19,2 |

| Амортизация | 18,1 | 18,5 | 21,9 | 24,2 | 22,8 |

|

Привлеченные средства из них |

52,5 | 50,6 | 55,0 | 54,8 | 54,6 |

|

бюджетные средства (средства консолидированного бюджета) в т. ч. |

22,0 | 20,4 | 19,9 | 19,6 | 17,9 |

| федерального бюджета | 6,0 | 5,8 | 6,1 | 6,7 | 5,3 |

| бюджетов субъектов РФ | 14,3 | 12,5 | 12,2 | 12,1 | 11,6 |

Из таблицы видно, что в целом по России более 50% инвестиций в основной капитал финансируются за счет привлеченных бюджетных средств, но начиная с 2004 г. эта доля постепенно сокращалась (с 55% в 2004 г. до 54,6% в 2006 г.) за счет собственных средств предприятий, которые составили 45% в 2004 г. и 45,4 % в 2006 г. Постепенный рост использования собственных средств приходится на 2005 г. (45,2%). Данная тенденция произошла, в основном, за счет повышения доли амортизации на 2,3 %, и снижении доли прибыли на 1,3%. К 2006 г. наблюдается та же динамика – доля привлеченных средств финансирования падает, а доля собственных растет.

Далее рассмотрим состояние инвестиционной деятельности на Дальнем Востоке (см. таблице 10).

Таблица 10 - Инвестиции в основной капитал по ДВФО (млн. руб.) [40, с.382]

| Субъект ДВФО | Год | |||||

| 2002 | 2003 | 2004 | 2005 | 2006 | 2005 | |

| Еврейская АО | 340 | 440 | 842 | 1417 | 3346 | 5775 |

| Приморский край | 7332 | 9922 | 13452 | 14802 | 17780 | 22050 |

| Хабаровский край | 11605 | 14876 | 20095 | 24146 | 29350 | 40521 |

| Амурская область | 4051 | 13679 | 13632 | 17067 | 18306,9 | 23053 |

|

Камчатская область в т.ч. Корякский АО |

3278 268 |

3398 485 |

3925 315 |

6619 401 |

4966,7 359,1 |

6797 580 |

| Магаданская область | 2138 | 2552 | 3508 | 2963 | 3629,3 | 4139 |

| Сахалинская область | 8067 | 16798 | 27075 | 27862 | 56260 | … |

| Чукотский АО | 701 | 1743 | 5013 | 8320 | 8772,2 | 6309 |

| Республика Саха (Якутия) | 15809 | 21850 | 25922 | 29126 | 27276,8 | 41287 |

Исходя из данной таблицы, можно сделать вывод, что по Дальневосточному федеральному округу также как и по всей России наблюдается диспропорции регионов по уровню привлечения инвестиций в основной капитал, что напрямую связано с развитием самих регионов и имеющихся у них монопольных ресурсов. Так, например, в Республике Саха (Якутия) - это алмазы, золото; в Сахалинской области - разработка нефтяного шельфа, газ, рыба; в Хабаровском крае - лес, золото; в Камчатской области, в Приморском крае - морские сырьевые запасы.

Далее рассмотрим динамику инвестиций в основной капитал в ЕАО.

В последние годы происходит оживление инвестиционной деятельности в ЕАО (см. таблицу 11). Объем инвестиций в основной капитал в 2005 году составил 5774,8 млн. руб., что на 156,1% больше, чем в 2006 году (3346,1 млн. руб.). Положительная динамика инвестиций обусловлена изменением хозяйственной стратегии предприятий с краткосрочных на среднесрочные и долгосрочные приоритеты, увеличением их инвестиционного потенциала, основой которого явилось улучшение финансового положения. Предприятия активнее стали вкладывать ресурсы в основной капитал, обеспечивая при этом модернизацию и реконструкцию производства на новой технической основе, с использованием ресурсосберегающих и эффективных технологий. Рост капиталовложений связан также с необходимостью срочной реконструкции и обновления физически изношенных основных фондов. Инвестиции только за один год выросли в промышленности в 3 раза, на транспорте - в 2,1 раза, в связи - в 2 раза, торговле и общественном питании - на 69,4%, коммунальном хозяйстве - в 10 раз.

Таблица 11 - Инвестиции в основной капитал в ЕАО [40, с.380]

| Единица измерения | Год | |||||

| 2002 | 2003 | 2004 | 2005 | 2006 | 2005 | |

| Млн. руб. | 339,9 | 440,4 | 841,8 | 1417,3 | 3346,1 | 5774,8 |

| В % к соответствующему периоду предыдущего года | 88,2 | 108,4 | 162,4 | 149,4 | в 2,2 р. | 156,1 |

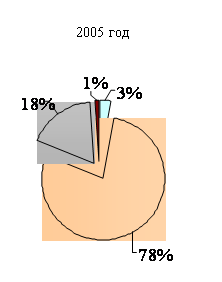

В 2005 году в ЕАО наблюдается структурная переориентация инвестирования. В качестве объектов вложения в большей мере выступает пассивная часть основных фондов – здания (кроме жилых) и сооружения. В 2006 году их удельный вес в общем объеме инвестиций составляла 78%, в 2005 году – 89%. При этом удельный вес активной части основных фондов - машины, оборудование, транспортные средства сократился с 18% до 9%. В структурном отношении сокращается объем инвестирования в жилища – с 3 до 1%. Данную тенденцию можно проследить на рисунке 3.

Рисунок 3 - Структура инвестиций в основной капитал в ЕАО по видам основных фондов за 2006, 2005 годы ( в процентах к итогу)

Отраслевое распределение инвестиций в ЕАО в последние годы не претерпевало значительных изменений, лидерами их привлечения в 2005 году оставались транспорт, строительство, добыча полезных ископаемых, топливная промышленность, электроэнергетика. Увеличение объема инвестиций в основной капитал произошло, в основном, за счет роста инвестиций в транспорте и связи – на 81,9 процента, в строительстве – в 2,3 раза, добыче полезных ископаемых – в 6 раз и обрабатывающих производствах – на 21,0 процент.

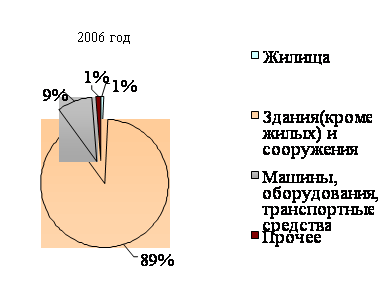

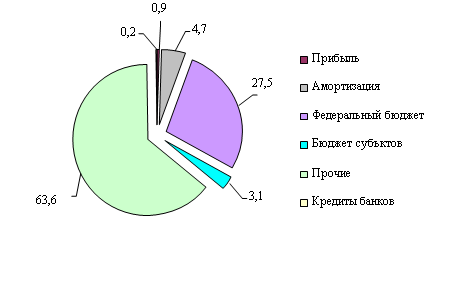

Структура инвестиций в основной капитал по источникам финансирования за 2005 год характеризуется высокой долей привлеченных средств, составляющей 94,2% (см. рисунок 4), из них бюджетные средства – 30,6%. Доля собственных средств предприятий и организаций составляет 5,8%. Динамика структуры источников инвестиций в области свидетельствует об увеличении бюджетной составляющей при уменьшении их внебюджетной части: доля бюджетных инвестиций увеличилась с 19,9 процентов до 30,6 процентов, в то время как доля внебюджетных источников снизилась с 80,1 процента до 69,4 процента в 2005 году. Из общего объема государственных инвестиций в 2005 году большую часть составили средства из федерального бюджета – 27,5%, из бюджета субъекта – 3,1%. Удельный вес кредитов коммерческих банков в общем объеме инвестиций относительно невелик – 0,2%.

Рисунок 4 – Структура инвестиций в основной капитал по источникам финансирования в ЕАО за 2005 год (в процентах к итогу) [40, с.384]

Технологическая структура инвестиций в основной капитал характеризуется сохраняющейся тенденцией преобладания инвестиций, направляемых на строительно-монтажные работы (в 2006 году – 76,5 процента и в 2005 году – 81,4 процента). Удельный вес объема средств, вкладываемых в приобретение оборудования, инструмента и инвентаря в общем объеме инвестиций снизился на 9,0 процентных пункта.

Подводя итог проведенному анализу можно сделать вывод о том, что в сфере инвестирования капитальных вложений на различных региональных уровнях существует ряд проблем, требующих скорейшего решения. Основными из них являются:

- исключительно высокий уровень износа (морального и физического) основных средств;

- существенные межрегиональные различия в объемах привлекаемых капиталовложений;

- отраслевой перекос в финансировании капитальных вложений;

- отток отечественных финансовых ресурсов за рубеж;

- несовершенство законодательной базы и т.д.

Данные проблемы характерны для всех регионов России. Совокупность их создает неблагоприятную атмосферу для привлечения инвестиций. В ЕАО к добавлению к перечисленному, существует также проблема структурной переориентации инвестирования, т.к. объектами капиталовложений выступают здесь производственные здания и сооружения, а не машины и оборудование.

Для решения перечисленных проблем необходима консолидация усилий власти и бизнеса. Далее перечислим основные на наш взгляд меры активизации процесса инвестирования в основной капитал на макроэкономическом уровне.

Плохо, что не нашли отражение инвестиции в лесопромышленный комплекс

2.2 Меры активизации процесса капиталовложений на макроэкономическом уровне

Привлечение инвестиций (как иностранных, так и отечественных) в российскую экономику является жизненно важным средством устранения инвестиционного «голода». Рассмотрим возможные меры совершенствования процесса инвестиций в основной капитал со стороны государства, банковской сферы и бизнеса.

Важнейшую роль в создании благоприятного инвестиционного климата в стране играет государственное регулирование инвестиционной деятельности. Оно на наш взгляд заключается в реализации следующих условий:

– постепенный переход к свободному рыночному ценообразованию и либерализации внешней торговли;

– всесторонняя защита прав и интересов инвесторов;

– предоставление специальных налоговых режимов и льгот инвесторам, в особенности отечественным, что приведет к сокращению оттока капитала за рубеж;

– содействие организации негосударственных инвестиционных фондов;

– совершенствование налоговой системы и механизмов начисления амортизации и использования амортизационных отчислений;

– предоставление субъектам инвестиционной деятельности льготных условий пользования землей и другими природными ресурсами;

– содействие развитию финансового лизинга;

– переоценку основных фондов в соответствии с темпами инфляции.

Особую роль в совершенствовании процесса инвестирования играет страхование инвестиций от политических и других некоммерческих рисков, поэтому необходима активизация деятельности страховых компаний.

Для банковской сферы характерно предоставление кратковременных кредитов, что делает невыгодным капиталовложения, окупающиеся в течение длительного периода, поэтому необходимо проведение политики долгосрочного вложения финансовых активов, а также снижение процентных ставок по долгосрочным кредитам.